Содержание

- В каких НПА утверждаются КБК

- Налог на прибыль в 2019 году (расшифровка КБК 18210101012021000110, 18210101011011000110)

- Упрощенка в 2019 году (расшифровка КБК 18210501011011000110, 18210501021011000110)

- ЕНВД в 2019 году (расшифровка КБК 18210502010021000110)

- Взносы в ФФОМС за работников в 2019 году (расшифровка КБК 18210202101081011160, 18210202101081013160)

- Взносы ИП в ФФОМС в 2019 году (расшифровка КБК 18210202103081011160, 18210202103081013160)

- Взносы в ФСС по производственному травматизму в 2019 году (расшифровка КБК 39310202050071000160)

- Взносы в ФСС по обязательному страхованию на случай временной нетрудоспособности и в связи с материнством в 2019 году (расшифровка КБК 18210202090071000160, 18210202090071010160)

- В какой части платежки указывается КБК

- Кбк 18210102010011000110 в 2018 году

- Расшифровка КБК

- КБК 18210102010012100110 — пени по НДФЛ

- КБК 18210102010013000110 — штрафы по НДФЛ

- kbk_ndfl.jpg

- КБК НДФЛ за сотрудников в 2018 году

- На что заменили КБК 18210102010010000110

- Расшифровка КБК 18210102010011000110 (бывший КБК 18210102010010000110)

- Образец КБК в платежке

- Когда НДФЛ можно считать уплаченным

- КБК 18210301000011000110: расшифровка в 2019 году

- КБК НДС пени

- Пени по НДС

В каких НПА утверждаются КБК

КБК — код бюджетной классификации доходов или расходов бюджета РФ. На практике владельцы бизнесов применяют в своих правоотношениях только «доходную разновидность» КБК — указывая их в платежных поручениях и идентифицируя, таким образом, платеж, который перечисляется в бюджет. Это может быть налог, сбор, взнос, пошлина, пеня или штраф.

Коды бюджетной классификации утверждаются в нормативных актах главного федерального ведомства, которое отвечает за налоги и сборы, — Минфина РФ. Основным источником права, в котором фиксируются все актуальные КБК в 2019 году, является приказ Минфина РФ «О порядке формирования и применения кодов бюджетной классификации…» от 08.06.2018 № 132н.

Действующие в 2018 году указания, утв. приказом Минфина от 01.07.2013 № 65н, с 01.01.2019, утрачивают силу (см. письмо Минфина от 10.08.2018 № 02-05-11/56735). То есть если нужно узнать, какому налогу в 2019 году КБК 18210301000012100110 (или какой-либо другой) соответствует, то приказ от 08.06.2018 № 132н будет первоисточником.

Рассмотрим основные КБК, применяемые бизнесменами в 2019 году.

Налог на прибыль в 2019 году (расшифровка КБК 18210101012021000110, 18210101011011000110)

Наиболее употребляемыми в 2019 году являются КБК, необходимые для современных российских ИП и хозяйственных обществ, имеющих дело с уплатой:

- НДФЛ за наемных сотрудников (КБК 18210102010011000110);

- налога на прибыль (региональный КБК — 18210101012021000110, федеральный — 18210101011011000110);

Подробности см. в материале «КБК при уплате налога на прибыль в 2018-2019 годах».

См. также «КБК по страховым взносам на 2018-2019 годы — таблица».

Указанный КБК установлен для одного из самых распространенных налогов — НДФЛ, который исчисляется с зарплаты наемных работников. Стоит отметить, что данный КБК не используется в правоотношениях, регулируемых положениями ст. 227, 227.1, а также 228 НК РФ, несмотря на то что в их рамках также предполагается уплата НДФЛ.

Так, в соответствии с нормами ст. 227 данный налог платят ИП, работающие по общей системе налогообложения. Ст. 227.1 НК РФ регламентирует уплату НДФЛ отдельными категориями иностранных граждан. Ст. 228 ТК РФ регулирует исчисление и уплату НДФЛ физлицами с доходов, не связанных с трудовой деятельностью. Для каждого типа указанных правоотношений установлен отдельный КБК.

Пени за несвоевременную уплату НДФЛ в 2019 году налогоплательщику нужно перечислять с использованием КБК 18210102010012100110, штрафы — применяя код 18210102010013000110.

Налог на прибыль юрлиц уплачивается в два бюджета — федеральный и региональный. В первом случае в платежных поручениях в 2019 году указывается КБК 18210101011011000110, во втором — 18210101012021000110. Эти же КБК применяются при перечислении в бюджет недоимок и осуществлении перерасчетов по рассматриваемому налогу.

Пени по налогу на прибыль в федеральный бюджет в 2019 году необходимо перечислять с применением КБК 18210101011012100110, штрафы — с использованием кода 18210101011013000110. При перечислении штрафов и пеней за налог в региональный бюджет необходимо указать в платежном документе, соответственно, КБК 18210101012023000110 и 18210101012022100110.

Этот ряд цифр обозначает, что предприятие перечисляет НДФЛ с различных выплат, которые полагаются его наемным работникам:

- заработная плата;

- премия;

- пособие по больничному листу;

- отпускные.

Во всех указанных случаях оформляют стандартное платежное поручение, вписывая в строку «104» этот двадцатизначный ряд. Значение каждого знака, входящего в его состав, закреплено в Письме Министерства финансов от 22.01.2018 № 03-02-07/1/3224, в 2019 году он не изменялся. По-прежнему действует код бюджетной классификации по НДФЛ для сотрудников, употреблявшийся в 2018 году. До 2021 года не предполагается его менять.

Код подразделяется на разряды, каждый из которых наделен своим значением:

- Три цифры в начале ряда конкретизируют орган, распоряжающийся средствами бюджета. Числом 182 кодируют Федеральную налоговую службу.

- Четвертая, пятая и шестая показывают разновидность взноса. 101 – это налог на доходы физических лиц или прибыль.

- Седьмая-восьмая обозначают бюджет, в который поступают финансовые средства: 02 – субъектный, а не федеральный.

Упрощенка в 2019 году (расшифровка КБК 18210501011011000110, 18210501021011000110)

Начисление УСН юрлица и ИП могут осуществлять по двум схемам: от налоговой базы «доходы» или от базы, определяемой как «доходы минус расходы». В первом случае для уплаты налога в 2019 году используется КБК 18210501011011000110, во втором — 18210501021011000110. Так же, как и для налога на прибыль, указанные КБК применяются при уплате недоимок и осуществлении перерасчетов.

Пени при упрощенке по схеме «доходы» в 2019 году уплачиваются с использованием КБК 18210501011012100110, штрафы — при применении кода 18210501011013000110. Касательно УСН по схеме «доходы минус расходы» для пеней и штрафов применяются, соответственно, коды 18210501021012100110 и 18210501021013000110.

До 2017 года имел свой особый КБК минимальный налог, который нужно платить при применении УСН «доходы минус расходы», если общая сумма налога, рассчитанного в обычном порядке за налоговый период (год), оказалась меньше, чем 1% от налоговой базы. С 2017 года для минимального налога КБК установлен таким же, как и для обычного налога УСН «доходы минус расходы», т. е.

О форме бланка для составления УСН-декларации узнайте из материала «Бланк декларации по УСН за 2018-2019 годы».

ЕНВД в 2019 году (расшифровка КБК 18210502010021000110)

Наряду с упрощенкой многие российские фирмы и ИП (если это возможно) используют режим ЕНВД. Для уплаты налога по нему в 2019 году установлен КБК 18210502010021000110. Он же используется при перерасчетах и уплате недоимок.

Если фирма или предприниматель не уплатят ЕНВД вовремя, то им придется перечислять в ФНС пеню — с использованием КБК 18210502010022100110, а возможно, и штраф — с применением кода 18210502010023000110.

Взносы в ФФОМС за работников в 2019 году (расшифровка КБК 18210202101081011160, 18210202101081013160)

ИП платят в ПФР за себя два вида взносов: фиксированные, которые не зависят от дохода в пределах его годовой величины не более 300 000 руб., а также те, что привязаны к доходу, превышающему 300 000 руб. в год.

С 2017 года в связи с отменой закона от 24.07.2009 № 212-ФЗ платежи в ПФР курируются налоговыми органами. Это обстоятельство привело к смене КБК по платежам, предназначенным для фондов. Не оказались исключением и взносы, осуществляемые ИП за себя.

Поскольку уплата взносов после передачи контроля возможна в т. ч. и за периоды, имевшие место до наступления 2017 года (т. е. те, когда взносы были в ведении ПФР), платежи с целью их привязки к соответствующему администратору разделены по КБК: для взносов за периоды до 01.01.2017 установлен КБК 18210202140061100160, а для платежей за периоды с 01.01.2017 — КБК 18210202140061110160.

Аналогичным образом разделены и КБК, относящиеся к пеням и штрафам. За периоды до 01.01.2017 пени нужно платить с применением КБК 18210202140062100160, а штрафы — с использованием кода 18210202140063000160. Для периодов с 01.01.2017 при уплате пеней указывается код 18210202140062110160, а при погашении штрафа — 18210202140063010160.

ИП при перечислении взносов за себя в ПФР в 2019 году должен использовать единый КБК 18210202140061110160 независимо от того, получен доход до 300 000 руб. или выше этой суммы.

Подробности см. в материале «Отменен КБК для 1-процентных взносов ИП».

Уплата пеней и штрафов по страховым взносам ИП за себя в ПФР с доходов, превышающих 300 000 руб., производится по КБК, указанным в предыдущем разделе.

Отдельный КБК должен использоваться при перечислении взносов в ПФР на работников. Применяют его юрлица и ИП, нанимающие работников (причем не только по трудовому договору, но также и по гражданско-правовым договорам) и выплачивающие иные доходы физлицам.

В связи со сменой с 2017 года куратора страховых взносов платежи по ним также сменили свой КБК, обнаружив привязку его значения к периоду, за который уплачиваются взносы. Если платеж относится к периоду до 01.01.2017, ему следует присвоить КБК 18210202010061000160, а если к периоду, начавшемуся после 01.01.2017, то КБК 18210202010061010160.

При уплате пеней и штрафов за периоды до 01.01.2017 необходимо использовать КБК, соответственно, 18210202010062100160 и 18210202010063000160. Те же платежи за периоды после 01.01.2017 будут осуществляться по КБК 18210202010062110160 и 18210202010063010160.

Внимание! Минфин с 23.04.2018 ввел новые КБК для уплаты пеней и штрафов по доптарифам на страхвзносы, уплачиваемых за работников, занятых на вредных работах. Подробности см. здесь.

ИП и юрлица, имеющие наемных работников, в 2019 году по-прежнему должны перечислять за них взносы, предназначенные для ФФОМС. Однако в связи со сменой администратора взносов использовать придется другой КБК, выбирая из 2 его значений соответствующее периоду, за который осуществляется оплата.

При оплате взносов за периоды до 01.01.2017 применяется КБК 18210202101081011160, а оплачивая периоды после 01.01.2017, следует использовать КБК 18210202101081013160

Аналогичным образом также нужно платить пени и штрафы: за период до 01.01.2017 – по КБК 18210202101082011160 и 18210202101083011160, соответственно, а за периоды после 01.01.2017 – по КБК 18210202101082013160 и 18210202101083013160.

Взносы ИП в ФФОМС в 2019 году (расшифровка КБК 18210202103081011160, 18210202103081013160)

Перечисляя в 2019 году фиксированные взносы на себя, предназначенные для ФФОМС, предпринимателям также нужно использовать 2 значения КБК в зависимости от того, за какой период делается уплата. Если платеж относится к периодам до 01.01.2017, нужно использовать КБК 18210202103081011160, а если к периодам после 01.01.2017, то КБК 18210202103081013160.

Соответствующим образом будут оплачиваться также пени и штрафы. За периоды до 2017 года для них нужно использовать, соответственно, КБК 18210202103082011160 и 18210202103083011160. А при оплате за периоды с 01.01.2017 будут применяться КБК 18210202103082013160 и 18210202103083013160.

Взносы в ФСС по производственному травматизму в 2019 году (расшифровка КБК 39310202050071000160)

Взносов на страхование от несчастных случаев и профессиональных заболеваний нововведения 2017 года в части платежей в фонды не коснулись. Поэтому они в 2019 году по-прежнему перечисляются в Соцстрах с использованием ранее действовавшего КБК 39310202050071000160.

Не изменились и коды для перечисления пеней и штрафов по этим платежам. Пени уплачивают с кодом 39310202050072100160, а штрафы – с КБК 39310202050073000160.

Имеющуюся за предшествующие годы задолженность по этим платежам погашают с использованием этих же КБК.

Взносы в ФСС по обязательному страхованию на случай временной нетрудоспособности и в связи с материнством в 2019 году (расшифровка КБК 18210202090071000160, 18210202090071010160)

ИП и юрлица, имеющие наемных работников по трудовому договору, должны уплачивать за них взносы в ФСС:

- по обязательному страхованию на случай временной нетрудоспособности и в связи с материнством.

С 2017 года эти взносы также перешли в ведение налоговых органов, и их также, как взносы, предназначенные для ПФР и ФОМС, придется платить, используя новые коды и выбирая из них относящийся к соответствующему периоду. В платежах за периоды до 01.01.2017 необходимо указывать КБК 18210202090071000160, а оплачивая периоды после 01.01.2017, нужно использовать КБК 18210202090071010160.

Так же по периодам разделятся и коды, указываемые для пеней и штрафов. Если их оплата делается за период до 01.01.2017, то для пеней используется КБК 18210202090072100160, а для штрафа – код 18310202090073000160. Если пени или штрафы относятся к периодам после 01.01.2017, то применяются КБК, соответственно, 18210202090072110160 и 18310202090073010160.

1. Уплачивать пени — суммы, ежедневно начисляемые на сумму налога или взноса по факту превышения установленных законодательством сроков перечисления соответствующего налога или взноса в бюджет.

Пени начисляются с первого дня просрочки уплаты взноса. При определении их величины в расчет берется:

- сумма долга;

- ставка рефинансирования ЦБ РФ.

Можно отметить, что для пеней характерна безусловность начисления (если не будет доказано, что фирма все же уплатила налог или сбор, но с ошибкой, вследствие чего платеж не был получен адресатом). Уплачивать пени фирма будет обязана даже в случае допущения одного дня просрочки.

Рассчитать точную сумму пеней можно с помощью нашего калькулятора пеней.

2. Уплачивать штрафы — фиксированные платежи, начисляемые на сумму налога или сбора. Штраф может налагаться, если:

- просрочена уплата налога или сбора при том, что налогоплательщик — налоговый агент или субъект контролируемых сделок;

- совершено иное налоговое правонарушение, например, занижена налоговая база, некорректно исчислен налог или сбор.

Размер штрафов может сильно различаться в зависимости от конкретного налогового правонарушения. Например, если фирма не уплатила налог или сбор, то должна будет уплатить штраф в размере 20% от суммы долга в бюджет или 40%, если орган, администрирующий платежи, докажет, что фирма не выполнила свои обязательства перед бюджетом умышленно.

С 2017 года ответственность за налоговые правонарушения в виде пеней и штрафов, предусмотренная НК РФ, в полной мере относится к страховым взносам, перешедшим под контроль налоговых органов.

В какой части платежки указывается КБК

У некоторых плательщиков возникают сложности с корректным указанием КБК в платежном поручении. Прежде всего, связаны они могут быть с обнаружением поля для указания соответствующего кода. В платежках, формируемых ИП и юрлицами, КБК всегда указывается в поле 104.

См. также «Заполняем поле 104 в платежном поручении (нюансы)».

Форма данного финансового документа унифицирована — она должна соответствовать образцу, утвержденному в приложении 2 к положению Банка России о переводах денежных средств от 19.06.2012 № 383-П. Номера полей, включая поле 104, обозначены в приложении 3 к положению № 383-П (его можно использовать как вспомогательный источник при составлении платежки в банк).

Бывает, что предприниматели ошибаются в заполнении реквизита 104 платежки. Какие правовые последствия могут следовать за такими ситуациями?

Платежное поручение с несуществующим или отсутствующим КБК банк сразу же вернет обратно. Если же КБК в платежке будет указан неверно, то, вероятнее всего:

- сумма, перечисленная в бюджет, будет отнесена к невыясненным платежам;

- сумма, перечисленная в бюджет, будет отнесена к другому уровню бюджета или на счета другого ведомства.

И все же, как правило, в бюджет, а если точнее — на счета Федерального казначейства, которое распределяет налоги и взносы, сумма, перечисленная даже с неверным КБК, попадает. Поэтому фирма, указавшая неверный КБК, обычно не рассматривается как нарушитель норм закона. Если, конечно, она перечислила денежные средства в бюджет вовремя.

Если администратор платежа все же начисляет в такой ситуации штрафы и пени (за то, что налог или сбор не был получен вовремя из-за неверных КБК в платежке), то его действия с успехом можно оспорить в суде (определение ВАС РФ от 05.06.2012 № ВАС-6569/12, постановления ФАС Поволжского округа от 17.04.

Если фирма, своевременно выполнившая обязательства перед бюджетом, получает от администрирующего органа уведомление о непоступлении средств, ей придется выяснить ситуацию и при необходимости уточнить реквизиты платежа. Для этого нужно:

- провести сверку расчетов с налоговой инспекцией;

- направить в соответствующий орган (ИФНС или же ФСС) заявление об уточнении реквизитов платежного поручения. Составляется данный документ в свободной форме.

Кбк 18210102010011000110 в 2018 году

Целевое назначение платежей, совершаемых налогоплательщиками, определяется кодами бюджетной классификации. Один из них – 18210102010011000110 КБК. Расшифровка, действующая в 2018 году, разъясняет, какой налог подразумевает этот ряд цифр.

Расшифровка КБК

Эта числовая комбинация относится к налогу на доходы физических лиц, который организация платит за своих сотрудников. Она состоит из двадцати цифр. Количество делится на группы, каждая из которых обладает определенным значением:

- первые три знака указывают на распорядителя финансовых средств. 182 – это Федеральная налоговая служба;

- следующая тройка цифр показывает вид взноса. 101 – налог на прибыль;

- два знака указывают, куда средства поступают. 02 – региональный;

- пять разрядов указывают назначение: 02010 – страховая часть трудовой пенсии сотрудников;

- четырехзначное число обозначает тип платежа: 1000 – сумма взноса, задолженности, недоимки;

- последние указывают на разновидность дохода: 110 – налоговый.

В 2018 году закон определяет ряд случаев, когда при уплате НДФЛ не используют этот код:

- налоговый агент является источником доходов;

- физическое лицо ведет частную практику как нотариус, адвокат, индивидуальный предприниматель;

- иностранный гражданин, имея патент, работает по найму и вносит авансовые фиксированные платежи;

- деньги получены с продажи личного имущества, по договору найма;

- финансовые средства выиграны в лотерею, получены за художественное произведение или изобретение правопреемником создателя;

В 2018 г введен новый код для налога на проценты с рублевых облигаций отечественных организаций – 182 1 01 01090 01 1000 110.

Другие наборы цифр используются для штрафов и пеней: КБК 18210102010013000110 и КБК 18210102010012100110.

КБК 18210102010012100110 — пени по НДФЛ

Если НДФЛ не был выплачен своевременно, налоговые органы потребуют, чтобы предприятие выплатило пени по нему. Начисляется за каждый день просрочки. Сумма возрастает согласно ставке рефинансирования Центрального банка. Платежное поручение оформляется так же, как и при уплате самого налога.

В поле № 104 тоже указывается вид платежа в виде двадцатизначного кода, но цифры немного отличаются. Различие касается знаков с 14 по 17 включительно. При обычной налоговой выплате на этом месте ставят 1000, а когда перечисляют пеню – 2100. В остальном код не отличается от обычного. В качестве распорядителя финансового потока так же выступает ФНС, денежные потоки направляются в тот же бюджет субъекта.

С 2018 года для выплаты пени по налогу на проценты с облигаций в рублях действует КБК 182 1 01 01090 01 2100 110.

КБК 18210102010013000110 — штрафы по НДФЛ

Если предприятие выплатило необходимую сумму, включая начисленные пени, не дожидаясь требования налоговых органов, можно рассчитывать, что никаких других санкций не последует. Но на практике при выездных проверках часто назначают еще и штрафы. Если дело рассматривает суд, он учтет наличие или отсутствие вины предпринимателя, но его тяжелого финансовое положение и другие обстоятельства редко принимаются во внимание. В Письме Министерства финансов от 04.-4.2017 указано, что при несвоевременной уплате НДФЛ срок не освобождает от ответственности.

По этим причинам просрочка часто влечет за собой штраф. Для его выплаты тоже есть специальный КБК – 18210102010013000110. Как и код для пени, он отличается от обычного 14-17 знаками.

Специальный код применяют с 2018 года при штрафных санкциях, связанных с процентами облигаций: 182 1 01 01090 01 3000 110.

kbk_ndfl.jpg

Минфином введены в действие шифры КБК, по которым можно идентифицировать целевое назначение любого платежа по налогам или сборам. Этот код обязателен при заполнении платежных форм, если расчет производится с бюджетом. Числовые комбинации должны быть прописаны так, как они указаны в приказе Минфина № 65н (дата издания 01.07.2013 г.).

КБК НДФЛ за сотрудников в 2018 году

Подоходный налог находится в сфере административного надзора налоговиков, поэтому код КБК должен начинаться с комбинации «182». Такие первые цифры означают, что администратором средств является ФНС. Все последующие числа указывают на тип дохода и уровень бюджета, который выступает в роли конечного получателя денег.

Если в платежном бланке значится комбинация 18210102010011000110, расшифровка КБК в 2018 году относит его к подоходному налогу (НДФЛ). Именно это числовое сочетание применяется налоговыми агентами при погашении основных обязательств по удержанному НДФЛ за сотрудников. Источником налога применительно к КБК 182 1 01 02010 01 1000 110 выступают доходы наемного персонала (не только заработная плата, но и больничные, отпускные, материальная помощь, различные доплаты, прочие выплаты, попадающие под определение элементов системы оплаты труда). Плательщиком может быть, как юридическое лицо, так и частный коммерсант (ИП), на кодовом обозначении это не сказывается.

Если по КБК 18210102010011000110 расшифровка касается только основных налоговых перечислений (текущих обязательств перед бюджетом), то суммы, начисленные в виде штрафных взысканий или пеней, процентов, будут идти под самостоятельными кодами. Расхождение с налоговым шифром будет только на 14-17 позициях:

- штрафные санкции, выписанные налоговому агенту, в платежной форме отражаются при помощи замены комбинации «1000» в основном коде на «3000»;

- если надо обозначить пеню, используют «2100»;

- для процентных перечислений введено сочетание «2200».

Будьте внимательны! Вместо КБК 18210102010010000110 в 2018 году нужно использовать новый код. Что это за код и какой налог по нему платить — читайте в статье.

Внимание! Мы подготовили справочники и образцы документов для правильного заполнения платежных поручений. Они спасут от обидных штрафов и защитят от ошибок. Актуальность подтверждена экспертами программы БухСофт. Скачивайте бесплатно:

На что заменили КБК 18210102010010000110

Коды бюджетной классификации – это это важный элемент безналичных расчетов компаний и ИП при расчетах с бюджетом. Эти коды двадцатизначные. Они содержат информацию о виде перечисляемого в бюджет платежа и его получателе.

КБК ставят поле 104 платежного поручения. Неправильно указанный код приведет к попаданию перечисленных средств на другой счет Казначейства или в состав невыясненных.

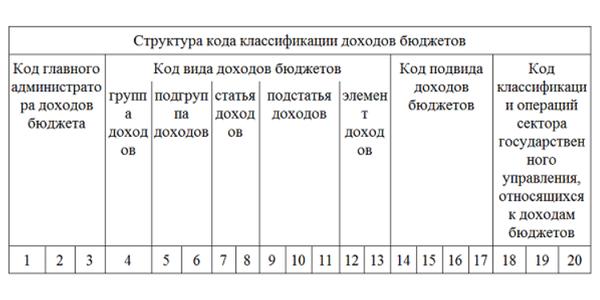

Важно знать структуру кода. Это позволит понять, какой налог платить по конкретному КБК.

Программа БухСофт учитывает этот нюанс. Она автоматически поставит правильный КБК, очередность платежа и код налогового периода. Скачайте образец платежного поручения, который подготовили эксперты программы:

Выглядит структура КБК так:

КБК 18210102010010000110 использовали с 2012 года. Но в 2014 году его заменили на КБК 18210102010011000110. Поэтому в настоящее время, в том числе в 2018 году, применяют новый код (приказ Минфина от 01.07.2013 № 65н).

Расшифровка КБК 18210102010011000110 (бывший КБК 18210102010010000110)

По КБК 18210102010011000110 налоговые агенты уплачивают в бюджет НДФЛ с доходов физических лиц (за исключением доходов, указанных в ст. 227, 227.1, 228 Налогового кодекса). Расшифровку всех КБК по НДФЛ смотрите в таблице 1.

182 1 01 02010 01 1000 110

182 1 01 02010 01 2100 110

182 1 01 02010 01 3000 110

ИП и частнопрактикующие лица (адвокаты, нотариусы)

182 1 01 02020 01 1000 110

182 1 01 02020 01 2100 110

182 1 01 02020 01 3000 110

Налоговый резидент (самостоятельно)

182 1 01 02030 01 1000 110

182 1 01 02030 01 2100 110

182 1 01 02030 01 3000 110

Полный доступ на месяц! — Формируйте документы, тестируйте отчеты, пользуйтесь уникальным сервисом экспертной поддержки «Системы Главбух».

Позвоните нам по телефону 8 800 222-18-27 (бесплатно).

Образец КБК в платежке

Правила заполнения платежки приведены в Положении ЦБ от 19.06.2012 № 383-П и приказе Минфина от 12.11.2013 № 107н.

Ознакомьтесь с платёжным поручением образец заполнения на уплату НДФЛ налоговым агентом:

Когда НДФЛ можно считать уплаченным

Днем уплаты считается день предъявления в банк и принятия им правильно заполненного платежного поручения.

Другие способы перечисления сумм налога, например, с использованием платежных терминалов или переводом без открытия счета, законодательство не предусматривает.

НДФЛ не будет считаться уплаченным:

- когда фирма либо лицо, которое платит за нее налог, отозвали свою платежку;

- платежка имеет неправильные реквизиты Казначейства (номер счета, название банка получателя);

- на счете налогового агента недостаточно денег для уплаты.

В заключение отметим, что заплатить налог можно и без операций перевода средств со счета. Так, долг перед бюджетом будет считаться погашенным:

- на дату, когда ИФНС приняла решение зачесть переплату по одному налогу фирмы в счет другого;

- сумму с доходов удержал налоговый агент, для которого законодательно установлена такая обязанность.

КБК 18210301000011000110: расшифровка в 2019 году

КБК 18210301000011000110: как расшифровать код в 2019 году, какой налог платить? Что обозначает этот код в платежном поручении в 2019 году?

На КБК 18210301000011000110 в 2019 году уплачивается налог на добавленную стоимость (НДС) на товары, работы, услуги, реализуемые на территории РФ.

Также см. “СТАВКА НДС В 2019 ГОДУ“.

Налогоплательщики НДС указаны в ст. 143 НК РФ. К ним относятся:

- организации;

- индивидуальные предприниматели.

В соответствии с п.1 ст. 39 НК РФ под реализацией товаров, работ, услуг признаются следующие операции, осуществляемые на возмездной основе: оказание услуг передача результатов выполненных работ передача права собственности на товары (включая обмен товарами, работами и услугами).

Местом реализации товаров признается территория РФ при выполнении хотя бы одного из условий: товар находится на территории РФ, не отгружается и не транспортируется товар на момент начала отгрузки или транспортировки находится на территории РФ.

Порядок определения места реализации работ (услуг) в целях исчисления налога на добавленную стоимость установлен в ст. 148 НК РФ.

КБК 18210301000011000110 2019 г. обозначает:

- текущие обязательства субъекта предпринимательства, возникшие по НДС;

- задолженность по НДС, погашаемая в текущем периоде;

- перечисления по недоимкам.

Пени и штрафы отличаются от указанного шифра комбинацией цифр на 14-17 позициях. Если речь идет о пене, то вместо «1000» в КБК будет стоять «2100». Для идентификации платежа по штрафам, начисленным за нарушения в сфере исчисления и уплаты НДС, сочетание «1000» на указанных позициях будет заменено символами «3000»:

- 18210301000012100110 – пени по НДС;

- 18210301000013000110 – штрафы по НДС.

КБК 18210301000011000110 не применяется в отношении продукции, поставляемой из Казахстана или Белоруссии. Налог, исчисленный при ввозе белорусских или казахских товаров, будет отличаться от основного КБК цифрой на 6-ой позиции – вместо «3» здесь указывается «4».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

КБК НДС пени

Очень часто многие коммерческие структуры путаются при указании КБК в платёжных документах. Это связано с тем, что по не знанию, что такое КБК, можно запутаться и ошибиться при указании этого длинного кода.

К примеру, если в вашем платежном документе нужно указать КБК 18210301000012100110, значит на организацию легла ответственность за несвоевременную уплату платежа. Так какой же платеж не был своевременно уплачен компанией?

Пени по НДС

Налог на добавленную стоимость, один из разновидностей косвенных налогов, которые уплачивают все граждане страны. Покупая или продавая товар, в цену на товар уже вбит налог, то есть являясь простым покупателем гражданин оплачивает товар, и сразу налог за него.

Эта система появилась в нашей стране с 90-х годов, и до сих пор прекрасно работает, пополняя казну государства. Есть категория коммерческих структур, которые оказывая ряд услуг, работ или занимаясь продажей товаров, обязаны вести отчетность и уплачивать НДС.

Законодательно установлены сроки уплаты и сдачи отчетных документов по НДС. Но случается всякое в хозяйственной деятельности коммерсанта, и допустим был просрочен очередной платеж. Налоговые органы реагируют мгновенно, сразу на должника взваливается штраф и пеня за просрочку.

Вот и нужно теперь уплачивать несколько квитанций, платежка на налог, квитанция со штрафным КБК, и квитанция с указанием КБК пеня. И это все разные документы, с разными КБК, но с одинаковыми реквизитами государственной структуры.

Чтобы не запутаться и понять какой налог в 2017 году, по КБК 18210301000012100110 стоит уплатить, разберёмся в его сложных цифрах. Сложными они кажутся на первый взгляд, если разобрать всё по полочкам, то можно понять за что и куда платится конкретная сумма в квитанции.

Для ответственных лиц, занимающихся заполнением платежных документов, КБК не представляется сложным и неразборчивым кодом. Заполняя документы по оплате, можно заняться расшифровкой КБК 18210301000012100110.

Например, указывая первые три цифры кода, сразу можно отметить, что это означает налоговый орган (182), далее цифры 103, указывают на вид платежа, в нашем случае это НДС, в остальных применяются цифры 102, и 101. То есть уже понятно, нужно уплатить в налоговую инспекцию НДС.

Смотрим далее цифры 01000 как бы тоже ничего не говорят, они рассказывают о статье и подстатье дохода НК. Следующая пара 01, отражает куда идут поступления, то есть в налоговую инспекцию кого-то уровня, у нас это Федеральный бюджет. Налог по НДС платится в один бюджет, только в Федеральный.

Ну, а если пришла квитанция, в которой указаны предпоследние четыре цифры, у нас это 2100, значит за просрочку платежа, пени не заставили себя ждать.

Поэтому расшифровка 2017 КБК 18210301000012100110 будет в нормативном акте отражать следующее —

- Налог на добавленную стоимость на товары (работы, услуги), которые реализуются на территории России—пени по платежу.

КБК 18210301000012100110 расшифровка в 2017 году и какой налог платить, не всегда знаком организациям. Но чтобы избегать его заполнении, нужно внимательно и своевременно уплачивать налоги и взносы.

Пришло требование с указанием данного КБК, значит предстоит с очередным платежом уплачивать и пени, с суммой, которая указана в платежном документе. Как правило, налоговики присылают платежки с уже вбитыми реквизитами. Поэтому чаще всего не стоит мучатся и вписывать двадцатизначный классифицирующий код.

Но если вдруг платёжка была утеряна, то придется самостоятельно вносить все данные, здесь главное внимательно внести все цифры, и не ошибиться.