Содержание

- Какие суммы нужно включать в строку 020 в 6-НДФЛ в разделе 1, а какие нет? Правила и образец заполнения

- Где находится в разделе 1?

- Какие суммы включать?

- Выводы

- Как заполнять строку 020 расчета 6-НДФЛ — примеры заполнения раздела 1

- Где находится строка 020 в 6-НДФЛ?

- Пример заполнения раздела 1 для 2020 года

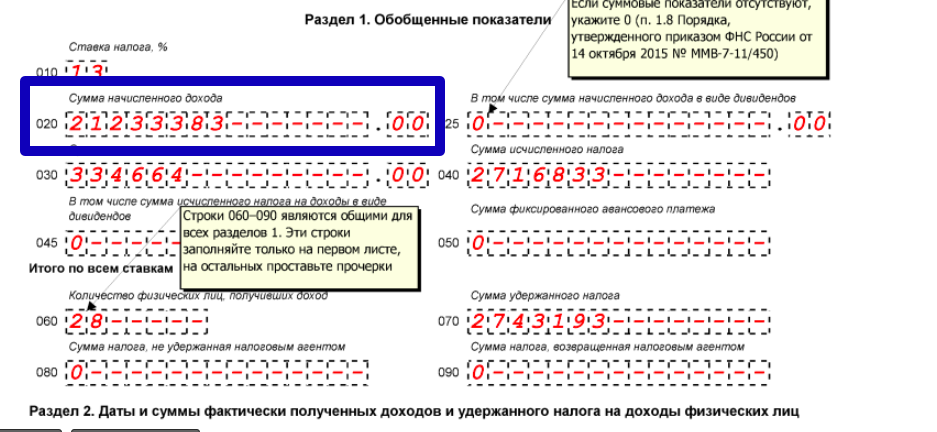

- Заполнение Раздела 1. Обобщенные показатели

- Какими данными заполняется строка 010 Ставка налога

- Какими данными заполняется строка 020 Сумма начисленного дохода

- Какими данными заполняется строка 030 Сумма налоговых вычетов

- Какими данными заполняется строка 040

- Какими данными заполняется строка 070 Сумма удержанного налога

- Какими данными заполняется строка 080 Сумма налога не удержанная налоговым агентом

- Какими данными заполняется строка 060 Количество физических лиц, получивших доход

- Заполнение Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»

- Раздел 2. Заполняем поквартально

- Какими данными заполняется строка 100 Дата фактического получения дохода

- Какими данными заполняется строка 130 Сумма фактически полученного дохода

- Какими данными заполняется строка 110 Дата удержания налога

- Какими данными заполняется строка 140 Сумма удержанного налога

- Какими данными заполняется строка 120 Срок перечисления налога

- Оформление блока с информацией о доходах

- Как заполнить строки

- Суть налога

- Заполнение блока строк 10-50

- Заполнение блока строк 60-90

- Пример формирования сведений в 1 разделе за 1-й квартал

- Порядок заполнения строки 020 формы 6-НДФЛ

- Каковы общие правила формирования строки 020

- В чем различия между строками в разделах 1 и 2 отчета 6-НДФЛ

- Как строка 020 должна соотноситься с прочими строками отчета

- Как влияют на алгоритм формирования раздела 1 отчета 6-НДФЛ изменения в НК РФ 2016-2020 годов

- Следует ли включать в строку 020 доход от аренды, начисленный, но не выплаченный физлицу в отчетном периоде

- Как показать в строке 020 выплаты, не облагаемые НДФЛ

- Сотрудник-иностранец работает по патенту: что попадет в строку 020

- Итоги

- Строка 20 6 ндфл что отражается

- Что входит в строку 020 формы 6-НДФЛ

- Требования к заполнению 020 строки

- Пример заполнения строки 020

- Как заполнить строку 020 раздела 1 расчета 6-НДФЛ при выплате вознаграждения по договору гражданско-правового характера?

- Подпишись на новости

- Строка 020 6-НДФЛ

- Строка 020 6-НДФЛ: что отражается

- Стр 020 6-НДФЛ: контрольные соотношения

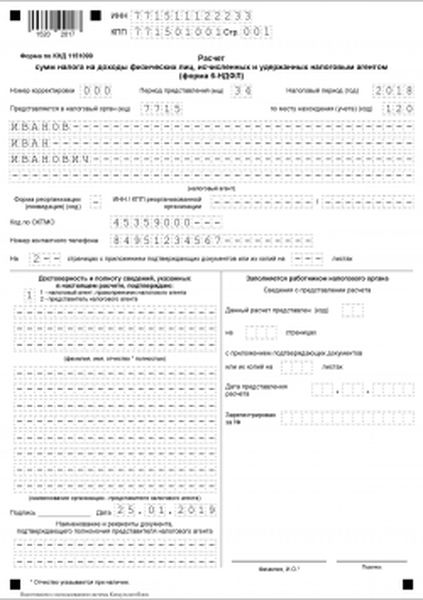

- Форма 6-НДФЛ: пример заполнения

- Последние разъяснения о порядке заполнения формы 6-НДФЛ

- Основные нюансы заполнения разд. 1 формы 6-НДФЛ

- Самые распространенные ошибки в разд. 1 формы 6-НДФЛ.

- Основные нюансы заполнения разд. 2 формы 6-НДФЛ.

- Обзор последних писем контролирующего органа с учетом самых распространенных ошибок в разд. 2 расчета по форме 6-НДФЛ.

- Строка 020 6-НДФЛ: заполнение, ошибки

- Нормативное регулирование сдачи 6-НДФЛ

- Основание для сдачи 6-НДФЛ

- Состав строки 020 расчета 6-НДФЛ

- Доходы, включаемые в строку 020

- Пример по отражению по стр. 020 материальной выгоды работника

- Пример по отражению по стр. 020 частично облагаемых доходов

- Пример по отражению по стр. 020 командировочных

- Ошибка при расчете НДФЛ с нерезидента

- Ответы на распространенные вопросы

Какие суммы нужно включать в строку 020 в 6-НДФЛ в разделе 1, а какие нет? Правила и образец заполнения

Форму 6-НДФЛ нужно заполнять абсолютно всем работодателям по завершению каждого квартала. Бланк расчета содержит только два листа: титульный и второй с двумя разделами.

Строк для заполнения в отчете не много, но вопросов по заполнению у организаций и ИП возникает большое множество. В разделе 1 имеется строка 020. Что в нее входит и как правильно ее заполнять, разберемся в статье ниже.

Где находится в разделе 1?

Строка 020 в форме 6-НДФЛ расположена в первом разделе. Ее наименование «сумма начисленного дохода».

В разделе 1 важно разделять доходы по налоговым ставкам НДФЛ, так как для разных видов начислений физическим лица процент обложения отличается. Ставка может варьироваться от 9 до 35 процентов, поэтому для каждой первый раздел заполняется отдельно с указанием соответствующего размера начисленного дохода.

Если физическому лицу выплачивается только заработная плата, то достаточно заполнить первый раздел один раз, указав в строке 010 ставку 13%, а в поле 020 – размер начисленной зарплаты.

Важный момент: все строки раздела 1 расчета 6-НДФЛ заполняются нарастающим итогом.

Что это значит? Значит, что показатели нужно указывать в сумме за период с 1 января отчетного года по последний день отчетного или налогового периода.

Причем данные в форме 6-НДФЛ не разбиваются по физическим лицам, а приводятся в обобщенном виде по всем работникам.

Эти же правила касаются заполнения строки 020, о правильном заполнении которой написано ниже.

Актуальный бланк 6-НДФЛ можно . О правилах заполнения формы — в этой статье.

Какие суммы включать?

В поле 020 показывается начисленный доход.

При этом важно обратить внимание на следующие моменты:

- Указывается именно начисленный доход, а не выплаченный.

- Сумма включает в себя НДФЛ, то есть показывается доход до момента налогообложения подоходным налогом.

- Значение должно быть посчитано нарастающим итогом по всем физическим лицам, которым начислен доход, облагаемый ставкой из строки 010, за период с начала года;

- Включаются только выплаты, которые подлежат обложению НДФЛ.

Последний момент очень важен для заполнения строки 020 6-НДФЛ. Не входят в начисленный доход для расчета те суммы, которые освобождены от подоходного налога.

Туда входят только те доходы, который являются объектом налогообложения НДФЛ. Список таких сумм приведен в п.1 ст.207 НК РФ. Важно, что перечень открытый, то есть любой доход, начисленный в пользу физических лиц, который не включен в число необлагаемых сумм, можно облагать НДФЛ.

Список выплат, которые не облагаются НДФЛ и не входят в поле 020 расчета 6-НДФЛ, приведен в ст.217 НК РФ.

Не входит в строку 020 отчета 6-НДФЛ:

- декретные пособия;

- суммы возмещений вреда здоровью;

- выходное пособие в пределе трех месячных заработков (шести для северных районов);

- материальная помощь членам семьи умершего работника, а также пострадавшим от стихийных бедствий;

- оплата путевок в санатории, профилактории с целью оздоровления;

- оплата профподготовки и переподготовки;

- материальные подарки и материальная помощь от работодателя до 4000 руб.

- другие из ст.217 НК РФ.

Что входит в поле 020 формы 6-НДФЛ:

- заработная плата;

- отпускные;

- больничные;

- компенсация отпуска;

- выходное пособие свыше трех средних заработков (шести для РКС);

- материальная помощь свыше 4000 руб., кроме видов помощи, перечисленных выше;

- дивиденды и другие выплаты, не включенные в перечень ст.217 НК РФ.

Как заполнить правильно?

Чтобы заполнить строку 020 в форме 6-НДФЛ, нужно посчитать общую величину начисленного дохода всем физическим лицам, по отношению к которым организация или ИП является налоговым агентом. Сюда входят лица, с которыми заключены трудовые и гражданско-правовые договора.

Сумма считается нарастающим итогом с начала года.

Например:

- При сдаче отчета за 1 квартал 2018 года приводятся суммы за период с начала января по конец марта 2018 года.

- При подаче расчета за полугодие 2018 – с января по конец июня 2018.

- За 3 квартал 2018 – с января по конец сентября 2018;

- За 2018 год – за весь календарный год;

- За 1 квартал 2019 – за период с начала января по конец марта 2019 года и т.д.

При заполнении 6-НДФЛ по истечению каждого последующего периода, сумма для отражения в строке 020 будет равна показателю из строки 020 6-НДФЛ за предыдущий период плюс начисленные доходы за последний квартал.

Важно! Указывается начисленный доход, а не выплаченный. То есть в строку 020 войдут начисления, в которых учтен НДФЛ.

Таким образом, чтобы правильно заполнить строку 020 в 6-НДФЛ, нужно соблюсти следующие правила:

- Учесть только налогооблагаемые суммы.

- Суммировать доходы нарастающим итогом с начала года.

- Учесть доходы, которые начислен в отчетном периоде до налогообложения (а не выплачены).

О заполнении строки 040 .

Образец заполнения

В организации работают 5 сотрудников, которым выплачивается ежемесячно зарплата.

Начисления по всему персоналу помесячно в 2018 году следующие:

| Январь | Февраль | Март | Апрель | Май | Июнь | Июль | Август | Сентябрь |

| 125000 | 130000 | 130000 | 130000 | 120000 | 145000 | 130000 | 130000 | 130000 |

Организация заполняет расчет 6-НДФЛ за 9 месяцев 2018 года.

Для заполнения строки 020 считается общая величина начислений за период с января по сентябрь нарастающим итогом = 1 170 000.

Вычеты положены только одному сотруднику за ребенка в размере 1400 руб.

НДФЛ с этой суммы = (1 170 000 – 1400*9) * 13% = 150 462.

При таких исходных данных образец заполнения раздела 1 и строки 020 в 6-НДФЛ будет следующий:

Выводы

Строка 020 в расчете заполняется нарастающим итогом за период с начала отчетного года по конец отчетного или налогового периода.

Суммы приводятся по всем работникам в обобщенном виде без детализации по отдельным физическим лицам.

Доходы указываются начисленные до момента налогообложения.

Как заполнять строку 020 расчета 6-НДФЛ — примеры заполнения раздела 1

Расчет по форме 6-НДФЛ — это один из отчетов, касающихся НДФЛ, который сдают работодатели для информирования налоговиком о налогообложении доходов сотрудников. Отчет ежеквартальный, то есть с его заполнением приходится сталкиваться регулярно.

Расчет не большой, включает два небольших раздела, однако сложностей с их заполнением достаточно много. Один из вопросов, который регулярно задают работодателя при подготовке формы 6-НДФЛ — какие суммы дохода нужно включать в строку 020 Раздела 1, а что туда не входит.

Где находится строка 020 в 6-НДФЛ?

Поле 020 «Сумма начисленного дохода» расположено на второй страницы расчета 6-НДФЛ в Разделе 1.

Эта часть расчета составляется нарастающим итогом с начала года, то есть данные для отражения должны суммироваться с 01.01 года по последнее число месяца, завершающего период:

- за 1 кв. — показывают данные за период с 01.01 по 31.03;

- за полугодие — с 01.01 по 30.06;

- за 9 мес. — с 01.01 по 30.09;

- за год — с 01.01 по 31.12.

Отчет 6-НДФЛ заполняется один по результатом каждого периода на всех сотрудников. Разделять показатели по каждому трудящемуся не нужно. Персональные данные подаются только раз в год в виде справок 2-НДФЛ — за 2019 год справки сдаются по новым срокам — до 1 марта 2020 года включительно.

При составлении Раздел 1 6-НДФЛ нужно также учитывать еще один важный момент: различные виды дохода могут облагаться по разным ставкам НДФЛ, поэтому строки с 010 по 050 заполняются отдельно по каждой ставке. Сколько ставок было в отчетном периоде применено в отношении доходов персонала, столько будет заполненных строк с 010 по 050.

Подводятся итоги в строках 060 — 090 суммарно по всем заполненным полям 010-050.

Скачать бланк и заполненный образец отчета 6-НДФЛ .

Что туда входит?

В Порядке заполнения 6-НДФЛ про строку 020 говорится немного, поясняется, что в ней нужно отражать обобщенные за период данные о начисленном доходе, рассчитанным нарастающим итогом по всем сотрудникам суммарно.

Что понимается под начисленным доходам? Входят ли туда не облагаемые НДФЛ начисления?

В данном поле нужно показывать сумму до вычета из нее НДФЛ. Этот показатель отличается от того, что работники получают на руки, выдается им результат разности начисленного дохода и НДФЛ.

Для показателя, который вносится в строку 020, должны одновременно выполняться следующие правила:

- должен быть начисленным до вычета налога;

- должен облагаться НДФЛ по ставке из поля 010;

- должен быть посчитан суммарно по всем лицам, которым назначались к выплате денежные или материальные средства;

- должен быть посчитан нарастающим итогом;

- должен содержать начисления, подлежащие налоговому обложению.

В поле 020 нужно включать:

- заработную плату и аванс за первую половину месяца (как отразить аванс в 6-НДФЛ);

- премиальные начисления;

- надбавки в виде стимулирующих выплат;

- оплата листков нетрудоспособности;

- оплата отпуска и компенсации за него;

- мат.помощь свыше 4000 руб.;

- дивиденды;

- прочие выплаты работникам, не перечисленные в ст.217 НК РФ.

Какие суммы не нужно включать?

Не входят в строку 010 суммы, которые не подлежат налоговому обложению по ставке, указанной в поле 010.

Перечень доходов, освобожденных от НДФЛ, можно найти в ст.217 НК РФ.

В соответствии с данной статьей НК РФ не входят в строку 010 формы 6-НДФЛ:

- гос.пособия (выплаты по листам нетрудоспособности являются исключением);

- возмещение ущерба здоровью;

- компенсационные выплаты за жилье, коммунальные услуги, проезд, питание;

- выходное пособие;

- компенсации на повышение квалификации и обучение;

- компенсация оздоровительных путевок;

- компенсации родственникам государственным или военным служащим при их гибели при исполнении обязанностей;

- суточные в пределах 700 руб. (2500 руб. для зарубежных командировок);

- оплата командировочных целевых расходов;

- мат.помощью в пределах 4000 руб. (некоторые виды материальной поддержки полностью не облагаются НДФЛ);

- прочие доход, перечень которых приведен в ст.217 НК РФ.

Пример заполнения раздела 1 для 2020 года

Организация, в которой 5 сотрудников) заполняет форму 6-НДФЛ за 1 квартал 2020 года, при этом в первые три месяца были следующие виды начислений (данные приведены суммарно по всем сотрудникам):

- зарплата за январь = 150000;

- зарплата за февраль = 123000;

- зарплата за март = 135000;

- отпускные в феврале = 15000;

- больничные в феврале = 3000 (как отражать больничные в 6-НДФЛ);

- оплачена командировка в марте = 2500.

У одного работника есть ребенок, ему положен вычет 1400 руб.

Из указанных начислений не облагается НДФЛ только оплата командировки, остальные суммы подлежат обложению по ставке 13% — показатель строки 010 расчета 6-НДФЛ.

Суммарный начисленный доход за 1 квартал = 150000 * 3мес. + 15000 + 3000 = 468000 — эта сумма показывается в строке 020.

В строке 025 ставится 0, так как выплаты дивидендов не было.

В поле 030 — сумма вычетов за 1 квартал 2020 года = 1400 * 3 = 4200.

В поле 040 — вычисленный налог от суммы, равной разности дохода и вычетов (13% * (468000 — 4200) = 60294.

В поле 045 — ставится 0, так как выплаты дивидендов не было.

В стр.050 — ставится 0, так как в организации нет иностранных работников на патенте, которые платят авансовые платежи самостоятельно.

060 — количество работников — 5.

070 — удержанный налог, может отличаться от исчисленного в строке 040 (в это поле войдет НДФЛ, удержанный с зарплаты за декабрь 2019 (19318), и не войдет НДФЛ, удержанный с зарплаты за март 2020 (17368)), то есть удержать надо налог в размере = 19318 + 19318 + 18148 = .

080 — ставится 0, так как не было доходов, с которых работодатель не смог удержать подоходный налог.

090 — ставится 0, работодатель не возвращал НДФЛ в связи с излишним удержанием.

Пример заполнения строк в Разделе 1 формы 6-НДФЛ (в том числе поля 020):

Поле 020 в расчете 6-НДФЛ необходимо для отражения данных о том, какой доход работодатель начислил в пользу персонала в отчетном периоде.

Показатель приводится суммарно по всем гражданам, работающих у данного лица по трудовым или гражданско-правовым договорам. Считается нарастающим итогом с начала года.

Включать нужно только те суммы, которые подлежат обложению НДФЛ. Не входят туда суммы, освобожденные от налогообложения.

Заполнение Раздела 1. Обобщенные показатели

Допустим, ежемесячная аренда помещения с выплатой доходов 20 апреля, 20 июля, 20 сентября 2017 года Срок действия договора: с 01.01.2017г. по 30.09.2017г. Необходимо отразить в 6-НДФЛ аренду помещения у физического лица.

Раздел 1 заполняется нарастающим итогом на отчетную дату. Нужно на даты: на 31 марта 2017, на 30 июня 2017, на 30 сентября 2017, на 31 декабря 2017 года показать:

- весь доход, который считается полученным в целях НДФЛ. Строка 020 собирает все даты получения дохода по нормам ст.223 НК РФ за период;

- весь налог с этого дохода, скорректированного на налоговые вычеты. Строка 040 собирает все даты получения дохода, считающегося полученным по ст.223 НК РФ за период;

- сумму фактического удержанного налога. Строка 070 собирает все даты удержания за период. Сколько фактически успели удержать налога в периоде на конец периода, столько и показывайте.

Таким образом, контролирующие органы по итогам первого квартала, полугодия, девяти месяцев и года будут обладать информацией — сколько причитается бюджету налога (стр.040) с физических лиц и сколько налога налоговый агент смог изъять (строка 070-удержанный), чтобы перечислить в бюджет.

Какими данными заполняется строка 010 Ставка налога

Указываем ставку НДФЛ, по которой налоговый агент облагал доходы физ.лиц в отчетном периоде. В нашем примере в строке 010 Ставка налога ставим 13%.

Пояснения. По условиям примера арендодатель — физическое лицо является резидентом, что означает пребывание на территории России свыше полугода, более 183 календарных дней на момент получения дохода.

Какими данными заполняется строка 020 Сумма начисленного дохода

По строке 020 раздела 1 надо указать сумму начисленного дохода нарастающим итогом с начала налогового периода на отчетную дату, облагаемого по соответствующей ставке. Здесь надо отразить весь доход, который считается полученным в целях НДФЛ по нормам ст.223 НК РФ на 31 марта 2017 года, на 30 июня 2017 года, на 30 сентября 2017 года, на 31 декабря 2017 года.

Договор аренды — это договор гражданско-правового характера. Доход в виде вознаграждения по договору гражданско-правового характера считается полученным на дату выплаты (п.п. 1 п. 1 ст. 223).Поэтому в нашем примере строку 020 будем заполнять суммами уже выплаченной арендной платы, так как доход в виде арендной платы возникает именно в те дни, когда выплатили деньги. Можно сказать по выплатам в виде арендной платы порядок заполнения строки 020 зависит от того, когда выдали деньги.

Поскольку вознаграждение в виде арендной платы по договору выплачено платежами 20.04/ 20.07 /20.10/,то соответственно:

- сумма арендной платы, перечисленная 20.04.2016, подлежит отражению по строчке 020 раздела 1 расчета по форме 6-НДФЛ за полугодие 2017 года;

- сумма арендной платы, перечисленная 20.07.2016, подлежит включению в строчку 020 раздела 1 расчета по форме 6-НДФЛ за девять месяцев 2017 года;

- сумма арендной платы, перечисленная 20.10.2017, подлежит отражению по строчке 020 раздела 1 расчета по форме 6-НДФЛ за двенадцать месяцев 2017 года.

Правильность наших рассуждений подтверждает и разъясняющее письмо ФНС от 17.10.2016 N БС-3-11/4816@

В нашем примере в итоге заполнение строки 020 выглядит так:

| Форма 6-НДФЛ | Строка 020 Сумма начисленного дохода | Дата признания дохода |

| За 1 квартал 2017 | Сумма = 0, так как сумм полученных доходов, облагаемых НДФЛ, не было | отсутствует |

| За 6 месяцев 2017 | Сумма арендной платы за январь — март, полученной | 20.04 |

| За 9 месяцев 2017 | Сумма арендной платы за январь-июнь, полученной | 20.04+20.07 |

| За 12 месяцев 2017 | Сумма арендной платы за январь-сентябрь, полученной | 20.04+20.07+20.10 |

По условиям учебного примера других выплат, кроме выплат по ГПХ не было. Возникает вопрос, а надо ли сдавать отчет 6-НДФЛ за 1-й квартал, если не было полученных от налогового агента доходов физическим лицам? Ведь, обязанностей налогового агента в таком случае не возникает (абз. 3 п. 2 ст. 230 НК РФ). Из-за отсутствия однозначности в этом вопросе лучше уточнить позицию у своего налогового инспектора.

Графически это выглядит так:

Важно! Строку 020 расчета 6-НДФЛ заполняем всеми выплатами, в том числе освобожденными от НДФЛ по ст. 217 НК РФ. Эта строка будет контролироваться впоследствии с Расчетом по страховым взносам.

Какими данными заполняется строка 030 Сумма налоговых вычетов

Здесь отражаем величину налоговых вычетов, предоставленных физ.лицам в отчетном периоде. По договорам ГПХ налоговый агент тоже имеет право предоставлять некоторые налоговые вычеты.

В нашем примере строка 030 заполняется прочерком. По условиям примера физическое лицо не заявляло вычеты.

Но бухгалтер должен знать, что по договорам аренды физическое лицо может претендовать на стандартные налоговые вычеты по п.3 ст.218 НК РФ, а также социальные по пп.2 п.1 ст.219 НК РФ, на обучение, по пп.3 п.1 ст.219 НК РФ — медицинские.

По договорам аренды не положены имущественные вычеты, поскольку их может предоставлять только работодатель. По договору аренды отношения же между физ.лицом и организацией определяются не Трудовым кодексом РФ, а Гражданским кодексом и организация выступает здесь в роли заказчика.

Нельзя предоставлять и профессиональные вычеты по п. 2 ст. 221 НК РФ, так как в норме говорится о договорах на выполнение работ, оказания услуг. Договор же аренды регулируется отдельной гл 34 ГК РФ и его нельзя приравнять к договорам выполнения работ или оказания услуг.

Применение положенных налоговых вычетов имеет свою специфику, так как отношения носят временный характер. О тонкостях применения вычетов смотрите в соответствующем материале.

Какими данными заполняется строка 040

В этой строке нужно показывать сумму НДФЛ, исчисленную с дохода, показанного в строке 020, который был уменьшен на налоговые вычеты по строке 030.

стр. 040 = (стр. 020-стр. 030)/100*стр. 010

Разница между начисленным доходом и суммой вычетов, умноженная на налоговую ставку должна быть равна исчисленному налогу по каждой отдельной выплате. Данные по строке 040 заполняются нарастающим итогом, и если у организации много сотрудников, то допустимая погрешность составляет 1 руб. на 1 физическое лицо.

Заполнение строки 040 зависит от дат получения доходов. По норме п.3 ст.226 НК РФ налоговый агент обязан исчислять налог на каждую дату фактического получения дохода. Можно сказать, что дата исчисления НДФЛ = Дате фактического получения дохода. Каждый раз с фактическим получением дохода возникает обязанность исчислить НДФЛ. В условиях нашего примера обязанность исчислить НДФЛ возникает 20 апреля, 20 июля, 20 октября 2017 года.

В нашем примере строка 040 будет равна:

Какими данными заполняется строка 070 Сумма удержанного налога

По этой строке отражаем удержанную сумму НДФЛ, собирая все даты удержания за отчетный период по состоянию на отчетную дату.

Дата удержания = дате реальной выплаты дохода, согласно п.4 ст. 226 НК РФ. Здесь показывается только то, что фактически удержано. Налоговые органы хотят видеть, сколько успели удержать налога в периоде на отчетную дату. По итогам налогового периода эта строка показывает, какую сумму налоговый агент смог фактически удержать на 31 декабря.

В нашем примере весь исчисленный НДФЛ был удержан в рамках каждого отчетного периода. Поэтому именно в условиях нашего примера данные по строке 040 = данным по строке 070.

Какими данными заполняется строка 080 Сумма налога не удержанная налоговым агентом

Данная строка будет заполняться только в том случае, если налоговый агент признает для себя невозможным удержание налога по состоянию на 31.12.отчетного года. Она отражает только суммы налога, удержать которые у налогового агента нет никакой возможности. Если сравнить с формой 2-НДФЛ,то там показывается сумма налога, не удержанная на дату составления отчета, то есть на 31.03 года, следующего за отчетным. В помощь приводим разъясняющие письма: Письмо ФНС 27.01.2017 № БС-4-11/1373@, п.5 Письма от 01.08.2016 № БС-4-11/1398 @, Письмо ФНС от 19.07.2016 № БС-4-11/12975@).

В нашем случае строка 080 заполняется прочерком.

Какими данными заполняется строка 060 Количество физических лиц, получивших доход

В этой строке показывается общее число физических лиц, получивших от организации доход. Обращаем внимание, что заполняем количеством физ.лиц, а не сотрудников. При этом если одно и то же лицо в течение года то увольняли, то принимали вновь, то этого человека надо показать один раз. Можно сказать, что строка 060 заполняется по количеству ФИО, если есть полное совпадение, тогда можно проконтролировать по количеству ИНН.

В нашем случае по строке 060 заполняется 1.

Заполнение Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»

Второй раздел — всегда квартальный. Этот раздел заполняется только данными последних 3-х месяцев соответствующего отчетного периода. В раздел 2 должны быть включены показатели и выплаты, имевшие место только в последние три месяца отчетного периода.

Необходимо знать, что данные по разделу 2 надо заполнять блоками строк 100-140, то есть компоновать данные по доходам надо по одинаковым срокам перечисления.

Например, в реальной ситуации могут совпасть данные по срокам перечисления (стр.120) по отпуску и арендным платежам. Но у них разные правила определения сроков перечисления. Срок перечисления НДФЛ для отпускных определяется как последний день месяца выплаты, а срок перечисления выплат по договорам ГПХ — следующий рабочий день после выплаты, поэтому формируем 2 блока данных строк 100-140.

Определяющим моментом попадания выплат во второй раздел является попадание даты крайнего срока перечисления налога от полученного дохода в диапазон заполняемого квартала. То есть отбор данных в этот раздел осуществляются при выполнении двух условий:

- В квартале заполнения по каждой выплате должно иметь место вся цепочка: начисление налога – удержание — срок выплаты. На какой квартал приходится крайний срок перечисления НДФЛ (строчка 120) — этот квартал раздела 2 и заполняйте. Например: дата получения дохода (строка 100) -31.03, соответственно дата начисления налога — 31.03, а допустим даты удержания (строка 110) и срок перечисления (120) — апрельские. В этом случае по этой выплате не заполняйте 2-й раздел в первом квартале, то есть заполните в следующем периоде, включите только сумму дохода в 1-й раздел. Именно такой подход позволяет проконтролировать своевременность действий налогового агента.

- Срок перечисления налога (строка 120) показывается строго по нормам НК РФ. Нельзя ориентироваться на даты платежек, здесь показывается именно срок перечисления и его числовое значение должно попадать в диапазон отчетного квартала.

Это разъяснено в письмах ФНС от 24.10.2016 № БС-4-11/20126@, от 02.11.2016 № БС-4-11/20829@.

Очень важно знать, что с точки зрения 6-НДФЛ раздел 1 и раздел 2 не корреспондируют между собой, поскольку выполняют разные функции. Раздел 1 заполняем нарастающим итогом на отчетную дату.

Раздел 2. Заполняем поквартально

Здесь показываем данные, имеющие место только в последние три месяца отчетного периода. По условиям нашего примера:

- при заполнении за 1 квартал в строчках 100 – 140 обязаны указать только данные за январь – март 2017 года;

- соответственно за полугодие в строчках 100 – 140 обязаны указать только данные за апрель – июнь 2017 года;

- при заполнении за 9 месяцев в строчках 100 – 140 обязаны указать только данные за июль – сентябрь 2017 года;

- за 12 месяцев в строчках 100 -140 обязаны указать только данные за октябрь – декабрь 2017 года.

Какими данными заполняется строка 100 Дата фактического получения дохода

Внимание! Строку 100 заполняете строго по нормам статьи ст.223 НК РФ.

Дата фактического получения дохода — это дата, когда доход считается полученным по Налоговому кодексу. Доход в виде арендной платы по п. 1 ст. 223 НК РФ становится фактически полученным в день выдачи или перечисления денежных средств.

В нашем случае строка 100 заполняется так:

| Данные первого квартала | прочерк |

| Данные второго квартала | 20.04 |

| Данные третьего квартала | 20.07 |

| Данные четвертого квартала | 20.10 |

Именно в эти дни произошла фактическая выплата денег и доход в целях Налогового кодекса можно считать полученным.

Даты полученных доходов по строке 100 должны соответствовать сумме фактически полученного дохода по строке 130 формы 6-НДФЛ.

Какими данными заполняется строка 130 Сумма фактически полученного дохода

Здесь показывается общая сумма дохода, который был получен на дату, указанную по строке 100.

Многих бухгалтеров вводит в заблуждение не совсем удачная формулировка «фактически полученный доход», тем более, заполнение строки 130 нигде законодательно не регламентируется. Эта строка даже не входит в контрольные соотношения. По разъяснениям специалистов под суммой фактически полученного дохода понимается сумма дохода, который полагается получить физическому лицу в рамках трудового, гражданско-правового договора или иного документа.

Налоговые агенты должны вносить в строку 130 обобщенную сумму полностью начисленного дохода, до применения налоговых вычетов и до удержания НДФЛ. То есть, если налоговый агент предоставил физическому лицу налоговые вычеты по НДФЛ, то в строке 130 раздела 2 расчета 6-НДФЛ следует показать всю сумму полученного работником дохода. Уменьшать эту сумму на вычеты не нужно. Мы уже говорили, что суммы по представленным налоговым вычетам надо показывать в строке 030. Такой подход изложен в Письме ФНС от 20.06.2016 № БС-4-11/10956.

При автоматическом заполнении 6-НДФЛ бухгалтерской программой сюда попадает сумма из документа начисления дохода. По экономическому смыслу суммы доходов, показываемые в строке 130 и входящие в состав строк 020 — одинаковые. В своей практической бухгалтерской работе необходимо уметь различать понятия:

- начисленный доход — это доход, полагающийся в рамках трудовых, договоров ГПХ;

- начисленный доход минус налоговые вычеты = налоговая база для исчисления НДФЛ;

- налоговая база минус исчисленный НДФЛ = сумма выплаченного дохода;

- сумма выплаченного дохода = сумма к выплате + НДФЛ.

В нашем случае строка 100 заполняется так:

| Данные первого квартала | прочерк |

| Данные второго квартала | Доход апреля = Сумма (январь-март) |

| Данные третьего квартала | Доход июля = Сумма (апрель-июнь) |

| Данные четвертого квартала | Доход октября = Сумма (июль-сентябрь) |

Какими данными заполняется строка 110 Дата удержания налога

Строку 110 заполняйте реальными датами выплаты дохода.

По норме абз. 1 п. 4 ст. 226 НК РФ налог удерживается непосредственно из доходов налогоплательщика при их выплате. Нет выплаты дохода — нет удержанного налога. Помните, налог удержан не тогда, когда сделана проводка Дт 76,70 Кт 68.01, а когда физически удержали, а это делается при выплате. В бухгалтерских программах удержанный налог регистрируется и попадает в базу удержанных документом выплаты дохода.

Начинающему бухгалтеру следует знать, что удержанный НДФЛ бухгалтерскими проводками не отражается, так по умолчанию предполагается, что весь исчисленный к удержанию налог будет налоговым агентом безусловно удержан. В соответствии с п. 4.2 Порядка заполнения расчета по строке 110 указывается дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130. В своей работе можно использовать Письмо ФНС России от 25.04.2016 № 11-2-06/0333@,Письмо ФНС России от 09.08.2016 № ГД-3-11/3605.

В условиях примера даты строки 110 совпадут с датами, указанными по строке 100.

В нашем случае строка 110 заполняется так:

| Данные первого квартала | прочерк |

| Данные второго квартала | 20.04 |

| Данные третьего квартала | 20.07 |

| Данные четвертого квартала | 20.10 |

Какими данными заполняется строка 140 Сумма удержанного налога

В строке 140 необходимо отразить сумму удержанного налога соответствующую дате, указанной в строке 110.

В нашем случае строка 140 заполняется так:

Какими данными заполняется строка 120 Срок перечисления налога

По данной строке указывается крайний срок, то есть дата, не позднее которой налог должен быть перечислен в бюджет. Заполняем строго по законодательству. Имейте в виду, что дата из строки 120 расчета 6-НДФЛ попадет в карточку лицевого счета налогового агента как срок перечисления налога в бюджет. Поэтому нужно знать стандартное правило по срокам перечисления НДФЛ в бюджет.

По норме, установленной в п.6 ст.226 НК РФ, налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику налога, который был указан в строке 110. Имеется в виду следующий рабочий день. Исключения составляют выплаты по больничным, отпускам, доходам от ценных бумаг. В подавляющем большинстве случаев дата по строке 120 отличается от даты по строке 110 на 1 день, если только крайний срок не попадает на выходной день. Письмо ФНС России от 16.05.2016 N БС-4-11/8568@.

Для выплат по договорам аренды крайним сроком будет также следующий рабочий день после выплаты денег, согласно абз. 1 п. 6 ст. 226 НК РФ.

В нашем случае строка 140 заполняется так:

| Данные первого квартала | Прочерк |

| Данные второго квартала | 21.04 |

| Данные третьего квартала | 22.07 |

| Данные четвертого квартала | 23.10, так как 21.10 — выходной день |

Совет! Следите за тем, чтобы сумма налога, указанная по строке 140 поступила в бюджет в период между датами, указанными в строчке 110 и 120 по каждому блоку.

В рамках такого контроля особую важность приобретает правильность заполнения платежного поручения на перечисление НДФЛ в бюджет. В поле «107» указывайте месяц, за который хотите исполнить свои обязательства по налогу. Ориентируйтесь на месяц, где возник доход, учитываемый по правилам ст.223 НК РФ, именно его и должны закрыть перед бюджетом.

Поле «107» несет ключевую информацию о периоде, за который рассчитываетесь с бюджетом. Когда деньги по налогу со счета организации поступают в бюджет, только тогда их можно отнести к категории перечисленного НДФЛ. Понятие»перечисленный НДФЛ» означает фактическую сумму налоговых перечислений.

Размер средств указывается в графе «Сумма налога перечисленная». Дата платежного поручения, которым перечислили НДФЛ в бюджет, должна быть не позже срока по строке 120 из строки 120. Для информации приводим Письмо ФНС от 20.01.2017 № БС-4-11/864 @ по вопросам перечисления НДФЛ.

Итоговое заполнение формы 6-НДФЛ по нашему примеру представим в таблице, где дополнительно приведем данные по датам возникновения расхода у организации — арендатора в виде арендной платы. Будет выглядеть так:

Оформление блока с информацией о доходах

При заполнении Расчета по форме 6-НДФЛ сумма начисленного дохода – 020 графа. В нее вносятся итоговые значения заработков физических лиц, которые учитываются в составе налогооблагаемой базы по подоходному налогу.

В этой строке нельзя показывать суммы выплат, для которых законодательством предусмотрено освобождение от налогообложения. Письмом от 01.08.2016 г. № БС-4-11/ налоговая служба акцентирует внимание на том, что необлагаемые НДФЛ доходные поступления работников не должны отражаться в форме 6-НДФЛ.

В ст. 210 НК РФ приведен перечень выплат, значения которых складываются налоговыми агентами при формировании 6-НДФЛ. Сумма начисленного дохода – строка 020 в 6-НДФЛ, из которой необходимо исключать доходы работников, указанные в ст. 217 НК РФ. Особенность заполнения этой графы в том, что объем начисленных доходов не должен уменьшаться на примененные в отчетном периоде налоговые вычеты. Вычеты показываются отдельно в строке 030 и не влияют на результат ячейки 020.

Суммовое значение доходных начислений в пользу работников предприятия определяется для каждого нового периода нарастающим итогом путем накопления их с начала текущего года. Бланк создан для ежеквартальной подачи в контролирующие органы. Форма готовится за такие периоды:

- 1 квартал;

- полугодовой расчет;

- девятимесячный интервал;

- год.

Основанием для внесения данных в 6-НДФЛ являются учетные регистры бухгалтерского учета. За отсутствие или ненадлежащее их ведение на предприятие может быть наложен штраф. В 6-НДФЛ сумма начисленного дохода – это доходы, по которым подающее отчетную форму предприятие выступает в роли налогового агента. При заполнении строки 020 необходимо обеспечить выполнение ряда обязательных требований:

- доходные начисления облагаются НДФЛ;

- обязанность удержания и перечисления в бюджет налога возложена на организацию, сдающую расчет;

- итог по графе 020 должен быть идентичен суммовому значению общего дохода, показанного по всем работникам предприятия в справках 2-НДФЛ;

- величина доходов в ячейке 020 больше значения в строке 030;

- выполняется равенство между строкой 040 и расчетной величиной, определяемой по формуле (графа 020 – строка 030) / 100 * графа 010.

Как заполнить строки

Раздел 1 6-НДФЛ имеет свои особенности заполнения, которые мы рассмотрим по строчкам отдельно, а на некоторые приведем примеры.

- 010 – в этой строке отображаем налоговую ставку в процентах, используемую для налогообложения данного вида доходов соответственно законодательству.

- 020 – эта строка показывает, какая общая доходная сумма подлежит вышеуказанному процентному налогообложению.

- 030 – в данной строке указываются суммы общих вычетов, производимых из дохода. Причем не только налоговых, но и другого характера (социального, имущественного и т.д.). Также данная строка вмещает в себя суммы, прописанные в 217 ст. НК РФ, которые не облагаются налогом НДФЛ.

- 040 – строка, которая показывает сумму налога, подлежащего исчислению.

- 045 – показывает общую сумму дивидендов и того налога, который платится из них.

- 050 – эта строка служит для отображения сумм предварительных авансовых платежей в счет этого налога, начиная со старта налогового годового периода.

- 060 – эта строка показывает, сколько физических лиц получают доход, подлежащий данному налогообложению.

- 070 – в этой строке указывается общая сумма насчитанного налога.

- 080 – подлежит заполнению, когда сумму за налог рассчитали, но не оплатили.

- 090 – сумма, которая была рассчитана как налог, но по определенным условиям возвратилась налогоплательщику.

Таким образом, в зависимости от того, какую информацию несет в себе строка, все их количество делится на две части:

- Первая – с 010 по 060 – заполняется столько раз, по скольким ставкам платится налог.

- Вторая часть – с 060 по 090 – вне зависимости от количества налоговых ставок заполняется лишь один раз.

Суть налога

Налог на доходы в казну РФ обязаны платить все лица, которые получают прибыль на ее территории. Как доходы рассматриваются и средства в денежном проявлении, и в натуральном, а также получаемая человеком выгода на материальной основе.

Сдается форма 6-НДФЛ поквартально, то есть по прошествии трех, шести, девяти и двенадцати месяцев, за каждый квартал отдельно.

Каждый тип доходов определяет свою налоговую базу. Причем если один из видов доходов подлежит изъятию государственными структурами как штраф или по судовому решению, то налоговая база от этого нисколько не уменьшится.

Процентная ставка данного налога может быть в размере 13%, 15%, 30% или же 35%, в зависимости от того, какой тип дохода облагается налогом. Причем учет и налоговая отчетность по разнотипным доходам ведется отдельно.

Итак, раздел 1 6-НДФЛ представляет вниманию налоговиков обобщенную информацию о доходах сотрудников фирмы и уплаченном из этих доходов налоге. Разделяясь на два блока, этот раздел является основным в 6-НДФЛ и несет в себе существенную информацию, которая подлежит пристальной проверке налоговыми органами.

Заполнение блока строк 10-50

При заполнении 6 НДФЛ в отношении раздела 1 руководствуются инструкцией ММВ 7-11-450. Поля 10-50 формируют для каждой ставки НДФЛ. Рассмотрим особенности формирования сведений в поле этого блока первого раздела.

- 10 – ставка подоходного налога. В зависимости от вида полученной прибыли это 13, 15, 30 и 35%;

- 20 – отражают прибыль нарастающим итогом, начисленную в пользу физ. лиц для ставки из поля 10;

- 25 – поле заполняется, если в отчетный период начислялись дивиденды;

- 30 – вычеты, применяемые при начислении НДФЛ. Для заполнения поля обратитесь к приказу 7-11-387, где отражен перечень.

В строку 30 относят суммы необлагаемой налогом прибыли по ст. 217 НК.

Если сумма вычетов превышает начисленную прибыль, в поле 30 отражают только цифры, равные доходу, а разницу переносят на следующий период, но только до конца отчетного года. На следующий календарный год вычеты не переносят.

- 40 – подоходный налог, исчисленный по ставке и указанной в поле 10 из прибыли в графе 20, уменьшенный на сумму вычетов из строки 30.

Чтобы правильно заполнить поле, проверьте показатели по формуле:

стр. 40 = стр. 10х (стр. 20 – стр. 30);

- 45 – НДФЛ, начисленный налог на дивиденды из строчки 25;

- 50 – заполнять данную ячейку в том случае, если в организации работают иностранные граждане по патентам, самостоятельно уплачивающие налоги.

Заполнение блока строк 60-90

Заполнение граф 60-90 раздела 1 в 6 НДФЛ выполняют только на первой странице декларации.

- 60 – общее количество физических лиц, которым начислена прибыль с начала отчетного года. Если человек работал по нескольким договорам или уволен, затем принят вновь, считают как одно лицо. Получение дохода работником в течение отчетного года в головной организации и в структурных подразделениях, учитываются в отчетах.

- Если сотрудник получал прибыль на одном предприятии по ставкам подоходного налога, то в отчете считается как 1 лицо;

- 70 – НДФЛ, удержанный налог с прибыли физических лиц с начала года;

- 80 – сумма не удержанного налога. В этом поле отражается сумма НДФЛ, удержать который до конца года невозможно.Перед тем, как заполнить строку 80 в разделе 1, обратитесь к законодательным актам:

статья 226 пункт 5 НК;

статья 226.1 пункт 14 НК;

письмо БС 4-11-12975 ФНС.Такая ситуация возникает, при вручении, к примеру, подарка стоимостью свыше 4 000 рублей, при этом прибыль в денежной форме физ. лицу до конца года не начислена;

- 90 – сумма НДФЛ, которую налоговый агент возвратил работнику. При заполнении этой строки руководствуются нормами статьи 231 НК и письмом БС 4-11-12881.

Форма 1 раздела 6 отчета по НДФЛ

Пример формирования сведений в 1 разделе за 1-й квартал

Рассмотрим порядок заполнения раздела 1декларации за 1-й квартал.

В компании трудится 5 сотрудников. Перед тем, как заполнить 6 НДФЛ, проверьте цифры в налоговом регистре за квартал:

- Ставка НДФЛ 13%;

- вычет ежемесячно предоставляется 1 работнику в сумме 1 400 рублей;

- оклад каждого работника 20 000 руб.;

- в 02 месяце 1 сотрудник оформлен в отпуск. Заработок за февраль для него составил 5 000 руб., отпускные – 18 000 руб.

- в течение 3-х месяцев применены вычеты в сумме 50 400 руб.

В таблице аналитических цифр за 1-й квартал должны быть перечислены суммы доходов, примененных вычетов и исчисленного налога в хронологическом порядке.

На основании сведений первичного учета заполняем 1 раздел декларации за 1-й квартал:

При заполнении 6 НДФЛ первого раздела важно соблюдать главное правило: формирование сведений выполняется нарастающим итогом. Кроме того, отслеживать изменения законодательных актов и учитывать комментарии налоговиков. Перед подачей декларации в налоговую инспекцию самостоятельно проверить контрольные соотношения 1 раздела. Это предотвратит вопросы налоговиков и дополнительную проверку контрагента.

Порядок заполнения строки 020 формы 6-НДФЛ

Каковы общие правила формирования строки 020

В чем различия между строками в разделах 1 и 2 отчета 6-НДФЛ

Как строка 020 должна соотноситься с прочими строками отчета

Как влияют на алгоритм формирования раздела 1 отчета 6-НДФЛ изменения в НК РФ 2016-2020 годов

Следует ли включать в строку 020 доход от аренды, начисленный физлицу в предыдущем квартале, а выплаченный в текущем

Как показать в строке 020 выплаты, не облагаемые НДФЛ

Сотрудник-иностранец работает по патенту: что попадет в строку 020

Итоги

Каковы общие правила формирования строки 020

Строка 020 находится в разделе 1 формы 6-НДФЛ, утвержденной приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. Сам раздел, в свою очередь, состоит из 2 частей:

- Подраздела 1, куда входят строки 010–050, предназначен для разнесения отчетной информации в расшифровке по каждой фигурирующей в расчетах ставке НДФЛ. Весь подраздел (а значит, и строка 020) заполняется отдельно по каждой ставке.

- Подраздела 2, содержащего строки 060–090, заполняющиеся на основе сводной справочной информации из регистров по подоходному налогу. Данный подраздел формируется единожды, вне зависимости от количества примененных ставок.

Вывод: строка 020 формируется отдельно для каждой задействованной в отчетном периоде ставки НДФЛ.

Вывод: строка 020 формируется отдельно для каждой задействованной в отчетном периоде ставки НДФЛ.

В чем различия между строками в разделах 1 и 2 отчета 6-НДФЛ

Согласно алгоритму составления 6-НДФЛ:

- Раздел 1 формируется нарастающим итогом с начала отчетного года.

Подробнее читайте .

- В разделе 2 показываются сведения только за последний истекший квартал. Они представляются в разрезе дат выплаты доходов по факту удержания НДФЛ и его направления в бюджет.

Подробнее читайте .

Вывод: строка 020 формируется нарастающим итогом, отдельно по каждой ставке налога, примененной в периоде.

Как строка 020 должна соотноситься с прочими строками отчета

Контрольные соотношения, которыми нужно пользоваться при включении данных в строку 020 отчета, приведены в приложении «Внутридокументные КС» к письму ФНС России от 10.03.2016 № БС-4-11/3852@. В соответствии с письмом информация в строке 020 должна удовлетворять следующим параметрам:

- Сумма по строке 020 не должна быть меньше, чем в строке 030 «Налоговые вычеты».

- Должно соблюдаться равенство: (строка 020 – строка 030) / 100 × строка 010 (ставка) = строка 040. Допускается погрешность для округлений. Размер погрешности рассчитывается как 1 руб. на каждое физлицо, включенное в отчет, умноженное на количество строк 100 раздела 2 отчета.

Еще о КС в 6-НДФЛ узнайте из статьи «Контрольные соотношения для проверки формы 6-НДФЛ».

ВНИМАНИЕ! В октябре 2019 года налоговики выпустили дополняющее письмо от 17.10.2019 № БС-4-11/21381@, согласно которому новые контрольные соотношения должны применяться при междокументарном контроле показателей 6-НДФЛ и 2-НДФЛ. Скачать новые контрольные соотношения можно .

Как влияют на алгоритм формирования раздела 1 отчета 6-НДФЛ изменения в НК РФ 2016-2020 годов

НК РФ нашли место и существенные изменения порядка исчисления налога, указанного в ст. 226 НК РФ.

Так, прежняя редакция ст. 226 НК РФ прямо требовала, чтобы расчет НДФЛ производился налоговыми агентами по итогам каждого истекшего месяца (п. 3 ст. 226 в прежних редакциях НК РФ). Таким образом, информация в регистры по НДФЛ должна была вноситься ежемесячно, и было отдельное понятие «исчисленный налог», т. е. НДФЛ, рассчитанный с начисленных по бухучету сумм по физлицам, но не обязательно уже удержанный и перечисленный в бюджет.

В новой редакции ст. 226 НК РФ момент исчисления налога четко привязывается к моменту получения дохода. В свою очередь, этим моментом объявлен день получения физлицом денег (или натуральных ценностей) на руки во всех случаях, кроме специально упомянутых в пп. 2–5 ст. 223 НК РФ.

Таким образом, в версии НК РФ, действующей в 2016–2020 годах, понятия «налог исчислен» и «налог удержан» практически слились. Отсюда сразу 2 важных следствия, помогающих правильно рассуждать при формировании строк 020 и 040 отчета 6-НДФЛ в сложных случаях (например, при переходящих доходах, начисленных в бухучете в одном квартале (году), а оплаченных в другом):

- В соответствии с отредактированными требованиями ст. 226 НК РФ к исчислению НДФЛ факт окончания месяца (или иного отчетного/договорного периода) сам по себе основанием для исчисления НДФЛ за этот месяц (период) не является. Стартовым моментом для начала исчисления, удержания и перечисления НДФЛ является фактическая выплата дохода физлицу. Исключение составляют только расчеты, перечисленные в пп. 2–5 ст. 223 НК РФ (в первую очередь зарплатные).

- Суммы доходов физлица (кроме исключений по ст. 223 НК РФ), отражаемые в налоговых регистрах по нормам ст. 226 НК РФ, теперь попадают в эти регистры строго на дату реального получения дохода физлицом. А поскольку данные для включения в отчет 6-НДФЛ должны браться из регистров по НДФЛ (п. 1 ст. 230 НК РФ), то и в строку 020 за период попадет только тот доход, который отразился в налоговых регистрах, а именно: исчисленный на дату получения физлицом дохода по факту.

Следует ли включать в строку 020 доход от аренды, начисленный, но не выплаченный физлицу в отчетном периоде

Нет, не следует, т. к. фактическая выплата в периоде, за который готовится отчет, не состоялась. Следовательно, суммы дохода и НДФЛ не попали в налоговые регистры в периоде и не должны быть перенесены в строки 020 и 040 раздела 1 отчета 6-НДФЛ.

О включении в 020 переходящих выплат читайте в статьях:

- «Когда включить в 6-НДФЛ «переходящий» больничный?»;

- «Как правильно отразить в форме 6-НДФЛ отпускные?»;

- «Если зарплата не выплачена — правильное заполнение 6-НДФЛ».

Как показать в строке 020 выплаты, не облагаемые НДФЛ

Суммы выплат физлицам, полностью не облагаемые НДФЛ, в исчислении налога не участвуют. Учитывая приведенные выше разъяснения о порядке отражения в 6-НДФЛ облагаемых доходов, а также требования по контрольным соотношениям, можно сделать вывод, что не облагаемые НДФЛ суммы в отчет 6-НДФЛ не попадают — ни в строку 040, ни в строку 020.

ОБРАТИТЕ ВНИМАНИЕ! Если доход не облагается только частично (например, лимит в 4 тыс. руб. на подарок сотруднику от предприятия), а оставшаяся сумма сверх льготируемой подлежит обложению НДФЛ, такой доход следует включать в состав строки 020. При этом необлагаемая часть указывается в строке 030 «Вычеты». Такова позиция ФНС России, изложенная в письме от 01.08.2016 № БС-4-11/13984.

Еще о нюансах формирования 6-НДФЛ в таком случае читайте в материале «Порядок заполнения строки 130 в форме 6-НДФЛ».

Сотрудник-иностранец работает по патенту: что попадет в строку 020

Сотрудник, имеющий патент, уплачивает по нему сам за себя фиксированные платежи, которые принимаются в зачет при расчете такому сотруднику НДФЛ (п. 6 ст. 227.1 НК РФ). При этом нередкой оказывается ситуация, когда патентный платеж превышает сумму НДФЛ, исчисленную с зарплаты. Как это отражается на строке 020, посмотрим на примере.

Пример

Сотрудник-иностранец на патенте отработал январь 2020 года за зарплату 25 тыс. руб. Сумма НДФЛ с 25 тыс. руб. составит 3 250 руб. Январский платеж по патенту, перечисляемый авансом, — 4 200 руб.

То есть налога к уплате в бюджет у налогового агента — работодателя не будет. А что же показывать в разделе 1 отчета 6-НДФЛ?

Учитывая положения ст. 226 и 223 НК РФ, сумму дохода, в отношении которого работодатель выступает налоговым агентом, следует отразить в налоговых регистрах на 31.01.2020 (п. 2 ст. 223 НК РФ). Следовательно, при заполнении 6-НДФЛ за 1-й квартал 2020 года данная зарплата в 25 тыс. руб. должна быть включена в состав строки 020 раздела 1.

Сообразуясь с контрольными соотношениями и теми же налоговыми регистрами, сумма налога 3 250 руб. должна быть показана в составе строки 040 в том же разделе.

А чтобы показать в 6-НДФЛ факт, что налог уже уплачен, существует строка 050 «Сумма фиксированного платежа». В ней нужно указать 3 250 руб. (сумму, принимаемую в уменьшение налога, рассчитанного налоговым агентом).

(Пример подготовлен с использованием разъяснений ФНС России в письме от 17.05.2016 № БС-4-11/8718@.)

Подробнее о порядке заполнения строки 050 6-НДФЛ читайте .

Итоги

Алгоритм формирования строки 020 в 6-НДФЛ определяется приказом № ММВ-7-11/450@ и требованиями НК РФ. Все прочие разъяснения уполномоченных лиц и органов должны соответствовать принципам, которые установлены этими нормативными актами.

Строка 20 6 ндфл что отражается

По строке 020 в расчете 6-НДФЛ отображаются все доходы физических лиц, которые облагаются налогом НДФЛ. В инструкции описан алгоритм внесения показателей, согласно Приказу ФНС от 14.10.2015 № ММВ-7-11/450. Более детально рассмотрим, что входит в строку 020.

Что входит в строку 020 формы 6-НДФЛ

Важно знать, что заполняется строчка 020 в 6-НДФЛ нарастающим итогом с начала текущего года, по каждой из применяемых ставок отдельно. В данной строке не нужно показывать доходы, полностью не облагаемые налогом с доходов физических лиц. Об этом сказано в письме ФНС РФ от 01.08.2016 № БС-4-11/13984.

В той ситуации, когда доход облагается частично, то в строчке 020 отражается полная сумма дохода, а в строчке 030 отражается необлагаемая часть, как вычет.

При проверке правильности заполнения, можно использовать контрольные соотношения ФНС, которые указаны в письме ФНС РФ от 10.03.2016 № БС-4-11/3852.

Требования к заполнению 020 строки

Отраженные в строке 020 данные должны отвечать следующим требованиям:

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

- указанная сумма должна быть не менее, чем указанная сумма в строке 030. В строчке 030 отображаются сведения о налоговых вычетах;

- В строчке 040 должно выполняться такое равенство: строка 020 – строка 030 /100 х строчка 010, допустимая погрешность равна 1 руб. по каждому физическому лицу:

Если же в компании есть сотрудник — иностранец, который работает по патенту, то при заполнении строчки 020, нужно использовать алгоритм заполнения, утвержденный приказом ММВ-711450. Важно помнить, что в этой строке отображаются только фактические выплаты, осуществленные за отчетный период. Работник – иностранец, работающий по патенту, уплачивает самостоятельно налоги за себя, и все платежи относят в зачет, который используется при расчете НДФЛ.

Пример заполнения строки 020

Рассмотрим более подробно, заполнение строки 020 в 6-НДФЛ.

Бухгалтеру ООО «Весна» в расчете за 9 месяцев в строке 020 нужно показать только начисленную заработную плату, так как день фактического получения для зарплаты признается последний день месяца, за который была начислена зарплата.

Суммы отпускных и суммы больничных не являются оплатой труда. Следовательно, датой фактического получения считается день, когда доходы были получены работниками, то есть 10.10.2016г. согласно подпункту 1 пункта 1 и пункту 2 статьи 223 НК РФ.

Соответственно, бухгалтер ООО «Весна» отразил в 6-НДФЛ за 9 месяцев:

Годовой отчет за 2016г. включает все начисленные суммы, в том числе оплата больничных листов, отпускных и так далее:

При заполнении в форме 6-НДФЛ строки 020 важно помнить, что в этой строке показываются только фактические выплаты, выполненные за отчитываемый период.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.

Как заполнить строку 020 раздела 1 расчета 6-НДФЛ при выплате вознаграждения по договору гражданско-правового характера?

При выплате вознаграждения по договору гражданско-правового характера строку 020 раздела 1 расчета 6-НДФЛ нужно заполнять в том периоде, в котором выплачено вознаграждение за выполненные работы (независимо от даты подписания акта сдачи-приемки работ).

Такой вывод следует из письма ФНС России от 17.10.2016 № БС-3-11/4816@.

Налоговое ведомство разъяснило следующее. Датой фактического получения дохода в виде вознаграждения за выполнение работ (услуг) по договору гражданско-правового характера является день выплаты дохода (пп. 1 п. 1 ст. 223 НК РФ). Поэтому по строке 020 раздела 1 расчета 6-НДФЛ этот доход отражается в том периоде, в котором выплачен.

Например, если акт сдачи-приемки работ подписан 23.03.2016, а вознаграждение за выполненные работы по договору выплачено двумя платежами 27.06.2016 и 15.08.2016, то сумма вознаграждения, перечисленная 27.06.2016, отражается по строке 020 раздела 1 расчета 6-НДФЛ за полугодие 2016 года, а сумма вознаграждения, перечисленная 15.08.2016, – по строке 020 раздела 1 расчета 6-НДФЛ за 9 месяцев 2016 года.

Данные разъяснения поддерживаются в учетных решениях 1С:Предприятия 8″.

Подпишись на новости

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- вы подписываетесь только на те категории новостей, которые хотите получать;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

Строка 020 в расчете заполняется нарастающим итогом за период с начала отчетного года по конец отчетного или налогового периода.

Суммы приводятся по всем работникам в обобщенном виде без детализации по отдельным физическим лицам.

Доходы указываются начисленные до момента налогообложения.

Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.

Если вы хотите узнать, как решить именно Вашу проблему — воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:

Строка 020 6-НДФЛ

Расчет по форме 6-НДФЛ представляется налоговыми агентами в ИФНС по месту своей регистрации согласно требованиям п. 2 ст. 230 НК РФ. Бланк расчета (форма 6-НДФЛ) утвержден Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@ (с внесением изменений Приказом ФНС от 17.01.2018 N ММВ-7-11/18@).

Порядок заполнения формы 6-НДФЛ определен Приложением №2 Приказа ФНС России от 14.10.2015 N ММВ-7-11/450@.

Скачать бланк расчета (форма 6-НДФЛ) можно здесь.

Строка 020 6-НДФЛ: что отражается

Форма 6-НДФЛ (образец заполения)

Форма 6-НДФЛ (образец заполения)

Раздел 1 заполняется отдельно по каждой ставке налога (п. 3.1 Приложения №2 Приказа ФНС России от 14.10.2015 N ММВ-7-11/450@).

Доходы в виде заработной платы по строке 020 раздела 1 отражаются по дате их начисления. Например, заработная плата, начисленная за декабрь 2018 года, которая выплачивается в январе 2020 года, должна быть включена в доходы по стр. 020 формы 6-НДФЛ за 2018 год (п. 2 ст. 223 НК РФ).

- пособие по беременности и родам;

- единовременное пособие при рождении ребенка;

- ежемесячное пособие по уходу за ребенком до 1,5 лет;

- ежемесячная компенсация в размере 50 руб. по уходу за ребенком в возрасте от 1,5 до 3-лет;

- материальная помощь в связи со смертью члена семьи работника;

- оплата дополнительных выходных дней, предоставляемых одному из родителей для ухода за ребенком-инвалидом.

Стр 020 6-НДФЛ: контрольные соотношения

При заполнении стр. 020 раздела 1 должно выполняться соответствие суммы начисленного дохода, отраженной в этой строке, другим показателям расчета, а именно (Письмо ФНС России от 10.03.2016 № БС-4-11/3852@):

- Величина, указанная по строке 020, не может быть меньше суммы, указанной в строке 030;

- Должно соблюдаться равенство: (строка 020 – строка 030) / 100 * строка 010 = строка 040.

Форма 6-НДФЛ: пример заполнения

Приведем образец заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) по итогам 2018 года.

Начисленная заработная плата по месяцам составила: за сентябрь 2018 г. – 27300р., за октябрь 2018 г. – 42000р., за ноябрь 2018 г. – 42000р., за декабрь 2018 г. – 42000р.

Статья написана по материалам сайтов: its.1c.ru, azbukaprav.com, glavkniga.ru.

Последние разъяснения о порядке заполнения формы 6-НДФЛ

Е. В. Давыдова

Журнал «Оплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложение» № 7/2017

Каковы основные нюансы заполнения разд. 1 и 2 формы 6-НДФЛ? Какие ошибки наиболее часто встречаются в данных разделах расчета? Каковы последние письма контролирующих органов, в которых они привели разъяснения о заполнении расчета по форме 6-НДФЛ?

Сейчас наступила очередная пора, когда организациям необходимо представлять в налоговую инспекцию по месту своего учета расчет по форме 6-НДФЛ. В статье расскажем об основных ошибках, которые были сделаны в предыдущих периодах, а также представим последние разъяснения контролирующего органа.

В начале напомним, что расчет по форме 6-НДФЛ заполняется на отчетную дату: на 31 марта, 30 июня, 30 сентября и 31 декабря соответствующего налогового периода. При этом:

-

раздел 1 расчета заполняется нарастающим итогом за I квартал, полугодие, девять месяцев и год;

-

раздел 2 заполняется за соответствующий отчетный период. В нем отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

Основные нюансы заполнения разд. 1 формы 6-НДФЛ

В этом разделе указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке. Отметим, если налоговый агент выплачивал физическим лицам в течение налогового периода (периода представления расчета) доходы, облагаемые налогом по разным ставкам, данный раздел, за исключением строк 060 – 090, заполняется для каждой из ставок налога. В случае если показатели соответствующих строк раздела не могут быть размещены на одной странице, заполняется необходимое количество страниц.

К сведению:

В форме расчета обязательны для заполнения реквизиты и суммовые показатели. При отсутствии значений по суммовым показателям указывается ноль («0»).

Итак, перечислим строки разд. 1 и укажем, что в них необходимо отобразить:

- строка 010 – ставка НДФЛ, по которой исчислялся налог (например, 13, 15, 30 или 35% в соответствии со ст. 224 НК РФ);

Обратите внимание:

Если организация выплачивала физическим лицам доходы, облагаемые налогом по разным ставкам, строки 010 – 050 необходимо заполнить по каждой ставке НДФЛ. При этом в указанные строки включаются суммарные данные по доходам, облагаемым налогом по конкретной ставке, предоставленным по ним вычетам и исчисленному налогу.

- строка 020 – общая сумма доходов (включая НДФЛ), начисленных всем физическим лицам, по которым заполняется расчет 6-НДФЛ по ставке, указанной в строке 010. В этой строке приводятся все доходы, дата фактического получения которых, определенная по правилам ст. 223 НК РФ, приходится на период, за который составляется расчет;

Обратите внимание:

В этой строке необходимо указать всю заработную плату, начисленную нарастающим итогом за I квартал, полугодие, девять месяцев и год. Например, часть июньской зарплаты, которая будет выплачена в июле, тоже нужно отразить в форме 6-НДФЛ за полугодие. А вот пособия по временной нетрудоспособности или материальную помощь, которые будут выплачены в июле, в расчете за полугодие показывать не надо, так как при выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты. Данные разъяснения приведены в письмах ФНС РФ от 25.01.2017 № БС-4-11/1249@, от 16.05.2016 № БС-4-11/8568@. Кроме того, в этой строке не надо указывать доходы, которые в полной сумме не облагаются НДФЛ в соответствии со ст. 217 НК РФ (Письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

- строка 030 – общая сумма налоговых вычетов, предоставленных по доходам, отраженным в строке 020;

Обратите внимание:

В данной строке необходимо отразить профессиональные, стандартные, имущественные и социальные вычеты (Письмо ФНС РФ от 20.06.2016 № БС-4-11/10956@). Кроме того, в ней указываются вычеты, предусмотренные ст. 217 НК РФ, например, материальная помощь не облагается НДФЛ в пределах 4 000 руб. за налоговый период. Отметим, это такие суммы, которые приводятся в справке 2-НДФЛ с кодами с 501 по 510, утвержденными Приказом ФНС РФ от 10.09.2015 № ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов». Об этом сказано в Письме ФНС РФ от 01.08.2016 № БС-4-11/13984@.

-

строка 040 – общая сумма НДФЛ, исчисленного нарастающим итогом с начала налогового периода;

-

строка 045 – общая сумма НДФЛ по всем физическим лицам, исчисленного с доходов в виде дивидендов нарастающим итогом с начала налогового периода;

-

строка 050 – суммы фиксированных авансовых платежей работников-иностранцев, на которые уменьшаются суммы исчисленного НДФЛ;

К сведению:

Общая сумма налога с доходов налогоплательщиков, указанных в пп. 2 п. 1 ст. 227.1 НК РФ (иностранных граждан, осуществляющих трудовую деятельность по найму в организациях), исчисляется налоговыми агентами и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных такими налогоплательщиками за период действия патента применительно к соответствующему налоговому периоду, в порядке, предусмотренном настоящим пунктом (п. 6 ст. 227.1 НК РФ).

- строка 060 – количество всех физических лиц, получивших доход от учреждения в периоде, за который представляется расчет;

Обратите внимание:

Человек, получивший в течение одного периода доходы по разным договорам, учитывается как одно лицо.

- строка 070 – общая сумма НДФЛ, удержанного в соответствии с п. 4 ст. 226 НК РФ на отчетную дату (31 марта, 30 июня, 30 сентября и 31 декабря) с доходов, отраженных в строке 020;

Обратите внимание:

Если заработная плата за июнь выплачена в июле, сумма НДФЛ с этой заработной платы по строке 070 расчета 6-НДФЛ за полугодие не отражается, так как на отчетную дату (30 июня) возможности удержать налог еще нет. Эту сумму налога надо будет отразить по строке 070 разд. 1 расчета за девять месяцев (письма ФНС РФ от 09.08.2016 № ГД-4-11/14507, от 01.08.2016 № БС-4-11/13984@).

- строка 080 – общая сумма исчисленного и неудержанного НДФЛ. Отметим, что в этой строке отражаются только те суммы исчисленного налога, которые организация точно не сможет удержать с доходов физического лица. Например, по данной строке приводится общая сумма налога, не удержанная налоговым агентом с полученных физическими лицами доходов в натуральной форме и в виде материальной выгоды при невыплате иных доходов в денежной форме (Письмо ФНС РФ от 19.07.2016 № БС-4-11/12975@);

Обратите внимание:

По этой строке не указываются суммы НДФЛ, исчисленные на отчетную дату и отраженные по строке 040, которые будут удержаны с доходов физических лиц в будущем. Например, здесь не надо отражать суммы НДФЛ в расчете за полугодие, исчисленные с заработной платы за июнь, выплаченной 30 июня, поскольку на отчетную дату (30 июня) обязанность удержать этот налог еще не возникла (Письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

- строка 090 – общая сумма НДФЛ, которую организация вернула физическим лицам в порядке ст. 231 НК РФ (Письмо ФНС РФ от 14.11.2016 № БС-4-11/21536@).

К сведению:

Излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога подлежит возврату налоговым агентом на основании письменного заявления налогоплательщика (п. 1 ст. 231 НК РФ).

В заключение этого раздела статьи обратим ваше внимание, что строки 060 – 090, в отличие от строк 010 – 050, необходимо заполнить только один раз – на первой странице разд. 1, даже если применялись разные ставки налога, так как указанные строки являются обобщающими.

Самые распространенные ошибки в разд. 1 формы 6-НДФЛ.

Одними из самых распространенных ошибок при заполнении разд. 1 формы 6-НДФЛ являются следующие:

-

по строке 020 отражают суммы доходов в полном размере, которые не подлежат обложению НДФЛ полностью или частично в соответствии со ст. 217 НК РФ;

-

по строке 080 приводят суммы НДФЛ с заработной платы, которая будет выплачена в следующем отчетном периоде, то есть когда срок исполнения обязанности удержать НДФЛ пока не наступил.

При обнаружении ошибок в ранее представленном расчете по форме 6-НДФЛ необходимо подать уточненный расчет. При этом следует помнить о разъяснениях, приведенных в Письме ФНС РФ от 15.12.2016 № БС-4-11/24062@. В нем налоговики указали, как подавать уточненный расчет, если ошибка в форме 6-НДФЛ за I квартал была обнаружена через полгода после сдачи отчетности за девять месяцев. В подобной ситуации нужно подать три уточненных расчета: за I квартал, полугодие и девять месяцев. Итак, с учетом рекомендаций ФНС можно прийти к следующим выводам:

-

когда ошибку в расчете 6-НДФЛ за I квартал организация выявила после сдачи расчета за полугодие, нужно уточнить данные за I квартал и полугодие;

-

если ошибка появилась в полугодовом расчете, но бухгалтер обнаружил ее лишь после сдачи отчетности за девять месяцев, необходимо сдать уточненные расчеты за полугодие и девять месяцев.

Основные нюансы заполнения разд. 2 формы 6-НДФЛ.

В этом разделе расчета приводятся только те доходы, НДФЛ с которых был удержан и перечислен в бюджет в течение последних трех месяцев периода, за который подается расчет. Значит, в данном разделе не надо показывать суммы доходов нарастающим итогом с начала года (Письмо ФНС РФ от 08.06.2016 № БС-4-11/10170@).

Обратите внимание:

Если доход получен в течение последних трех месяцев, за которые подается расчет, но установленный Налоговым кодексом срок перечисления НДФЛ с этого дохода еще не наступил, данный доход в разд. 2 не отражается. Этот доход и удержанный с него НДФЛ показываются в разд. 2 расчета 6-НДФЛ за период, в котором налог должен быть перечислен в бюджет. Так, в Письме ФНС РФ от 05.04.2017 № БС-4-11/6420@ сказано: если налоговый агент производит операцию в одном периоде представления расчета, а завершает ее в другом периоде, данная операция отражается в том периоде, в котором она завершена. При этом операция считается завершенной в периоде представления расчета, в котором наступает срок перечисления налога в соответствии с п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ. Аналогичные разъяснения даны в Письме ФНС РФ от 25.01.2017 № БС-4-11/1249@.

Пример 1

Сотруднику была выплачена заработная плата за июнь 30.06.2017, при этом НДФЛ с нее должен быть перечислен в бюджет не позднее 03.07.2017 (01.07.2017 и 02.07.2017 – выходные дни). Как заполнить расчет 6-НДФЛ за полугодие?

Если удержанный с заработной платы НДФЛ перечислен в бюджет 30.06.2017, заработная плата и НДФЛ с нее не будут отражаться в разд. 2 расчета 6-НДФЛ за полугодие. В расчете за полугодие будут показаны:

-

по строке 020 – заработная плата за январь – июнь;

-

в разделе 2 – заработная плата за апрель – май. Заработная плата за июнь попадет в разд. 2 расчета 6-НДФЛ за девять месяцев.

Итак, разд. 2 расчета по форме 6-НДФЛ содержит несколько строк, в которых фиксируются:

-

по строке 100 – дата фактического получения доходов, отраженных по строке 130. Данная строка заполняется с учетом положений ст. 223 НК РФ;

-

по строке 110 – дата удержания налога с суммы фактически полученных доходов, показанных по строке 130. Эта строка заполняется с учетом положений п. 4 ст. 226 и п. 7 ст. 226.1 НК РФ;

-

по строке 120 – дата, не позднее которой должна быть перечислена сумма налога. Данная строка заполняется с учетом положений п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ. При этом следует помнить, если эта дата выпадает на выходной или нерабочий праздничный день, указывается ближайший следующий за ним рабочий день. Например, если срок перечисления НДФЛ приходится на 30.04.2017 (воскресенье), по строке 120 проставляется дата «02.05.2017» (01.05.2017 – праздничный день) (письма ФНС РФ от 01.08.2016 № БС-4-11/13984@, от 16.05.2016 № БС-4-11/8568@);

-

по строке 130 – обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную по строке 100 дату;

-

по строке 140 – обобщенная сумма удержанного налога в отраженную по строке 110 дату.

Обратите внимание:

Если в отношении разных видов доходов, имеющих одну дату их фактического получения, сроки перечисления налога различаются, строки 100 – 140 заполняются по каждому сроку перечисления налога отдельно.

В завершение данного раздела статьи отметим, что по строкам 100 – 140 разд. 2 расчета могут быть отражены доходы, облагаемые НДФЛ по разным ставкам. Об этом сказано в Письме ФНС РФ от 27.04.2016 № БС-4-11/7663.

Обзор последних писем контролирующего органа с учетом самых распространенных ошибок в разд. 2 расчета по форме 6-НДФЛ.

Письмо Минфина РФ от 01.02.2017 № 03-04-06/5209. В этом письме сотрудники финансового ведомства заострили свое внимание на положениях ст. 136 ТК РФ, согласно которым дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена. Финансисты отметили, что такой порядок начисления и выплаты частей заработной платы никак не влияет на порядок удержания и перечисления в бюджет НДФЛ.

Итак, согласно п. 2 ст. 223 НК РФ датой фактического получения налогоплательщиком дохода в виде оплаты труда признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом). Следовательно, суммы налога исчисляются налоговым агентом в последний день месяца, за который налогоплательщику был начислен доход за выполненные трудовые обязанности. При этом согласно п. 4 ст. 226 НК РФ налоговый агент обязан удержать исчисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Таким образом, удержание у налогоплательщика исчисленной по окончании месяца суммы налога производится налоговым агентом из доходов налогоплательщика при их выплате по завершении месяца, за который ему был начислен доход за выполненные трудовые обязанности. Согласно п. 6 ст. 226 НК РФ налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода.

Письмо ФНС РФ от 13.03.2017 № БС-4-11/4440@. В этом письме речь идет об отражении выплаты пособий. В силу пп. 1 п. 1 ст. 223 НК РФ дата фактического получения дохода в виде пособия по временной нетрудоспособности определяется как день выплаты дохода, в том числе перечисления его на счета налогоплательщика в банках либо (по его поручению) на счета третьих лиц. Согласно п. 4 ст. 226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных данным пунктом. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты (п. 6 ст. 226 НК РФ).

К сведению:

По правилам п. 7 ст. 6.1 НК РФ в случае, когда последний день срока приходится на день, признаваемый в соответствии с законодательством РФ выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день.

Пример 2

Сотруднику выплачено пособие по временной нетрудоспособности 26.09.2017, при этом срок перечисления НДФЛ с указанной выплаты в соответствии с п. 6 ст. 226 и п. 7 ст. 6.1 НК РФ наступает в другом периоде представления расчета – 02.10.2017. Как будет отображаться данное пособие в расчете по форме 6-НДФЛ?

Независимо от даты непосредственного перечисления налога в бюджет данная операция отражается в строках 020, 040, 070 разд. 1 расчета по форме 6-НДФЛ за девять месяцев, а в разд. 2 данного расчета суммы указанного пособия не приводятся.

Сумма пособия будет представлена в разд. 2 расчета по форме 6-НДФЛ за 2017 год. Итак, рассматриваемая операция отражается следующим образом:

-

по строке 100 указывается дата «26.09.2017»;

-

по строке 110 приводится дата «30.09.2017»;

-

по строке 120 фиксируется дата «02.10.2017» (с учетом положений п. 7 ст. 6.1 НК РФ);

-

по строкам 130 и 140 отражаются соответствующие суммовые показатели.

Письмо ФНС РФ от 05.04.2017 № БС-4-11/6420@. В данном письме речь идет об отражении отпускных, которые выплачены на границе отчетных периодов по НДФЛ. Разъяснения чиновников аналогичны разъяснениям, представленным в Письме от 13.03.2017 № БС-4-11/4440@: при выплате налогоплательщику доходов в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты (п. 6 ст. 226 НК РФ).

Письмо ФНС РФ от 12.04.2017 № БС-4-11/6925. В этом письме сотрудники контролирующего органа дали разъяснения о заполнении формы 6-НДФЛ в случае возврата физическому лицу НДФЛ. Итак, если организация в апреле 2017 года возвратила работнику сумму НДФЛ, удержанного с начала года, на основании уведомления о подтверждении права на имущественный налоговый вычет, данная операция подлежит отражению по строкам 030 и 090 разд. 1 расчета по форме 6-НДФЛ за полугодие 2017 года. При этом показатель строки 070 не уменьшается на сумму НДФЛ, подлежащую возврату на основании уведомления о подтверждении права на имущественный налоговый вычет.

Обратите внимание:

Представление уточненного расчета по форме 6-НДФЛ за I квартал 2017 года в указанной ситуации не требуется.