Содержание

- Форум

- Ипотечное соглашение от ВТБ 24: содержание, условия, обслуживание и возможные риски

- Важные советы и рекомендации специалистов

- Последствия подписания договора

- Какие могут быть подводные камни и скрытые угрозы

- Из чего состоит договор ипотеки ВТБ 24

- Какие сведения содержит документ

- Что стоит сделать перед заключением договора ипотеки в ВТБ

- Кредитный договор ипотеки в ВТБ: на что нужно обратить внимание

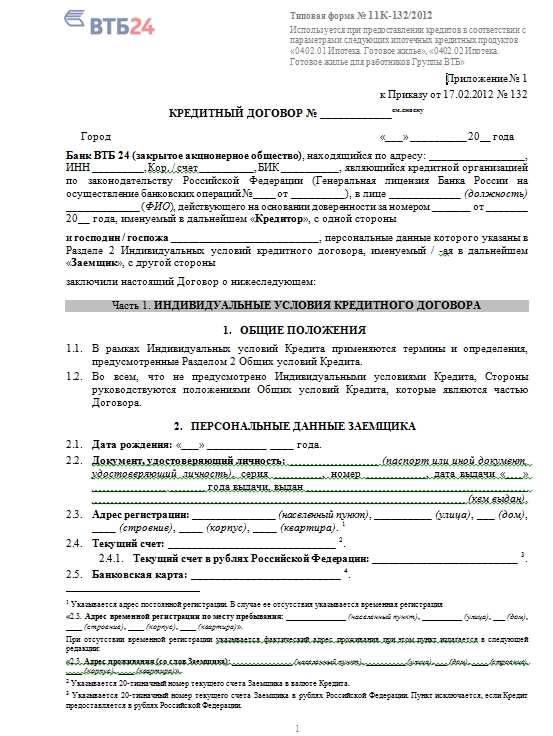

- Образец договора ипотеки ВТБ 24

- Пошаговый процесс заполнения ипотечного договора в ВТБ: 8 основных шагов

- Процесс заполнения: пошагово

- Необходимые документы

- Структура договора

- Базовые условия получения кредита

- Договор ипотеки ВТБ 24: образец 2020 года и подводные камни

- Существенные условия

- Порядок выдачи и обслуживания ипотеки

- Образец договора 2020

- Подводные камни, о которых нужно знать

- Порядок заключения

- Что обычно должно отражаться в документе?

- Права и обязанности сторон

- В итоге

- Об услуге

- Условия

- Требования к заемщику

- Автокредит ВТБ 24

- Действующие программы

- Как получить?

- Требуется ли страхование?

- Порядок погашения

- Что делать при просрочке?

- Преимущества и недостатки

- Договор ипотеки банка ВТБ в 2020 году: образец и опасные моменты

- Индивидуальные условия ипотеки

- Правила предоставления и погашения

- «Подводные камни»: на какие пункты обратить внимание

- Ипотека ВТБ 24 — какие подводные камни?

- 1. Требования к заемщику

- 2. Совместная ответственность

- 3. Жилье в новостройке

- 4. Страховка

- 5. Договор

- 6. Объект ипотеки

- 7. Надежность заемщика

- 8. Порядок расчетов

- 9. Оценка

- Ипотека в ВТБ: отзывы 2018 года

- Где можно почитать отзывы об ипотеке в ВТБ 2018 года?

- Список наиболее частых позитивных отзывов

- Список наиболее частых негативных отзывов

- Что случится при просрочке по ипотеке в ВТБ?

- Стоит ли брать ипотеку в ВТБ 24?

Форум

ДОГОВОР КУПЛИ-ПРОДАЖИ ОБЪЕКТА НЕДВИЖИМОСТИ С ИСПОЛЬЗОВАНИЕМ КРЕДИТНЫХ СРЕДСТВ

Место Дата

Господин ___________ ____ года рождения, место рождения: ___, паспорт РФ, серия ___, номер ___, выдан ___, зарегистрирован ___ именуемый в дальнейшем «ПРОДАВЕЦ», с одной стороны, и

господин ___________ ____ года рождения, место рождения: ___, паспорт РФ, серия ___, номер ___, выдан ___, зарегистрирован ___, и госпожа ___________ ____ года рождения, место рождения: ___, паспорт РФ, серия ___, номер ___, выдан ___, зарегистрированная ___, именуемые в дальнейшем «ПОКУПАТЕЛИ», с другой стороны, далее именуемые «Стороны»,

заключили настоящий Договор о нижеследующем:

1.ПРЕДМЕТ ДОГОВОРА

1.1 ПОКУПАТЕЛИ за счет собственных средств и за счет денежных средств, предоставляемых Банком ВТБ 24 (закрытое акционерное общество) (далее — «КРЕДИТОР») ___ в кредит согласно Кредитному договору № __ от _, заключенному в городе Сызрани между ___ и КРЕДИТОРОМ (далее — «Кредитный договор»), на срок ___ календарных месяца, считая с даты предоставления кредита (зачисления денежных средств на счет ФИО), с уплатой 13,25 (Тринадцать целых двадцать пять сотых) процентов годовых в соответствии с условиями п.3.5. Кредитного договора, покупают в общую совместную собственность у ПРОДАВЦА ЗЕМЕЛЬНЫЙ УЧАСТОК и расположенный на нем ЖИЛОЙ ДОМ, находящиеся по адресу: Самарская область, город Сызрань, улица ___, дом __ (далее — «ОБЪЕКТ НЕДВИЖИМОСТИ»).

На основании статьи 77 Федерального Закона «Об ипотеке (залоге недвижимости)» возникает залог (ипотека) в силу закона, залогодержателем по которому является КРЕДИТОР. Права КРЕДИТОРА как залогодержателя удостоверяются закладной. Регистрирующий орган: Управление Федеральной службы государственной регистрации, кадастра и картографии по Самарской области (далее — Регистрирующий орган).

ПОКУПАТЕЛИ, подписывая настоящий Договор, подтверждают, что ипотечный кредит по Кредитному договору им получен полностью.

1.2. ОБЪЕКТ НЕДВИЖИМОСТИ находится в собственности ПРОДАВЦА:

— Земельный участок на основании ___, что подтверждает свидетельство о государственной регистрации права ___, выданное Управлением Федеральной службы государственной регистрации, кадастра и картографии по Самарской области, о чем в Едином государственном реестре прав на недвижимое имущество и сделок с ним ___ года сделана запись регистрации ___;

— Жилой дом на основании ___, что подтверждает свидетельство о государственной регистрации права ___, выданное Управлением Федеральной службы государственной регистрации, кадастра и картографии по Самарской области, о чем в Едином государственном реестре прав на недвижимое имущество и сделок с ним ___ года сделана запись регистрации ___.

1.3 ОБЪЕКТ НЕДВИЖИМОСТИ состоит из:

— Земельный участок, категория земель: Земли населенных пунктов, для частного дома, общая площадь 627 (Шестьсот двадцать семь целых) кв.м.;

— Жилой дом, назначение: Жилое здание, 1 — этажный, общая площадь 28,5 (Двадцать восемь целых пять десятых) кв.м., инв.№ ___.

1.4. ОБЪЕКТ НЕДВИЖИМОСТИ продается по цене в размере ___ рублей Российской Федерации, в том числе:

— Земельный участок продается по цене в размере ___ рублей Российской Федерации;

— Жилой дом продается по цене в размере ___ рублей Российской Федерации.

1.5. ПРОДАВЕЦ гарантирует ПОКУПАТЕЛЯМ, что до заключения настоящего Договора вышеуказанный ОБЪЕКТ НЕДВИЖИМОСТИ никому не продан, не подарен, не заложен, в споре, под арестом или запрещением не состоит, рентой, арендой, наймом или какими-либо иными обязательствами не обременен, а также лиц, обладающих правом пользования ОБЪЕКГОМ НЕДВИЖИМОСТИ, не имеется.

2. ПОРЯДОК РАСЧЕТОВ МЕЖДУ СТОРОНАМИ

2.1. Оплата ОБЪЕКТА НЕДВИЖИМОСТИ ПОКУПАТЕЛЕМ ПРОДАВЦУ производится в следующем порядке:

2.1.1. Сумма в размере ___ рублей Российской Федерации, уплачена ПОКУПАТЕЛЯМИ ПРОДАВЦУ наличными за счет собственных средств до подписания настоящего Договора, в связи с чем ПРОДАВЕЦ, подписывая настоящий Договор, подтверждает, что указанная сумма им получена.

2.1.2. Окончательный расчет производится в течение 1 (Одного) рабочего дня с даты государственной регистрации в Регистрирующем органе перехода права собственности на ОБЪЕКТ НЕДВИЖИМОСТИ по настоящему Договору и ипотеки в силу закона в пользу КРЕДИТОРА путем уплаты ПОКУПАТЕЛЯМИ ПРОДАВЦУ суммы в размере ___ рублей Российской Федерации.

Оплата ПОКУПАТЕЛЯМИ суммы, указанной в настоящем пункте осуществляется за счет средств предоставленного КРЕДИТОРОМ ипотечного кредита по Кредитному договору.

2.2. Стороны пришли к соглашению, что сумма, указанная в п. 2.1.2 настоящего Договора, будет храниться в арендуемом индивидуальном банковском сейфе ДО «Сызранский» Филиала № 6318 ВТБ 24 (ЗАО). Указанная сумма может быть получена из индивидуального банковского сейфа после государственной регистрации перехода права собственности на ОБЪЕКТ НЕДВИЖИМОСТИ по настоящему Договору и ипотеки в силу закона в пользу КРЕДИТОРА при условии предоставления нижеперечисленных документов:

2.2.1. Оригинала или нотариально заверенной копии настоящего Договора с отметками Регистрирующего органа о государственной регистрации перехода права собственности на ОБЪЕКТ НЕДВИЖИМОСТИ к ПОКУПАТЕЛЯМ и ипотеки в силу закона в пользу КРЕДИТОРА;

2.2.2. Оригинала Выписки из Единого государственного реестра прав на недвижимое имущество и сделок с ним, подтверждающей регистрацию права залога (ипотеки), или Свидетельства о государственной регистрации права собственности ПОКУПАТЕЛЕЙ на ОБЪЕКТ НЕДВИЖИМОСТИ (оригинала или нотариально заверенной копии) с отметкой о наличии обременения в виде залога (ипотеки);

2.2.3. Копии расписки Регистрирующего органа, подтверждающей предоставление в указанный орган закладной;

2.2.4. Расписки ПРОДАВЦА о получении всей суммы денежных средств по Договору. Отношения, связанные с арендой индивидуального банковского сейфа в ДО «Сызранский» Филиала № 6318 ВТБ 24 (ЗАО), регулируются Договором аренды индивидуального банковского сейфа при ипотечных кредитных.

2.3. Полный и окончательный расчет за ОБЪЕКТ НЕДВИЖИМОСТИ оформляется распиской ПРОДАВЦА, подтверждающих получение ПРОДАВЦОМ денежных средств в размере ___ рублей Российской Федерации.

3. ПРАВА И ОБЯЗАННОСТИ СТОРОН

3.1. ПРОДАВЕЦ обязуется:

3.1.1. С даты заключения настоящего Договора до фактической передачи ОБЪЕКТА НЕДВИЖИМОСТИ ПОКУПАТЕЛЯМ не ухудшать состояния вышеуказанного ОБЪЕКТА НЕДВИЖИМОСТИ, не сдавать его в аренду, наем, не передавать в безвозмездное пользование, не обременять имущественными правами третьих лиц и правами пользования членов семьи ПРОДАВЦА.

31.2. В течение 1 (Одного) календарных дней с даты заключения Договора предоставить в Регистрирующий орган заявление и все необходимые документы для государственной регистрации перехода права собственности по Договору на ОБЪЕКТ НЕДВИЖИМОСТИ к ПОКУПАТЕЛЯМ.

3 1.3 В течение 1 (Одного) календарных дней с даты получения полной суммы денежных средств за продаваемый ОБЪЕКТ НЕДВИЖИМОСТИ передать ПОКУПАТЕЛЯМ вышеуказанный ОБЪЕКТ НЕДВИЖИМОСТИ с подписанием Передаточного Акта о фактической передаче ОБЪЕКТА НЕДВИЖИМОСТИ согласно ст. 556 Гражданского кодекса Российской Федерации.

3.2 ПРОДАВЕЦ имеет право:

3.2.1. Требовать полной оплаты за ОБЪЕКТ НЕДВИЖИМОСТИ по настоящему Договору.

3.3. ПОКУПАТЕЛИ обязуются:

3.3.1. Оплатить приобретаемый ОБЪЕКТ НЕДВИЖИМОСТИ по цене, указанной в п.1.4. настоящего Договора, в соответствии с условиями, описанными в п.2. настоящего Договора.

3.3.2 В течение 1 (Одного) календарных дней с даты заключения Договора предоставить в Регистрирующий орган заявление и все необходимые документы для государственной регистрации перехода права собственности по Договору на ОБЪЕКТ НЕДВИЖИМОСТИ к ПОКУПАТЕЛЯМ и ипотеки в силу закона.

3.3.3. Согласно п.3.1.3. настоящего Договора, принять от ПРОДАВЦА вышеуказанный ОБЪЕКТ НЕДВИЖИМОСТИ с подписанием Передаточного Акта о фактической передаче ОБЪЕКТА НЕДВИЖИМОСТИ.

3.4. ПОКУПАТЕЛИ имеют право:

3.4.1. Владеть и пользоваться ОБЪЕКТОМ НЕДВИЖИМОСТИ в соответствии с его назначением при условии, что использование не влечет ее уничтожения, утраты, повреждения или уменьшения стоимости.

4. ОТВЕТСТВЕННОСТЬ СТОРОН

4.1. За нарушение ПРОДАВЦОМ обязательства, установленного п.3.1.2. Договора, ПОКУПАТЕЛИ вправе потребовать уплаты пени в размере 0,1 % от цены ОБЪЕКТА НЕДВИЖИМОСТИ, указанной в п 1.4. Договора, за каждый день просрочки.

4.2 За нарушение ПОКУПАТЕЛЯМИ обязательства, установленного п.3.3.2. Договора, ПРОДАВЕЦ вправе потребовать уплаты пени в размере 0,1 % от цены ОБЪЕКТА НЕДВИЖИМОСТИ, указанной в п.1.4. Договора, за каждый день просрочки.

4.3. За неисполнение или ненадлежащее исполнение Сторонами иных обязанностей по Договору Стороны несут ответственность в соответствии с законодательством Российской Федерации.

5. СРОК ДЕЙСТВИЯ ДОГОВОРА И ИНЫЕ УСЛОВИЯ

5.1, Право собственности на ОБЪЕКТ НЕДВИЖИМОСТИ переходит от ПРОДАВЦА к ПОКУПАТЕЛЯМ с момента внесения записи в Единый государственный реестр прав на недвижимое имущество и сделок с ним о переходе права. При этом ПОКУПАТЕЛИ становятся собственниками ОБЪЕКТА НЕДВИЖИМОСТИ и принимают на себя обязанности по уплате налогов на имущество, а также осуществляют за свой счет эксплуатацию и ремонт ОБЪЕКТА НЕДВИЖИМОСТИ, участвуют соразмерно с занимаемой площадью в расходах, связанных с эксплуатацией и ремонтом, в том числе капитальным, всего дома и придомовой территории.

5.2. Стороны договорились о том, что в соответствии с п.5 ст.488 Гражданского кодекса Российской Федерации право залога у ПРОДАВЦА на указанный ОБЪЕКТ НЕДВИЖИМОСТИ не возникает.

5.3, На основании ст.77 Федерального закона «Об ипотеке (залоге недвижимости)» с момента государственной регистрации ипотеки в силу закона ОБЪЕКТ НЕДВИЖИМОСТИ считается находящимся в залоге у КРЕДИТОРА — Банк ВТБ 24 (закрытое акционерное общество), находящегося по адресу: 101000, Российская Федерация, г. Москва, ул. Мясницкая, д.35, ИНН 7710353606, Кор/счет 30101810100000000716 в ОПЕРУ Московского ГГУ Банка России, БИК 044525716, являющийся кредитной организацией по законодательству Российской Федерации (Генеральная лицензия Банка России на осуществление банковских операций № 1623 от 15.10.2012 года), предоставившего ПОКУПАТЕЛЯМ ипотечный кредит на покупку ОБЪЕКТА НЕДВИЖИМОСТИ.

5.4. ПОКУПАТЕЛИ несут риск случайной гибели и случайного повреждения ОБЪЕКТА НЕДВИЖИМОСТИ с момента государственной регистрации перехода права общей совместной собственности по Договору к нему.

5.5. ПОКУПАТЕЛИ оплачивают все расходы, связанные с государственной регистрацией перехода права собственности на ОБЪЕКТ НЕДВИЖИМОСТИ к ПОКУПАТЕЛЯМ, Стороны несут в соответствии с законодательством Российской Федерации.

5.6. Стороны подтверждают, что не лишены дееспособности, не состоят под опекой и попечительством, не страдают заболеваниями, препятствующими осознать суть Договора, а также отсутствуют обстоятельства, вынуждающие совершить Договор на крайне невыгодных для себя условиях.

5.7. Настоящий Договор заключен в 3 (Трех) экземплярах, имеющих равную юридическую силу, по одному экземпляру ПРОДАВЦУ, ПОКУПАТЕЛЯМ и Регистрирующему органу.

5.8. Содержание сделки, ее последствия, ответственность, права и обязанности, а также содержание статей Гражданского кодекса Российской Федерации: 209, 223, 288, 292, 339, 339.1, 343, 348, 349, 433, 450, 460, 488, 549, 550, 551, 554, 555, 556, 557, 558; Федерального закона «Об ипотеке (залоге недвижимости)»: ст. 43, 50, 55, 74, 75, 77, 78; Семейного кодекса Российской Федерации: ст. 35 Сторонам известно и понятно.

5.9. При возникновении разногласий по вопросам исполнения настоящего Договора Стороны примут все меры к их разрешению путем переговоров. Разногласия, по которым Стороны не достигнут договоренности, подлежат рассмотрению в соответствии с законодательством Российской Федерации в суде общей юрисдикции по месту нахождения ОБЪЕКТА НЕДВИЖИМОСТИ.

5.10. Во всем остальном, что прямо не предусмотрено настоящим Договором, Стороны руководствуются законодательством Российской Федерации.

511 Переход права собственности по Договору на ОБЪЕКТ НЕДВИЖИМОСТИ к ПОКУПАТЕЛЯМ и ипотека в силу закона подлежат регистрации в Регистрирующем органе.

ПОДПИСИ СТОРОН:

Ипотечное соглашение от ВТБ 24: содержание, условия, обслуживание и возможные риски

Ипотечный договор ВТБ 24, как и большинство договоров аналогичного содержания, представляет собой письменное соглашение, достигнутое сторонами кредитных отношений относительно условий кредитования и порядка возврата ссуженных средств.

Каждый заемщик независимо от того, кто является его кредитором, обязан как минимум ознакомиться с положениями данного документа, ведь после его подписания отказаться от возложенных обязательств возможности уже не будет. Углубимся в тонкости ипотечного соглашения от ВТБ 24, чтобы понять, есть ли в нем скрытые угрозы.

После тщательного изучения любого договора ипотечного кредитования, из смысла его содержания можно вычленить две основных части. Первая будет включать положения об индивидуальных условиях кредитования, вторая – правила предоставления кредита и порядок его погашения.

Если говорить о кредитном соглашении от ВТБ 24, в состав индивидуальных условий будут входить следующие:

- Сведения о сторонах кредитных отношений. Здесь прописывается информация о заемщике (ФИО, адрес регистрации и паспортные данные), а также реквизиты кредитной организации;

- Сведения о предмете договорных отношений, в том числе: назначение и сумма кредита, срок возврата средств, величина ежемесячного платежа и размер ставки;

- Схема расчета процентов;

- Информация о предмете ипотеки, в составе которой кредитор подробно описывает имущество, которое будет передано в залог, в том числе сведения об основании перехода права собственности (реквизиты договора купли-продажи и данные бывших правообладателей);

- Сведения об обеспечении кредита. В этот блок вносится информация, касающаяся поручителей и предмета залога, в том числе данные дополнительных участников сделки, стоимость залогового имущества и период действия закладной;

- Условия страхования. Стандартная схема предусматривает ежегодную пролонгацию договора в отношении переданной в залог недвижимости. В дополнении указываются сведения о возможных рисках и величине страховой суммы;

- Условия предоставления средств, включая порядок расчетов с кредитором и перечень запрашиваемых у заемщика документов;

- Прочие сведения, состоящие из информации относительно формирования запроса в Бюро кредитных историй, обработки персональных данных заемщика и способа списания средств в счет погашения кредита.

Возможно будет интересно! Так как от величины ставки напрямую зависит сумма переплаты по кредиту, в числе существенных условий предоставления и погашения ипотеки первостепенное место отведено процентам. В этой связи при изучении договора важно обращать внимание на такие особенности, как:

- тип ставки;

- предельно допустимый и минимальный размер процента в течение периода кредитования;

- возможность изменения ставки в продолжении срока погашения кредита и периодичность ее изменения.

Помимо величины ставки и схемы ее расчета, немаловажное значение отводится:

- размеру ежемесячного платежа и сроку его внесения;

- величине и порядку расчета штрафных санкций, применяемых в случае нарушения условий договора;

- возможности взимания комиссии за выданные средства.

Это то, что должен включать типовой ипотечный договор ВТБ 24.

Скачать ипотечный договор ВТБ 24 образец 2020 года

Важные советы и рекомендации специалистов

А в завершение темы содержания ипотечного договора несколько советов потенциальным заемщикам. Итак, специалисты в сфере ипотечного кредитования советуют:

- Перед подписанием внимательно прочитать соглашение, причем желательно делать это в домашних условиях, а при наличии такой возможности показать документ грамотному юристу.

- Сопоставить свои финансовые возможности с величиной ежемесячного взноса, который не должен превышать 40-50 % от ежемесячного дохода заемщика.

- Особое внимание обратить на такие показатели, как полная стоимость кредита, включая сумму дополнительных затрат и расходов на страхование;

- Проверить правильность внесения личных данных заемщика на соответствие данным, указанным в паспорте. Все должно сходиться до последней цифры. В противном случае соглашение нужно перепечатать.

Последствия подписания договора

Когда заемщик ознакомится с содержанием, стороны переходят к этапу заключения договора. Осуществляется эта процедура непосредственно в отделении ВТБ 24, где заемщик и уполномоченный представитель кредитной организации расписываются в документе, после чего в договоре ставится печать. Всего кредитор готовит два экземпляра соглашения, один из которых передается на руки кредитополучателю, а второй остается на хранении в банке.

Перейдем к не менее важному вопросу, касающемуся выдачи и обслуживания оформленного в ВТБ 24 кредита. По условиям договора заемные средства перечисляются на предварительно открытый для этой цели счет. При этом кредит предоставляется в рублях.

Параллельно подписывается договор с продавцом и страховщиком. Причем последний разрешается заключать исключительно с аккредитованной банком компанией. С полным перечнем страховщиков можно ознакомиться на сайте кредитной организации.

Скачать правила и условия предоставления кредита ВТБ 24

Вслед за совершением сделки и подписанием всех договоров реализуется процедура передачи в залог имущества посредством оформления закладной в нотариальной конторе.

Завершающим этапом следуют расчеты. При этом с момента перечисления средств продавцу, заемщику отводится тридцатидневный период для того, чтобы зарегистрировать право собственности, а еще через месяц кредитополучатель должен внести первый платеж согласно установленному кредитором графику.

Особых требований относительно порядка погашения ипотеки банк не предъявляет. Главное, чтобы платежи вносились вовремя и в размере, соответствующем размеру взноса, прописанному в кредитном соглашении.

При этом клиенту разрешается погашать кредит:

- через кассу отделения банка наличными средствами;

- через терминалы банка;

- безналичным переводом со счета.

Рассчитать сумму ипотеке на калькуляторе

Рассчитать ипотеку.

Какие могут быть подводные камни и скрытые угрозы

В целом ипотечный договор ВТБ 24 практически не отличается от аналогичных соглашений, применяемых в российских банках. Тем не менее, как и любой другой кредитор, ВТБ оставляет за собой право устанавливать определенные требования и ограничения, предусмотренные внутренней политикой кредитной организации. А это означает, что важно не просто поверхностно ознакомиться с договором, но и проанализировать каждое его положение.

В результате могут вскрыться подводные камни, в частности следующие:

- В случае несвоевременного предоставления очередного договора страхования, банк может повысить ставку на 1 %;

- Кредитор вправе установить запрет на прописку в ипотечной недвижимости лиц, не являющихся близкими родственниками заемщика;

- Банк может ограничить заемщика в возможности перепланировки жилого помещения, а также передачи его в пользование третьих лиц (аренда). Это может быть полный запрет или ограничение, предполагающее получение официального согласия залогодержателя.

- В случае нарушения или неисполнения условий договора, кредитор может потребовать досрочного возврата ссуженных средств;

- Не исключено, что внутренний регламент кредитора предусматривает ежегодное предоставление заемщиком документов, подтверждающих его доход и отсутствие задолженностей по коммунальным платежам или налогам.

Возможно будет интересно! Помимо этого, о наличии подводных камней предупреждают многочисленные отзывы заемщиков по ипотеке в ВТБ 24. Проанализировав последние, можно выделить положительные и отрицательные стороны кредитования в ВТБ.

В категорию первых входят в основном отзывы довольных клиентов, которые отмечают:

- быстроту оформления ипотеки;

- отлаженную обратную связь с клиентами;

- оперативность в решении различных вопросов;

- индивидуальный подход.

Негатива не меньше и складывается он из следующих моментов:

- после погашения кредита банк не торопится возвращать закладную;

- кредитор не утруждается дополнительным уведомлением клиентов о повышении процентной ставки, видимо, считая, что заемщик должен знать условия соглашения наизусть;

- оперативность оформления кредита и решения вопросов по его обслуживанию зависит от компетентности конкретного специалиста;

- за выдачу справок и выписок банк истребует плату.

В каком банке брать ипотеку – дело отдельно взятого заемщика, однако, здесь важно учитывать не только отзывы клиентов, но и деловую репутацию кредитора. И надо сказать, что ВТБ, равно как Сбербанк России, всегда занимали и продолжают занимать лидирующие позиции в сфере ипотечного кредитования. А кроме того, степень надежности таких кредиторов определяется частичным участием в их деятельности государства.

Ипотечный кредит — большой шаг навстречу не только собственным квадратным метрам, но и долгосрочным долговым обязательствам перед кредитором. Заключая подобное соглашение, важно тщательно изучить типовой ипотечный договор. Банк ВТБ 24 как другие крупные финансовые организации предлагает услуги по ипотечному кредитованию физических лиц.

Из чего состоит договор ипотеки ВТБ 24

Ипотечный договор ВТБ 24 — это основной документ о кредитовании, предметом залога в котором выступает приобретаемая на его основании недвижимость. Формуляр включает 4 части:

Часть 1. Наименование сторон:

- кредитор — банк ВТБ 24

- заемщик — гражданин, достигший 18 лет.

Часть 2. Персональные условия кредитования:

- Полные паспортные данные заемщика, банковские реквизиты для перевода заемных денежных средств и списания их в пользу продавца недвижимости.

- Раскрытие условий сделки: цель кредитования, размер займа в цифровом значении и прописью, полная процентная ставка, срок кредитования, график погашения кредита, наличие первоначального взноса и его размер.

- Предмет сделки: подробное описание приобретаемого объекта недвижимости (почтовый адрес, площади, количество этажей, подъездов в здании, этаж и подъезд квартиры, количество комнат, наличие балкона, вспомогательных помещений).

- Обеспечение ипотеки. В качестве обеспечения ипотечных кредитов всегда выступает приобретаемая недвижимость. Сроком истечения залога является день внесения последнего платежа по кредиту.

Часть 3. Общие условия ипотечного договора.

Понятия, условия кредитного договора банка ВТБ 24 отражены в третьей части документа. Образец формуляра в этой части подразумевает раскрытие следующей информации:

- Термины и определения.

- Предмет договора — сумма, выданная кредитором заемщику под определенный процент и на конкретный срок, порядок возврата займа.

- Порядок выдачи ипотеки — заемные денежные средства переводятся на текущий расчетный счет заемщика, далее кредитор оформляет ссудный счет, который должен будет регулярно пополнять заемщик для целей погашения ипотеки.

- Процедура пользования заемными средствами — порядок уплаты процентов, внесения регулярных платежей, возможность досрочного погашения кредита и т.д.

- Размер процентной ставки (ставка может быть фиксирована либо иметь переменное значение, а также подразумевать пересмотр в соответствии с изменившейся ставкой Центробанка).

- Права и обязанности сторон — кредитор обязуется выдать денежные средства, заемщик — вернуть их в полном объеме с начисленными процентами в установленные сроки.

- Ответственность сторон (при нарушении исполнения обязательств могут быть начислены неустойка, пени, штраф).

Часть 4. Подписи сторон сделки.

Какие сведения содержит документ

Образец договора ипотеки ВТБ 24 содержит следующие обязательные сведения:

- полные сведения о продавце и покупателе жилья;

- информация об объекте недвижимости согласно техническому паспорту и выписке из ЕГРН (Единый госреестр недвижимости);

- сведения о собственнике жилого помещения при продаже вторичного объекта недвижимости или о застройщике, если это новостройка;

- полная стоимость жилого объекта;

- условия оплаты — передача части средств продавцу в качестве первоначального взноса по ипотеке, а также полный размер ипотечного займа;

- залоговые права кредитора на жилой объект на основании заключенного договора.

Что стоит сделать перед заключением договора ипотеки в ВТБ

На Ответах Mail.ru немало вопросов о подводных камнях ипотеки в ВТБ 24, многие сомневаются, стоит ли брать кредит именно в этом банке. Подводные камни у ипотечного займа не исключены, но проблемы они могут доставить лишь тем, кто плохо ознакомился с договором перед его подписанием.

Образец формы кредитного договора на приобретение недвижимого объекта — многостраничный документ с довольно мелким шрифтом. Потому, перед тем как идти в банк, целесообразно изучить формуляр в электронном виде или распечатать, чтобы без спешки прочитать дома.

На форумах в интернете часто пишут, что при ознакомлении с ДКП ипотеки в ВТБ 24 до сделки, важно уделить внимание моменту оформления бумаг. Кроме самого договора, должна быть представлена выписка из ЕГРН, а также платежное поручение о факте оплаты первоначального взноса заемщиком в пользу бывшего собственника жилья или застройщика.

Кредитный договор ипотеки в ВТБ: на что нужно обратить внимание

Акцентируйте внимание на некоторых деталях:

Страховка

Ипотечные продукты в банке ВТБ 24 предоставляются с обременением — страхование залоговой недвижимости и жизни заемщика. По закону кредиторы не могут настаивать на страховании жизни, но без него чаще всего отказывают в займе. Ознакомьтесь подробнее с перечнем форс-мажорных ситуаций, изучите пункты о том, что подпадает под обеспечение страховкой и на что можно рассчитывать, если наступит страховой случай.

Прочие требования

Предположим, вы знаете, что сможет погасить ипотеку быстрее, чем прописано в договоре, следует подробнее изучить порядок действий при этой процедуре. В ВТБ 24 установлены определенные сроки, в которые заемщик обязан уведомить кредитора о своем желании досрочного погашения займа.

Обязанности заемщика

Самый важный раздел формуляра, на ознакомление с которым нужно потратить больше всего времени, ведь в нем прописан порядок взаимодействия с кредитором на весь «кредитный» период. Несоблюдение всего одного условия может стать причиной наложения штрафных санкций.

Образец договора ипотеки ВТБ 24

Скачать форму ипотечного договора ВТБ 24 можно здесь (пример договора ипотеки)

Скачать форму ипотечного договора ВТБ 24 можно здесь (пример договора ипотеки)

Если предварительно проконсультироваться с банковскими специалистами и юристом, подробно вникнуть в нюансы заключаемого договора, то никакие подводные камни ипотеки ВТБ 24 не станут преградой в получении долгожданного жилья.

Пошаговый процесс заполнения ипотечного договора в ВТБ: 8 основных шагов

Одной из самых важных составляющих процесса по оформлению того, или иного займа, является процедура по заполнению кредитного договора.

Каждый потенциальный заемщик без исключения должен знать, какую именно информацию должен включать в себя этот документ, ведь упустив из своего внимание даже маленький пункт контракта, должник может сильно ошибиться, подписывая соглашение.

Чтобы не стать заложником ситуации, вовсе не обязательно иметь экономическое или юридическое образование, достаточно ознакомится с данным материалом, который поведает о том, как должен выглядеть кредитный договор ВТБ и о том, где найти образец договора по ипотечному займу.

Процесс заполнения: пошагово

В принципе, чтобы не вводить читателей в заблуждение и не путать их, стоит сразу же отметить, что, все кредитные договоры одинаковые.

В зависимости от вида займа, оформляемого заемщиком, меняются или добавляются лишь некоторые пункты, остальные же – аналогичны стандартному шаблону.

Ипотечного договора

Если говорить о том, из чего состоит ипотечный договор в банке ВТБ, то, согласно его образцу, можно очертить следующий перечень информации, которая в обязательном порядке должна быть в нем указана.

- Полное наименование компании-заимодавца, в данном случае, ВТБ банка и заемщика – ФИО физического лица.

- Условия контракта:

- персональные данные должника (прописка, фактический адрес проживания, номер банковской карты, серия и номер паспорта);

- информация о ссуде (размер ипотечного займа, срок использования кредитных денежных средств, процентные ставки, размер ежемесячного платежа, целевое назначение);

- обеспечение (если таковое есть: залог, поручительство);

- информация о предмете ссуды (наименование компании-продавца недвижимости или его ФИО, адрес, описание и вид недвижимости, документы о текущих владельцах предмета ипотеки);

- страховые риски.

- Дата вступления в силу кредитного договора, номер расчетного счета кредитора, по которому заемщик должен будет вносить ежемесячные платежи.

- Соглашение-предупреждение о передаче информации о займе в Бюро кредитных историй.

- Перечень прав и обязательств заемщика.

- Перечень прав и обязательств ВТБ банка.

- Информация об ответственности сторон, в случае невыполнения одной из них условий ипотечного договора.

- Подписи сторон.

Также, нельзя не отметить, что по согласию обеих сторон могут быть внесены дополнительные пункты:

- Срок годности (действия) соглашения.

- Порядок внесения изменений в связи с определенными изменениями.

- Порядок решения спорных ситуаций, а также определения этому, то есть, перечень ситуаций, которые можно считать спорными.

Договор купли-продажи

Соглашение о покупке недвижимого имущества в рамках использования кредитных денежных средств, согласно образцу договора купли-продажи квартиры по ипотеке в банке ВТБ, должен включать в себя следующую информацию.

- Персональные данные покупателя-заемщика (стандартный перечень информации).

- Информация о предмете соглашения – квартире (где находится, сколько стоит, кто продавец).

- Персональные данные продавца:

- ВТБ банка, как посредника;

- физического или юридического лица, как прямого владельца;

- Указать, из чего состоит объект недвижимости (сколько комнат, из какого строительного материала, указать вид недвижимости).

- Информация о стоимости квартиры.

- Гарантии, даваемые продавцом покупателю.

- Порядок расчета между сторонами.

- Права и обязанности сторон.

- Ответственность сторон.

- Срок действия договора.

- Подписи сторон.

Кредитный договор

Если речь идет об обычном, стандартном кредитном договоре, то процесс его заполнения требует от заемщика и кредитора, как ни странно, значительно меньше данных.

- Персональные данные заемщика;

- Информацию о заимодавце;

- Информация о потребительском кредите наличными:

- сумма;

- сроки;

- процентные ставки;

- штрафы и пеня за просрочку;

- размер ежемесячного платежа.

- Данные о сроке годности договора-контракта;

- Перечень прав и обязанностей сторон;

- Ответственность сторон и случаи, при которых она наступает;

- Подписи сторон.

Пример кредитного договора банка ВТБ:

Необходимые документы

Ни для кого не будет секретом тот факт, что для полноценной и успешной реализации операции по получению ипотечного займа, заемщик в обязательном порядке должен будет предоставить сотруднику ВТБ банка определенные документы. Так, лишь после предоставления всех «бумаг» и справок, ипотечный договор сможет быть подписанный сторонами (список документов можно узнать заранее, предварительно посетив сайт ВТБ).

Ни для кого не будет секретом тот факт, что для полноценной и успешной реализации операции по получению ипотечного займа, заемщик в обязательном порядке должен будет предоставить сотруднику ВТБ банка определенные документы. Так, лишь после предоставления всех «бумаг» и справок, ипотечный договор сможет быть подписанный сторонами (список документов можно узнать заранее, предварительно посетив сайт ВТБ).

- Заявление-анкета;

- паспорт гражданина Российской Федерации;

- трудовая книжка (в качестве альтернативы можно предоставить справку по форме банка или справку по форме НДФЛ-2);

- копия трудового договора (если таковой есть);

- СНИЛС;

- идентификационный номер налогоплательщика;

- пенсионное удостоверение или выписку из Пенсионного фонда о сумме ежемесячной пенсии (для лиц, достигших пенсионного возраста);

- военный билет (для лиц, не достигших возрастной отметки в 27 лет).

Выдача жилищного кредита является довольно длительным и сложным процессом. На кону стоит большая сумма денег, которую заемщику нужно будет возвращать не одно десятилетие. Чтобы не покупать «кота в мешке», необходимо внимательно прочитать ипотечный договор ВТБ 24. Он заключается между двумя сторонами – кредитором и заемщиком. Именно этим документом определяются все положения выданного займа: сумма, сроки погашения, размер процентов, страховки, права и обязанности сторон.

Договор ипотеки ВТБ 24 состоит из двух основных частей: индивидуальных условий, правил предоставления и погашения кредита. Они содержат важнейшую информацию для заемщика.

В индивидуальных условиях ипотечного соглашения указывается:

- Реквизиты обеих сторон. Прописывается наименование банка и ФИО клиента, адреса их регистрации, реквизиты, данные паспорта.

- Предмет договора – целевое назначение, сумма выданного кредита, дата его погашения, сумма ежемесячного платежа, размер процентной ставки.

- Порядок расчета процентов.

- Предмет ипотеки – подробное описание имущества, которое выступает залогом. В этом разделе указывают номер договора купли-продажи недвижимости и данные его бывших владельцев.

- Обеспечение кредита – данные поручителей и информация по залогу. Указывается стоимость недвижимости и срок действия закладной.

- Страхование – клиент обязан ежегодно страховать недвижимость, перечисляются все возможные риски, размер страховой суммы.

- Порядок предоставления – схема расчетов между ВТБ и заемщиком, перечень запрашиваемых документов.

- Прочие условия – информация по формированию запроса в БКИ, обработке персональных данных, порядок списания средств в счет погашения задолженности.

Нужно не только ознакомиться с индивидуальными условиями, а и проверить правильно ли указаны данные, информация о приобретенной недвижимости. В ипотечном договоре не должно быть никаких неточностей и ошибок.

В «Правилах» указывают точные определения всех терминов, подробную информацию по процессу и обслуживанию кредита. Сведений довольно много. Изучать их лучше в домашних условиях, а не отделении банка. Заемщик может попросить образец документа и прочитать его в спокойной обстановке, обдумать все нюансы.

Важно! В ипотечном договоре ВТБ должна быть указана полная стоимость выдаваемого кредита, с учетом всем дополнительных затрат. Клиент также должен помнить и о страховке, которую он оплачивает за счет собственных средств.

Структура договора

Ипотечный договор заключается между банком и заемщиком, который передает в залог приобретаемую в кредит недвижимость. Дополнительного соглашения о залоге при этом не требуется, клиент подписывает закладную, которая остается у банка, а в свидетельстве о собственности делается отметка об обременении. При наличии поручителей или иного способа обеспечения, это прописывается в его условиях, но с каждым созаемщиком и поручителем подписываются отдельные соглашения.

В качестве приложений договор завершает информация о полной стоимости продукта и согласие на обработку личных данных.

Базовые условия получения кредита

Одним из главных элементов Правил кредитования является пункт посвященный условиям кредитования. Он содержит в себе важнейшие базовые положения будущего кредитного договора и состоит из восьми подпунктов.

- Первый пункт рассказывает о способе получения кредитных денег, подчеркивая, что получить заем в ВТБ 24 можно только безналичным способом.

- Второй пункт указывает, что за пользование денежными средствами заемщик заплатит проценты, которые будут высчитываться с привязкой к календарному году.

- Третий пункт указывает, с какого момента начинают начисляться проценты на заемные средства. Проценты начисляются с даты следующей за датой предоставления денег заемщику.

- Четвертый пункт посвящен специфической услуге банка ВТБ 24 – кредитным каникулам. Рассказывается, что воспользоваться кредитными каникулами может каждый субъект не ранее чем через 6 месяцев после приобретения займа. Срок договора при этом увеличивается на 6 месяцев. Воспользоваться кредитными каникулами можно 1 раз в полгода.

- Пятый пункт посвящен платежам по кредиту. Там указывается, что ВТБ 24 взимает аннуитетные ежемесячные платежи по кредиту и приводится формула расчета, которая используется для составления графика погашения задолженности. Особо отмечается, что для того чтобы не просрочить платеж, заемщик обязан произвести оплату не позднее 19 00 по местному времени в дату платежа по кредиту.

- Шестой пункт Правил кредитования четко устанавливает очередность исполнения обязательств Заемщика в независимости от их структуры. Сначала заемщик должен выплатить просроченные проценты по основному и дополнительному обязательству, затем просроченную сумму основного долга, потом пени, затем проценты по кредиту, сумму основного долга и т.д.

Подчеркивается, что банк не примет от должника платеж по прочим долгам, если не будет погашена просроченная задолженность.

- В седьмом пункте рассказывается, в каких случаях банк ВТБ 24 оставляет за собой право проинформировать клиента о возможных рисках неисполнения обязательства по договору.

- И, наконец, в восьмом пункте ВТБ 24 подчеркивает тот факт, что организация оставляет за собой право отказать заемщику в предоставлении кредита и расторгнуть с ним кредитный договор.

Права и обязанности организации

Кроме общих условий кредита в документе выделяется очень важное положение, регламентирующее права и обязанности банка ВТБ 24 в рамках кредитного соглашения. Большее внимание, разумеется, уделяется правам банка ВТБ 24, но и про права заемщика составители документа тоже не забыли, соблюдая, таким образом, действующее федеральное законодательство.

Подчеркивается, что банк имеет право осуществлять проверку финансового состояния фактического и потенциального заемщика. Имеет право требовать от заемщика документы, которые подтвердят его финансовое состояние. ВТБ 24 оставляет за собой право досрочно взыскать с заемщика всю сумму долга, если он нарушает условия соглашения. Делается акцент на том, что банк имеет право отказать потенциальному заемщику в предоставлении займа, не объясняя причин отказа.

При всех своих правах банк возлагает на себя обязанность предоставлять заемщику информацию о графике платежей по кредиту, о сумме текущей задолженности и другую информацию необходимую клиенту для надлежащего исполнения договора. В случае изменения условий кредитного договора, ВТБ 24 обязуется предоставить заемщику полную информацию о новых условиях и оформить дополнительное соглашение в установленном законом порядке.

Права, обязанности и ответственность должника

Правила кредитования выделяют и права должника. Пусть их не слишком много, но о них нужно знать обязательно.

- Досрочно погасить обязательство полностью или в части в установленном порядке.

- Выбрать вариант досрочного погашения и уведомить об этом банк посредством заявления.

- Сообщать о досрочном погашении кредита по телефону, онлайн через Интернет или письмом по почте.

Основной обязанностью заемщика считается своевременная выплата всей суммы займа по договору с учетом процентов. Также он обязан по требованию работников ВТБ 24 предоставлять справки и другие документы, которые подтвердят его платежеспособность. Заемщик должен известить банк ВТБ 24, если он: сменил фамилию, имя или отчество, сменил место регистрации и т.д. Иными словами он должен сообщать обо всех изменениях, которые могут повлиять на исполнение кредитного договора. Заемщик также обязан внимательно ознакомиться с условиями договора и при согласии подписать его.

В случае нарушений условий кредитного соглашения, заемщик понесет ответственность и об этом прямо говорят Правила кредитования. В качестве меры ответственности предусмотрена неустойка, которую банк впоследствии может взыскать в судебном порядке вместе с процентами и основным долгом.

Договор ипотеки ВТБ 24: образец 2020 года и подводные камни

Оформление ипотеки – ответственный шаг. Прежде чем на него решиться, необходимо внимательно ознакомиться с условиями кредитования, определить размер ежемесячного платежа, сумму переплаты. Данную информацию можно получить, изучив ипотечный договор ВТБ 24 образец 2020 года.

Существенные условия

Основным показателем, который учитывается при получении кредита, является размер процентной ставки. Если по потребительским займам она фиксированная, то по жилищным кредитам ставка может быть переменной. В первой части ипотечного договора ВТБ 24, в разделе «Индивидуальные условия» прописывается подробная информация по размеру начисляемых процентов. Заемщик обязательно должен обратиться внимание на эти сведения:

- Тип процентной ставки.

- Минимальное и максимальное значение процентной ставки за весь срок кредитования.

- Дата пересмотра величины процентов и периодичность этой процедуры.

- Сумма ежемесячного платежа и дата его внесения.

- Величина неустойки за нарушение сроков погашения и порядок ее расчета.

- Сумма взимаемой комиссии за выданный кредит.

Только после анализа указанной информации заявитель принимает решение – брать ему ипотеку в ВТБ или нет. Размер ежемесячного платежа по займу не должен превышать половину чистого дохода заемщика. В противном случае, выплачивать кредит ему будет очень сложно, существует высокий риск возникновения просроченной задолженности.

Нужно помнить, что ВТБ имеет право конфисковать приобретенное имущество при наличии большой суммы долга. Если больше нет возможности выплачивать ипотечный кредит, необходимо сразу же обратиться за реструктуризацией. В данной статье подробно описано порядок ее предоставления.

Порядок выдачи и обслуживания ипотеки

Согласно условиям кредитования в ВТБ денежные средства предоставляются на расчетный счет. Он открывается перед оформлением сделки в российских рублях. Также необходимо застраховать приобретаемую недвижимость. Но сделать это можно только в аккредитованной компании. Их перечень указан на сайте ВТБ.

Как только все бумаги готовы, можно назначать день сделки. Заемщик подписывает ипотечный контракт и договор купли-продажи, закладную у нотариуса. После этого проводятся расчеты с продавцом недвижимости. Новому собственнику необходимо зарегистрировать право собственности на жилье в течение 30 дней.

Через месяц оплачивается первый платеж по ипотеке. Его размер и дату внесения указывают в графике погашения. Ипотечный кредит в ВТБ выплачивается равными платежами. Клиент выбирает удобный для себя вариант оплаты: наличными в кассе, в терминалах, безналичным переводом со счета. Главное, чтобы средства были перечислены вовремя.

Внимание! Перед тем, как подтвердить платежное поручение, необходимо тщательно проверить все реквизиты. Ответственность за правильность указанных данных лежит только на плательщике.

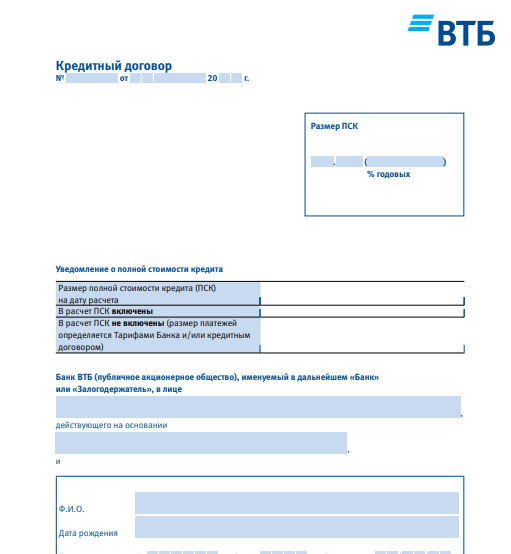

Образец договора 2020

Пример кредитного договора с ВТБ банком можно за пару минут скачать здесь. Его неотъемлемой частью являются «Правил». Их актуальный вариант мы вам также предлагаем – скачайте по этой ссылке. Все сведения являются достоверными. Изучайте нужные вам тарифы и принимайте правильное решение.

Подводные камни, о которых нужно знать

Объем документов довольно большой. Если нет опыта работы с банками, то изучить весь материал довольно сложно. Клиент может понять не все его положения и пропустить важную информацию. Чтобы потом не было неприятных сюрпризов, нужно обратить внимание на такие пункты:

- Страхование – оплачивать полис необходимо в течение всего срока кредитования. Если это условие не выполнено, то банк повышает ставку на 1%.

- Без наличия разрешения банка в приобретенную квартиру можно прописать только самых близких родственников.

- Чтобы сдать квартиру в аренду, провести в ней перепланировку, нужно получить разрешение залогодержателя.

- Если не выполняются все условия договора, то банк может потребовать досрочный возврат всей суммы долга.

- Ежегодно клиенту необходимо предоставлять документы по своим доходам, бумаги по оплате коммунальных услуг, обязательных платежей и налогов. Кредитор должен убедиться, что у физического лица нет никаких долгов. Их наличие может привести к наложению ареста на залог третьими лицами.

Если у заявителя остались какие-либо вопросы, их можно задать сотруднику банка. Но менеджер является заинтересованной стороной, поэтому его ответ может быть необъективным. Желательно проконсультироваться с опытным юристом. Так, клиент будет уверенным, что в соглашении нет никаких подводных камней.

Бесплатную онлайн-консультацию можно получить и у наших квалифицированных специалистов. Задавайте вопросы и мгновенно получайте ответы на них.

Много полезной информации об ипотечном кредитовании мы писали в данной статье.

Порядок заключения

Ипотечный договор оформляется в отделении банка. Его заранее готовит ответственный сотрудник ВТБ. Подписывает соглашение представитель финансового учреждения и клиент. Заемщик имеет право сначала ознакомиться со всеми бумагами, а только потом поставить на них свой автограф. Договоры заверяются печатью ВТБ. Один экземпляр выдается клиенту, а другой остается в банке.

Ипотечный договор – основной документ, регламентирующий отношения между ВТБ и заемщиком. Перед его подписанием нужно внимательно с ним ознакомиться, прочитать абсолютно все. После этого не должно остаться никаких вопросов. Заявителю необходимо полностью осознать уровень ответственности, который он на себя берет.

Если у вас есть вопросы по теме статьи, задайте их нашему дежурному юристу через форму справа в углу экрана, а также почитайте более подробно про условия ипотеки в ВТБ в 2020 году и скачайте анкету для заявки.

Мы надеемся, что статья Вам понравилась. С нетерпением ждем ваших лайков.

Автокредитование – сделка с участием троих сторон (банк, сам покупатель и продавец – дилерский центр), в некоторых случаях четвертой стороной выступает страховая компания. Договор купли-продажи при этом заключается по стандартной форме.

Как и в любой другой сделке, документ перед подписанием необходимо внимательно прочесть и выяснить все непонятные моменты заранее.

Мы поговорим о том, на какие условия договора автокредита стоит обратить пристальное внимание.

В первую очередь вам нужно понимать, что в отличии от договора купли-продажи, который действует ровно до момента передачи денег, договор кредитования будет действителен до момента, пока человек полностью не расплатится с долгом.

Что обычно должно отражаться в документе?

Сделка обычно заключается на довольно крупную сумму, поэтому нет ничего постыдного в том, что вы пригласите с собой в банк юриста, который сможет доступно вам объяснить все непонятные моменты.

Некоторые кредиторы позволяют взять документы с собой домой и на протяжении нескольких дней внимательно его изучать. Увы, такое доступно не везде, поэтому советуем поинтересоваться подобной возможностью заранее.

Стандартный образец договора по автокредиту вы можете скачать по ссылке.

В первую очередь в нем подробно расписывается сам предмет договора – автомобиль. А конкретно:

- модель машины, год выпуска;

- VIN код;

- номер двигателя;

- цвет;

- ПТС.

Ставьте на документе свою подпись, только если вас полностью удовлетворяют условия кредитора и все эти моменты:

- принятый порядок выплат. В договоре обязательно должно быть указано, аннуитетные или дифференцированные платежи будут начисляться клиенту, прописывается срок кредитования и процентная ставка на этот период. Проверьте, не указано ли право банка в одностороннем порядке менять размер ставки. Если это упустить, в один прекрасный момент можно увидеть просто так увеличившийся долг по кредиту на авто;

- есть ли дополнительные платежи или комиссии. К примеру, за ведение или обслуживание счета, за рассмотрение пакета документов или аренду ячейки для передачи денег. По сути все эти платежи можно считать незаконными, ведь банк уже и так получает с клиента оплату в виде процентов по договору;

- есть ли график внесения платежей. Это как правило отдельный лист, на котором помесячно расписано, сколько и когда клиенту необходимо платить согласно условиям договора. Проконтролируйте, не увеличилась ли сумма переплаты по сравнению с тем, что оговаривалось ранее.

Штрафы и неустойки

Разбираясь в том, какие пункты содержит договор по автокредиту, нельзя упустить из виду важнейший пункт – санкции и штрафы, которые будут налагаться на заемщика в случае неисполнения им своих обязательств.

Ставка пени и размер штрафа прописывается в фиксированной сумме или в процентах, указывается, что сумма будет расти пропорционально росту задолженности.

Здесь нужно еще раз оценить нагрузку на свой бюджет и немного подумать о форс-мажорах, ведь запросто может случиться проблема, из-за которой вносить платежи не получится.

Будет ли в таком случае размер комиссии посильным?

Момент с возможностью досрочного погашения тоже требует пристального внимания со стороны будущего заемщика. Мало кому захочется увидеть комиссию в случае, если он решит расплатиться с долгом раньше.

В договоре обязательно должны быть подробно расписаны условия досрочного погашения, когда оно допустимо, когда нет и взимается ли за него дополнительная плата.

Идеальный для заемщика вариант – без комиссий за досрочное погашение и возможность сделать это в любое время при условии уведомления банка заранее.

Полезный материал: Подача заявки на кредит в Райффайзенбанке.

Права и обязанности сторон

В этом разделе кредитного договора на автомобиль рассматриваются моменты касаемо необходимости покупки страхового полиса на автомобиль и страхования жизни самого заемщика. Если полис приобретается – прописывается срок его действия и сумма взносов.

Указывается право банка проводить взыскание транспортного средства (залогового имущества по договору) в ситуациях, если:

- кредит был использован не по целевому его назначению;

- если у клиента формируется задолженность по кредиту;

- если обеспечение по договору повреждено или утрачено;

- в ситуации, когда заемщик предоставил кредитору недостоверную или заведомо ложную информацию и в ряде других случаев.

Также следует обратить внимание на возможность клиента выполнить рефинансирование договора в непредвиденной ситуации, которая оказывает прямое влияние на его возможность платить по кредиту.

В заключение ко всем вышеописанным моментам в договоре прописываются дополнительные условия, которые стороны могут обсудить между собой и вписать в документ, как только достигнут согласия.

В итоге

Автокредит на грузовой автомобиль — https://bankiweb.ru/avtokredit/gruzovoy-avtomobil/.

Какие документы нужны для автокредита — .

Оформление автокредита в Сбербанке — https://bankiweb.ru/avtokredit/oformlenie-v-sberbanke/.

Помимо стандартных реквизитов сторон и подробного описания предмета сделки в документе затрагивается масса важных моментов, которые стоит внимательно изучить.

У неопытного человека при этом может сложиться ошибочное мнение, что у заемщика по договору сплошные обязательства, в то время как у кредитора сплошные права.

Но это не совсем так. Согласно федеральным законам банк обязан предоставлять своим клиентам достоверную и полную информацию об условиях кредитования, в противном случае организация будет нести за это ответственность.

Всегда проверяйте информацию об участниках сделки и самом предмете кредитования, реквизиты продавца и сроки кредитования. Вся информация должна быть заполнена без ошибок во избежание споров в будущем.

Обязательно уточните, как именно оговаривается предмет залога, ведь в некоторых банках требуется, чтобы залогом был не приобретаемый автомобиль, а личное имущество заемщика.

В случае появления у последнего непредвиденных обстоятельств можно лишиться собственности.

Обращайте внимание на все описанные в тексте моменты, ведь именно от этого будет зависеть сумма переплаты по кредиту и не соглашайтесь на заведомо невыгодные для вас условия (если к примеру, банк оставляет за собой право в одностороннем порядке менять ставку).

| Кредит от Альфа Банка | Оформить кредит |

Подробнее о кредите

- Срок до 5 лет;

- Кредит до 1.000.000 рублей;

- Процентная ставка от 11,99%.

| Кредит от Тинькофф банка | Оформить кредит |

Подробнее о кредите

- По паспорту, без справок;

- Кредит до 15.000.000 рублей;

- Процентная ставка от 9,99%.

| Кредит от Восточного Банка | Оформить кредит |

Подробнее о кредите

- Срок до 20 лет;

- Кредит до 15.000.000 рублей;

- Процентная ставка от 12%.

| Кредит от Райффайзенбанка | Оформить кредит |

Подробнее о кредите

- Срок до 10 лет;

- Кредит до 15.000.000 рублей;

- Процентная ставка от 13%.

| Кредит от УБРиР Банка | Оформить кредит |

Подробнее о кредите

- Решение мгновенно;

- Кредит до 200.000 рублей только по паспорту;

- Процентная ставка от 11%.

| Кредит от Хоум Кредит Банка. | Оформить кредит |

Подробнее о кредите

- Срок до 4 лет;

- Кредит до 850.000 рублей;

- Процентная ставка от 11,9%.

| Кредит от Совкомбанка. | Оформить кредит |

Подробнее о кредите

- Срок до 10 лет;

- Кредит до 30.000.000 рублей;

- Процентная ставка от 11,9%.

| Кредит от Ренессанс банка. | Оформить кредит |

Подробнее о кредите

- Срок до 5 лет;

- Кредит до 700.000 рублей;

- Процентная ставка от 10,9%.

| Кредит в ОТП банке. | Оформить кредит |

Подробнее о кредите

- Срок до 7 лет;

- Кредит до 4.000.000 рублей;

- Процентная ставка от 10,5%.

| Кредит в Промсвязьбанке | Оформить кредит |

Подробнее о кредите

- Срок до 7 лет;

- Кредит до 3.000.000 рублей;

- Процентная ставка от 9,9%.

| Кредит в Росбанке | Оформить кредит |

Подробнее о кредите

- Срок до 7 лет;

- Кредит до 3.000.000 рублей;

- Процентная ставка от 9,99%.

Купить машину самостоятельно не всегда возможно. Не все хотят копить средства и ждать длительное время. Избавить человека от необходимости экономить ради машины может автокредит ВТБ 24.

Предложение позволяет получить транспортное средство на выгодных условиях. Чтобы заранее узнать о всех нюансах сотрудничества с кредитным учреждением, необходимо заранее изучить актуальную информацию.

Об услуге

В 2019 году ВТБ автокредит – одно из предложений, которые пользуются наибольшей популярностью.

Услуга востребована из-за того, что учреждение предлагает начать сотрудничество на приемлемых условиях и предлагает широкий перечень предложений.

Так, обратившись в ВТБ 24, клиент сможет получить денежные средства на приобретение:

- нового автомобиля для личного использования;

- подержанной машины для личного использования;

- коммерческого автотранспорта;

- мототехники.

Выбор предложения зависит от желания заемщика, его статуса и финансового положения.

Условия

Перед тем, как начинать сотрудничество с ВТБ 24, необходимо внимательно изучить условия предоставления капитала. Они не сильно отличаются от большинства предложений, действующих на рынке, однако имеют свои особенности.

Процентная ставка

Размер переплаты в компании неразрывно связан с тарифными планами. Так, если человек воспользуется предложением Kick Down, он сможет получить кредит под 7% годовых.

Данная процентная ставка считается самой низкой в компании на сегодняшний день. Тариф Kick Down распространяется не на все автомобили. С его помощью можно приобрести только транспортные средства марки Kia и Hyundai.

Максимальный уровень процентной ставки в компании может доходить до 27%.

Подобная переплата устанавливается в том случае, если человек хочет приобрести б/у автомобиль иностранного производства. Для компании предоставление денежных средств для покупки подержанных авто – риск.

По этой причине человек, который хочет взять дешевый автомобиль с рук и расплатиться за него деньгами фирмы, должен заранее подготовиться к тому, что размер переплаты может быть существенно выше, чем по классическим предложениям.

Сумма и сроки

Обратившись в ВТБ 24, человек сможет получить до 10 000 000 рублей на срок до 5 лет. Как и остальные условия, параметры неразрывно связаны с тарифным планом, которым хочет воспользоваться клиент.

Получить максимальную сумму можно, воспользовавшись тарифами АвтоСтандарт и Автопривелегия.

Полные условия получения автокредита в ВТБ 24 здесь.

Требования к заемщику

Предлагая клиентам воспользоваться выгодными предложениями, ВТБ не забывает и о собственной безопасности. Не все люди, обратившиеся в компанию, смогут получить авто в кредит.

Чтобы претендовать на начало сотрудничества с учреждением, необходимо соответствовать следующим требованиям:

- иметь гражданство РФ;

- обладать положительной кредитной историей;

- достичь возраста 21 год, но при этом не превысить отметку в 65 лет;

- иметь уровень дохода, размер которого превышает 10 000 рублей, а на каждого члена семьи приходится не менее 8 000 рублей;

- общий трудовой стаж должен составлять не менее 1 года, а на последнем месте работы человек должен осуществлять деятельность не менее 3 месяцев;

- иметь регистрацию в регионе присутствия компании.

Учреждение может предъявить к претендентам и дополнительные требования.

Так, если кредит хочет получить женщина, организация согласится удовлетворить ее требования только в том случае, если несовершеннолетним отпрыскам заемщика на момент обращения исполнилось 6 месяцев.

Автокредит ВТБ 24

ВТБ 24 отличается обилием предложений. Выбор подходящего зависит от желания клиента и его финансового положения.

Следует помнить, что, если человек сумеет доказать свою финансовую состоятельность, он сможет претендовать на начало сотрудничества на выгодных условиях.

На новый

Получение кредита на новый автомобиль – стандартное предложение от ВТБ 24, которое пользуется популярностью среди клиентов.

Используя тариф, человек сможет получить на приобретение авто до 7 000 000 рублей на срок до 5 лет. При этом размер переплаты будет установлен на уровне от 20%.

На подержанный

Если человек желает получить деньги на покупку подержанного авто, он должен подготовиться к тому, что процентная ставка по предложению будет существенно выше. Ее размер начинается от 21%.

Без первоначального взноса

В ВТБ 24 можно получить кредит без первоначального взноса. Подобная возможность предоставляется лицам, использующим программу «Свобода выбора». Предложение распространяется только на подержанные автомобили. Процентная ставка по тарифу начинается от 16%.

С государственным субсидированием

Клиенты ВБТ 24 могут принять участие в программе государственного субсидирования. Компания готова выдать до 920 000 рублей на покупку машины.

Процентная ставка по предложению будет начинаться от 7%. При этом клиенту придется внести от 20% от стоимости авто. Предложение распространяется только на машины, которые были выпущены в 2019-2016 годах.

Действующие программы

ВТБ 24 отличается обилием действующих предложений. Чтобы выбрать подходящее, необходимо внимательно изучить условия сотрудничества по каждому тарифу.

Предложения, действующие в ВТБ 24:

| Название тарифа | Процентная ставка | Первоначальный взнос | Доступная сумма |

| АвтоПривелегия | От 12,9% | Не менее 30% | До 7 000 000 рублей |

| Kick Down | От 7% | Не менее 20% | До 2 000 000 рублей |

| Драйвер | От 9,9% | Не менее 20% | До 1 000 000 рублей |

| Свобода выбора | От 15,9% | От 0% | До 3 000 000 рублей |

| ЭкспрессЪ | От 8,9% | Не менее 20% | До 2 000 000 рублей |

Как получить?

Процедура получения кредита в ВТБ 24 не отличается от стандартного мероприятия. Человеку придется собрать пакет документации и оформить заявление.

Когда действия выполнены, нужно отправиться в компанию и подать подготовленную документацию.

Затем потребуется подождать вынесения решения. Если кредит одобрят, клиент сможет купить понравившуюся машину.

Можно ли подать заявку онлайн?

Возможность онлайн-обращения присутствует, однако посещать офис компании все равно придется.

Осуществляя подготовку документации, клиент должен заранее понимать, что бумаги ему предстоит подавать 2 раза – в момент направления заявления и во время оформления.

Человеку потребуется собрать следующий набор бумаг:

- анкету-заявление;

- паспорт;

- документ, подтверждающий регистрацию;

- справку о доходах;

- 2 документ, удостоверяющий личность.

Образец заявления на автокредит в ВТБ 24 здесь,

образец справки о доходах по форме 2-НДФЛ здесь.

В момент заключения кредитного договора дополнительно придется предоставить:

- договор о покупке авто;

- копию техпаспорта;

- справку, подтверждающую внесение первоначального взноса;

- документ об оплате машины в салоне.

В некоторых случаях компания может изменять перечень.

Договор

Кредитный договор – основной документ, регулирующий правоотношения сторон. Обычно в бумаге прописывается, что кредитное учреждение получает право контролировать платежеспособность клиента и может в одностороннем порядке расторгнуть бумагу, если ее положения будут нарушены.

Кроме того, компания может указать, что, в случае наличия просрочки, дело может быть передано третьим лицам.

Образец договора автокредитования в ВТБ 24 здесь.

Требуется ли страхование?

Обязательное страхование заемщика и имущества – один из способов защиты банка. Кредитные учреждения активно используют метод. ВТБ 24 не является исключением.

Обращаясь в компанию, клиент должен заранее подготовиться к тому, что от страхования уклониться не удастся.

Жизни

Чтобы получить возможность начать сотрудничество с фирмой, клиент должен застраховать свою жизнь на весь период взаимодействия.

КАСКО

КАСКО – дорогостоящий вид страхования. Однако он позволяет защитить имущество от гибели. По этой причине большинство банков обязывают заемщиков покупать полис. ВТБ 24 не является исключением из правил.

Если человек планирует начать сотрудничество с компанией, он должен подготовиться к тому, что уклониться от покупки страховки не удастся.

Порядок погашения

Осуществление расчета по кредиту в ВТБ 24 ничем не отличается от выполнения аналогичной операции в других банках. Клиент может вносить очередной платеж с помощью возможностей компании или использовать сторонние системы.

Однако, чтобы минимизировать траты на внесение комиссий, лучше вносить капитал в кассах учреждения

Досрочно

Организация позволяет клиенту выполнить досрочный расчет по долговым обязательствам.

Однако, чтобы подобная возможность появилась, необходимо:

- заранее уведомить сотрудников банка о желании осуществить досрочное погашение;

- сумма, которая была обговорена заранее, должна своевременно поступить на счет;

- на счету не должно быть задолженностей.

Комиссии за выполнение операции не взимаются. Однако, если человек нарушит установленную процедуру погашения, сотрудники организации могут отказаться принимать денежные средства ранее положенного срока.

Что делать при просрочке?

Иногда обстоятельства складываются так, что внести очередной платеж нет возможности. Просрочки по кредиту приводят к наложению штрафных санкций, самые суровые из которых – судебное разбирательство и конфискация автомобиля.

Чтобы не допустить этого, необходимо заранее обговорить со специалистами учреждения возможные пути выхода из сложившейся ситуации.

Рефинансирование

Один из возможных способов предотвращения образования просрочки – рефинансирование.

Суть способа заключается в том, что клиент берет новый кредит для погашения имеющихся долговых обязательств. Расчет придется осуществлять с компанией, которая предоставила денежные средства.

Преимущества и недостатки

ВТБ 24 – один из самых популярных банков в России, позволяющих получить автокредит. Его главное преимущество – лояльные условия предоставления денежных средств.

Из недостатков учреждения можно отметить сложный процесс досрочного погашения имеющихся обязательств.

Договор ипотеки банка ВТБ в 2020 году: образец и опасные моменты

ПОДАТЬ ЗАЯВКУ НА ИПОТЕКУ И БЫСТРО УЗНАТЬ РЕШЕНИЕИпотечный договор – главный документ, который определяет все условия кредита на квартиру в ВТБ 24, в том числе порядок решения конфликтных ситуаций. Он содержит все основные параметры сделки, права сторон, обязательства, штрафы и санкции, которые будут применены за невыполнение условий. Так что знакомство с текстом договора перед подписанием — это не рекомендация, а необходимое действие клиента. Давайте попробуем разобраться, какие подводные камни содержит ипотечный договор ВТБ 24 и на что обратить внимание до заключения сделки.

Индивидуальные условия ипотеки

Данная часть документа определяет ключевые показатели сделки и состоит из следующих разделов:

- Реквизиты сторон – указывается информация о банке и получателе кредита. Речь идет о наименовании сторон, адреса их местоположения и регистрации, паспортных данных заемщика и т.д.

- Предмет договора (индивидуальные условия) – здесь описывается имущество, которое будет выступать залогом, указывается сумма кредита, срок его действия, размер ежемесячного платежа, процентная ставка, возможные скидки и надбавки к ней, платежный период и штрафные санкции за просрочку.

- Правила расчета процентной ставки, а также скидок и надбавок к ней.

- Предмет ипотеки – подробная характеристика приобретаемого объекта недвижимости: адрес, площадь, количество комнат, размер жилых и нежилых помещений, данные продавца, а также порядок оформления собственности. Здесь же прописывается стоимость квартиры и регистрирующий сделку орган.

- Обеспечение – указывается предмет залога, а также данные поручителей при их наличии и степень их ответственности.

- Страхование – этот раздел посвящен страхованию объекта обеспечения. Здесь указывается обязанность владельца имущества ежегодно страховать недвижимость от рисков повреждения и утраты. Также подробно прописываются риски, которые страхуются в обязательном и добровольном порядке, срок страхования, а также суммы по рискам. Если предусмотрено страхование поручителя, то это также пишется в данном пункте.

- Порядок предоставления – как происходит заключение сделки и расчет по ней, какие документы необходимо предоставить в банк после регистрации купли-продажи.

- Прочие условия – подробно расписан порядок уведомления банка и заемщика о наступлении касающихся ипотечного договора случаев, согласие на использование персональных данных и доступ к кредитной истории заемщика. Также определен порядок списания средств в счет погашения долга.

Правила предоставления и погашения

Второй частью договора являются общие правила предоставления и погашения задолженности. В этом документе объясняется значения всех финансовых понятий, которые используются в договоре, а также рассказывается обо всех основных моментах сделки. Состоит этот документ из следующих разделов:

- Общие положения – здесь указано, что правила являются неотъемлемой частью кредитного договора.

- Обозначение основных терминов – в разделе расшифровываются значения основных терминов, которые встречаются в кредитном договоре.

- Порядок предоставления кредита – идет описания механизма выдачи кредита заемщику.

- Условия кредитования – этот раздел содержит порядок действий клиента в зависимости от схемы сделки.

- Условия наступления титульного периода (если имущество приобретается на вторичном рынке) – объясняется механизм заключения договора титульного страхования.

- Условия страхования рисков – тут содержится информация, от каких рисков необходимо застраховать имущество, жизнь и здоровье, а также идет описание механизма страхования.

- Порядок пользования кредитом и его возврат – здесь рассказывается, как заемщику обслуживать кредит, платить проценты, очередность погашения задолженности

- Права и обязанности сторон – в этом разделе описывается, что должен делать заемщик в течение всего срока действия договора, а также какие права он имеет. Аналогично указываются права и обязанности кредитора.

- Ответственность сторон – здесь речь идет о последствиях, которые ждут заемщика за невыполнение обязательств.

- Прочие условия – завершающий раздел правил. Он содержит важную юридическую информацию, которая не вошла в предыдущие пункты правил.

Скачать образец правил, чтобы ознакомиться с ними перед заключением сделки можно по .

«Подводные камни»: на какие пункты обратить внимание

Ипотечный договор является основным документом, который регулирует отношения между кредитором и заемщиком. Поэтому перед подписанием необходимо его прочесть, даже невзирая на большой объем текста. Причем не просто прочесть, а разобраться и понять, что значить каждый его пункт. Конечно, если есть такая возможность, то лучше показать его юристам, если же нет, тогда кредитный менеджер должен дать ответы на все интересующие вопросы.

Особенно следует обратить внимание на такие пункты:

- Страхование – на каких условиях нужно страховать и в каких страховых компаниях, а также какие санкции и штрафы применяет банк за невыполнение этого условия. В ВТБ применяется термин «базовая ставка», которая несколько выше фактической. И при продлении договора страхования действует скидка в 1%. Но если вы откажетесь платить взносы, то банк скидку отменит.

- Прописка новых жителей – по стандартным условиям разрешена регистрация только близких родственников заемщика. В иных случаях требуется разрешение банка.

- Сдача недвижимости в аренду – еще один момент, который требует письменного согласия кредитора. За нарушение этого условия банк может потребовать от клиента досрочного расторжения договора и погашения задолженности. Также запрещается любое другое использование помещения, кроме как для личного проживания заемщика и членов его семьи.

- Осуществления капитального ремонта – это также запрещено делать без письменного разрешения банка.

- Штрафы и санкции за невыполнение других условий договора, порядок расчетов и досрочного погашения. Банком предусмотрены неустойки за просрочку платежа, причем они начисляются не только на сумму основного долга, но и процентов по нему.

- Необходимость подтверждения дохода и право банка на дополнительные проверки платежеспособности клиента раз в год. Неудовлетворительный результат такой проверки дает банку право истребовать кредит досрочно. Также как и любые другие действия, которые влияют на стоимость и состояние предмета залога: ремонт, долги по коммунальным платежам, неудовлетворительное техническое состояние вследствие неправильной эксплуатации и т.д.

После прочтения договора клиент сможет реально оценить: получится ли ему своевременно выполнять условия или же они для него будут неподъемными. Если последний вариант, тогда от сделки лучше отказаться. Иначе есть большой риск того, что задолженность перейдет в разряд проблемной со всеми вытекающими отрицательными последствиями.

Ипотека ВТБ 24 — какие подводные камни?

Так уж у нас сложилось, что купить более-менее приличное жилье с одной или нескольких зарплат среднему человеку не под силу. Многие банки предлагают взять для этого ипотечный кредит. Он отличается тем, что имеет невысокие в сравнении с остальными кредитами процентные ставки и выдается, как правило, на длительный срок. В качестве залога по такому кредиту выступает тот объект недвижимости, который приобретается. ВТБ 24 также предлагает своим клиентам ряд ипотечных программ, которые пользуются популярностью среди россиян. Тем не менее, ипотека ВТБ 24 также имеет подводные камни, равно как и любая другая кредитная программа.

Также, предлагаем ознакомиться с предложениями банка по кредиту наличными

1. Требования к заемщику

Как и все банки ВТБ 24 предъявляет к заемщику ряд требований. Тот, кто хоть одному требованию не соответствует, может не получить кредит. В общем случае это:

- возраст до 60 лет для женщин и до 65 лет для мужчин на момент завершения срока кредитования;

- общий рабочий стаж не должен составлять менее одного года, а стаж на последнем месте работы должен быть больше одного месяца;

- заемщик должен иметь надежный стабильный доход, который можно подтвердить соответствующей справкой;

- заемщик должен быть гражданином России.

2. Совместная ответственность

При заключении ипотечного договора одним из официально зарегистрированных супругов, второй выступает в качестве поручителя. Потому в обязательном порядке сотрудники банка требуют от второй половинки заемщика написать соответствующее заявление. При этом неважно использовался ли доход супруга (супруги) при расчете максимальной суммы кредита или нет.

3. Жилье в новостройке

Программа кредитования покупки жилья в новостройке в ВТБ 24 довольно привлекательны, но есть обязательное условие – жилье должно быть выбрано только из списка аккредитованных новостроек. И если в таких популярных регионах как Московская область выбор этих объектов широкий, то, к примеру, в Кабардино-Балкарской республике их всего два.

4. Страховка

Страхование является неотъемлемой частью ипотечного кредитования. Во всех программах без исключения требуется застраховать сам объект ипотеки, в некоторых необходимо страховать жизнь и трудоспособность заемщика, и другие риски. Но в любой страховой компании это сделать не получится, ВТБ 24 предлагает ограниченный перечень страховых компаний, с которыми он работает и где могут получить страховые услуги его клиенты. К тому же существует возможность возникновения такой ситуации, когда страховщик отказывает клиенту в предоставлении услуг, например, из-за состояния здоровья. В условиях ограниченного круга аккредитованных страховых компаний это может стать настоящей проблемой.

5. Договор

Как правило, под каждую программу кредитования банк готовит отдельный шаблон ипотечного договора, где и прописываются все условия, права, обязанности, а также ответственность сторон. Если клиенту не нравится какой-то отдельный пункт ему придется отказаться от кредитования в ВТБ 24 совсем, потому как переписывание текста договора под каждого отдельного клиента не практикуется.

6. Объект ипотеки

Жестких требований к приобретаемому в кредит жилью ВТБ 24 не ставит, но в обязательном порядке проводит юридическую экспертизу всех правоустанавливающих документов на него. То есть если что-то в них сотрудникам банка не понравится, то в выдаче кредита под данную недвижимость вам будет отказано. Для того чтобы избежать таких проблем, банк рекомендует сотрудничать с аккредитованными риэлтерскими или брокерскими компаниями.

В банке можно быстро оформить кредитные карты.

7. Надежность заемщика

Банк может отказать заемщику в выдаче ипотечного кредита, если отвечающие за выдачу сотрудники посчитают источники его дохода нестабильными и/или непрозрачными. В таком случае кандидат на получение займа попадает в категорию ненадежных заемщиков, которые потенциально не смогут выполнять свои обязательства по кредиту. И критерии, по которым это определяется, находятся не только в плоскости проверки справки о доходах.

8. Порядок расчетов

ВТБ 24 предлагает клиентам два варианта выдачи кредитных средств: наличный и безналичный. В обоих случаях деньги выдаются только после получения банком полного пакета документов, куда среди прочего входят и документы, которые подтверждают право собственности. В частности – это подписанный договор купли продажи. То есть продавец должен будет подписать такой договор до того, как получит на руки деньги.