Каждый из нас стремится к финансовой стабильности. В молодости, достичь этой цели сравнительно просто, так как у человека есть масса сил и энергии. С течением времени, ситуация нередко изменяется в отрицательную сторону. Сил становится всё меньше, а высокооплачиваемые должности отдают молодым и перспективным специалистам. Чтобы предотвратить финансовую зависимость при выходе на пенсию, эксперты рекомендуют не отдаваться на волю случая, а позаботиться о формировании негосударственных пенсионных накоплений. Далее мы расскажем об индивидуальном плане «Универсальный», предлагаемом НПФ «Сбербанк».

Содержание

- Условия пенсионного плана

- Условия досрочного выхода из программы

- Что нужно для заключения договора?

- НПФ и ИПП в Сбербанке

- Обязательное страхование

- Негосударственные программы

- Корпоративные программы для пенсионеров

- Личный кабинет

- Правила инвестирования НПФ

- Особенности НПФ Сбербанк

- Индивидуальный инвестиционный план Сбербанка — что это

- Индивидуальный инвестиционный план Универсальный

- Как получить выплаты по ИПП

- Как работает ИПП или Индивидуальный Пенсионный План «Целевой» Сбербанка

- Преимущества ИПП

- Как можно внести взнос и где отслеживать накопления

- Условия досрочного возврата накоплений и другие особенности

- Сбербанк запустил продажи индивидуального пенсионного плана

- Индивидуальный пенсионный план Сбербанка

- Что такое индивидуальный пенсионный план в Сбербанке

- Какие программы действуют

- Размеры взносов

- С какой периодичностью нужно платить

- Онлайн калькулятор пенсионного плана

- Как открыть ИИП

- Как и когда производятся выплаты

- Как расторгнуть договор и забрать деньги

- Подводя итог: стоит ли оформлять индивидуальный пенсионный план Сбербанка

- Действующие программы

- Размеры и периодичность взносов

- Как рассчитать пенсионный план на калькуляторе

- Как оформить ИИП

- Сроки и периодичность выплат

- Стоит ли оформлять индивидуальный пенсионный план Сбербанка — подводим итоги

Условия пенсионного плана

Не секрет, что величина негосударственной пенсии, на получение которой может претендовать клиент фонда, напрямую зависит от общего размера накоплений. Когда речь заходит об индивидуальном плане «Универсальный», то можно выделить несколько основных условий его применения:

- Первый взнос – не меньше 1,5 тыс. руб.;

- Минимальная сумма для пополнения счёта – 500 руб.;

- Отсутствие жёсткого графика для совершения пенсионных взносов;

- Минимальный период выплаты накоплений – 60 месяцев;

- При кончине клиента НПФ «Сбербанк», его накопления переходят по наследству (по завещанию или по закону);

- Сумма, формирующаяся на счёте, остаётся неприкосновенной для других лиц, независимо от жизненной ситуации и различных обстоятельств.

Условия досрочного выхода из программы

Разумеется, в жизни может произойти всякое. Бывают ситуации, когда участнику программы необходимо вернуть накопления, не дожидаясь завершения действия договора. В этом случае рекомендуется учесть следующие нюансы:

- После 24 месяцев сотрудничества, участник программы имеет законное право вернуть средства в полном объёме. Что касается инвестиционного дохода, то от него выплачивается лишь 50%;

- После 60 месяцев сотрудничества с НПФ «Сбербанк», участнику программы может быть возвращена вся сумма, сформировавшаяся на счёте, а также начисленное процентное вознаграждение.

Среди преимуществ сотрудничества со Сбербанком можно выделить возможность возврата подоходного налога. На сегодняшний день его ставка составляет 13% от совокупной величины взносов. Допустимый годовой размер возмещения налога составляет 15,6 тыс. руб.

Что нужно для заключения договора?

Стать клиентом НПФ «Сбербанк» и перечислять пенсионные взносы по индивидуальному плану «Универсальный», может любой дееспособный россиянин. Документы, которые понадобятся для заключения договора, ограничиваются оригиналом паспорта, либо его нотариально заверенной копией. Что касается способа, который позволит начать сотрудничество с фондом, то потенциальные клиенты могут выбрать для себя наиболее приемлемый вариант:

- Посетить одно из отделений Сбербанка;

- Нанести визит в центральный офис;

- Зайти на официальный сайт организации и заполнить специальную анкету.

Принимая во внимание всё вышеизложенное, можно отметить, что ключевыми преимуществами индивидуального плана «Универсальный» является низкое значение минимального взноса, а также отсутствие жёсткого графика платежей. Говоря иными словами, клиент может самостоятельно определять сумму очередного отчисления и производить его тогда, когда это будет удобно именно ему. Ежегодно размер накоплений, который уже есть на счёте, увеличивается путём начисления инвестиционного дохода.

Поделитесь с друзьями!

Для россиян, которые не хотят зависеть от государства на пенсии, создан индивидуальный пенсионный план Сбербанка. Он позволяет своим вкладчикам сохранить привычный образ жизни, когда закончится их трудовая деятельность и прекратятся выплаты заработной платы. Клиенты банка с ИПП не следят за новостями про государственную пенсию или инфляцию, которая может обесценить накопленные наличные деньги.

Как создать индивидуальный пенсионный план в Сбербанке и стать участником НПФ выяснил Бробанк.

НПФ и ИПП в Сбербанке

Сбербанк помогает всем стать конструкторами собственной пенсии, которая накапливается к моменту выхода на заслуженный отдых. Для этого в 1995 году был учрежден НПФ – негосударственный пенсионный фонд банка. Его участниками уже стали свыше 8 млн. человек. Фонд работает по всей территории России во всех субъектах федерации.

НПФ Сбербанка выделяется такими плюсами:

- Высоким уровнем надежности. Рейтинг НПФ Сбера подтвержден ведущими рейтинговыми агентствами и входит в класс ААА.

- Гарантии застрахованным участникам. Фонд раньше остальных подобных организаций начал давать гарантии своим участникам.

- Только один учредитель. Создатель фонда ПАО «Сбербанк», услугами которого пользуется 70 % жителей страны.

- Низким риском. Инвестирование средств фонда проходит только в надежные проекты и ценные бумаги, которые приносят реальный доход с минимальным риском.

Фонд осуществляет свою деятельность по трем направлениям:

- обязательное пенсионное страхование, которое заключается в переводе гражданином в банк своей накопительной пенсии;

- применение индивидуальных пенсионных планов, которые выходят за рамки программы государства и относятся к негосударственным стратегиям по пенсионному обеспечению физических лиц;

- программы корпоративного пенсионного обеспечения для юридических лиц.

С помощью индивидуального пенсионного плана Сбербанка клиенты не только накапливают собственные доходы, но и зарабатывают от вложения денег на свой счет. Прирост средств фактически создает управляющая компания, которой Совет Фонда доверяет управление деньгами, размещенными в нем.

Для использования ИПП клиенты Сбербанка заключают договор на негосударственное пенсионное обеспечение. Открыть индивидуальный пенсионный счет могут все граждане, достигшие совершеннолетия.

Обязательное страхование

Страховые пенсии в России положены всем гражданам, которые попадают под условия обязательного страхования. Они формируются по такой упрощенной схеме:

- Работодатель начисляет заработную плату своим сотрудникам, с которой удерживается 22 %.

- Эти средства перечисляются в Пенсионный фонд РФ. До 2014 года 16 % шли на страховую пенсию и 6 % на накопительную. Начиная с 2014 года, вся сумма идет на страховую часть.

Все средства, которые были накоплены до 2014 года можно направить в негосударственный ПФ. Фонд будет инвестировать от вашего имени пенсионные накопления в проверенные программы. А полученные от инвестдеятельности прибыли пойдут на увеличение вложенных в НПФ денег. При достижении пенсионного возраста, вы сможете получать не только страховую, но и накопительную пенсию, которая возросла за счет грамотного инвестирования.

Негосударственные программы

Накопленную часть пенсии, которая сформировалась на счете гражданина, можно перевести в негосударственный пенсионный фонд Сбербанка. Для этого понадобится:

- Подать заявление на перевод накопленной части одним из 3-х способов: в отделении ПРФ, онлайн на портале Госуслуг, лично в многофункциональном центре. Допускается направить письмо в адрес ПФР с заявлением, которое заверяет нотариус.

- Подать заявление в Сбербанк на заключение договора об обязательном пенсионном страховании в НПФ. Для этого следует обратиться в ближайшее отделение банка. Прийти с паспортом и СНИЛСом.

- Заявление о переводе накопленных средств в Сбербанк следует подавать до 31 декабря текущего года, чтобы договор вступил в силу до конца отчетного периода. Накопления и данные о клиенте поступят в НПФ до 31 марта следующего календарного года, при одобрении пенсионного фонда РФ.

То, какой будет ваша негосударственная пенсия, зависит от ваших действий. Клиент самостоятельно определяет размер взносов и периодичность их внесения. У граждан есть возможность вернуть 13 % из средств, направленных на пополнение накопительного счета, в виде налогового вычета. Все суммы направленные на счет НПФ Сбербанка инвестируются для их максимального прироста, с учетом наименьшего риска для участников проекта.

В Сбербанке для будущих пенсионеров разработаны два индивидуальных пенсионных плана:

- Универсальный.

- Целевой.

Универсальный

Универсальный пенсионный план можно оформить на сайте НПФ Сбербанка или в отделениях банка. При себе у клиента должен быть паспорт.

Этот тип ИПП характеризуется такими параметрами:

| Параметр | Значение |

| Первичное пополнение | От 1,5 тыс. рублей |

| Последующие пополнения | Минимум 500 рублей |

| Периодичность пополнения | Произвольная |

| Период выплат пенсии | |

| Порядок передачи накоплений | По наследству, не делятся при разводе и не могут взыскиваться третьими лицами |

| Досрочный вывод средств со счета | В течение 2-х лет: 100 % взноса, 50 % инветсдохода После 5 лет: 100 % взноса, 100 % инвестдохода |

| Дополнительные выгоды | Возможность вернуть 13 % от взносов, но в размере не больше 15,6 тыс. рублей в год. |

Целевой

Целевой пенсионный план можно оформить в отделениях Сбербанка. Клиенту понадобится паспорт. Этот тип ИПП характеризуется такими параметрами:

| Параметр | Значение |

| Первичное пополнение | От 2 тыс. рублей |

| Последующие пополнения | Минимум 1 тыс. рублей |

| Взнос для формирования личных средств | 1,5 % |

| Срок выплат пенсии | 15 лет, что обязательно прописывается в договоре |

| Порядок передачи накоплений | По наследству, не делятся при разводе и не могут взыскиваться третьими лицами |

| Досрочный вывод средств со счета | В течение 2-х лет: 80 % взноса. После 2-х лет: 98,5 % взноса, 50 % инвестдохода. После 5 лет: 98,5 % взносов и 80 % инвестдохода. |

| Дополнительные выгоды | Возможность вернуть 13 % от уплаченных взносов, но в размере не больше 15,6 тыс. рублей в год. |

При пополнении в течение года на 12 тыс. прогнозируемая доходность составляет на 2019 год 3,5 %. Но Сбербанк за счет инвестирования увеличивает вашу прибыль.

Корпоративные программы для пенсионеров

Сбербанк сотрудничает не только с физическими лицами по формированию ИПП, но и с корпоративными клиентами.

Эти пенсионные программы направлены на стимулирование сотрудников компании работать в ней долгие годы. Тем работникам, которые остаются верны корпорации, будут предложены самые выгодные условия при достижении пенсионного возраста и выхода на заслуженный отдых.

Сбербанк предлагает 5 корпоративных программ:

- «Паритет». Участвуют все сотрудники организации. Они заключают договора с НПФ и уплачивают регулярные взносы. Работодатель платит со своей стороны паритетные взносы. По программе сотрудник, чтобы претендовать на корпоративную пенсию должен отработать не менее 3-х лет в компании. Какой размер взносов уплачивает работник, а какой компания – решает работодатель.

- «Я наставник». Участвуют в программе только профессионалы, перечень которых определяет работодатель. Срок, по истечении которого работники могут получать накопленные пенсионные платежи, а также размер и периодичность выплат определяет корпорация.

- «Большой старт». Целевая аудитория – все работники. На этот вид пенсии могут претендовать сотрудники, отработавшие в учреждении более 2-х лет. Минимальный размер от 700 рублей, сроком не менее 5 лет. Размер первой выплаты до 40 % от накопления.

- «Наше наследие». Участники программы работники-пенсионеры. Выплаты пенсии возможны, спустя месяц после первоначальных взносов. Размер, периодичность и категории, кому будут производиться доплаты, определяет корпорация. Минимальный размер ежемесячной выплаты 700 рублей сроком от 5 лет.

- «Ваше будущее». Под действие программы попадают все сотрудники. Главная цель – мотивация на длительное сотрудничество. Право работнику на накопленный капитал присваивается работодателем, но в размере не более 50 % от сформировавшейся суммы. Размер взносов по каждому сотруднику-участнику программы – 5 млн. рублей, только после этого возможна выплата первой пенсии.

Все участники корпоративных пенсионных программ, могут отслеживать сведения по своим счетам на специальной странице, которые создаются для них.

Личный кабинет

Клиентам, которые заключают со Сбербанком договор на индивидуальный пенсионный счет, сотрудники подключают:

- Мобильное приложение Сбербанка Онлайн;

- Мобильное приложение НПФ;

- Личный кабинет НПФ Сбербанка.

В любом из этих сервисов удобно пополнять ИПП и контролировать рост своей будущей пенсии. Вход доступен через электронную почту, по номеру мобильного телефона или вводом СНИЛСа.

Для владельцев ИПП в Сбербанке в Личном кабинете или мобильном приложении доступно:

- пополнять счет;

- отслеживать историю операций пополнения;

- подключение услуги автоплатеж для уплаты периодического взноса в автоматическом режиме равными суммами;

- доступ к счету с мобильного телефона, планшета, ноутбука или компьютера из любой точки мира.

Пополнять индивидуальный пенсионный счет Сбербанка можно:

- безналичным переводом между своими счетами в Сбербанке;

- при помощи автоплатежа;

- с карты через терминалы самообслуживания, банкоматы или у кассира;

- перечислением через бухгалтера той организации, где трудоустроен будущий пенсионер;

- переводом средств, находящихся на счете в другом банке.

Доходность по своему ИПП клиенты Сбербанка могут отслеживать в личном кабинете. Данные за предыдущий год размещаются до истечения II квартала текущего года.

Правила инвестирования НПФ

Негосударственный пенсионный фонд Сбербанка осуществляет свою инвестиционную деятельность по таким правилам:

- Доступность информации и открытость. Данные о работе фонда регулярно публикуются на сайте банка.

- Профессиональные управляющие. Деньги фонда доверяются под управление только устойчивым компаниям, которые утвердит Совет Фонда.

- Приумножение и сохранение. Деятельность НПФ направлена не только на сохранение денег своих вкладчиков, но и их максимальный прирост при наименее рискованных стратегиях.

Аналитики рекомендуют открывать ИПП как можно раньше. При начале накопления с 25 лет и отчислении 3-4% от заработной платы, к пенсионному возрасту клиент способен сохранить 80-90 % своего привычного дохода. Государственная пенсия существенно проигрывает на этом фоне.

Тем же гражданам, которые уже вышли на пенсию или получают госвыплаты, Бробанк рекомендует выбрать карту на своем портале. По некоторым из них, доступно начисление процентов на остаток, другие выгодны бесплатным обслуживанием.

Часть карт привлекает доступным овердрафтом или доставкой на дом. У нас вы можете узнать, как перевести пенсию в Сбербанк и какой рейтинг у НПФ по надежности и доходности.

Сбербанк предлагает гражданам позаботиться о своем благополучии при выходе на пенсию, обратившись к одной из своих пенсионных программ. Стоит ли оформлять индивидуальный пенсионный план Сбербанка, как рассчитать его доходность, в чем преимущества, разберем детально.

Особенности НПФ Сбербанк

Стоит ли инвестировать в свое будущее? Этот вопрос еще пару лет назад вызывал недоумение, а сейчас не кажется таким странным по мере того, как вера населения в социальную политику государства падает год от года.

После законопроекта о пенсиях, который существенно повысил возраст выхода на заслуженный отдых, многие задумались не только о переводе своих уже сформированных накоплений в негосударственные пенсионные фонды, но и о независимых сбережениях — за счет собственных денег.

Именно из такой инициативы появились индивидуальные инвестиционные планы, которые продвигают некоторые из НПФ, лидер среди них — Сбербанк.

Особенности фонда:

- Надежность — акционером негосударственного пенсионного фонда выступает Сбербанк, сам фонд является участником АСВ, которое гарантирует выплату государственной пенсии в случае, если лицензию у НПФ отзовут.

Обратите внимание, размещенные в рамках индивидуального инвестиционного плана деньги в АСВ не застрахованы, поэтому владелец счета принимает все риски на себя.

- Юридическая прозрачность — с каждым клиентом заключается типовой Договор.pdf, в котором четко определены права и обязанности сторон.

- Высокая доходность — пока данных за прошлый год не представлено, но по итогам периода двухлетней давности процент, начисленный на средства, размещенные на ИПП Сбербанка составил 8,15% годовых — что трижды превышает официальную инфляцию, но и для фактическое такой показатель неплох — выше, чем вклад.

Индивидуальный инвестиционный план Сбербанка — что это

Это договор с НПФ, в рамках которого клиенту открывается именной пенсионный счет, на который он вносит собственные денежные средства в сроки и в размерах, установленных договором конкретной программы.

Деньги, которые Сбербанк получает от физических лиц, инвестируются с целью получения прибыли в рыночные инструменты с минимальным риском — это гарантирует дополнительный, так называемый, инвестиционный доход.

Оформив пенсию, клиент возвращает свои сбережения, а также накопленный доход в форме ежемесячных платежей. Это позволяет ему получить дополнительную финансовую поддержку при выходе на заслуженный отдых. Стоит ли обращаться к такому способу финансирования своего будущего, каждый вправе решить сам.

Средства, которые размещены в рамках индивидуального пенсионного плана Сбербанка:

- Наследуются по закону — в отличие от страховой пенсии;

- Не подлежат разделу при разводе;

- Не могут быть арестованы, на них не может быть обращено взыскание.

Управлять накоплениями можно через Личный кабинет на сайте НПФ Сбербанк

Полезно знать: Страховая и накопительная пенсия — в чем разница.

Доходность ИПП Сбербанка в 2019 году

Насколько выгоден индивидуальный пенсионный план, зависит от ряда причин:

- В первую очередь от размера собственных вложений и длительности их размещения. Чем раньше лицо начнет формировать накопления, тем большая величина будет на его счету к старости.

- Во вторую очередь — от успешности инвестиционной стратегии. Все, что она сможет заработать за расчетный период (обычно это — календарный год), прибавляется к собственным средствам вкладчика, размещенным на индивидуальном инвестиционном счету Сбербанка.

По прогнозам, к 2019 году средняя доходность НПФ в процентах составит не мене 8% в год. Тенденция инвестиционной деятельности говорит о стабильном ежегодном приросте.

Налоговый вычет по индивидуальному пенсионному плану

Каждый владелец пенсионного счета в рамках ИПП Сбербанка имеет право получить налоговый вычет в размере 13% от внесенных средств — это еще один плюс самостоятельного формирования пенсии:

- Максимальный размер вычета в год — 15,6 тысяч рублей в год (т.е. от 120.000 внесенных на счет);

- Вычет оформляется гражданам, имеющим официальное место работы на основании пакета документов (в т.ч. декларации 3-НДФЛ) по итогам года:

Выплата произойдет однократным переводом на банковский счет.

Обратите внимание на два ограничения:

- За год нельзя вернуть больше, чем лицо оплачивает налогов (13% от заработной платы).

- Сумма 120 тыс. — это совокупный лимит на все типы вычетов (в т.ч. за обучение и лечение), поэтому в реальности от может получить меньше:

Индивидуальный инвестиционный план Универсальный

В Сбербанке на сегодня действует только указанная программа, условия по ней самые лояльные — только один фиксированный взнос, а сроки и дополнительные платежи — на усмотрение клиента, называется такой план — Универсальный. До 2019 года клиенты могли выбрать еще между двумя вариантами ИПП:

- Гарантированный: гражданин назначает желаемый размер пенсии на определенный период (от 10 лет). Исходя из этого, составляется график пополнений с конкретными цифрами и периодичностью.

- Комплексный: гражданин переводит накопительную часть пенсии в Сбербанк и самостоятельно формирует взносы. По окончании договора, получает два вида пенсионного обеспечения.

Условия ИПП Универсальный

Оформить в негосударственном фонде Сбербанка можно на условиях:

- Первичное внесение: от 1500 рублей, если планируете копить всего год — не меньше 60 тыс. руб.;

- Пополнения: от 500 рублей;

- График: на усмотрение клиента;

- Срок выплаты пенсии: от 5 лет.

Управлять накоплениями в Личном кабинете НПФ Сбербанк также просто, как и оформить его там.

Универсальный ИПП, как и прочие, предусматривает право наследования, но запрещает передачу накоплений третьим лицам, например, при разводе. Также средства по Универсальному плану не могут быть арестованы или взысканы судебными приставами.

Если клиент пожелает расторгнуть договор по Универсальному плану досрочно, возврат денег осуществляется по таким принципам:

- По прошествии менее 2 лет: до 80% собственных вложений;

- 2-5 лет: все свои внесения и половину начисленного за этот период дохода;

- Свыше 5 лет: накопления и доход в полной мере.

По другим индивидуальным планам действуют аналогичные условия досрочного расторжения.

Как рассчитать пенсионный план

Чтобы определиться, стоит ли обращаться к ИПП, рекомендуется на калькуляторе Сбербанка предварительно рассчитать, какую сумму можно получить по окончании действия договора.

Рассчитать индивидуальный пенсионный план Сбербанка можно с помощью сервиса, расположенного на сайте. Указать нужно возраст, пол, величину заработной платы и размер ежемесячных внесений.

Рассчитать получится негосударственную пенсию и накопительную, которая начнет насчитываться после окончания моратория. Первая формируется из собственных отчислений, вторая – поступающих от работодателя — такова особенность работы калькулятора Сбербанка.

Обратите внимание, при оформлении индивидуального пенсионного плана Универсальный, вы не обязаны переводить свою накопительную пенсию в НПФ Сбербанка.

Рост инфляции по долгосрочным прогнозам, текущая прибыль фонда и иные необходимые параметры заложены в калькулятор, что позволяет рассчитать результат максимально точно. Принимать его как однозначный ответ нельзя, но он позволяет ориентироваться, на какие суммы стоит рассчитывать.

Как подключить пенсионный план

Оформить индивидуальный пенсионный план Сбербанка можно через несколько структур:

- Офисы Сбербанка;

- Офисы НПФ Сбербанк;

- Онлайн.

При личном обращении стоит взять паспорт и СНИЛС, которые нужны для заполнения заявления и подтверждения личности.

Чтобы подключить индивидуальный план онлайн, стоит определить программу на веб-сайте и кликнуть Оформить

В появившейся анкете указать:

- Паспортные сведения;

- Телефон и контактная информация;

- Сведения о себе;

- Сумма первой оплаты.

После происходит подтверждение по СМС (ввод полученного кода). Далее предлагают изучить соглашение о сотрудничестве и поставить отметку о согласии с его условиями. Следующий шаг – оплата взноса путем перевода с карты. Перечисление выполняется на отдельной странице по технологии 3D-Secure, где требуется указать карточные реквизиты и подтвердить паролем, присланным из банка.

По желанию, на следующем этапе можно подключить автоплатеж с карты Сбербанка. Для этого указать сумму и периодичность списания с карточки Сбербанка. Если этого не сделать, оплачивать потребуется самостоятельно через Сбербанк Онлайн, банкомат, на сайте НПФ, в кассах Сбербанка. Также можно оформить переводы с зарплаты в бухгалтерии по месту работы.

Как получить выплаты по ИПП

При достижении необходимого возраста, требуется подать заявление на получение негосударственных отчислений.

Бланк на выплату пенсионных накоплений можно найти в Личном Кабинете, для доступа в который нужно зарегистрироваться

Совместно с ним предоставить паспорт и копию договора (или озвучить его номер). Если обращение происходит до достижения пенсионного возраста, стоит предъявить пенсионное удостоверение или иное подтверждение о назначении государственной пенсии.

Отчисления будут направляться на счет в Сбербанке или на иной, указанный клиентом. При этом действуют такие правила:

- Первый перевод происходит в 30-дневный срок после подачи заявления. Дальнейшие – раз в месяц.

- Если рассчитанный платеж меньше минимальной пенсии, выплаты назначаются раз в квартал.

- Пенсионеру выдается пенсионная книжка Сбербанка.

Оформление пенсионной программы в Сбербанке позволяет гражданину получать дополнительные отчисления по окончании карьеры, чтобы обеспечить достойный уровень жизни. Универсальная и другие программы основаны на инвестировании получаемых от участников денег с целью повышения прибыли. Доходность индивидуального пенсионного плана Сбербанка характеризуется высокими, стабильно растущими показателями.

Индивидуальный пенсионный план (ИПП) – это финансовый инструмент, представляющий собой программу накоплений в негосударственном пенсионном фонде (НПФ) Сбербанка.

Далее рассмотрим, как работает ИПП Сбербанка, его особенности и преимущества в сравнении с другими способами накоплений.

Как работает ИПП или Индивидуальный Пенсионный План «Целевой» Сбербанка

- Вы открываете накопительный счёт и вносите первоначальный взнос от 2 000 рублей;

- Размер последующего взноса и срок его внесения вы определяете самостоятельно, но с условием, что совокупный размер пенсионных взносов, уплаченных за каждый полный календарный год должен составлять не менее 12 000 ₽, при этом размер одного взноса не может быть менее 1000 рублей (т.е. к примеру, вы можете сделать несколько взносов в июне, а в июле и в августе не вносить ничего, но при этом рассчитать взносы таким образом, чтобы общая сумма сделанных вами отчислений была не менее 12 000 ₽ за текущий год);

- Далее НПФ Сбербанка начисляет инвестиционный доход на ваши накопления ежегодно, увеличивая ваш пенсионный счёт благодаря использованию различных финансовых инструментов;

- Вы также можете получить и дополнительный доход. Государство возвращает 13% от суммы, перечисленной вами на ИПП (до 15 600 ₽ в год);

- Когда придёт время вы будете получать негосударственную пенсию (её размер будет напрямую зависеть от общей суммы, сделанных вами взносов в рамках ИПП) дополнительно к накопительной.

Преимущества ИПП

Многие люди, когда узнают о возможности пенсионных накоплений через ИПП весьма закономерно задаются вопросом: зачем оформлять ИПП, если можно, например, просто открыть вклад и откладывать деньги туда, или же покупать и хранить свои сбережения в валюте (доллары США или Евро), ну или использовать любой другой финансовый инструмент для накоплений.

Так, в пользу ИПП можно привести следующие доводы:

- Высокий уровень доходности – по ИПП этот показатель в среднем выше, чем по обычным вкладам, так как НПФ инвестирует деньги своих клиентов в ценные бумаги. Так, например, в 2018 году доходность НПФ Сбербанка по договорам негосударственного пенсионного обеспечения индивидуальный пенсионный план «Целевой» была на уровне 4,88 % () Что же касается инвестиционного дохода, то важно понимать, что его размер не гарантирован и полностью зависит от ситуации на финансовом рынке. То есть нельзя с уверенностью судить о размере такого дохода в долгосрочной перспективе;

- Возможность оформить налоговый вычет 13% от суммы взносов. Сумма возврата до 15 600 рублей в год;

- Все накопления в рамках ИПП наследуются, не делятся при разводе, не подлежат взысканию третьими лицами.

Как можно внести взнос и где отслеживать накопления

- Вы можете получать информацию о своих накоплениях и уплачивать взносы в личном кабинете на сайте НПФ Сбербанка (требуется регистрация, также можно войти, используя Сбербанк ID или через Госуслуги);

- В любом отделении Сбербанка;

- Уплачивать взносы через Сбербанк Онлайн с компьютера или мобильное приложение (можно подключить услугу «Автоплатёж»).

Условия досрочного возврата накоплений и другие особенности

- Если накопительный период (между датой заключения Пенсионного договора и датой обращения за назначением негосударственной пенсии) составляет более 24 месяцев, то первоначальный взнос при открытии счёта составит 2 000 рублей, в случае если это период менее 24 месяцев, то первый пенсионный взнос должен быть не менее 150 000 рублей;

- Срок выплаты негосударственной пенсии по тарифу ИПП «Целевой» – 15 лет (фиксируется в договоре);

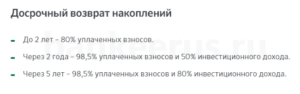

- Если вы захотите вернуть свои накопления, закрыв ИПП ранее, чем через 2 года, то вы сможете вернуть только 80 % от уплаченных взносов;

- Закрыв ИПП через 2 года – можно вернуть 98,5% уплаченных взносов и 50% инвестиционного дохода;

- Через 5 лет – 98,5% уплаченных взносов и 80% инвестиционного дохода;

- Для закрытия счёта ИПП потребуется справка из налоговой инспекции о неполучении вычета.

Оформив ИПП (индивидуальный пенсионный план), в будущем вы сможете получать негосударственную пенсию дополнительно к накопительной, увеличив размер будущих выплат после выхода на пенсию. ИПП, как способ дополнительных пенсионных накоплений, может быть достаточно выгоден в сравнении с другими видами сбережений, однако перед тем, как сделать выбор в пользу именно этого финансового инструмента, следует принять во внимание все его достоинства и недостатки.

Сбербанк запустил продажи индивидуального пенсионного плана

Сбербанк запустил продажи нового индивидуального пенсионного плана (ИПП). Как подчеркивается в сообщении кредитной организации, «на горизонте долгосрочного накопления при любых сценариях рынка НПФ Сбербанка обеспечит положительную доходность и безубыточность».

Согласно условиям ИПП, клиент самостоятельно уплачивает взносы на свой пенсионный счет в удобном графике, может установить для себя комфортный размер взносов и при необходимости делать перерывы. Минимальный размер первоначального взноса — 2 тыс. рублей, последующих взносов — 1 тыс. Для удобства накопления клиент может установить в личном кабинете сервис автоплатежа.

«Фонд устанавливает минимальный размер негосударственной пенсии с учетом нормативной доходности (при условии пополнения пенсионного счета не менее чем на 12 тыс. рублей в течение года), но фактическая доходность может быть выше — в зависимости от результатов инвестиционной деятельности фонда», — отмечается в материалах банка.

В НПФ Сбербанка подсчитали, что, например, если женщина с 35 лет начнет откладывать по 2 тыс. рублей ежемесячно в рамках нового ИПП, то к моменту выхода на пенсию (в 60 лет) она накопит 1,54 млн рублей (из них 0,94 млн будет инвестиционный доход). Размер ее негосударственной пенсии составит 8 571 рубль ежемесячно в течение 15 лет. «Чем раньше начать копить, тем больше будет пенсия: всего 5% от заработной платы уже может стать хорошей базой для достижения приемлемого уровня дохода на пенсии», — подчеркивают в Сбербанке.

«В западных странах давно существует практика самостоятельного формирования пенсионных накоплений. Замещение утраченного заработка при выходе на пенсию составляет в среднем 60—80%. Разрабатывая индивидуальный пенсионный план «Целевой», мы хотели создать для россиян понятный накопительный продукт, который поможет сохранить привычный уровень жизни по окончании карьеры», — комментирует старший вице-президент, руководитель блока «Управление благосостоянием» Сбербанка Наталья Алымова.

И. о. генерального директора НПФ Сбербанка Александр Прокопенков уточняет, что ИПП позволяет оформить налоговый вычет, а также передать накопления по наследству.

Заключить договор ИПП «Целевой» можно в любом отделении Сбербанка. Вся информация по взносам и размерам пенсионных выплат будет доступна в режиме онлайн в личном кабинете на сайте фонда и в мобильном приложении.

Индивидуальный пенсионный план Сбербанка

Индивидуальный пенсионный план Сбербанк – эффективный банковский инструмент, помогающий в создании пенсионных накоплений для достойной жизни послу выхода на заслуженный отдых. Сегодня в стране успешно функционируют несколько фондов негосударственного характера. Работают они за счет личных вкладов клиентов, к которым добавляется доход, образуется вследствие инвестиционных вложений фондовой организации.

- 1 Что такое индивидуальный пенсионный план в Сбербанке

- 2 Какие программы действуют

- 3 Размеры взносов

- 4 С какой периодичностью нужно платить

- 5 Онлайн калькулятор пенсионного плана

- 6 Как открыть ИИП

- 7 Как и когда производятся выплаты

- 8 Как расторгнуть договор и забрать деньги

- 9 Подводя итог: стоит ли оформлять индивидуальный пенсионный план Сбербанка

Что такое индивидуальный пенсионный план в Сбербанке

После нескольких лет существования НПФ, вкупе с постоянно изменяющимся законодательством в отношении начислений для выплат пенсионерам, клиенты считают вполне разумным хранить и приумножать подобные сбережения в специализированных частных фондах. Многие предпочитают оформлять в подобных организациях еще и независимые сбережения. С этой целью НПФ начали предлагать специализированные продукты.

Создавать подобные сбережения удобно через личный кабинет индивидуального пенсионного плана Сбербанка. Фактически ИПП является своего рода договоренностью между НПФ и участником программы.

- Участник по заранее составленному графику, прописанному при оформлении, вносит на свой счет определенные средства.

- Банк инвестирует эти накопления в различные продукты, получая неплохой доход.

- Когда наступает пенсия, вкладчик возвращает накопленные сбережения вместе с дополнительным доходом от инвестиций в соответствии с процентной ставкой.

- Также к особенностям подобных сбербанковских продуктов выступает возможность наследования средств по действующему законодательству.

- При разводе супруги не смогут обналичить подобные сбережения, чтобы поделить их между собой;

- Мало того, данные сбережения не попадают под какие-либо взыскания и не могут быть арестованы.

- Сбербанковский ИПП-продукт позволяет многократно приумножить уже имеющиеся сбережения, причем доходность имеется даже в отсутствие дополнительных вложений.

Наиболее удобные условия можно подобрать на сайте сбербанковского НПФ с помощью калькулятора.

Какие программы действуют

Ведущая российская банковская организация предлагает будущим пенсионерам несколько выгодных проектов. У них есть немало различий, потому каждый подберет для себя наиболее оптимальный вариант. Посмотреть условия этих банковских продуктов можно онлайн на сбербанковском сайте.

План Универсальный

Наиболее выгодными условиями может похвастаться ИПП Универсальный. Для его открытия нужно внести стартовый взнос в размере от 1 500 рублей. Последующие пополнения могут составлять от 500 рублей, а график, по которому участник программы будет вносить платежи, он устанавливает самостоятельно. Если вкладчика не устраивает, какой процент ему начисляется, то он может расторгнуть договор и снять деньги, но только по прописанным банком условиям.

План Целевой

Целевой ИПП подойдет тем, кто хочет формировать пенсионные накопления по собственному усмотрению. Согласно данной ИПП-программе, участник сам выбирает наиболее удобный график платежей и размеры взносов, хотя некоторые условия банк все же выставляет:

- минимальный стартовый взнос составляет от 3 000 рублей;

- последующие платежи начинаются от 1 000 рублей;

- с какой периодичностью делать выплаты, участник программы тоже решает сам.

Если клиента не устраивают прибыли ИПП, то он может закрыть индивидуальный пенсионный план Сбербанка. Однако, нужно понимать, что при расторжении договора раньше 5-летнего срока вклада клиент теряет внушительную часть своих доходов.

План Гарантированный

ИПП Гарантированный предусматривает, что объем взносов, вносимых на счет, а также их график зависит от того, какова доходность, которую клиент желает получить в качестве надбавки к накоплениям. Все процентные ставки рассчитываются в индивидуальном порядке. При этом первый и последующие взносы друг от друга не отличаются.

План Комплексный

Продукт для повышения накоплений к пенсии Комплексный предполагает перевод накопительной части в сбербанковский НПФ, где и оформляется соответствующая программа. В итоге одновременно формируются накопительные сбережения и осуществляется НПФ-обеспечение. Стартовый взнос по плану составляет 1 000 рублей, после чего выплаты составляют 50 руб.

Размеры взносов

Сумма взносов прописывается в договоре, который банк заключает с участником программы. Вносить платежи можно посредством интернет-портала НПФ, Сбербанк Онлайна, терминалов или банкоматов Сбера, непосредственно в отделении банка или через бухгалтерию по месту работы.

С какой периодичностью нужно платить

Графики выплат обычно составляются в произвольном порядке на усмотрения клиента, потому и платить взносы участнику ИПП нужно с той периодичностью, которую он для себя выбрал.

Онлайн калькулятор пенсионного плана

Для удобства в расчетах можно использовать калькулятор индивидуального пенсионного плана Сбербанка. Этот инструмент поможет произвести необходимы подсчеты относительно прибыли в конце оговоренного программой срока. Здесь уже предусмотрены особенности инфляции или фондовой инвестиционной прибыли, потому и расчеты получаются максимально точными.

Как открыть ИИП

Открыть счет по программе ИПП Сберегательного банка можно лично в офисах финансовой организации или ее НПФ, а также в онлайн режиме.

Если у Вас остались вопросы — сообщите нам Задать вопрос

Необходимые документы

Если решено лично обратиться в организацию для заключения договора, то необходимо обязательно взять для подтверждения личности паспорт и СНИЛС, которые также потребуются для оформления договора. Те же документы потребуются и при онлайн открытии счета ИПП. Здесь потребуется заполнение анкеты, где присутствует графа о паспортных данных.

Как и когда производятся выплаты

По достижению возраста пенсии или по окончанию срока договора нужно обратиться с заявлением на получение пенсионных накоплений в НПФ. Потребуется подтвердить личность паспортом и предоставить копию договора ИПП. Накопления будут перечисляться на сбербанковский или любой иной счет, который выберет клиент.

Обычно первая выплата осуществляется в течение 30 суток после подачи соответствующего заявления, а последующие начисления производятся ежемесячно. Обычно на руки клиенту, достигшему пенсионного возраста, выдается специальная пластиковая карточка.

Как расторгнуть договор и забрать деньги

Если у участника возникла необходимость в расторжении договора, то необходимо обратиться в НПФ с соответствующим заявлением. Порядок возврата средств подробно прописывается в договоре и предполагает такие нюансы:

- Если счет закрывается до 2 лет с момента его начала, то участник получает порядка 80% вложений.

- При 2-5-летнем сроке счета по договору ИПП клиент получает все взносы, а также половину от инвестиционных начислений.

- При счете ИПП старше 5 лет вкладчик получает взносы и процентные начисления в полном размере.

Подводя итог: стоит ли оформлять индивидуальный пенсионный план Сбербанка

Еще недавно банк предлагал новый продукт с привлекательными процентами – вклад «Большие планы», с которым пенсионеры и другие клиенты Сбера могли существенно увеличить свои накопления. Но сейчас предложение уже не актуально, потому все же стоит задуматься об открытии сбербанковского ИПП.

Эта программа поможет гражданину накопить внушительную прибавку к государственным выплатам пенсии, что обеспечит высокий уровень жизни в преклонном возрасте. По статистике, сбербанковский НПФ имеет высокие и стабильно растущие доходы, что говорит о надежности организации.

Индивидуальный пенсионный план Сбербанка

Индивидуальный пенсионный план Сбербанка позволяет лицам пенсионного возраста заранее позаботиться о своем будущем. Какова доходность данной программы, а также другие популярные вопросы рассмотрены ниже.

Это письменная договоренность с НПФ. Здесь оформляется пенсионный р/с, куда клиент вкладывает собственные деньги. Период внесений и размеры прописаны в договоре. Перед его подписанием требуется выбрать соответствующую программу.

Средства, полученные фин. организацией от физ. Лиц, вкладываются в выгодные рыночные инструменты для извлечения прибыли. Учреждение выбирает максимально безопасные способы. Так, получается доп. инвестиционный доход.

После оформления пенсионного пособия лицо получает назад не только собственные средства, но и накопления, перечисляем в виде ежемесячных платежей. С помощью данных программ реализуется доп. финансовая поддержка. Каждый человек сам решает, нужно ли прибегать к данному методу инвестирования.

Деньги, размещенные в рамках программы фин. структуры:

- Можно передавать в наследство (по закону РФ), в отличие от пенсионного помобия.

- Их нельзя делить при разводе.

- Нельзя арестовать или взыскать.

Действующие программы

Ведущее фин. учреждение РФ разработало различные виды ИИП. Для каждого лица предпенсионного возраста здесь можно выбрать наиболее удобные условия, позволяющие обеспечить безбедную старость. Параметры предложения разительно отличаются от вклада «Большие планы».

Рекомендуется внимательно изучить параметры и выбрать подходящее предложение.

Суть заключается в начислении доп. средств, являющихся негосударственными платежами. Конкретный размер не установлен. Пенсионер сам решает, какую конкретно сумму перечислять на счет.

Однако существует ограничение первого взноса — он должен быть не менее 1500 руб. Наименьшая сумма взноса должна быть 500 рублей. Выплаты переводятся в большем объеме благодаря инвестициям фин. организации.

Средства можно переводить в любое удобное время. Деньги не могут быть выданы 3 лицу.

Программа разработана для формирования пенсионных выплат по усмотрению вкладчика. Человек может самостоятельно разработать в какие сроки и какие суммы ему будут начисляться. Однако стоит учесть важные условия:

- изначально стоит внести не менее 3000 рублей;

- следующие выплаты должны быть от 1000 рублей;

- периодичность взносов устанавливает само лицо.

Размер взносов зависит от времени начисления средств и от того, какие доп. средства пенсионер желает получать в виде надбавки. Средства прибавляются за счет инвестиций. Размер первого платежа должен соответствовать следующим платежам.

Данная программа также разработана с целью увеличения пенсионного пособия. В фин. учреждении накопительная часть пособия переводится на счет и оформляется соответствующая программа.

Таким образом, для лиц предпенсионного возраста формируются накопления, а также дополнительное негосударственное обеспечение. Размер первого взноса — 1000 рублей, затем можно вносить по 50 рублей ежемесячно.

Размеры и периодичность взносов

Данные параметры напрямую зависят от выбранной программы. Если пенсионер выбирает план «Универсальный», то первоначальный взнос должен быть 1500 рублей. Средства можно переводить в любое удобное время.

План «Целевой»: изначально стоит внести не менее 3000 рублей, следующие выплаты должны быть от 1000 рублей. Периодичность взносов определяет клиент.

Гарантированная программа говорит следующее: размер первого платежа должен соответствовать следующим платежам.

В плане «Комплексный» первый взнос должен быть не менее 1000 рублей, затем можно платить по 50 рублей ежемесячно.

Как рассчитать пенсионный план на калькуляторе

Чтобы понять, нуждается ли пенсионер в данной программе, следует посмотреть предварительные расчеты. Калькулятор индивидуального пенсионного плана Сбербанка находится на сайте фин. организации. Здесь требуется указать текущий возраст, ежемесячную зарплату, пол и планируемый размер взносов.

Негосударственные выплаты и накопительная часть рассчитываются следующим образом:

- Формируется благодаря собственным средствам.

- Переводит работодатель.

Стоит отметить, что при выборе ИПП вида «Универсальный» клиент не обязан переводить накоплененные суммы в НПФ.

Инфляция, а также такие данные, как прибыль фонда и другие важные параметры уже установлены в калькуляторе, поэтому расчеты производятся максимально точно. Благодаря данному инструменты легко соориентироваться, какие переводы будут начислены в будущем.

Инфляция, а также такие данные, как прибыль фонда и другие важные параметры уже установлены в калькуляторе, поэтому расчеты производятся максимально точно. Благодаря данному инструменты легко соориентироваться, какие переводы будут начислены в будущем.

Как оформить ИИП

Оформить программу рекомендуется с помощью разных учреждений:

- подразделения банка;

- офисы негосударственного пенсионного фонда фин. структуры;

- онлайн — в личном кабинете индивидуального пенсионного плана Сбербанка.

Если предстоит обращение в учреждение, возьмите с собой паспорт и СНИЛС. Они требуются для идентификации личности и отправления заявки. В анкете заполняем следующие поля:

- Сведения паспорта.

- Контактные данные.

- Требуемая информация о себе.

- Размер первого взноса.

После заполнения анкеты требуется подтвердить информацию путем ввода смс-сообщения. Далее понадобится изучить документы и согласиться с условиями договора. Затем внести средства, переведя их с карточки. Переводы полностью защищены технологией 3D-Secure.

Сроки и периодичность выплат

Выплаты начисляются после того, как лицо заканчивает работать и выходит на пенсию. Он может обналичить накопления ежемесячно, либо имеет право получить сумму полностью единовременным перечислением.

Периодичность также отличается от гос. Пособия. Деньги переводяися раз в квартал или 1 раз в 6 месяцев. При преждевременной кончине средства могут отправиться родственникам в качестве наследства.

Клиент имеет право закрыть индивидуальный пенсионный план Сбербанка и забрать средства из НПФ. Если интересует, какой процент в данном случае будет получен, то здесь действуют следующие условия:

- через 2 года можно получить полностью сумму внесений, а также снять деньги в сумме 50 % от процентной ставки начисленного инвестиционного дохода;

- через 5 лет — все взносы и весь накопленный доп. Доход.

Лицо также может получить страховой налоговый вычет, который составляет 13 % от суммы всех взносов. Максимум можно вернуть до 15 000 в год.

Стоит ли оформлять индивидуальный пенсионный план Сбербанка — подводим итоги

С помощью планов, разработанных фин. организацией, лицо может получить доп. Средства после выхода на пенсию. Так, он сможет обеспечить себе и близким достойный уровень жизни.

Многие программы предлагают получение доп. дохода от инвестиций, что повышает потенциальную прибыль. Инвестиции приносят высокие и стабильные показатели, поэтому гражданину не стоит волноваться за собственные средства.