Ипотека дает гражданам возможность с рассрочкой платежа до 30 лет приобрести квартиру в собственность. Не каждый в состоянии выложить в один миг «кругленькую» сумму и оплатить полную стоимость за покупку квартиры. А собственное жилье хочется иметь всем. Поэтому государство разработало специальную программу на приобретение квартиры с рассрочкой платежа через кредитные организации: коммерческие банки, небанковские кредитные организации. Они выдают кредитные средства под проценты с обязательным возвратом основного долга. Каждая кредитная организация предлагает свои специальные предложения и условия к своим акциям. Иными словами имеет свои кредитные продукты со своими программами.

Дорогие читатели! В статьях описаны лишь типовые (шаблонные) ситуации и способы их решений. Стоит учитывать, что каждый случай уникален, и для решения отдельного вопроса, требуется индивидуальный подход. Чтобы узнать, как действовать именно в Вашем случае, рекомендуем воспользоваться бесплатной консультацией по номеру +7 (499) 288-17-58 для Москвы и МО, +7 (812) 317-60-16 для Санкт-Петербурга и Ленобласти, для всех остальных регионов РФ общий номер +8 (800) 550-34-98

Рынок ипотечного кредитования очень разнообразен и широк: предлагается разный процент кредитования, ипотека бывает с первоначальным и без первоначального взноса, график гашения платежа может быть либо аннуитетным либо деференцированным, возможно требование о том, что приобретаемая квартира должна быть из «вторичного жилья», имеются программы «Погашение ипотеки другого банка», «Акции на новостройки», «Строящееся жилье», «Новостройка», «Господдержка для семей с детьми» и много других программ. Каждая программа направлена на поддержание материального благополучия определенных слоев населения.

Читайте также статью ⇒ Как получить молодому учителю квартиру.

Одной из программ, позволяющей приобрести недвижимость даже при низкой заработной плате является программа ипотечного кредитования работников образования. Работники образования относятся к работникам бюджетной сферы. По статистическим данным работники бюджетной сферы принадлежат к категории граждан с уровнем дохода ниже среднего. Поэтому государством разработана специальная программа – ипотека для работников образования, чтобы с уровнем дохода ниже среднего каждый работник образования желающий иметь квартиру смог приобрести ее в собственность. Суть данной программы заключается в том, что государство предоставляет таким гражданам безвозмездную субсидию на покупку жилищной площади в виде жилищного сертификата. Данная субсидия может быть представлена в размере до 30% стоимости недвижимости. Размер субсидии зависит от количества членов семьи и трудового стажа льготника (так далее по тексту будем называть работника образования). Также следует иметь ввиду, что в каждом регионе размер субсидии устанавливается самостоятельно и размер его будет разным, так как стоимость жилья везде разная. А размер субсидии привязан к стоимости жилья. По данной программе предусмотрена льготная процентная ставка кредитования на срок до 10 лет. Льготник может рассчитывать на ставку до 10% годовых. Если кредитная организация будет предоставлять процент кредитования выше, чем предусмотрено программой для работников образования, то размер процентной ставки свыше 10% будет субсидироваться ежемесячно государством на счет льготника. Иногда могут предъявляться требования к трудовому стажу. В некоторых регионах он должен быть не менее трех лет.

Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓ Бесплатная юридическая консультация

Чтобы попасть под условия получения льготного ипотечного кредитования необходимо соответствовать нижеперечисленным обязательным критериям:

- Нуждаться в улучшении жилищных условий

- Не иметь в собственности недвижимость

- Поддерживать программу по переезду в малонаселенные пункты для восполнения нехватки кадров.

Следует отметить, если молодой специалист едет в село или в деревню с целью пополнения нехватки кадров, то такому специалисту государство может погасит ипотечный заем в полном размере предоставленной льготной жилплощади.

Читайте также статью ⇒ Как получить квартиру учителю в Москве.

Содержание

- Подтверждение права на улучшении жилищных условий

- Банки с выгодными условиями кредитования преподавателей

- Процентная ставка

- Кредит на приобретение недвижимости

- Подача заявки на кредит

- Ответы на вопросы

- Ипотека учителям в Сбербанке в 2020 году: условия, процентная ставка, калькулятор и как оформить

- Старые условия ипотеки для учителей

- Какие льготы можно получить учителю по ипотеке в Сбербанке сейчас

- Условия ипотеки для учителей на сегодня

- Процентная ставка и скидки

- Калькулятор ипотеки для учителей

- Какие понадобятся документы

- Как подать заявку

- Льготные кредиты врачам и учителям: существуют ли они?

- Спрос на кредиты

- Сложности в оценке

- Кредитные предложения для бюджетников

- Инструкция по выбору кредита

- Кредит для учителей и врачей от «Совкомбанка»

- Сравнение с другими кредитными программами

- Ипотека для учителей в 2019 в Сбербанке

- Ипотеки для учителей (педагогов) и их основные особенности

- Кредитные предложения учителям от Сбербанка в 2019 году

- Какие нужны документы для получения ипотеки?

- Требования к заёмщикам для получения ипотеки

- Ипотека для учителей в Сбербанке

- Кредит в Сбербанке учителям

- Кредитные продукты для педагогов

- Что потребуется от учителя?

- Сбор пакета документов

- Как заполнить и отправить заявку?

- Ипотека молодому специалисту в Сбербанке в 2020 году

- Возможные варианты получения ипотечного займа

- Стандартный жилищный кредит

- Государственные субсидии

- Корпоративные предложения

- Требования к заемщику

- Нюансы жилищного кредита от Сбербанка для молодежи

- Ипотечные предложения для молодых специалистов — условия и процесс оформления

- Все о льготных программах

- Кто считается молодым специалистом?

- Куда обращаться для подтверждения статуса молодого специалиста?

- Требования к профессии

- Условия предоставления ипотеки

- Ипотечные предложения

- Процесс оформления ипотеки

Подтверждение права на улучшении жилищных условий

Для подтверждения права на улучшение жилищных условий необходимо собрать пакет документов, подтверждающих тяжелое жилищное положение и предоставить их в администрацию или в отдел социальной защиты населения. После проведения проверки жилищных условий, уполномоченным на то органом, будет вынесено решение о постановке Вас на учет в качестве нуждающегося в улучшении жилищных условий, либо принято решение об отказе. Если принято решение в пользу Вас, а свободная жилищная площадь для Вас отсутствует (что часто на деле и происходит и Вас ставят в длинную очередь), то Вы можете приступать к сбору документов для подачи их в кредитное учреждение. Обычно это банки-партнеры.

Перечень документов для подтверждения статуса льготника:

- Документ, подтверждающий Вашу принадлежность к работнику бюджетной сферы образования: справка с места работы, с указанием занимаемой должности; трудовая книжка

- Документ, подтверждающий право на улучшение жилищных условий

- Справка о составе семьи

- Копии паспорта всех членов семьи, свидетельство о рождении на детей до 14 лет

- Справку о том, что Вы никогда не пользовались подобными выплатами

Читайте также статью ⇒ Как получить квартиру учителю в сельской местности.

Перечень документов для заключения договора ипотеки:

- Копия паспорта

- Идентификационый номер налогоплательщика (ИНН)

- Пенсионное страховое свидетельство (СНИЛС)

- Справка о заработной плате

- Сертификат или иной документ для получения льготного ипотечного кредитования

- Выписка из лицевого счета

- Иные документы и критерии, согласно утвержденного перечня для предоставления льготного ипотечного кредитования, предъявляемой самой кредитной организацией. К таким например можно отнести возраст заемщика не менее 21 года и не более 75 лет на момент погашения кредитной задолженности, привлечение двух или трех созаемщиков и т.п.

Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓ Бесплатная юридическая консультация

Учителя считаются надежной и добросовестной категорией заемщиков. Хотя они имеют не очень большую заработную плату, но она стабильно выплачивается. Кроме того, многие учителя имеют дополнительный доход в виде репетиторства, который иногда удваивает денежные поступления педагогов. В статье рассмотрим какие лучшие займы и кредиты для учителей и преподавателей предоставляют банки.

Поэтому банки охотно предлагают учителям воспользоваться всеми программами кредитования. При получении крупных кредитов на приобретение жилья, если дохода одного учителя недостаточно для выдачи необходимой суммы денег, может быть привлечен созаемщик (супруг/супруга), в этом случае считается платежеспособность в целом семьи.

Педагоги, которые имеют положительную кредитную историю, могут обращаться за потребительским кредитом в любой банк.

Банки с выгодными условиями кредитования преподавателей

Рассмотрим банки, дающие льготные кредиты для учителей, преподавателей и воспитателей ⇓

|

Наименование банка |

Максимальная сумма, тыс. р. | Процентная ставка % годовых | Срок, месяцев |

Прочие условия |

| Банк Хоум кредит | 850 | От 12,9 | До 84 | Заявка на кредит оформляется онлайн, банк принимает решение в этот же день. |

| Промсвязьбанк | 1500 | От 12,9 | До 84 | Кредит предоставляется по двум документам. Минимальная процентная ставка по программе «Для госслужащих». |

| Тинькофф банк | 1000 | От 14,9 | До 36 | Для получения кредита потребуется паспорт и второй документ. |

| Сбербанк | 5000 | От 12,9 | До 60 | Подтверждение платежеспособности снизит процентную ставку по кредиту. |

| Россельхозбанк | 1000 | От 11,5 | До 60 | Требуется подтверждение доходов, обеспечение в виде залога недвижимости |

Диапазон процентных ставок не очень большой, в среднем стабильные банки кредитуют заемщиков под 12-13% годовых.

Процентная ставка

Величина процентной ставки зависит от нескольких параметров:

- Самые низкие ставки банки предлагают своим зарплатным клиентам. Поэтому, в первую очередь необходимо обращаться в банк, на счет которого зачисляется заработная плата. Кроме того, клиенту будет предоставлена максимально возможная сумма кредита без справок о доходах и подтверждения занятости.

- Процентная ставка будет снижена тем клиентам, которые представят в банк справки по зарплате, выписку из трудовой книжки. В качестве дополнительной информации можно представить водительские права, документы на собственный автотранспорт, на имеющуюся недвижимость и т. д.

- Снижение процентной ставки будет способствовать получение кредита с обеспечением. Кредиты с предоставлением поручителя или под залог ликвидного имущества предлагаются под более низкий процент.

Заемщик может воспользоваться услугами по оформлению кредитной карты. Ее часто предлагают банки, где клиент обслуживается. Так, ему предоставляется возможность получить деньги в долг с беспроцентным периодом пользования. На сегодняшний день кредитные карты являются самым простым и быстрым способом получения необходимой денежной суммы.

Кредит на приобретение недвижимости

Учителя, как бюджетные работники, могут получить ипотеку с государственным участием. Кредит предоставляется банками на стандартных условиях, но государство либо возмещает заемщикам стоимость процентов, либо предоставляет субсидию на покупку жилья, либо предоставляет жилье на специальных условиях. Максимальная величина субсидии 40% от стоимости жилья.

Конкретные условия таких программ определяются региональными властями и зависят от бюджета региона.

Для того, чтобы участвовать в программе учитель должен соответствовать определенным требованиям, которые определены в Постановлении Правительства РФ №1177 от 29.12.2011. Кроме того, он должен соответствовать требованиям, которые предъявляет банк к своим ипотечным заемщикам.

В основном такие программы реализуются через Сбербанк и ВТБ24:

| Банк | Условия ипотеки |

| Сбербанк | В банке есть несколько программ по ипотечным кредитам: на приобретение нового жилья, на строительство жилого дома, ипотека с материнским капиталом, на загородную недвижимость.

Сумма ипотеки определяется платежеспособностью заемщика и не может быть более 85% от цены на приобретаемую недвижимость. Остальную сумму заемщик вносит собственными средствами. Процентные ставки от 8,9%, минимальная ставка определена для заемщиков, которые попадают под программу «Акция для молодых семей». |

| ВТБ 24 | Банк предлагает следующие программы кредитования: Больше метров, меньше ставка, покупка жилья, победа над формальностями, рефинансирование.

Первоначальный взнос составляет 10–30% от цены на квартиру, процентная ставка от 9,5% годовых. Возможно оформить ипотеку без подтверждения платежеспособности. |

Обеспечением по кредиту выступает приобретенная недвижимость.

Все дополнительные расходы, которые необходимо произвести для заключения сделки (определение рыночной стоимости жилья, страхование недвижимости, добровольное страхование жизни и здоровья заемщика, регистрация сделки) производятся за счет заемщика.

К заемщику по ипотечному кредитованию предъявляются два основных требования: хорошая платежеспособность и положительная кредитная история.

Подача заявки на кредит

Банки максимально упростили процесс оформления заявки на кредит. Это можно сделать по любой программе кредитования онлайн через сайт банка, не выходя из дома. Заемщику достаточно ввести собственные данные и в этот же день банк присылает ему сумму возможного кредитного лимита, процентную ставку и другие условия предоставления ссуды.

Если клиент затрудняется с выбором кредитора, он может воспользоваться услугами специальных сервисов, которые занимаются индивидуальным подбором кредитов для заемщиков.

Подача заявки через сервис ускоряет поиск возможного кредитора, предоставляет клиенту возможность выбрать наиболее приемлемые условия кредитования.

Ответы на вопросы

Почему учителю могут отказать в кредите?

Учителю могут отказать в выдаче кредита по следующим причинам:

- Недостаточная платежеспособность.

- Плохая кредитная история.

- Наличие просроченных кредитов.

- Недостоверные анкетные данные.

Может ли учитель обратиться за займом в МФО?

Все МФО кредитуют людей любых специальностей, в том числе и учителей.

Ипотека учителям в Сбербанке в 2020 году: условия, процентная ставка, калькулятор и как оформить

Российские учителя относятся к категории лиц с относительно невысокими доходами, поэтому нуждаются в господдержке по улучшению жилищных условий. Ипотека для учителей 2020: Сбербанк позволяет получить льготы и приобрести комфортное жилье. Подробнее об условиях кредитования и имеющихся нюансах – читайте далее.

Старые условия ипотеки для учителей

До конца 2014 года в РФ действовала специальная льготная программа «Ипотека для учителей», в рамках которой преподаватели в муниципальных и государственных учреждениях со стажем не менее 1 года имели возможность оформить льготный займ на покупку жилой недвижимости.

Программа подстраивалась под ситуацию в конкретном регионе и предлагала на тот момент действительно выгодные условия. В частности, ставка 8,5% годовых в тот период была одной из минимальных на рынке с учетом субсидирования из госбюджета.

Ипотека для учителей реализовывалась АИЖК через надежные банки-агенты. Помимо льготной кредитной ставки государство выделяло нуждающимся в решении жилищного вопроса сертификат на субсидию, которым можно было погасить первоначальный взнос в размере 20% от стоимости приобретаемого жилья.

Данная программа имела своей целью привлечение в школы молодых педагогов и обеспечение их доступным жильем. Однако невозможность дальнейшего финансирования из бюджета, неотъемлемые изменения рынка недвижимости и российской экономики, а также объединение ипотечных продуктов для учителей, врачей и других работников бюджетной сферы в один (социальную ипотеку) привели к тому, что с 01.01.2015 г. программа была отменена.

В настоящее время ипотека для учителей будет возрождаться в ряде регионов в рамках социальной ипотеки. Просьба подписаться на новости, чтобы не пропустить информацию.

Какие льготы можно получить учителю по ипотеке в Сбербанке сейчас

В 2020 году учителям доступны следующие варианты получения ипотеки:

- Оформление ипотеки со скидкой по всем действующим кредитным продуктам для учителей получающих зарплату в Сбербанке.

- Получение обычной ипотеки и оплата части кредита государственной субсидией (ее размер определяется на региональном уровне и зависит от средней стоимости 1 кв. м. в регионе, стажа и поправочного коэффициента).

- Оформление социальной ипотеки (подобные программы реализуются в ряде субъектов РФ и предполагают выделение госсубсидии учителю и льготной ставки).

- Получение ипотеки для молодой семьи (семья педагогов, в которой один из супругов младше 35-ти лет, может получить кредит с возможностью внесения части долга безвозмездной за счет субсидии).

ВАЖНО! При оформлении ипотеки на базовых условиях важно понимать, что дохода учителя должно хватать на безболезненное обслуживание долга перед Сбербанком. Так как уровень зарплат для рассматриваемой категории заемщиков в большинстве случаев невелик (особенно в регионах), то следует обязательно в анкете указывать дополнительный доход. Его подтверждать документами не нужно.

Семьи учителей с детьми также могут воспользоваться семейной ипотекой под 5% годовых на период действия льготного срока и/или оплатить часть задолженности перед Сбербанком материнским капиталом.

Ярко выделяется из всех программ социальной ипотеки в РФ программа для учителей, врачей и ученых Москвы и Московской области. Ее суть заключается в том, что Правительство оплачивает 50% от цены покупаемой недвижимости и все ежемесячные платежи в отношении основного долга. Заемщик же должен будет вносить только проценты. Условия крайне выгодные, с учетом того, что уровень кредитных ставок составляет 8,5 и 8,75% на новостройку и готовое жилье соответственно. Максимальный срок кредитования составляет 10 лет.

Получить такой кредит может только учитель, имеющий российское гражданство и положительную кредитную историю. Также среди обязательных требований:

- готовность заключить трудовой контракт на срок от 10 лет исключительно с государственным образовательным учреждением (частные недопустимы);

- стаж не менее 5 лет;

- возрастной ценз – до 45 лет;

- отсутствие собственного жилья на территории Москвы и МО;

- специализация – только учителя младших классов, математики, английского языка, русского языка и литературы.

Претендентом на получение ипотечного займа, по которому планируется оплата части заемных средств с помощью субсидии, может стать только тот педагог, который сможет доказать необходимость в улучшении условий проживания. Обычно требуется предоставить справку из уполномоченного органа местного самоуправления о наличии статуса очередника или оригинал сертификата на получение жилищной субсидии.

Условия ипотеки для учителей на сегодня

Ипотека для молодых учителей и педагогов в Сбербанке сегодня оформляется в рамках семи действующих программ. Условия по ним представлены в таблице далее.

ВЫВОД: Работник сферы просвещения сможет взять в кредит в Сбербанке сумму от 300 тысяч рублей на срок до 30 лет при оплате не менее 15% в виде первого взноса в зависимости от выбранного продукта ипотеки.

Процентная ставка и скидки

Начальные значения процентных ставок по перечисленным выше ипотечным программам варьируются от 5 до 10,9% годовых. Подробнее информация приводится в таблице ниже.

| Программы | Максимальная сумма, тыс. руб. | Ставка, % | Срок, лет | Первый взнос | Примечание |

|---|---|---|---|---|---|

| Готовое жилье | 15 000 | 8,9 | 30 | 15 | +0,3% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,8% по ипотеке по двум документам: + 0,3% при отказе от покупки квартиры через сайт domclick; Акция молодая семья — базовая ставка 8,5 % |

| Стройка | до 85% от стоимости недвижимости | 8,7 | 30 | 15 | +0,3% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,3% по ипотеке по двум документам: |

| Строительство жилого дома | до 75% от стоимости залога | 9,7 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Загородная недвижимость | до 75% от стоимости залога | 9,2 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Военная ипотека | 2 629 | 8,8 | 20 | 20 | |

| Нецелевой кредит под залог недвижимости | до 60% от стоимости | 11,3 | 20 | + 0,5% — если не зарплатник; + 1% — при отказе от страхования жизни. |

|

| Ипотека на гараж и машино-место | 9,7 | 30 | 25 | + 0,5% если не зарплатный проект, +1% при отказе от страховки. | |

| Семейная ипотека | до 6 млн. в регионах и до 12 млн. в Москве, МО, Санкт-Петербурге и ЛО. | 5 | 30 | 20 | |

| Рефинансирование ипотеки | 9 | 30 | |||

| Акция «Свой дом под ключ» | до 8 000 000 ₽ для объектов в Москве и Московской области до 5 000 000 ₽ для объектов в Липецкой области |

10,9 | 30 | 20 | До регистрации ипотеки ставка 12,9% |

К обозначенным ставкам могут применяться как скидки, так и надбавки. Среди надбавок можно отметить:

К скидкам относятся:

- — 0,3 п.п. – при покупке недвижимости на «ДомКлик»;

- — 0,4 п.п. – для молодых семей;

- до – 2 п.п. – возможные скидки от девелоперов.

Калькулятор ипотеки для учителей

Сумма кредита Тип платежей Процентная ставка, % Материнский капитал Нет

Да Дата выдачи Срок кредита Досрочные погашения

Добавить

| Дата | Тип | Сумма/ставка | |

Рассчитать погашение График Таблица

| Срок | 0 мес. |

| Сумма | 0 руб. |

| Ставка | 0 % |

| Переплата | 0 руб. |

| Начало выплат | 0 |

| Конец выплат | 0 |

| Необходимый доход | 0 |

| № | Дата | Платеж | Основной долг | Проценты | Остаток долга | Досрочные погашения |

Для получения максимально приближенных расчетов по оформляемому ипотечному кредиту для преподавателей рекомендуется воспользоваться нашим калькулятором. Итоговыми показателями станут:

- величина ежемесячных платежей (с разделением на основной долг и проценты);

- сумма переплаты за весь срок использования заемных средств;

- минимальный уровень дохода в месяц.

Для их получения пользователь должен ввести следующие данные:

- размер кредита;

- срок;

- дата выдачи займа;

- тип оплаты;

- величина кредитной ставки.

Полученные сведения будут выведены в форме наглядного графика и таблицы.

Какие понадобятся документы

Комплект бумаг для подачи ипотечной заявки в Сбербанк включает в себя:

- Паспорт РФ (копии всех страниц).

- Заявление-анкета (заполняется собственноручно).

- Документы, подтверждающие платежеспособность.

- Документы, подтверждающие занятость учителя.

- Документы на приобретаемую недвижимость.

Если кредит предполагает использование безвозмездной субсидии из госбюджета, то могут потребоваться и дополнительные бумаги, включая сертификат на субсидию, документ о постановке в очередь на улучшение жилищных условий и т.д.

Также Сбербанк может запросить свидетельства о рождении детей, заключении/расторжении брака.

Как подать заявку

Заявка на ипотеку для молодых учителей в Сбербанк подается в ипотечном отделении или удаленно через портал «ДомКлик». В обоих случаях потенциальный заемщик должен будет заполнить заявление на требуемый кредит и подготовить необходимый пакет документов. Для экономии времени делать это следует заблаговременно и помнить о том, что некоторые документы (справки) имеют срок действия.

В соответствии с кредитной политикой Сбербанка каждая заявка рассматривается в течение 2-5 рабочих дней. После этого банк озвучивает окончательное решение, которое действительно 3 месяца. Если ипотека оформляется с использованием маткапитала, субсидии или иной господдержки, то срок может быть увеличен.

По заявкам, отправляемым в режиме онлайн, решение является предварительным, так как принимается на основе указанных в системе данных. После предоставления полного пакета документов такое решение вполне может поменяться.

Ипотека для учителей в Сбербанке в 2020 году оформляется на льготных условиях. Льготы заключаются в утверждении пониженной процентной ставки, предоставлении целевой субсидии от государства (для очередников на улучшение условий проживания) или оформлении социальной ипотеки на региональном уровне.

Подробнее про условия ипотеки Сбербанка, что делать после одобрения и основные причина отказа, вы узнаете на страницах нашего сайта.

Ждем ваши вопросы, а если вам нужна персональная консультация по ипотеке для учителей, то ждем вас. Запись через онлайн-консультанта.

Просьба оценить пост и поставить лайк.

Льготные кредиты врачам и учителям: существуют ли они?

Спрос на кредиты

Как говорит статистика, на сегодняшний день в России живет примерно 2 миллиона бюджетников, занятых в сфере образования и здравоохранения. При этом средняя заработная плата врачей и учителей гораздо ниже среднерыночной, и в регионах составляет 15-20 тысяч рублей. Разумеется, такого дохода не может хватить на все нужды, даже текущие — приобретение питания, одежды, оплата коммунальных услуг, аренду жилья и т.д. При возникновении же обстоятельств, требующих срочных денежных вложений — например, затрат на лечение, ремонт, путешествия и т.д. — бюджетники часто оказываются перед неразрешимой задачей. В этот-то момент и приходит мысль взять кредит в банке, чтобы решить возникшие вопросы, а потом постепенно выплачивать кредитному учреждению долг.

Однако так ли просто взять кредит учителю или врачу? Рассмотрим этот вопрос с точки зрения банка.

Сложности в оценке

Та же самая неумолимая статистика, которая говорит нам о большом числе врачей и учителей, живущих близко к черте бедности, говорит нам: около трети всех осужденных за взяточничество в России относятся именно к этим категориям бюджетников.

Более того: даже если не говорить о взяточничестве, большинство учителей подрабатывают в свободное время репетиторами и нянями, готовят детей к школе и выполняют под заказ контрольные работы. Врачи и медсестры могут производить различные процедуры (уколы, обследования, сеансы массажа и т.д.) в частном порядке. И, разумеется, все эти средства не облагаются налогами и не учитываются в справке о доходах, хотя могут составлять много больше официальной зарплаты учителя или врача.

Однако же, когда бюджетник обращается в банк, к рассмотрению принимается только его официальный доход — те самые 15-20 тысяч рублей, которые при расчетах дают не очень большую максимальную сумму кредита.

Именно эти сложности в оценке и не дают банкам активно развивать направление кредитования работников бюджетной сферы: те бюджетники, которые действительно живут только на официальную зарплату, не имеют возможности взять крупный кредит, а выдача мелких ссуд по льготным условиям банкам попросту неинтересна; те же, кто помимо основной работы имеет значительный доход от платных неофициальных услуг, при кредитовании желают получить крупную сумму, которую банк (ориентируясь на данные справки 2-НДФЛ) предоставить не может.

В одной из прошлых статей мы подробно рассмотрели вопрос, как увеличить сумму кредита при небольшом официальном доходе, поэтому останавливаться на этом вопросе не будем, а продолжим разговор о реальных предложениях кредитов для учителей и врачей.

Кредитные предложения для бюджетников

Простой мониторинг кредитных программ для бюджетников дает нам неутешительный результат: специализированных предложений для врачей и учителей практически не существует.

Более того: даже те банки, которые «запускали» такие проекты ранее (преимущественно в 2009-2010 годах) довольно быстро свернули работу по таким предложениям, ограничившись стандартными условиями кредитования. Почему? Причин несколько, и сейчас мы их перечислим:

- низкий интерес со стороны заемщиков: дело в том, что такие программы не решали две основных проблемы — желание увеличить сумму кредита и стремление получить ссуду на льготных условиях;

- условия расчета максимальной суммы кредита не отличались от стандартных — к вниманию принимался только официальный доход заемщика (что вполне оправданно), таким образом, заемщикам предлагались небольшие суммы кредитов;

- коммерческие банки не имеют возможности (равно как и желания) искусственно занижать проценты по ссудам бюджетникам. Так как никаких государственных программ в этой сфере не было и не предвидится на ближайшее время (за исключением немногочисленных ипотечных предложений), банку пришлось бы уменьшать свою прибыль, чтобы предоставить льготные условия кредитования. Учитывая большой спрос даже на стандартные ссуды и экспресс-кредиты, такое решение было бы целесообразным только в начале работы нового банка в качестве своеобразной рекламы;

- банки, несмотря на повышенную надежность заемщиков-бюджетников, не стремятся увеличивать срок ссуд для того чтобы уменьшить платежи и за счет этого увеличить сумму кредита. Хотя увеличение срока кредитования хотя бы до 7-10 лет решило бы многие проблемы, таких предложений мы на рынке кредитов не видим.

Говоря откровенно, большинство предложений, именуемых банками «льготными кредитами для бюджетников», по факту таковыми не являются — условия этих программ сопоставиымы со стандартными, а во многих случаях проценты оказываются даже выше, чем по обычному кредиту. Этот факт мы проиллюстрируем в конце статьи на примере кредита для учителей и врачей от «Совкомбанка», а пока что перейдем к рекомендациям — как лучше всего выбрать вид кредита бюджетнику.

Инструкция по выбору кредита

- Цель и вид кредита. На первом этапе необходимо определиться с целью кредита — ведь именно от того, куда каким образом будут потрачены средства, зависит верный выбор вида кредита. К примеру, если деньги нужны вам единовременно и наличными — расплатиться с бригадой строителей за ремонт — лучшим решением будет нецелевой кредит наличными; если деньги будут расходоваться постепенно (к примеру, в путешествии — путевка, потом билеты, потом экскурсии и текущие расходы) — лучшим решением станет кредитная карта и т.д.

- Не спешите. Скорость выдачи кредита — вот то, на что в первую очередь обращают внимание заемщики, даже не учитывая, что от скорости во многом зависит и переплата. Если цель кредита не связана с вопросами жизни и смерти — не нужно брать экспресс-кредит или, тем более, оформлять ссуду на товар в магазине. Переплата по таким кредитам может оказаться в 1,5-2 раза выше, чем по обычным, что при и так небольшой официальной зарплате может оказаться непосильным грузом.

- Приоритеты. Определитесь, что для вас действительно важно: низкая переплата, большой срок кредита, возможность варьировать платежи в зависимости от дохода, максимальная сумма кредита. От этого зависит итоговый выбор. Пример: если вам нужна крупная сумма кредита, а официальная зарплата бюджетника довольно мала, то, возможно, лучшим решением станет экспресс-кредит без справок о доходах. Однако стоит помнить, что переплата в этом случае будет очень большой — соизмеряйте свои реальные возможности с желаниями.

- Выберите 5-10 программ разных банков и сравните условия. Во-первых, это поможет выбрать оптимальные условия кредитования; во-вторых, вы сможете самостоятельно разобраться в всех тонкостях кредитования и выяснить недостающие детали (например, если один банк в тарифах указывает все условия, а другой только размер платежа — это повод насторожиться, ведь в итоге при оформлении кредита во втором банке могут возникнуть весьма неприятные для заемщика требования). Уточняйте все заранее, чтобы дополнительные условия банка не застали вас врасплох.

- При подаче заявки ориентируйтесь на то, что в глазах банка вы являетесь довольно привлекательным клиентом — у вас есть постоянный «белый» доход и стабильная заработная плата, а значит, повышается вероятность положительного решения по кредиту. Таким образом, вы можете получить кредит на самых выгодных условиях — не стесняйтесь уточнить их в банке. Практика показывает, что кредитные консультанты в первую очередь предлагают самые «дорогие» кредиты.

- Не обращайте внимания на рекламные проспекты, изучайте тарифы. Фраза «льготный кредит» может быть всего лишь рекламным слоганом и не иметь под собой никаких реальных льгот, а «самый выгодный кредит» на поверку выдаст процентную ставку в 50% годовых.

- При получении долгосрочного кредита не пытайтесь максимально снизить переплату за счет увеличения ежемесячного платежа. Если спрогнозировать свои доходы на 3-6 месяцев вполне реально, то при сроке кредита более 2-х лет сделать это весьма сложно: заемщик может создать семью, завести ребенка; уволиться или заболеть; напротив, получить наследство — все это очень сильно повлияет на доходы. Ориентируйтесь на небольшой размер ежемесячного платежа — если ваш доход существенно увеличится, вы всегда сможете произвести досрочное погашение кредита. Тем более, большинство банков позволяют производить эту процедуру без мораториев и комиссий.

Кредит для учителей и врачей от «Совкомбанка»

Вот и пришло время ознакомиться с тарифами по кредиту, который по запросам «кредит для учителей и врачей» занимает все первые строки в поисковиках. Кредит от «Совкомбанка» рекламируется самим банком как самый выгодный, более того — льготный, но изучение его тарифов показывает, что это не более чем рекламный слоган, не имеющий под собой никаких реальных обоснований.

Итак, каковы же условия кредитования по «Кредиту для учителей и врачей»?

На первый взгляд условия кажутся весьма привлекательными:

- возраст заемщика: 20-85 лет;

- целевая группа: граждане РФ, работники сферы здравоохранения и образования;

- стаж: не менее 4 месяцев;

- отсутствие залога и поручителей;

- не нужны справки о доходах;

- сумма кредита 5-250 тысяч рублей;

- срок кредита 12-60 месяцев;

- документы: паспорт, трудовая книжка;

- дополнительные условия: наличие стационарного телефона (рабочего или домашнего).

Но стоит открыть тарифы по кредиту — и становится понятно, что эту ссуду сложно назвать льготной: ведь минимальная процентная ставка по ней составляет 29,9% годовых, а максимальная — 33%. Такие ставки сопоставимы с экспресс-кредитами и кредитными картами в других банках, которые выдаются только по паспорту — а ведь в нашем случае заемщику придется также предоставить заверенную копию трудовой книжки. Учитывая, что в бюджетных предприятиях учет кадров зачастую ведется централизованно, получение копии может занять довольно долгое время и сопряжено с затратами сил.

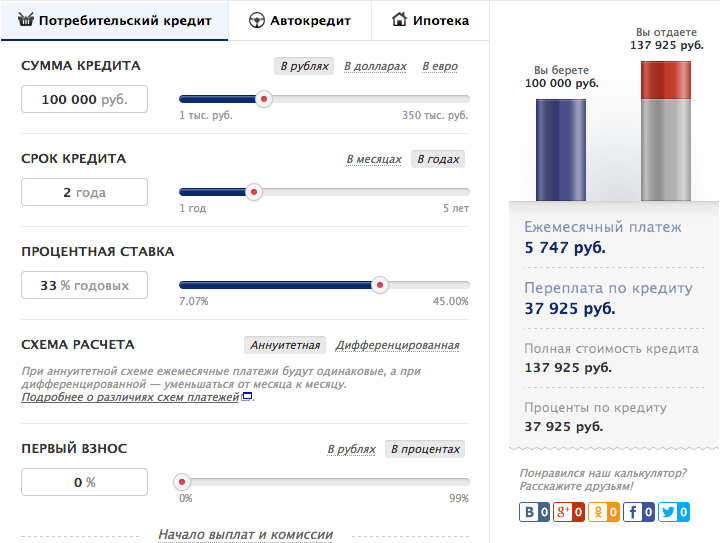

Подсчитаем переплату по кредиту для врачей и учителей от «Совкомбанка». Пусть работник бюджетной сферы желает получить кредит в сумме 100 тысяч рублей на 2 года. Процентная ставка в этом случае составит 33% годовых, комиссии отсутствуют.

Расчитаем с помощью кредитного калькулятора Совкомбанка:

Ежемесячный платеж будет равен 5747 рублей, а итоговая переплата составит почти 38 тысяч рублей за 2 года.

Сравнение с другими кредитными программами

Как мы видим, проценты и переплата по «льготному» кредиту оказались весьма внушительными. Чтобы проиллюстрировать это заявление, сравним их с условиями выдачи карты «Кредит в кармане» от банка «Русский стандарт».

Мы намеренно выбрали одну из самых дорогих экспресс-кредиток, чтобы увидеть, насколько реклама «Совкомбанка» не соответствует действительности.

Итак, по «Кредиту в кармане» действуют следующие условия:

- возраст заемщика 23-65 лет;

- документы: паспорт и любой второй документ на выбор;

- выдача: в день обращения клиента в банк;

- процентная ставка: 36% годовых;

- комиссии: 4,9% за снятие наличных в банкомате;

- льготный период: 55 дней.

Предположим, что заемщик оформляет такую карту с лимитом 100 тысяч рублей и оплачивает ею покупки безналичным путем. В таком случае комиссия за снятие наличных не взимается. Оплата будет производиться не минимальными платежами, а ежемесячно равными (аннуитетными) в течение 24 месяцев. Получим:

- кредитный лимит 100 тысяч рублей;

- процентная ставка 36% годовых;

- льготный период: 55 дней (в течение первых 1,5 месяцев проценты не начисляются);

- комиссии: отсутствуют.

В таком случае ежемесячный платеж по кредиту составит 5654 рубля, а общая переплата — 35700 рублей.

Как мы видим, фактически переплата по карте со ставкой 36% годовых оказалась на 2300 рублей меньше, чем по льготному кредиту для бюджетников (при условии, что деньги с карты не будут сниматься наличными). При этом заемщику не придется собирать дополнительные документы и заверять трудовую книжку — кредит выдается на основании паспорта.

Вообще говоря, если все деньги с карты будут сняты наличными, то к переплате по кредиту стоит добавить 4900 рублей (комиссия) — но даже в этом случае итоговая переплата по карте будет ненамного выше переплаты по «льготному» кредиту. При этом заемщик будет иметь возможность свободно распоряжаться средствами по карте и снимать их в тот момент, когда появилась такая потребность.

Учитывая, что за основу для расчетов мы взяли одну из самых «дорогих» кредитных карт (тот же «Русский стандарт» предлагает условия и более выгодные, не говоря уже о других банках), то результат очевиден — кредит для бюджетников от «Совкомбанка» по факту является обычным экспресс-кредитом с высокими ставками.

Итак, на сегодняшний день кредитов для бюджетников, по которым действовали бы льготные ставки по кредитам, практически не существуют. Некоторые банки идут навстречу малообеспеченным слоям населения и добавляют в стандартные программы кредитования особые условия для учителей и врачей, однако разница по таким ставкам обычно составляет не более 0,5-1%.

Мы рекомендуем при поиске подходящего кредита ориентироваться не на названия программ, а на реальные условия кредитования — это поможет подобрать самые выгодные условия по ссуде и избежать рекламных уловок.

Ипотека для учителей в 2019 в Сбербанке

В 2018 году государство отказалось от поддержки программы предоставления льготной ипотеки для учителей, однако существующие кредиты остаются в силе. Ипотека для учителей в 2019 в Сбербанке имеет свои особенности, их мы и рассмотрим в этой статье.

Ипотеки для учителей (педагогов) и их основные особенности

Несколько лет назад Сбербанком были разработаны несколько специальных программ кредитования, направленных на улучшение условий приобретения жилья педагогами, например, «Учительский дом», «Молодой учитель» и другие. Получение кредита учителями происходило на общих основаниях. К ним прибавлялись определённые льготы. Они стали возможны вследствие поддержки педагогов государственными органами. Вот некоторые из них:

- Размер первого взноса. Для обычных ипотечных программ он составляет 20% от стоимости жилья. До половины этой суммы покрывало государство за счёт субсидирования.

- Размер ежемесячной выплаты. Она ограничивается на законодательном уровне до 45% от заработной платы.

- Привлечение дополнительных средств. При невысоких ежемесячных доходах сложно выплачивать ипотеку, поэтому программа предусматривала возможность привлечения созаемщиков или поручителей.

- Уменьшение процентной ставки. Законом РФ предусмотрена фиксированная ставка по ипотеке для учителей в размере 8,5%.

Государственные органы компенсировали за свой счёт разницу между базовой ставкой Сбербанка и этой цифрой.Закон, определяющий льготные условия для учителей по получению ипотеки, перестал действовать в 2015 году. К счастью, все договорённости остались в силе для тех, кто успел подписать договор кредитования. Никаких изменений в этом вопросе после окончания действия закона не произошло. к содержанию

Кредитные предложения учителям от Сбербанка в 2019 году

Ипотека для учителей в 2019 в Сбербанке действует без особых льготных условий для педагогов, из-за закрытия поддержки программы государством. Однако, молодые учителя имеют возможность воспользоваться ипотечными программами от Сбербанка на общих основаниях. Сбербанк предоставляет средства на покупку квартиры на первичном или вторичном рынке, частного дома или самостоятельного строительства. При этом действуют такие условия:

- Сбербанк предоставляет кредит в размере до 85% от оценочной стоимости недвижимости;

- размер первого взноса составляет минимум 15% от планируемого кредита;

- максимальный срок действия договора составляет 30 лет;

- стандартная ставка находится в пределах от 8,5% до 12%.

Окончательное решение по каждому кредиту принимается сотрудниками банка, на основании предоставленных сведений. При соблюдении всех условий, размер процентной ставки могут уменьшить.

Снижение процентной ставки возможно если:

- Сбербанк предоставляет льготную скидку для своих клиентов в размере 0,5%, если они получают зарплату на карту от Сбербанка;

- заключение договора страхования жизни снизит размер выплат на 1%.

Ипотека для учителей в 2019 в Сбербанке может привлечь к субсидированию местные органы власти. Для получения полной информации следует ознакомиться с другими статьями на сайте.к содержанию

Какие нужны документы для получения ипотеки?

Пакет документов, имеет стандартный список, требуемый для подачи заявления на ипотеку, и включает в себя:

- Паспорт РФ заемщика и созаемщика с отметкой о регистрации;

- Бланк-заявление от заемщика и созаемщика;

- При наличии у заемщика/созаемщика временной регистрации, документ, который подтверждает регистрацию по месту пребывания;

- Подтверждение трудовой занятости заемщика/созаемщика, а также соответствующего дохода (не требуется, если имеется зарплатная карта Сбербанка).

- Подтверждение наличия у заемщика первоначального взноса.

Также заемщик должен предоставить в банк документы на кредитуемую недвижимость в течении 90 календарных дней с даты одобрения ипотечного кредита.к содержанию

Требования к заёмщикам для получения ипотеки

Если до отмены закона, по которому преподаватели могли воспользоваться государственными субсидиями, к будущим заемщикам предъявлялись узкоформатные требования, такие как: наличие преподавательского стажа в течение 3 лет, возраст от 21 до 35 лет, а также участие в программе по улучшению жилищных условий, то после отмены, к клиентам предъявляются стандартные требования, характерные для ипотечного кредитования.

Требования к заемщику:

- Возраст — от 21 до 75 лет;

- Гражданство — РФ;

- Стаж работы — не менее 6 месяцев на нынешней работе и от 12 месяцев общего стажа за прошедшие 5 лет.

Небольшой размер оплаты труда у педагогов накладывает определённые ограничения на ипотеку. Чтобы увеличить сумму кредита, нужно предоставить работникам Сбербанка документальные свидетельства о дополнительных доходах. Кроме того, можно воспользоваться помощью поручителей. Увеличить размер ипотеки помогает включение в договор созаёмщика, которым может выступить супруг или другой член семьи, имеющий достаточный доход.

Дополнительные возможности при оформлении ипотеки можно получить, предоставив в залог любую собственную недвижимость. На уменьшение процентной ставки также влияет аккредитация работодателя заёмщика в Сбербанке.

Ипотека для учителей в Сбербанке

Взять ипотеку учителю в Сбербанке

Государство старается поддержать молодых специалистов во многих отраслях, поэтому совместно с крупными компаниями реализует заманчивые программы. Так, ипотека для учителей в Сбербанке – это выгодно и привлекательно, ведь жилищный кредит вы получаете на очень удачных условиях, по сниженной процентной ставке и с минимальной переплатой.

Как выбрать и оформить ипотеку для учителей в Сбербанке?

Сразу же идти в банк необязательно, вы можете действовать по оптимальной схеме. Чтобы получить средства, будущий клиент банка должен:

- задать параметры поиска – сумму, срок, дополнительные условия, период рассмотрения анкеты.

- выбрать оптимальный продукт – программа должна вас полностью устраивать.

- обратиться в банк для получения денег.

Помните, что полученный кредит можно использовать только по целевому назначению – для покупки квартиры, дома, иного помещения. Ипотека для учителей в 2020 году в Сбербанке – это выгодно, ставка начинается от 6.5% в год, а оформление занимает немного времени.

Кредит в Сбербанке учителям

Доходы учителей в России достаточно низкие, чаще всего они не могут себе позволить дорогую покупку. Волей неволей приходится залезать в долги и кредитоваться в банках. Наибольшей популярностью пользуется Сбербанк, многие здесь получают заработную плату или имеют хорошую кредитную историю. Есть ли специальный потребительский кредит для учителей в Сбербанке и особые льготные условия, поговорим в этой статье.

Кредитные продукты для педагогов

В Сбербанке отношение к заемщикам – учителям точно такое же, как и ко всем остальным заявителям. Банк выделяет только зарплатных и пенсионных клиентов, чьи поступления дохода может отследить. Хотя для бюджетников и не предусмотрено особенных льготных условий, при оценке благонадежности они стоят выше, чем работники коммерческих предприятий.

Ввиду того, что состояние экономики сейчас нестабильно, в частных компаниях могут последовать сокращения персонала. Бюджетникам это практически не грозит, поэтому при рассмотрении кредитной заявки учителя могут рассчитывать на одобрение в большей степени. К примеру, если взять анкету менеджера и педагога, банк скорее утвердит кредит последнему, даже если зарплата одинакова.

На этом привилегии в получении учительского кредита заканчиваются. Если педагог хочет оформить ипотеку или взять другой крупный заем, ему придется заложить собственность или найти поручителя. Дело в том, что одной его зарплаты вряд ли хватит для покрытия займа.

Льготные кредиты молодым учителям, которые действовали несколько лет назад на государственном уровне, отменены. Сейчас такие ссуды под низкий процент можно получить только в некоторых регионах при поддержке местного бюджета. Приходится рассчитывать на общий перечень займов, которые предлагает Сбербанк своим клиентам.

- Кредит наличными на любые цели: ставка от 12,9%, срок – до 60 месяцев, сумма до 5 млн. рублей.

Без обеспечения (залога или поручительства) выдается только потребительский кредит на любые нужды.

- Ссуда под залог недвижимости: от 13%, время выплаты до 240 месяцев, до 10 млн. рублей.

- На покупку квартиры в новостройке: ставка от 8,5%, срок возврата долга – до 360 месяцев, сумма от 300 тысяч рублей.

- Для приобретения вторичного жилья: от 10,2%, до 360 месяцев, сумма от 300 тысяч рублей.

- На строительство жилого дома: ставка от 11,6%, срок выплаты – до 360 месяцев, от 300 тысяч рублей.

- На приобретение недвижимости за городом: от 11,1%, до 360 месяцев, сумма от 300 тысяч рублей.

Заявку на получение кредита из приведенного списка можно подать в офисе Сбербанка или посредством личного кабинета на сайте. Если вы отправите электронную анкету, размер процентной ставки будет немного ниже. Когда у организации оформлен зарплатный проект со Сбербанком, доступна подача заявки через менеджера, курирующего учреждение.

Что потребуется от учителя?

Требования, предъявляемые банком к учителям, аналогичны всем остальным клиентам. Потенциальный заемщик должен иметь гражданство России и прописку. Каким еще условиям необходимо соответствовать:

- Возраст от 21 года до 70 лет на момент полной выплаты долга. При наличии зарплатной карты – от 18 лет.

- Стаж на текущем месте трудоустройства – от 3 месяцев для зарплатников, для остальных клиентов – от полугода. При этом за последние 5 лет должно быть не менее 1 года трудового стажа, и от полугода – для участников зарплатного проекта.

Негласным требованием является хорошая кредитная история. Хотя об этом и не говорят открыто, Сбербанк строго проверяет потенциальных заемщиков на наличие просроченных платежей, взысканий со стороны банков. Если вы оформляете ипотеку, будет проверяться и объект недвижимости на предмет сомнительных сделок в прошлом, его текущее состояние.

Сбор пакета документов

Пакет документов для кредитования в Сбербанке зависит от вида займа и категории клиента. Для получения потребительской ссуды наличными зарплатникам достаточно предоставить паспорт и заполнить анкету. Остальным заявителям необходимо собрать:

- справку о размере заработной платы;

- копию трудовой книжки, в которой стоит печать и подпись работодателя;

- удостоверение пенсионера и справку о размере пенсии, если она приходит не на карточку Сбербанка;

- молодым людям до 27 лет – военный билет.

Обратите внимание! Если вы привлекаете поручителя, от него потребуются те же документы.

При получении ипотеки или залоге квартиры следует собрать пакет бумаг и на недвижимость. В него входят: выписка о собственнике и отсутствии обременений, документ основания права (договор купли-продажи, дарения, мены и пр.), оценочный отчет, технические документы, справки о прописанных лицах и пр. В зависимости от условий кредитования банк может запросить и другие бумаги.

Как заполнить и отправить заявку?

Подать заявку на учительский кредит можно двумя способами – через Сбербанк Онлайн и посетив отделение банка с пакетом документов. Если вы решили воспользоваться первым вариантом, нужно сначала зарегистрироваться в личном кабинете на сайте. Для этого необходима любая карта Сбербанка и мобильный номер, привязанный к пластику. Как отправить электронную анкету на получение кредита наличными?

- Зайдите на сайт банка и выберите раздел для частных лиц, а затем кредитование.

- В описании кредитного продукта есть кнопка «Оформить онлайн». Нажав на нее, вы попадете в меню входа в личный кабинет.

- Авторизуйтесь под своими логином и паролем.

- В открывшемся окне станет доступна анкета, которую нужно внимательно заполнить. Укажите сумму и срок возврата кредита, необходимость страхования. Если у вас есть зарплатная или пенсионная карта Сбербанка, обязательно укажите это.

- После заполнения анкеты отправьте ее на рассмотрение банка.

Важно! Сервис рассчитает только примерную процентную ставку, окончательное решение будет известно после одобрения.

Для отправки анкеты в отделении Сбербанка нужно собрать пакет документов и подать их через любого кредитного менеджера. Этот способ хорош тем, что можно сразу же задать интересующие вопросы специалисту. Решение будет принято в течение 2 дней, однако многие клиенты получают его уже через пару часов. Если потребуется уточнить информацию, вам позвонят из банка и попросят пояснить некоторые моменты, поэтому постарайтесь в это время быть на связи.

Ипотека молодому специалисту в Сбербанке в 2020 году

Ипотека для молодых специалистов в Сбербанке – это возможность для молодежи приобрести собственное жилье на оптимальных условиях. Молодые специалисты – категория заемщиков, которым достаточно сложно получить жилищный кредит. Объясняется это возрастом, небольшим стажем, отсутствием супруга и другими факторами, важными для получения одобрения. Рассмотрим, возможен ли жилищный кредит для данной категории заемщиков, когда и на каких условиях его можно оформить.

Возможные варианты получения ипотечного займа

Молодым специалистом, который может рассчитывать на льготную ипотеку признается:

- недавний выпускник среднего профессионального, либо высшего учебного заведения, обучавшийся на бюджетной основе очно;

- трудоустроенный в первый год после успешного окончания учебы;

- получивший работу, по направлению учебного заведения.

Возраст для получения ипотечных льгот должен быть не более 35 лет.

Ипотека молодому специалисту в Сбербанке может выдаваться:

- на общих условиях, актуальных для заемщиков старшего возраста;

- при помощи государственных субсидий (подходит для представителей конкретных профессий);

- по корпоративным предложениям от фирмы, в которой трудится молодой специалист;

Рассмотрим подробнее каждый вариант.

Стандартный жилищный кредит

Это самый простой и распространенный способ приобретения жилплощади в кредит. Все, что нужно, это подать заявку в Сбербанк (лично или через сайт банка), приложив перечень необходимой документации.

Шансы на одобрение обращения небольшие – из-за неуверенности в стабильности финансового состояния заемщика.Тем не менее, вероятность получить положительное решение имеется. Шансы повысятся, если:

- Выбрать длительный период кредитования. Обязательный платеж будет минимальным, а по мере улучшения своего финансового состояния можно погасить долг досрочно;

- Иметь хорошую кредитную историю. Отсутствие кредитной истории приравнивается к ее ухудшению. Поэтому стоит позаботиться о ее формировании, если ранее пользоваться заемными средствами не приходилось. Создать положительную историю быстро можно, оформив несколько микро-займов и своевременно их погасив;

- Выбрать небольшую квартиру по минимальной стоимости. В том случае, размер займа также будет маленьким, что увеличивает вероятность его одобрения.

Государственные субсидии

Подобные программы новые для России, поэтому они внедряются постепенно. На сегодняшний день получить жилищный заём в Сбербанке подобным образом могут работники:

- здравоохранения;

- образования;

- полиции;

- РЖД и иных бюджетных сфер;

- военнослужащие;

- ученые.

При получении ипотеки, по такой программе в Сбербанке, государство оплачивает до 30% от стоимости жилплощади (это может быть первый взнос либо погашение процентов, но не всего кредита) и до 40% расходов на возведение частного дома. В Сбербанке при господдержке можно приобрести любые объекты недвижимости, как на первичном, так и на вторичном жилищном рынке.

Получение ипотеки в Сбербанке через подобные программы имеет следующие преимущества:

- сниженная процентная ставка (до 10%);

- удобный порядок погашения займа с постепенным увеличением размеров ежемесячных платежей (подобный алгоритм разработан с учетом того, что первоначальные зарплаты у молодых специалистов невысокие);

- возможность оплаты ипотеки специальными сертификатами, например, материнским капиталом;

- снижение размеров ежемесячных платежей при рождении ребенка.

Единственный недостаток данного типа ипотеки – доступность только для определенных категорий специалистов.

Корпоративные предложения

В некоторых крупных компаниях есть специальные программы помощи новым работникам в получении жилищного займа, в том числе, в Сбербанке. Несомненный плюс – повышение вероятности одобрения заявки. Но, при этом важно учесть перспективы долгосрочности трудоустройства, потому что программы актуальны только в период пребывания в статусе сотрудника организации.

По данной программе также предусмотрены льготы, которые устанавливаются индивидуально для конкретной организации-партнера.

Требования к заемщику

Молодой специалист, желающий получить жилищный кредит в Сбербанке, должен соответствовать следующим условиям:

- наличие высшего или среднего специального образования (предоставление диплома обязательно);

- стаж работы от 12 месяцев на последнем месте и от 3-х лет суммарно;

- осуществление трудовой деятельности в муниципальных больницах и наличие научных статей (для врачей);

- возраст до 35 лет (для работников здравоохранения и образования);

- работа в исследовательских институтах и наличие квалификационных категорий или ученой степени (для ученых);

- повышение возраста до 40 лет для докторов наук.

Высокая вероятность одобрения ипотеки у молодых людей:

- активно занимающихся спортом;

- победителей и призеров Олимпиады (Пара-олимпиады);

- военнослужащих;

- переехавших, для осуществления трудовой деятельности, в сельскую местность.

Последний вариант является самым распространенным вариантом получения собственного жилья. Пребывание в течение 5 лет в отдаленной местности предполагает государственную субсидию, которая может быть направлена на оплату ипотеки в Сбербанке.

Нюансы жилищного кредита от Сбербанка для молодежи

На сегодняшний день в Сбербанке нет отдельной программы по ипотечному кредитованию молодых специалистов. Но, сохраняется возможность получения выгодного займа для работников бюджетной сферы и участников программы «Социальная ипотека».

Также, если воспользоваться государственными программами, размер первоначального взноса для молодых специалистов в Сбербанке снижен до 10% от стоимости жилья.

Обратите внимание! Работники здравоохранения, образования, ученые и госслужащие, проживающие и осуществляющие трудовую деятельность в Москве или Московской области, могут получить субсидию от правительства в размере 50% от стоимости жилплощади.

В Сбербанке нет отдельной программы ипотечного кредитования для молодых специалистов. Нюансы оформления жилищного займа для данной категории заемщиков следующие:

- могут получить стандартную ипотеку, но вероятность одобрения заявки небольшая;

- для представителей конкретных профессий действует государственная поддержка, которая покрывает до 30% от стоимости жилья и до 40% расходов на строительство дома;

- для получения ипотеки на льготных условиях заемщик должен быть младше 35 лет, иметь высшее или среднее специальное образование и стаж работы от 1-го года;

- жилищный заём от Сбербанка молодые специалисты могут закрыть специальными сертификатами, в том числе, материнским капиталом;

- льготные категории молодых специалистов, проживающие/работающие в Москве и области, могут получить субсидию от правительства, покрывающую до половины стоимости недвижимости.

Таким образом, покупка собственного жилья не является недоступной даже для молодых специалистов, имеющих маленький стаж и небольшой доход. Сбербанк предлагает разные варианты получения жилищного займа для данной категории заемщиков.

Прочтите также: Ипотека на выкуп доли в квартире от Сбербанка

Ипотечные предложения для молодых специалистов — условия и процесс оформления

Сейчас очень сложно приобрести собственную недвижимость людям, которые только начинают карьеру.

Однако молодые специалисты, а особенно семьи должны иметь жильё с хорошими условиями проживания для работы, так что государство стремиться поддержать их в этом, предлагая льготные условия получения ипотеки.

Давайте рассмотрим, как можно оформить ипотеку более выгодно молодому специалисту.

Все о льготных программах

При условии работы в бюджетной сфере молодой специалист может претендовать на получение ипотеки для приобретения собственного жилья на льготных условиях.

На государственном уровне данная программа должным образом не урегулирована, так что практически всю ответственность берут на себя региональные разработчики.

Ипотеку можно оформить не только на льготных условиях, но с поддержкой государства и привлечением бюджетных средств, а также работодателей.

Для молодых специалистов, которые отправляются работать в малые населённые пункты, выдаются земельные участки для постройки собственного дома, а ипотека может быть выдана на строительство. к содержанию

Кто считается молодым специалистом?

С точки зрения легального определения молодыми специалистами считаются выпускники учебных заведений (независимо от уровня аккредитации), которые впервые получили работу после выпуска не менее чем через год.

К профессиям, имеющим право на господдержку, относятся молодые учителя, врачи и другие специалисты бюджетной сферы.

Для того чтобы воспользоваться льготными условиями оформления ипотеки, заёмщик должен отвечать требованиям — возраст не более 35 лет, а для кандидатов наук — 40 лет, а также быть нуждающимся в улучшении жилищных условий.

Полезное видео:

Куда обращаться для подтверждения статуса молодого специалиста?

Фактически статус молодого специалиста подтверждается местом его работы, а именно учителем, врачом в государственных заведениях.

Подробнее ознакомиться с социальной ипотекой для врачей можно .

Для этого необходимо предоставить в банк справку по месту работы с указанием должности, а также копию трудовой книжки.

Для того же, чтобы получить статус нуждающегося в улучшении жилищных условий, необходимо обратиться в одну из региональных жилищных комиссий по месту регистрации, которая сможет определить, соответствуют ли условия проживания установленным нормам для жизни и работы.

Также учитывается площадь, которая должна составлять не более 18 квадратных метров на одного человека, чтобы семья была признана нуждающейся в улучшении жилищных условий. к содержанию

Требования к профессии

Среди выпускников всех вузов существует множество профессий, не все из которых соответствуют критериям ипотеки с государственной поддержкой.

Также будет полезно прочитать об ипотеке с государственной поддержкой в Сбербанке и Уралсибе.

Ипотека выдаётся заёмщикам таких профессий, к которым устанавливаются такие требования:

- Учителям. Требуется обязательная работа после выпуска в государственном образовательном учреждении любого уровня (школа, колледж или училище не имеет значения) на протяжении не менее 1 года.

- Врачам, имеющим степень доктора наук, возраст повышается до 40 лет, а специалистам, занимающимся практикой в медицинских учреждениях, имеющим стаж работы не менее года.

- Ученым, работающим на преподавательских, научных или практикующих должностях в академиях наук или государственных лечебных учреждениях, регулярно печатаемым в научных журналах или выпусках об открытиях.

Региональные программы предусматривают поддержку спортсменов, занявших призовые места в Олимпиадах или Паралимпиадах, а также для работников сельской местности, которые недавно закончили высшее учебное заведение по профессии врача или учителя. к содержанию

Условия предоставления ипотеки

Для молодых специалистов условия выдачи ипотеки устанавливаются более лояльные, поскольку государство стремиться поддержать профессиональные кадры, которые будут развивать экономику страны.

Банки соответственно не могут ухудшать ипотечные условия в свою сторону, поэтому они включают:

1. Для молодых учителей, которые соответствуют требованиям возраста в 35 лет и стажа не менее года, нуждающимся в улучшении жилищных условий:

- Процентные ставки составляют от 8.5% годовых;

- Первоначальный взнос устанавливается от 10% от стоимости недвижимости;

- Срок кредитования может достигать до 30 лет;

- Возможность привлечения до 2 созаемщиков;

- Ежемесячные погашения ипотеки не должны составлять более 45% заявленного дохода заёмщика.

2. Для молодых врачей и учёных, соответствующим всем требованиям и нуждающимся в улучшении жилищных условий:

- Процентные ставки составят от 10% до 10.5% годовых;

- Срок кредитования должен достигать от 2 до 25 лет;

- Первоначальный взнос также устанавливается от 10% стоимости жилья;

- Погашение ипотеки возможно с уменьшением процентной ставки в случае рождения ребёнка, а также совмещение с материнским капиталом.

Ипотечные предложения

Предложения банков, касающиеся оформления ипотеки для молодых специалистов, могут отличаться процентными ставками или сроком кредитования, но базовые условия остаются неизменными.

Они прописываются для всех видов ипотечных договоров, а для молодых специалистов модифицируются, соответствую условиям законодательных актов.

Видео по теме:

Варианты недвижимости

Для оформления ипотеки в выборе недвижимости молодой специалист никак не ограничен.

Это может быть как жильё вторичного рынка застройки, так и квартира в новостройке. Также существует возможность получить ипотеку на приобретение земельного участка для постройки дома или купить готовое здание.

Варианты выбора недвижимости ограничиваются лишь требованиями банка касательно ликвидности и надлежащих условий.

Для этого следует провести процедуру оценки. Услуги профессионального оценщика оплачиваются клиентом, однако плюсы такого этапа очевидны и для него самого — только так можно узнать реальную стоимость недвижимости.

Также заёмщик может выбирать среди аккредитованных банком новостроек для приобретения в ипотеку, а некоторые банки предлагают свой рынок залоговой недвижимости.

Максимальная сумма

Максимальная сумма рассчитывается исходя из стоимости недвижимости, которая требуется, дабы приобрести жильё в ипотеку.

Также учитывается уровень доходов так, чтобы максимальные вычеты на погашение ипотеки из дохода заёмщика не превышали 45-60% (для разных категорий и в зависимости от ситуации устанавливается разная сумма).

После примерного расчета ежемесячного платежа можно узнать, на какую сумму стоит претендовать.

Также дополнительным плюсом по решению в выдаче большей суммы ипотеки может стать привлечение созаемщиков, чтобы увеличить уровень заявленного дохода. к содержанию

Процентные ставки

Размер процентных ставок зависит от суммы первоначального взноса и срока кредитования.

Таким образом, чем больше сумма личных средств, которую может внести специалист при оформлении ипотеки, тем меньше процентные ставки.

А с увеличением срока кредитования их размер может возрастать.

Но так как это государственная программа или ее банковские модификации, то процентные ставки не могут быть выше установленных нормативными актами и составляют от 8% до 13% годовых.

Процентные ставки по ипотечным кредитам в разных банках России

Сбербанком разработана собственная программа для молодых специалистов, которая обещает поддержку в выдаче ипотеки учителям и врачам.

Процентные ставки устанавливаются от 12% до 13.25% годовых, а сумма первоначального взноса составляет от 10% от стоимости приобретаемого жилья. Возможен вариант и отказаться от последнего за счёт совмещения разных программ.

Срок кредитования возможен до 14 лет, а минимально ипотека выдаётся на 3 месяца. Максимальная сумма ипотеки рассчитывается с учётом дохода заёмщика, а также стоимости недвижимости.

Так как отделения банка находятся на территории большинства населённых пунктов, то для специалистов, что работают в сельской местности возможно оформление ипотеки на приобретение земельного участка под застройку по выгодным условиям при поддержке государства.

Процесс оформления ипотеки

Первым делом молодому специалисту следует определиться с выбором банка для оформления ипотеки, после чего, если он уверен, что соответствует всем требованиям данной программы, он может претендовать на льготную ипотеку.

Заявка может быть подана как лично заёмщиком в отделение банка, так и по сети интернет путём заполнения онлайн-анкеты. Она рассматривается разными банками на протяжении определённого времени, которое обычно составляет не более недели.

Далее специалисты банка принимают утвердительное решение и консультируют клиента по поводу подачи полного пакета документов.

Недвижимость для покупки в ипотеку может быть выбрана ещё до подачи заявки, а может предлагаться банком из списка аккредитованных объектов.

Полезное видео:

Портфель документов на недвижимость также собирается, и она проверяется в полной мере на предмет соответствия ликвидности и жилищным условиям.

После уточнения и согласования всех условий банк подготавливает текст договора. Договор ипотеки подписывается заёмщиком и всеми созаемщиками лично вместе с договором страхования.

Обязательной является страховка объекта залога, а личное страхование даёт дополнительное преимущество в виде сниженных процентных ставок.

Средства для покупки недвижимости в ипотеку перечисляются на личный счёт клиента в банке или могут выдаваться наличными, если речь идёт о некрупной сумме.

После государственной регистрации сделки купли-продажи на право собственности накладывается обременения банка, которое снимается лишь после полной выплаты задолженности по ипотеке