Досрочное погашение ипотеки – это хорошее финансовое решение, которое позволит вам сэкономить деньги. Если вы решили полностью или частично досрочно погасить ваш ипотечный займ, вам надо пройти в отделение банка и написать заявление. При частично досрочном погашении необходимо будет указать, хотели бы вы снизить срок или платеж. Поэтому давайте разберем: при частично досрочном погашении ипотеки, что выгоднее уменьшить срок или платеж?

Содержание

- Уменьшение величины ежемесячного платежа

- Сокращение срока ипотечного кредита

- Когда выгодно гасить ипотеку досрочно

- Комиссия за досрочное погашение

- Досрочное погашение ипотеки: уменьшить срок или платеж

- Что будет, если платить по ипотеке на 5 тысяч рублей больше каждый месяц?

- Исходные данные

- Сокращаем срок

- Уменьшаем сумму платежа

- Погашение ипотечного кредита

- Виды погашения ипотечного займа

- Как выгодно гасить ипотеку?

- Досрочное погашение ипотеки

- Погашение ипотеки материнским капиталом или социальными выплатами

- Погашение ипотечного кредита многодетным семьям

- Субсидия на погашение ипотечного кредита

- Что такое ипотечные каникулы, как и когда они применяются?

- Когда и как следует делать рефинансирование ипотеки?

- Нюансы

- 8 способов быстро выплатить ипотеку — схемы и методы погасить кредит досрочно

- Возможно ли досрочное погашение ипотеки

- Как быстро погасить ипотеку

- Виды платежей по кредиту

- Условия досрочного погашения ипотечного кредита

- 8 способов быстрее погасить ипотеку

- Видео

- Как гасить ипотеку досрочно: сокращать срок или платёж

- Как выгоднее гасить ипотеку при аннуитетных платежах

- Как выгоднее гасить ипотеку при дифференцированных платежах

- Как быстро выплатить ипотеку и избавиться от неё навсегда в 2020 году

- Две стратегии гашения ипотеки

- Две схемы платежей

- Досрочное погашение в банках

- Поддержка от государства

- Что не следует делать

- Что следует делать

Уменьшение величины ежемесячного платежа

Если вы понимаете, что достаточно сложно платить ежемесячно за ипотеку и чувствуете, что для вас это большая финансовая нагрузка – выберите уменьшение суммы ежемесячных платежей. При этом число дней по ипотечному кредиту останется неизменным.

Сокращение срока ипотечного кредита

Если вас удовлетворяет сумма ваших ежемесячных платежей, можете оформить частично-досрочное погашение с сокращением срока ипотеки. В финансовом выражении вы сэкономите больше, поскольку проценты рассчитываются на основной долг. Уменьшая основной долг, вы уменьшаете процент по займу.

Когда выгодно гасить ипотеку досрочно

Выгоднее всего гасить ипотеку досрочно в первой четверти срока займа. В этот период с заемщика списывается большая часть процентов по кредиту. При этом частично-досрочное погашение всегда выгодно для заемщика, поскольку в любом случае он экономит.

Комиссия за досрочное погашение

При оформлении ипотеки и подписании договора обратите внимание на мораторий при досрочном погашении. Это означает, что банк в договоре может предусмотреть комиссию за досрочное погашение в течение какого-то периода. Если ваши расчеты показывают, что даже с учетом штрафа за досрочное погашение вы экономите, то смело гасите ипотеку. Банк не может вам этого запретить.

Досрочное погашение ипотеки: уменьшить срок или платеж

Итак, резюмируем, если вы желаете расплатиться с ипотекой быстрее, то вам подойдет вариант с уменьшением срока. Если же вы решили меньше платить каждый месяц за ипотеку, то выбирайте частично-досрочное погашение со снижением суммы ежемесячного платежа. И не забывайте, вы должны написать заявление в банк о своем полном или частично досрочном погашении, чтобы в дальнейшем у вас не возникло никаких недоразумений с банком.

Что будет, если платить по ипотеке на 5 тысяч рублей больше каждый месяц?

Несмотря на рост ипотечного рынка, отношение к жилищнымзаймам в России по-прежнему остается неоднозначным. Если одни спят и видят, чтобы банк одобрил им ссуду, другие не хотят оказаться в «кредитном рабстве». Так или иначе, именно ипотека является для россиян самым надежным способом решения квартирного вопроса и главным ограничителем «хотелок».

Связав себя обязательствамина ближайшие 5, 10, а то и 20 лет, многим новоселам приходится забыть об отпуске и крупных покупках. При этом некоторые из них стараются затянуть пояса еще туже, чтобы рассчитаться с кредиторами как можно скорее.

Итак, попробуем выяснить: что будет, если платить по ипотеке на 5 тысяч рублей больше каждый месяц, и что при этом выгоднее — уменьшать срок или сумму кредита.

Исходные данные

В ипотеку берем 3 миллиона рублей под 10,5% годовых на 10 лет. Из дополнительных затрат учтем только оценку и страхование объекта недвижимости.

В этом случае ежемесячный платеж составит 40 480,50 рубля, полная стоимость кредита — 11,47%, переплата за весь период — 64,15%.

Сокращаем срок

Предположим, что семья будет вносить каждый месяц на 5000 рублей больше, при этом уменьшая срок ипотеки.

Полная стоимость кредита снижается до 11,43%, а переплата за весь период — до 51,42%. Сколько же мы сэкономим в итоге: 1 942 597,42 — 1 542 702, 31 = 399 895,11 рубля.

Уменьшаем сумму платежа

А теперь представим, что семья вносит на 5000 рублей больше ежемесячно, но при этом уменьшает сумму платежа, а не срок.

Полная стоимость кредита — по-прежнему 11,43%, а вот переплата за период кредитования составит 58%.

В данном случае мы выиграем: 1 942 597,42 — 1 740 019,59 = 202 577,83 рубля.

Как мы могли убедиться, сокращение срока пользования заемными деньгами является куда более выгодным, чем уменьшение суммы платежа. Поэтому ограничить себя в роскошном отдыхе и постройке дачи на ближайшее время, чтобы поскорее рассчитаться с банком, действительно стоит: так вы сэкономите почти 400 тысяч рублей.

Рассказываем простыми словами о серьезных вещах. Ставь лайк и подписывайся на наш канал!

Погашение ипотечного кредита

Кредит на покупку жилья имеет среднестатистический срок 15-20 лет. За этот период у заемщика может не раз возникнуть потребность в досрочном погашении ипотеки (внесении платежа по основному ипотечному долгу в более существенном размере, чем предусмотрено графиком). Досрочная оплата ипотеки помогает сократить не только общую переплату по процентам, снизить сумму платежа, который нужно оплатить в обязательном порядке, но и дает возможность уменьшить период кредитования и уменьшить сопутствующие траты (например, на страхование жилья).

Снижение остатка ипотечной задолженности и кредитной нагрузки также позволяет заемщику, созаемщику и поручителям при необходимости обратиться за дополнительным кредитом.

Виды погашения ипотечного займа

Обязательным приложением к кредитному договору является график, по которому происходит погашение ипотеки. В зависимости от схемы расчетов, он может быть:

- аннуитетный (стандартный порядок);

- дифференцированный.

Аннуитетный график погашения ипотеки означает, что все оплаты равны между собой. В каждую сумму включаются проценты, которые начислены на остаток ипотечного кредита за календарный месяц (то есть за 30 и 31 день, а в феврале – за 28 или 29 дней) и часть погашения основного долга. При этом в первую дату оплаты сумма погашаемого долга может составлять всего несколько рублей, а проценты – основную часть платежа, т.к. задолженность по ипотеке еще существенна. В каждую новую дату оплаты сумма процентов снижается, а часть погашаемого займа увеличивается. В последнем платеже по графику основная часть суммы – погашение тела долга. Как правило, к середине графика объем включенных в платеж процентов становится меньше, чем объем погашения ипотечного кредита.

Аннуитетный график погашения ипотеки означает, что все оплаты равны между собой. В каждую сумму включаются проценты, которые начислены на остаток ипотечного кредита за календарный месяц (то есть за 30 и 31 день, а в феврале – за 28 или 29 дней) и часть погашения основного долга. При этом в первую дату оплаты сумма погашаемого долга может составлять всего несколько рублей, а проценты – основную часть платежа, т.к. задолженность по ипотеке еще существенна. В каждую новую дату оплаты сумма процентов снижается, а часть погашаемого займа увеличивается. В последнем платеже по графику основная часть суммы – погашение тела долга. Как правило, к середине графика объем включенных в платеж процентов становится меньше, чем объем погашения ипотечного кредита.

Дифференцированный же график формируется по иному принципу. В нем в каждый платеж включается определенная часть основного долга (сумма займа разделяется на количество периодов оплаты) и проценты, начисленные по той же схеме, что и в стандартном платеже. Остаток тела кредита снижается гораздо быстрее, поэтому переплата по процентам при дифференцированном графике платежей меньше, чем при аннуитетном. Дифференцированный платеж по ипотеке удобнее и для некоторых клиентов, т.к. чем ближе платеж к окончанию срока договора – тем ниже сумма платежа.

До оформления ипотечного договора стоит рассмотреть в одном банке оба варианта, сравнив при этом ставку, под которую банк готов дать финансирование. Некоторые кредитные организации минимизируют свои потери при дифференцированном графике путем поднятия процентой ставки.

Как выгодно гасить ипотеку?

Любой кредит подразумевает дополнительные расходы получателя:

- на проценты;

- на комиссии банка за выдачу, обслуживание счета;

- на страхование недвижимости, здоровья и жизни;

- другие сопутствующие расходы (нотариальные услуги и проч).

Все эти расходы (за исключением некоторых комиссий, которые могут быть фиксированы) зависят от остатка ипотечной задолженности по займу. Поэтому досрочное погашение ипотечного кредита влечет за собой не только снижение переплаты процентов, но и дополнительную выгоду от уменьшения сопутствующих трат.

При погашении ипотечного кредита нужно обратить внимание на условия договора:

- есть ли мораторий по сроку (то есть количество дней от начала срока действия договора до первого возможного досрочного погашения);

- есть ли ограничение по сумме погашения ипотеки;

- есть ли комиссия за такие платежи;

- нужно ли уведомлять банк и за какой срок до даты внесения средств.

Досрочное погашение ипотеки выгодно в том случае, если комиссия за него отсутствует или сумма платежа настолько большая, что позволит окупить эту комиссию. Чтобы понять это, можно воспользоваться формулой (действительна для аннуитетных платежей):

S=(Sпл*%)/365*T,

Где S – сумма сэкономленных процентов;

Sпл – сумма досрочного погашения;

% – ставка по договору;

T – количество дней до конца срока кредитования.

Значение S должно быть выше, чем комиссия за досрочку. Разница между сэкономленными процентами и комиссией – прямая выгода заемщика.

Для того, чтобы иметь возможность сэкономить на процентных платежах как можно большую сумму, выгодно брать ипотеку на максимально возможный срок. В этом случае ежемесячный платеж будет минимально возможным, а у клиента банка будут оставаться свободные денежные средства для погашения досрочно.

Особенно высокой экономия при погашении ипотечного кредита будет при соблюдении одновременно следующих условий:

- дифференцированный платеж по графику;

- отсутствие комиссий и моратория на досрочный платеж по ипотеке;

- возможность перерасчета графика путем сокращения срока заимствования.

Например, сумма кредита 2 500 000,00 рублей, срок – 35 лет (максимально возможный по выбранной программе кредитования), дифференцированный график, ставка 9% годовых. Каждый месяц оплачивать в этом случае нужно от 25 014,79 рублей.

Общая сумма переплаты за весь срок – 3 946 548,92 рублей.

Если гасить досрочно 10 000,00 рублей в месяц и уменьшать период кредитования, то переплата составит всего 1 605 867,77 рублей. При дифференцированном графике каждый следующий платеж позволит заемщику гасить чуть больше (за счет снижения суммы обязательного взноса). Соответственно, экономия увеличится. Кроме того, такая схема дает дополнительную страховку от невыплат и возникновений просрочки, т.к. сумма платежа ниже максимально возможной для данного заемщика.

Досрочное погашение ипотеки

Порядок внесения платежей в оплату основного долга из собственных средств досрочно устанавливается условиями договора. Общую схему досрочного погашения ипотеки можно описать так:

- заемщик самостоятельно определяет сумму, которую готов внести и дату;

- в банк направляется уведомление о намерении произвести платеж (как правило, такую возможность предоставляется в личном кабинете на сайте, доступ к нему дается при оформлении договора ипотеки; в заявлении должно быть указано, какой перерасчет нужно сделать – сокращение срока или снижение ежемесячного платежа);

- в указанную дату клиент переводит на свой расчетный счет в банке нужную сумму (обратите внимание, некоторые кредитные организации требуют, чтобы сумма была внесена за несколько дней до платежа);

- кредитор списывает сумму в счет погашения;

- заемщику направляется (через личный кабинет или в отделении при личном обращении) обновленный график платежей по ипотечному кредиту.

Наибольшую экономию приносит уменьшение срока действия договора. Проценты начисляются на остаток задолженности за весь период действия договора, поэтому сокращение срока дает двойную экономию: за счет снижения задолженности, на которую начисляются проценты, и за счет сокращения периода их начисления.

Однако, если досрочное погашение не единственное, или заемщик не уверен в своей способности оплачивать ежемесячные взносы в будущем в том же объеме, стоит рассмотреть изменение графика через снижение ежемесячного платежа. В этом случае ежемесячную экономию можно направить также в счет досрочного погашения (особенно удобно это, если в банке нет комиссии за досрочку).

По формуле выше можно рассчитать, выгодно ли вносить небольшую сумму в погашение ипотечного кредита. Если комиссия отсутствует, снижать задолженность небольшими суммами выгоднее, чем копить и вносить единовременно существенный платеж.

Погашение ипотеки материнским капиталом или социальными выплатами

Получением материального поощрения можно начать заниматься, как только второму ребенку выдадут свидетельство о рождении в ЗАГСе. Для того, чтобы воспользоваться средствами материнского капитала на погашение ипотеки, нужно получить в ПФР специализированный сертификат.

Материнский капитал возможно направить на первоначальный взнос ипотечного кредита или погасить средствами уже имеющуюся ипотеку. Если остаток основного долга меньше, чем сумма мат.капитала, то можно закрыть этими деньгами и проценты за пользование кредитом. При этом Пенсионный фонд должен одобрить возможность погашения ипотечной ссуды.

При погашении ипотечного кредита, средства материнского капитала перечисляются на счет в банк. После погашения происходит перерасчет по любой схеме, которую выберет клиент.

Процедура досрочного погашения социальными выплатами, которые направляются на счет заемщика напрямую (например, единовременное пособие по рождению ребенка), ничем не отличается от погашения ипотечного кредита собственными средствами.

Погасить досрочно ипотеку можно и средствами налогового вычета.

Погашение ипотечного кредита многодетным семьям

Федеральный закон от 03.07.2019 N 157-ФЗ устанавливает параметры и направления помощи многодетным семьям, которые приобрели недвижимость на заемные деньги. Тем родителям, у которых в период с 1 января 2019 года до конца 2022 года был рожден (или принят под опеку) третий ребенок или последующие, за счет государства будет предоставлена субсидия в размере 450 000,00 рублей. Договор купли-продажи недвижимости может быть оформлен как с физическим, так и с юридическим лицом (то есть квартира может быть на первичном и вторичном рынке). Всю сумму финансовой помощи можно потратить на погашение ипотечного кредита, за исключением ситуаций, когда остаток задолженности по договору ипотеки менее 450 000,00 рублей – в этом случае разрешается направить сумму в погашение процентов. Взять займ с возможностью такого погашения можно до 1 июля 2023 года. Эта выплата суммируется со средствами материнского капитала. Выдачей средств занимаются органы социальной защиты населения.

Субсидия на погашение ипотечного кредита

В России действует программа предоставления бесплатного муниципального жилья для малоимущих семей и отдельных граждан. Однако, реализация этой программы затягивается, ждать положенные квадратные метры приходится по 20 лет. Поэтому параллельно вводятся особые льготные схемы финансирования покупки недвижимости для нуждающихся граждан.

Например, для молодых семей действует Федеральная программа с одноименным названием «Обеспечение жильем молодых семей». Для того, чтобы претендовать на получение субсидии, семья должна удовлетворять следующим требованиям:

- возраст каждого из супругов не должен превышать 35 лет;

- общая площадь собственной недвижимости не превышает 15 квадратных метров на каждого члена семьи (в том числе детей);

- оба супруга являются гражданами России;

- возможность документально подтвердить общий доход (для семьи без детей он должен составлять не менее 21 000,00 рублей; для с одним ребенком – не менее 35 000,00 рублей; с двумя и более детьми – 43 000,00 рублей).

Размер субсидии может составить до 30% от стоимости приобретаемого жилья для семей без детей и до 35% для семей с детьми. Документы нужно направить в администрацию муниципального образования (Комитет по управлению имуществом или в Комитет по делам молодежи).

На основании рассмотрения документов семье выдается сертификат, который может быть направлен как на оплату первого взноса по ипотеке (собственные средства, соответственно, можно будет направить на досрочное погашение основного долга), так и на погашение уже имеющегося ипотечного займа.

Сертификат выдается строго на покупку жилья в том же регионе.

Также есть возможность получить дополнительную помощь от государства на погашение ипотеки по программе «Военная ипотека». Ее реализация регулируется Федеральным законом №117 от 20.08.2004 года. Согласно ему, на каждого военнослужащего, который отслужил более 3-х лет, открывается индивидуальный накопительный счет, на который из федерального бюджета ежеквартально перечисляются средства материальной помощи для военнослужащего. Эти средства инвестируются и приносят дополнительный доход.

При увольнении в запас, при выслуге 20-ти лет, наступлении определенных событий, которые оговорены в законе, военнослужащий имеет право на использование этих средств в счет оплаты по ипотеке.

Средства даются не безвозмездно, а в качестве беспроцентного целевого займа. То есть экономия возникает только на процентных платежах банку.

Использовать средства накопительного счета военнослужащих можно только в тех банках, которые предоставляют программу «Военная ипотека». Выдачу займа осуществляет ФГУ «Росвоенипотека».

Кроме того, согласно постановлению Правительства РФ от 11.08.2017 N 961 государство (через банк «ДОМ.РФ», который назывался АИЖК) компенсирует банкам потери при реструктуризации ипотечных кредитов, если у заемщика:

- есть несовершеннолетние дети или учащиеся на очной форме обучения до 24-х лет;

- снизился доход и сумма ежемесячного платежа составила более 30%;

- сумма платежа увеличилась в связи с увеличением курса валюты (по валютным кредитам) и некоторые другие случае.

Фактически, банк-кредитор, раз он получает компенсацию своих убытков, не в праве отказать в реструктуризации (снижении ставки, изменении валюты). Сэкономленные собственные средства заемщик может также направить на досрочное погашение займа.

По программе рефинансирования за счет государства невозможно сократить срок кредитования.

Что такое ипотечные каникулы, как и когда они применяются?

Ипотечные каникулы – это снижение суммы каждого платежа или отсрочка выплат по кредиту, которую предоставляет банк. Воспользоваться правом на отсрочку может любой заемщик, если в его жизни произошли изменения, которые сказались на платежеспособности (Федеральный закон от 01.05.2019 N 76-ФЗ).

Например:

- потеря постоянного места работы;

- снижение доходов более чем на 30%;

- возникновение инвалидности у самого заемщика или его ребенка (в том числе приемного);

- заболевание или травма, в результате которых заемщик пробыл на «больничном» более 2-х месяцев непрерывно;

На ипотечные каникулы могут претендовать только те клиенты, которые ранее не обращались с банк с целью снижения процентной ставки по кредиту, пролонгации срока договора или о иных смягчениях условий. При этом жилье, приобретенное в кредит, должно быть для заемщика единственным, а сумма займа составлять не более 15 000 000,00 рублей.

Возможно несколько вариантов предоставления каникул по погашению ипотечного кредита:

- отмена платежей по процентам и основному долгу;

- снижение суммы ежемесячного платежа (но в него по-прежнему будет входить и часть основного долга и проценты);

- оплата только процентного платежа, без основного долга.

Каникулы длятся максимум 6 месяцев (можно запросить и более короткий срок). Если заемщик до даты истечения срока каникул внесет все недостающие платежи, то они заканчиваются автоматически. Если нет – срок кредита продлевается на полгода, а график платежей пересчитывается. Фактически, суммарная переплата вырастет, т.к. срок кредита пролонгируется на эти полгода, в течение которых заемщик не выплачивал полностью долг банку.

Для оформления ипотечных каникул необходимо обратиться в банк-кредитор. За весь срок действия договора воспользоваться таким правом можно только один раз. Также использовать свое право на ипотечные каникулы можно только по одной ипотеке за всю жизнь.

Когда и как следует делать рефинансирование ипотеки?

Под рефинансированием понимается выдача кредита банком на досрочное погашение кредита, который ранее был предоставлен другим банком.

Рефинансирование позволяет заемщику снизить процентную ставку по кредиту, уменьшить сумму ежемесячного платежа (или поменять схему выплат с аннуитетной на расчетную или наоборот) продлить срок кредита.

Получение кредита на рефинансирование подразумевает переоформление залога, перерегистрацию договора, изменение выгодоприобретателя по договору страхования и прочие дополнительные расходы.

Процедура получения кредита на рефинансирование аналогична получению первоначального кредита, за исключением сбора документов. Это влечет за собой дополнительные расходы на комиссии банка (за выдачу, за перевод средств в сторонний банк и другие).

Заниматься получением рефинансирования ипотеки выгодно, если банк предлагает существенное снижение ставки или иные преференции (например, отсутствие страхования жизни). В противном случае временные затраты и дополнительные платежи могут сделать перекредитовку невыгодной для клиента.

Прежде чем обращаться в сторонний банк, можно попробовать обратиться к кредитору с заявлением о снижении процентной ставки и пролонгации ипотеки. Банку выгодно пойти навстречу и удержать клиента, с которым уже налажены деловые взаимоотношения. Исключение – большой срок просроченной задолженности. Но нужно помнить, что в рефинансирующий банк информация о просрочке также поступит через Бюро кредитных историй, что может повлиять на его решение и процентную ставку.

Самую большую экономию дает рефинансирование в первой половине срока действия кредита. Если 50% ежемесячных платежей уже выплачена, то заемщик в каждый платеж отдает банку все большую часть ссудной задолженности и чем ближе к концу срока действия договора, тем меньшую экономию даст перекредитовка. В этом случае оправданно снизить ставку в исходном банке.

Нюансы

Погашение ипотечного займа также положительно влияет на кредитную историю заемщика, особенно если кредит гасится полностью досрочно. В Бюро кредитных историй поступает информация о сроке кредита по договору и дате его фактического закрытия. Это дополнительный положительный фактор при дальнейшем кредитовании. Положительная кредитная история влияет не только сам факт выдачи нового займа, но и на процентную ставку по нему.

Досрочное погашение не исправит кредитную историю, если до этого заемщик допускал просрочки. Кредитная история обнуляется только через 180 дней с даты полного погашения просроченной задолженности. Исключение – полное погашение договора.

Также заемщик, который оплачивал платежи раньше срока и в большем объеме, может написать заявление в банк-кредитор с просьбой снизить процентную ставку по действующей ипотеке.

8 способов быстро выплатить ипотеку — схемы и методы погасить кредит досрочно

Если дом, квартира или другая недвижимость в ипотеке, а из семейного бюджета можно выделить средства, чтобы досрочно выплатить часть или всю сумму задолженности, следует знать, как все правильно сделать, чтобы банк остался доволен сотрудничеством, а человек сэкономил на выплате процентов. Рекомендации, как быстро выплатить ипотечный кредит, которые будут даны, помогут найти в случае необходимости подходящий выход из сложившейся ситуации.

Возможно ли досрочное погашение ипотеки

Условие регулируется кредитным договором. Большинство банков и финансово-кредитных учреждений предоставляет такую возможность. Выплатить досрочно ипотечный кредит можно полностью и частями без процентов, комиссий, штрафных санкций, быстро и с минимальными затратами. У некоторых организаций существуют определенные ограничения по сумме или другие условия.Так, допустим, кредитор вправе потребовать от заемщика, чтобы тот за несколько дней до конца платежного периода сообщал в письменной или устной форме о том, что он планирует погашение ипотеки досрочно.

В любом случае условия изменения графика взносов для того, чтобы быстро закрыть ипотеку, обсуждаются индивидуально перед оформлением кредитного договора. В нем должны быть четко прописаны пункты, регламентирующие порядок, процесс и возможность погашения ипотечного займа досрочно, минимальный и максимальный ежемесячный платеж, который заемщик вправе выплатить дополнительно.

Как быстро погасить ипотеку

Досрочное погашение ипотечного кредита гарантирует снижение размера переплаты, экономию собственных средств и сокращение срока кредитования. Чем быстрее у заемщика получится выплатить долг, тем меньше будет переплата. Большинство должников оформляет ипотечный кредит на срок до 15, 20 или 30 лет, но выплачивает его гораздо быстрее. Для тех граждан, которые учитывают разные форс-мажорные обстоятельства (снижение зарплаты, появление новых финансовых обязательств и проблем, которые потребуется быстро решить, незапланированные покупки) – это нормальная практика.

Досрочное гашение ипотечного кредита бывает полным и частичным. Под полным погашением понимают внесение всей суммы долга сразу. При частичном погашении заемщик, помимо обязательного ежемесячного взноса, вносит дополнительные денежные средства, их размер не ограничивается конкретными требованиями. Быстро выплатить долг можно, используя материнский капитал, страховку, личные средства, дотации, т.д.

В соответствие с действующим законодательством, граждане РФ могут частично и полностью гасить свои займы. Для этого они должны за 30 дней (другой срок указывается в договоре) до планируемой даты погашения уведомить банк о своем намерении. Проценты выплачиваются только за фактический срок пользования заемными денежными средствами. Заявление может подаваться в устной или письменной форме, по телефону или в онлайн-режиме.

После частичного возврата основного долга банк осуществляет выдачу заемщику нового графика взносов, в соответствие с которым ежемесячная оплата и проценты уменьшаются. Если должнику удалось быстро выплатить долг в полном объеме, то выдается документ, свидетельствующий о том, что займ закрыт. Эта справка защитит от возможных проблем в будущем. Она становится доказательством того, что должник выполнил перед банком все обязательства.

Снижение размера платежа

Один из 8 эффективных способов быстро выплатить ипотеку – это снизить ежемесячный взнос по займу. Прибегнуть к нему рекомендуют заемщикам, которые не уверены в том, что смогут всегда вовремя собрать требуемую сумму, чтобы погасить ежемесячный взнос. Снижать размер выплаты по договору ипотечного кредитования можно, если:

- заемщик имеет стабильную работу, но желает перестраховаться;

- нет 100% уверенности в своем финансовом положении;

- финансовое положение нестабильное — заработки периодически падают и возрастают, должник может быстро заработать крупное денежное вознаграждение.

Снижая размер взноса, заемщик существенно не уменьшит объем переплаты, но сократит финансовое обременение, защитит себя от просрочки, поскольку сможет в любой ситуации выплатить обязательный ежемесячный взнос, а это уже важное и существенное преимущество. Срок кредитования в случае снижения размера взноса остается прежним, как и процентная ставка, схема погашения долга и т.д.

Чтобы снизить размер выплаты, требуется периодически или постоянно вносить помимо основного ежемесячного дополнительный взнос. Если у заемщика появились свободные деньги, которые помогут быстро выплатить кредит, он должен связаться с банком или другим финансовым учреждением, сообщить о своем намерении. Ориентироваться всегда следует на договор. В нем указываются все нюансы процедуры. Не менее эффективный способ решения данного вопроса – консультация у сотрудника банка: он предоставит всю требуемую информацию об услуге.

Уменьшение срока кредитования

Если снижать размер взноса нет смысла, то можно воспользоваться другим из 8 способов быстро выплатить ипотеку. Уменьшать срок кредитования эксперты рекомендуют в таких случаях:

- когда заемщик имеет стабильный хороший доход, в котором он уверен на 100%;

- когда есть возможность в скором времени получить необходимую денежную компенсацию, которая позволит полностью покрыть долг (человек еще не успел продать старую квартиру, но не может отсрочить переезд, ему приходиться оформить ипотечный займ, который он сразу закроет, когда реализует свой объект недвижимости).

В таких случаях можно без рисков делать дополнительный взнос в счет погашения займа и значительно уменьшать срок кредита. Но не стоит забывать, что материальная нагрузка должна быть посильной. Преимущество уменьшения срока кредитования очевидно. Этот способ максимально снижает переплату. Его недостаток – непосильные для большинства должников ежемесячные взносы.

Виды платежей по кредиту

Перед тем, как взять ипотеку, приходится учитывать много разных нюансов. Один из первых — вид выбираемого взноса по кредиту. Он бывает аннуитетным и дифференцированным. У каждого из них есть свои плюсы и минусы, каждый вид оказывает огромное влияние на эффективность досрочного погашения взятого займа. Поэтому если планируется закрытие ипотеки раньше срока, тогда этот нюанс требует к себе пристального внимания.

Вид платежа играет важную роль при ипотечном кредитовании, поскольку:

- он определяет, по какой схеме будут начисляться проценты;

- он влияет на размер ежемесячного взноса;

- от него зависит, как будет распределяться «тело кредита» на весь его срок.

Если говорить о досрочном погашении взятого займа, то тут ситуация сложнее, и чтобы понять, какую стратегию лучше всего выбрать для скорейшего погашения займа, требуется индивидуально проводить расчеты, учитывая при этом срок, размер кредита, способ начисления процентов, ставку, финансовые возможности заемщика, т.д. Единственного и правильного совета относительно того, какой тип платежа выбрать, нет. Все зависит от конкретных условий и ситуации.

Аннуитетный

Этот вид взноса подразумевает разбитие основного долга и начисленных процентов на равные части. Другими словами, должник ежемесячно должен оплачивать один и тот же платеж на протяжении всего срока кредитования. Как правило, финансовые учреждения предоставляют клиентам график, в котором указывается порядок выплат аннуитетных взносов. Но при желании провести все расчеты можно самостоятельно.

Величина ежемесячных аннуитетных платежей по ипотеке рассчитывается по формуле — х = S * (Р + (Р/(1+Р)N-1)), где х – размер ежемесячного взноса, N – срок кредитования в месяцах, Р — годовая ежемесячная процентная ставка. Чтобы рассчитать процентную составляющую рассматриваемого взноса, требуется умножить остаток кредита на указанный период на годовую процентную ставку, полученный показатель разделить на 12 месяцев.

Используется следующая формула — Рn = Sn * Р / 12, где Sn – оставшаяся задолженность, Рn — сумма начисленных процентов по ипотеке. Та часть ежемесячной оплаты, которая позволит погасить основной долг по ипотеке, рассчитывается по формуле — s = х — рn, где s – искомый показатель, х – размер ежемесячного взноса по ипотеке, рn – проценты, установленные на момент осуществления n-го платежа.

Чтобы узнать, какая часть уходит на то, чтобы выплатить основной долг, месячную плату уменьшают на начисленные проценты. Поскольку величина s зависит от предыдущих выплат по ипотеке, то ее рассчитывают последовательным способом по каждому месяцу, начиная с первого. Точность получаемого показателя зависит от точности проведенных расчетов. Облегчить задачу проведения расчетов помогает специальный кредитный калькулятор.

Аннуитет подразумевает выплату на первоначальных этапах 80-90% начисляемых процентов по кредиту, только 10-20% из всей оплачиваемой суммы идет на то, чтобы выплатить основной долг. Выбирая рассматриваемый способ погашения займа, должник сначала платит проценты, а только потом основной долг. Как утверждают специалисты, аннуитет выгоден сначала кредитору, а только потом должнику.

Преимущества рассматриваемого схемы следующие:

- возможность получения более крупного займа;

- щадящая нагрузка на должника на начальных этапах;

- удобство выплаты кредита благодаря тому, что ежемесячные платежи фиксированные, как результат – исключение возможности случайного возникновения задолженности;

- удобное планирование бюджета;

- более длительный срок кредитования.

К недостаткам аннуитетной схемы относят большую переплату и неизменную величину выплачиваемых взносов на протяжении всего срока погашения ипотеки. Если сравнивать аннуитет и дифференцированную схему, то можно без проведения расчетов сказать, что должнику, который выбрал первый способ гашения основного долга, кредит обойдется дороже, поскольку тело займа уменьшается медленнее, а проценты начисляются на него.

Должник знает, какую оплату должен делать каждый месяц, планирует свой бюджет и заранее предусматривает все возможные проблемы во избежание штрафных санкций, которые применяет банк или другое финансовое учреждение в случае несвоевременной оплаты ежемесячного взноса. Но гораздо удобнее, когда размер обязательных выплат по ипотечному займу постепенно уменьшается.

Аннуитетная схема выгодная прежде всего для кредиторов. Они получают максимальную прибыль от выданного займа. Должник на первых этапах погашает в основном проценты за пользование взятыми средствами, как результат – медленное уменьшение величины основного долга и более весомая переплата по ипотечному кредиту, чтобы ее уменьшить, есть только один выход — воспользоваться правом на полное или частичное досрочное погашение долга. Каким способом это сделать – путем уменьшения ежемесячной выплаты или срока кредитования – решает должник.

Дифференцированный

Этот способ погашения ипотеки называют коммерческим или классическим. Он предусматривает начисление процентов на остаток долга. В переводе с английского языка differentiate (дифференцировать) означает отличать, различать – и размер каждой последующей ежемесячной выплаты по ипотеке постоянно отличается от предыдущей. Этот способ погашения кредита обязует должника выплачивать тело зама равными частями и проценты, которые начисляются на остаточную сумму, она каждый месяц уменьшается, что обуславливает снижение их величины.

Преимущества дифференцированного способа, которым можно выплатить ипотеку:

- небольшая переплата по кредиту по сравнению с аннуитетом за счет того, что тело займа постепенно уменьшается, а вместе с ним и сумма начисляемых процентов;

- постепенное снижение финансовой нагрузки на должника за счет снижения ежемесячных платежей;

- простой и понятный принцип расчета, который осваивает даже ребенок.

К минусам дифференцированного способа относят:

- сравнительно высокие первые платежи;

- меньшая сумма кредита по сравнению с той, которую можно получить, выбирая аннуитет;

- всегда разный размер платежей, необходимость постоянной сверки с графиком платежей, выбранным банком или другой финансовой организацией.

Этот способ выплаты ипотеки более выгоден для заемщиков. Даже при условии, что первые выплаты по займу будут существенными, переплата по сравнению с аннуитетом в 1,5-2 раза меньше. Дифференцированный займ можно частично или полностью выплатить в любое удобное время. Способ, как это выгодно и быстро сделать, выбирает должник. Эксперты рекомендуют прибегать к сокращению срока кредитования на последних этапах возврата ипотеки, к сокращению суммы выплат – на первых порах, чтобы максимально уменьшить размер обязательного платежа.

Условия досрочного погашения ипотечного кредита

Чтобы быстро и выгодно выплатить ипотеку, потребуются не только дополнительные финансовые ресурсы. Человек должен знать свои права и обязанности, быть юридически подкованным в вопросах, уметь при необходимости защитить свои интересы в судебном порядке. Условия досрочного возврата взятых в долг средств прописываются в кредитном договоре и в каждом конкретном случае могут быть разными.

По закону граждане РФ могут без препятствий выплатить полностью или частично ипотечные займы. Для этого необходимо уведомить банк или другое финансовое учреждение в установленный срок. Заемщик также должен обязательно учитывать условия договора, заключенного с кредитором. В нем прописываются все нюансы преждевременного возврата заемных средств:

- пороговая (минимальная) сумма досрочного платежа;

- способ и срок уведомления финансового учреждения о желании быстро выплатить ипотеку полностью или снизить размер платежей;

- наличие комиссий, штрафов, вычетов, других санкций за проведение пересчета графика платежей по займу.

Кредитный договор может вовсе не включать условия досрочного погашения займа. В таком случае заемщик должен обговорить с банком или другим финансовым учреждением этот вопрос, документально урегулировать его, чтобы избежать проблем в будущем. Если появится возможность быстро выплатить ипотеку в будущем, а в договоре не предусмотрено условие досрочного погашения, банк или организация вправе отказать клиенту или потребовать дополнительную комиссию.

Порядок действий заемщика

Чтобы быстро выплатить ипотечный кредит, должник обязуется:

- уведомить финансовое учреждение о намерении внести дополнительные денежные средства (в заявлении указывается предполагаемый размер взноса);

- в определенный день подойти в финансовое учреждение, чтобы переоформить документы и внести оплату наличным или безналичным способом;

- если дополнительный взнос помог выплатить всю оставшуюся часть долга, взять справку о том, что договор ипотечного кредитования закрыт;

- оформить все документы в соответствующих государственных инстанциях, подтверждающие тот факт, что владельцем жилого объекта является заемщик.

8 способов быстрее погасить ипотеку

Кредит – это весомое финансовое обременение, поэтому каждый должник старается всеми возможными путями от него поскорее избабиться. Способов быстро выплатить долг банку или другому учреждению существует много – это личные сбережения, материнский капитал, налоговый вычет, рефинансирование, специальные социальные программы, увеличение частоты вносимых оплат, снижение расходов по кредитной карте в пользу погашения займа, субсидии.

Собственные средства и накопления

Один из 8 способов быстро выплатить ипотеку – это использование личных сбережений. Его преимущества:

- максимальное сокращение срока кредитования, возможность быстро снять с себя финансовое бремя;

- минимальная переплата по займу;

- быстрая возможность стать полноправным обладателем приобретаемой в кредит недвижимости.

Единственный недостаток этого способа – это необходимость жесткого планирования бюджета. Должник, отдавая свои накопления, лишается единственной страховки, которая при необходимости поможет решить возникшие непредвиденные материальные проблемы.

.

Материнский капитал

Этот способ, позволяющий быстро выплатить долг, подходит для родителей и опекунов, у которых есть два и более ребенка. Они могут получить денежную компенсацию в виде сертификата на улучшение жилищных условий, нецелевое использование указанных средств не допускается. Гражданин, который имеет право на получение материнского капитала, обращается в Пенсионный фонд и банк. Учреждения выдают разрешение на использование сертификата для погашения ипотечного займа. Должник отдает сертификат и разрешение кредитору. Размер компенсации — 400 тысяч рублей.

Налоговый вычет

Обладатели займов на приобретение жилья имеют право получить налоговый вычет со стоимости недвижимости и уплаченных финансовому учреждению процентов. Его размер составляет 13% от суммы квартиры или дома, приобретаемого в кредит, но не может превышать 2 млн. рублей. Чтобы получить денежную компенсацию, требуется обратиться в налоговую инспекцию или бухгалтерию компании-работодателя.

Рефинансирование кредита

Если заемщик находит более выгодную программу, он может воспользоваться правом рефинансировать его – перевести в другое кредитное учреждение. Преимущества этого способа:

- существенная экономия;

- снижение размера переплаты;

- возможность выбора более подходящей кредитной программы с целью улучшения условий.

Перевод ипотечного займа из одной организации в другую предусматривает снятие всех обязательств должника перед текущим кредитором и переход залогового имущества новому учреждению. При этом заключается новый ипотечный договор, в котором указываются совершенно другая процентная ставка, схема, срок кредитования, возможность реструктуризации долга, и т.д. Выгодные условия ипотечного кредитования предлагает Сбербанк.

Увеличение частоты платежей

Если из дохода можно выделить средства на то, чтобы досрочно погашать займ, вносить их можно несколько раз в месяц. Это позволит сократить период кредитования и максимально снизить переплату. Увеличивать частоту выплат рекомендуется, когда у заемщика есть дополнительный заработок, когда появились лишние деньги в результате продажи личного имущества, т.д.

Снижение расходов по кредитной карте в пользу погашения долга по ипотеке

Если человек пользуется кредитной картой с определенным лимитом, то эти средства можно использовать для погашения ипотечного кредита. Этот способ не требует каких-либо дополнительных вложений со стороны заемщика, при этом возможна существенная экономия на процентах. Кредитная карта должна быть абсолютно бесплатной, без комиссий за годовое обслуживание.

Субсидии в рамках действующих программ для отдельных категорий граждан

Безвозмезднуюю материальную государственную помощь на частичное погашение ипотечного кредита могут получить молодые и многодетные семьи, военнослужащие, инвалиды, сироты, одинокие мамы, врачи, ученые, преподаватели, госслужащие, бюджетники и т.д. Ее величина напрямую зависит от официальных доходов всей семьи. Существует несколько программ субсидирования. Каждый человек выбирает для себя подходящий вариант.

Социальная ипотека

Чтобы улучшить жилищную ситуацию для лиц, которые относятся к незащищенным слоям населения, государство разработало специальные программы. Они предполагают частичную оплату жилья, приобретаемого в кредит, за счет бюджетных средств, снижение процентной ставки, предоставление определенных льгот в виде денежных компенсаций основного долга и процентов, т.д.

Видео

Как досрочно погасить ипотеку

Как досрочно погасить ипотеку

Нашли в тексте ошибку? Выделите её, нажмите Ctrl + Enter и мы всё исправим! Понравилась статья? Реклама на сайте

Как гасить ипотеку досрочно: сокращать срок или платёж

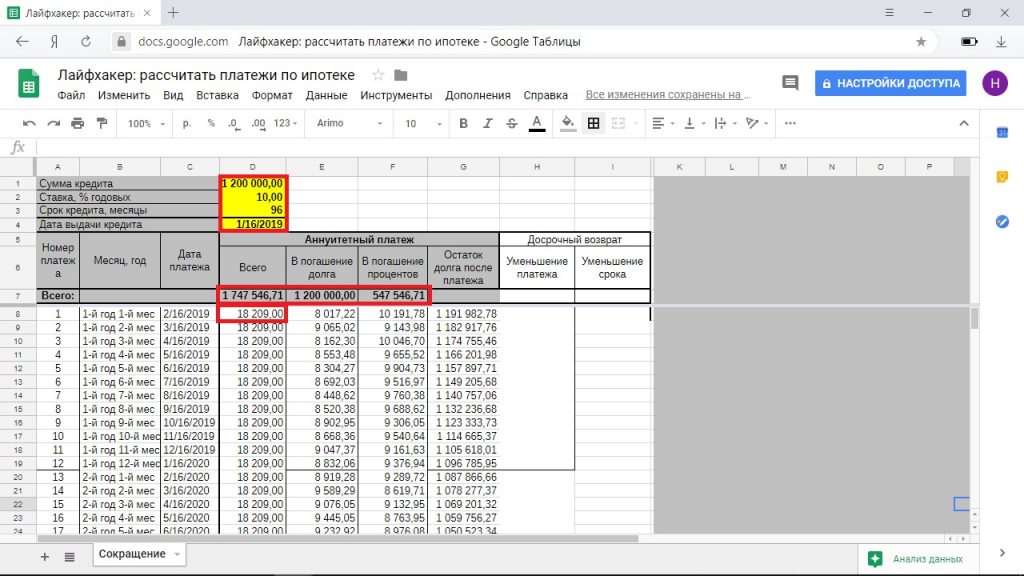

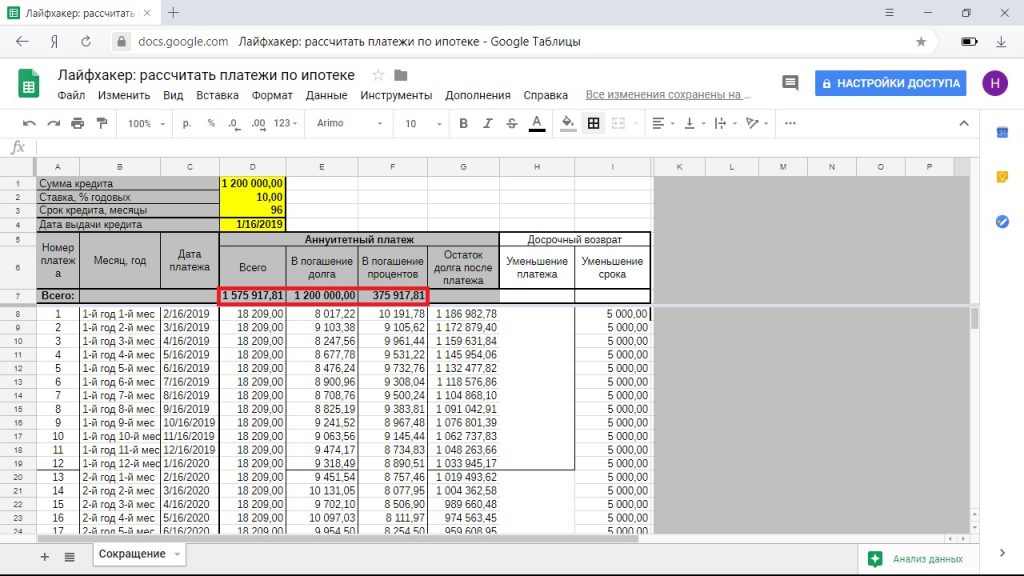

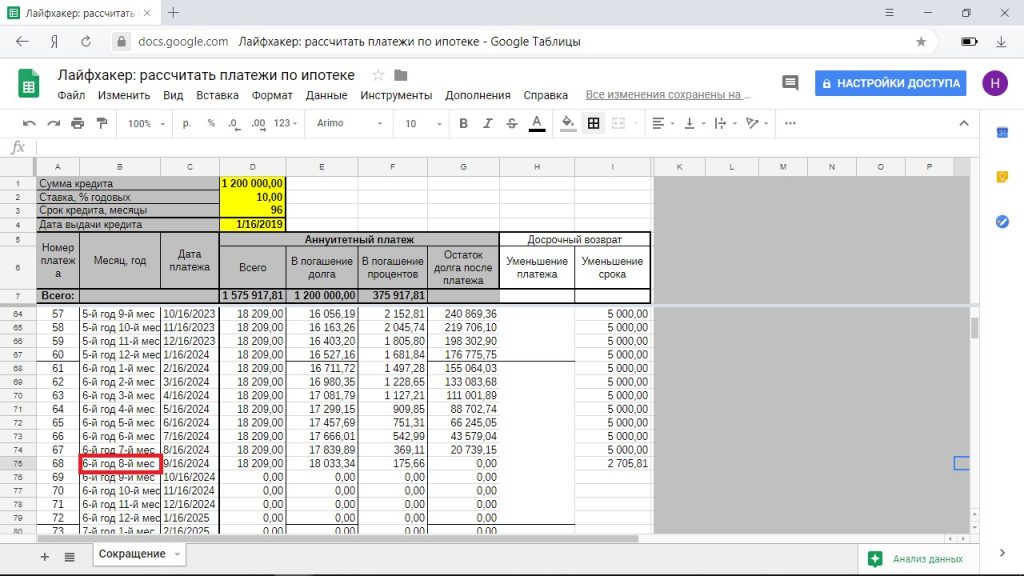

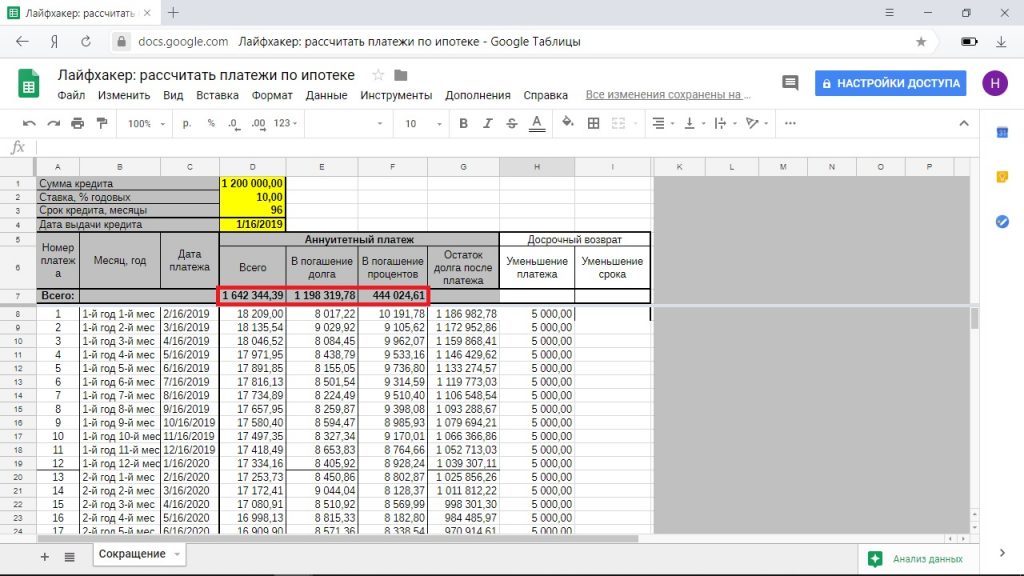

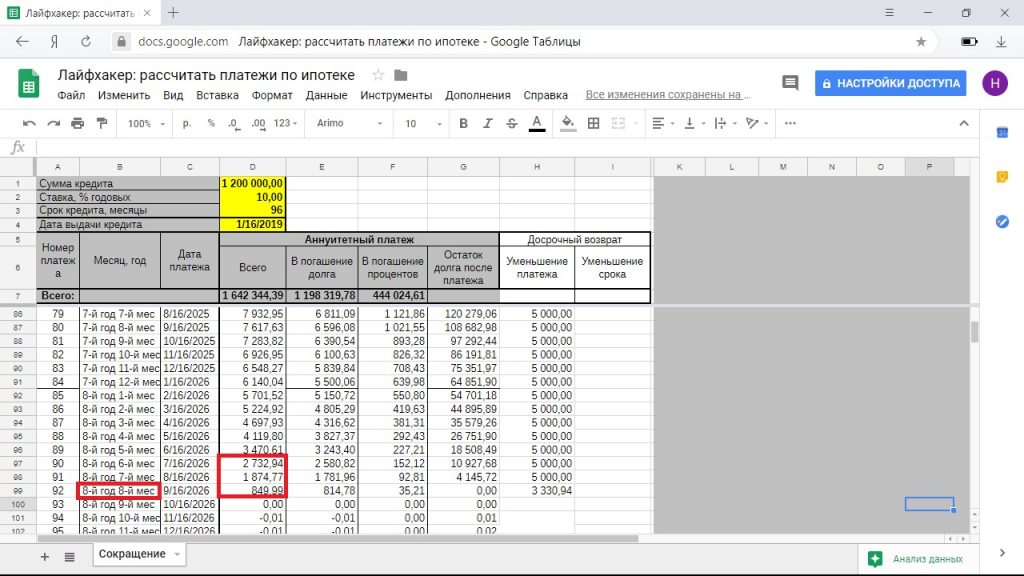

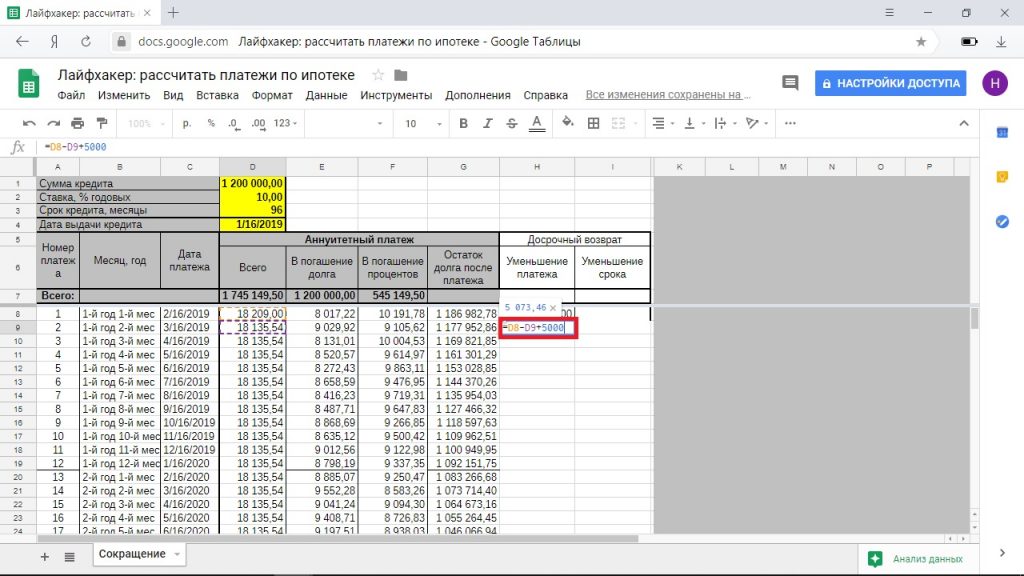

Для расчётов возьмём ипотечный кредит в размере 1,2 миллиона рублей под 10% годовых на срок в 8 лет (96 месяцев). Предположим, что ежемесячно у вас есть свободные 5 тысяч рублей, которые вы хотите направить на досрочное погашение.

Концептуально эти расчёты подойдут и для вашей ситуации, но для точных цифр придётся провести вычисления самостоятельно.

Как выгоднее гасить ипотеку при аннуитетных платежах

При аннуитетных платежах вы ежемесячно отдаёте банку одну и ту же сумму в счёт погашения кредита. При этом структура платежа в разные месяцы неодинакова. Обычно поначалу не менее половины составляют проценты — точные пропорции можно посмотреть в вашем графике выплат.

В нашем примере ежемесячный платёж составляет 18 209 рублей. Всего нужно будет отдать банку 1 747 546 рублей с переплатой 547 546 рублей.

Досрочное погашение с сокращением срока

Если ежемесячно платить дополнительно по 5 тысяч рублей и сокращать срок кредита, то вы сэкономите 171 647 рублей на погашении процентов и полностью рассчитаетесь с банком за 5 лет и 8 месяцев.

Досрочное погашение с уменьшением платежа

Если сокращать платёж, то вы сэкономите 103 540 рублей, выплатите ипотеку за 7 лет и 8 месяцев. При этом в последние месяцы ваш платёж будет настолько мал (менее 5 тысяч рублей), что вы практически его не почувствуете.

Погашение с уменьшением ежемесячного и увеличением досрочного платежа

Досрочное погашение с сокращением срока ипотеки кажется выгоднее: экономите больше, отдаёте весь долг банку быстрее. Вот только при подсчётах для стратегии с уменьшающимся платежом есть одно но: из зоны внимания обычно выпадает разница между изначальным ежемесячным платежом и уменьшившимся.

При платежах с сокращением срока вы продолжаете платить 18 209 + 5 000 рублей и расстаётесь с 23 209 рублями. При уменьшении платежа вы начинаете с той же суммы и постепенно выходите на 1 874 + 5 000 = 6 874 рубля.

Но можно ежемесячно добавлять к сумме, выделенной на досрочное погашение, разницу между изначальным и текущим платежами.

И в этом случае магическим образом вы выплачиваете ипотеку в тот же срок и с той же переплатой, что и при досрочном погашении с сокращением срока.

Если однажды ваша финансовая ситуация ухудшится, вы в любой момент можете отложить досрочное погашение и выплачивать уменьшившуюся сумму ежемесячно. При досрочном погашении с сокращением срока вы такой роскоши лишены.

Кроме того, некоторые банки разрешают частично погашать ипотеку онлайн только с уменьшением платежа, а для сокращения срока придётся идти в отделение. Если очная встреча с сотрудниками кредитного учреждения не для вас, этот вариант погашения отлично подойдёт.

- Если вы уверены, что у вас всегда будут деньги на изначальный основной платёж и 5 тысяч для досрочного погашения, для вас нет никакой разницы, как погашать: с сокращением срока или с уменьшением платежа по третьему варианту, если вы отдаёте ежемесячно одну и ту же сумму.

- Если вы предполагаете, что через пару лет финансовая ситуация может ухудшиться, выбирайте досрочное погашение с уменьшением платежа и учётом разницы между изначальным платежом и нынешним. Будут проблемы — перейдёте к выплатам по графику, причём вносить ежемесячно надо будет уже существенно меньше, чем на старте ипотеки. Не будет проблем — выплатите ипотеку так же быстро и с такой же выгодой, как и те, кто досрочно гасил её с сокращением срока.

- Если ипотека для вас и сейчас тяжёлое бремя, но вы готовы кое-как выкраивать 5 тысяч рублей ежемесячно, идите путём уменьшения платежа. Так вы будете возвращать кредит те же 8 лет, но постепенно вам будет становиться всё легче и легче. Да и сэкономить немного получится.

Как выгоднее гасить ипотеку при дифференцированных платежах

Дифференцированные платежи банки предлагают редко, но взять ипотечный кредит с такими условиями всё же можно. В этом случае сумма основного долга делится на равные части, проценты ежемесячно начисляются на остаток долга. Поэтому постепенно размер платежа уменьшается.

Для ипотеки из нашего примера в такой ситуации переплата составит 484 958 рублей, платёж в первый месяц — 22 500 рублей, в последний — 12 604 рубля. Чтобы рассчитать выгоду, воспользуемся одним из сайтов с кредитными калькуляторами, например mobile-testing.ru.

Всего за 5 тысяч в месяц вы сократите переплату по процентам на 137 121 рубль и выплатите ипотеку за 5 лет 8 месяцев. При этом ежемесячно вам предстоит отдавать всё меньшую сумму за счёт дифференцированных платежей.

Имейте в виду, что калькулятор не учитывает досрочное погашение при первом платеже. Однако, если бы это было возможно, цифры изменились бы незначительно.

При сокращении размера платежа процесс также идёт в сторону уменьшения обоих параметров, правда, не столь быстро. Это происходит за счёт сокращения доли, ежемесячно идущей в счёт погашения основного долга.

Выходит, что при таком подходе будет сэкономлено 94 196 рублей, ипотеку вы погасите за 7 лет и 1 месяц.

Разницу между изначальным платежом и текущим здесь вычислять бессмысленно: она формируется в основном за счёт уменьшения процентов. И платёж будет так и так сокращаться в зависимости от энтузиазма, с которым вы будете гасить основной долг.

- Если вас устраивает размер доли основного долга в структуре платежа, сокращайте срок кредита. Размер ежемесячной выплаты в любом случае будет уменьшаться быстрее, чем изначально, за счёт сокращения остатка основного долга.

- Уменьшение платежа существенно затягивает ваши отношения с банком — в этом конкретном случае на 1 год и 7 месяцев. Ежемесячный платёж при этом в первое время уменьшается не так быстро, как хотелось бы: при выплатах без досрочек после года ипотеки его размер составит 21 405 рублей, при досрочных выплатах с уменьшением платежа — 20 345 рублей.

Как быстро выплатить ипотеку и избавиться от неё навсегда в 2020 году

Приветствуем! Сегодня поговорим о том, как быстро погасить ипотеку. Наши эксперты подготовили для вас две стратегии как быстро выплатить ипотеку, советы как быстрее рассчитаться с ипотекой самостоятельно и с помощью государства, а также информация о том как выплачивается ипотека досрочно.

Две стратегии гашения ипотеки

В соответствии с российским законодательством каждый заемщик имеет законное право погасить свою задолженность в досрочном порядке. Условия по оплате кредита раньше срока должны обязательно быть прописаны в кредитном договоре. И перед тем, как внести подобный платеж, стоит внимательно изучить подписанный ранее документ.

Взимание штрафов, комиссий и иных дополнительных платежей в пользу банка за досрочное гашение долга являются незаконными. Исполнение обязательств по займу раньше обозначенного срока бывает 2-х видов: частичное и полное. Первый вариант предполагает внесение платежей в размере, существенно превышающем его размер в соответствии с установленным графиком. Второй – погашение кредита одним платежом в полном объеме.

При частичном способе выплат заемщик может использовать две стратегии расчета с кредитором:

- Посредством снижения величины ежемесячного платежа

В этом случае срок кредитования остается прежним, сокращается лишь помесячная оплата. Он будет актуален для тех заемщиков, для которых кредитное бремя оказывает серьезную нагрузку на бюджет семьи. То есть, при необременительном ежемесячном платеже по ипотеке гашение задолженности производится дополнительно посредством случайных заработков, использования средств материнского капитал и иных методов господдержки, налогового вычета, что позволяет не снижать привычный уровень жизни.

- С помощью сокращения срока кредитования

Данная стратегия подразумевает оформление займа на короткий срок. В итоге заемщик получает минимальную переплату при внесении существенных сумм в счет погашения задолженности. Такой способ могут использовать клиенты со стабильным высоким доходом, позволяющим быстро рассчитаться по заключенному кредитному договору.

Какой из предложенных вариантов выбрать, должен решить сам заемщик с учетом факторов своей платежеспособности, семейных обстоятельств и уклада жизни. Для лиц, неуверенных в продолжительной стабильности получения достаточных доходов, рекомендуется воспользоваться первой стратегией и снизить размер ежемесячного платежа при неизменном сроке погашения. Для остальных граждан, способных гасить ипотеку досрочно сразу большими суммами, будет актуально сократить срок гашения.

Безусловно, погашение ипотеки раньше срока является выгодным для клиента, так как серьезно снижает переплату или размер начисленных процентов. Поэтому при наличии возможности лучше гасить долг максимально возможными суммами, если они не влекут за собой серьезное ухудшение финансового положения заемщика.

Любое досрочное внесение платежа по ипотеке в размере, большем по сравнению с графиком, должно быть согласовано с банком. Для этого следует заранее обратиться в банк по телефону или лично для уточнения суммы к оплате на конкретную дату и заполнения заявления на досрочное погашение. После зачисления денег на ссудный счет график будет пересмотрен в пользу клиента, а проценты пересчитаны.

Две схемы платежей

Большую роль при досрочном закрытии ипотечного договора играет тип (схема) платежей. Банки могут применять 2 вида платежей:

- аннуитетные;

- дифференцированные.

При аннуитетной схеме выплат ежемесячные платежи во время всего периода исполнения обязательств равны. Такая схема выгодна, прежде всего, для банков, поэтому большинство кредитных организаций используют именно ее. Структура аннуитетного платежа выглядит так: бОльшая часть суммы идет на погашение начисленных процентов (80-90% от общей суммы) и лишь малая часть на погашение основного долга. Таким образом, основной долг в начале срока погашения уменьшается совсем незначительно.

Аннуитет позволяет кредитору минимизировать потенциальные риски и получить максимальную прибыль. Заемщику, который желает расплатиться с ипотекой досрочно, график платежей с равными суммами не выгоден. Проценты в первое время будут довольно большими. Такой кредит нужно гасить очень быстро, а потом через суд пытаться пересмотреть размер переплаты из фактически оплаченного периода пользования заемными средствами, предварительно рассчитав какой бы у вас был размер переплаты, если вы взяли ипотеку именно на этот срок кредитования, в рамках которого вы смогли закрыть ипотеку полностью.

Используйте наш ипотечный калькулятор для правильного расчета. Он поддерживает функцию досрочного гашения с разными типами платежей и стратегиями.

Погашение задолженности с помощью дифференцированных платежей предполагает постепенное уменьшение величины ежемесячного платежа к концу срока кредитования. Основная часть платежа – основной долг. Сумма же процентов меняется ежемесячно из-за погашения тела кредита. Данный тип выплат для клиента, который хочет побыстрее закрыть кредит, будет выгоднее по сравнению с аннуитетными платежами.

Обе схемы выплат имеют как положительные стороны, так и отрицательные. Аннуитетный способ позволяет эффективно планировать семейный бюджет. Размер таких платежей позволит легче справиться с кредитной нагрузкой для заемщиков с ограниченной платежеспособностью. Существенный размер в начале дифференцированных выплат для многих оказывается непосильным, и многие клиенты отказываются от подобного графика в пользу аннуитетов.

Поэтому следует заранее оценить свои реальные возможности с учетом потенциальных форс-мажоров и принять окончательное решение.

Досрочное погашение в банках

Некоторые участники рынка ипотечного кредитования в РФ (особенно регионального значения) могут предлагать такие условия досрочной выплаты займа, что смысл в ней попросту теряется.

Среди ограничений возможны следующие:

- Применение штрафных санкций и уплата комиссии

В кредитный договор может быть включен пункт о взимании штрафа или комиссии в случае, если заемщик захочет погасить долг в досрочном порядке.

- Дополнительные действия со стороны клиента

Здесь имеется в виду предварительное предупреждение кредитора заемщиком о своем намерении внести досрочный платеж. Одни банки принимают его в устной форме, другие – требуют написать заявление.

- Определение пороговой суммы досрочного погашения

Некоторые кредиторы указывают в договоре минимальное значение суммы платежа, вносимого заемщиком раньше установленного срока. Ниже этой величины совершить платеж нельзя.

Законодательно установление любых ограничений и применение штрафов в отношении досрочного погашения запрещено. И даже если в договоре прописаны подобный порядок расчета, через суд можно добиться законности прав заемщика.

На практике подобные условия обычно включают небольшие региональные банки. Крупные игроки ипотечного рынка давно отказались от подобных мер. Например, ипотеку в Сбербанке можно закрыть путем подачи заявления онлайн и внесения требуемой суммы. Никаких комиссий и иных платежей, а также ограничений по сумме и срокам оплаты.

Само по себе досрочно заплатить по ипотечному займу выгодно, а сделать это намного раньше окончания срока договора и тем более. Погашенная досрочно ипотека позволит минимизировать издержки по выплате процентов банку. Главное здесь – изыскать необходимые средства.

Поддержка от государства

Накаленная финансовая обстановка в стране особенно остро стоит вопрос о качестве исполнения заемщиками своих кредитных обязательств. Дополнительной мерой помощи в вопросах погашения ипотеки может стать использование поддержки от государства.

Среди возможных вариантов господдержки можно выделить:

- Материнский капитал

Средства материнского капитала по закону можно направить на досрочное закрытие ипотеки, которые перечисляются пенсионным фондом РФ на ссудный счет заемщика по его заявлению. На текущий момент его величина составляет 453 026 рублей. Такая существенная сумма поможет оплатить значимую долю задолженности.

- Налоговый вычет

Каждый гражданин России, купивший жилую недвижимость и официально трудоустроенный, имеет право вернуть 13% от ее стоимости. Здесь действует ряд ограничений по максимальной сумме возврата (максимум 260 тысяч рублей по основному долгу и 390 тысяч рублей по процентам, то есть всего 650 тысяч рублей), количестве перечислений в год и размеру заработной платы. Чем больше заработная плата у заемщика, тем быстрее он сможет вернуть налог.

- Субсидии

На федеральном и региональном уровне ипотечные заемщики могут воспользоваться субсидиями в рамках действующих программ. К примеру, остро нуждающиеся граждане с действующей ипотекой, которые оказались в сложной жизненной ситуации, имеют право на получение безвозмездного возмещения. Для этого существует программа помощи ипотечным заемщикам. По ней можно рассчитывать на получение до 30% от остатка долга, но не более 1 500 тысяч рублей.

Также в различных субъектах федерации могут действовать свои региональные программы помощи ипотечникам, включая поддержку молодых семей, работников бюджетной сферы и т.д. Условия по ним могут существенно различаться (по сумме, требованиям, способу получения и перечисления).

- Программы господдержки

Такие программы подразумевают изначальное оформление ипотеки с низкой процентной ставкой, которая субсидируется государством. В настоящее время действие подобных проектов существует в рамках региональных социальных программ. Смотрите пост «Социальная ипотека» на эту тему.

Поддержка со стороны государства в любой ее форме может стать серьезным подспорьем при выплате займа. Особенно актуальна она будет в ситуации финансовых проблем в семье заемщика.

Что не следует делать

Любому заемщику следует избегать следующих действий, способных нанести вред его финансовому положению и взаимоотношениям с банком-кредитором:

- оформлять новый потребительский кредит с целью побыстрее закрыть ипотечный кредит (ставки по обычным кредитам намного выше, чем по ипотеке, что совершенно не выгодно для клиента);

- обращаться в другой банк с целью рефинансирования без детального изучения условий и потенциальной выгоды (по новой ипотеке потребуется предоставить в банку отчет об оценке имущества, заключить договор страхования, перерегистрировать обременение, что сулит серьезные издержки для заемщика, сведя на нет возможную выгоду даже при низкой кредитной ставке);

- обращаться за советами к так называемым «специалистам» на различных банковских и финансовых форумах (думать нужно только самому и учитывать личные обстоятельства);

- при снижении доходов продолжать вносить ежемесячную плату в прежнем размере и волочить нищенское существование во всех смыслах (в случае, если кредитная нагрузка стала непосильной для заемщика, всегда стоит обсудить это с банком и найти оптимальное решение проблемы для улучшения положения дел (рефинансирование, кредитные каникулы и прочее)).

Следованием таким простым рекомендациям позволит избежать возможных ошибок при желании быстрее погасить ипотеку.

Что следует делать

Для того, чтобы как можно быстрее рассчитаться с кредитором по ипотечному кредиту, рекомендуется делать следующее:

- Искать новые источники дополнительного заработка (получение дополнительного дохода может быть, как стихийным, сезонным, так и постоянным).

- Постоянно держать руку на пульсе и быть в курсе последних новостей в сфере ипотеки (это касается изменений в законодательстве, новых программ и условий в различных банках, продления программ господдержки или их ликвидации).

- Сократить ненужные расходы и заняться экономией семейного бюджета в разумных пределах (лучше лишить себя некоторых излишеств на некоторое время и погасить досрочно задолженность, чем переплатить существенную сумму банку).

- При высвобождении лишних денег сразу направлять ее на гашение кредита.

Банку, безусловно, выгодно, чтобы клиент платил стабильно весь срок кредитования. В этом случае сумма процентов будет максимальной. Банк получит хорошую прибыль, заемщик – огромную переплату. Поэтому лучше пытаться изыскивать возможные способы закрыть долг досрочно и существенно снизить итоговую стоимость займа.

Ипотека быстро закрывается при планомерном досрочном погашении задолженности, но в погоне за избавлением от долга не следует забывать о разумности. То о чем мы думаем, и будет в нашей жизни. Если мы будем думать постоянно о долгах и ипотеке, то нас и будут окружать долги и постоянная борьба с ипотекой. Избавляться от задолженности нужно спокойно. Все свои мысли следует направить на притяжение новых денег, самосовершенствование и любовь. Избавление от ипотеки через эти позитивные эмоции позволит вам погасить задолженность быстро и самым неожиданным образом. Сама вселенная даст вам инструмент или подарок, который позволит спокойно рассчитаться с банком.

Если у вас есть сложности с выплатой ипотеки и вам грозит просрочка и маячит перспектива выселения из ипотечной квартиры, то рекомендуем прочитать наш пост о том, как избавиться от ипотеки «Банкротство физических лиц и ипотека». Также вам в помощь наш ипотечный юрист. Запись на бесплатную консультацию в специальной форме на сайте. Он защитит вас от банка и коллекторов, а также подскажет выход из ситуации.

Также вам будет интересно узнать о том, как закрыть ипотеку правильно по шагам, чтобы не было неприятных сюрпризов из этого поста.

Ждем ваших вопросов. Просьба оценить статью и поставить лайк.