Содержание

- Кто может быть самозанятым в 2020 году

- Какие ИП могут стать самозанятыми?

- Выгодно ли ИП стать самозанятым?

- Можно ли быть ИП и самозанятым одновременно?

- Можно ли закрыть ИП и стать самозанятым?

- Как закрыть ИП и встать на учет в виде самозанятого (пошаговая инструкция)?

- Как регистрировать доход после перехода на самозанятость?

- Самозанятый и ИП: в чем разница

- Может ли ИП быть самозанятым

- ИП или самозанятые: плюсы и минусы

- Как ИП перейти на самозанятость

- Как ИП стать самозанятым: процедура

- Можно ли быть одновременно ИП и самозанятым?

- Как и чем отличается самозанятый от ИП: правовые аспекты

- Что лучше выбрать — ИП или самозанятость? Плюсы и минусы

- ***

- Самозанятый или ИП: что выгоднее в 2020 году

- Кто такие самозанятые и что такое НПД

- Лимит по доходам

- Кому выгодно быть самозанятым физлицом

- В каких случаях выгоднее быть самозанятым ИП

- Ещё один вариант для ИП — УСН

- Что подойдёт вам

- Сравнительная таблица условий для трёх систем налогообложения

- Коротко:

Кто может быть самозанятым в 2020 году

С середины этого года налоговый режим для самозанятых будет работать по всей стране. Вводить его в регионах будут постепенно. Мы разобрались, кто может быть самозанятым в 2020 году.

Сначала зарегистрироваться в качестве самозанятого и платить налог на профессиональный доход (НПД) можно было только в Москве, Подмосковье, Татарстане и Калужской области. Но уже с 1 января 2020 года этот налоговый режим ввели еще в 19 регионах.

В каких регионах можно стать самозанятым с 1 января 2020 года. Нажмите на +, чтобы узнать.

- Москва,

- Московская область,

- Калужская область,

- Татарстан,

- Санкт-Петербург,

- Воронежская область,

- Волгоградская область,

- Ленинградская область,

- Нижегородская область,

- Новосибирская область,

- Омская область,

- Ростовская область,

- Самарская область,

- Сахалинская область,

- Свердловская область,

- Тюменская область,

- Челябинская область,

- Красноярский край,

- Пермский край,

- Ненецкий автономный округ,

- Ханты-Мансийский автономный округ,

- Ямало-Ненецкий автономный округ,

- Башкортостан.

По всей России налог на самозанятых планируют ввести с 1 июля 2020 года.

Виды деятельности для самозанятых

По закону в 2020 году самозанятый может выбрать любой вид деятельности из ОКВЭД-2. Но есть и ограничения.

Не может стать самозанятым по виду деятельности тот, кто:

- продает товары, которые произвел не сам,

- продает подакцизные товары: табак, алкоголь, бензин,

- добывает и продает полезные ископаемые,

- занимается доставкой товаров для других компаний,

- работает по договорам поручения, комиссии и агентским.

Доход самозанятого должен быть не больше 2,4 миллиона рублей в год. Если превысить эту сумму, применять этот режим нельзя.

Какие налоги платят самозанятые

Сколько и как платить налог самозанятому — зависит от того, от кого он получил доход:

- если от физлица, ставка налога будет 4%,

- если от компании или ИП — 6%.

Налог рассчитывается с доходов, но уменьшать доходы на расходы нельзя. Рассчитать и заплатить налог нужно в приложении ФНС.

Налоговая каждый месяц до 12 числа будет направлять через приложение уведомление о налоге за прошлый месяц. Заплатить его надо не позже 25-го числа следующего месяца. При этом если сумма налога будет меньше 100 рублей, уведомление не направят. Эту сумму прибавят к налогу в следующий раз.

Регионы, в которых можно работать, размер налоговой ставки и максимального дохода — вот чем отличаются самозанятые от ИП.

| Отличия | ИП | Самозанятый |

| Регионы работы | по всей России |

2019 год — Москва, Подмосковье, Татарстан, Калужская область. с 1 января 2020 — см. с 1 июля 2020 — вся Россия |

| Максимальный годовой доход | без ограничений | 2,4 миллиона рублей |

| Наемные работники | без ограничений, если применяется ОСНО | нельзя нанимать сотрудников |

| Регистрация | регистрируется в ФНС по месту прописки | регистрируется в приложении ФНС |

| Налоги | раз в квартал авансом или в конце года, ставка на УСНО «доходы» — 6%, на УСНО «доходы минус расходы» — 15% | раз в месяц,

если получил доход от физлица — 4%, от юрлица — 6%. |

| Пенсионные взносы | платят в обязательном порядке — в 2019 году 32 448 рублей |

с 2020 — добровольно |

| Отчетность | в зависимости от налогового режима:

|

не сдают |

Однозначных плюсов и минусов самозанятых или ИП нет. Самозанятость больше подходит тем, кто может работать самостоятельно, не нанимая сотрудников.

Так, выгодно быть самозанятым, например, строителям и грузчикам. Не надо платить регулярные взносы, как это делает ИП. Налог начисляется только с фактического заработка, то есть когда нет заказов — платить ничего не надо.

Кроме того, режим самозанятого будет находкой для тех, кто хочет сдавать квартиру в аренду. Это можно делать официально, отчисляя всего 4% или 6%. Если есть основная работа, а сдача квартиры — дополнительный заработок, можно быть самозанятым и работать по трудовому договору. Плюс ко всему работодатель будет платить все необходимые взносы.

Регистрация ИП нужна тем, кто планирует нанимать сотрудников или заниматься торговлей.

Что лучше — ИП или самозанятый — стоит решить исходя из специфики вашего бизнеса. Но в любом случае вам надо следить за текущими задачами, остатками денежных средств или выставлять счета. Для этого отлично подойдет МойСклад — простой и удобный облачный сервис, с помощью которого можно управлять заказами и продажами.

Можно ли одновременно быть ИП и самозанятым?

Самозанятым и ИП одновременно быть можно, но есть ограничения. Предприниматели не могут совмещать самозанятость с другими налоговыми режимами, например, с ЕНВД или ОСНО. (п. 7 ч. 2 ст. 4 Закона N 422-ФЗ).

Таким образом, ИП может быть одновременно самозанятым, если вся его деятельность вписывается в требования. Тогда предприниматель не теряет статус ИП, но для него начинают действовать все ограничения спецрежима.

Как из ИП перейти в самозанятые

Если вы решили из ИП перейти в самозанятые, нужно соблюдать условия:

- иметь годовой доход до 2,4 миллиона рублей,

- не иметь наемных работников,

- работать в регионах, где разрешен самозанятый режим.

Предпринимателю нужно зарегистрироваться в приложении ФНС. После этого нужно в течение 30 дней отказаться от спецрежима — для этого надо направить в налоговую уведомление. Это можно сделать лично или через личный кабинет ИП на сайте ФНС — в этом случае вам потребуется электронная подпись.

Онлайн-касса для самозанятых

Онлайн-касса самозанятым не нужна. Но они должны формировать аналог чека в приложении «Мой налог». Он может быть бумажным и электронным. Последний можно отправить на телефон, еmail или дать клиенту просканировать QR-код.

Как самозанятому сформировать чек

Если клиент расплатился наличными или картой, чек нужно оформить сразу. А если оплата была другими безналичными способами, чек надо передать не позднее 9 числа месяца, следующего за месяцем, в котором был расчет.

Какие реквизиты самозанятый должен указать в чеке. Нажмите на +, чтобы узнать подробнее.

- Название документа.

- Дата и время расчета.

- ФИО и ИНН самозанятого.

- Обозначение налогового режима «Налог на профессиональный доход».

- Название товаров, услуг или работ.

- Сумма расчета.

- ИНН покупателя, если заказчик — компания или ИП.

- QR-код.

- Уникальный идентификационный номер чека. его присваивает налоговая в момент формирования чека.

Если в расчетах с покупателем есть посредник, например, если самозанятый сдает продукцию на реализацию, чек можно не формировать.

Договор с самозанятым лицом: образец-2020

С самозанятым можно заключить обычный договор, например, на оказание услуг или аренды.

В документе нужно отразить, что он подписан именно с плательщиком НПД. Например, указать: Исполнитель/подрядчик/арендодатель является плательщиком налога профессиональный доход и стоит на учете в ФНС.

К договору нужно приложить справку о том, что исполнитель является самозанятым. Ее можно распечатать из приложения ФНС.

Рекомендуем отметить в документе условие о том, что самозанятый должен выдать чек. А за его невыдачу можно предусмотреть штраф.

Договор с самозанятым оформляется в двух экземплярах. Если вы раньше уже заключали договор с этим человеком, но позже он стал самозанятым, достаточно подписать с ним дополнительное соглашение, в котором указать, с какого числа он зарегистрировался.

Дизайнер Андрей работал на фрилансе и выполнял работы по договору оказания услуг. C 1 июля 2019 года он решил перейти на самозанятость. Тогда компания, которая заказывала у него дизайн, заключила с ним допсоглашение, в котором указали дату перехода на новый режим. Андрей также приложил к договору справку, которую скачал из приложения налоговой.

Как перестать быть самозанятым в 2020 году

Перестать быть самозанятым в 2020 году можно в любой момент. Это можно сделать в приложении ФНС — просто выберите пункт «Снятие с учета» и укажите причину. Уведомление о снятии с учета придет в приложение в течение суток.

Если вы перестали быть самозанятым, задолженность по налогу все равно надо заплатить.

Снова зарегистрироваться в качестве самозанятого можно в любой момент. Например, можно перейти на самозанятость на время сезонной работы, а потом переставать им быть до следующего сезона.

Смотрите также вебинар, на котором мы подробно рассказали, что лучше выбрать: ИП или режим самозанятого.

В соответствии с принятым Законом о самозанятых физические лица могут получить такой статус в налоговой инспекции. Как ИП стать самозанятым и вообще имеет ли он на это право? Рассмотрим вопрос более подробно.

Какие ИП могут стать самозанятыми?

Согласно Закону № 422-ФЗ ИП может быть самозанятым, если он соответствует определенным условиям, а именно:

- он не является работодателем, то есть не заключил трудовые соглашения с наемным персоналом и выполняет все профессиональные операции самостоятельно;

- его доход за календарный год не превышает 2,4 млн. руб.;

- он не осуществляет виды деятельности, перечисленные в ст. 4 Закона.

Во всех остальных случаях предприниматель может рассчитывать на право использования данного налогового режима. Однако для этого ему нужно подробно ознакомиться с информацией, как из ИП перейти в самозанятые и при этом не нарушить законодательство.

Выгодно ли ИП стать самозанятым?

Прежде чем заниматься вопросом о том, может ли ИП стать самозанятым, нужно проанализировать, будет ли это выгодно для предпринимательства.

С этой целью рассмотрим несколько важных моментов:

- для самозанятых более низкая ставка по налогообложению. К примеру, при УСН ставка налога составляет 6% или 15% (в зависимости от объекта обложения), а при самозанятости она равняется 4% или 6% в зависимости от того, кому оказываются услуги (физлицу или юрлицу). Если рассматривать общую систему налогообложения, то при ней у предпринимателя налоговая нагрузка максимально большая;

- до 1 июля 2019 г. все субъекты, в том числе и ИП, должны перейти на онлайн-кассы. Связанные с ней расходы весьма ощутимы, поскольку нужно не только приобрести или модернизировать кассовый аппарат, но также заключить договор на обслуживание с оператором фискальных данных. Если ИП зарегистрирован как самозанятый, то о поступлении денег он уведомляет налоговую службу через личный кабинет или мобильное приложение, и там же формирует чеки для клиентов;

- новый налоговый режим не предусматривает сдачу в ИФНС какой-либо отчетности, что существенно сокращает временные и финансовые расходы предпринимателя.

В чем разница между самозанятыми и индивидуальными предпринимателями мы описали в другой статье.

Можно ли быть ИП и самозанятым одновременно?

Некоторых предпринимателей интересует, можно ли быть ИП и самозанятым одновременно? Законодатели однозначно отвечают — нет, такая ситуация невозможна. При этом отметим, что, например, наемному персоналу такое право предоставляется, то есть они могут иметь трудовые отношения с работодателем и дополнительно вести индивидуальную профессиональную деятельность.

Для предпринимателей предлагается следующий выход из ситуации: изначально закрыть ИП и затем стать самозанятым или же сменить режим налогообложения без закрытия. Данный момент связан с тем, что в Законе сказано: налогоплательщиками признаются физические лица (в том числе и предприниматели), перешедшие на этот спецрежим.

Каким именно образом действовать — закрывать ИП или только менять налоговую систему — предприниматель решает самостоятельно.

Можно ли закрыть ИП и стать самозанятым?

На вопрос о том, можно ли закрыть ИП и стать самозанятым, ответ положительный. Предприниматель может прекратить свою деятельность согласно нормам и требованиям законодательства, и, соответственно, стать простым физлицом, не имеющим ИП. После этого можно регистрироваться в качестве самозанятого одним из способов, указанных в законе, то есть через налоговую инспекцию, личный кабинет или мобильное приложение для телефона и компьютера.

Как закрыть ИП и встать на учет в виде самозанятого (пошаговая инструкция)?

Чтобы ИП мог перейти на налог для самозанятых, прекратив деятельность в качестве предпринимателя, нужно совершить следующие шаги:

- заполнить заявление по форме Р26001 с указанием ФИО, ИНН, ОГРНИП, контактных данных. Подпись предприниматель должен ставить при непосредственной передаче документа специалисту ИФНС. Если документы будут подаваться почтой РФ, то подпись должна быть заверена нотариально;

- заплатить госпошлину на закрытие ИП — 160 руб. Необходимо обратить внимание, что если в последующем документы на закрытие будут подаваться через МФЦ, то в квитанции этот момент должен быть указан в обязательном порядке, иначе документы не будут приняты;

- передать налоговикам заявление и квитанцию как лично при посещении подразделения, так и посредством сайта ФНС, через третье лицо (с оформлением нотариальной доверенности) либо по почте России;

- получить в ИФНС лист записи из ЕГРИП, в котором указано, что ИП закрыто;

- сдать необходимые декларации по соответствующему налоговому режиму, даже если они нулевые;

- зарегистрироваться в налоговой инспекции в качестве самозанятого — при посещении инспекции, через личный кабинет или приложение «Мой налог». В первом случае нужно заполнить заявление, а также предоставить паспорт, ИНН и фотографию. В остальных случаях собирать такой пакет документов не нужно — достаточно зарегистрировать кабинет или скачать программу;

- получить из налоговой инспекции уведомление о регистрации в качестве самозанятого. Оно присылается в личный кабинет, а также отображается и в мобильном приложении.

Как регистрировать доход после перехода на самозанятость?

Вариант для ИП перейти на самозанятого выгоден потому, что не нужно использовать онлайн-кассу, но все же фиксировать свои доходы придется. Для этого как раз и предполагается использование мобильного приложения «Мой налог», устанавливаемого как на смартфон, так и на компьютер или планшет. Однако в ст. 14 Закона указано, что передавать в ИФНС информацию о доходах можно и через оператора или кредитную организацию.

Если планируется использовать мобильное приложение, то в нем достаточно лишь указать основные параметры приходной операции. Вся информация будет поступать в налоговую инспекцию в онлайн режиме, и на ее основании специалисты будут рассчитывать налог на профессиональный доход по истечении календарного месяца.

Самозанятый и ИП: в чем разница

Актуально на: 11 июня 2019 г.

Что лучше: самозанятый или ИП? Разница между ИП и самозанятыми есть. Отличия ИП от самозанятых граждан в процедуре регистрации, в ставке налога, в порядке декларирования дохода и уплаты налога. Подробнее мы рассказывали об этом . И сказать однозначно, что лучше: ИП или самозанятый, сложно. Работать самозанятым гораздо проще в плане отчетности и уплаты налогов. Однозначно самозанятые платят меньше налогов (или по крайней мере столько же, сколько ИП-спецрежимники). И самозанятым не надо применять ККТ.

Но, во-первых, есть ограничения на работу самозанятыми. А во-вторых, у самозанятых не идет пенсионный стаж.

Может ли ИП быть самозанятым

Можно ли одновременно быть ИП и самозанятым? То есть может ли ИП стать самозанятым? Можно, но важно знать следующее. Предприниматели не могут совмещать самозанятый режим с другими налоговыми режимами, будь то упрощенка, ЕНВД или ОСН (п. 7 ч. 2 ст. 4 Закона N 422-ФЗ). Иными словами, ИП вправе работать на новом режиме лишь в том случае, если вся его деятельность подпадает под этот режим.

Запрет на совмещение НПД (налога на профессиональный доход) с другими режимами действует и в том случае, когда предприниматель хочет платить налог для самозанятых с доходов, которые он получает не как ИП, а как обычное физлицо (например, от сдачи собственной квартиры внаем).

О том, как предпринимателю перейти в самозанятые, мы рассказали в отдельной консультации.

ИП или самозанятые: плюсы и минусы

Предпринимателям, которые хотят стать самозанятыми, надо вначале все тщательно просчитать. Если в основном к ним поступают деньги от фирм и других ИП, то ставка НПД такая же, как при упрощенке с объектом «доходы» – 6%. Но при этом на упрощенке страховые взносы уменьшают налог и идут для накопления пенсии. А у самозанятых ничего не накапливается. Получается, что налогов самозанятый ИП будет платить столько же, а выгоды меньше.

Кроме того, годовой лимит по доходам, позволяющий применять УСН, гораздо выше, чем доходный лимит для самозанятых (2,4 млн руб.). Если самозанятый ИП за год заработает больше этой суммы, налоговая сама прекратит его регистрацию в качестве самозанятого и пришлет уведомление в личный кабинет и приложение. После этого предприниматель автоматически оказывается на общей системе. То есть по умолчанию он должен платить НДС 20% и НДФЛ 13%.

Чтобы не пришлось этого делать, нужно снова выбрать подходящий спецрежим, например, упрощенку. А значит опять надо подавать уведомление в ИФНС по месту жительства. На это у ИП есть 20 календарных дней после прекращения регистрации в качестве самозанятого. Если опоздать, ИП вынужден будет платить налоги на общей системе до конца года. И только с 1 января следующего года сможет перейти на УСН в обычном порядке.

Как ИП перейти на самозанятость

Как ИП стать самозанятым: процедура

Можно ли быть одновременно ИП и самозанятым?

Как и чем отличается самозанятый от ИП: правовые аспекты

Что лучше выбрать — ИП или самозанятость? Плюсы и минусы

Как ИП стать самозанятым: процедура

1 января 2019 года вступил в силу новый закон «О проведении…» от 27.11.2018 № 422-ФЗ, который предполагает введение нового налогового режима под названием налог на профессиональный доход.

СПРАВКА: ст. 10 ФЗ № 422 устанавливает налоговые ставки величиной в 4 процента от полученного дохода при работе с гражданами и 6 процентов — с юридическими лицами, а также такие преимущества, как возможность получения налогового вычета в пределах 10 тыс. руб. ежегодно. При этом самозанятые освобождаются от уплаты иных фискальных платежей, например НДФЛ или страховых взносов.

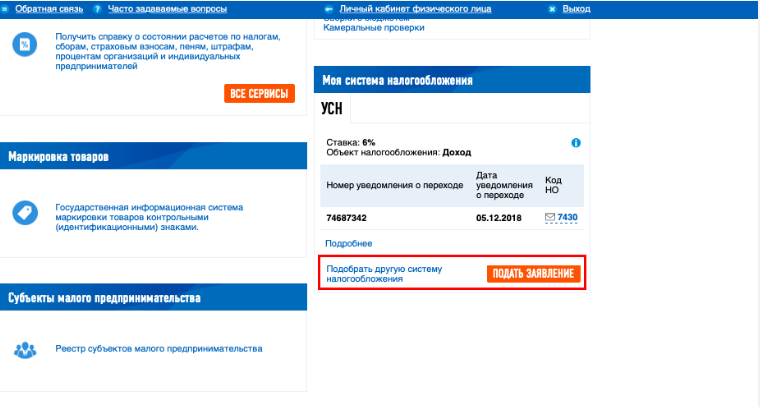

Порядок перехода ИП в статус самозанятых граждан регламентируется ст. 15 ФЗ № 422 и разъяснениями ФНС из письма ведомства от 26.12.2018 № СД-4-3/25577@. В п. 1 письма определен следующий алгоритм перехода с ИП на самозанятость:

- ИП необходимо встать на учет в качестве плательщика нового налога на профессиональный доход.

- В течение 30 дней после этого следует направить в налоговый орган уведомление о переходе на новый налоговый режим. Форма такого уведомления зависит от того, какой налоговый режим применяет ИП. Соответственно, если предприниматель работал на УСН, ему необходимо использовать форму № 26.2-8 (приказ ФНС РФ «Об утверждении…» от 02.11.2012 № ММВ-7-3/829@). Если ранее применялся ЕНВД, то, соответственно, форму № ЕНВД-4 (приказ ФНС РФ «Об утверждении…» от 11.12.2012 № ММВ-7-6/941@) и т. д. Если ИП применяет общий налоговый режим (ОСН), то для перехода в статус самозанятого ему нужно зарегистрироваться в качестве плательщика налога на профессиональный доход.

В том случае если ИП нарушит сроки направления уведомления либо вовсе его не направит, то согласно п. 5 ст. 15 ФЗ № 422 его регистрация в качестве самозанятого аннулируется.

Можно ли быть одновременно ИП и самозанятым?

Переход ИП на уплату налога на профессиональный доход не предполагает утрату статуса ИП.

ВАЖНО! Согласно п. 4 ст. 15 ФЗ № 422 ИП, своевременно направивший уведомление о прекращении платежей по УСН (ЕНВД или ЕСХН), считается плательщиком налога на профессиональный доход с момента регистрации в качестве такового. Практически это означает, что одновременное совмещение двух фискальных режимов невозможно.

Следовательно, ИП, который стал самозанятым, в будущем может вернуться к предпринимательской деятельности без дополнительной регистрации в качестве ИП. Для этого ему, согласно п. 6 ст. 15 ФЗ № 422, необходимо в течение 20 дней после утраты статуса самозанятого направить в налоговую инспекцию уведомление и выбрать подходящий ему фискальный режим (УСН, ЕСХН или ЕНВД).

Как и чем отличается самозанятый от ИП: правовые аспекты

Правовой статус ИП определяется ст. 23 ГК РФ, самозанятого — ст. 2 ФЗ № 422. Согласно п. 4 ст. 23 ГК РФ ИП является гражданин, которые занимается предпринимательством без образования юридического лица. ИП может заключать сделки, приобретать права и обязанности как юридическое лицо. Согласно ст. 24 ГК РФ ИП несет полную имущественную ответственность по принятым обязательствам всем своим имуществом.

В отличие от ИП самозанятый — это физическое лицо (имеющее статус ИП или не имеющее), получающее доход от деятельности, основанной на личном трудовом участии, не имеющее работодателя и лишенное права нанимать работников.

В чем разница между ИП и самозанятыми, представим в виде таблицы:

Что лучше выбрать — ИП или самозанятость? Плюсы и минусы

Для того чтобы разобраться в плюсах и минусах статуса самозанятого, кратко их перечислим. К плюсам самозанятости следует отнести:

- фиксированные налоговые ставки 4 и 6 процентов от дохода, которые дополнительно могут быть уменьшены до 3 и 4 процентов соответственно, но на сумму не более 10 тыс. руб. в год;

- неначисление страховых взносов или других обязательных платежей;

- простота регистрации и отсутствие необходимости сдачи отчетности в налоговую инспекцию;

- стабильность в законодательном регулировании, так как условия деятельности самозанятых не могут быть ухудшены в течение 10 лет, до 1 января 2028 года, согласно ст. 1 ФЗ № 422.

Минусы самозанятости:

- лимит по доходам — не более 2,4 млн руб. в год;

- наличие существенных ограничений по видам деятельности по сравнению с ИП (например, ввиду положений п. 2 ст. 4 ФЗ № 422 самозанятым запрещено заниматься реализацией подакцизных товаров, а также продукции со специальной маркировкой, перепродажей товаров, работой по агентским договорам и т. д.);

- невозможность привлечения инвестиций, найма работников, а также сложности в оформлении гражданско-правовых сделок с организациями и ИП.

***

Таким образом, изменение статуса ИП и переход на самозанятость подходит далеко не всем предпринимателям, так как предполагает существенные ограничения. Выгодным же данный шаг будет для тех ИП, кто ведет свой бизнес лично, оборот не превышает 2,4 млн руб. в год, а вид деятельности не подпадает под ограничения, установленные в ст. 4 ФЗ № 422.

Самозанятый или ИП: что выгоднее в 2020 году

За 2019 год в 4 регионах России зарегистрировалось более 260 тысяч самозанятых. С 1 января 2020 в программе примут участие ещё 19 регионов.

Самозанятым не нужно заполнять декларацию и платить обязательные страховые взносы, а налоговая ставка составляет от 4 до 6%. Кажется, что это идеальный налоговый режим для фрилансеров или небольших ИП без сотрудников, но всё не так однозначно. Разбираемся в нюансах и сравниваем выгоду от разных систем налогообложения.

Кто такие самозанятые и что такое НПД

Самозанятые — это люди, которые работают на себя и не имеют наёмных сотрудников и работодателя. Чаще всего это няни, репетиторы и домработницы. Они решили легализовать свой доход и выбрали новую систему налогообложения — налог на профессиональный доход, кратко НПД.

«Самозанятность» — это такой же режим налогообложения, как УСН, ОСНО, ЕНВД. Самозанятыми могут быть как физлица, так и ИП. Но есть и ограничения.

По закону не вправе применять НПД те, кто:

- продают подакцизные товары и товары, подлежащие маркировке;

- осуществляют перепродажу товаров;

- занимаются добычей и продажей полезных ископаемых;

- предоставляют услуги доставки товаров в интересах 3-х лиц без зарегистрированной ККТ продавца.

Для тех, кто может использовать НПД, условия такие:

- Налоговая ставка 4% с дохода от физлиц, 6% — с дохода от юрлиц и ИП.

- Не нужно платить обязательные взносы на пенсионное и медицинское страхование. Но, соответственно, на пенсию так же ничего откладываться не будет.

- Не нужно платить взносы в размере 1% с превышения дохода в 300 тысяч рублей.

- Не нужно заполнять декларацию.

Лимит по доходам

Для самозанятых есть важное ограничение: в год можно получать не более 2,4 миллиона рублей дохода.

При превышении лимита для физических лиц есть 2 варианта:

- Платить 13% на сумму сверх лимита.

- Быстро открыть ИП, выбрать подходящую систему налогообложения и платить налоги по этой системе на сумму сверх 2,4 миллиона.

Пока ИП не открыто, на доходы сверх лимита будут начислены 13% налога. Например, при доходе в 3 миллиона вам нужно будет дополнительно уплатить 13% c 600 тысяч — это 78 тысяч рублей. Только после открытия ИП налоговая ставка будет снижена по выбранной системе.

Для уже действующих индивидуальных предпринимателей всё немного проще. При превышении лимита нужно просто подать заявление на смену системы налогообложения, например на УСН, ЕНВД или патент. После этого налог на сумму сверх 2,4 миллиона нужно будет платить по новой выбранной системе и продолжать работать спокойно.

Заявление нужно отправить в налоговую в течение 20 календарных дней после того, как сумма превысила лимит. Если не переходить самостоятельно, налоговая автоматически переведёт на общую систему налогообложения — ОСН. Придётся по ней платить налог 13% на доход свыше 2,4 миллионов и 20% НДС.

Кому выгодно быть самозанятым физлицом

Быть самозанятым физлицом выгодно, если вы работаете только с физлицами и принимаете от них оплату наличными. Но внимательно следите, чтобы доход не превышал установленный лимит в 2,4 миллиона.

Как стать самозанятым

В каких случаях выгоднее быть самозанятым ИП

Самозанятым ИП, как и самозанятым физлицам, не надо платить обязательные страховые взносы и сдавать декларацию. При этом надо помнить, что в обоих случаях на пенсию ничего откладываться не будет, так как она формируется из этих самых взносов.

Налоговая отчётность для ИП без сотрудников

У самозанятых ИП, в отличие от самозанятых физлиц, есть ряд преимуществ:

- Юрлицам спокойнее работать с ИП, потому что налоговая и банки пристально следят за переводами на физлиц. Банки могут ставить большие комиссии за такие переводы, просить объяснения, ставить ограничения.

- Можно подключить эквайринг, чтобы вашим клиентам было удобнее расплачиваться.

- При превышении дохода в 2,4 миллиона за год можно быстро перейти на другую систему налогообложения.

Конечно, есть и минусы, но они не являются критичными:

- Нужно отказаться от всех остальных налоговых спецрежимов. Совмещать НПД с ЕНВД или УСН нельзя.

- Есть комиссии за обслуживание счёта. Но можно подобрать недорогой и оптимальный для себя тариф.

Если у вас ещё нет ИП, но вы хотите его зарегистрировать, мы сделаем это бесплатно.

Ещё один вариант для ИП — УСН

Упрощённая система налогообложения, кратко УСН — это специальный режим налогообложения, на котором предприниматель платит налог в зависимости от объекта — либо с доходов, либо с разницы между доходами и расходами.

Основное отличие УСН от НПД — декларация и взносы. Декларацию нужно сдавать раз в год. По данным в ней рассчитываются налоги. Вы можете заполнять её самостоятельно или доверить это нам. Для этого нужно подключить услугу «Онлайн-бухгалтерия для ИП».

Для новых клиентов подключение онлайн-бухгалтерии на год сейчас стоит в два раза дешевле: 1750 вместо 3500 рублей

Обязательные страховые взносы на УСН состоят из двух частей — фиксированной и дополнительной. Благодаря им вы будете получать медицинскую помощь и пенсию. Фиксированную часть нужно платить всегда, даже если у вас не было доходов. Дополнительные взносы составляют 1% от годового дохода свыше 300 тысяч рублей.

В 2019 году сумма обязательных страховых взносов составляет 36 238 рублей, в 2020 году она увеличится до 40 874.

Что подойдёт вам

Есть очень приятный закон для ИП на УСН Доходы — из суммы налога можно вычесть сумму уже уплаченных обязательных взносов.

В 2020 году при доходе в 757 500 рублей сумма страховых взносов и сумма налогов будут примерно равны, и это именно та граница, до и после которой вам выгодны разные системы налогообложения.

Расчёт для предпринимателя, чей доход в 2020 году составит 757 500 рублей

Сумма налогов составит 757 500×6% = 45 450.

Сумма обязательных страховых взносов — 40 874. Прибавим к этой сумме дополнительный взнос на доход свыше 300 тысяч рублей:

40 874 + (1% от (757 500 — 300 000)) = 40 874 + 4575 = 45 449.

Если ваш годовой доход ниже 757 500 рублей, и вам не так важны отчисления на пенсию и возможность подключить эквайринг, вам выгоднее быть самозанятым и платить фиксированный налог в размере 4 или 6%.

Если ваш доход превышает 757 500 рублей, например, он составляет 1 миллион рублей, вам выгоднее выбрать УСН Доходы. При таком доходе и на самозанятости, и на УСН вы уплатите 60 тысяч рублей, но на УСН часть из этих денег уже пойдёт на страховые взносы, а значит, на вашу пенсию.

Для того чтобы выбор был ещё проще, мы составили сравнительную таблицу условий всех трёх вариантов налогообложения, рассмотренных в статье: самозанятого физлица, самозанятого ИП и ИП на УСН Доходы.

Сравнительная таблица условий для трёх систем налогообложения

| Самозанятые физлица | Самозанятые ИП | ИП на УСН Доходы | |

|---|---|---|---|

| Налоговая ставка | 4% для доходов от физлиц 6% для доходов от юрлиц |

4% для доходов от физлиц 6% для доходов от юрлиц |

6% в среднем по России |

| Обязательные страховые взносы | 0 ₽ | 0 ₽ | 40 874 + 1% с дохода свыше 300 000 ₽ |

| Налог на доход свыше 2,4 млн | 13% | 13% | 6% |

| Регистрация доходов | самостоятельно в приложении «Мой налог» | самостоятельно в приложении «Мой налог» | Автоматически учитывается банком, если подключена онлайн-бухгалтерия |

| Заполнение декларации | не нужно | не нужно | Автоматически формируется банком, если подключена онлайн-бухгалтерия |

| Возможность подключить эквайринг | — | + | + |

| Совмещение с другими налоговыми режимами | — | — | + |

| Пенсия копится | — | — | + |

Коротко:

- В 2019 году начал действовать закон о регистрации самозанятых в 4 регионах России. Эксперимент удался, и с 2020 года возможность выбрать новую систему налогообложения появится ещё в 19 регионах.

- Самозанятыми могут стать ИП и физлица, которые работают без сотрудников и реализуют продукты или услуги собственного изготовления. Например, фотографы, няни, водители, репетиторы.

- Быть самозанятым физлицом выгодно, если вы работаете с физлицами, принимаете от них оплату наличными и ваш годовой доход ниже 757 500 рублей.

- При доходе ниже 757 500 рублей выгодно быть самозанятым ИП, если вы не хотите платить обязательные страховые взносы и заполнять декларацию, но при этом работаете с юрлицами или у вас в планах подключение эквайринга.

- Если ваш годовой доход превышает 757 500 рублей, и для вас важны отчисления на пенсию, выбирайте ИП на УСН.