Содержание

- Проверить задолженность по налогам ИП

- Как узнать задолженность по налогам по ИП — способы проверить свои долги

- Где можно узнать свои долги по налогам для ИП

- Проверка по ИНН

- Почему возникают такие долги

- Штрафы и последствия непогашения задолженности

- Можно ли посмотреть долги партнера

- Советы по недопущению подобных ситуаций

- Как поступить, если нет денег для уплаты задолженности

- Как узнать задолженность по налогам онлайн

- Должна ли ИФНС требовать уплаты налога

- Проверка налогов онлайн

- Стоит ли доверять сторонним сервисам

- Как ИП узнать задолженность по налогам онлайн

- Как узнать задолженность

- Проверка контрагента

- Другие способы

- Оплата

- Остались вопросы?

- Где и как узнать сумму налоговой задолженности для ИП по ИНН

- Способы проверки задолженности ИП по налогам

- Где узнать долги по взносам в ФСС и ПФР

- Как контролировать и оплачивать задолженность

- В каких случаях она появляется

- Есть ли срок давности

- Можно ли проверить контрагента по ИНН

- Последствия долгов для ИП

- Как узнать задолженность по налогам ИП в 2020 году?

- Как узнать, есть ли неоплаченные налоги

- Как проверить налоговую задолженность ИП по ИНН

- Причины возникновения налоговой задолженности

- Как ИП узнать задолженность в Пенсионном фонде

- Что грозит ИП за неуплату налогов

- Как списать долги по налогам ИП

- Как взять справку об отсутствии задолженности по налогам ИП

- Как закрыть ИП с долгами по налогам

Проверить задолженность по налогам ИП

Когда человек решает заняться бизнесом как физическое лицо, он обязан зарегистрироваться в качестве индивидуального предпринимателя (сокращенно ИП). Без данной регистрации любая деятельность, направленная на систематическое получение прибыли, будет считаться незаконной, что может повлечь за собой привлечение к налоговой, административной и даже уголовной ответственности. Ни для кого не секрет, что как только Вы регистрируетесь в качестве индивидуального предпринимателя – автоматически становитесь плательщиков соответствующих налогов и взносов. А вот какие конкретно налоги и взносы следует платить ИП — зависит от системы налогообложения, которую он использует.

Если кратко, все индивидуальные предприниматели оплачивают:

- Налог с полученных доходов (ставки зависят от системы налогообложения);

- Налог на имущество, земельный налог, транспортный налог (при условии, что ИП использует для своей коммерческой деятельности недвижимость, транспорт или земельные участки);

- Страховые взносы.

Основные особенности существующих систем налогообложения индивидуальных предпринимателей:

Общая система налогообложения (ОСНО)

При осуществлении предпринимательской деятельности на общей системе налогообложения индивидуальный предприниматель уплачивает следующие виды налогов:

- НДФЛ (13% с дохода);

- НДС (20% или в размере другой ставки, установленной Налоговым кодексом РФ);

- имущественные налоги: на имущество, транспортный налог, земельный налог.

Упрощенная система налогообложения (УСН)

ИП на упрощенной системе налогообложения обязан платить налог на доходы по соответствующей ставке, размер которой зависит от налоговой базы:

- 6% от суммы доходов;

- 15% с разницы «доходы минус расходы».

УСН освобождает индивидуального предпринимателя от уплаты НДФЛ и НДС, но имущественные налоги необходимо оплачивать в общем порядке.

Единый налог на вмененный доход (ЕНВД) или патент

ИП на системе ЕНВД платит налог по ставке 15% от вмененного дохода. Указанный доход рассчитывается как сумма потенциальной выручки индивидуального предпринимателя по конкретному виду деятельности.

ИП, осуществляющий свою деятельность на основании патента, оплачивает стоимость патента, которая равна 6% от суммы возможного годового дохода по определенному виду деятельности. Размер потенциально возможного годового дохода по видам деятельности устанавливается на уровне субъектов РФ и закрепляется в региональных законодательных актах.

ИП, работающий по системе ЕНВД или патенту, не платят НДФЛ, НДС, а также налог на имущество, используемое в хозяйственной деятельности, за исключением налога с имущества, по которому налог считается с кадастровой стоимости. Транспортный и земельный налоги уплачиваются также, как и при ОСНО и УСН.

Налоги с заработной платы сотрудников и страховые взносы

Если ИП принимает к себе на работу сотрудников, то он получает статус налогового агента: он обязан перечислять в бюджет НДФЛ с их заработной платы в размере 13%, а также уплачивать страховые взносы по законодательно установленным ставкам.

Если индивидуальный предприниматель трудится самостоятельно, то страховые взносы он обязан уплачивать за себя. Взносы оплачиваются независимо от того, осуществляет ИП свою деятельность или нет.

Ответственность налогоплательщика — ИП

Несвоевременная или неполная уплата налогов ИП может стать серьезной проблемой. Законодатель за просрочку уплаты, неуплату или неполную уплату налогов ИП установил следующие санкции:

- Пеня:

За каждый день просрочки исполнения обязанности по уплате налогов, начиная со следующего за установленным законодательством о налогах дня уплаты налога начисляется пеня, равная 1/300 действующей в это время ставки рефинансирования Центрального банка Российской Федерации, а начиная с 31-го календарного дня просрочки – 1/150 ставки рефинансирования Центрального банка Российской Федерации. - Штраф:

Неуплата или неполная уплата сумм налога индивидуальным предпринимателем в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий (бездействия) влечет взыскание штрафа в размере 20% от неуплаченной суммы налога. Если это деяние совершено умышленно, то размер штрафа составит 40% от неуплаченной суммы налога. - Уголовная ответственность:

За уклонение от уплаты налогов или за сокрытие денежных средств или имущества, за счет которых должно производиться взыскание налогов (ст.ст.198, 199.2 Уголовного Кодекса РФ).

Как узнать налоги ИП и оплатить налоги онлайн?

Существует несколько способов узнать задолженность по налогам ИП и уплатить налоги онлайн:

- Сложный: размер налога и задолженность по нему можно узнать, обратившись напрямую в налоговые органы.

- Простой: быстро проверить налоги по ИНН и оплатить налоги онлайн на нашем сайте. Внимание!

Наши преимущества:

- Поиск налогов по ИНН и оплата налогов онлайн возможна в любое время суток на официальном сайте.

- Интернет-ресурс работает быстро и качественно, весь процесс от запроса задолженности до ее оплаты занимает не более 5 минут. Вам будет направлена самая актуальная информация по налоговым начислениям и имеющейся задолженности (мы получаем информацию непосредственно от Федеральной налоговой службы России и ГИС ГИП).

- Удобный способ оплаты налогов, гарантии списания оплаченных налогов и задолженностей.

Как узнать задолженность по налогам по ИП — способы проверить свои долги

Задолженность по налогам по ИП может стать причиной серьёзных санкций: от штрафов до приостановки деятельности предприятия. Чтобы не попасть в неприятную ситуацию, о подобных вещах нужно узнавать заранее. Налоговая служба не всегда вовремя сообщает о долгах, поэтому для надёжности приходится проверять информацию заранее.

Где можно узнать свои долги по налогам для ИП

Существует несколько способов вовремя узнать о задолженности, лично обратившись в офис, или онлайн в любое удобное время. Второй способ удобнее, он экономит время и силы, но выяснять важную информацию нужно правильно.

Налоговый кодекс не дремлет

Сайт или отделение ФНС

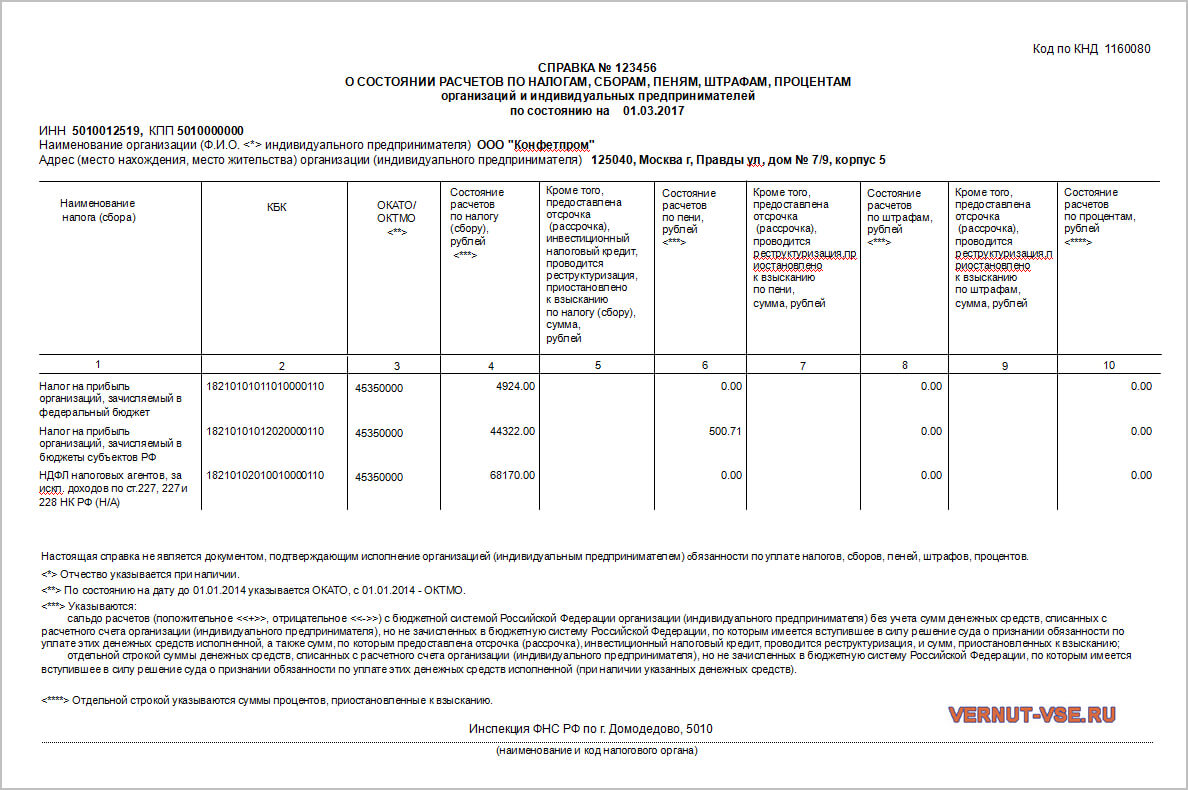

Федеральная налоговая служба — самый точный источник информации. Узнать о своих долгах из первых рук можно лично или онлайн. Если требуется документ, отражающий наличие или отсутствие долгов, то лучше обратиться в ИФНС лично. С собой нужно иметь паспорт, ИНН и на всякий случай СНИЛС. Образец заявления должны предоставить сотрудники службы. По запросу в ИНФС можно получить три вида документов (нужный указывается в заявлении):

- справка о состоянии счетов — самый информативные документ. В ней указаны поступившие за отчётный период платежи и начисленные суммы, долги и пени по ним (если есть);

- справка об исполнении/неисполнении обязанности налогоплательщика — в ней не указываются конкретные цифры, только информация о том, что налоги заплачены вовремя или имеется задолженность;

- справка об отсутствии задолженности — её выдают только в том случае, если задолженности действительно нет. Если имеется долг, а предприниматель запрашивает подобную справку, то выдаётся на выбор справка о неисполнении обязанностей или о состоянии счетов.

Узнать задолженность по налогам по ИП можно и на сайте, если требуется только узнать состояние счетов, но в официальной бумаге нет необходимости. Официальный сайт налоговой службы — https://www.nalog.ru. Чтобы узнать задолженность, нужно зарегистрироваться в личном кабинете. Доступ можно получить в отделении ФНС, через сайт госуслуг или с помощью электронной подписи, если она есть у ИП. Также на сайте можно выяснить, есть ли задолженность у контрагентов, если она передана на взыскание в службу судебных приставов.

К сведению! Получить информацию в ФНС можно для предпринимателей, физических лиц и юридических лиц, т. е. для любого человека или организации.

Налоговое уведомление от ФНС

Портал госуслуги

Портал госуслуги позволяет манипулировать с документами онлайн, причём данные собраны в единую базу. В личном кабинете, если указан номер ИНН, уведомление о налоговых долгах появляется автоматически. Узнать информацию можно для физических лиц и ИП, но не для организаций.

Адрес сайта — www.gosuslugi.ru, регистрация на нём происходит в два этапа: сначала требуется заполнить форму на сайте, потом требуется подтверждение аккаунта в центрах предоставления услуг или через мобильный банк Сбербанка, Почта Банка или Тинькофф. После регистрации можно узнавать все необходимые данные, но только касающиеся владельца аккаунта, но не контрагентов.

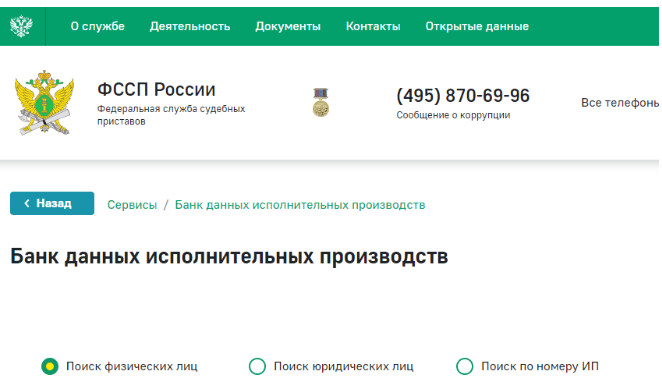

База ФССП

Если долг передан в службу судебных приставов, об этом можно узнать на сайте ФССП. Адрес сайта — http://fssprus.ru/, там можно узнать задолженность, введя ИНН предприятия или физического лица.

Проверка по ИНН

Поисковики выдают большое количество сервисов, предлагающих узнать задолженность по ИП, введя ИНН. Отдавать предпочтение следует тем из них, которые требуют для работы регистрацию на Едином портале государственных услуг, так гораздо меньше риск мошенничества.

Обратите внимание! Госуслуги делает проверку по ИНН автоматически, так что уведомление о долгах обязательно появится, если задолженность есть.

Перечисленные выше способы — налоговая служба, госуслуги и служба судебных приставов — дадут самую достоверную информацию. На остальных сайтах есть риск, что личной информацией (номером ИНН) завладеют мошенники, а данные о задолженности будут выданы неверно.

Тем не менее, коммерческие сервисы проверки могут быть полезны в другом случае, если нужно узнать не свои долги, а контрагента. Подобные сведения не считаются коммерческой тайной, но ФНС не всегда выдаёт данные третьим лицам. Коммерческие сервисы помогают заранее выяснить благонадёжность контрагента, чтобы избежать сделок со злостным неплательщиком.

Почему возникают такие долги

Долги возникают из-за действий самого предпринимателя, ошибки сотрудников ФНС или технических сбоев с обеих сторон. Наиболее распространённые ошибки ИП связаны с тем, что он не изучил своевременно график платежей по своему режиму налогообложения. Из-за этого возникают просрочки платежей, уплата неполной суммы или неуплата налогов, а на эту сумму начисляются пени. Также причиной может быть недобросовестное поведение предпринимателя.

Сотрудники ФНС также могут ошибаться и начислять долги и пени добросовестным предпринимателям. В таком случае причина кроется в невнимательности, реже в злонамеренности сотрудника. Доказать факт ошибки или обмана можно, если сохранять все документы, подтверждающие своевременную уплату налогов.

Технические сбои могут возникнуть в бухгалтерии предприятия или в базе ФНС. В таком случае доказать отсутствие долгов также помогут сохранённые документы о правильных начислениях. Чтобы ошибки в действиях сотрудника ФНС или технические неполадки не привели к серьёзным последствиям, ИП нужно самостоятельно проверять свой налоговый счёт, это поможет вовремя заметить ошибку.

ФНС предупреждает о долгах

Штрафы и последствия непогашения задолженности

Если задолженность была не ошибочной, а настоящей, ФНС в праве применить различные меры воздействия на должника. Все они устанавливаются в судебном порядке и могут быть применены только с постановлением суда.

Обратите внимание! Если такого документа нет, то никакие органы, включая судебных приставов, не могут применить наказание.

Виды ответственности ИП по налоговым долгам:

- административная. Это штраф, размеры которого зависят от суммы долга. Предусмотрена за долги по налогам, госпошлинам и страховым взносам. Штраф начисляется отдельно от суммы долга и пеней;

- арест имущества ИП (личного и принадлежащего предприятию);

- принудительное списание денег со счёта, чтобы оплатить долги;

- блокировка расчётных счетов;

- субсидиарная — это обязательство выплатить долги ценой собственного имущества. Предусмотрена за долги перед финансовыми организациями, банками, бюджетом. Происходит обязательная опись имущества ИП, включая его личную собственность и общую собственность супругов, после чего необходимая часть продаётся на торгах, а сумма направляется на погашение долгов. Если денег от продажи имущества недостаточно, то индивидуальный предприниматель обязан платить недостающую сумму. Единственное жильё, домашние животные и профессиональные инструменты не подлежат описи и продаже;

- уголовная — предусмотрена для злостных неплательщиков налогов, а также для ИП, намерено скрывающих сведения о своём финансовом положении. Предусмотрены штрафы, обязательные работы и лишение свободы в зависимости от тяжести преступления.

Важно! Задолженность по ИП проверить могут и партнёры предпринимателя, и, если он замечен в нарушениях, это может сказаться на его деловой репутации и финансовом благополучии.

Если ИП неоднократно наказывался за несвоевременную уплату налогов, его деятельность могут приостановить, а владельцу запретить заниматься бизнесом в течение определённого времени. В любом случае, финансовые потери от злостной неуплаты налогов выше, чем от своевременных платежей.

Предусмотрительность поможет избежать долгов

Можно ли посмотреть долги партнера

В законодательстве существует понятие налоговой тайны. В неё входят данные о том, какие налоги обязан платить ИП, физлицо или организация. Также к ней относятся любые данные, полученные налоговой службой или судебными органами. Посмотреть эти данные без судебного постановления нельзя.

При этом информация о долгах — о самом факте задолженности, её сумме и кредиторе — не является тайной. Также к ней не относится номер ИНН (его нужно указывать на документах). Сайт или отделение ФНС, а также коммерческие организации могут найти данные, показывающие добросовестность партнёра.

Чтобы воспользоваться их услугами, необязательно указывать цель получения информации. В отделении ФНС нужно заявление, на сайте — регистрация, коммерческие сервисы предоставляют услуги без дополнительных условий, но с оплатой.

Обратите внимание! О долгах партнёра, которые были переданы в Службу судебных приставов, можно узнать на их сайте.

Советы по недопущению подобных ситуаций

Чтобы не допустить задолженности по налогам, предприниматель должен принять ряд мер:

- изучить суммы и сроки платежей на выбранном режиме налогообложения до того, как открыть ИП;

- изучить возможные способы снижения налоговой нагрузки — страховые взнос, добровольные платежи и т. д.;

- своевременно платить налоги в установленной сумме;

- сохранять документы, подтверждающие уплату налогов, в течение трех лет с момента платежа;

- регулярно проверять состояние счетов на случай ошибки сотрудников или технического сбоя;

- при выявлении ошибочных начислений сразу же обращаться в налоговую инспекцию, имея при себе подтверждающие документы.

Соблюдение этих правил не обезопасит от долгов по налогам полностью, но в определённой степени снизит риски, а в случае неправильных начислений поможет доказать свою невиновность.

Как проверить свою задолженность

Как поступить, если нет денег для уплаты задолженности

Как узнать долги по ИП — достаточно простая задача, но что делать, если это знание не помогло? Если денег на выплату задолженности нет, то предприниматель может запросить отсрочку или рассрочку платежа. Это можно сделать, если деньги отсутствуют по независящим от ИП причинам: из-за стихийных бедствий, задержки бюджетных выплат, недобросовестности партнёров, сезонного характера деятельности или угрозе банкротства.

К сведению! Отсрочка платежа позволяет заплатить определённый налог позже указанного времени, а рассрочка — заплатить позже и частями. Она может распространяться на всю сумму долга или её часть, на один или несколько налогов.

Для оформления нужно обратиться в управление ФНС с документами, которые подтверждают право на налоговую льготу, справками из банков и письменным обязательством выплатить деньги в срок.

Если предприниматель находится под следствием по делу о налоговых правонарушениях, или предыдущая рассрочка или отсрочка была закрыта меньше трёх лет назад, то налоговые льготы не положены.

Обратите внимание! Переплата по налогам в прошлом (например, вследствие неправильного начисления налогов) является основанием для налогового вычета, но не для отсрочки или рассрочки платежа.

На должников накладываются взыскания

Если оснований для налоговых льгот нет, и денег, чтобы заплатить долги — тоже, ИП признаётся банкротом. Прежде чем это случится, будет оценено и продано всё ценное имущество ИП, кроме тех вещей, которые не подлежат продаже за долги. В отличие от юрлиц, у ИП нет разделения на личное имущество и имущество предприятия, поэтому на погашение задолженности пойдёт и то имущество, которое никак не задействовано в работе ИП, но принадлежит предпринимателю.

Таким образом, чтобы избежать проблем, лучше вовремя оплачивать налоги. Тем более, что их сумма и сроки оплаты есть в свободном доступе в Интернете. Можно завести график и вносить записи после внесения очередного платежа.

Как узнать задолженность по налогам онлайн

ИП и юридические лица платят налоги в рамках выбранной системы налогообложения. Для каждого налога установлена своя база, ставка и сроки уплаты. Если эти сроки нарушить, возникает налоговая недоимка, из-за которой ИФНС налагает штраф, начисляет пени и блокирует расчётный счёт.

Чтобы избежать таких неприятных последствий, каждому бизнесмену надо держать этот вопрос на личном контроле. Даже если учётом у вас занимается квалифицированный специалист, нелишним будет перепроверить эту информацию.

Должна ли ИФНС требовать уплаты налога

Начнём с того, что обязанность по уплате налогов ИП или организация выполняет самостоятельно (статья 45 НК РФ). Никто не будет предупреждать вас заранее о необходимости рассчитаться с бюджетом.

Требование об уплате налога ИФНС направляет только после возникновения недоимки, т.е. нарушения сроков уплаты налогов, сборов, взносов. При этом документ может быть вручен лично налогоплательщику (его представителю) под роспись, направлен в электронном виде по каналам ТКС или заказным письмом через Почту России.

Последний вариант – самый рискованный для налогоплательщика. Дело в том, что письмо ИФНС считается доставленным на седьмой день после отправки, даже если оно затерялось на почте или дошло позже. А на погашение задолженности отводится всего 8 рабочих дней после того, как письмо признаётся доставленным. В результате может возникнуть ситуация, когда о наличии долгов по налогам организация или предприниматель узнают уже от судебных приставов.

Проверка налогов онлайн

Долги в налоговой можно узнать онлайн, для этого существуют официальные сервисы государственных структур.

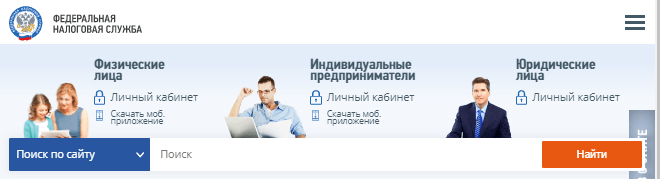

1. Проще всего проверить налоги ИП или ООО по ИНН онлайн можно в личном кабинете налогоплательщика на сайте Федеральной налоговой службы.

Доступ к кабинету надо получить заранее. Для организаций доступ к ЛК возможен только на основании квалифицированной ЭЦП, выданной на руководителя или лицо, имеющее доверенность с полными полномочиями. ИП могут использовать для доступа не только электронную подпись, но и пароль, выданный на кабинет физлица, или учётную запись для Портала госуслуг.

2. На Портале госуслуг можно узнать задолженность по налогам ИП, но авторизоваться здесь можно только, как физлицу. Учитывая, что предприниматель несёт полную имущественную ответственность, его долги по налогам отражаются по ИНН, как у обычного гражданина.

Однако Портал не позволяет узнать налоги юридических лиц по ИНН онлайн. Для этого надо сделать запрос через электронную систему отправки отчётности или в личном кабинете юрлица на сайте nalog.ru.

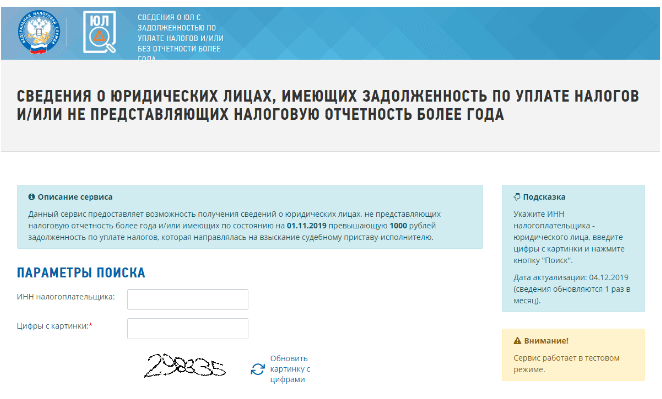

3. Этот сервис стоит использовать, если вы хотите провести проверку добросовестности возможного контрагента. Правда, узнать онлайн по ИНН можно только о долгах по налогам юридических лиц, а не ИП.

Точную сумму долгов вы не увидите, сервис отразит только наличие недоимки у контрагента, если она превышает 1 000 рублей. Кроме того, сервис отражает данные об организациях, которые не сдают налоговую отчётность более года. Вступать в сотрудничество с такими партнёрами рискованно, ведь расходы по таким сделкам ИФНС может не признать.

4. На сайте Федеральной службы судебных приставов (ФССП) можно получить информацию о долгах по налогам, по которым уже начато исполнительное производство. Поиск возможен в отношении индивидуальных предпринимателей и юридических лиц. Только указывать надо не ИНН, а полное имя ИП или наименование организации.

Стоит ли доверять сторонним сервисам

В интернете можно найти предложения узнать долги по ИП и ООО онлайн с помощью неофициальных сервисов. Стоит ли им доверять? Ведь некоторые из них предлагают не только узнать о наличии задолженностей, но и оплатить налоги.

По нашему мнению, делать этого не стоит. Во-первых, даже если эти сервисы действительно содержат актуальную информацию, всё равно лучше проводить проверку налогов ИП и юрлиц онлайн на официальном сайте ФНС.

Во-вторых, уплата налогов организацией должна осуществляться через расчётный счёт в банке. Только в этом случае обязанность налогоплательщика признаётся исполненной (статья 45 НК РФ). Индивидуальные предприниматели не обязаны перечислять налоги только таким способом, но и им рисковать не стоит.

В-третьих, никто не может гарантировать, что введённые вами данные не будут использованы в неблаговидных целях. Так что, не рискуйте и проверяйте наличие задолженностей по налогам только на государственных ресурсах.

Как ИП узнать задолженность по налогам онлайн

Возникновение долгов по уплате налогов – неприятная ситуация, которая может повлечь за собой серьезные последствия. Помимо начисленных штрафов, ФНС может арестовать счета, а при неуплате в особо крупном размере индивидуальный предприниматель может лишиться свободы, на срок до трех лет. Поэтому важно узнать задолженность ИП по ИНН и своевременно погасить её.

Как узнать задолженность

Существует несколько способов, позволяющих выяснить наличие долгов по налогам:

- получение уведомления;

- обращение в ФНС;

- онлайн.

Налоговая инспекция присылает уведомления об образовавшейся задолженности на адрес регистрации коммерсанта, указанный в ЕГРИП. Получив письмо, ИП должен уплатить долг и начисленные пени.

Но такие «письма счастья» не всегда доходят до адресата. Причин этому может быть несколько:

- ИП не находится по месту регистрации бизнеса;

- Почта России потеряла уведомление;

- человеческий фактор работника ФНС.

Справка: Неполучение уведомления о начисленных налогах не освобождает от обязанности уплаты.

Узнать долги ИП по ИНН должен самостоятельно.

В отделении ФНС

При личном обращении в налоговую инспекцию предпринимателю достаточно предъявить паспорт. Сотрудник предоставит всю информацию об имеющихся долгах, начисленных штрафах и способах оплаты.

У данного способа есть один существенный недостаток – посещение отделения ФНС связано с большой потерей времени на очереди и дорогу до инспекции. Гораздо быстрее и удобнее узнать задолженность по налогам ИП онлайн.

На сайте ФНС

На портале www.nalog.ru индивидуальный предприниматель может создать личный кабинет. Предоставление доступа осуществляется следующими способами:

- обращение в ФНС для получения логина и пароля;

- с помощью ключа ЭЦП;

- через USB-токен или смарт-карту JaCarta.

В личном кабинете коммерсанту доступны следующие функции:

- информация о задолженностях, переплате и предстоящих платежах;

- формирование и отправка заявлений на уточнение платежа;

- просмотр операций по расчетам с бюджетом;

- получение выписок, актов сверок и иных документов.

Также на сайте предусмотрена возможность оплачивать налоги в режиме онлайн с помощью банковской карты или заполнив платежное поручение в разделе «сервисы». Для этого нужно указать:

- тип налогоплательщика;

- расчетный документ;

- вид платежа;

- реквизиты получателя;

- данные об уплачиваемом налоге;

- банковские сведения плательщика.

Затем нажать «сформировать платежное поручение» и распечатать полученный документ. Оплату по нему можно произвести в любом банковском отделении.

«Госуслуги»

Так как индивидуальный предприниматель является физическим лицом, ему доступна регистрация на портале Госуслуг.

Учетная запись ИП создается из личного кабинета пользователя, имеющего подтверждение личности на портале. Для регистрации бизнесмена нужно заполнить форму на сайте.

Важно знать: Создать учетную запись ИП может только сам коммерсант из своего личного кабинета на сайте gosuslugi.ru. В мобильном приложении данная опция не доступна.

После заполнения всех граф, анкета направляется на проверку в налоговый орган. Учетная запись будет активно по завершению процедуры.

Чтобы узнать долги по налогам ИП по ИНН необходимо авторизоваться на сайте и перейти в раздел «налоговая задолженность». Услуга предоставляется бесплатно. Для её получения нужно ввести персональные данные и кликнуть «найти задолженность».

На странице отобразится результат поиска.

Преимущества электронных сервисов

Использование онлайн-порталов для получения информации по налоговым задолженностям обладает рядом преимуществ:

- отсутствие очередей;

- бесплатное предоставление сведений;

- возможность онлайн-оплаты.

Также через интернет можно получать другие услуги, предусмотренные сервисами nalog.ru и gosuslugi.ru.

Проверка контрагента

На сайте ФНС индивидуальные предприниматели могут не только узнавать о собственной задолженности по уплате налогов в бюджет, но и проверять наличие долгов у других юридических лиц, с которыми планируется заключение договоров.

Это нужно желать для минимизации рисков бизнеса и проверки добросовестности контрагентов.

Для получения информации нужно зайти на сайт service.nalog.ru/zd.do, ввести ИНН компании и цифры с картинки.

Внимание: Проверить наличие задолженностей по уплате налогов можно только для юридических лиц. Узнать о долгах индивидуальных предпринимателей через данный сервис нельзя.

На экране отобразится информация об имеющейся задолженности свыше 1 000 рублей, которая передана на взыскание судебному приставу.

Другие способы

Узнать о существующем долге можно на сайте судебных приставов fssprus.ru/iss/ip/. Для этого следует зайти на портал, заполнить необходимые графы и кликнуть «найти». Здесь же предложены варианты погашения задолженности.

Оплата

Уплатить долг по налогам предприниматель может через интернет-банкинг или при обращении в банковское отделение с платежным поручением. Также возможна оплата через электронный терминал. При использовании последнего варианта необходимо сохранять чек для подтверждения внесения денежных средств.

Индивидуальный предприниматель имеет право обратиться в налоговый орган с заявлением о предоставлении отсрочки или рассрочки платежа по следующим основаниям:

- причинение ущерба в результате ЧС;

- угроза возникновения банкротства при единовременной уплате налога;

- деятельность бизнесмена носит сезонный характер.

Также существуют иные причины, закрепленные в статье 64 НКРФ. Отсрочка или рассрочка предоставляются сроком не более чем на один год, а в некоторых случаях этот период может быть продлен до трех лет.

Уплата налогов – ответственный этап в ведении бизнеса. Поэтому каждому коммерсанту необходимо отслеживать начисления и сроки оплаты всех налоговых взносов. Своевременное получение информации об образовании задолженности поможет избежать серьезных последствий.

Остались вопросы?

Проконсультируйтесь у юриста (бесплатно, круглосуточно, без выходных):

8 (800) 350-13-94 Федеральный

8 (499) 938-42-45 Москва и область

8 (812) 425-64-57 СПб и область

Внимание! Юристы не записывают на приём, не проверяют готовность документов, не консультируют по адресам и режимам работы МФЦ, не оказывают техническую поддержку по порталу Госуслуг!

Где и как узнать сумму налоговой задолженности для ИП по ИНН

Каждый индивидуальный предприниматель должен тщательно следить за состоянием своих расчетов с бюджетом. Наличие задолженности — весьма неприятная вещь для бизнесмена по нескольким причинам. С одной стороны, формирование долгов влечет за собой ответственность, погашать их придется с переплатой в виде пени, а зачастую еще и штрафа. С другой — проверить задолженность могут партнеры, и тогда пострадает деловая репутация, даже если недоплата будет внесена. Именно поэтому стоит выяснить, как узнать задолженность по налогам ИП самому предпринимателю и его контрагентам.

Способы проверки задолженности ИП по налогам

В зависимости от того, нужна ли информация о долгах по ИП самому предпринимателю либо его деловым партнерам, есть несколько способов получить соответствующие данные. Все они делятся на две группы. В первую входят варианты получения сведений онлайн, во вторую — личное обращение в госорганы.

Онлайн проверка

Проверить задолженность по ИП бизнесмен может с помощью сайта ФНС и интернет-портала Госуслуги. Чтобы воспользоваться сайтом налоговой службы, необходимо:

- Пройти регистрацию для создания персонального кабинета.

- Зайти в раздел электронных сервисов.

- Выбрать ссылку «Заплати налоги» с нарисованной рядом монетой.

- Нажать значок личного кабинета налогоплательщика (человечек рядом с компьютерным монитором).

- Авторизоваться, введя пароль.

- Указать фамилию и ИНН.

Без регистрации в персональном кабинете услуг проверить задолженность по налогам по ИНН по ИП невозможно. Для регистрации можно использовать пароль и логин, полученные в ИФНС на специальной регистрационной карточке, квалифицированную электронную подпись либо учетную запись доступа к ресурсу «Госуслуги».

Важно! В данном разделе сайта ФНС предоставляются сведения о задолженности по налогам на доходы физлиц, а также по земельному и транспортному сборам. Здесь же можно направить онлайн-обращение в налоговые органы, получить бланки уведомлений 3-НДФЛ и сведения о необходимости внесения обязательных платежей.

Второй вариант посмотреть задолженность ИП по налогам — воспользоваться подразделом «Узнай о своих долгах» на портале Госуслуг. Для получения сведений нужно:

- Зайти в раздел услуг.

- Открыть пункт «Налоги и финансы».

- Кликнуть ссылку налоговой задолженности.

- Ввести свои данные, включая ИНН.

Проверять задолженность таким способом могут только лица с подтвержденным аккаунтом на Госуслугах.

Важно! Ресурс позволяет настраивать интерфейс таким образом, чтобы данные о долгах перед госбюджетом отображались на главной странице.

Третий способ — найти информацию о долгах на веб-ресурсе ФССП. Однако здесь сведения доступны исключительно при наличии исполнительного документа по взысканию долга в виде постановления ФНС либо судебного акта. На этом сайте регистрация не требуется.

Как видим, во всех перечисленных случаях нужно знать ИНН. Это индивидуальный номер налогоплательщика, который присваивается раз и навсегда при прохождении регистрационной процедуры. Если персональные данные ИП изменяются, корректировки вносятся в госреестр, но ИНН не изменяется.

Одно время номер вносили в специальное свидетельство, которое выдавалось предпринимателям. Впоследствии такой порядок был отменен. Соответственно, предприниматель может просто забыть номер или потерять бумажный носитель, на котором записан ИНН.

Решается такая проблема очень просто. На сайте ФНС есть специальный раздел, куда вносятся сведения о фамилии, имени, отчестве бизнесмена, дате его рождения, паспортных реквизитах. В ответ система выдает ИНН.

Важно! Не следует путать ИНН с ОГРНИП. Вторая аббревиатура также обозначает идентификационный номер, но он относится именно к регистрации предпринимателя, а не налогоплательщика.

Проверка собственных долгов ИП по ИНН возможна через персональный кабинет, предоставляемый клиентам некоторых банков. Такую услугу бесплатно предлагают:

- Сбербанк;

- ВТБ;

- Тинькофф банк;

- Бинбанк;

- Альфа-Банк.

Получить доступ к сведениям, а также сразу оплатить недоимку могут предприниматели, у которых открыт счет в одном из перечисленных финансовых учреждений.

Оффлайн

Для получения сведений о долгах бизнесмена можно обратиться в ФНС, оформив запрос на справку о расчетах с бюджетом. При наличии такого запроса налоговики обязаны предоставлять информацию. На практике инспектор выдает один из вариантов справки: о состоянии расчетов либо по исполнению обязанности по платежам. Обе формы утверждены законодательством.

Между этими справками есть определенная разница. В первой указываются суммы долга на момент составления документа. Во второй прописываются лишь сведения об исполненной либо неисполненной обязанности. На подготовку документа налоговикам отводится 5 дней.

Чтобы выяснить, каким образом образовались долги, отраженные в справке по состоянию расчетов, придется запросить выписку операций по платежам в бюджет. В ней отображаются история выплат ИП и начисленные ему налоги за выбранный период.

Справка по состоянию расчетов требуется налогоплательщикам для предоставления в различные инстанции, например, в банк для получения ипотеки или другого кредита. Запрос подается в налоговую по прописке лично либо через представителя с доверенностью, заверенной нотариально.

Где узнать долги по взносам в ФСС и ПФР

Задолженность может сформироваться не только по налоговым выплатам, но и по взносам в ФСС, ПФР. Каждый ИП обязан уплачивать страховые взносы за себя либо за работников, если они есть.

Узнавать о накоплении долга перед пенсионным фондом возможно несколькими способами:

- Через персональный кабинет плательщика на интернет-ресурсе фонда. Здесь есть раздел электронных услуг, где предоставляется доступ к сведениям о предыдущих оплатах, имеющейся недоимке, оформлении платежной документации. Пользоваться сервисом разрешается после прохождения регистрационной процедуры.

- Через портал Госуслуг в разделе извещения о состоянии лицевого счета.

- Через базу данных ФССП, если Пенсионным фондом было подано исковое заявление с требованием о взыскании недоимки с должника. Данные появятся в системе, если судебные органы удовлетворили данное требование и передали дело судебным приставам.

Можно и просто обратиться в подразделение ПФР для получения сверки расчетов и уточнения задолженности.

Взносы в ФСС идут на оплату больничных и социальных пособий. Их уплата осуществляется регулярно в регламентированные законом сроки, но для ИП предусмотрен добровольный порядок выплат. Это значит, что каждый предприниматель вправе сам решать, хочет ли он получать выплаты социального характера. Если такое желание есть, нужно платить фиксированную сумму ежегодно.

Узнать о долгах перед ФСС возможно при подаче письменного обращения в данный фонд. Ответ будет готов на протяжении пяти дней. Можно подать и электронный запрос, тогда информацию предоставят за 1-2 дня. При подаче отчетности также будут видны существующие недоимки.

Как контролировать и оплачивать задолженность

Регулярная проверка задолженности с помощью онлайн-ресурсов Госуслуг либо ФНС не занимает много времени и не создает никаких сложностей. Зато появляется возможность минимизировать последствия долгов, оплачивая их в кратчайшие сроки.

Оплатить задолженность, определяемую налоговыми органами, также очень просто. Сделать это можно через:

- персональный кабинет на ресурсе ФНС или в мобильном приложении;

- сторонние онлайн-сервисы;

- интернет-банкинг или банковское приложение;

- терминал или кассу банка при наличии квитанции.

На сайте ФНС представлен сервис «Заплати налоги», позволяющий сформировать платежную документацию и произвести оплату в онлайн-формате. Платежи проходят через банки-партнеры.

Для начала нужно зайти в зарегистрированный персональный кабинет и нажать кнопку поиска. При этом выдается информация по наличию долга. Далее следует:

- Выбрать долги для оплаты — их может быть несколько, например, по налогу и пеням за просрочку либо по разным налогам. Нужно поставить галочки в соответствующих полях.

- Выбрать формат оплаты.

- Выбрать банк для совершения платежа и дождаться перехода в сервис онлайн-банкинга.

- Ввести пароль и идентификатор.

- Выполнить вход.

- При необходимости ввести одноразовый код, полученный в СМС.

На открывшейся страничке надо выбрать сумму для оплаты и подтвердить действие. После проведения транзакции есть возможность распечатать чек-подтверждение.

В каких случаях она появляется

Система налогообложения предусматривает ряд взносов и сборов, которые должны уплачивать ИП. В обязанности ФНС входит направление требования по выплате налогов предпринимателям. Но в некоторых случаях формируется долг:

- если уведомление не дошло, затерялось;

- если ИП отложил оплату на слишком длительный срок;

- если бизнесмен просто забыл заплатить налог;

- если платежи в бюджет не осуществлялись при отсутствии у бизнесмена свободных средств;

- если ИП находится в отъезде и технически не мог совершить выплату.

Некоторые налоги предприниматели рассчитывают самостоятельно, иногда допуская ошибки. В случае невыплаты налога в установленный срок, вне зависимости от причин, возникает задолженность. Какое-то время она растет, на сумму недоимки начисляется пеня. Если бизнесмен своевременно закрывает долги, дело ограничивается расходами на погашение пени. Но когда взыскание осуществляют ФНС либо ФССП, придется оплачивать сам налог, пеню, штраф, возмещение судебных расходов и пошлину за взыскание принудительного характера.

Есть ли срок давности

При невыплате налога в срок ФНС направляет плательщику требование об исполнении финансовых обязательств. Налоговики вправе взыскать недоплату в бесспорном порядке. Такое решение выносится на протяжении 2-х месяцев после завершения срока, отведенного на уплату налога и указанного в требовании. После этого периода взыскание возможно лишь по суду.

Налоговики вправе подать заявление в судебные инстанции на протяжении полугода после завершения срока, указанного в требовании. Соответственно, срок исковой давности по уплате налогов составляет 4 месяца.

Можно ли проверить контрагента по ИНН

Проверить наличие задолженности у контрагента по ИНН на веб-ресурсе ФНС не получится. Для получения данных о долгах можно провести проверку по фамилии через сайт ФССП. Если предприниматель задолжал бюджету, и его делом занимаются судебные приставы, лучше воздержаться от ведения бизнеса с таким контрагентом.

Важно! На ресурсе ФНС доступны данные о задолженность юрлиц.

Последствия долгов для ИП

При неуплате долгов в установленные сроки предпринимателя ждут многочисленные приятности:

- начисление пени на сумму недоимки;

- запуск процедуры взыскания;

- начисление штрафа;

- принудительное списание средств со счета по решению налоговой инстанции;

- блокирование счета ИП;

- открытие судебного производства;

- передача дела о взыскании судебным приставам.

За неуплату налогов предусмотрена даже уголовная ответственность с наказанием в виде лишения свободы до 1 года.

Уплата налогов — обязанность каждого ИП. В определенных обстоятельствах может формировать задолженность, но узнать ее можно достаточно быстро через онлайн-сервисы или подачу запроса в госорганы. Некоторые ресурсы дают возможность сразу же оплатить долг через интернет.

Как узнать задолженность по налогам ИП в 2020 году?

Возникновения задолженности по налогам ситуация очень неприятная. Причем для ИП она усугубляется еще и тем, что может иметь более серьезные последствия, нежели для обычных граждан. Помимо назначения штрафных санкций, к бизнесмену могут применить и более строгие меры ответственности, к примеру, арест счета или лишение свободы до трех лет.

Чтобы избежать такой проблемы и заплатить положенную сумму, стоит заранее позаботиться о том, чтобы проверить на долги ООО или узнать задолженность по налогам у ИП. Рассмотрим подробнее, как это сделать в данной статье.

Как узнать, есть ли неоплаченные налоги

Есть несколько способов посмотреть данные о задолженности по организации или по ИП. Каждый из вариантов имеет свои особенности и нюансы, поэтому важно учитывать эти моменты, при обращении к тому или иному способу.

Сегодня ИП предлагаются такие варианты:

- можно узнать долги по ИП по фамилии на сайте ФССП. В базу вносятся дела, по которым уже открыто исполнительное производство и нужно срочно принимать меры, чтобы не арестовали имущество и не взыскали средства с банковских счетов;

- при личном обращении узнать о задолженности по налогам можно в ФНС. Для этого потребуется посетить отделение налоговой инспекции по месту регистрации гражданина и подать официальный запрос. В итоге ему выдадут справку, где указаны все виды долгов, включая штрафы и пени;

- нередко из налогового органа приходят уведомления об образовавшейся задолженности, поэтому можно оплачивать долги и по таким документам;

- самым распространенным и простым вариантом является наличие возможности узнать информацию о задолженности юридического лица по налогам на сайте ФНС онлайн. Для этого достаточно зайти на сайт и посмотреть информацию в личном кабинете налогоплательщика.

Причины возникновения долгов бывают разными, однако это, по большей части значения не имеет, поскольку для ФНС важна своевременно поступившая плата.

Как проверить налоговую задолженность ИП по ИНН

О том, как проверить задолженность по налогам ИП, уже было сказано ранее, а вот, как именно узнать задолженность по налогам юридических лиц по ИНН — будет рассказано дальше. Данный способ весьма простой, поскольку ИНН является уникальным номером, присваиваемым каждому предпринимателю при постановке на учет.

Именно в связи с этим для проверки знать идентификатор вполне достаточно, чтобы выяснить, как обстоит вопрос с долгами по налогам.

Существует три возможности выполнения проверки. Представим данные в виде таблицы:

| ФНС | Госуслуги | ФССП |

|---|---|---|

|

Проверка налоговой задолженности по ИНН юридического лица через сайт ФНС выполняется следующим образом:

При необходимости, долги можно здесь и оплатить, авторизовавшись через личный кабинет Госуслуг. |

Долги по налогам у ИП проверяются и через Госуслуги. Порядок аналогичен тому, какой действует для граждан. Следует дополнить, что юридические лица узнать долги в таком порядке не смогут. |

Можно узнать долг по налогам ИП у судебных приставов. Для этого потребуется сделать следующее:

Доступна гражданам и проверка в ФССП по ИНН юридического лица. Действовать здесь требуется в аналогичном порядке. |

Можно воспользоваться не одним способом, а сразу несколькими, чтобы быть уверенным в отсутствии непогашенных налоговых обязательств.

Причины возникновения налоговой задолженности

Периодически получать сведения о задолженности по налогам юридического лица не просто пожелание, а необходимость. Дело в том, что оплата налоговых начислений — это одна из основных обязанностей налогоплательщика.

Иногда в результате легкомысленного отношения к данному вопросу или по причине технических нарушений у предпринимателя образуется задолженность.

В качестве основных обстоятельств появления долгов, можно отметить такие ситуации:

- бизнесмену были ошибочно доначислены дополнительные суммы налогов или пени;

- предприниматель не оплатил налоговые сумму вовремя или не перечислил деньги вообще;

- технические сбои, приведшие к тому, что средства поступили на лицевой счет плательщика не вовремя, и в результате этого образовалась пеня.

Кроме того, за непредоставление отчетности предпринимателям выписывают штрафы, о которых уведомление не всегда доходит до бизнесмена.

Как ИП узнать задолженность в Пенсионном фонде

Сегодня возможно узнать задолженность ИП в ПФР без посещения отделения госучреждения. Чтобы получить необходимые сведения, потребуется воспользоваться стандартным алгоритмом:

- Авторизоваться на официальном сайте ПФР через личный кабинет Госуслуг.

- После авторизации нужно заполнить личные данные в появившейся форме и выбрать способ получения кода активации: через почту либо при личном посещении ПФР.

- В течение 10 суток клиент получит код, а потом должен будет ввести его в соответсвующее поле при входе в личный кабинет. Это позволит закончить регистрацию и получить доступ к системе.

- После авторизации в личном кабинете, можно будет посмотреть информацию о том, какая задолженность имеется по пенсионным платежам.

Если у предпринимателя есть доступ в личный кабинет, он сможет периодически просматривать данные, а если будет необходимо, и заказать справку о долгах в ПФР.

Что грозит ИП за неуплату налогов

Если ИП не заплатил налог вовремя, то по закону, ему полагается начислить пеню (ст. 75 НК РФ).

Данная мера является самой просто и наиболее мягкой для бизнесмена.

В качестве дополнительных способов взыскания долгов с индивидуального предпринимателя можно выделить еще и другие, более жесткие варианты:

- штрафы налоговой инспекции для юридических лиц приводят к блокированию расчетных счетов;

- списание денег с расчетного счета ИП по решению ФНС;

- арест имущества нарушителя;

- взыскание долга за счет собственности;

- обращение в судебный орган с последующей передачей дела судебным приставам.

В последнем случае, если у бизнесмена сумма долга больше 1 тыс. рублей на официальном сайте ФНС, его данные попадают в список должников, доступных для просмотра любому желающему.

В целом можно сказать, что недоимки и налоговые штрафы для ИП могут стать причиной серьезных последствий, поэтому каждому бизнесмену стоит своевременно уточнять информацию о наличии долгов.

Как списать долги по налогам ИП

Сегодня существует два варианта списания задолженности по налогам для физ.лиц и для индивидуальных предпринимателей:

- общий: порядок подробно описан в ст. 59 НК РФ;

- специальный: устанавливается согласно определенным законодательным актам в отношении конкретных налогов. К примеру, можно списать только долги в ПФР или только по налогам.

Списание задолженностей осуществляется налоговым органом индивидуально либо при действии налоговой амнистии. Обращаться предпринимателю для этого в фискальный орган не нужно.

Исключением являются лишь ситуации, когда были допущены технические ошибки или списание не было выполнено своевременно.

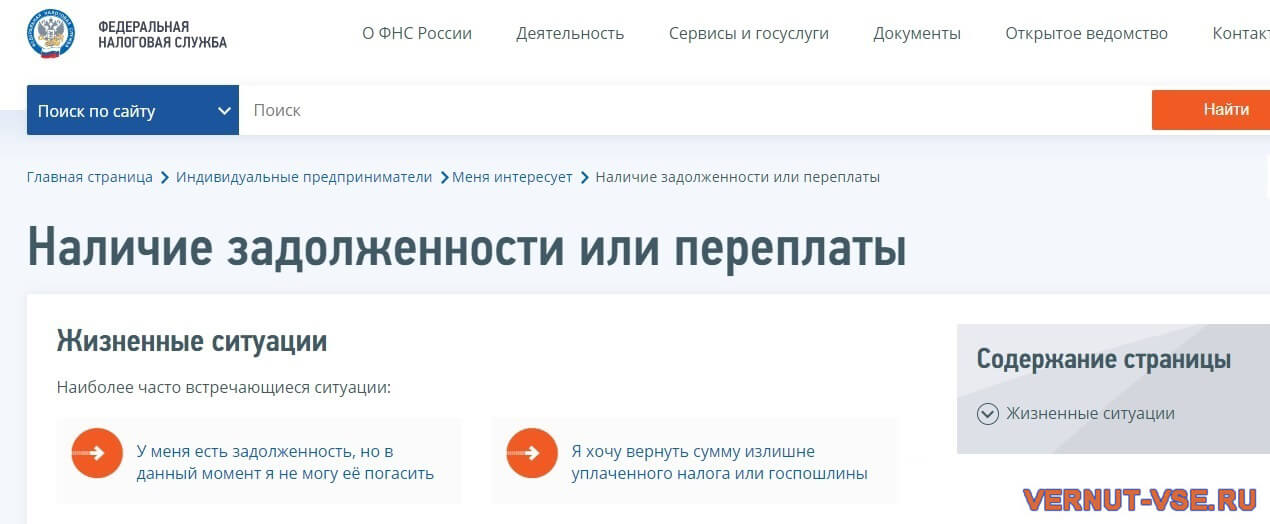

Как взять справку об отсутствии задолженности по налогам ИП

В обязанности налоговых органов входит не только проверка начисления налогов и принятие у граждан отчетности, но и предоставление плательщикам информации о наличии у них долгов по конкретным налогам.

Если плательщик направит в ФНС запрос (неважно в каком виде, бумажный или электронный) о выдаче справки по налогам, то выдать ему представитель инспекции может одну из следующих форм:

- о состоянии расчетов — выдается для физ.лиц, ИП и юр.лиц;

- об исполнении обязанностей по начисленным платежам.

Первая справка формируется из конкретных сумм задолженностей, имеющихся на момент подготовки документа. Именно в ней можно увидеть точные размеры долга. Второй документ будет удостоверять факт исполнения или неисполнения налоговых обязательств конкретным лицом.

Как закрыть ИП с долгами по налогам

Ранее, чтобы объявить о банкротстве ИП с долгами по налогам, предпринимателю необходимо было взять справку об отсутствии задолженности. Лишь после этого можно было ликвидировать бизнес. Действие такого правила приводило к тому, что обязательства по уплате налогов у предпринимателя росли, а бизнесмен просто вынужден был продолжать свою деятельность.

В 2020 году ситуация кардинально изменилась. Сегодня брать выписку не требуется, а ликвидация ИП с налогами вполне допустима, даже если речь идет об очень крупных суммах.

Важно подчеркнуть, что закрытие бизнеса вовсе не снимает с предпринимателя обязательств по выплате долгов.

Если в течение 15 суток с момента прекращения предпринимателем официальной деятельности деньги перечислены в счет долгов не будут, то на изначальную сумму будет начисляться пеня. Иными словами, долги по налогам по закрытому ИП взыскиваются в стандартном порядке, и если бизнесмен не выплатит деньги, то дело передают в суд, а потом приставам.