Какие налоги должен ИП платить за работников? Такой вопрос часто задают на нашем форуме. Как именно надо посчитать и перечислить НДФЛ при выплате дохода работникам по трудовым договорам будет объяснено в этой статье.

На самом деле никаких налогов за работников ИП не платит, он только удерживает налог на доходы физических лиц (НДФЛ) из зарплаты, которую выдает. Причем именно удерживает и перечисляет в бюджет, а не платит за свой счет. Это называется налоговое агентство. Основная ставка налога 13%. Есть и другие ставки, но они либо не касаются выплат работникам, либо для тех граждан, кто проводит в России менее 183 дней в году. Все ставки НДФЛ можно найти в статье 224 Налогового кодекса.

Содержание

- С каких доходов работника ИП должен удержать НДФЛ

- Как считается база для расчета налога и сам налог

- Как применять налоговые вычеты?

- Когда удерживать и перечислять НДФЛ?

- Куда и как перечислять НДФЛ

- Отчетность налогового агента по НДФЛ

- А если ИП выплачивает физлицу деньги по договору оказания услуг или выполнения работ, т.е. не по трудовому?

- Как высчитать НДФЛ из зарплаты

- Как посчитать НДФЛ от зарплаты: формула расчета

- Порядок исчисления НДФЛ: пример расчета

- Как посчитать НДФЛ от суммы на руки

- Как высчитать НДФЛ из зарплаты нерезидента

- Расчет подоходного налога. Примеры

- Кто вы с точки зрения налоговиков?

- Формула НДФЛ

- Стандартные вычеты

- Социальные вычеты

- Имущественный вычет

- Расчет подоходного налога (НДФЛ) с заработной платы

- Какие выплаты не облагаются НДФЛ

- Налоговые вычеты при расчете НДФЛ с заработной платы

- Пример расчета НДФЛ с зарплаты с учетом необлагаемых выплат и вычетов

- Расчет страховых взносов с заработной платы

С каких доходов работника ИП должен удержать НДФЛ

Практически со всех выплачиваемых работнику доходов надо удержать налог. И зарплата, и премия, и отпускные, и даже пособия по временной нетрудоспособности (больничные) облагаются НДФЛ. Исключения перечислены в статье 217 НК, но работодателей там мало что касается, разве что пособия по беременности и родам и по уходу за ребенком. Но и их во многих регионах теперь ФСС выплачивает гражданам напрямую, минуя работодателей.

Как считается база для расчета налога и сам налог

База по налогу считается нарастающим итогом. Что такое нарастающий итог? Это когда в последующем месяце учитывается и итог предыдущего. Пример: зарплата у работника ИП 30000 рублей. Считаем налог за март: складываем зарплату за три месяца З0000 30000 30000=90000 руб.; умножаем базу на ставку налога 13% 90000×13%=11700 руб.; вычитаем ту сумму НДФЛ, которую удержали с зарплаты за январь и февраль и получаем налог, который надо перечислить в бюджет 11700-7800=3900 руб. Почему нельзя считать отдельно по месяцам, спросите вы? Потому что налоговый период по НДФЛ год, а выплачиваемые доходы далеко не всегда в таких круглых цифрах. С учетом того, что НДФЛ не исчисляется и не уплачивается с копейками, может туда-сюда «гулять рубль». Из-за этого не будет сходиться отчетность и перечисленный налог, что может повлечь начисления пеней, а это совершенно лишнее.

Обратите внимание! НДФЛ не бывает с копейками. Сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля.

Как применять налоговые вычеты?

При расчете НДФЛ работнику могут быть положены вычеты — стандартный (ст. 218 НК), социальный (ст. 219 НК) или имущественный (ст. 220 НК). Чаще всего предоставляется стандартный вычет, на детей:

- 1 400 рублей — на первого ребенка;

- 1 400 рублей — на второго ребенка;

- 3 000 рублей — на третьего и каждого последующего ребенка;

- 2 000 рублей — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Стандартные вычеты предоставляются по заявлению работника и до того момента, пока его доход с начала года превысит 350 тыс. руб., либо пока его дети не достигнут возраста, который уже не дает права на вычет. Если к ИП пришел работник в середине года, у него надо запросить справку 2-НДФЛ с предыдущего места работы, чтобы знать, имеет право человек на вычеты или он уже получил доход 350 тыс. руб. и вычет больше не положен. Пример: заработная плата у работника составляет 30000 рублей. У него есть двое детей и он написал заявление на вычеты. Вычеты он сможет получить за январь-ноябрь. За декабрь вычет уже не будет положен, потому что доход за январь-декабрь составит 360 000 рублей. При расчете налога на вычет уменьшается налогооблагаемая база, причем тоже нарастающим итогом: Пример: считаем заработную плату за март месяц при наличии у работника двоих детей. Налогооблагаемая база за 3 месяца 90000 руб., стандартные вычеты за три месяца (1400 1400) х 3=8400 руб. 90000-8400=81600×13%=10608 руб. Вычитаете НДФЛ, удержанный у работника за январь и февраль и получаете сумму налога, которую надо удержать за март и перечислить в бюджет.

Когда удерживать и перечислять НДФЛ?

НДФЛ с зарплаты нужно удерживать и перечислять раз в месяц. С выплаты аванса (а зарплату надо платить минимум два раза в месяц!) налог не удерживается.

Расчет НДФЛ происходит на последний календарный день месяца, при этом считаются считается зарплата, положенная за весь месяц, включая выплаченный аванс. Исчисленный за истекший месяц НДФЛ удерживается при первой же выплате заработной платы.

По общему правилу НДФЛ нужно перечислить в бюджет не позже следующего рабочего дня после выплаты дохода.

Пример: оклад работника 30000 руб. 20 января ему был выплачен аванс в размере 13000 руб. НДФЛ 20 января не исчисляется и не перечисляется в бюджет. На дату 31 января рассчитывается налоговая база и НДФЛ с неё: 30000×13%=3900 руб. 5 февраля работнику выплачивается зарплата за январь с учетом ранее выплаченного аванса 30000-3900-13000=13100 руб. НДФЛ в размере 3900 перечисляется в бюджет не позднее следующего рабочего дня после выплаты. Обратите внимание! В Трудовом кодексе нет понятия аванс. Согласно нему, зарплата должна платиться не реже, чем каждые полмесяца. Просто слово аванс более привычно работодателям и самим работникам.

Перечислять НДФЛ раньше, чем он будет удержан нельзя. Уплата налога за счет налогового агента запрещена (кроме случая, когда НДФЛ доначислен налоговиками при проверке). Не стоит и рассчитывать НДФЛ раньше последнего дня календарного месяца.

Если ИП выплачивает отпускные и больничные, то НДФЛ с этих выплат удерживается в день их выплаты. Т.е. работник получает отпускные уже за минусом налога. А вот перечисляется НДФЛ в бюджет не позднее последнего числа календарного месяца, в котором такие выплаты производились

При этом и отпускные (больничные) и НДФЛ с них будут учитываться при расчете налога за этот календарный месяц:

Пример: работник в январе проболел три дня и ему выплачено пособие по временной нетрудоспособности 25 января в размере 668-87(НДФЛ)=581 руб. НДФЛ уплачен 26 января. Кроме того, работник получил 20 января аванс 13000. Считаем НДФЛ за январь: 24700 (зарплата за не полностью отработанный месяц) 668 (больничный)=25368×13%=3298 руб. 5 февраля работник получает зарплату 24700-13000-3211=8485 руб. 6 февраля в бюджет перечисляется удержанный НДФЛ 3211 руб. (3298 руб. минус ранее уплаченный 87 руб.)

Куда и как перечислять НДФЛ

ИП на ОСНО, УСН и ЕСХН уплачивает НДФЛ за работника по месту своей регистрации как ИП. И не важно, где он ведет деятельность.

ИП, которые работают на ПСН или ЕНВД, платят НДФЛ за работников по месту постановки на учет. Но только если эти работники участвуют в деятельности, которая облагается ПСН или ЕНВД.

Пример: у ИП две системы налогообложения, УСН и ЕНВД. На учете как плательщик ЕНВД он стоит на территории другого города, т.е. не в том, где зарегистрирован как ИП. У него два работника, один занят в деятельности по ЕНВД, другой в деятельности по УСН. НДФЛ будет платится в две налоговые инспекции. Налог в бюджет можно перечислять безналичным путем с расчетного счета ИП, с личного счета ИП или вообще через кассу банка по квитанции. Правильно заполнить документы на оплату позволит сервис на сайте ФНС. Обратите особое внимание на статус плательщика, он обязательно должен быть 02, а не 09.

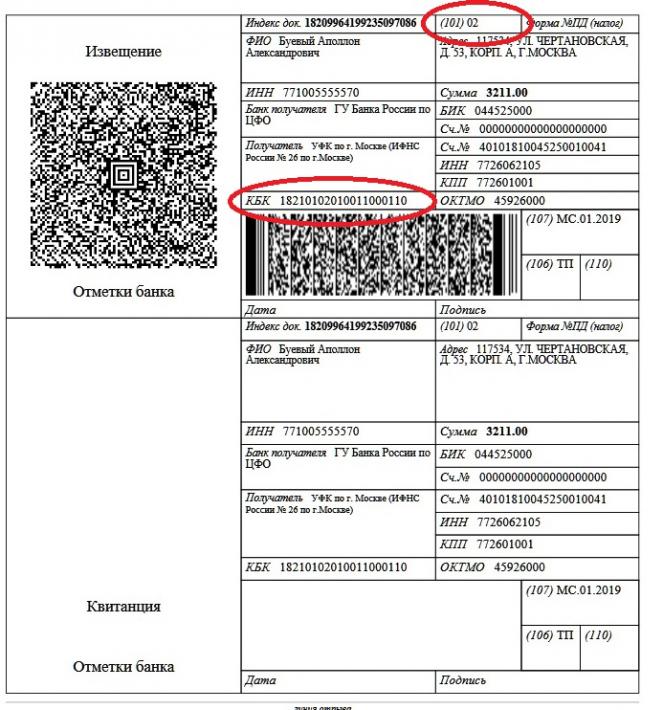

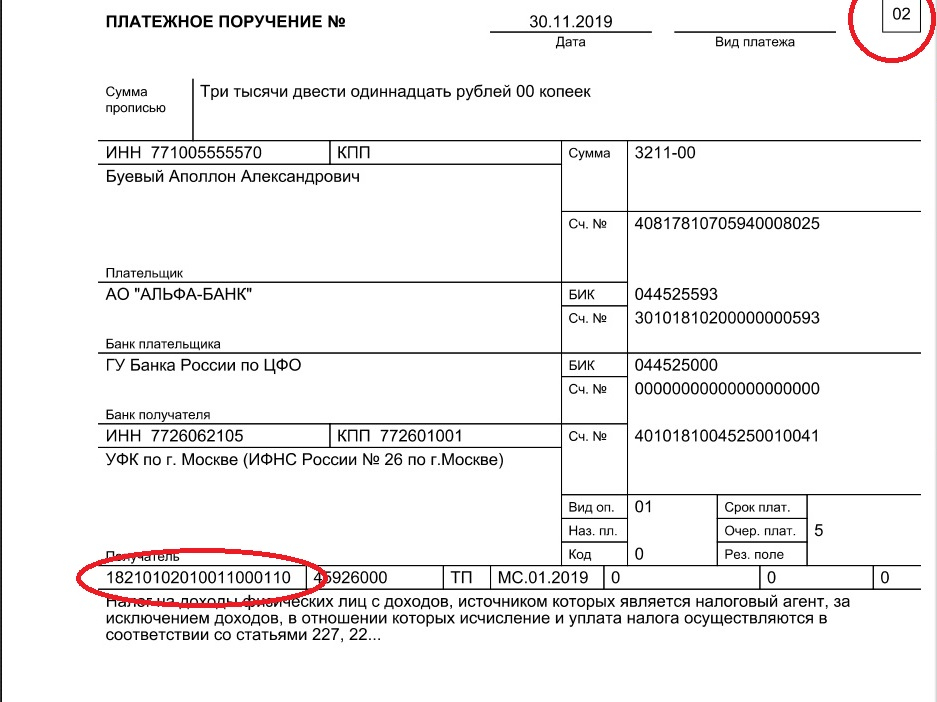

Образцы квитанции и платежного поручения, сформированные через сервис ФНС:

Отчетность налогового агента по НДФЛ

Налоговые агенты сдают две формы отчетности: Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (6-НДФЛ) и Справку о доходах и суммах налога физического лица (2-НДФЛ).

Обратите внимание! Справка 2-НДФЛ существует в двух вариантах. Работникам выдается справка вот на таком бланке. Сформировать справку можно в нашем инструменте.

6-НДФЛ сдается четыре раза в год: за 1 квартал не позднее 30 апреля, за 1 полугодие не позднее 31 июля, за 9 месяцев не позднее 31 октября и за год не позднее 1 марта (новый срок, действует с 2020 года).

2-НДФЛ сдается один раз в год, не позднее 1 марта (новый срок, действует с 2020 года)

Обе формы обязаны сдавать в электронном виде работодатели, имеющие 10 и более работников.

Сформировать отчетность можно в бесплатной программе налогоплательщик ЮЛ.

А если ИП выплачивает физлицу деньги по договору оказания услуг или выполнения работ, т.е. не по трудовому?

Почти все, что выше написано касается и выплат по таким договорам. Единственное отличие, это сроки удержания и перечисления НДФЛ. Налог всегда начисляется и удерживается в день выплаты дохода физлицу и перечисляется в бюджет не позднее следующего рабочего дня.

Как высчитать НДФЛ из зарплаты

Актуально на: 21 января 2020 г.

По общему правилу заработная плата облагается НДФЛ по ставке 13% для резидентов и 30% для нерезидентов. И каждый работодатель, будучи налоговым агентом, должен исчислить, удержать и перечислить в бюджет НДФЛ с зарплаты своих работников (п. 1 ст. 226 НК РФ). Но прежде чем ответить на вопрос, как считать НДФЛ, и перейти непосредственно к расчету налога, необходимо определить налоговую базу по НДФЛ.

Как посчитать НДФЛ от зарплаты: формула расчета

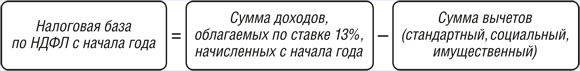

Налоговую базу по доходам работников, облагаемым по ставке 13%, работодатели рассчитывают по итогам каждого месяца нарастающим итогом с начала года (п. 3 ст. 226 НК РФ). Полученная сумма доходов работника должна быть уменьшена на предоставляемые ему вычеты по НДФЛ (п. 3 ст. 210 НК РФ). То есть налоговая база рассчитывается по формуле:

После того как налоговая база по НДФЛ определена, можно переходить к расчету самого налога по формуле:

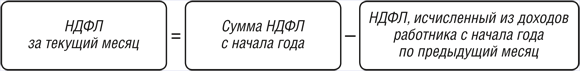

Для расчета НДФЛ, который необходимо удержать из доходов работника за текущий месяц, нужно воспользоваться еще одной формулой:

Не забудьте, что НДФЛ исчисляется в полных рублях. Это значит, что рассчитанную сумму налога нужно округлить: суммы менее 50 копеек отбрасываются, суммы 50 и более копеек округляются до целого рубля (п. 6 ст. 52 НК РФ).

Порядок исчисления НДФЛ: пример расчета

/ условие / Зарплата Е.О. Ивановой составляет 36 000 руб. в месяц. У нее есть дочь в возрасте 12 лет, в связи с чем Е.О. Ивановой предоставляется стандартный вычет на ребенка в размере 1400 руб. в месяц. Кроме того, в апреле ей была дополнительно выплачена премия – 12 000 руб. Определим сумму НДФЛ, удерживаемую из доходов работницы за апрель месяц.

/ решение / Налоговая база по НДФЛ за январь-апрель составит:

36 000 руб. х 4 мес. + 12 000 руб. – (1400 руб. х 4 мес.) = 150 400 руб.

Сумма НДФЛ за январь-апрель: 150 400 руб. х 13% = 19 552 руб.

НДФЛ, удержанный из доходов работницы за январь-март:

(36 000 руб. х 3 мес. – (1400 руб. х 3 мес.)) х 13% = 13 494 руб.

НДФЛ, удерживаемый с доходов за апрель: 19 552 руб. – 13 494 руб. = 6 058 руб.

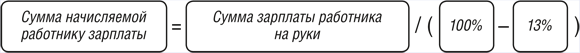

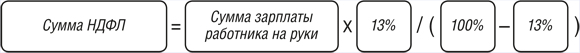

Как посчитать НДФЛ от суммы на руки

Бывает, что еще в момент трудоустройства работодатель договаривается с будущим работником о сумме зарплаты, которая будет выплачиваться ему на руки. Как посчитать НДФЛ в такой ситуации и как определить сумму начисляемой зарплаты (из которой и должен удерживаться НДФЛ)? Для этого можно воспользоваться следующими формулами:

Как высчитать НДФЛ из зарплаты нерезидента

В общем случае доходы от трудовой деятельности нерезидентов облагаются НДФЛ по ставке 30% (п. 3 ст. 224 НК РФ). То есть налог рассчитывается по формуле:

Расчет подоходного налога. Примеры

Федеральный бюджет наполняется в первую очередь за счет налога на доходы. Каждой прибылью гражданин должен делиться с казной государства, давшего ему возможность эту прибыль получить.

Доход может быть и не в форме денег, все равно часть его должна быть перечислена в виде налога.

Самый весомый вклад населения в бюджет – это подоходный налог с заработанных денег. Прежде, чем официально работающие получат на руки свой заработок, работодатель отделяет часть, предназначенную для уплаты, а все остальные удержания (кредит, алименты и др.) производятся уже от оставшейся суммы.

Как вычислить облагаемую налогом долю зарплаты, от чего зависит налоговый процент, что такое налоговые льготы (вычеты) и как они работают?

Также покажем на конкретных примерах, как рассчитывается этот налог в различных жизненных обстоятельствах.

Кстати, расчет суммы НДФЛ вы можете осуществить на специальном калькуляторе.

Кто вы с точки зрения налоговиков?

Налоговая база, касающаяся подоходных отчислений, разделяется на несколько типов плательщиков, от чего зависит процентная ставка.

- Резиденты РФ. Это подавляющее большинство наемных работников: те люди, которые в течение последнего года находились в стране не менее 183 дней по календарю. На учет времени пребывания не влияют рабочие командировки, отъезды за рубеж на лечение или обучение, если срок пребывания за границей не превысит 6 месяцев. Гражданство для статуса резидента значения не имеет. Процентная ставка подоходного налога для резидента – 13%.

- Нерезиденты РФ – соответственно, остальные лица, чье отсутствие в границах РФ в течение года превысит установленные 183 дня.

- Учредители или акционеры предприятия. Для владельцев бизнеса налоговая ставка исчисляется, исходя из 9%.

- Вкладчики и призеры. Люди, пользующиеся доходом от банковских вкладов, а также счастливчики, получившие призы или выигрыши, также обязаны разделить свою радость от дохода с государством в размере 35%.

СПРАВКА! Поскольку в данной статье мы рассматриваем отношения работодателя и наемных сотрудников, для вычисления подоходного налога имеет значение статус резидента/нерезидента.

Формула НДФЛ

Чтобы вычислить сумму подоходного налога, который вычтется из зарплаты сотрудника, нужно воспользоваться формулой:

НДФЛ = С * (Д1 + Д2 — Л1 — Л2)

В этой формуле:

С – процентная ставка налога в зависимости от статуса сотрудника (13% для резидента, 30% для нерезидента);

Д1 – заработная плата;

Д2 – премии, поощрения, надбавки, дополнительные выплаты, облагаемые налогом;

Л1, Л2 – льготы, которые вычитаются из налогооблагаемой суммы.

Другими словами, нужно сложить все доходы, совершить предусмотренные законом налоговые вычеты, и от оставшейся суммы найти необходимый процент.

Считаем прибыли

Определимся с первой частью формулы: нужно знать, какие показатели, кроме зарплаты, будем суммировать под обозначением Д2: не все виды дохода предполагают отчисления с них в пользу казны. НДФЛ облагаются:

- заработная плата, начиная с минимальной, в том числе по срочным договорам и договорам подряда;

- выплаты по больничным листам;

- выходное пособие, если оно превышает установленный законом минимум;

- материальная помощь свыше 4 тыс. руб. в год на 1 работника.

А доходы из следующего перечня в формулу вносить не надо, подоходный налог не берется с:

- социальных выплат;

- пенсий;

- пособий на рождение ребенка;

- стипендий;

- алиментов, полученных по суду;

- командировочных расходов;

- материальной помощи до 4 тыс. руб.

Больше вычетов – меньше налога

Теперь конкретизируем вторую часть нашей формулы.

Государство учитывает обязательные расходы работника и позволяет вычесть их из налоговой массы. Полный список налоговых льгот содержит ст.218 Налогового кодекса России.

ОБРАТИТЕ ВНИМАНИЕ! Правом на вычеты могут воспользоваться только те сотрудники, доход которых за год не превысит 200 тыс. руб.

Налоговые вычеты делят на 3 группы.

Стандартные вычеты

В основном, этот вид льгот касается работников, на чьем попечении находятся несовершеннолетние дети или студенты очной формы обучения (до 24 лет). За каждого ребенка из этой категории полагается вычесть из суммы дохода по 1400 рублей, а если детей больше 2, то каждый последующий отпрыск на иждивении сэкономит на НДФЛ по 3000 руб. Такую же сумму – 3 тыс. руб. – полагается вычитать на ребенка-инвалида 1 или 2 группы. Опекуны, усыновители или попечители имеют те же права, что и родная семья. Права должны быть подтверждены документально.

ВАЖНАЯ ИНФОРМАЦИЯ! К работающим по совместительству такой вид льгот может быть применен только на основной работе.

Пример 1. Сотрудница Ласкина Н.А., работающая на окладе 10000 руб. в мес., имеет троих несовершеннолетних детей. По итогам года она получила премию 2000 руб. и материальную помощь 4000 руб. Рассчитаем НДФЛ для Ласкиной Н.А.

Ее доход за год: 12х10000 + 2000= 122000 руб. 4 тыс. руб материальной помощи мы не учитываем, поскольку этот вид дохода не облагается НДФЛ. Сотрудница подпадает под социальные льготы, так как ее годовой доход меньше 200 тыс. руб. На первых двух детей Ласкиной Н.А. полагается вычет по 1400 руб., а на третьего – 3000 руб. Итого, облагаемая налогом сумма: 122000 – 1400 Х 2 – 3000 = 116200 руб. Ласкина Н.А. является резидентом РФ, так что вычисляем НДФЛ по ставке в 13%: 15106 руб.

Социальные вычеты

Государство позволяет не облагать налогом такие социальные траты граждан:

- образование (собственное и/или детей);

- медицинские услуги (включая покупку медикаментов);

- благотворительность;

- страхование (медицинское и пенсионное);

- накопительная часть пенсии.

Эти льготы не вычитаются при вычислении НДФЛ при выплате зарплаты. Для них предусмотрена процедура возврата части уплаченного налога. Для этого нужно подать налоговую декларацию, приложив к ней копии соответствующих документальных подтверждений. Срок для подачи требования о возврате части НДФЛ по социальным льготам – 3 года со дня совершения траты (п.7 ст. 78 НК РФ).

Имущественный вычет

Именно «вычет», а не «вычеты», так как этой льготой можно воспользоваться 1 раз в течение года, если ваши деньги связаны с:

- куплей-продажей авто;

- покупкой или продажей недвижимости или доли в ней, а также земельного участка;

- выплаты % по ипотечному кредиту;

- строительства жилья;

- отделки или ремонта дома, квартиры.

ВАЖНО! Если недвижимость приобретается или продается родственникам или другим созависимым лицам, например, сделка происходит с работодателем, право на вычет утрачивается.

Сумма, с которой может быть списан имущественный вычет, ограничивается 2 млн. руб., то есть максимальная льгота может составить 13% от 2 млн. – 260 тыс.руб.

Пример 2. Рассчитаем НДФЛ для сотрудника-резидента РФ Стольникова П.П. Заработная плата Стольникова П.П. составляет 12 тыс. руб. в месяц, в последние три месяца оклад был повышен до 15 000 руб. Он воспитывает 2 детей: сына 3 лет и 20-летнюю дочь – студентку «очницу», обучающуюся на платной основе за 10 тыс. руб. в год. Начальство выделило ему материальную помощь в размере 5000 руб. Вычислим НДФЛ, который должен уплатить П.П.Стольников.

Заработная плата Стольникова П.П. за год составит 12000 Х 9 + 15 000 Х 3 = 153 тыс. руб. Приплюсуем 1000 руб., на которую материальная помощь превышает не облагаемый налогом лимит. Доход за год – 154000 руб. – меньше 200 тыс.руб., так что стандартные вычеты полагаются. За каждого ребенка, в том числе и дочь, так как она учится очно, вычитаем по 1400 руб: 154000 – 2800 = 151200 руб. Вычисляем 13% по резидентской ставке: 19656 руб. Это сумма подоходного налога для Стольникова П.П. Он может возвратить себе часть этого налога по социальной льготе (обучение дочери) на сумму 13% от 10 000 руб., то есть 1300 руб., подав налоговоую декларацию с копией контракта на обучение.

Если сотрудник оформлен в фирме официально, с его зарплаты нужно удерживать и перечислять в бюджет налог на доходы, а также платить страховые взносы. Это обязанность каждого работодателя, и избежать ее нельзя. НДФЛ вычитают из заработной платы, а вот страховые взносы работодатель платит за свой счет. Как рассчитать «зарплатные» налоги, читайте в нашем материале.

Расчет подоходного налога (НДФЛ) с заработной платы

Стандартная ставка налога на доходы физических лиц – 13%, для нерезидентов – 30%.

Формула расчета подоходного налога проста: начисленную зарплату нужно умножить на 13%.

Это, конечно, в идеале – когда вся начисленная зарплата – это облагаемый доход. Но не все так просто, потому что есть различные необлагаемые выплаты и вычеты.

Какие выплаты не облагаются НДФЛ

Эти выплаты перечислены в статье 217 НК РФ. Вот самые распространенные начисления работодателей в пользу работников, которые не облагаются налогом:

- суточные в пределах 700 руб. в командировках по России и в пределах 2 500 руб. в командировках за рубежом;

- единовременные выплаты в связи со смертью члена семьи;

- выплаты в связи с рождением (усыновлением) ребенка в пределах 50 тысяч рублей на одного ребенка;

- плата за обучение;

- матпомощь, призы в пределах 4 тыс. руб. в год;

- возмещение процентов по ипотеке;

- определенные государственные пособия, компенсации и др.

Если были такие выплаты, их нужно вычесть, прежде чем производить расчет налога с заработной платы.

Кстати, некоторые работодатели пользуются этим, чтобы сэкономить на НДФЛ и страховых взносах – они заменяют часть заработной платы необлагаемыми выплатами. Например, работодатель знает, что сотрудник платит ипотеку или получает платное образование.

Он нанимает его на меньшую зарплату и оплачивает обучение или компенсирует ипотечные проценты. С этих сумм не платят ни НДФЛ, ни страховые взносы. Это вполне законный вариант налогового планирования, если есть подтверждающие документы и обоюдное согласие.

Налоговые вычеты при расчете НДФЛ с заработной платы

Некоторые работники имеют право на налоговые вычеты.

Стандартные вычеты перечислены в статье 218 НК РФ, это:

- 3 000 руб. для чернобыльцев, участников ядерных испытаний, инвалидов ВОВ;

- 500 руб. для Героев СССР, РФ, обладателей ордена Славы, инвалидов с детства, доноров костного мозга и еще целого списка лиц;

- по 1 400 руб. на первого и второго ребенка и по 3 000 руб. на третьего и последующих детей до 18 лет (до 24 лет, если ребенок студент-очник); 12 000 руб. на ребенка-инвалида до 18 лет (до 24, если он студент-очник).

Эти вычеты на детей предоставляются ежемесячно до того момента, как годовая зарплата «перевалит» за 350 тысяч рублей. После этого до конца года право на вычет теряется.

Кроме стандартных, есть еще социальные налоговые вычеты, они перечислены в статье 219 НК РФ. Вычет полагается, если сотрудник покупал первое жилье, платно учился или оплачивал учебу детей, оплачивал лечение за себя или близких, отчислял деньги благотворительным организациям, в негосударственный пенсионный фонд.

Все эти вычеты работодатель должен учесть при расчете налога в случае, если работник принес подтверждающие документы.

Пример расчета НДФЛ с зарплаты с учетом необлагаемых выплат и вычетов

Анна Телегина работает экономистом. У нее трое детей младше 18 лет.

Анна проработала весь январь без больничных и командировок. Ее оклад – 50 000 руб.

В этом же месяце работодатель выплатил ей материальную помощь 5 000 руб.

Итого доход Анны за месяц – 55 000 руб.

Чтобы посчитать налог, бухгалтер должен вычесть из дохода за месяц суммы вычетов на детей и скидку на мат. помощь, но только в пределах лимита 4 000 руб.:

55 000 – (1 400 + 1 400 + 3 000 + 4 000) = 45 200 – с этой суммы и будет удерживаться налог.

45 200*13% = 5 876 – это НДФЛ за январь.

Эту сумму работодатель удержит из зарплаты Анны и перечислит в бюджет обязательно не позднее следующего дня после выплаты заработной платы.

Внимание!

По закону зарплату нужно платить два раза в месяц: так называемый аванс и основную часть. С аванса НДФЛ удерживать не нужно. НДФЛ со всей зарплаты вычитают при выплате второй части. Но если аванс выплачивают в последний день месяца, Минфин считает, что нужно сразу удержать и перечислить налог, а со второй части перечислить уже после окончательного расчета за месяц (письмо от 23.11.2016 № 03-04-06/69181).

За февраль и последующие месяцы НДФЛ нужно считать не отдельно за каждый месяц, а нарастающим итогом. То есть взять все начисления с начала года, вычесть из них все необлагаемые выплаты и вычеты, и умножить на 13%. Из этой суммы вычесть НДФЛ за предыдущие месяцы, начиная с января. То, что в остатке, – и есть НДФЛ за текущий месяц.

В том месяце, когда годовой доход Анны превысит отметку в 350 тыс. руб. (а при ее окладе это будет в августе), бухгалтер уже не будет предоставлять вычеты на детей и возобновит их только в январе следующего года. Если в течение текущего года Анне еще раз выдадут мат. помощь, то с нее удержат налог в полном объеме, потому что годовой лимит в 4 000 руб. уже исчерпан.

Мы привели простой стандартный пример. Однако на практике сотрудники уходят и в отпуска, и в декреты, и на больничные, ездят в командировки, увольняются, получают компенсации и т.д. Все это усложняет расчет зарплаты и налогов, потому что в каждой ситуации действуют свои правила. Стоит ошибиться – и возникают риски того, что придется производить перерасчеты зарплаты и налогов, сдавать уточненные расчеты, а после проверки, возможно, доплачивать налоги и взносы, платить пени и штрафы.

Расчет страховых взносов с заработной платы

Некоторые предприятия имеют право на пониженные ставки взносов. Список льготников перечислен в статье 427 НК РФ. С 2019 года этот список заметно сократился.

Перекладывать взносы на сотрудника нельзя, работодатель их обязан платит за свой счет.

Здесь тоже есть необлагаемые выплаты, и их нужно учитывать. Они перечислены в статье 422 НК РФ. Они во многом пересекаются с выплатами, которые не облагаются НДФЛ. Вот самые распространенные:

- возмещение расходов на профессиональную переподготовку и повышение квалификации;

- матпомощь в связи со смертью члена семьи;

- матпомощь в связи с рождением (усыновлением) детей до 50 тысяч рублей;

- матпомощь до 4 тысяч рублей в год;

- компенсация процентов по ипотеке и т.д.;

- государственные пособия и компенсации.

Если такие выплаты были, их нужно вычесть из зарплаты, прежде чем считать взносы.

Вернемся к нашему примеру.

За январь Анне Телегиной начислили 50 000 руб., плюс 5 000 руб. – материальная помощь. При расчете взносов бухгалтер вычтет 4000 руб. в качестве скидки на мат. помощь и посчитает взносы с 51 000 рублей:

51 000*22% = 11 220 руб. – взносы на пенсионное страхование;

51 000*5,1% = 2 601 руб. – взносы на медицинское страхование;

51 000*2,9% = 1 479 руб. – на социальное страхование (на случай временной нетрудоспособности и материнства);

51 000*0,2% = 102 руб. – на страхование от несчастных случаев на производстве и профзаболеваний.

Итого компания заплатит за Анну 15 402 руб. страховых взносов. Их нужно перечислить в ИФНС и ФСС до 15 числа месяца, который следует за месяцем начисления. То есть, если речь о взносах с январской зарплаты, то их нужно перечислить в бюджет до 15 февраля.

Взносы за следующие месяцы нужно считать по аналогии с подоходным налогом – нарастающим итогом.

Возможные штрафы за неправильный расчет НДФЛ, взносов или опоздание с их уплатой – 20% от недоимки, плюс пени. Отдельные штрафы возможны за ошибки в отчетах по НДФЛ и страховым взносам.

Если Вы все же не готовы каждый месяц отвлекаться от основных задач вашего бизнеса и переживать о том, все ли верно сделал ваш бухгалтер, компания 1C-WiseAdviсe возьмет на себя эти работы и гарантирует Вам расчет зарплаты и расчеты налогов и взносов без ошибок. Мы, являясь официальным представителем копании 1С в сфере аутсорсинга бухгалтерских услуг, разработали уникальные в своем роде многоуровневые контрольные мероприятия для поддержания высокого качества представляемых услуг нашим клиентам.

Чтобы минимизировать ваши затраты на услуги и исключить какие-либо ошибки в работе, мы автоматизировали все стандартные операции в расчетах.

Помимо этого качество наших сервисов подтверждено полисом страхования профессиональной ответственности перед клиентами с покрытием до 70 000 000 рублей. Это гарантирует Вам, что в случае возникновения ошибки по вине нашего специалиста, Ваши финансовые потери застрахованы, убытки компании будут возмещены в оперативном порядке.

Заказать услугу