Содержание

- Разница между страховой и накопительной пенсией

- Что такое страховая часть пенсии

- Что такое накопительная пенсия

- Чем отличается страховая от накопительной части пенсии

- Изменения в 2020 году

- Что нужно знать о накопительной пенсии?

- Виды страховой пенсии

- Понятие страховой пенсии

- В ПФР и на госуслугах

- Особые случаи повышения фиксированной выплаты

- В пенсионном фонде

- Как рассчитывается накопительная часть пенсии

- Индексация и перерасчет пенсионных сбережений

- Как происходит увеличение накопительной пенсии

Разница между страховой и накопительной пенсией

Страховая и накопительная пенсия: в чём разница? Каковы условия начисления и выплат этих двух видов пенсионного обеспечения? В данной статье постараемся дать ответ на эти вопросы, часто возникающие после вступления в действие нового пенсионного законодательства.

Что такое страховая часть пенсии

Понятие страховой пенсии впервые появилось в российском законодательстве в конце 90-х годов. В качестве обязательного элемента отечественной пенсионной системы оно было закреплено в 2001 году. После этого положения о страховых пенсиях, порядке их расчёта, формирования и начисления, неоднократно видоизменялись. В современном варианте они были закреплены ФЗ №400, вступившем в действие в 2015 году.

Право на получение страховых пенсионных выплат обладают граждане, отвечающие следующим условиям:

- Достигшие пенсионного возраста, установленного ФЗ №350, имеющие инвалидность, либо потерявшие кормильца.

- Имеющие в своём активе определённое количество баллов ИПК. В 2020 величина индивидуального пенсионного коэффициента должна составлять свыше 16,2 балла.

- Являться участниками системы ОПС, со страховым стажем 10 лет и более. В соответствии с проводимой пенсионной реформой, в ближайшие 5 лет эта минимальная величина постепенно увеличится до 15 лет.

Лица, не отвечающие одному из вышеперечисленных условий, не имеют права на получение страховых пенсий. По достижении пенсионного возраста, при получении инвалидности, или при утрате кормильца, они смогут получать лишь фиксированные социальные пенсии.

Формируются страховые пенсии из взносов работодателя, которые он, согласно ФЗ №400, обязан уплачивать в ПФ за каждого наёмного сотрудника. Величина взносов с 2015 года составляет 22% от заработной платы работника.

Что такое накопительная пенсия

Накопительная пенсия установлена в 2013 году с принятием ФЗ №424. В отличие от страховой, она больше напоминает накопление сбережений на личном банковском счёте:

- Накопления вносятся на отдельный счёт фонда, и носят именной характер.

- Взносы производятся в добровольном порядке самим гражданином, либо его работодателем. До 2015 каждый работодатель был обязан отчислять 6% от зарплаты своего сотрудника в накопительный счёт в государственном ПФ. Но сегодня накопительные выплаты временно заморожены, и все отчисления с зарплаты граждан идут в страховой фонд.

- Пенсионные сбережения могут накапливаться в любом из нескольких накопительных фондов, по желанию гражданина. На сегодня, кроме государственного ПФ, имеются несколько десятков частных фондов, предоставляющих подобные услуги.

- Внесённые на счёт денежные суммы инвестируются в различные проекты. Доходы от инвестиций фонд вносит на счёт гражданина в виде определённых процентов.

- Держатель счёта вправе самостоятельно распоряжаться накопленными средствами: переводить их в другой фонд, завещать, дарить и т.д.

Право на оформление накопительной пенсии наступает с достижением владельца счёта пенсионного возраста. После обращения в фонд, где открыт его счёт, ему начисляется определённая сумма.

Допускается три вида выплат:

- Вся сумма выдаётся единоразово. Этот вариант допустим, если на счету накоплена сумма, ниже установленного минимального предела.

- Назначаются срочные ежемесячные выплаты, осуществляемые в течении установленного времени, но не менее 10 лет. При этом накопленная на личном счёте сумма делиться на равные части, которые выплачиваются пенсионеру.

- Бессрочные выплаты. Не имеют лимита по времени, и производятся в течение всей оставшейся жизни пенсионера.

Если человек скончался до того, как ему была выплачена вся накопленная сумма, остаток денег переходит к наследникам.

Чем отличается страховая от накопительной части пенсии

Основные отличия страховой пенсии от накопительной состоят в следующем:

- Порядок формирования. С 2015 страховая часть формируется за счёт обязательных взносов работодателя, а накопительная – в добровольном порядке.

- Основания для назначения выплаты. Чтобы получать страховую пенсию, гражданин должен не только достичь пенсионного возраста, но и иметь определённый стаж и минимальное количество ИПК. Для назначения накопительных выплат достаточно наступления возраста, необходимого для выхода на пенсию.

- Страховой счёт носит безличный характер – все отчисления идут в общий бюджет ПФ. Из них выплачиваются пенсии лицам, имеющим на это право уже сейчас. Накопительный счёт открыт на определённого гражданина, и вся накопленная на нём сумма безраздельно принадлежит только ему.

- Человек не имеет права по своему усмотрению распоряжаться страховым пенсионным счётом. В то же время, накопительный счёт он вправе перевести в другой фонд, передать имеющиеся на нём средства по наследству.

Изменения в 2020 году

В связи с начавшейся в РФ очередной пенсионной реформой, в законодательство о страховой и накопительной пенсии внесён ряд изменений. С принятием ФЗ №350 постепенно растёт пенсионный возраст. На конец 2020 она составляет 55 лет и 6 месяцев для женской части населения, и 60 лет и 6 месяцев – для мужской. Также происходит и рост необходимых для начисления страховых выплат баллов ИПК и стажа в системе ОПС.

Согласно принятому правительственному постановлению, рост пенсионного порога не коснётся порядка начисления накопительных пенсий. Оформить их можно по старым нормам – в 55 и 60 лет. Также правительством рассматривается возможность снижения суммы, необходимой для единоразовой выдачи всей накопленной на счету денежной суммы. Отмена моратория на формирование пенсионных накоплений в виде обязательных взносов работодателя в нынешнем году пока не рассматривается.

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Что нужно знать о накопительной пенсии?

26 июня 2015 13:27

В Отделение Пенсионного фонда по Тюменской области вновь поступают звонки от жителей областного центра, что по квартирам ходят якобы работники ПФР. Как пояснили в Отделении, это активизировались агенты негосударственных пенсионных фондов (НПФ).

Если к вам постучался агент

Специалисты ПФР не рекомендуют открывать двери незнакомым людям. Если агент все же попал в Вашу квартиру, то запишите контакты агента, возьмите предложенную информацию и дайте себе время для принятия решения.

Если информация о накопительной пенсии Вас заинтересовала

Шаг 1. Сбор информации об НПФ в Интернете: есть ли свой сайт, адрес офиса в Вашем населенном пункте, какие отзывы о нем оставили граждане в Интернете, его рейтинг и предлагаемый процент доходности. Желательно посмотреть на динамику работы НПФ в течение 5-6 лет, оценить, как он работал в кризисный 2009 год.

Кроме этого, важно знать, вступил ли НПФ в систему гарантирования пенсионных прав на 01.03.2015г.

В настоящее время в систему гарантирования вступили 24 НПФ. Информация об этом должна быть размещена на сайте НПФ. В ином случае они будут лишены лицензии по обязательному пенсионному страхованию, а пенсионные накопления граждан будут переданы в ПФР.

Шаг 2. Если Вы решили перейти в НПФ, то лучше всего это сделать в офисе.

Во-первых, Вы сможете убедиться, что эта структура действительно существует. Ведь именно сюда Вам необходимо будет обратиться за назначением пенсии. Накопительная пенсия отличается от страховой ещё и тем, что ее могут получить правопреемники. При этом обращаться им придется также не в ПФР, а в НПФ.

Во-вторых, Вы подпишете только договор. Для того, чтобы накопительная пенсия стала формироваться в НПФ, Вам нужно прийти в территориальный орган ПФР по месту жительства или в МФЦ до конца текущего года и написать заявление (срочное или досрочное). Соответствующее изменение в законодательстве было внесено для того, чтобы исключить неправомерный перевод граждан.

«Срочное» заявление — это документ, на основании которого переход застрахованного лица в НПФ или в ПФР осуществляется по истечении 5 лет с года подачи такого заявления.

При подаче заявления с пометкой «досрочное» переход застрахованного лица в НПФ или в ПФР осуществляется в году, следующем за годом подачи заявления. При этом сохранность дохода от инвестирования пенсионных накоплений гарантируется законодательством при условии смены НПФ не чаще 1 раза в пять лет.

Обращаем внимание, что заявления застрахованных лиц, которые были приняты с начала 2015 года (без отметки «срочное» или «досрочное») отнесены к «срочным» заявлениям.

В случае, если застрахованные лица, которые уже подали заявления, желают чтобы переход в ПФР, либо НПФ состоялся в 2016 году им необходимо подать аналогичные заявления (с теми же реквизитами, но более поздней датой) с отметкой «досрочное». При досрочном переходе передача средств пенсионных накоплений новому страховщику будет осуществляться без учета инвестиционного дохода за 2015 год.

Важно! Если дома с агентом Вы подписали договор о переходе в НПФ, то он без заявления не имеет силы.

Шаг 3. Вы подписали договор с НПФ.

Теперь Вам нужно систематически контролировать формирование Вашей накопительной пенсии.

Справочно:

Ежемесячно Ваш работодатель перечисляет в Пенсионный фонд России (ПФР) обязательные страховые взносы в размере 22% от Вашей заработной платы (предельный годовой заработок, с которого уплачиваются страховые взносы, составляет в 2015 году 711 тыс. рублей). Эти средства, в отличие от подоходного налога, не вычитаются из Вашего ежемесячного дохода. Работодатель платит их сверх Вашей зарплаты на финансирование Вашей будущей пенсии. Из них 6% идут на финансирование фиксированной выплаты (на 1 января 2015 года ее размер составляет 4383,59 рублей), а 16% – являются индивидуальным тарифом.

Граждане 1967 года рождения и моложе имеют право распоряжаться частью из этих 16% (а именно 6%) и решать: направить их полностью на формирование страховой пенсии или формировать одновременно страховую и накопительную пенсии.

Для сведения: средства пенсионных накоплений также формируются у участников Программы государственного софинансирования пенсий, у мам, которые направили средства материнского (семейного) капитала на формирование накопительной пенсии. Средства пенсионных накоплений формировались также у мужчин 1953-1966 г.р. и женщин 1957-1966 г.р.

Чем отличается страховая пенсия от накопительной

Страховая пенсия гарантированно увеличивается государством за счет индексации, которая проводится не ниже уровня инфляции. Средства накопительной пенсии при их сохранении будут инвестироваться НПФ или управляющей компанией на финансовом рынке. Таким образом, их доходность будет зависеть от результатов инвестирования, то есть могут быть и убытки. В случае возникновения убытков граждане смогут гарантированно получить только сумму уплаченных страховых взносов на накопительную пенсию по обязательному пенсионному страхованию. Пенсионные накопления не индексируются и не защищены от инфляции.

Еще один момент. С 1 января 2015 года будущая пенсия работающего гражданина рассчитывается по баллам. Подробнее о количестве заработанных баллов можно узнать, если зарегистрироваться в «Личном кабинете застрахованного лица» на сайте ПФР

Если гражданин отказывается от накопительной части пенсии, то максимальное количество пенсионных баллов увеличивается до 10, тогда как при ее сохранении будет составлять только 6,25 баллов.

Страховая пенсия служит для расчета основной пенсии и пенсионных баллов. Чем выше страховая пенсия, тем больше баллов, и больше фактические пенсионные выплаты по достижении пенсионного возраста.

Еще одна разница между накопительной и страховой частями пенсии состоит в том, что накопительная передается правопреемникам. При этом, если человек по возрасту не доживает до пенсии, то его родственники могут получить средства его накопительной части в виде разовой выплаты. Но это только в том случае, если пенсия по возрасту – не по инвалидности и не по каким-либо другим основаниям. Если все средства переводятся в страховую, то накопительной наследуемой пенсии у него не будет и, в указанном выше случае, средства его перейдут не родственникам, а в резерв Пенсионного фонда.

Важный фактор – это официальный размер заработной платы. Если зарплата «серая», то и взносы на будущую пенсию отчисляются в минимальном размере.

Зная это, гражданин сам решает: стоит ли формировать накопительную пенсию или все средства оставить в страховой.

Виды страховой пенсии

Страховую пенсию — возможно сосчитать лично, каждому из нас.

Для того чтобы рассчитывать на страховую пенсию по старости к 2025 году мужчинам и женщинам, 65 и 60 лет соответственно, нужно иметь индивидуальный пенсионный коэффициент более чем 30 баллов и минимальный страховой стаж пятнадцать лет. Согласно данным Министерства труда, такое количество баллов жители России сумеют заработать, если станут перечислять шестнадцать процентов взносов на формирование таковой, в течение пятнадцати лет с двух МРОТ, или на протяжении тридцати – с одного, не делая отчислений на накопительную часть. Величина МРОТ в 2019 году составляет 11 280 рублей.

Основным различием является порядок расходования страховой и накопительной составляющих пенсионного пособия. В отличие от двух других, накопительная часть денежных взносов не входит в распоряжение государства. Хозяин вклада имеет возможность передать её в распоряжение управляющей фирмы пенсионного фонда России (Внешэкономбанку) или другой финансовой организации, имеющей право на формирование пенсии. Но это в том случае, если он ей доверяет и желает значительно повысить размеры своих выплат при окончании своей рабочей деятельности.

Специалисты заявляют про то, что на протяжении десяти пятнадцати лет в пенсионном фонде образуется дефицит денежных средств и возможны сбои с выплатами, в следствии чего пострадает непосредственно страховая часть пенсии, потому что она не сохраняется на персональных счетах людей. Поскольку в конкретный момент дефицита, финансы употребляются с целью возможности необходимых выплат людям пенсионного возраста.

Необходимо чётко осознавать, что страховая часть пенсии — это вклады, используемые государством и не предусмотренные для получения дополнительного инвестиционного дохода!

Надо заметить, что пенсионер имеет возможность полностью или частично отказаться от начисления и выплаты страховой части пенсионного пособия.

Мнение эксперта

Мария Богданова

Стаж более 6 лет. Специализация: договорное право, трудовое право, право социального обеспечения, право интеллектуальной собственности, гражданский процесс, защита прав несовершеннолетних, юридическая психология

Денежное выражение одного пенсионного балла утверждается Правительством РФ и ежегодно повышается. В 2019 году он составляет 87,24 руб., а к 2024 году достигнет 116.63 руб. Кроме этого, работающий пенсионер сможет увеличить и их количество. Для этих целей каждый август производится перерасчет количества пенсионных баллов с учетом поступивших данных от работодателей. При увеличении количества ИПК автоматически будет пересчитана и пенсия.

Установлен наименьший размер ИПК (индивидуальный пенсионный коэффициент), который является необходимым условием для начисления пенсии, в 6,6 единиц и имеет тенденцию ежегодного прироста на 2,4 единицы, до достижения к 2025 году значения равному тридцати единицам.

Пенсия предусматривает учёт периодов жизни граждан, имеющих социальное значение, но при этом не являющиеся страховыми, к примеру, уход за лицом, которому более восьмидесяти лет или срок призывной службы в армии.

Из всех трёх составляющих трудовой пенсии, отличительными свойствами страховой части являются: условно-накопительный характер, финансирование распределительным способом и базирование на принципе солидарности поколений.

Пособия, выплачивающиеся гражданам каждый месяц и предоставляющиеся в виде возмещения зарплаты или других выплат, утраченных в связи с возникшем состоянием здоровья, не позволяющим выполнять работу (или преклонный возраст и иные обстоятельства: утрата кормильца) называются страховой пенсией.

Представленное понятие и условия его получения, а также выплаты на территории России определяются ФЗ № 400.

Мнение эксперта

Елена Смирнова

Пенсионный юрист, готова ответить на ваши вопросы.

Задать мне вопрос

По правилам, к пособию страховой пенсии добавляется фиксированная денежная выплата, зависящая от вида пенсии.

Получить страховую пенсию могут застрахованные граждане, соблюдающие условия, указанные в ФЗ №167. Застрахованными считаются лица, имеющие временную или постоянную прописку на территории РФ, а также иностранные граждане (в том числе, без гражданства):

- осуществляющие трудовую деятельность по договору;

- являющиеся самозанятыми (ИП, адвокат, нотариус и т.д.);

- являющиеся членами семейных общин, которые занимаются традиционным хозяйством (а также фермерским);

- представители служения Церкви;

- прочие категории, на которых распространяется пенсионное страхование.

Согласно нормативно-правовому акту страховая пенсия делится на следующие типы:

- по старости;

- по инвалидности;

- по потере кормильца.

Как и многие другие сферы деятельности человека, так и пенсионное обеспечение регламентируются определенным сводом законов. Условия получения соответствующих выплат установлены Фед. законом от 28.12.13г. №400-ФЗ «О страховых пенсиях».

Среднегодовой размер пенсии в 2020 году составляет 16 389,62 руб., а вот в будущем году с учетом уровня инфляции размер может составить 16 389,62 руб..

С января 2015 г. понятие «трудовая пенсия» перестало существовать, расщепившись на 2 отдельных нормативно-правовых акта: о страховой и о накопительной пенсиях.

Трудовая пенсия была разделена на страховую и накопительную пенсии, которые гражданин вправе получать одновременно. Для наглядного сравнения различных видов пенсий по основным критериям предлагается таблица, данные которой соответствуют 2020 году.

Открыть таблицу

| Критерии сравнения | Пенсия по старости | Социальная пенсия | |

| страховая | накопительная | ||

| Условия назначения | Достижение требуемого возраста (жен. – 55,5 л., муж. — 60,5 л.)

Трудовой стаж (10 лет) ИПК (пенсионные баллы – 16,2) |

1. Достижение определенного возраста (жен. – 60 л., муж. — 65 л.)

Примечание: для граждан Севера – жен. 50 л., муж. 55 л. |

|

| Принцип формирования | 22% от размера зарплаты гражданина,

начисляется работодателем в ПФР |

В зависимости от категории граждан | |

| 16% | 6% | ||

| Размер выплаты | Зависит от официальной зарплаты, стажа, количества и стоимости ИПК | 5 034 руб 25 коп./мес. | |

| Закон | № 400-ФЗ | № 424-ФЗ | № 166-ФЗ |

| Источник финансирования | Средства из ПФР, сформированные за счет ежемесячных отчислений | Государственный бюджет | |

Все правила и требования для получения накопительной пенсии определяются законом России о пенсиях № 424-ФЗ. Каждый год правила изменяются, в этой статье приведены самые актуальные данные, которые взяты из достоверных государственных источников.

Большинство граждан знают о страховой части пенсии, как о пенсии, в целом, подразумевая часть дохода от трудовой деятельности человека, отчисляемого каждый месяц, для получения выплат в преклонном возрасте от Пенсионного фонда. Предполагается, что сформированная сумма и часть средств, выделяемая государством, обеспечит гражданина в старости.

Способом формирования страховой части являются баллы, которые начисляются на протяжении трудовой карьеры гражданина, а также индексируются в зависимости от уровня инфляции или иных факторов. Выплаты производятся в определенном объёме.

Страховая пенсия

= (Коэффициент поощрения

выхода на пенсию

*

Фиксированную выплату

) (Коэффициент поощрения выхода на пенсию * Индивидуальный коэффициент) * Пенсионный коэффициент

Количество запросов, связанные с частями пенсии, несмотря на имеющиеся источники информации, продолжают расти.

С этой целью стоит выделить характерные особенности страховой части пенсии:

- Назначается государством по достижению требуемого законодательством возраста;

- Расчёт осуществляется по определенным критериям;

- Внесение платежа работодателем за сотрудника является обязательным.

Для накопительной части пенсии характерно:

- Формирование за счёт взносов;

- Размещение средств на отдельном счёте;

- Сведения об индексировании располагается в НПФ.

Понятие страховой пенсии впервые появилось в российском законодательстве в конце 90-х годов. В качестве обязательного элемента отечественной пенсионной системы оно было закреплено в 2001 году. После этого положения о страховых пенсиях, порядке их расчёта, формирования и начисления, неоднократно видоизменялись. В современном варианте они были закреплены ФЗ №400, вступившем в действие в 2015 году.

Право на получение страховых пенсионных выплат обладают граждане, отвечающие следующим условиям:

- Достигшие пенсионного возраста, установленного ФЗ №350, имеющие инвалидность, либо потерявшие кормильца.

- Имеющие в своём активе определённое количество баллов ИПК. В 2020 величина индивидуального пенсионного коэффициента должна составлять свыше 16,2 балла.

- Являться участниками системы ОПС, со страховым стажем 10 лет и более. В соответствии с проводимой пенсионной реформой, в ближайшие 5 лет эта минимальная величина постепенно увеличится до 15 лет.

Формируются страховые пенсии из взносов работодателя, которые он, согласно ФЗ №400, обязан уплачивать в ПФ за каждого наёмного сотрудника. Величина взносов с 2015 года составляет 22% от заработной платы работника.

Основные отличия страховой пенсии от накопительной состоят в следующем:

- Порядок формирования. С 2015 страховая часть формируется за счёт обязательных взносов работодателя, а накопительная – в добровольном порядке.

- Основания для назначения выплаты. Чтобы получать страховую пенсию, гражданин должен не только достичь пенсионного возраста, но и иметь определённый стаж и минимальное количество ИПК. Для назначения накопительных выплат достаточно наступления возраста, необходимого для выхода на пенсию.

- Страховой счёт носит безличный характер – все отчисления идут в общий бюджет ПФ. Из них выплачиваются пенсии лицам, имеющим на это право уже сейчас. Накопительный счёт открыт на определённого гражданина, и вся накопленная на нём сумма безраздельно принадлежит только ему.

- Человек не имеет права по своему усмотрению распоряжаться страховым пенсионным счётом. В то же время, накопительный счёт он вправе перевести в другой фонд, передать имеющиеся на нём средства по наследству.

В чем разница, между базовой накопительной и страховой пенсии? Отличие страховой пенсии от накопительной в следующем: страховые выплаты никак не зависят от действий гражданина. Их доля в общем объеме перечислений от работодателя устанавливается регламентом ПФР и не может быть изменена по желанию клиента.

Накопительная часть представляет собой выплаты в размере 6%, на которые может повлиять сам гражданин. Их формирование будет складываться исходя из его выбора. В случае перевода средств в негосударственную пенсионную компанию они подлежат индексированию согласно доходу НПФ. Если клиент откажется от перевода накопительной части пенсии, то деньги останутся на счете в ПФР. Дальнейшая их судьба зависит от текущих обязательств перед бюджетниками, пенсионерами или другими выгодоприобретателями.

Накопительная часть — это всегда рубли, она копится на специальном лицевом счете или на отдельном счете в негосударственном пенсионном фонде. Она не идет на выплаты нынешним пенсионерам, выплачивать ее будут вам по достижении пенсионного возраста.

Способом индексации. Любые пенсионные сбережения индексируются — то есть увеличиваются на процент, который устанавливает государство или пенсионный фонд.

Страховая пенсия индексируется по правилам, которые установило государство в зависимости от демографической ситуации. На накопительную пенсию начисляют проценты в зависимости от доходности портфеля, которую устанавливает управляющая компания ПФР или НПФ. Это как счет в банке.

Правом наследования. Накопительную часть можно наследовать, страховую — нет.

Понятие страховой пенсии

Для получения страховой пенсии также необходимо выполнение следующих требований:

- Достижение пенсионного возрастного порога (на данный момент эти показатели равняются 55 годам и 60 у женщин и мужчин соответственно).

- Рабочий стаж должен достигать как минимум 9 лет.

- Также реформа 2015 года предполагает перевод всех пенсионных прав в пенсионные баллы, значение этой переменной должно быть не менее 13,4.

- Человек должен являться гражданином РФ и обладать страховкой, оформленной по действующему законодательству.

- Возраст — начисление пенсии производится по достижении пенсионного возраста, который может менять свое значение в зависимости от района труда и проживания (районы Крайнего Севера и приравненные к нему районы могут гарантировать более ранний выход на социальное обслуживание), от условий труда (условия, опасные для здоровья и жизни, также понижают порог выхода на пенсию), а также занимаемой должности (работники бюджетных организаций, а также военнослужащие и работники силовых структур по выслуге лет могут раньше начать получать пенсию).

- Инвалидность — при получении гражданином инвалидности 1, 2, 3 группы или инвалидности с детства, вне зависимости от страхового стажа и прочих показателей, ему назначаются выплаты от государства (соответственно, при 3 группе выплаты самые наименьшие, при 1 или при инвалидности с детства — максимальные из возможных).

- Потеря кормильца — назначаются гражданам, потерявшим родственника или опекуна, который занимался материальным обеспечением (претендовать на такую пенсию могут граждане до 18 лет, а также в возрасте 18-23 лет при условии, что человек проходит обучение очной формы и при этом не имеет официального трудоустройства).

Фиксированная выплата стала заменять понятие базовой части трудовой пенсии.

В 2019 году фиксированная выплата к страховой пенсии назначается следующим категориям граждан:

- Граждане, которые имеют трудовой стаж 15 лет в районах Крайнего Севера или приравненных к нему районах, при этом общий стаж у женщин должен быть 20 лет, у мужчин — 25 лет.

- Лица с инвалидностью, причем выплата производится всем инвалидом вне зависимости от группы.

- Сироты.

- А также лица, потерявшие кормильца.

Сумма пенсионных баллов*стоимость 1 балла

Такая формула стала употребляться после недавней реформы расчета пенсионных выплат 2015 года.

(коэффициент, начисленный за период работы до 2015 года коэффициент, начисленный за трудовой период после 2015 года)*повышающий коэффициент для расчета выплаты

Причем значение последнего показателя могут увеличить работающие пенсионеры. Система такова, что если гражданин после пенсии продолжает работать, то страховая часть пенсии не подвергается индексациям и повышениям, зато увеличивается количество баллов и коэффициент. Если человек выходит на пенсию позже назначенного срока на 1 год, то это значение увеличивается на 7%, 5 лет — 45%, 8 лет — 90%.

Также граждане могут подать заявление в ПФ для пересчета страховой пенсии в том случае, если условия, по которым произошло начисление, претерпели изменения. Причинами для пересчета могут послужить:

- Достижение 80-летнего возраста (но лишь при условии, что ранее не был произведен пересчет по причине получения 1 группы инвалидности).

- Смена группы инвалидности.

- При изменении состояния пенсионных накоплений (поступившие страховые отчисления или возникновении данных, не учтенных ранее).

- Изменение количества лиц, проживающих в качестве иждивенцев пенсионера.

- Если трудовой стаж на Крайнем Севере или приравненных к нему районах достиг необходимого размера.

- Учет не страховых периодов (уход за ребенком, инвалидом 1 группы или 80-летним пенсионером).

- Изменение статуса гражданина, потерявшего кормильца.

Итак, для назначения страховой пенсии, которая на данный момент заменила понятие трудовой пенсии, нужно обратиться в ПФР с заявлением и документом, подтверждающим личность заявителя, и документами, которые выступают доказательством в необходимости таких выплат. В основном, пенсия страхового характера зависит от трудового стажа и пенсионных баллов.

РП = К1*ФВ К2*ИПК*СПК, где

- К1 — премиальный показатель для увеличения ФВ;

- ФВ — стабильная выплата для граждан РФ;

- ИПК — персональный пенсионный показатель;

- СПК — параметр стоимости дохода;

- К2 — премиальный показатель, учитывающий возраст выхода на пенсию, по которому происходит увеличение ИПК.

Последний рассчитывают исходя из 3 рабочих периодов: до 2002 г., когда ввели персональный учет и индексацию страховых взносов, 2002-2014 годы и с 2015 г.

| Страховая пенсия | Накопительная пенсия | |

| Как формируется пенсия | С помощью баллов | В денежном эквиваленте |

| Что является источником отчислений | Взносы от работодателя | Средства, которые размещаются на индивидуальном счете |

| В чем суть | Обязательство Правительства по распределению | Компенсация дохода за счет вложения |

| Индексация | Озвучивается Правительством | Информацию можно найти в государственных и негосударственных пенсионных фондах |

| Размер пенсии | Напрямую зависит от баллов, которые ежегодно меняются за счет стажа, размера заработной платы и других важных показателей | Напрямую зависит от того, какая сумма поступает на счет, и в течение какого времени будет выплачиваться |

| Способ наследования | Родственниками и иными лицами не наследуется | Может наследоваться до того момента, пока не будет назначена |

| Условия, согласно которым назначается | Назначается в тот момент, когда человек достигнет определенного стажа или возраста | У гражданина должна быть определенная сумма на счете. Может получить по достижении пенсионного возраста |

Как видите, и та, и другая пенсии существенно отличаются, и только вы сможете выбрать, на какой именно вам остановиться.

- Если говорить о накопительной части, то она формируется именно благодаря взносам и располагается на отдельном счете. При этом страховые взносы переводятся на обязательную часть и, как правило, делается это работодателем. А вот дополнительные взносы могут вноситься как самим будущим пенсионером, так и работодателем.

- А вот страховая пенсия, наоборот, назначается исключительно государством и рассчитывается исходя из нескольких показателей. Здесь учитывается и возраст гражданина, платежи, которые вносят работодатели на счет будущего пенсионера, и стаж гражданина, и многое другое.

Как видите, страховые накопления зависят в основном от государства, в то время как накопительные – именно от нас. Поэтому важны и та, и другая часть пенсии. Узнайте о плюсах и минусах выбора каждого варианта пенсионного обеспечения.

Посчитать самому сумму пенсионных накоплений очень трудно. Поэтому вплоть до конца 2013 года сведения о состоянии счёта можно было узнать из ежегодных почтовых рассылок ПФР. Сегодня узнать накопившуюся сумму можно воспользовавшись одним из следующих способов:

- Через интернет, воспользовавшись сайтом ПФР или НПФ, и авторизовавшись в личном кабинет пользователя.

- Лично посетив отделение ПФР и предоставив операционисту паспорт.

- Через работодателя.

- Через личный кабинет банка, в котором застрахованный имеет расчётный счёт.

- Также узнать размер накоплений можно, заказав выписку на портале Госуслуг или офисах МФЦ.

Отказ в предоставлении данным будет считаться нарушением прав обратившегося.

Рассмотрим подробнее несколько способов, которыми можно оформить выписку.

В некоторых случаях пенсионный капитал может быть завещан родственникам застрахованного лица. Гражданин имеет право самостоятельно определить тех, кто сможет получить эти сбережения. Чтобы установить правопреемников, гражданин должен обратиться в пенсионный фонд, в котором находятся деньги, и указать круг наследников и доли, которые будут им переданы. Тем придётся лишь предоставить документы, удостоверяющие их личность.

Если такого заявления нет – накопительная часть положена к унаследованию родственникам застрахованного двух первых очередей:

- Детьми, супругами и родителями умершего.

- Сёстрами, братьями, внуками, а также бабушками и дедушками.

Деньги могут быть выплачены правопреемникам в том случае, если:

- застрахованное лицо скончалось до того, как ему были установлены платежи из пенсионных накоплений или до того, как был сделан перерасчёт с учётом доп. капитала;

- после того как были установлены срочные выплаты. В этом случае наследники получат остаток средств со счёта гражданина;

- после того как была установлена сумма единовременной выплаты, но до её фактического перечисления на счёт застрахованного.

В связи с начавшейся в РФ очередной пенсионной реформой, в законодательство о страховой и накопительной пенсии внесён ряд изменений. С принятием ФЗ №350 постепенно растёт пенсионный возраст. На конец 2020 она составляет 55 лет и 6 месяцев для женской части населения, и 60 лет и 6 месяцев – для мужской. Также происходит и рост необходимых для начисления страховых выплат баллов ИПК и стажа в системе ОПС.

Согласно принятому правительственному постановлению, рост пенсионного порога не коснётся порядка начисления накопительных пенсий. Оформить их можно по старым нормам – в 55 и 60 лет. Также правительством рассматривается возможность снижения суммы, необходимой для единоразовой выдачи всей накопленной на счету денежной суммы. Отмена моратория на формирование пенсионных накоплений в виде обязательных взносов работодателя в нынешнем году пока не рассматривается.

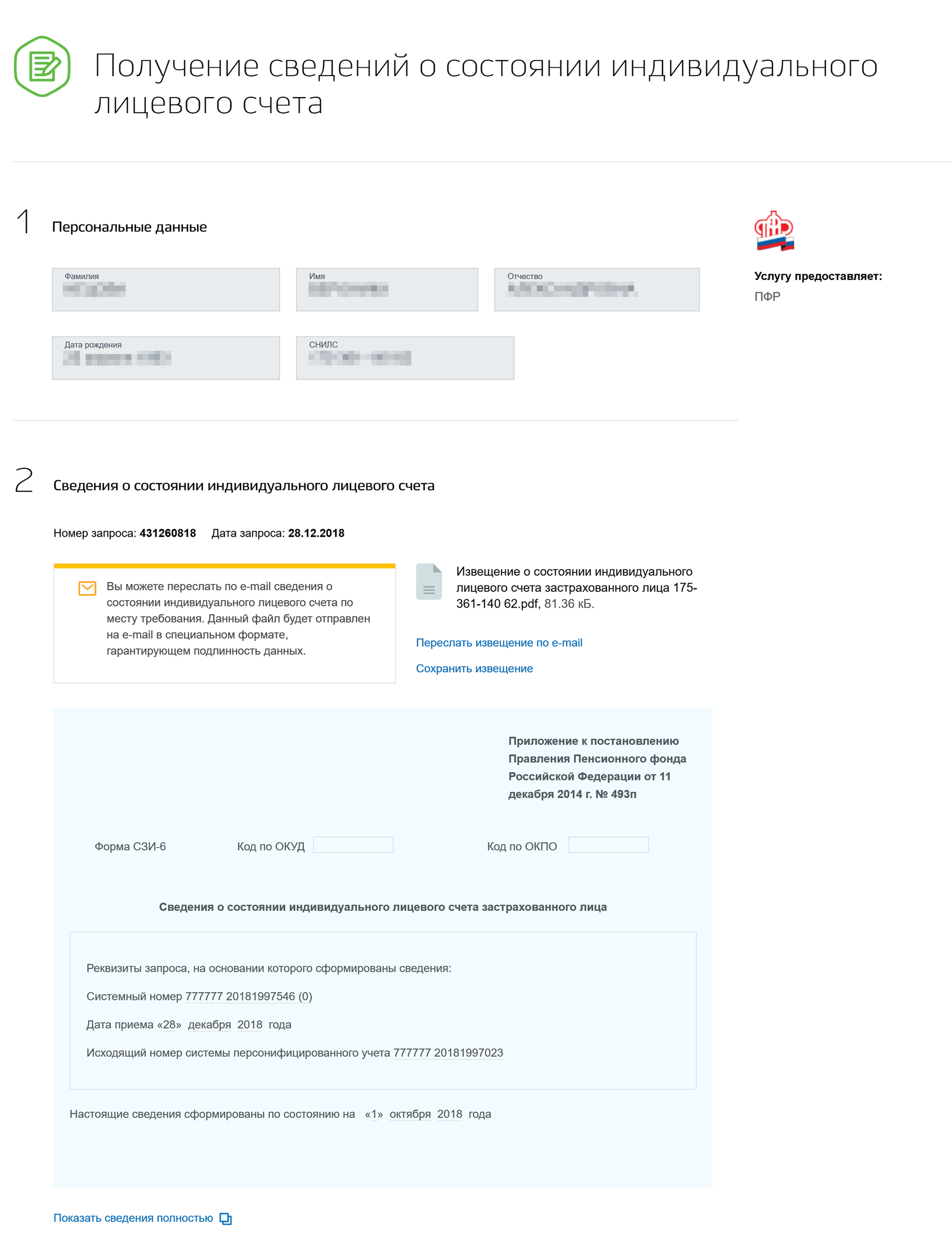

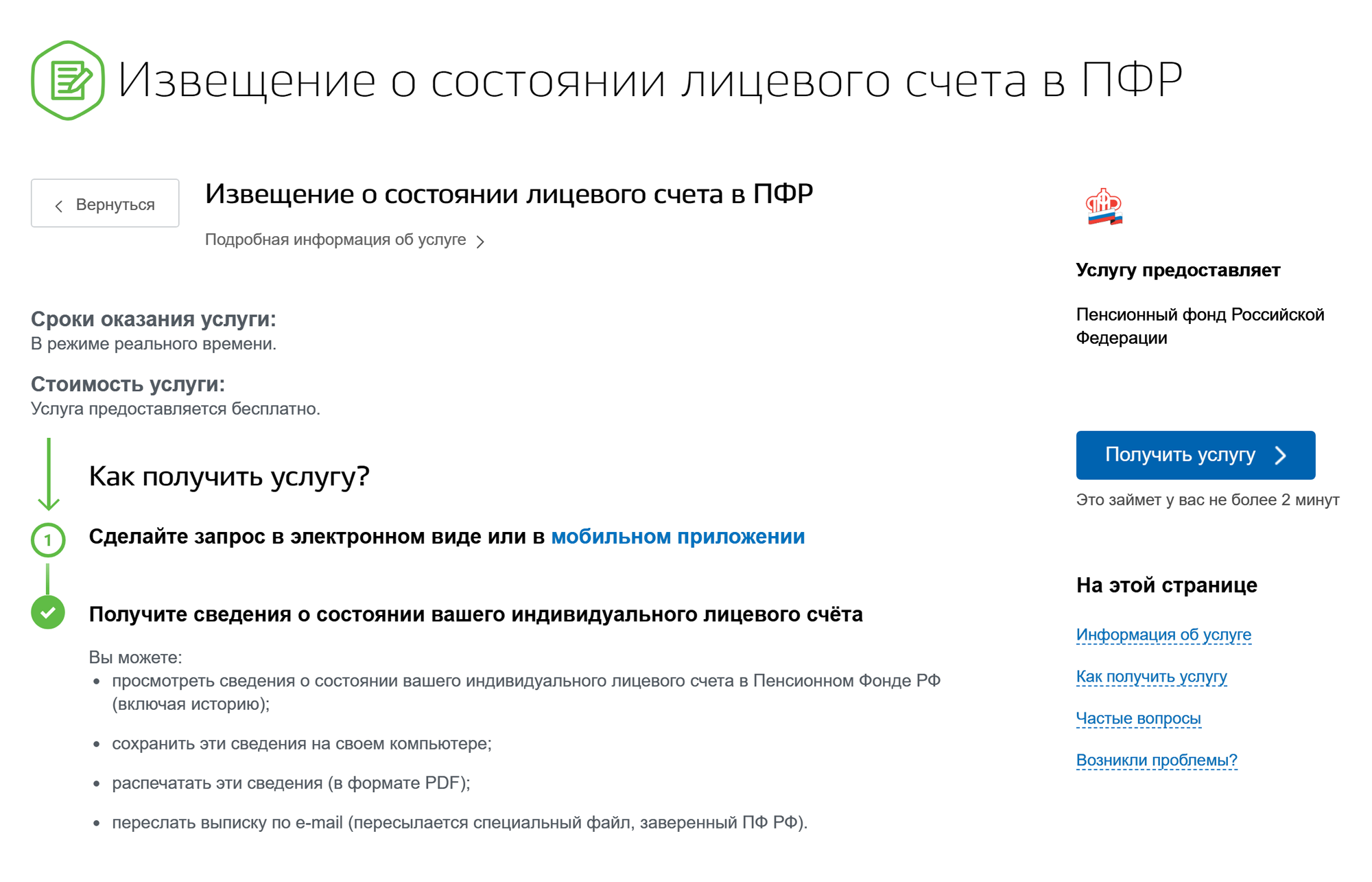

Чтобы узнать размер накопительной составляющей пенсии, закажите выписку из индивидуального лицевого счета застрахованного на госуслугах, сайте ПФР или в отделении, через работодателя, в МФЦ или банках.

Если есть доступ к личному кабинету умершего на госуслугах, посмотрите пенсионные начисления там. Выписку с лицевого счета умершего со своего кабинета не заказать.

Нельзя изменить личные данные, поэтому выписку из личного счета можно заказать только со своего личного кабинета

В ПФР и на госуслугах

На госуслугах. Зайдите в личный кабинет и закажите извещение о состоянии лицевого счета. Услуга доступна тем, у кого накопительная часть пенсионных накоплений хранится в ПФР.

Нажмите кнопку «Получить услугу», чтобы сформировать выписку

Особые случаи повышения фиксированной выплаты

Накопительные пенсионные выплаты можно получить в любое время без ограничений. Также ограничения не распространяются на статус пенсионера: рабочий или нерабочий. Пенсии начали формировать гражданам подходящего под требования возраста в 2012 году.

Полезная информация! Новое правило о присвоении права получения выплат работающим предпинсионерам появилось совсем недавно в текущем 2020 году.

Согласно последней редакции пенсионного законодательства пенсионеры, продолжающие осуществлять трудовую деятельность, получают страховую пенсию, а также фиксированное денежное пособие, однако, без индексирования. При расторжении трудового договора гражданину выплачивается пенсионное пособие с учетом индексации на момент работы.

Благодаря реформированию, реализованному в 2015 году, граждане после прекращения трудовой деятельности вправе выбрать вид, получаемой при достижении требуемой возрастной границы, пенсии: накопительной или страховой.

Мнение эксперта

Елена Смирнова

Пенсионный юрист, готова ответить на ваши вопросы.

Задать мне вопрос

Фиксированная выплата является обязательным денежным дополнением к страховой пенсии, которая, в свою очередь, рассчитывается на основании страховых баллов.

Некоторые граждане имеют возможность получать фиксированную выплату в увеличенном размере:

- Граждане, имеющие необходимый стаж работы в районах Крайнего Севера, получают повышение в размере 50%.

- При наличии стажа работы в районах, приравненных к Крайнему Северу, увеличение равняется 30%.

- По достижении гражданином 80-летнего возраста страховая пенсия становится больше на 100%.

- Также если у 80-летних граждан на обеспечении имеются иждивенцы, за каждого из них положено повышение пенсии (однако учитывается не более 3 иждивенцев).

В пенсионном фонде

По почте. Понадобятся копии паспорта и СНИЛС, заверенные у нотариуса, заполненное заявление о представлении выписки. Письмо отправляйте на адрес ПФР или НПФ. В ответ пришлют выписку с лицевого счета.

Как рассчитывается накопительная часть пенсии

Накопительный компонент пенсии будет больше, если обратиться за ее назначением не сразу. Каждый год ожидаемый период будет уменьшаться на 12 месяцев, и таким образом сумма по формуле получится больше. Если выйти на пенсию не в 60 лет, а в 63 года, пенсионные накопления будут делиться на 210 месяцев, а не на 252.

Если накопительная пенсия не больше 5% от суммы страховой, то получить ее можно единовременно.

Индексация и перерасчет пенсионных сбережений

Федеральный закон от 28.12.2013 года № 424 гласит, что все граждане должны определиться с видом пенсии, которую они желают получить. Тарифицированные начисления составляют 22% от ежегодного дохода сотрудника, за которого выплачивает в накопительный счет работодатель.

Гражданам интересно знать, чем отличается страховая государственная пенсия от накопительной. Главная особенность в том, что в накопительной пенсии будущими средствами полностью распоряжается гражданин и самостоятельно рассчитывает размер своих отчислений.

В страховой части отследить сумму будущих начислений невозможно, так как выплаты все время меняются из-за их увеличения. Страховые взносы, перечисленные работодателем, попадают на счет застрахованного лица и выплачиваются после достижения определенного возраста. В накопительной системе средства идут на инвестирование и вклады, помимо отчислений работодателя, к этим средствам добавляется процент от полученного дохода организации.

Фонд, на счет которого будут перечисляться средства, гражданин выбирает сам. Это могут быть следующие организации:

- управляющая компания;

- Пенсионный фонд России;

- неправительственный ПФ.

Государственный ПФ дает гарантию будущих выплат, а частные фонды предлагают вкладывать деньги под большие проценты, получая хорошую прибыль от вложений, но при этом есть риск потери финансовых накоплений.

Накопительную пенсию можно выбрать один раз, а при необходимости легко вернуться только на страховую.

К недостаткам страховых взносов можно отнести то, что в фонд работодатель перечисляет процент самостоятельно, рассчитывает его в зависимости от размера официальной оплаты труда. Но мало кто согласен отчислять ежемесячные суммы в большом размере, ведь тогда прибыли останется меньше, а налогов будет больше. Поэтому сотрудники оформляются по минимальной ставке. А при низких доходах начисления в старости будут равны размеру суммы прожиточного минимума.

Отрицательные моменты накопительной пенсии:

- высокая комиссия при пользовании услугами НПФ;

- сильный контроль за тарифами взносов;

- при банкротстве компании возможна потеря будущих накопительных средств;

- взимается дополнительная плата страховых резервов;

- возможна потеря вложений из-за мошенников.

Накопительная пенсия полностью покрывает заработную плату, а страховая гарантирует сохранность полученных средств. Необходимо минимизировать риски и быть экономически благополучным.

Индексируются только страховые пенсии. Накопительные финансируются, то есть увеличиваются в зависимости от условий управляющей компании или НПФ.

Накопительная часть пенсий корректируется по формуле: сумму общих накоплений на 31 июля того года, в котором происходит корректировка, и количество поступивших денег на 1 июля делят на оставшийся ожидаемый период выплаты накопительного компонента пенсии на 31 июля того же года.

Лидии Ивановне исполнилось 55 лет, 1 октября она вышла на пенсию. Общая сумма ее накоплений — 400 000 Р. Каждый месяц Лидия Ивановна будет получать 1587,3 Р (400 тысяч поделить на 252 месяца — ожидаемый период выплаты). Она получала пенсию 10 месяцев — 15 873,3 Р. За это время на ее счет поступило 12 тысяч, и накопительный компонент пенсии должен быть скорректирован — он составит 1636,9 Р.

Как происходит увеличение накопительной пенсии

Правопреемники по степени родства делятся на две очереди: первую и вторую.

Нужно обратиться в любое отделение ПФР не позднее 6 месяцев со дня смерти застрахованного. Берите с собой документы:

- паспорт;

- справку о месте проживания или регистрации, если этого нет в паспорте;

- документы, подтверждающие родство с умершим (свидетельство о рождении или заключении брака);

- СНИЛС умершего;

- свидетельство о смерти, если есть.

Если правопреемник подает документы для получения накопительной части лично, ему нужно принести оригиналы документов. Если почтой — копии, заверенные нотариусом.

Если пенсия была в НПФ, нужно обратиться в тот фонд, у которого формировались накопления, и написать заявление на получение выплаты.

Сумма накоплений может быть увеличена 3-мя способами:

- При использовании средств материнского сертификата (в соответствие со статьёй 15 ФЗ №256 от 29 декабря 2006 года). Этот способ доступен только матери ребёнка при достижении им возраста трёх лет. Также родитель вправе отозвать средства из накоплений и направить их на другие нужды.

- С помощью государственных программ софинансирования. Их целью является удвоение денежных средств за счёт дополнительных транзакций в том случае, если взносы составляют от 2 до 12 тысяч рублей. Способ доступен для всех желающих граждан.

- Управление накопительной частью. Накопленная сумма будет приносить прибыль владельцу в случае грамотного инвестирования. Гражданин вправе оставить эти средства под управлением государства (ПФР), либо перевести накопления в НПФ.

При выборе НПФ следует руководствоваться следующими параметрами:

- Надёжность. Перед тем как доверить фонду хранить свои средства, рекомендуется изучить всю доступную информацию о нём. В первую очередь обратить внимание следует на рейтинг надёжности, условия работы и класс фонда.

- Доходность. Чем выше прибыль фонда – тем большими темпами будет расти и накопительная часть пенсии.