Современная пенсионная система в России довольно сложная. Пенсия разделена на «Страховую» и накопительную части.

- Процедура перевода пенсии на картy Сбербанка

- Негосударственный пенсионный фонд, принадлежащий Сбербанку

- Какие преимущества накопления пенсии в Сбербанке?

- Преимущества и недостатки перевода пенсии в Сбербанк

Страховые накопления распределяются между нынешними пенсионерами, накопительная часть откладывается на счету работающего человека.

Важным аспектом в этом вопросе является правильный выбор управляющей компании, способной сохранить накопленные сбережения.

В этой статье мы рассмотрим как перевести пенсию в Сбербанк. Безусловно, относиться к формированию пенсионных накоплений следует разумно.

Рассмотрим вариант перевода накопительной части пенсии в Сбербанк России, поскольку на сегодня, он является сильнейшей финансовой организаций, которой не грозит лишение лицензии или процедура банкротства. Из чего складывается пенсионная выплата?

Большинство граждан не знают порядок формирования пенсии.

- По закону, работодатели должны делать отчисления в размере 22% от заработка сотрудников в ПФР.

- Все страховые взносы стекаются в госбюджет, откуда распределяются на пенсии и пособия пенсионерам.

С 2014 году в законодательстве РФ случились изменения, согласно которым, пенсионные отчисления распределяются в таком порядке:

- 16% — это отчисления в страховую часть,

- а 6% — идут в накопительную часть пенсии.

Накопительная часть откладывается на личном счете гражданина и может регулироваться только им самим. Каждый гражданин имеет возможность выбирать, где хранить накопительную часть пенсии – в государственном Пенсионном Фонде или передать управление своими сбережениями Негосударственному Фонду, например, Сбербанку России.

Во втором случае, по желанию клиента, его средства могут быть инвестированы в различные финансовые проекты. Удачное вхождение в такие проекты, в перспективе способно повлиять на дополнительный доход человека по достижению им пенсионного возраста.

Содержание

- Процедура перевода пенсии на карточку Сбербанка

- Негосударственный пенсионный фонд, принадлежащий Сбербанку

- Какие преимущества накопления пенсии в Сбербанке?

- Преимущества и недостатки перевода пенсии в Сбербанк

- Подробно о том, как перевести накопительную часть пенсии в НПФ Сбербанк

- Перевести или нет накопительную пенсию в НПФ Сбербанк

- Плюсы и минусы

- Программы фонда и тарифы

- Какие документы нужно подготовить

- Инструкция по переводу

- Полезное видео

Процедура перевода пенсии на карточку Сбербанка

Сам порядок перевода пенсии в Сбербанк прост и удобен. Для его осуществления необходимо выполнить несколько шагов:

- подать заявление в Сбербанк;

- приложить к обращению паспорт и свидетельство СНИЛС;

- заключить соответствующий договор с банком;

- открыть лицевой счет.

Вся сумма накопленных сбережений перейдет на счет клиента Сбербанка после подтверждения ПФР. Последующие перечисления можно выполнять через кассу банка или в системе Онлайн от Сбербанка.

Негосударственный пенсионный фонд, принадлежащий Сбербанку

- НПФ Сбербанка начал свою работу с 1995 года.

- А специальная лицензия, дающая право управлять пенсионными накоплениями, была выдана в 2009 году.

С этих пор, организация занимает лидирующие позиции в сфере предоставления такого рода услуг, пользуется заслуженным авторитетом среди россиян.

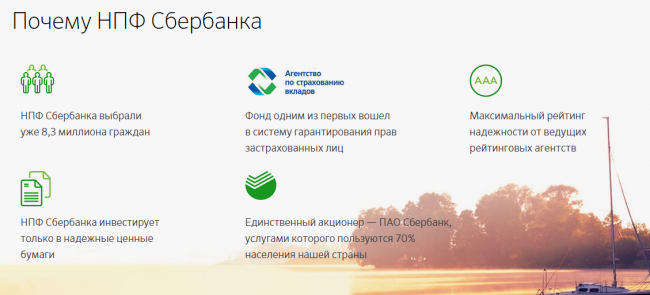

Какие преимущества накопления пенсии в Сбербанке?

Важно отметить, что пенсионными накоплениями занимается не сам Сбербанк, а непосредственно, организованный им Негосударственный Пенсионный Фонд.

Именно это учреждение подбирает варианты инвестирования средств в выгодные целевые программы и ценные бумаги. Эффективность подобных вложений гораздо выше, чем в государственном ПФР. Кроме этого, НПФ Сбербанка предлагает каждому клиенту индивидуальную программу сбережения накоплений, которая гарантирует:

- выплату разовых или регулярных надбавок;

- возможность вкладчику самому регулировать сумму и периодичность взносов;

- способность удаленно контролировать зачисление средств;

- повышение доходности за счет исключения налоговых вычетов.

Преимущества и недостатки перевода пенсии в Сбербанк

Прежде чем принимать решение о переводе пенсии из государственного ПФР в негосударственную организацию, стоит взвесить все «за» и «против».

Приведем несколько аргументов в пользу НПФ Сбербанка:

- обеспечение сохранности сбережений;

- высокая степень доверия населения;

- большой опыт в предоставлении качественных банковских продуктов;

- возможность получения дополнительного дохода;

- наличие лицензии;

- обеспечительные меры для возврата накоплений (страхование);

- дистанционный контроль всех операций с накоплениями;

- простая процедура смены Фонда.

К недостаткам работы НПФ, пожалуй, следует отнести:

- снижение доходности на начальной стадии оформления;

- несколько осложненный порядок получения средств;

- срок выплат от 2-х до 3-х месяцев.

Делая выбор в пользу НПФ Сбербанка, необходимо учитывать перспективы такого сотрудничества — долгосрочное инвестирование, надежность хранения и гарантии возврата средств.

Подробно о том, как перевести накопительную часть пенсии в НПФ Сбербанк

Граждане имеют возможность распоряжаться своими пенсионными средствами. В том числе, перевести в негосударственные пенсионные фонды. В настоящее время на рынке подобных компаний, предоставляющих такие услуги. Прежде чем вложить средства, нужно оценить деятельность организации.

Перевести или нет накопительную пенсию в НПФ Сбербанк

Перед тем, как вы соберетесь осуществить перевод накопительной части пенсии в НПФ Сбербанка, потребуется узнать, что собой представляет компания, ознакомиться с отзывами о деятельности. Немаловажным моментом выступает величина инвестиционного дохода, который может принести перевод пенсии в НПФ.

Пенсионный фонд Сбербанка рассматривается как дочерняя компания Сбербанка России. Несмотря на то, что все акции НПФ принадлежат банковской организации, сам банк не берет на себя ответственность за деятельность фонда. Основание компании произошло в 1995 году. Однако, получение лицензии представителями фонда произошло только в 2009 году.

НПФ предоставляет населению такой перечень услуг:

- формирование и инвестирование накопленных денег;

- оплата пенсий;

- реализация начислений дополнительного типа согласно применяемых программ;

- оформление плана в индивидуальном порядке для того, чтобы регулировать величину взносов, направленных на повышение размера будущей пенсии.

Для понимания необходимости перевода денег в данную компанию, потребуется изучить статистику. Это касается уровня инвестиционного дохода. К примеру, в 2017 году указанный показатель равнялся в отношении обязательного страхования пенсии – 8,4%. Это относится к средствам, которые накоплены до 2014 года.

Справка! В отношении негосударственного обеспечения пенсии показатели равнялись – 8,1%.

Плюсы и минусы

Гражданину требуется решать о переводе накопительной пенсии в НПФ после тщательного изучения деятельности компании. По этой причине нужно узнать, какие положительные и отрицательные стороны деятельности есть у фонда.

К числу плюсов данной организации отнесено:

- у граждан в любое время есть информация о вложенных средствах;

- есть возможность отслеживать состояние счета в режиме онлайн, для этого воспользоваться человек может личным кабинетом или мобильным приложением;

- быстрота оформления контракта;

- подтвержденная надежность фонда, так как все финансы являются застрахованными. Это говорит о том, что при завершении деятельности организации пенсионер получит средства от страховой компании;

- есть возможность выбора способа для получения финансов;

- обслуживание на безвозмездной основе.

Кроме того, средства находятся под защитой от третьих лиц. Если произошел развод, указанные финансы не подлежат делению между гражданами. В ситуации, когда человек не доживает до выхода на пенсию, деньги передаются правопреемникам, а не государственным органам.

Также есть право на досрочный вывод средств.

К числу основных минусов можно отнести:

- нестабильность дохода;

- задержки выплат.

Стоит учитывать, что деятельность любой организации имеет как положительные, так и отрицательные оценки. Говоря о минусах, граждане отмечают, что сотрудники четко предоставляют информацию о том, каким образом перевести средства в НПФ, при этом вопрос о выводе денег остается непотным.

Внимание! Задержки по выплатам длятся порядка несколько месяцев. Представители фонда говорят, что причиной этому служит то, что на протяжении длительного периода реализуется прием документации от граждан. После чего требуется проверить все акты и направить в нужные инстанции.

Программы фонда и тарифы

До начала 2014 года на руководство компаний была возложена обязанность относительно перевода 22% от заработка в ПФР. При этом, только 6% из этой суммы предназначались на накопление пенсии. Граждане получали возможность распоряжаться данными средствами самостоятельно.

Остальные финансы направлялись на формирование страховых выплат. Они располагались в пенсионном органе или выплачивались тем, кто достиг пенсионного возраста. В настоящее время будущим пенсионерам предоставлена возможность относительно выбора направлений накоплений средств для пенсии. Это связано с тем, что после 2014 года все 22% предназначены в ПФР.

Человек имеет право перевести средства в негосударственные компании, которые накапливают финансы и в последующем обеспечивают пенсионера.

Важно! К примеру, можно направить средства в НПФ Сбербанка. Основными условиями для перевода средств называют возрастную категорию гражданина. Для представителей женского пола это рожденные не ранее 1957 года, для мужчин – от 1953 года.

Кроме того, учитывается, чтобы гражданин достиг совершеннолетнего возраста и не утратил дееспособность. Важным моментом выступает то, что лица старше указанного возраста, не имеют права выступать вкладчиками средств. Это говорит о том, что все финансы расположены в ПФР.

До недавнего времени Сбербанк предлагал гражданам использовать такие программы:

- универсальная – предусматривались нерегулярные перечисления и плавающий график;

- гарантированная – устанавливался индивидуальный порядок внесения средств, на что влияли финансовые возможности гражданина;

- комплексная – человек при первом посещении организации переводил средства и сформирован индивидуальный план формирования пенсии.

В настоящее время применяется только первая программа. Установлена минимальная сумма первоначального взноса, она составляет 1500 рублей. При этом, следующие поступления не должны быть менее 500 рублей. Переводить финансы человек может любым удобным для него способом.

К примеру, при использовании карточки банка, воспользовавшись официальным порталом НПФ или мобильным приложением. Также можно обратиться к сервису Сбербанк Онлайн или в отделение Сб.

Какие документы нужно подготовить

Чтобы перевести финансы в рассматриваемую компанию гражданину потребуется использовать такие документы, как СНИЛС и удостоверение личности. Важным моментом выступает то, что сведения в указанных актах должны быть идентичными. Проблемы возникают, если во внесенных записях есть отличия.

Предусматривается три основные шага, которые нужно пройти для оформления:

- формирование заявление и передача актов в отделение НПФ;

- оформление соглашения;

- ожидание решения и перевод денег.

Важно отметить, что переводы досрочного типа производятся сразу после того, как произведена регистрация. В отношении срочных переводов можно отметить, что такой момент связывается с окончанием действия договора с прошлым фондом.

К примеру, если заявка подана в конце года, средства переводятся спустя 3 месяца.

Инструкция по переводу

Процесс перевода средств в рассматриваемую компанию не представляет сложности, как кажется. Отнимает данная процедура порядка получаса. Гражданину потребуется внести данные в анкету и подать заявление в отделение фонда. Вариант заявления можно выбрать на официальном портале компании.

Также заявка может быть отправлена при использовании:

- портала Госуслуг;

- ПФР;

- официального сайта СБ;

- через многофункциональные центры.

В первом случае устанавливается обязательное требование. Оно заключается в наличии у гражданина подписи в электронном формате. Кроме того, человек может направить заявку в ПФР о переводе средств при использовании услуг почты. Тогда бумагу следует предварительно заверить в нотариальной конторе.

Средства на пенсию можно хранить в любой организации. Предварительно нужно изучить положительные и отрицательные стороны деятельность выбранного НПФ.

Полезное видео

Предлагаем посмотреть видео-сюжет об особенностях данного НПФ: