Содержание

- Ипотека: какой вид погашения кредита выбрать?

- Как рассчитать постоянные ипотечные платежи?

- Что влияет на показатель процентной ставки по ипотечному кредиту

- Процентная ставка по ипотеке: что это вообще такое

- Какие процентные ставки для ипотеки существуют

- Как определяется и рассчитывается полная стоимость ипотечного кредита

- Сравнительный анализ процентных ставок по ипотеке, предлагаемых разными банками

- Популярные государственные программы, позволяющие купить жилье в ипотеку со скидкой

- Классификация ипотечного кредитования

- 1.3. Классификация ипотечных кредитов

- Происхождение понятия

- Особенности ипотечного кредита

- Ипотечный брокеридж

- Классификация ипотечного кредита

- Права и обязанности заёмщика

- Факторы, от которых зависит сумма кредита

- Участники ипотечной системы

- История

- Законы

- Основания возникновения ипотеки и её регулирование

- Оценка платежеспособности заемщика (андеррайтинг)

- Показатели ипотечного рынка

- Некоторые программы ипотечного кредитования

- Ипотека для иностранных граждан

- Все виды ипотеки в России в 2020 году: их классификация и условия ипотечных программ

- Виды ипотеки в России и основные особенности

- Стандартные программы жилищного кредитования

- Виды социальных программ

- Различные виды нестандартных программ

- Что такое ипотека, какая она бывает

- Формы ипотеки в России и экономически развитых странах

- Какие виды ипотеки существуют на российском рынке

- Ипотечные кредиты по типу приобретаемой недвижимости: новостройка

- Разновидность жилищных кредитов по виду платежей

- Виды ипотечных программ по направленности

- Виды ипотеки в зависимости от целей ипотечного кредитования

- Нестандартные ипотечные программы

Ипотека: какой вид погашения кредита выбрать?

На сегодняшний день ипотека для большинства россиян является единственным доступным способом приобретения собственного жилья. Конечно, когда берешь любой кредит, а тем более такой долгосрочный, думать о переплате не хочется, – иного выбора просто нет. Но, экономить на ипотечных выплатах можно и нужно. Об одном из таких способов, мы и расскажем.

Дело в том, что существует два вида погашения ипотечного кредита: аннуитетные платежи или дифференцированные. В чем их разница? Аннуитетные платежи подразумевают равные платежи по кредиту в течение всего срока гашения. При этом основная часть процентов выплачивается заемщиком в первые годы приобретения недвижимости. Дифференцированный платеж – это платеж, который постоянно снижается.

Обычный обыватель, не посвященный в тонкости ипотечных дел, может подумать, что разницы как платить долг, нет никакой. Тем более, что платеж равными частями большинству людей может показаться более удобным по нескольким причинам: во-первых, на старте выплат аннуитетный платеж будет ниже, чем дифференцированный; во-вторых, при аннуитетном платеже можно более четко планировать свои ежемесячные расходы. Например, заемщик знает, что ему ежемесячно нужно заплатить 22 тыс. рублей ипотеки. Он выбирает дату гашения исходя из собственных финансовых поступлений. Например, если у него в середине месяца приходит зарплата, то, вероятнее всего, дату выплат он выберет двумя-тремя днями позже. Таким образом, зарплатные деньги придут на карту и автоматически спишутся в счет ипотеки. Внешне удобно, но не более.

Вторая хитрость состоит в том, что банки зачастую не говорят кредитору о наличии выбора, подсовывая ему по умолчанию график с аннуитетными платежами. Переплата тем временем оказывается гораздо существенней, чем могла бы быть. Судите сами, при ипотечном кредите в 2 млн.руб. на 15 лет по ставке в 10% переплата по аннуитетному графику составит 1 868 579 рублей, при дифференцированных платежах – 1 508 333 рубля. То есть, проявив определенную настойчивость, вы сможете сэкономить 360 000 рублей!

Талица 1. Сравнение ежемесячных и итоговых выплат по процентам при разных графиках:

Калькулятор погашения ипотеки при аннуитетном графике платежей

Калькулятор погашения ипотеки при дифференцированном графике платежей

Да, в начале платежей по дифференцированному графику вы будете платить больше. При вышеупомянутых условиях расклад сил будет следующий. По аннуитетному графику ежемесячные выплаты в течение всего срока составят 21 500 рублей. Дифференцированные платежи начнутся с суммы в 27 800 рублей. Из месяца в месяц они будут постепенно снижаться и к началу шестого года выравниваются с аннуитетными, а к концу шестого года станут ниже. Но! За пять полных лет гашения кредита по аннуитетным платежам вы выплатите всего 369 тысяч «тела» кредита (основной его части), а при дифференцированных – 667!

Таблица 2. Соотношение процентов и основного долга при гашении ипотеки по соответствующему виду платежа:

Учитывая, что средний срок гашения ипотеки в России составляет 7 лет, то гораздо выгоднее постараться первые годы действия кредитного договора платить как можно больше в счет погашения кредита и как можно меньше в счет выплаты по процентам.

А что же банки? Банки, прежде всего, зарабатывают деньги. И они либо по умолчанию предложат вам договор с аннуитетными платежами, или в нужном им ключе обоснуют его предпочтительность. Так, «Сбербанк», рассказывая об ипотеке на своем сайте, упоминает оба способа ее гашения, однако, дифференцированный график подается как более подходящий для состоятельных граждан. Но, мы не достаточно богаты, друзья, для того чтобы переплачивать такие суммы по аннуитетным платежам. О том, как можно сэкономить еще и какие ошибки не стоит совершать при взятии ипотеки, читайте в следующих наших публикациях.

Платежи по ипотеке – это способ погашения ипотечного кредита, своего рода, инструмент ипотечного кредитования. Сегодня используются различные виды платежей по ипотеке, позволяющие максимально учитывать возможности заемщика. Данный инструмент позволяет рассчитать выплаты по займу. График, согласно которому осуществляются платежи процентов и долга по ипотечному кредиту показывает остатки суммы задолженности в каждый период времени.

Способы и виды платежей по ипотечному кредиту

В графике ежемесячных выплат также отражается, какая часть суммы погашает основную сумму долга, а какая идет на выплату процентов. Платежи по ипотеке определяют форму организации денеж¬ного потока по долгосрочному жилищному займу, и призваны учесть ин¬тересы банка и заемщика. От способа погашения ипотечного зависит доходность банка, которая, в свою очередь, регулирует размер процентной ставки.

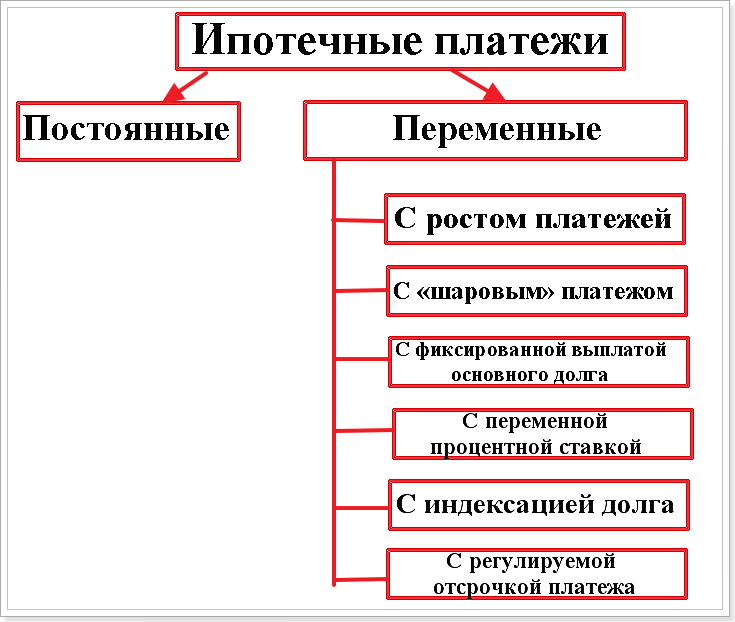

В зависимости от способа выплат, ипотечные кредиты подразделяются на постоянные (аннуитетные) ипотечный ссуды и ипотеку с переменными (дифференцированными) выплатами. Дифференцированные ипотечные кредиты, в свою очередь, делится на: ипотеку с фиксированными выплатами, с «шаровыми» платежами, с нарастающими платежами и другие инструменты ипотечного кредитования. Разберем подробнее основные из них.

Как рассчитать постоянные ипотечные платежи?

Постоянная ипотека – это стандартный ипотечный кредит, предусматривающий периодические равновеликие выплаты. Такие платежи называются аннуитетными. Заемщик ежемесячно выплачивает равную сумму, часть которой идет на погашение кредита, а другая часть — на уплату процентов. Данный способ погашения жилищного займа дает заемщику стабильность в размере его расходов на ипотеку.

В случае постоянного ипотечного платежа рассчитать ежемесячную сумму выплаты труда не составит, поскольку банк задает постоянные величины, составляющие данный кредит:

- Максимальную суму ссуды, в зависимости от размера первоначального взноса заемщика

- Максимальный срок ипотечного кредитования

- Размер процентной ставки.

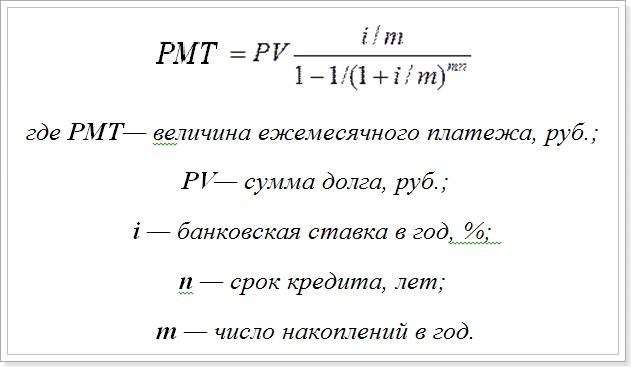

Исходя из этих данных, можно легко рассчитать размер периодических, как правило, ежемесячных выплат по ипотеке, используя простую формулу:

Формула расчета постоянного платежа по ипотеке

Например, нам известны такие переменные:

- Сумма займа – 4 000 000 рублей

- Срок кредита – 25 лет (300 месяцев)

- Процентная ставка – 12% (1% каждый месяц).

Исходя из известных переменных, мы видим, что для погашения основного долга, необходимо ежемесячно вносить платежи в размере более 40 000 рублей, иначе будет выплачивать только процент по ипотеке. Расчет по формуле показывает, что для погашения долга в 4 млн рублей, ежемесячно нужно выплачивать банку 42, 129 рублей.

По этой же формуле можно рассчитать основную сумму кредита, его срок или процентную ставку.

Ипотека с переменными (дифференцированными) платежами

Основной особенностью данной группы инструментов ипотечного кредитования – является периодическая изменяемость одной или нескольких составляющих займа, которые влияют на размер ежемесячных выплат.

Среди ипотечных займов с дифференцированными платежами наиболее распространенными являются:

- Ипотека с ростом платежей

- Займы с «шаровым» платежом

- Кредиты с фиксированной выплатой основного долга

- Ипотека с переменной процентной ставкой

- Индексируемые ипотечные кредиты

- Займы с регулируемой отсрочкой платежа.

Рассмотрим более детально каждый из этих способов внесения ежемесячных переменных выплат.

Ипотека с ростом платежей

Жилищные ссуды с нарастающим способом платежа предусматривает переменные выплаты, когда, к примеру, в течение первых нескольких лет выплаты по ипотеке являются более низкими, но в течение последующих лет они постоянно повышаются так, чтобы полностью погасить основной долг в течение оговоренного срока.

Таким образом, в первые годы ипотека с ростом выплат дает отрицательную выплату — размер платежа ниже выплат стандартной ипотеки + процентной ставки. При этом остаток основной суммы долга постепенно увеличивается. Для полной выплаты по кредиту, платежи последних лет должны превышать размер выплат по стандартной ипотеке.

Инструменты ипотечного кредитования подобного рода позволяют учитывать изменяющиеся условия кредитования, снижают риск роста процентной ставки, обеспечивают эффективность долгосрочных ипотечных кредитов.

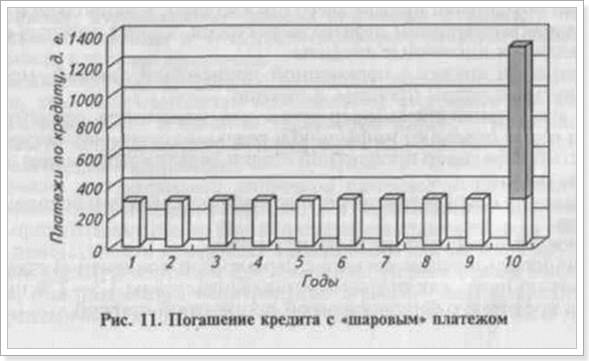

Займы с «шаровым» платежом

В последнее время широкое распространение, особенно на Западе, получили займы с так называемыми «шаровыми» выплатами, при котором предусмотрен крупный итоговый платеж, погашающий основной долг. Данный порядок погашения ипотеки подходит для заемщика с небольшими ежемесячными выплатами, однако должник увеличивает сумму выплачиваемых процентов за весь период кредитования и обязан выплатить крупную сумму в конце срока кредита.

Займы с «шаровым» платежом могут структурироваться следующими способами:

- Выплата только основного долга, а проценты выплачиваются в конце итоговым «шаровым» платежом

- Выплата только процентов по кредиту, а основная сумма долга выплачивается в конце

- Частичная выплата основного займа и процентов с итоговым «шаровым» платежом.

Данный вид платежа отличается повышенным риском невозврата денежных средств, поэтому банк запросит более высокий процент и выдвинет более суровые требования к недвижимости. Этот способ погашения займа удобен для тех заемщиков, у которых на текущий момент нет денег, но через некоторое время она должна появиться.

Кредиты с фиксированной выплатой основного долга

Жилищный займы с фиксированной выплатой суммы основного долга предполагает, что заемщик ежемесячно осуществляет равные платежи в счет погашения основного долга, а проценты начисляются на оставшуюся часть долга и вносятся в составе общего платежа (прямолинейный возврат капитала). Так, размер ежемесячного платежа изменяется в сторону уменьшения.

Прямолинейный платеж означает, что погашение кредита будет происходить ежемесячно равновеликими частями. Размер ежемесячного платежа можно легко рассчитать по формуле:

- РМТ= PV/mn + i/m,

где РМТ— сумма ежемесячной выплаты, руб.; PV— сумма долга, руб.; i — процентная ставка, %; к — настоящий месяц; (к — l) — предшествующий месяц; m — количество накоплений в год; п — срок кредита, лет.

Недостатком кредита с фиксированной выплатой основного дол¬га является существенная нагрузка на заемщика в первые несколько месяцев, а также увеличение требуемого порога платежеспособности заемщика.

Ипотека с переменной процентной ставкой

В условиях с нестабильной экономики наиболее приемлема ипотека с переменной процентной ставкой, в основе которой лежит изменение процентной ставки по кредиту в зависимости от ситуации на финансовом рынке. Расчеты изначально проводятся по той же формуле, что и постоянные платежи. Размер выплаты, полученный таким образом, действует до изменения процентной ставки. Затем с помощью той же формулы производятся новые расчеты до следующего изменения ставки.

Используя жилищные займы с переменной процентной ставкой, можно столкнуться с такими проблемами, как:

- Возможна несопоставимость платежей по ипотеке и доходов заемщика

- Частый пересмотр процентной ставки делает ссуду менее привлекательной

- Относительная сложность способа.

Однако к подобным кредитам часто применяется механизм регулирования процентной ставки, то есть на максимальный уровень процентов устанавливается ограничение, что повышает его привлекательность для заемщиков.

Индексируемые ипотечные кредиты

В странах с высоким уровнем инфляции часто используются ипотечные кредиты с индексацией платежей. При этом индексация может распространяться, как на сумму долга, так и на проценты. В этом случае индексирующим показателем могут служить: стоимость государственных ценных бумаг, ставка LIBOR, ставки по межбанковским кредитам, средний процент по депозитам коммерческих банков, курс иностранных валют и т. д. Выбор индекса обусловлен показателем, за счет которого предоставляются ссуда.

Ипотека с индексацией платежей позволяет производить погашение займа одинаковыми платежами при изменении величин номинальных платежей. Непогашенная сумма кредита корректируется на основе выбранного индекса. В результате повышается процентная ставка, которая будет отражать реальную стоимость займа на момент выдачи. Расчет платежей основывается на стоимости непогашенной суммы задолженности.

Увеличение недополученных сумм платежей на первоначальном этапе погашения ипотечной ссуды с индексацией обеспечивает кредитору большую доходность по жилищным займам по сравнению с другими видами кредитования. А снижение размера платежей на первоначальном этапе погашения повышает доступность кредита.

Займы с регулируемой отсрочкой платежа

Данный вид платежа представляет собой разновидность ипотеки с индексацией, и предполагает использование двух процентных ставок: одна ставка (более высокая) обеспечивает прибыльность банку, а вторая (более низкая) – доступность для заемщика. Размер процентной ставки постоянно рассчитывается на основе процента на межбанковском рынке кредитования, и более высокая «контрактная» ставка действует, как правило, на более поздних сроках выплат, а на ранних сроках применяется более низкая «платежная» ставка.

В то же время использование займов с регулируемой отсрочкой платежа, то есть с индексацией основной суммы долга, всегда сопряжено с простом кредитной задолженности, что увеличивает риск ликвидности. Риск ликвидности может стать причиной банкротства финансового учреждения.

Таким образом, способ выплаты ипотеки кредита, то есть виды платежей по ипотечному кредиту, играют очень важную роль в определении того, насколько эффективна та или иная ипотечная операция для кредитной организации, и насколько она доступна для заемщика.

Что влияет на показатель процентной ставки по ипотечному кредиту

Ипотечный кредит является возможностью приобрести жильё для тех людей, которые не могут сразу оплатить всю сумму его стоимости. Чтобы в дальнейшем избежать возможных трудностей, связанных с выплатой ссуды, заёмщик сразу должен правильно выбрать программу кредитования. Наиболее значимым показателем для любого займа на покупку жилья является ипотечная процентная ставка. Обычно кредиторы предлагают ставки, которые утверждаются индивидуально. В сегодняшней нашей статье мы поговорим о таком показателе, как процентная ставка по ипотеке и выясним, какие факторы особенно влияют на этот показатель.

Процентная ставка по ипотеке: что это вообще такое

К сожалению, купить в России жильё практически невозможно. Далеко не каждый россиянин имеет достаточно средств, чтобы оплатить дорогостоящую покупку сразу. В этой связи многие банки разработали для своих клиентов специальные программы, помогающие оформить кредит на покупку жилья, и назвали его ипотекой.

Ипотека в России – это не только очень дорогое удовольствие, но и весьма хлопотное мероприятие. Чтобы оформить заём такого рода, человек должен предоставить банку полный пакет обязательной документации, включая заявление на получение заёмных средств. Такой способ позволит решить проблемы с жильём и приобрести собственную квартиру или дом.

Впрочем, существуют разные мнения по поводу целесообразности оформления такого долгосрочного займа. Споры продолжаются и сей день. Одни эксперты считают, что аренда квартиры с финансовой токи зрения намного выгоднее, чем оформление ипотечного займа, поскольку не каждому в России по карману оформление ипотеки и регулярная выплата займа. Согласно приведённым расчётам, в случае покупки квартиры в кредит, переплата превысит стоимость жилья в 2, а то и 3 раза.

С другой стороны, выплачивать деньги за свое жильё намного приятнее, чем отдавать средства за чужую квартиру, поэтому даже при условии значительной переплаты и большого срока кредитования, люди предпочитают покупать жильё, а не снимать квартиру.

Какие процентные ставки для ипотеки существуют

Процентная ставка по ипотеке в любых банках является показателем, который определяет сумму процентов по кредиту, обязательную к уплате и указывает на то, является ли заём выгодным. Сегодня действуют такие показатели:

- фиксированная ставка по ипотечному кредиту;

- плавающая процентная ставка.

В первом случае речь идёт о процентной ставке по ипотеке, которая прописывается в кредитном договоре и остаётся неизменной в течение всего срока возврата займа. Заёмщик имеет представление о том, какой размер выплаты будет в первый день, а какой через 15-20 лет. Особенно актуален такой вид ставки по ипотеке в нынешнем году, поскольку экономическое положение в стране не отличается стабильностью. Заёмщик автоматически получает возможность точно планировать свои расходы, без какого-либо процентного риска.

Плавающая процентная ставка по ипотеке в банках зависит от такого показателя, как MosPrime Rate. Данный индикатор является ставкой, которая определяется Национальной валютной ассоциацией. Актуальные сведения по данному вопросу формируются и размещаются на официальном сайте ассоциации. Плавающая ставка кредита по ипотеке рассчитывается по специальной формуле: 3,5% + MosPrime 3M, где

- 3,5% – постоянная часть ставки, указывается в кредитном договоре;

- MosPrime 3M – изменяющаяся часть ставки, которая меняется раз в квартал, с учётом индикатора MosPrime Rate.

Если составляющие ставки снизятся, то и сам показатель соответственным образом уменьшится.

Как определяется и рассчитывается полная стоимость ипотечного кредита

Проценты по ипотечному кредиту рассчитываются на основании ставки ЦБ РФ. Как правило, заёмщики не имеют представления о том, что включает в себя кредит. Банки, как и любые другие предприятия, желают получать прибыль от своей деятельности, поэтому кроме основной части процентного показателя, туда включается и стоимость услуг банка. Конечно, проценты по ипотеке могут быть и невысокими, однако даже небольшой показатель, заявленный кредитным учреждением, изначально не гарантирует того, что заём будет отличаться доступностью.

В рекламных проспектах банков, не входящих в рейтинг популярных, указывается очень маленькая процентная ставка за годовое пользование заёмными средствами. Снижение процентной ставки обусловлено тем, что банк хочет привлечь внимание потенциальных заёмщиков. Меньший процент дает возможность заинтересовать даже тех клиентов, которые не имеют возможность выплачивать крупные суммы по кредиту. Вместе с тем, понижение ставки вовсе не гарантирует, что клиент сможет оформить заём по наименьшей ставке. Скорей всего, показатель будет объявлен при получении им ипотечного договора.

Процентный показатель зависит также от дополнительных факторов: наличия хорошей кредитной истории, первоначального взноса по ипотеке, платёжеспособности заёмщика, трудоустройства, возраста, количества иждивенцев. Ставка может снизиться только в том случае, когда банк заинтересован в привлечении новых заёмщиков (впрочем, вы всегда можете попытаться снизить ставку по ипотеке самостоятельно). После оформления ипотечного договора, у заёмщика могут появиться дополнительные расходы, начисленные за открытие и обслуживание кредитного счета, а именно: сборы за открытие счёта или досрочное погашение, платное информирование с помощью сервиса коротких текстовых сообщений, штрафы и пени за просрочки.

Иными словами, если процентная ставка в том или ином банке снижается, значит, потенциальному заёмщику следует тщательно изучить кредитную документацию, поинтересоваться, почему принято решение понизить показатели и узнать у специалиста как начисляются обязательные выплаты по кредиту (какие дополнительные сборы потребуется уплатить, кроме долга по ипотеке). Сниженная ставка по ипотеке предлагается только надёжным клиентам, имеющим положительную кредитную историю и способным подтвердить свою платёжеспособность. Особое предпочтение банки отдают участникам зарплатного проекта. Если заёмщик получает зарплату путём перечисления средств на карту банка, то и ставки по кредиту для него снижаются.

Сравнительный анализ процентных ставок по ипотеке, предлагаемых разными банками

Согласно результатам статистических исследований, средняя ставка по ипотеке в России составила 13%, однако каждый банк выделяет деньги на покупку жилья не только по текущим процентам, но и по ставке, определённой им в индивидуальном порядке.

Чтобы правильно подобрать ипотечный продукт, стоит выделить несколько этапов и правил, которые помогут выбрать банк, предоставляющий ипотечный кредит под низкие проценты и на выгодных условиях. Прежде всего, следует действовать в соответствии с данными рекомендациями:

- Необходимо выбрать объект кредитования, под который банки гарантированно дадут кредит.

- Изучить предлагаемые программы о предоставлении ипотечного займа.

- Проверить собственную кредитную историю (о том, как это сделать, ).

- Определитесь с тем, какой суммой располагаете, чтобы использовать её в качестве первоначального взноса.

- Рассчитать, сколько денег потребуется для покупки жилья (не забывайте про материнский капитал), и какова будет сумма займа.

- Изучить и проанализировать требования банка, предъявляемые к заёмщику.

- Узнать по каким принципам начисляются выплаты, и как исчисляется получаемый доход.

- Определиться со сроком займа.

- Выбрать удобный способ подачи заявки.

Для ипотечных заёмщиков очень важно знать, под какой процент дают ипотеку. На сегодня процентный показатель очень важен, поскольку именно от него зависит то, сколько составит общая выплата по займу.

Популярные государственные программы, позволяющие купить жилье в ипотеку со скидкой

Банки, входящие в рейтинг крупных и надежных заведений, предлагают потенциальным заёмщикам принять участие в специальных программах. В рамках данных программ, заемщику дается ипотека на выгодных условиях. В данный список входят:

- Военная ипотека – кредитная ипотечная программа разработана специально для военнослужащих. Оформление займов осуществляется с участием поддержки от государства. Именно государственный орган выплачивает сумму займа в будущем, а также предоставляет средства на первоначальный взнос. Данный вариант оформления займа – это своего рода ипотека с господдержкой.

- Ипотека «Молодая семья» – такой ипотечный кредит по сниженной процентной ставке может взять семья, где один из супругов имеет возраст до 35 лет.

- Ипотека с материнским (семейным) капиталом – данное предложение будет наилучшим вариантом для семей с двумя и более детьми.

- Социальная ипотека или ипотека с господдержкой, которая предоставляется людям, работающим в бюджетной сфере (например, учителям) и пенсионерам.

Для указанных программ снижена действующая ставка по ипотеке и заёмщики могут получить необходимую сумму на выгодных условиях.

Поделиться в социальных сетях:

Классификация ипотечного кредитования

Ипотечные кредиты могут быть классифицированы по различным признакам.

- 1. По объекту недвижимости:

- — земельные участки;

- — предприятия, а также здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности;

- — жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат;

- — дачи, садовые дома, гаражи и другие строения потребительского назначения;

- — воздушные и морские суда, суда внутреннего плавания и космические объекты;

- — незавершенное строительством недвижимое имущество, возводимое на земельном участке в соответствии с требованиями законодательства РФ.

- 2. По целям кредитования:

- — жилищное кредитование:

- — приобретение готового жилья в многоквартирном доме либо отдельного дома на одну или несколько семей в качестве основного или дополнительного места жительства; приобретение дома для сезонного проживания, дачи, садовых домиков с участками земли; приобретение земельного участка под застройку;

- — на строительство, реконструкцию, капитальный ремонт индивидуального жилья, домов сезонного проживания, на инженерное обустройство земельного участка (прокладку коммуникационных сетей);

- — строительство и приобретение готового жилья с целью инвестиций. Как правило, кредиты на приобретение готового жилья предоставляются единым разовым платежом. Кредитование строительства жилья происходит поэтапно: каждый последующий платеж осуществляется только после завершения очередного этапа строительства;

- — на разработку земельного участка;

- — на развитие сельского хозяйства;

- — на развитие производства;

- — кредиты под залог имеющейся недвижимости на различные нужды заемщика.

- 3. По виду кредитора.

Данная классификация может быть произведена: по статусу, по принадлежности и по степени специализации.

Таблица 1.1 — Ипотечные кредиторы

|

По статусу |

По принадлежности |

По степени специализации |

|

Банковские Небанковские |

Государственные Частные Общественные |

Универсальные Специализированные |

- 4. По виду заемщиков:

- — как субъектов кредитования:

- — кредиты, предоставляемые застройщикам и строителям;

- — кредиты, предоставляемые непосредственно будущему владельцу жилья;

- — по степени аффилированности заемщиков кредиты могут предоставляться:

- — сотрудникам банков;

- — сотрудникам фирм — клиентов банка;

- — клиентам риелторских фирм;

- — лицам, проживающим в данном регионе;

- — всем желающим.

В зависимости от статуса заемщика могут в значительной степени меняться условия кредитования.

- 5. По способу предоставления кредита (жилищное ипотечное кредитование).

- — Немецкая модель. Для получения ипотечного кредита заемщик в течение определенного времени накапливает оговоренную в договоре денежную сумму, которая составляет 40-50% от суммы, обозначенной в контракте. После этого он имеет право на получение кредита.

- — Американская модель. Заемщик вносит первоначальный взнос в размере 20-30% от стоимости приобретаемой недвижимости. На недостающую сумму ему предоставляется кредит. При этом в качестве первоначального взноса может быть принято в зачет имеющееся жилье или жилищные сертификаты.

- 6. По способу амортизации долга:

- — постоянный ипотечный кредит;

- — кредит с переменными выплатами;

- — кредит с единовременным погашением согласно особым условиям;

- — ипотечные кредиты с нарастающими платежами;

- — ипотечные кредиты с индексацией непогашенной суммы долга;

- — ипотечные кредиты, предусматривающие финансовый интерес кредитора.

- 7. По виду процентной ставки:

- — кредит с фиксированной процентной ставкой;

- — кредит с переменной процентной ставкой.

- 8. По возможности досрочного погашения:

- — с правом досрочного погашения;

- — без права досрочного погашения;

- — с правом досрочного погашения при условии уплаты штрафа.

- 9. По степени обеспеченности (величине первоначального платежа).

Сумма кредита может составлять от 30 до 100% стоимости заложенного имущества.

Кроме того, ипотечные кредиты могут быть:

- — обычными и комбинированными (выдаваемыми несколькими кредиторами);

- — субсидируемыми и выдаваемыми на общих условиях.

Ипотечные кредиты могут выдаваться в виде разовых ссуд и в виде кредитных линий. Могут быть обеспечены первыми либо последующими ипотеками (младшие, старшие закладные).

10. Ипотечные кредиты в зависимости от условий погашения могут быть разделены на две группы:

Ипотечные обязательства с постоянными выплатами.

Ипотечные обязательства с переменными выплатами, но с фиксируемой или корректируемой процентной ставкой.

Первая группа кредитов с постоянными (аннуитетными) платежами предусматривают периодические равновеликие выплаты Заемщик ежемесячно выплачивает равную сумму, часть которой идет на погашение кредита и часть — на уплату начисленных за период процентов. Проценты начисляются на остаток невыплаченной суммы по кредиту. Данный порядок погашения кредита дает стабильность заемщику в размере его расходов по кредиту. Периодические платежи (обычно ежемесячные) состоят из основной суммы долга и процентов. Сначала, когда основная сумма долга принимает свое максимальное значение, ежемесячные платежи состоят в основном из начисляемых процентов, доля выплачиваемой основной суммы составляет лишь незначительный процент от платежей. Со временем при уменьшении основной суммы доля ежемесячных платежей, необходимая для покрытия начисленных процентов, снизится, а доля периодических выплат, отведенная под погашение основной суммы, возрастет.

Вторая группа кредитов — ипотечные кредиты с переменными выплатами — подразделяется на две подгруппы: кредиты, размеры платежей по которым определяются сразу при заключении кредитного договора, и кредиты с альтернативными инструментами ипотечного кредитования, то есть с использованием индексирующих коэффициентов. Среди кредитов второй подгруппы наиболее распространенными являются кредиты с переменной процентной ставкой, кредиты с фиксированной выплатой основной суммы долга, кредиты с «шаровым» платежом, ипотека с ростом платежей, индексируемые кредиты.

В условиях нестабильной экономики наиболее приемлем кредит с переменной процентной ставкой. В его основе лежит пересмотр процентной ставки в зависимости от изменения ситуации на финансовом рынке, т.е. в соответствии с изменением стоимости привлекаемых ресурсов. Изначально расчеты проводятся по формуле стандартного аннуитетного ипотечного кредита. Полученная таким образом сумма платежа действует до пересмотра процентной ставки. Затем аналогичный расчет, учитывающий новую процентную ставку, делается на оставшийся срок кредита и так далее для каждого периода кредита, характеризующегося переменной ставкой. В качестве индексирующих показателей могут быть использованы: доходность государственных ценных бумаг, ставки по межбанковским кредитам; средний процент по депозитным сертификатам коммерческих банков; курс доллара США и т.д. Выбор индекса обусловлен, прежде всего, показателем, в наибольшей степени характеризующим стоимость ресурсов, за счет которых предоставляются ипотечные кредиты.

Применяя кредит с переменной процентной ставкой, можно столкнуться с рядом проблем, а именно:

не все устанавливаемые индексы для пересмотра процентной ставки верно отражают инфляцию и реальную стоимость ресурсов;

частый пересмотр процентной ставки делает кредит менее привлекательным;

возможна несопоставимость платежей по кредиту и доходов заемщика;

относительная сложность инструмента.

При использовании кредита с переменной процентной ставкой процент по нему, как правило, устанавливается на 1,5-2% ниже, чем по кредитам с фиксированной процентной ставкой.

Чтобы повысить привлекательность для заемщиков ипотечных кредитов с переменной процентной ставкой, применяется механизм регулирования процентной ставки. Суть регулирования заключается в установлении ограничений на максимальный уровень процентной ставки. Однако в целях защиты интересов банка может быть установлен минимальный уровень процентной ставки.

11. По способу рефинансирования.

Ипотечным кредитованием занимаются различные кредитные институты. Особенности их деятельности заключаются в способе рефинансирования выдаваемых кредитов.

Таблица 1.2 — Способы рефинансирования ипотечных кредитов

|

№ п/п |

Способ рефинансирования |

Вид кредитного института |

|

Выпуск ипотечных облигаций |

Ипотечные банки |

|

|

Предварительные накопления заемщиков, государственные субсидии |

Стройсберкассы |

|

|

Собственные, привлеченные и заемные средства (в т.ч.займы международных организаций) |

Универсальные банки |

|

|

Продажа закладных ипотечному агентству или крупному ипотечному банку |

Кредитные учреждения, занимающиеся ипотечным кредитованием и заключившие договор с ипотечным агентством или крупным ипотечным банком |

Рынок ипотечного капитала можно определить как часть финансового рынка, на котором перераспределяется заемный капитал, обеспеченный залогом недвижимости. Он функционирует за счет ипотечных кредитов, выдаваемых на первичном ипотечном рынке и рефинансируемых на вторичном ипотечном рынке. Таким образом, рынок ипотечного капитала делится на первичный, где обращаются первичные закладные, и на вторичный, где покупаются и продаются закладные (или другие ипотечные ценные бумаги), полученные на первичном рынке.

Важной стороной деятельности банка является возобновление кредитных ресурсов, которые он был бы готов выдавать в виде новых долгосрочных кредитов очередным заемщикам.

Эту чрезвычайно актуальную задачу выполняет вторичный рынок ипотечных кредитов — сегмент ипотечного рынка, в котором происходит мобилизация кредитного портфеля ипотечной системы за счет трансформации прав по кредитным обязательствам и договорам об ипотеке (закладных) в обезличенные доходные бумаги (облигации) и размещение их среди долгосрочных инвесторов.

Вторичный рынок закладных охватывает процесс купли-продажи закладных, выпущенных на первичном рынке.

Таким образом, операции на ипотечном рынке осуществляются в два этапа.

На первом этапе происходит предоставление кредитов под залог недвижимости. Поскольку банки предоставляют кредиты на длительный срок и под относительно невысокий процент. У них снижается объем доступных денежных ресурсов, которые необходимы для осуществления повседневной деятельности. Вопрос, как в кратчайшие сроки вернуть себе отданные на длительный срок деньги, называется проблемой рефинансирования выданных кредитов. Для решения этой проблемы возникает вторичный рынок ипотечного кредитования.

Основные способы рефинансирования кредитов сводятся либо к полной уступке прав по выданному банком ипотечному кредиту специализированной организации (получается два уровня: банк — специализированная организация), либо к выпуску ценных бумаг самим банком, выдавшим кредит. При оставлении требований по этому кредиту на своем балансе (один уровень — банк).

Когда права требования по кредитам (закладные) уступаются специализированной организации, она объединяет однообразные закладные в пулы и уже под залог пулов выпускает собственные ценные бумаги.

Исходя из способа рефинансирования ипотечных кредитов, были построены базовые модели ипотечного кредитования — двухуровневая или классическая и одноуровневая, которые именуются также по названиям тех стран, где получили наибольшее развитие, то есть американская и немецкая модели соответственно.

Одноуровневая система ипотечного кредитования представляет собой существование неких специальных ипотечных банков, которые не занимаются ничем другим, кроме работы по ипотечным кредитам. Такую систему часто называют немецким вариантом ипотечного кредитования.

В данной модели ипотечного кредитования кредитом связаны заемщик и кредитор. Данная модель строится на цикличности обращения денежных средств: средства, предоставляемые заемщиком, используются для выдачи кредитов его предшественникам, уже закончившим период накопления.

При реализации данной модели предусмотрено заключение следующих основных видов договоров:

- · между заемщиком и кредитором — договор о накопительном жилищном вкладе и, затем, кредитный договор и договор об ипотеке;

- · между заемщиком страховой организацией — договор страхования заложенного жилья;

- · между заемщиком и продавцом (строителем) жилья — договор купли-продажи жилья.

В качестве кредитора может выступать ипотечный банк или ссудно-сберегательное учреждение. Для кредитора возможно рефинансирование ипотечных кредитов за счет выпуска ценных бумаг — закладных листов и, тем самым, — минимизирование возможных рисков.

Эволюция ипотеки привела к формированию так называемой двухуровневой системы ипотечного кредитования, где кредитор и эмитент ипотечных ценных бумаг разделены. В данной модели кроме заемщика и кредитора участвуют посредник (ипотечное агентство) и/или участник финансового рынка (ипотечная финансово-инвестиционная компания).

Впервые такая система была реализована и получила распространение в США, и потому она стала называться американской системой ипотечного кредитования. Она предполагает, что участники ипотеки — покупатель жилья, банк-кредитор и агентство-продавец — связаны через некий государственный орган, у которого есть дешевые ресурсы для выкупа закладных у банка.

Суть двухуровневой модели состоит в том, что ипотечные кредиты, выданные на первичном ипотечном рынке, переуступаются специально созданным агентствам. Последние могут поступить с полученными ипотечными кредитами по-разному:

- 1. переуступить их вторичным инвесторам;

- 2. сформировать из единообразных ипотечных кредитов пулы и продать вторичным инвесторам такие неделимые пулы ипотек или же права участия (доли) в таких пулах;

- 3. выпустить и разместить ипотечные ценные бумаги.

Первичный рынок ипотеки в США определяется взаимодействием заемщика и банка, его инструментами являются собственно ипотечные кредиты. Основу вторичного ипотечного рынка, инструментами которого являются ценные бумаги, обеспеченные ипотечными кредитами, является цепочка “банк — посредник — инвестор”.

Одним из фактором успеха в данном направлении оказались мероприятия по формированию вторичного ипотечного рынка, что решило главную проблему жилищного финансирования — проблему кредитных ресурсов. С этой целью в разные годы были созданы специализированные организации — Федеральная национальная ипотечная ассоциация (Fannie Мае), Корпорация жилищного кредитования (Freddie Mac) и Правительственная национальная ипотечная ассоциация (Ginnie Мае).

Двухуровневую систему ипотечного кредитования США напрямую или через Мировой банк пытались привить в странах Восточной Европы. Но в итоге в этих странах (за исключением России) приняли законы, основанные на германском праве как более соответствующем историческим традициям и экономическим реалиям этих стран. В то же время в последние годы в европейских странах, например в той же Германии, всё чаще начинают обращаться к американской системе секьюритизации активов, т.е. рассматривают возможной двухуровневую систему ипотечного кредитования. Иными словами, две системы (одноуровневая и двухуровневая) не являются противоположными и могут действовать параллельно.

Отличительные особенности Немецкой модели — основанной на системе сбережений от Американской модели — основанной на системе вторичного рынка ипотечных ценных бумаг, приведены в таблице 1.3.

Таблица 1.3 — Сравнительные параметры моделей кредитования

|

Сравниваемые параметры |

Немецкая модель |

Американская модель |

|

Стоимость привлекаемых банком ресурсов |

Ниже рыночных |

Рыночная |

|

Получение кредита |

После прохождения сберегательной стадии |

Сразу после обращения в банк |

|

Форма привлеченных ресурсов |

Сберегательные (депозитивные) счета |

Обеспеченные ипотекой ценные бумаги |

|

Основная форма государственной поддержки |

Премиальные выплаты по вкладам |

Государственные гарантии по закладным |

|

Объемы кредитования |

Ограничены объемом сбережений |

Ограничены платежеспособностью заемщика |

|

Нагрузка на бюджет |

Постоянно |

На 1 этапе при становлении системы рынка |

|

Сроки кредитования |

8-10 лет |

От 15 до 30 лет |

|

Сумма кредита |

до 45% от стоимости квартиры |

До 100% стоимости квартиры |

Следует признать, что с точки зрения экономического прогресса наиболее эффективной выглядит классическая американская модель. Благодаря перепродаже выданных кредитов и развитому рынку ипотечных ценных бумаг ничто не ограничивает рост «ипотечного» капитала. Напротив, в Европе, особенно до организации Евросоюза, относительно небольшие объемы финансовых рынков отдельных стран препятствовали развитию общеевропейского ипотечного рынка, который можно было бы сопоставить по объемам с американским. В последнее время страны Европейского союза объединяют свои усилия для того, чтобы создать конкурентный европейский рынок ипотечных ценных бумаг.

С другой стороны, если рассматривать вопрос с точки зрения юридической организации, культурно-исторических и правовых традиций, классическая модель чужда европейским правовым системам, поскольку основана на иной, англо-саксонской системе права. Поэтому классическая модель в Европе будет выглядеть несколько иначе.

Кроме классических ипотечных схем существует еще множество различных вариантов рассроченного приобретения жилья за счет средств коммерческих либо государственных организацией, которые на самом деле ипотекой назвать нельзя. Сюда входят накопительно-сберегательные кассы, строительно-сберегательные кассы, прямое банковское кредитование под залог недвижимости и др.

В странах с высоким и изменяющимся уровнем инфляции (Турции, Израиле, Польше и др.) появилась некоторая разновидность ипотечного кредитования — так называемые «кредиты с индексацией», т.е. кредиты с пересчетом кредитных выплат.

Есть еще вариант ипотеки, который не является классической формой ипотечного кредитования — латиноамериканский вариант. Эта программа предусматривает обмен имеющейся квартиры на новую с доплатой, которая выдается как ипотечный кредит.

Единая позиция всех участников рынка о том, какую модель ипотечного кредитования лучше внедрять на российском рынке, окончательно не сформирована до сих пор.

Официально в России за основу принята двухуровневая модель ипотечного жилищного кредитования. Это отражено в принятой Концепции развития системы ипотечного жилищного кредитования. По замыслу Правительства российская двухуровневая ипотечная система не предполагает диктата федерального центра и лишь способствует осуществлению контроля, выработке рекомендаций, оказанию методической помощи и внедрению единых общепринятых мировых стандартов и технологий. По мере развития системы в регионах могут создаваться собственные ипотечные операторы, не зависимые от федерального центра.

С введением закона «Об ипотечных ценных бумагах», в котором предусмотрена возможность банкам самостоятельно выпускать закладные, стало возможным активно развивать и одноуровневую модель ипотеки.

Кроме того, активно развиваются жилищно-строительные кооперативы, которые функционируют по образу немецкой системы контрактных стройсбережений.

Поэтому сейчас однозначно сказать о том, какая модель победила в России, невозможно. Скорее всего, на необъятных просторах нашей страны приживутся обе модели, но в адаптированном под наши условия виде.

1.3. Классификация ипотечных кредитов

Основные условия реализации классических моделей ипотечного кредитования – стабильность экономики, надежность и эффективность финансово-кредитной системы, наличие развитого рынка ценных бумаг, высокая платежеспособность населения, и самое главное – активное участие государства как гаранта устойчивости всей системы отношений в ипотечных операциях.

Ипотечные кредиты классифицируются по различным признакам:

1) по объекту недвижимости на:

— земельные участки;

— предприятия, здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности;

— жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат;

— дачи, садовые дома, гаражи и другие строения потребительского назначения;

— воздушные, морские суда, суда каботажного плавания и космические объекты; объекты незавершенного строительства1;

1 Статус объектов незавершенного строительства был изменен в январе 2005 г. До этого времени объекты незавершенного строительства не относились к недвижимому имуществу.

2) по целям кредитования на:

— приобретение готового жилья в многоквартирном доме либо отдельного дома на одну или несколько семей в качестве основного или дополнительного места жительства;

— приобретение дома для сезонного проживания, дачи, садовых домиков с участками земли; приобретение земельного участка под застройку;

3) по виду кредитора на банковские и небанковские;

4) по виду заемщиков как субъектов кредитования:

— на кредиты, предоставляемые застройщикам и строителям;

— на кредиты, предоставляемые непосредственно будущему владельцу жилья;

— по степени аффилированности заемщиков.

Кредиты могут предоставляться сотрудникам банков; сотрудникам фирм – клиентов банка; клиентам риэлторских фирм; лицам, проживающим в данном регионе; всем желающим;

5) по способу рефинансирования. Ипотечным кредитованием занимаются различные кредитные институты. Особенности их деятельности заключены в способе рефинансирования выдаваемых кредитов.

6) по способу амортизации долга на:

— постоянный ипотечный кредит;

— кредит с переменными выплатами;

— кредит с единовременным погашением согласно особым условиям;

7) по виду процентной ставки на кредиты с:

— фиксированной процентной ставкой;

— переменной процентной ставкой;

8) по возможности досрочного погашения:

— с правом досрочного погашения;

— без права досрочного погашения;

— с правом досрочного погашения при условии уплаты штрафа;

9) по степени обеспеченности (величине первоначального платежа). Сумма кредита может составлять от 50% до 100% стоимости заложенного имущества.

Кроме того, ипотечные кредиты могут быть обычными и комбинированными (выдаваемыми несколькими кредиторами), субсидируемыми и выдаваемыми на общих условиях.

Тем не менее имеется значительное число субъектов Федерации, реализующих собственные ипотечные (псевдоипотечные) программы и накопившие определенный опыт в этой сфере. Первая программа ипотечного кредитования в России была разработана акционерным обществом «Корпорация «Жилищная инициатива» совместно со Сбербанком и Госстрахом России. Эта программа предусматривает несколько схем ипотечного кредитования жилищного строительства, например:

• «Форвард-кредитинвест». Эта схема рассчитана на коммерческих застройщиков (юридических лиц), которые ведут строительство жилья с целью его дальнейшей продажи состоятельным клиентам, включая коммерческие структуры.

Предметом залога в данном случае выступает сам строительный объект. Оформление залога и выдача кредита осуществляются поэтапно, по мере строительства объекта;

• «Ретрокредитинвест». Данная схема предназначена для граждан, желающих улучшить свои жилищные условия. Кредит выдается под залог существующей квартиры и только в случае, если ее рыночная стоимость выше затрат на строительство новой;

• «Фьючерсинвест». Эта схема предназначается для граждан, которые не желают закладывать свою недвижимость. По ней возможны два варианта:

1) квартира продается с аукциона с условием отсрочки выселения до окончания строительства нового жилья. Бывший собственник жилья самостоятельно вкладывает вырученные от продажи квартиры деньги в строительство недвижимости, принимая на себя финансовый риск и оплату счетов инвестора-застройщика;

2) собственник жилья поручает инвестору-застройщику продажу старого жилья и строительство нового, перекладывая на последнего все финансовые риски нестабильности окончательной цены нового строительства;

• «Комбинвест». В основу этой программы положена комбинированная схема организации процесса инвестирования жилья через систему жилстройсбережений и долевого инвестирования этих сбережений в конкретные объекты и предоставление соответствующего жилья гражданам. Источниками инвестирования могут быть:

1) личный целевой вклад, размер которого является фиксированной величиной и определяется по разнице между расчетной инвестиционной стоимостью квартиры, на которую претендует гражданин, и расчетным размером субсидии, если таковая имеет место. Личные вклады граждан могут вноситься и единовременно, и в ходе накопительного этапа, этапа инвестирования и этапа завершения расчетов. Данные средства вносятся на расчетный счет генерального менеджера проекта или банка по его поручению. Право на конкретный адрес дома-новостройки возникает у каждого гражданина при условии оплаты на накопительном этапе не менее 50% расчетной величины совокупного личного вклада;

2) адресные субсидии местных органов власти; субсидии коммерческих организаций, в которых работают граждане; субсидии из внебюджетных фондов, формируемых генеральным менеджером проекта в рамках системы за счет привлечения к строительству юридических и физических лиц;

3) средства от продажи ранее занимаемой семьей очередника квартиры;

4) краткосрочный заем, который можно получить у генерального менеджера проекта в размере недовнесенного на первых двух этапах остатка расчетного личного вклада.

В ряде областей России (например, в Ленинградской области) разработана схема кредитования жилья в сельской местности с использованием сельхозпродукции как средства погашения кредита. В Москве наряду с попытками реализовать «американскую» и «немецкую» модели прорабатываются варианты «молодежной» ипотеки. Один из них предусматривает оплату 30% от стоимости квартиры молодой семьей с ребенком, другие 30% компенсирует столичная администрация, а на оставшуюся сумму предоставляется кредит в рассрочку на пятнадцать лет.

В Башкортостане схема ипотеки предполагает первоначальные взносы до 30% с возможными сроками рассрочки от пяти до пятнадцати лет. В качестве инвестиционных ресурсов используются бюджетные средства и средства покупателей, а также товарные кредиты, которые предоставляются подрядчикам в виде стройматериалов на сумму до 50 тыс. руб. сроком от года до пяти лет под 8% годовых.

Ипоте́ка (от др.-греч. ὐποθήκη — подпорка, подставка) — одна из форм залога, при которой закладываемый объект недвижимости остаётся во владении и пользовании должника, а кредитор, в случае невыполнения должником своего обязательства, приобретает право получить удовлетворение за счёт реализации данного имущества.

Следует различать понятия «ипотека» и «ипотечное кредитование». Во втором случае кредит выдаётся под залог недвижимого имущества. Ипотечный кредит — одна из составляющих ипотечной системы. При получении кредита на покупку недвижимого имущества сама приобретаемая недвижимость поступает в ипотеку (залог) кредитной организации, как гарантия возврата кредита.

Одним из подвидов ипотеки, является также залог уже имеющегося у залогодателя объекта недвижимости для получения им кредита или займа, которые будут направлены либо на ремонт или строительство, либо на иные нужды по усмотрению заёмщика-залогодателя.

В случае неисполнения основного обязательства взыскание обращается только на заложенное недвижимое имущество , а залогодержатель имеет преимущественное право на удовлетворение своих требований перед другими кредиторами должника. Одним из способов снижения рисков кредитора является ипотечное страхование.

Происхождение понятия

Хотя залог земли, как способ обеспечения исполнения обязательства, был известен ещё в Древнем Египте, термин «ипотека» впервые появился в Древней Греции в начале VI в. до н. э. как форма ответственности должника своим земельным участком перед кредитором. Для указания на статус земли в залоге на границах участка ставили столбы с соответствующей надписью или табличкой. Такой столб и назывался «ипотекой» (др.-греч. ὑποθήκη — первоначально «подпорка», «подставка»; в дальнейшем — «предупреждение», «залог»).

Особенности ипотечного кредита

Кредит выдаётся обычно на длительный срок. Процентная ставка по ипотечному кредиту обычно ниже, чем по другим видам кредитов, особенно в случае низкой оценки рисков, которой, например, может способствовать низкое соотношение суммы кредита к оценочной стоимости недвижимости, ликвидность и другие причины. Обычно банк выдвигает к заёмщику ипотечного кредита менее жёсткие требования, чем при других видах кредитования, тем не менее обычной практикой является проверка дохода, требование страхования залога, проверка оценки недвижимости аккредитованными оценщиками, иногда проверка непрерывного стажа работы и прочие действия, повышающие безопасность сделки. Погашение ипотечного кредита часто осуществляется равными платежами — аннуитетами. Размер такого постоянного аннуитетного платежа ( A <displaystyle A> ) вычисляется по формуле

A = S × p 1 − ( 1 + p ) − n , <displaystyle A=<frac <1-(1+p)^<-n>>>,>

где S <displaystyle S> — величина (тело) кредита, p <displaystyle p> — величина процентной ставки за период (в долях), n <displaystyle n> — количество периодов. Но существуют и многие другие программы погашения. Одна из иных форм — дифференцированные платежи (когда тело кредита выплачивают равными долями, а процентные платежи меняются от максимума в начале до минимума в конце); здесь размер первого платежа ( A 1 <displaystyle A_<1>> ) таков:

A 1 = S × ( p + 1 / n ) . <displaystyle A_<1>=S imes (p+1/n).>

Достоинством дифференцированной формы платежей является меньшая сумма процентов (меньше переплата).

Ипотечный брокеридж

Ипотечный брокеридж — это услуги по подбору, оформлению и получению ипотечных кредитов. Ипотечным брокериджем занимается подготовленный для этой деятельности специалист — ипотечный брокер.

Ипотечное кредитование — долгосрочный кредит, предоставляемый юридическому или физическому лицу банками под залог недвижимости: земли, производственных и жилых зданий, помещений, сооружений .

Классификация ипотечного кредита

Ипотечные кредиты классифицируются по различным признакам .

По объекту недвижимости:

- земельные участки;

- предприятия, здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности;

- жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат;

- дачи, садовые дома, гаражи и другие строения потребительского назначения;

- воздушные, морские суда, суда каботажного плавания и космические объекты; объекты незавершённого строительства*

- приобретение готового жилья в многоквартирном доме либо отдельного дома на одну или несколько семей в качестве основного или дополнительного места жительства;

- приобретение дома для сезонного проживания, дачи, садовых домиков с участками земли; приобретение земельного участка под застройку.

По виду кредитора:

- банковские и небанковские.

- как субъектов кредитования: кредиты, предоставляемые застройщикам и строителям; кредиты, предоставляемые непосредственно будущему владельцу жилья;

- кредиты могут предоставляться сотрудникам банков, сотрудникам фирм — клиентов банка, клиентам риелторских фирм и лицам, проживающим в данном регионе, а также всем желающим.

Ипотечным кредитованием занимаются различные кредитные институты. Особенности их деятельности заключены в способе рефинансирования выдаваемых кредитов

Права и обязанности заёмщика

Приобретая квартиру при помощи ипотеки, гражданин становится собственником этого жилья. Однако его права как владельца ограничены, потому что данное помещение обременено залогом. Должник имеет право регистрировать членов своей семьи, а также завещать. Но при этом нужно помнить, что наследник получит не только квадратные метры, но и обязательства. Разрешение кредитора/владельца закладной необходимо в том случае, если:

- планируется оформить постоянную регистрацию на членов семьи,

- есть желание сделать перепланировку,

- заёмщики предполагают сдать жилье в аренду, продать или обменять его.

Факторы, от которых зависит сумма кредита

Сумма ипотечного кредита зависит от:

- размера дохода;

- срока кредитования;

- стоимости приобретаемой недвижимости;

- первоначального взноса.

Платёж по кредиту не может превышать определённой доли доходов, как правило, это 40-50 % (соотношение платёж/доход). При этом из доходов предварительно вычитаются налоги и расходы по уже имеющимся финансовым обязательствам (платежи по ранее полученным кредитам, займам, ссудам, алименты и т. д.). Многое зависит от программы самого банка, объекта займа: первичный, вторичный рынок, загородная недвижимость или просто земля. При расчёте конкретных характеристик ипотечного кредита также нужно учитывать условия выдачи кредита, предусматривающих различные схемы погашения. Основные формы погашения:

- с постоянной, фиксированной процентной ставкой — «обычная ипотека» или ипотека с равномерными платежами и постоянным размером отчислений (такая форма предоставления кредита выигрышная для заёмщиков при росте процентных ставок и уровня инфляции и для кредиторов при их снижении);

- фиксированная процентная ставка и растущие платежи позволят должникам выкупить часть заложенного имущества быстрее, чем при равномерном погашении;

- переменная ставка (процентная ставка закладных привязывается к другим рыночным процентным ставкам и корректируется в соответствии с их изменением) .

Участники ипотечной системы

Участниками ипотечной системы являются:

- банки, которые осуществляют проверку платёжеспособности заёмщика;

- оценочные компании, оценивающие рыночную стоимость квартиры;

- страховые компании, которые обязаны страховать риски, возникшие в ходе ипотечного кредитования;

- ипотечные брокеры, помогающие выбрать заёмщику наиболее подходящую программу кредитования.

Ипотека в России в современном виде появилась в конце 1990-х годов и регламентируется федеральным законом № 102-ФЗ «Об ипотеке (залоге недвижимости)» .

История

Одним из первых ипотечных банков стал Государственный Банк для Дворянства, преобразованный в 1786 году в Государственный Заёмный Банк (просуществовал до конца 50-х годов XIX века). В 1786 году была образована и Страховая экспедиция для страхования передаваемых в залог каменных домов. В 1802 году к Государственному Заемному Банку был присоединен Вспомогательный для Дворянства Банк, созданный в 1797 году, во время правления Императора Павла I.

Во времена СССР ипотека предоставлялась двумя-тремя банками . Возродилась ипотека только в 1990-е годы: в первой половине десятилетия некоторые банки давали псевдоипотечные кредиты сроком на один год под 36% годовых в иностранной валюте, в 1997 году было создано Агентство по ипотечному жилищному кредитованию, а законодательное обеспечение ипотека получила в 1998 году, когда вышел Федеральный закон № 102-ФЗ «Об ипотеке (залоге недвижимости)» .

Законы

Основными правовыми актами, которые регулируют вопросы ипотеки в России, являются:

- Федеральный закон от 16 июля 1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)»

- Федеральный закон от 13 июля 2015 г. № 218-ФЗ «О государственной регистрации недвижимости»

- Федеральный закон № 188-ФЗ от 29 декабря 2004 г. «Жилищный кодекс Российской Федерации»

- Федеральный закон № 136-ФЗ от 25 октября 2001 г. «Земельный кодекс Российской Федерации»

- Федеральный закон № 135-ФЗ от 29 июля 1998 г. «Об оценочной деятельности в Российской Федерации»

- Федеральный закон № 218-ФЗ от 30 декабря 2004 г. «О кредитных историях»

- Постановление Правительства № 285 от 13 мая 2006 г. «Об утверждении Правил предоставления молодым семьям субсидий на приобретение жилья в рамках реализации подпрограммы «Обеспечение жильем молодых семей» федеральной целевой программы «Жилище» на 2002—2010 гг.

Основания возникновения ипотеки и её регулирование

Действующим законодательством предусмотрены два вида оснований возникновения ипотеки:

- в силу закона;

- в силу договора.

Ипотека в силу закона

Ипотека в силу закона (легальная ипотека) — ипотека, возникающая при наступлении определенных фактов, указанных в законе, независимо от волеизъявления сторон в отношении возникновения ипотеки, при переходе права собственности на объект недвижимости от одного лица к другому, точнее при приобретении данного права новым собственником, но при обязательном наступлении определенных законом фактов.

Ипотека в силу закона возникает в следующих пяти основных и распространенных случаях:

- Приобретение жилых домов, квартир, земельных участков с использованием кредитных средств банка или иной кредитной организации либо средств целевого займа.

- Строительство жилых домов, зданий, сооружений или квартир с использованием кредитных средств банка или иной кредитной организации либо средств целевого займа.

- Продажа в кредит.

- Рента.

- Залог имущественных прав.

Ипотека в силу договора

Ипотека в силу договора (договорная ипотека) — ипотека, возникающая на основании договора об ипотеке (залоге недвижимости).

Договор об ипотеке не является самостоятельным обязательством, а заключается в обеспечение обязательства по договору займа, кредитному договору или иному обязательству.

Ипотека в силу закона отличается от ипотеки, возникающей на основании договора, только тем, что первая возникает в силу прямого указания в законе и регистрируется автоматически вместе с другим договором даже без заявления сторон, а ипотека в силу договора подлежит регистрации по отдельному заявлению сторон. Поскольку ипотека в силу закона возникает при целевом кредите на приобретение жилья, при регистрации такой ипотеки меняется собственник объекта недвижимости, а если быть более точным, то — такая ипотека возникает одновременно с приобретением недвижимости заёмщиком.

Имущество, которое может быть предметом ипотеки

Имущество, которое может быть предметом ипотеки, определено в статье 5 Закона об ипотеке — недвижимые вещи, указанные в статье 130 ГК РФ, права на которые зарегистрированы в порядке, установленном для государственной регистрации прав на недвижимое имущество и сделок с ним.

К таким вещам относят: земельные участки, за исключением земельных участков, указанных в статье 63 Закона об ипотеке; предприятия, а также здания, сооружения и иное недвижимое имущество, используемое в предпринимательской деятельности; жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат; дачи, садовые дома, гаражи и другие строения потребительского назначения; воздушные и морские суда, суда внутреннего плавания и космические объекты.

Оценка платежеспособности заемщика (андеррайтинг)

(Правила оценки платежеспособности клиента и расчета максимальной суммы кредита).

Андеррайтинг — оценка возможностей Клиента по обслуживанию выданного ипотечного кредита, то есть расчет суммы кредита, который заёмщик сможет выплатить, с учётом особенностей самого заёмщика (тип трудоустройства, ежемесячный доход и возможность его подтверждения, наличие созаёмщиков или поручителей, состав семьи, наличие несовершеннолетних иждивенцев, др.). Клиент проходит процедуру андеррайтинга дважды: при обращении к ипотечному брокеру (её проводит андеррайтер брокерской компании) перед заключением договора на оказание услуг, а также в банке (проводят кредитные аналитики банка) при рассмотрении заявления на выдачу ипотечного кредита.

Краткое описание процедуры андеррайтинга в банке. Расчет коэффициентов:

| Коэффициент | Описание | |

|---|---|---|

| П/Д | Платеж/Доход | отношение платежей по кредиту к доходу заемщика за соответствующий период |

| О/Д | Обязательства/Доход | отношение обязательных расходов заемщика к общему совокупному учитываемому доходу |

| К/З | Кредит/Залог | отношение суммы запрашиваемого кредита к стоимости приобретаемого имущества |

| К/Л | Кредит/Ликвидационная стоимость | отношение суммы предоставляемого кредита к минимальной цене продажи недвижимого имущества |

Эти коэффициенты разрабатывались банками и Федеральным агентством по ипотечному жилищному кредитованию на основе опыта ипотечного кредитования США и европейских стран. Такой набор показателей отражает адекватную картину платежеспособности заёмщика и позволяют стандартизировать процедуру одобрения и выдачи ипотечного кредита. Для каждой банковской ипотечной программы эти коэффициенты заранее утверждены, но в некоторых случаях могут корректироваться (например, по возрасту, нестандартному объекту кредитования, по способу подтверждения дохода и т. д.). П/Д, О/Д и К/З могут варьироваться в зависимости от субъекта РФ, предпочтений того или иного банка и размеров средней оплаты труда.

После расчета по этим коэффициентам часто выбирается минимальная сумма, которая предварительно и будет являться суммой кредита. Одним из основных факторов, влияющих на сумму кредита, является доход и способ его подтверждения. Многие банки понимают, что не все доходы потенциальных заемщиков полностью отражаются в бухгалтерском учёте работодателя и, соответственно, разрабатывают различные способы подтверждения благосостояния, такие как: справка о доходах свободной формы или на бланке кредитной организации, устным подтверждением руководства организации-работодателя, текущими подтверждаемыми расходами либо анализом доходов организации для руководителей, индивидуальных предпринимателей и крупных акционеров. Отметим, что хотя правила андеррайтинга являются стандартными, на практике они часто определяются каждым банком в отдельном порядке. Для сокращения срока рассмотрения заявки Кредитным комитетом банка брокер обычно знает все правила и предпочтения андеррайтеров банка, и сводит к минимуму время их работы над кредитным делом.

Показатели ипотечного рынка

Показатели рынка ипотечного жилищного кредитования (ИЖК)

Некоторые программы ипотечного кредитования

Социальная ипотека — комплекс государственных программ для улучшения жилищных условий социально незащищенных слоев населения. В настоящее время на федеральном и на местном уровнях действуют несколько государственных ипотечных программ, например для молодых семей, молодых учителей, военных.

- Ипотека — молодым семьям. Участники программы — молодые семьи, признанные в установленном порядке нуждающимися в улучшении жилищных условий и постоянно проживающие на территории субъектов Российской Федерации .

- Национальный проект «Доступное и комфортное жилье — гражданам России»

- Всероссийская программа «Военная ипотека». Участниками программы являются выпускники военных образовательных учреждений, заключившие первый контракт о прохождении военной службы после 1 января 2005 года и прослужившие 3 года.

- Ипотечная программа «Материнский капитал». Распорядитель материнского капитала может использовать его при покупке квартиры с помощью ипотеки.

- Ипотечный продукт «Молодые учителя» Программа разработана АИЖК для кредитования приобретения жилья молодыми учителями под процентную ставку в размере 8,5 % годовых (одна из самых низких в стране) .

- Ипотека с господдержкой. Программа стартовала 15 марта 2015 года для граждан РФ, покупающих от застройщиков квартиры в строящихся или сданных новостройках. Завершиться программа должна была 1 марта 2016 года, но решением правительства была продлена до 1 января 2017 года .

Налоговые льготы

В России действует закон (Налоговый кодекс РФ), по которому заёмщик имеет право на налоговый вычет, в размере суммы потраченной на приобретение жилья, но не превышающей 2 миллиона рублей и уплаченных процентов по заёмам, выданным на приобретение жилья, не превышающей 3 миллиона рублей (до 1 октября 2013 года ограничение по сумме уплаченных процентов не применялось). С 1 октября 2013 года вычет предоставляется не 1 раз в жизни, а до исчерпания расходов в размере 2 000 000 рублей. В случае если налогоплательщик воспользовался правом на получение имущественного налогового вычета в размере менее его предельной суммы, установленной настоящим подпунктом, остаток имущественного налогового вычета до полного его использования может быть учтен при получении имущественного налогового вычета в дальнейшем на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них. При этом предельный размер имущественного налогового вычета равен размеру, действовавшему в налоговом периоде, в котором у налогоплательщика впервые возникло право на получение имущественного налогового вычета, в результате предоставления которого образовался остаток, переносимый на последующие налоговые периоды .

Есть две возможности получить заемщиком данный вычет:

- Если у заемщика единственное место работы, он может обратиться в бухгалтерию по месту работы, заявив о приобретении жилья, предоставить подтверждающие документы, и бухгалтер не будет перечислять подоходный налог до тех пор, пока данное право не будет использовано.

- В налоговом периоде перечислять все налоги, а в конце года в налоговой заявить о праве на налоговый вычет. Налоговая служба должна будет вернуть уплаченные налоги после проверки документов.

13 марта 2008 года Конституционный суд издал Постановление № 5-П. Признав не противоречащим Конституции РФ положения других федеральных законов, суд однозначно разъяснил свою позицию — родители могут получать налоговый вычет с сумм, израсходованных на приобретение недвижимости своим несовершеннолетним детям.

6 марта 2019 года президент России Владимир Путин подписал закон, который освобождает оказавшихся в трудной ситуации ипотечных должников от уплаты исполнительского сбора и защищает права солидарных должников по одному обязательству .

В марте 2019 года в Воронеже построен первый многоквартирный дом по новой схеме привлечения средств дольщиков с использованием счетов эскроу, открытых в Сбербанке. При таком подходе застройщики получают деньги дольщиков только после завершения строительства .

В апреле 2019 года Дом.рф для семей с детьми начал выдачу льготных жилищных кредитов под 6 % на весь срок ипотеки (раньше эта ставка распространялась лишь на срок от 3 до 8 лет) .

Ипотека для иностранных граждан

Законодательно нет никаких ограничений для иностранных граждан в покупке жилья с использованием ипотечного кредитования. Кроме того, можно одновременно получить ипотеку и вид на жительство. При этом сам факт проживания на территории Российской Федерации не имеет никакого значения. Единственное препятствие — политика конкретного банка. В большинстве случаев для кредитных организаций место постоянного проживания заемщика вторично, нужно лишь подтверждение легального пребывания в стране. При этом процентные ставки по ипотеке для граждан иностранных государств могут отличаться от стандартных пакетов для россиян.

Все виды ипотеки в России в 2020 году: их классификация и условия ипотечных программ

Если семья не имеет достаточного количества собственных средств для покупки жилья, оптимальным вариантом для его приобретения становятся банковские займы. Длительное кредитование на выгодных условиях позволяет россиянам становится собственниками жилой недвижимости, при этом, не изменяя привычного качества жизни. Банковские и государственные программы предусматривают различные виды ипотеки, поэтому представители любых категорий граждан могут подобрать для себя наиболее подходящие варианты.

Виды ипотеки в России и основные особенности

Ипотечное кредитование в России развивается и преображается год от года. Классифицировать доступные варианты ипотеки можно по следующим признакам:

- Залог. Ипотека, как способ обеспечения обязательств предполагает наличие залога. Обеспечением по кредиту может выступать имущество заемщика, находящееся в собственности или приобретаемая недвижимость. В случае неисполнения долговых обязательств кредитор вправе реализовать имущество для погашения задолженности.

- Объект кредитования. Соискатель может приобретать загородный дом, квартиру в новостройке или строящемся многоквартирном доме, на вторичном рынке недвижимости или самостоятельно построиться. В зависимости от ликвидности выбранной недвижимости, а также существующих рисков банки формируют условия кредитования.

- Направленность. Кредит может быть социальным или иметь коммерческую направленность. В первом варианте в кредитовании напрямую или опосредованно участвует государство, обеспечивая заемщикам льготные условия кредитования.

- Вид платежа. Аннуитетная система разделяет всю сумму ипотеки (основной долг + проценты) на равные платежи в течение срока кредитования, а дифференцированная позволяет постепенно уменьшать платеж.

- Цель. Целевая ипотека подразумевает конкретную цель – приобретение определенного объекта недвижимости. Нецелевая ипотека допускает использование денежных средств по усмотрению заемщика.

Стандартные программы жилищного кредитования

Ипотечные кредиты представлены разными видами, но самыми востребованными являются стандартные программы, которые отличаются лишь выбором объекта договора.

На вторичную недвижимость

Рынок вторичного жилья предоставляет огромный выбор недвижимости для приобретения. Банки охотно одобряют выбор заемщиков, при этом займ на такое жилье отличается следующими параметрами:

- оптимальная процентная ставка годовых;

- минимальная сумма первоначального взноса;

- лояльность к соискателям;

- быстрая проверка, оформление;

- страхование титула и предмета залога сразу.

Ипотека на вторичное жилье представлена в таблице ниже:

На новостройку

Программы по приобретению строящегося жилья – наиболее выгодные для заемщиков в финансовом плане. Такая недвижимость становится дорогой только после ввода многоквартирного дома в эксплуатацию, а на этапе строительства стоимость вполне демократична.

Для банков новостройки представляют собой рискованное вложение капитала, это отражается на условиях ипотеки, поэтому каждый застройщик проходит предварительную аккредитацию своего объекта в банке.

Условия ипотеки на новостройку представлены ниже:

Под залог собственного жилья

Если заемщик является собственником ликвидной недвижимости, он может оформить ее в виде залога по ипотечному кредиту. Подобные программы используются редко, так как ипотеку используют в основном граждане, не имеющие собственного жилья, но благодаря ним можно приобрести нестандартное жилье (апартаменты, квартиры в строительных кооперативах, загородный дом и т.д.), а также просто взять деньги на личные нужды.

Чаще всего ипотека под залог жилья предусматривает:

- отсутствие первоначального взноса;

- сумма кредита, не превышает 70-80% от стоимости залогового имущества.

На дом и землю

Несмотря на то, что ипотека предполагает выделение средств на приобретение жилья, возможны альтернативные банковские сделки, когда деньги предоставляются на строительство частного дома. В такой ситуации залогом выступает земельный участок, строящееся жилье, а также иные хозяйственные постройки, расположенные в домовладении.

Условия по кредиту на строительство стандартные, но к земле предъявляются повышенные требования:

- расположение вблизи населенного пункта;

- разрешенное использования – для строительства;

- размер участка соответствует требованиям СНиП в отношении городской застройки.

Подробно ипотека на дом с земельным участком рассмотрена далее.

Виды социальных программ

Кроме стандартных программ кредитования, определяющих целевое направление займа, ипотека может быть социальной. Этот термин подразумевает использование государственного капитала в оформлении кредитов для льготных категорий граждан.

Социальная ипотека в регионах

Отдельные регионы страны устанавливают дополнительные социальные программы, позволяющие жителям улучшить существующие условия проживания. Среди основных требований к претендентам можно выделить:

- проживание в регионе не менее установленного срока (3-5 лет);

- нуждаемость в жилье или существенном изменении имеющегося;

- принадлежность к льготной категории или трудоустроенность в бюджетной сфере;

- наличие постоянного места работы.

Чтобы воспользоваться возможностями целевой социальной ипотеки, направленной на улучшение жизни граждан, достаточно обратиться в Департамент ЖКХ или местную администрацию.

С материнским капиталом

Семьям, в которых появился второй малыш, полагается семейный капитал. В 2020 году его номинал равняется 466 617 рублям, и эта сумма может использоваться заемщиками:

- как первоначальный взнос;

- для погашения части задолженности по ипотеке.

Важным условием является то, что при оформлении жилищного кредита маткапитал можно использовать сразу же, не дожидаясь трехлетнего возраста ребенка.

Важно! Недвижимость, приобретаемая при участии семейного капитала должна оформляться в равных долях на всех членов семьи, включая несовершеннолетних детей.

Ипотечные программы «Молодая семья» в банках

Кредитные организации, принимающие участие в госпрограмме «Молодая семья» не устанавливают ограничений при выборе объекта недвижимости. Основные требования предъявляются к самим заемщикам:

- возраст не старше 35 лет;

- наличие зарегистрированного брака или детей;

- уровень доходов достаточный для осуществления ежемесячных платежей (допускается привлечение 1-4 созаемщиков).