Содержание

- Особенности регистрации ИП не по месту жительства

- Регистрация ИП по месту жительства: требования закона

- Если местная прописка отсутствует

- Регистрация по месту фактического проживания

- Регистрация по месту фактического ведения бизнеса: ЕНВД

- Исключения для регистрации ИП не по месту прописки

- Что делать после регистрации ИП

- Документы и необходимые действия после регистрации ИП

- Постановка ИП на учет во внебюджетные фонды (ПФР, ФОМС, ФСС)

- Постановка ИП на учет в ПФР и ФСС в качестве работодателя

- Уведомление органов государственного контроля

- Типичные ошибки ИП при начале осуществления предпринимательской деятельности

- Тоже может быть полезно:

- Регистрация индивидуального предпринимателя

- Место регистрации ИП

- Регистрация ИП по месту жительства

- Регистрация ИП по месту пребывания

- Постановка на учет в ИФНС по месту деятельности

- Особенности регистрации ИП не по месту жительства или прописки

- Что говорит закон

- Варианты решения проблемы

- Действие через доверенное лицо

- Направление комплекта документов почтой

- Подача документов в электронной форме

- Взаимодействие с ФНС

- Если нет прописки в паспорте

- Выводы

- Регистрация ИП не по месту прописки

- Какое значение имеет адрес для открытия предпринимательской деятельности?

- Регистрация ИП не по месту прописки: проблемы и пути решения

- Уплата налогов и сборов в данном случае

Особенности регистрации ИП не по месту жительства

Как известно, индивидуальные предприниматели при постановке на государственный учет должны в обязательном порядке указывать домашний адрес или, говоря юридическим языком, адрес регистрации по постоянному месту жительства, отмеченный в паспорте. Считается, что без этого адреса налоговые органы могут отказать гражданину в постановке на учет в качестве ИП. Но, как показывает практика, это не совсем так. Начнем по порядку.

Бесплатный сервис подготовки документов

для регистрации ИП Создайте полный пакет документов для подачи в регистрирующий орган быстро и безопасно. Бесплатно

Без рекламы и без СМС. Быстро

15 минут на всю подготовку. Безопасно

Защищенный протокол.

Регистрация ИП по месту жительства: требования закона

Как гласит закон, любой гражданин российской Федерации может зарегистрироваться только в том населенном пункте, где он имеет постоянную прописку. Для этого в территориальную налоговую инстанцию необходимо подать определенный пакет документов, который включает в себя: паспорт с заполненной страничкой о регистрации по месту постоянного проживания, ИНН, заявление по форме P21001, оригинал квитанции об оплате госпошлины.

Зарегистрироваться можно несколькими способами:

- лично в налоговой инспекции;

- через доверенное лицо. Гражданин, представляющий интересы будущего ИП, помимо основного пакета документов должен предоставить налоговому специалисту доверенность, заверенную у нотариуса;

- послать документы через интернет;

- послать документы для регистрации через почту России.

Если местная прописка отсутствует

Поскольку индивидуальные предприниматели не имеют права открывать структурные подразделения, представительства и филиалы, они просто обязаны присутствовать по месту фактического ведения деятельности. При этом не обязательно вышеозначенное место деятельности должно быть привязано к тому территориальному центру, в котором происходила постановка индивидуального предпринимателя на государственный налоговый учет – это может быть любая точка на карте России. Однако в любом случае, независимо от округа, в котором ведет свой бизнес ИП, подавать отчетность он должен в ту налоговую инспекцию, где был изначально зарегистрирован.

Закон отдельно оговаривает случаи, когда гражданин может регистрироваться в качестве индивидуального предпринимателя в округах и областях, далеких от его места прописки: Это возможно по:

- месту расположения организации;

- месту ведения бизнеса;

- месту фактического проживания.

Внимание! Если ИП зарегистрировался в каком-то определенном регионе, но развил свой бизнес и перебрался в другие области РФ, он не обязан каждый раз проходить постановку на налоговый учет. Всю отчетную документацию он должен посылать по месту первичной регистрации в качестве индивидуального предпринимателя.

Стоит отметить, что в случае ведения бизнеса не в административном округе по месту регистрации, а в каком-то другом регионе РФ у ИП возникают определенные сложности. Связано это с тем, что по закону каждый гражданин, находящийся где-либо на территории России более недели, обязан в течение семи дней пройти регистрацию по месту пребывания. Однако поскольку это слишком короткий промежуток времени, данное требование далеко не всегда соблюдается. Тем не менее, если индивидуальный предприниматель намерен обосноваться в другом административном округе всерьез и надолго и там же развивать свой бизнес, сделать это будет совершенно необходимо.

Важно! При переезде из одного региона в другой, заново ставить ИП на государственный налоговый учет не нужно. Однако обязательно надо пройти регистрацию по новому месту жительства и, обратившись в ИФНС, внести соответствующие изменения в ЕГРИП.

Регистрация по месту фактического проживания

В законе учтены случаи, когда будущий ИП не прописан в том регионе, где собирается вести свою деятельность. При этом возможно два сценария:

- гражданин не имеет в паспорте вообще никакой отметки по регистрации места проживания. Это бывает, если паспорт выдавался не по месту жительства, а в другом административном округе;

- в паспорте есть печать о том, что человек снят с регистрационного учета, но нет сведений о постановке на учет по новому месту жительства.

В обеих этих ситуациях нужно взять в территориальных регистрирующих органах справку о временной регистрации по месту пребывания и на основании нее вполне законно зарегистрироваться как ИП. Никаких других дополнительных бумаг, кроме стандартного пакета документов и справки о временной регистрации, подавать в налоговую не надо.

Важно! Временная прописка должна быть выдана на промежуток времени не менее чем в 6 месяцев. В противном случае, налоговая служба может отказать в постановке на учет в качестве ИП.

К сведению. При регистрации ИП по месту временной прописки нужно быть готовым к более внимательному и придирчивому изучению документов налоговиками. Причина в том, что подобной схемой иногда пользуются злоумышленники, стремящиеся зарегистрировать фиктивное ИП для проведения незаконных операций.

Регистрация по месту фактического ведения бизнеса: ЕНВД

Главная особенность регистрации ИП не по месту прописки появляется тогда, когда основной своей системой налогообложения предприниматель выбирает ЕНВД. Дело в том, что если при других налоговых режимах ИП может свободно вести свою деятельность в любом регионе РФ, то с ЕНВД история совершенно иная.

Этот вид налогового режима подразумевает сбор налогов с определенных видов деятельности. Причем виды деятельности, подпадающие под ЕНВД, каждый регион определяет самостоятельно, на свое усмотрение. Поэтому, если гражданин уже встал на государственный учет в каком-то административном округе и начал работать по системе ЕНВД, но решил поменять регион места жительства или ведения бизнеса, при этом, не меняя налогового режима, ему придется перерегистрироваться. Что это значит?

Это значит, что ему нужно будет подать заявление в налоговую инстанцию на территории ведения бизнеса и встать на учет как плательщику ЕНВД — тогда он может развивать здесь свой бизнес и использовать «вмененку». Закрывать ИП по месту изначальной постановки на налоговый учет не нужно, однако вся отчетность должна будет подаваться в ту налоговую инспекцию, где ИП был зарегистрирован позже как плательщик ЕНВД.

Важно! Прежде чем решаться на смену места жительства и ведения бизнеса, необходимо убедиться в том, что те сферы деятельности, которыми занимается индивидуальный предприниматель, подпадают под ЕНВД в том регионе, куда он собирается перебраться.

Исключения для регистрации ИП не по месту прописки

Индивидуальный предприниматель, находящийся на ЕНВД, не имеет права вставать на государственный учет в административных округах не по официальному месту жительства, если он планирует заниматься:

- розничной развозной торговлей;

- перевозкой грузов;

- пассажироперевозками;

- рекламой на транспортных средствах.

То есть в случаях, когда ИП планирует вести бизнес именно в этих сферах, место фактического ведения бизнеса должно обязательно совпадать с местом первичной постановки ИП на государственный налоговый учет.

Резюмируя, можно сказать, что индивидуальные предприниматели обязаны вставать на налоговый учет в тех районах, где они имеют постоянную регистрацию местожительства. Однако, в некоторых случаях возможны исключения, например, гражданин имеет полное право встать на учет как ИП и по фактическому месту жительства, т.е. по временной прописке, опять же практика эта хоть и законна, но не особенно распространена и не приветствуется налоговыми органами. Кроме того, ИП может быть перерегистрирован не по месту прописки, если он занимается видами деятельности, подпадающими под ЕНВД не в том регионе РФ, где он изначально вставал на налоговый учет, а в другом. В этом случае менять адрес официального места проживания не нужно, достаточно встать в новую территориальную ИФНС в качестве плательщика ЕНВД.

Что делать после регистрации ИП

Что делать после регистрации ИП? Этот вопрос волнует многих начинающих бизнесменов. Постараемся разобраться какие шаги ИП должен предпринять после регистрации в налоговой инспекции.

Что делать после регистрации ИП? Этот вопрос волнует многих начинающих бизнесменов. Постараемся разобраться какие шаги ИП должен предпринять после регистрации в налоговой инспекции.

В нашей сегодняшней публикации мы расскажем читателям о том, как встать на учет в ПФР, ФСС, как получить уведомление органов государственного контроля, а также о других действиях, которые необходимо предпринять индивидуальному предпринимателю после завершения регистрации в Федеральной налоговой службе по месту жительства.

Документы и необходимые действия после регистрации ИП

По истечении трехдневного срока после подачи документов на регистрацию физического лица в качестве индивидуального предпринимателя, в налоговой инспекции заявителю выдают:

- Свидетельство ОГРНИП.

- Выписка из ЕГРИП.

Начиная с 2019 года вышеуказанные документы ИП получает в электронном виде на адрес своей электронной почты. При необходимости получения оригинала документов, необходимо предоставить в ИФНС соответствующее заявление.

Далее необходимо сделать следующее:

- встать на учет в ПФР;

- встать на учет в ФСС в 30-тидневный срок после регистрации (если ИП — работодатель);

- уведомление органов государственного контроля (при осуществлении некоторых видов деятельности);

- определиться с системой налогообложения;

- получить письмо из отдела статистики (Росстат);

- открыть расчетный счет ИП в банке;

- приобрести и поставить на учет кассовый аппарат (для ИП на УСН, ОСНО, которые планируют заниматься розничной торговлей и общепитом). С 1 июля 2019 года применение кассового аппарата с фискальным регистратором обязательно для всех ИП и ООО, осуществляющих расчет наличными средствами или электронными платежами. Исключение составляют предприниматели, которые работают без наемного персонала: для них работа без кассового аппарата возможна до 1 июля 2021 года;

- заказать печать (по необходимости).

Для того чтобы заказать печать индивидуальный предприниматель должен подать в специализированную компанию, занимающуюся изготовлением такой продукции, следующие документы:

- паспорт;

- ИНН;

- выписка ЕГРИП.

Для открытия расчетного счета в банке необходимы следующие документы:

- заявление на открытие р/с;

- паспорт ИП;

- свидетельство о госрегистрации или выписка ЕГРИП;

- выписка из Службы статистики;

- образцы подписей и печатей.

Предлагаем рассмотреть более детально, как происходит постановка на учет во внебюджетные фонды индивидуальных предпринимателей.

Постановка ИП на учет во внебюджетные фонды (ПФР, ФОМС, ФСС)

После завершения процедуры регистрации в качестве индивидуального предпринимателя налоговая инспекция в пятидневный срок передает сведения о вновь созданных ИП во внебюджетные фонды. ИП ставят на учет:

- в ПФР (Пенсионный фонд России);

- в ФОМС (Фонд обязательного медицинского страхования).

Индивидуальный предприниматель, который является работодателем, становится на учет в Фонд социального страхования РФ (ФСС).

Обратите внимание, что, несмотря на то, что самостоятельно вставать на учет во внебюджетные фонды ИП не нужно, получить уведомление о регистрации в каждом из фондов предпринимателю необходимо.

В каждом уведомлении указан регистрационный номер, который необходим предпринимателю для сдачи отчетности и оплаты страховых взносов.

Постановка ИП на учет в ПФР и ФСС в качестве работодателя

Индивидуальные предприниматели должны дополнительно регистрироваться в ФСС в качестве работодателя после найма первого сотрудника.

Срок регистрации предпринимателя в ФСС — 30 календарных дней. Отсчет ведется с момента заключения первого трудового или гражданско-правового договора ИП с работником.

Регистрироваться в ПФР в качестве работодателя в 2019 году ИП не обязан. Это связано с тем, что администрированием пенсионных и медицинских взносов занимается ИФНС, а в этой организации ИП считается зарегистрированным с момента регистрации ИП. Также на ИФНС возложена ответственность за передачу данных предпринимателя в ПФР.

После 1.01.2017 постановка на учет в ПФР происходит автоматически, посещать лично ПФР нет необходимости. Налоговый орган самостоятельно без участия ИП после его регистрации передает необходимые данные в местное отделение Пенсионного фонда.

Для того чтобы ИП поставили на учет в ФСС в качестве работодателя, необходимо предоставить в территориальное отделение ФСС следующие документы:

- паспорт индивидуального предпринимателя (страницы с фотографией и пропиской);

- свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя ;

- свидетельство о постановке на учет в налоговом органе (ИНН);

- выписка из ЕГРИП;

- трудовая книжка первого нанимаемого работника, если работник принят по совместительству без оформления трудовой книжки, то трудовой договор;

- заявление для постановки на учет.

Предлагаем читателю отдохнуть от чтения и посмотреть видео, посвященное вопросам оплаты фиксированных взносов:

Получение Кодов статистики ОКПО, ОКАТО, ОКТМО, ОКОПФ, ОКФС, ОКОГУ

В своей работе ИП должен использовать коды статистики, в частности для указания их в первичных документах и при оформлении отчетности.

В 2019 году получение кодов статистики значительно упрощено по сравнению с предыдущими годами. Их можно получить, не посещая территориальные управления статистики следующими способами:

- с помощью сайта официального сайта statreg.gks.ru;

- воспользовавшись услугами посредника;

- при регистрации ИП в ИФНС.

Уведомление органов государственного контроля

Перед началом осуществления некоторых видов предпринимательской деятельности, ИП должны уведомить об этом соответствующие органы государственного контроля. Как правило, это Роспотребнадзор.

Полный перечень видов предпринимательской деятельности при осуществлении которых необходимо подать уведомление в Роспотребнадзор вы можете посмотреть в Постановлении Правительства РФ от 16.07.2009 N 584 (ред. от 23.09.2017).

Вот некоторые из них: туристическая, гостиничная деятельность, издательский бизнес, торговый, оказание бытовых услуг, полиграфия, текстиль, производство определенных видов продукции, переработка рыбы, оказание услуг по грузоперевозкам и так далее.

Подать уведомление о начале осуществления предпринимательской деятельности Ип могут в бумажной форме (в 2-х экземплярах) лично или через доверенное лицо, по почте (регистрируемым отправлением с описью вложения) или в электронном виде (по интернету или при помощи онлайн сервиса на сайте Госуслуг).

Скачать бланк уведомления в Роспотребнадзор о начале осуществления предпринимательской деятельности можно по этой ссылке:

По истечении десятидневного срока обновленные данные ИП появятся в реестре Роспотребнадзора.

Типичные ошибки ИП при начале осуществления предпринимательской деятельности

Обладая недостаточной информацией о налоговом законодательстве РФ, многие начинающие предприниматели допускают ошибки, которые в дальнейшем могут привести к наложению на них значительных штрафов и прекращению их деятельности.

Перечислим наиболее распространенные ошибки, влекущие серьезные последствия:

1. Пропущен срок перехода на специальный режим налогообложения. Этот пункт будет исключением для ИП, выбравших для своей работы ОСНО. Для остальных ИП в дальнейшей работе появится много трудностей, связанных с большей административной и налоговой нагрузкой в отличие от применения УСН, ПСН или ЕНВД.

2. Несвоевременная регистрация в ФСС при наличии персонала обернется административным наказанием:

- нарушение срока регистрации в ФСС до 90 календарных дней включительно — 5 000 рублей;

- нарушение срока регистрации в ФСС более чем на 90 календарных дней — 10 000 рублей.

3. Игнорирование Роспотребнадзора. Если предприниматель не вовремя подаст уведомление о начале деятельности, на него будет наложен штраф, согласно статьи 19.7.5-1. КоАП РФ, в размере от 3 000 до 5 000 руб.

4. Несвоевременная подача отчётности. Налоговая служба, ПФР и ФСС требуют от предпринимателей отчитываться о выплате налогов, взносов и сборов путем подачи деклараций. Объем отчетности в некоторых случаях довольно большой. За несвоевременную сдачу отчетности применяются административные санкции и блокировка расчетного счета, ведь это нарушение прямых обязанностей ИП после регистрации.

Надеемся, что наша публикация о том, что делать после регистрации ИП, поможет вам в становлении вашего бизнеса!

Материал актуализирован в соответствии с действующим законодательством 11.10.2019

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

![]()

ОтменитьДобавить комментарий

Нажимая на кнопку «Отправить» вы подтверждаете, что ваш комментарий не содержит персональных данных в любой их комбинации

![]()

Регистрация индивидуального предпринимателя

О том, какие документы должны подать физические лица при регистрации в качестве индивидуального предпринимателя, а также в какие сроки и куда их подают, рассказывают эксперты службы Правового консалтинга ГАРАНТ Ефимова Ольга и Барсегян Артем.

В соответствии с п. 1 ст. 23 ГК РФ гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя.

Отношения, возникающие в связи с государственной регистрацией физических лиц в качестве индивидуальных предпринимателей, урегулированы Федеральным законом от 8 августа 2001 г. N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (далее — Закон о госрегистрации).

Согласно п. 3 ст. 8 Закона о госрегистрации документы для государственной регистрации в качестве индивидуального предпринимателя подаются физическим лицом в налоговый орган по месту своего жительства. Документы представляются в регистрирующий орган непосредственно или направляются почтовым отправлением с объявленной ценностью при его пересылке и описью вложения (п. 1 ст. 9 Закона о госрегистрации).

Перечень документов, необходимых для государственной регистрации, приведен в ст. 22.1 Закона о госрегистрации.

По общему правилу, если заявитель является совершеннолетним гражданином РФ, подаются:

- подписанное заявителем заявление о государственной регистрации. Форма заявления (Р21001) приведена в Приложении N 18 к постановлению Правительства РФ от 19 июня 2002 г. N 439;

- копия паспорта или иного основного документа физического лица, регистрируемого в качестве индивидуального предпринимателя;

- копия свидетельства о рождении физического лица, регистрируемого в качестве индивидуального предпринимателя, или копия иного документа, подтверждающего дату и место рождения указанного лица в соответствии с законодательством РФ (в случае, если представленная копия документа, удостоверяющего личность физического лица, регистрируемого в качестве индивидуального предпринимателя, не содержит сведений о дате и месте рождения указанного лица);

- подлинник или копия документа, подтверждающего в установленном законодательством РФ порядке адрес места жительства физического лица, регистрируемого в качестве индивидуального предпринимателя, в РФ (в случае, если представленная копия документа, удостоверяющего личность физического лица, регистрируемого в качестве индивидуального предпринимателя, не содержит сведений о таком адресе);

- документ об уплате государственной пошлины. Государственная пошлина уплачивается в размере 400 руб. (пп. 8 п. 1 ст. 333.33 НК РФ).

В том случае, если физическое лицо является несовершеннолетним, иностранным гражданином или лицом без гражданства предоставляются дополнительные документы, указанные в п. 1 ст. 22.1 Закона о госрегистрации.

Верность предоставляемой копии документа должна быть нотариально удостоверена, за исключением случая, если заявитель представляет ее в регистрирующий орган непосредственно и представляет одновременно для подтверждения верности такой копии соответствующий документ в подлиннике (п. 2 ст. 22.1 Закона о госрегистрации).

В получении документов заявителю согласно п. 3 ст. 9 Закона о госрегистрации выдается расписка с указанием перечня и даты их получения регистрирующим органом. Расписка выдается в день подачи документов, если документы представляются непосредственно заявителем. При направлении документов по почте расписка высылается в течение рабочего дня, следующего за днем получения документов регистрирующим органом, по указанному заявителем почтовому адресу с уведомлением о вручении.

Срок для государственной регистрации установлен п. 1 ст. 8 Закона о госрегистрации и составляет пять рабочих дней с момента предоставления документов в регистрирующий орган. Регистрирующий орган не позднее одного рабочего дня с момента государственной регистрации выдает (направляет) заявителю свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя (п. 3 ст. 11 Закона о госрегистрации).

Кроме того, регистрирующий орган в срок не более пяти рабочих дней с момента государственной регистрации индивидуального предпринимателя представляет сведения о нем в территориальные органы Пенсионного фонда РФ, региональные отделения Фонда социального страхования РФ, территориальные фонды обязательного медицинского страхования и территориальные органы Федеральной службы государственной статистики (п. 3.1 ст. 11 Закона о госрегистрации, п. 23 Правил ведения Единого государственного реестра индивидуальных предпринимателей и предоставления содержащихся в нем сведений, утвержденных постановлением Правительства РФ от 16 октября 2003 г. N 630).

Таким образом, самостоятельно регистрироваться в указанных фондах и органах статистики индивидуальному предпринимателю не нужно. Регистрация производится государственными фондами и органами статистики на основании сведений, предоставляемых налоговым органом. Документы, подтверждающие регистрацию, выдаются индивидуальному предпринимателю непосредственно либо направляются ему по почте.

В целях проведения налогового контроля физические лица, согласно ст. 83 НК РФ, подлежат постановке на учет в налоговых органах месту жительства. Постановка на учет в налоговом органе индивидуальных предпринимателей по месту жительства осуществляется независимо от наличия обстоятельств, с которыми Налоговый кодекс РФ связывает возникновение обязанности по уплате того или иного налога или сбора. Постановка индивидуальных предпринимателей на налоговый учет по месту жительства осуществляется налоговыми органами на основании сведений, содержащихся в едином государственном реестре индивидуальных предпринимателей (п. 4 Правил ведения Единого государственного реестра налогоплательщиков, утвержденных постановлением Правительства РФ от 26 февраля 2004 г. N 110).

Налоговый орган по месту жительства физического лица, зарегистрированного в качестве индивидуального предпринимателя, обязан осуществить его постановку на учет с присвоением идентификационного номера налогоплательщика (ИНН) (с использованием ранее присвоенного ИНН), внести сведения в Единый государственный реестр налогоплательщиков не позднее пяти рабочих дней со дня представления документов для государственной регистрации физического лица в качестве индивидуального предпринимателя и выдать (направить по почте) свидетельство о постановке на учет физического лица в налоговом органе по месту жительства на территории РФ и уведомление о постановке на учет физического лица в налоговом органе по месту жительства одновременно со свидетельством о государственной регистрации физического лица в качестве индивидуального предпринимателя.

В случае если физическому лицу, зарегистрированному в качестве индивидуального предпринимателя, ранее было выдано свидетельство о постановке на учет в налоговом органе, одновременно со свидетельством о государственной регистрации физического лица в качестве индивидуального предпринимателя ему выдается (направляется по почте) только уведомление о постановке на учет физического лица в налоговом органе по месту жительства (п. 5 Правил ведения Единого государственного реестра налогоплательщиков, п. 2.2.2 Порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика при постановке на учет, снятии с учета юридических и физических лиц, утвержденного приказом МНС РФ от 3 марта 2004 г. N БГ-3-09/178, приказ ФНС России от 1 декабря 2006 г. N САЭ-3-09/826@ «Об утверждении форм документов, используемых при постановке на учет и снятии с учета российских организаций и физических лиц»).

Эксперты службы Правового консалтинга ГАРАНТ

Ефимова Ольга и Барсегян Артем

Место регистрации ИП

Место регистрации ИП — один из ключевых вопросов, который надо решить перед тем, как получить статус предпринимателя. Давайте разберемся: в какую из многочисленных налоговых инспекций надо подавать заявление по форме Р21001?

Место регистрации ИП — один из ключевых вопросов, который надо решить перед тем, как получить статус предпринимателя. Давайте разберемся: в какую из многочисленных налоговых инспекций надо подавать заявление по форме Р21001?

В России регистрация ИП осуществляется по месту жительства физического лица. Недвижимость на эту роль годится самая разная: это может быть дом, квартира, жилое помещение служебного назначения, общежитие или иное специализированное место проживания. Вовсе не обязательно быть собственником помещения для того, чтобы открыть ИП по месту регистрации, главное — иметь законные основания на то, чтобы в нем проживать.

Закон № 129-ФЗ «О государственной регистрации» определяет, что при регистрации ИП физическое лицо должно указать свой адрес места жительства, под которым понимают постоянную прописку в паспорте. Что же касается временной регистрации гражданина в другом городе или регионе РФ, то такой адрес называется местом пребывания. При наличии у физического лица постоянной прописки и временной регистрации документы примут только в налоговой по адресу прописки. И только в случае, если этого штампа в паспорте нет, возможна регистрация ИП по месту пребывания.

Если вы хотите открыть ИП, но не имеете возможности посетить налоговую по месту прописки, советуем воспользоваться возможностями регистрации индивидуального предпринимателя через интернет с использованием электронной цифровой подписи. Если вы находитесь в Москве, можем предложить вам услуги наших партнеров, которые зарегистрируют вас дистанционно в любом регионе «под ключ» за три рабочих дня (цифровая подпись уже включена в стоимость, после перехода по кнопке выберите пункт «зарегистрировать ИП»):

Конечно, многих больше устроила бы регистрация ИП по месту ведения деятельности, однако важно понимать, что прописка не обязывает предпринимателя вести бизнес в определенном населенном пункте. Ситуация, когда ИП осуществляет деятельность не по месту регистрации, совсем не редкость. Никаких претензий на этой почве ожидать не стоит, если вовремя сдавать налоговую отчетность в ИФНС, где предприниматель стоит на налоговом учете, тем более, что это можно делать и удаленно. Кроме того, обязанность отчитываться в налоговой инспекции по адресу регистрации ИП распространяется только на тех налогоплательщиков, кто работает на режимах УСН, ОСНО и ЕСХН.

Затрагивая тему регистрации ИП не по месту регистрации, стоит особо сказать о налоговых режимах ЕНВД и ПСН. Налогоплательщикам на “вмененке” или “патенте” отчитываться положено не по прописке, а по месту ведения предпринимательской деятельности. В этом случае ИП регистрируется по месту прописки или регистрации, однако в дальнейшем предприниматель взаимодействует с инспектором в том регионе, где он реально работает. Более подробную информацию о таком раскладе, когда ИП работает не по месту регистрации, вы найдете ниже.

Регистрация ИП по месту жительства

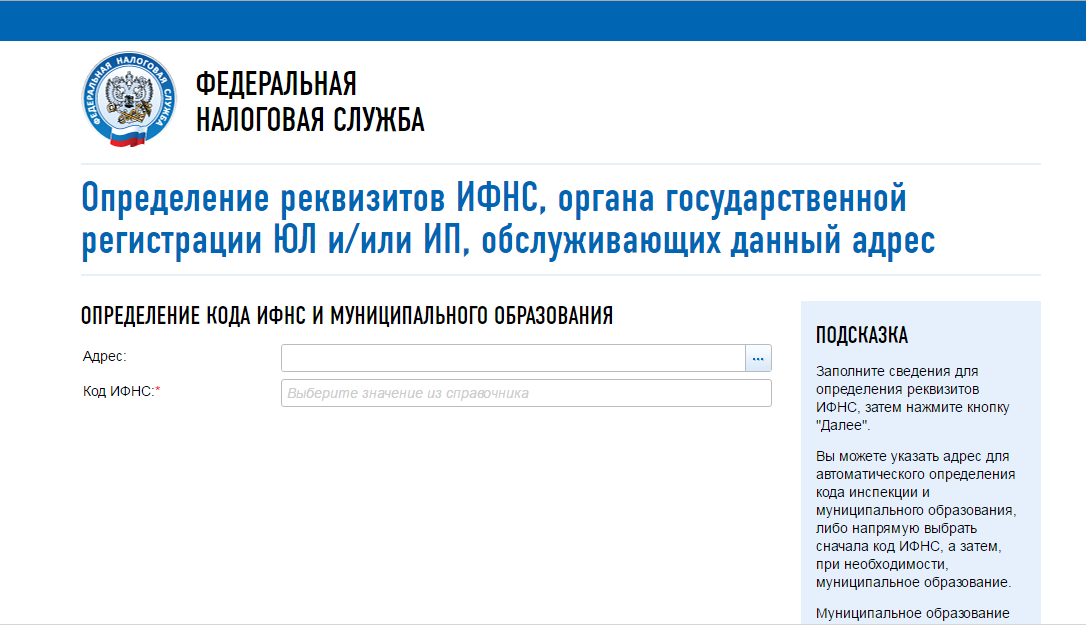

У большинства граждан Российской Федерации нет проблем с тем, как узнать место регистрации ИП. Если физическое лицо прописано и проживает по одному адресу и намеревается вести предпринимательскую деятельность в этом же населенном пункте, ему нужно направляться в местную налоговую инспекцию. И только в крупных городах существуют специальные ИФНС, которые занимаются государственной регистрацией. Определить место регистрации ИП поможет Интернет, для этого надо перейти на специальную форму поиска официального сайта ФНС.

В ситуации, когда прописка отличается от фактического места пребывания, определиться с адресом места регистрации ИП будет сложнее. Надо знать, что, неофициально снимая квартиру или проживая у родственников, физическое лицо не может рассчитывать на открытие ИП по этому адресу, а не по месту регистрации.

Регистрация ИП по месту пребывания

ФНС допускает возможность регистрации ИП по месту временной регистрации. Так бывает, в частности, если гражданина сняли с регистрационного учета в одном городе, однако прописку по новому месту жительства он пока не оформил.

Чтобы пройти регистрацию ИП не по месту прописки, нужно вместе с заявлением Р21001, паспортом, ИНН и квитанцией об оплате государственной пошлины представить документ о временном проживании. Важно, чтобы заявитель проживал по адресу временной регистрации хотя бы шесть месяцев. Следует быть готовым к тому, что подлинность временной регистрации будет проверена налоговыми органами.

При заполнении заявления Р21001 в нашем сервисе мы также акцентируем внимание будущего предпринимателя на отличии места жительства от места пребывания

Обратите внимание: регистрация ИП не по прописке осуществляется только на срок действия свидетельства о временной регистрации. В интересах заявителя, чтобы этот срок составлял минимум шесть месяцев, хотя закон прямо не запрещает регистрацию ИП и на более короткий срок.

Иностранные граждане и лица без гражданства тоже вправе пройти регистрацию ИП в налоговой по месту жительства — адресу, указанному в виде на жительство или разрешении на временное пребывание. Могут зарегистрировать ИП и беженцы, которые обзавелись временной регистрацией в России.

Иностранцам, лицам без гражданства и беженцам нужно иметь в виду, что как только аннулируют документ, который дает право на временное проживание в РФ, будет аннулировано и свидетельство о регистрации ИП. Миграционная служба не затягивает с подачей сведений в налоговую: проблемы с регистрацией обернутся закрытием ИП в 5-дневный срок.

Постановка на учет в ИФНС по месту деятельности

Если ИП выступает налогоплательщиком на общей или упрощенной системе налогообложения, то подавать налоговую декларацию он должен в инспекцию по адресу прописки. Что касается режимов ЕНВД и ПСН, здесь случай особый.

Учет плательщиков ЕНВД производится по месту ведения бизнеса, причем, этот адрес может отличаться и от прописки, и от временной регистрации. Например, физическое лицо прошло регистрацию ИП в Саратове, временно проживает в Москве, а бизнес ведет в Туле. В этом случае предприниматель, выбравший ЕНВД, должен обратиться в тульскую ИФНС, где он будет состоять на учете, сдавать декларацию и платить вмененный налог. Исключение составляют предприниматели, специализирующиеся на пассажирских и грузоперевозках, разносной или развозной торговле.

Прочим ИП, стоящим на учете в налоговой по прописке и желающим вести деятельность не по месту регистрации, нужно в 5-дневный срок подать уведомление о переходе на ЕНВД в ту ИФНС, которая заведует территорией, где располагается объект коммерческой деятельности.

Если предприниматель расширяет бизнес за счет выхода в новые регионы, он должен каждый раз обращаться в территориальные налоговые органы, чтобы встать на учет как плательщик единого налога на вмененный доход. Таким образом предпринимателя на “вмененке” могут учитывать сразу несколько налоговых инспекций. Обратите внимание: это не регистрация ИП по месту осуществления деятельности, а постановка на учет в качестве плательщика вмененного налога.

Похожий сценарий взаимодействия с налоговыми органами предполагает и патентная система налогообложения (ПСН). Дело в том, что патент действует на определенной территории, и заявление на выдачу патента подают непосредственно в налоговую по месту его действия. С 2014 года это заявление разрешают подавать вместе с документами для регистрации ИП — при условии, что место регистрации ИП и место деятельности совпадают. Если же ИП не сразу оценил перспективы работы на ПСН, ему разрешают перейти на этот налоговый режим за 10 дней (не позднее) до начала применения патентной системы налогообложения.

Особенности регистрации ИП не по месту жительства или прописки

Гражданин России вправе выбирать самостоятельно, где ему заниматься бизнесом. Вместе с тем в стране ведется учет населения по месту жительства или временного пребывания. Это накладывает определенные ограничения, ведь отдельные действия проводятся строго по месту регистрации. Давайте разберемся, можно ли открыть ИП в другом городе без прописки, а также рассмотрим, как вести предпринимательскую деятельность в таких условиях.

Бесплатная консультация по регистрации ИП

Что говорит закон

Регистрация ИП производится по закону 129-ФЗ от 8 августа 2001 года. В пункте 3 статьи 8 сказано, что индивидуальный предприниматель встает на учет по месту жительства. Законодательство не делает никаких исключений из этого правила. Это означает, что открыть ИП в другом городе нельзя — это производится по адресу постоянной прописки в соответствии со штампом в паспорте. Если гражданин подаст документы в ИФНС того населенного пункта, где у него нет постоянной либо временной прописки, то он получит отказ.

Но люди традиционно перемещаются в города покрупнее, где больше возможностей. Далеко не всегда при этом человек может оформить регистрацию. Значит ли это, что он лишен права открыть ИП и заниматься бизнесом в другом городе, где живет без прописки? Нет, не значит — из этой ситуации есть законный выход.

Варианты решения проблемы

Итак, открыть ИП не по месту прописки нельзя. Поэтому человек встает на учет как предприниматель по адресу постоянного жительства, то есть в населенном пункте, в котором он прописан. А деятельность ведет в том городе, где проживает — законодательство РФ этого не запрещает. Чтобы открыть ИП, можно просто посетить населенный пункт своей прописки. Но есть и другие способы, не требующие присутствия гражданина.

Действие через доверенное лицо

Будущий предприниматель может привлечь к постановке на учет любого, кому он доверяет в городе своей постоянной регистрации, например, родственника или друга. Но большую часть работы придется сделать самому.

Прежде всего нужно заполнить заявление на открытие ИП по форме Р21001, утвержденной приказом ФНС № ММВ-7-6/25@. Подписывать заявление не нужно! Затем будущему ИП предстоит посетить нотариуса, у которого необходимо:

- заверить копию паспорта;

- заверить подпись на заявлении Р21001;

- оформить доверенность на представителя, который понесет документы в ИФНС или МФЦ.

Для формирования документов на регистрацию ИП вы можете воспользоваться бесплатным онлайн-сервисом непосредственно на нашем сайте. С его помощью вы сможете оформить пакет документов, соответствующий всем требованиям по заполнению и законодательству РФ.

Если ИП собирается применять УСН, целесообразно оформить уведомление о переходе на этот режим и заверить его у нотариуса вместе с другими документами.

Далее оплачивается госпошлина в сумме 800 рублей. Перевести ее нужно строго по реквизитам той ИФНС, которая будет регистрировать ИП. В качестве плательщика должен быть указан сам заявитель. Квитанция об уплате прикладывается к перечисленным выше документам. Весь комплект передается доверенному лицу для передачи в налоговую или МФЦ. От представителя понадобится только паспорт.

Направление комплекта документов почтой

При постановке предпринимателя на учет через почту требуются те же документы, кроме доверенности. Так что этот вариант более экономичный. Документы нужно отправить ценным письмом с описью. Комплект для регистрации ИП направляется не в территориальную инспекцию, а в регистрирующий налоговый орган. Найти такую ИФНС по месту прописки можно через специальный сервис налоговой службы. Например, для москвичей это инспекций № 46, а для тех, кто прописан в Санкт-Петербурге — № 15.

Подача документов в электронной форме

А теперь о том, как открыть ИП вовсе без привлечения посредников. Если прописка в другом городе, зарегистрироваться можно удаленно — через интернет.

Сначала гражданин должен получить сертификат электронной подписи физического лица в любом удостоверяющем центре. Затем он готовит заявление Р21001 в электронной форме. Госпошлину в случае с открытием ИП через интернет платить не придется. Также не нужно заверять у нотариуса копию паспорта и подпись на заявлении.

Таким образом, при подаче документов дистанционно через интернет достаточно заявления по форме Р21001, а также уведомления о переходе на УСН (если она будет применяться). Документы следует подписать электронной подписью и направить в ФНС. Для этого есть специальный сервис, но можно использовать портал госуслуг.

Вне зависимости от способа подачи документов итоги их рассмотрения будут направлены на адрес электронной почты. Такое правило установлено с конца апреля 2018 года. Это произойдет не позднее 4 рабочего дня после подачи документов. При благоприятном исходе гражданин получит статус ИП, о чем будет свидетельствовать лист записи реестра. После этого можно приступать к деятельности.

Взаимодействие с ФНС

Если после регистрации ИП работает в другом регионе, встает вопрос с подачей отчетности и общением с инспекцией по прочим вопросам. Однако сегодня это не является проблемой, поскольку все взаимодействие можно вести в электронной форме, находясь даже на другом конце страны. Для этого предприниматель должен оформить электронную подпись, хотя в некоторых случаях можно обойтись и без нее.

Общение с налоговым органом будет несложным, если ИП выбрал один из льготных налоговых режимов, а именно:

ЕНВД. При выборе этого режима предприниматель, помимо регистрации по месту жительства, обязан встать на учет как налогоплательщик в ИФНС по месту ведения своей деятельности. Отчетность, связанную с ЕНВД, нужно направлять в этот налоговый орган. Например, постоянно прописанный в Самаре бизнесмен хочет открыть магазин в Балашихе Московской области. Он должен зарегистрироваться как ИП в Самаре, а затем дополнительно встать на учет в качестве плательщика ЕНВД в ИФНС Балашихи. Сдавать декларации он будет в Балашихинскую налоговую.

ПСН. Предприниматель вправе купить патент в любом регионе, где планирует вести бизнес. Например, тот же предприниматель из Самары может приобрести патент на розничную торговлю в ИФНС Балашихи. Для этого ему достаточно подать заявление о покупке патента местную инспекцию. При этом он сможет открыть небольшой магазин в любом городе Московской области, ведь патент дает право работать на территории всего региона. А вот Москва является отдельным субъектом, поэтому для магазина в столице ИП нужен московский патент. Никаких деклараций на ПСН подавать не нужно.

УСН. На этом налоговом спецрежиме предприниматель должен подавать только одну декларацию в год. Ее можно направить почтой, передать с доверенным лицом или дистанционно (для этого у ИП должна быть ЭЦП).

Общение с контролирующими органами будет более плотным, если предприниматель наймет работников. В таком случае рекомендуется оформить сертификат электронной подписи ИП — это значительно упростит взаимодействие с ИФНС и фондами.

Если нет прописки в паспорте

Некоторые граждане не имеют в паспорте никакой постоянной регистрации. Случай не слишком частый, но на практике встречается. Можно ли в таком случае зарегистрировать ИП? Для ответа на этот вопрос нужно вернуться к началу статьи. Мы выяснили, что наличие места жительства является обязательным условием для регистрации ИП. Если же штампа в паспорте нет, нужно зарегистрироваться по месту временного пребывания.

Практика показывает, что ИФНС ставят предпринимателей на учет по временной регистрации сроком от 6 месяцев. Следует помнить, что как только ее срок подойдет к концу, предприниматель с учета будет снят.

При отсутствии постоянной или временной прописки стать предпринимателем не получится. Впрочем, это вполне логично, ведь любой бизнес-субъект должен был прикреплен к какому-то адресу, а через него — к налоговому органу. С организациями вопрос решается иначе — они обязаны иметь юридический адрес. Для физлиц такого не предусмотрено, поскольку аналогом юридического адреса выступает прописка. Так что единственный способ открыть ИП без прописки — получить временную регистрацию по месту пребывания.

Выводы

Итак, мы разобрались, как открыть ИП и работать не по месту постоянной регистрации. Отсутствие местной прописки не является преградой для ведения бизнеса в форме индивидуального предпринимательства. Однако встать на учет предпринимателю придется в городе, где он зарегистрирован постоянно. Сделать это можно удаленно, в том числе и через интернет, если оформить ЭЦП. А вот вовсе без прописки стать ИП нереально — для этого нужно зарегистрироваться хотя бы временно на срок от 6 месяцев.

Регистрация ИП не по месту прописки

Довольно часто у будущих бизнесменов возникает вопрос о том, можно ли зарегистрироваться в качестве ИП не по месту постоянной регистрации. Закон дает однозначный ответ – нет.

В соответствии с ФЗ 129 заявление о регистрации должно быть подано в налоговую службу по месту постоянной прописки заявителя. Однако в нормативно-правовом акте имеются некоторые оговорки и исключения. Используя именно эти «лазейки», можно зарегистрироваться в налоговой службе в качестве ИП фактически по месту проживания.

Какое значение имеет адрес для открытия предпринимательской деятельности?

Почему законодатель так принципиально относится к адресу постоянного местожительства будущего бизнесмена? Данная особенность объясняется специфическим правовым положением ИП. Фактически бизнесмен сохраняет свой статус физического лица, у него нет юридического адреса. Регистрация по месту постоянной прописки позволяет предупредить возникновение проблем с поиском «потерявшихся» предпринимателей. Документы, связанные с его деятельностью, направляются государственными органами именно по месту его постоянной регистрации.

Для регистрации ИП заявитель должен передать в налоговую службу пакет документов. Место постоянной прописки определяется исходя из информации, указанной в паспорте гражданина РФ. Его же он обязан указать в заявлении на регистрацию. Кстати, именно приказ ФНС, регулирующий порядок оформления данного документа, дополнительно подчеркивает, что в графе «место жительства» следует указывать адрес, который является местом постоянной прописки заявителя.

В ФЗ № 129 в перечне документов, предоставляемых ИП при регистрации, числится копия или подлинник акта, подтверждающего адрес места жительства заявителя.

Это допустимо и нужно только в том случае, когда в паспорте или ином документе, удостоверяющим личность, отсутствуют сведения о таком адресе. Иными словами, зарегистрироваться в качестве ИП по месту фактического нахождения можно лишь тем гражданам, которые вообще не имеют постоянной регистрации.

Впрочем, закон не ограничивает предпринимателей в возможности вести свой бизнес на территории всей страны. Следует только помнить о том, что приезжая в новый город ИП должен, как физическое лицо, оформлять временную регистрацию. Однако это не повлияет на его обязанность уплачивать налоговые и страховые платежи по месту постоянной прописки.

В отношении юридических лиц действуют иные правила. Законодатель лояльно относится к месту регистрации их учредителей. Таким образом, открыть ООО можно в любом месте независимо от штампа в паспорте.

Регистрация ИП не по месту прописки: проблемы и пути решения

Итак, чтобы зарегистрировать ИП необходимо обратиться в налоговую по месту постоянной регистрации. В идеале нужно съездить в свой населенный пункт и пройти регистрационную процедуру. Однако сделать на практике это не всегда возможно. Решение есть.

В соответствии с ФЗ №129, который регулирует порядок регистрации ИП, документы могут быть направлены в адрес налоговой службы почтовым отправлением.

Порядок действий в данном случае следующий:

- Формируем пакет документов для регистрации ИП.

- В ближайшем почтовом отделении отправляем документы заказным письмом с описью вложения.

Готовое свидетельство о регистрации будет направлено в адрес заявителя таким же образом. Данная проблема возникает у большинства начинающих предпринимателей. Однако существуют и иные ситуации, например, если человек имеет временную регистрацию, а также не имеет ее вовсе.

Организационные мероприятия не заканчиваются получением свидетельства. Узнайте, .

Регистрация ИП через госуслуги значительно упрощает процедуру. Смотрите, в чем риск.

Если официально проживает в другом городе

Факт официального проживания в другом городе подтверждается временной регистрацией. В соответствии с действующим законодательством гражданин обязан встать на регистрационный учет в течение 7 дней с момента пребывания на новое место жительства. Наличие временной регистрации – обязательное условие, ее отсутствие влечет наложение штрафа на правонарушителя.

Однако получить статус ИП по месту временной прописки не получится.

Законодатель не дает такой возможности, подчеркивая, что получить статус предпринимателя можно исключительно по месту постоянной регистрации. В данной ситуации можно либо отправить документы по почте (как в рассмотренном выше примере), либо написать доверенность на другого человека. Возможность регистрации ИП через представителя допускается законодателем.

Если этот вариант вам подходит, то необходимо выполнить следующие действия:

- написать доверенность на представителя;

- обратиться к нотариусу для ее заверения;

- отправить доверенность и пакет документов для регистрации представителю почтовым отправлением.

Затем доверенное лицо должно обратиться в налоговую службу по месту регистрации заявителя. Через 5 рабочих дней он получит готовое свидетельство, которое необходимо также отправить почтой новоиспеченному бизнесмену.

Если по прежнему месту жительства нет человека, который мог бы выполнить данные действия, то можно прибегнуть к помощи специалистов в области права. В каждом населенном пункте функционирует множество юридических фирм, которые выполнят все необходимые операции. Стоимость их услуг, прежде всего, будет зависеть от того, в каком конкретно субъекте РФ они осуществляют свою деятельность. Так, традиционно в столице цена за регистрацию ИП гораздо выше, нежели в регионах.

Нет регистрации вообще

В соответствии с действующим законодательством только в одном случае гражданин РФ может зарегистрироваться по месту временного пребывания – когда у него нет постоянной прописки. Проще говоря, отсутствует штамп в паспорте о регистрации. Возможно ли такое?

Конечно, Конституция РФ провозглашает право на свободу передвижения и выбора места проживания. В то же время закон в 2020 году обязует гражданина встать на регистрационный учет в течение 7 дней с момента прибытия на новое место жительства. Данный срок отсчитывается не с момента, когда у человека была устранена запись о регистрации. Этот период учитывается со дня прибытия на новое место.

Итак, если нет регистрации вообще, нужно предпринять следующие действия:

- Получить временную регистрацию. При отсутствии и постоянной, и временной прописки человек не сможет зарегистрироваться в качестве ИП. Именно поэтому начинать процесс следует с посещения ФМС. Для того чтобы получить временную регистрацию, человек должен передать в компетентный орган заявление, а также документ, подтверждающий согласие собственника квартиры или дома на проведение данных процедур.

- После того как свидетельство получено начинается сбор документов на регистрацию ИП. Заявитель обязан представить паспорт или иной документ, удостоверяющий личность, квитанцию об оплате государственной пошлины, заявление. Кроме того, ему нужно передать копию или подлинник документа, в котором содержатся сведения об адресе места жительства заявителя.

Уплата налогов и сборов в данном случае

В том случае, когда ИП осуществляет свою деятельность не по месту постоянной регистрации возникают особые ситуации при уплате налогов и сборов. Многое зависит выбранной системы налогообложения.

Например, предпринимателю, отдавшему предпочтение УСН, необходимо встать на налоговый учет по месту постоянной регистрации. Факт осуществления деятельности в другом населенном пункте не имеет значения.

Сдавать налоговую отчетность и уплачивать обязательные платежи ИП будет по месту постоянной регистрации.

На практике сделать это несложно.

Законодатель дает возможность передать налоговую отчетность следующими способами:

- направить заказным письмом с описью вложения;

- передать в налоговую службу по месту постоянной регистрации через представителя, действующего на основании доверенности;

- отправить в электронной форме.

Таким образом, нет необходимости лично посещать налоговую службу. Вносить налоговые платежи также можно в любом субъекте РФ. Главное – получить правильные реквизиты.

В настоящее время действуют региональные законы, которые облегчают налоговое бремя предпринимателей. На уровне субъекта может быть принят нормативно-правовой акт о снижении ставки налога до 5% — для объекта «доходы минус расходы» и до 1% — для объекта «доходы» (вступает в силу с 1 января 2020г.).

Какие законы в данном случае будут действительны для ИП? Только те, которые функционируют на территории региона, где он официально зарегистрирован. Таким образом, возможна ситуация, когда пониженные процентные ставки не действуют для субъекта РФ, где фактически осуществляет свою деятельность бизнесмен, но он имеет право ими воспользоваться, так как по месту его регистрации принят соответствующий закон.

Место ведения бизнеса важно и для юридических лиц. Узнайте о роли юридического адреса для регистрации ООО.

Штраф за торговлю без регистрации ИП превышает стоимость всей процедуры! Сколько?

Что делать если угрожают коллекторы? Читайте в статье.

Иной порядок будет действовать в том случае, если ИП выбрал ЕНВД. Данная система налогообложения предусматривает обязанность предпринимателя вставать на учет в налоговой службе по месту фактического осуществления деятельности. Соответственно сдавать отчетность и платить налоги он будет в этот же уполномоченный орган.

Если ИП на ЕНВД, то он должен встать на учет в налоговую службу по месту нахождения объекта предпринимательской деятельности, например, магазина. Заявление по форме ЕНВД 2 предприниматель должен передать в компетентный орган в течение 5 дней с момента полноценного функционирования бизнеса.

Законодатель делает исключение, если ИП осуществляет разносную или развозную торговлю. Не имеет значения в каком именно регионе он занимается этой деятельностью, встать на учет плательщик ЕНВД должен по месту жительства.

ПСН предполагает приобретение патента в том регионе, в котором предприниматель планирует вести бизнес.

То есть ИП должен передать в налоговую службу по месту фактического осуществления деятельности два заявления:

- о постановке на учет;

- на получение патента.

Патент имеет ограниченную сферу действия. Он будет считаться подлинным только на территории того субъекта РФ, где был приобретён. Налоговая декларация при осуществлении деятельности по патенту не предоставляется.

По ОСНО абсолютно вся налоговая отчетность сдается в налоговую службу по месту постоянной регистрации ИП. Налоги уплачиваются в таком же порядке. Регистрация ККМ согласно действующему налоговому законодательству производится по месту регистрации самого предпринимателя.

Страховые взносы в ПФР и ФФОМС ИП должен вносить по месту своей постоянной регистрации. Такое же правило действует при уплате данных платежей за работников. Причем тот факт, что сотрудники ИП проживают в другом регионе, не имеет значения. Страховые взносы и НДФЛ за работников предприниматель вносит по месту своей регистрации.

Предыдущая статья: Следующая статья: Регистрация ООО в Крыму