Содержание

- Зачем нужен ИНН и для чего используется

- Для чего нужен ИНН физическому лицу

- При трудоустройстве

- Для чего нужен ИНН физическому лицу пенсионеру

- Инфографика «Зачем нужен ИНН»

- Задайте вопрос юристу бесплатно

- Зачем нужен ИНН физическому лицу

- Нет времени читать статью?

- Зачем налогоплательщику идентификация?

- Право, а не обязанность

- Где применяется ИНН?

- Немного о юридических и прочих лицах

- Что такое номер ИНН, зачем он нужен и как его получить

- Законодательство РФ, регламентирующее получение и использование ИНН:

- Порядок и условия присвоения физическим лицам ИНН в налоговой инспекции

- Структура номера ИНН

- Как узнать свой номер ИНН физическому лицу

- Как встать на налоговый учет и получить номер ИНН

- Для получения номера ИНН рекомендуется придерживаться следующего алгоритма действий:

- Шаг 1. Подать в налоговую инспекцию заявление и необходимые документы

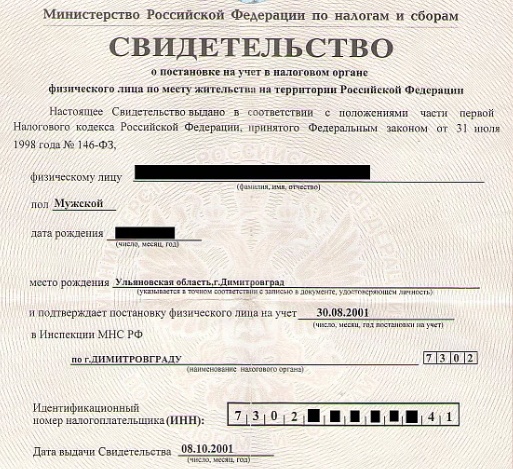

- Шаг 2. Дождаться постановки на налоговый учет (с присвоением номера ИНН) и получить свидетельство о постановке на налоговый учет

- Шаг 3. Получить новое (повторное) свидетельство о постановке на налоговый учет при наличии определенных обстоятельств

- Повторно выданное свидетельство о постановке на учет в налоговой инспекции:

- Последние изменения в ИНН:

- Зачем нужен ИНН физическому лицу: что следует знать

- Что такое ИНН

- Для чего служит ИНН

- Как можно получить ИНН

- Является ли обязательным учет в налоговой службе для физического лица

- Почему работодатель требует ИНН

- Что изменилось в 2016 году

- Зачем нужен ИНН?

- Как и где получить ИНН?

- ИНН расшифровка

- Для чего нужен ИНН

Зачем нужен ИНН и для чего используется

Для чего нужен ИНН физическому лицу

Зачем нужен ИНН? Каждому гражданину России присваивается единый на всей территории страны идентификационный код по всем налогам и сборам. Это лицевой счет, открытый через специалистов инспекции для перечисления взносов в бюджет. Он присваивается только один раз и действует всю жизнь. При этом не имеет значения менялась ли фамилия или паспортные данные. Чтобы человек мог предоставить идентификационный номер по месту требования, он получает свидетельство с его обозначением. После смены фамилии или паспортных данных ИНН подлежит замене. Главная задача документа заключается в определении конкретного лица для налоговых служб.

Двенадцать цифр номера позволяют выделить человека из других налогоплательщиков:

- первые две – обозначают регион проживания;

- третья и четвертая – обозначение налогового органа;

- остальные – личный код плательщика.

Поэтому нельзя найти два человека с одинаковым кодом. Для чего нужен ИНН физическому лицу в России:

- при трудоустройстве;

- оформления льгот и пособий;

- участия в государственных программах;

- для идентификации через интернет порталы;

- при оформлении финансовых сделок.

Наличие ИНН помогает облегчить работу перечисления сборов, оплата идет на конкретный чет, что не позволяет возникать путанице. Но, прямого обязательства получать документ, у физических лиц нет. Однако, когда представители организаций просят его принести, лучше не спорить и не доказывать свои права.

Бесплатная консультация юриста Бесплатная консультация юриста find_in_page Статьи по теме (кликните, чтобы открыть)

Ответим на ваш вопрос за 5 минут!

Задать вопрос

Ответим на ваш вопрос за 5 минут!

Важно

Для оформления нужно обратиться к специалистам ИФНС с заявлением и паспортом. Свидетельство выдается в течение пяти рабочих дней после подачи письменного обращения. Оно является единственным документом, подтверждающим права налогоплательщика. При утере его легко можно восстановить, обратившись в инспекцию по месту жительства.

При трудоустройстве

Для чего нужен ИНН физическому лицу при устройстве на работу? Ст. 65 ТК РФ содержит четкий перечень необходимой документации, необходимой при трудоустройстве:

- удостоверение личности;

- трудовая книжка;

- СНИЛС;

- военный билет (военнообязанным);

- диплом об образовании;

- справка об отсутствии судимости и справка о привлечении к административному наказанию относительно наркотиков или психотропных веществ (для определенных организаций).

Это тоже важно знать: Бланк ИНН: как получить

Этот список не содержит идентификационный номер. Соответственно, закон о труде не обязует трудоустраиваемых граждан предъявлять работодателю свидетельство ИНН. Эта бумага обязательна только в процессе поступления на государственную службу (ст. 23 закона о государственной гражданской службе).

Бесплатная консультация юриста

Ответим на ваш вопрос за 5 минут!

Звоните: 8 800 550-49-37

Свидетельство необходимо работодателю для перечисления подоходного налога в бюджет. Поэтому чтобы избежать ошибок, лучше все-таки предоставить его при трудоустройстве. Требование же работодателя принести документ считается незаконным. Не трудоустроить по причине его отсутствия тоже нельзя.

Бесплатная консультация юриста

Ответим на ваш вопрос за 5 минут!

Дополнительно можно изучить: как узнать ИНН организации по названию.

Для чего нужен ИНН физическому лицу пенсионеру

Даже когда неработающий гражданин преклонного возраста, свидетельство ему обязательно пригодиться. Для чего может понадобиться ИНН пенсионеру:

- Все граждане имеют обязательство оплачивать налоги за недвижимость либо транспортные взносы, если являются собственником имущества.

- Номер зачастую выступает частью системы идентификации пользователя в различных государственных автоматизированных программах.

П. 7 ст. 84 НК РФ разрешает гражданам не писать ИНН в декларациях и подаваемых заявлениях. Достаточно указать свои персональные данные.

Инфографика «Зачем нужен ИНН»

Бесплатная консультация 8 800 550-49-37Для жителей г. Задать вопрос

Задайте вопрос юристу бесплатно

Подпишитесь на свежие новости

Зачем нужен ИНН физическому лицу

Расшифровка аббревиатуры ИНН известна практически каждому дееспособному гражданину в нашей стране — индивидуальный номер налогоплательщика. В 1994 году ИНН стали присваивать юр. лицам, затем это понятие стало касаться и ИП (с 1997-го), а потом и каждого физического лица (с 1999-го). Нередко налогоплательщиков интересует, зачем нужен этот номер, ведь раньше как-то без него обходились. Если после прочтения этой статьи у вас останутся какие-то дополнительные вопросы по этому поводу, можно получить на них ответы у специалиста.

Нет времени читать статью?

Получи первичную консультацию от нескольких компаний бесплатно:

оформи заявку и система подберет подходящие компании! По этой услуге подключено 6 компаний Начать подбор в несколько кликов >

Зачем налогоплательщику идентификация?

Начнем с общеизвестного. ИНН нужен каждому. Законодатель определил порядок его присвоения, применения и т.п. Установил, что он не меняется после смены фамилии или иных паспортных данных, меняется лишь Свидетельство ИНН.

Чтобы понять, для чего нужен ИНН, давайте вспомним, что речь идет о стране, в которой примерно полторы сотни миллионов физических лиц, миллионы индивидуальных предпринимателей и юридических лиц. Если точнее, то только по данным на 2 апреля в России действуют 4 014 000 ИП и 3 980 000 юр. лиц.

Теперь представим, как оплачивать налоги и учитывать оплаченное, если обходиться без специального индивидуального цифрового кода. Придется при внесении платежа указывать ФИО, дату и место рождения, как минимум. А также, возможно, данные родителей — для верности. Даже номер паспорта и место регистрации здесь не помогут, так как они нередко изменяются — а значит, для безошибочной идентификации личности плательщика не подходят.

То же самое касается юр. лиц и ИП. Наименование юр. лица — понятие настолько не подлежащее какому-то ни было упорядочиванию, что иногда одно и то же может использоваться сотнями организаций. То есть функцию опознавания оно исполнять совершенно не может.

Для уверенной идентификации пришлось бы указывать в каждой платежке место и дату создания, данные учредителей и еще много чего. Становится ясно, что, если бы идентификационного номера для каждого налогоплательщика не было, какой-то аналог ИНН нужно было бы придумать. Иначе путаница могла возникнуть такая, что рано или поздно кто-то от нее сильно пострадал бы. Никому не понравится, когда его платеж случайно засчитают другому, а самому начислят штраф с пеней.

С целью исключения подобных эксцессов и были введены ИНН с определенными кодовыми значениями для каждой из 12 цифр (если говорить о физическом лице). Идущие в начале 4 цифры — реестровый номер территориального органа ФНС, который поставил плательщика на учет. Последующие 6 — реестровый номер самого налогоплательщика. Функция последних двух цифр — контрольная, они рассчитываются по сложной формуле для проверки правильности всей записи.

Иными словами, главное предназначение ИНН в том, чтобы исключить малейшую возможность возникновения ситуации совпадения данных физических лиц. Все это точно так же касается и юридических лиц. Такой кодовый номер применяется во всех налогах, сборах и пошлинах.

Право, а не обязанность

Обычным гражданам не обязательно регистрировать номер. Поэтому физическое лицо может не указывать ИНН в налоговых декларациях, заявлениях или иных документах в адрес органов ФНС. Но в этом случае оно обязано указать все свои персональные данные, которые указывают при постановке на налоговый учет.

Законодательство не принуждает физических лиц получать ИНН. Таким образом, обычный человек самостоятельно распоряжается своим правом иметь налоговую идентификацию или обходиться без нее. Требование указывать идентификационный номер в декларациях или в заявлениях по налогообложению — незаконно. Правда, при таком варианте гражданин обязан внести всю персональную информацию, которая требуется при регистрации в качестве налогоплательщика.

В свете вышеизложенного становится очевидно, что рациональнее указать эти данные лишь однажды — то есть, когда вы обращаетесь в налоговую инспекцию для постановки на учет физического лица (с присвоением ИНН). К такому заявлению нужен только ваш паспорт. До истечения 5 рабочих дней вы получите один номер (тот самый ИНН) для всех взаимоотношений с фискальной системой государства. ИНН заменяет персональные данные налогоплательщика почти во всех формах и бумагах по налогообложению. В документах от налоговых органах к плательщику — всегда без исключений.

В реальности дело обстоит еще проще. Гражданину, который хоть раз заплатил какой-либо налог или получил соц. поддержку из бюджетных фондов, местная налоговая инспекция самостоятельно присваивает идентификационный номер. Делается это в момент постановки его на учет, как лица, начавшего взаимодействие с государством в лице налоговых органов. Происходит процесс благодаря информации, поступившей из отдела ЗАГС, госавтоинспекции, паспортного стола и прочих регистрирующих ведомств. Полный их перечень закреплен в статье 85 НК РФ.

В подавляющем большинстве, наши граждане хотя бы однажды платили какой-либо налог. А тот, кто платил, идентификационный номер уже имеет, и нужно лишь узнать свой ИНН. Получить такую информацию можно по множеству каналов. Проще, удобнее и быстрее всего сделать это на сайте ФНС (ссылка в конце статьи).

Для кого ИНН обязателен?

Законодатель обязывает получать ИНН только госслужащих, а также физических лиц, оформляющих ИП. Индивидуальный предприниматель подает заявление в налоговую сам или через уполномоченного представителя, заказным письмом или по e-mail. Свидетельство о постановке на учет он обязан получить, поэтому инспекция вышлет ему документ по почте. Если физическое лицо уже имеет идентификационный номер, последний используется в качестве ИНН индивидуального предпринимателя.

Кроме того, обязаны оформлять ИНН физ. лица, которым это необходимо для выполнения проф. обязанностей. Среди таковых: гос. служащие, руководящий состав предприятий и организаций, главные бухгалтеры и прочие сотрудники с повышенной ответственностью. Каждому гос. служащему при заключении контракта требуется предъявить свидетельство о постановке на налоговый учет. Следовательно, этот документ нужно получить заранее.

При найме физического лица на рядовую должность просить его подтвердить присвоение ИНН — нарушение закона. На стороне соискателя стоит статья 65 Трудового Кодекса, которая установила, что данное обстоятельство не обязательно при трудоустройстве. Вследствие чего запрос на предъявление ИНН правомерным не является.

Но присутствует и еще один момент. Ваш работодатель является налоговым агентом, поэтому обязан перечислять удержанный с вас налог на доходы. Для недопущения ошибок в этом процессе удобно указание идентификационного номера работника. Отсюда следует, что просьба работодателя сообщить этот номер — совсем не каприз, и ее лучше выполнить.

Кроме того, в нашей стране грядут значительные перемены в вопросах взаимоотношений граждан с государственными структурами. Коснутся они, кроме прочего, и технологии оформления разнообразных документов и справок. Не сегодня-завтра введут в эксплуатацию терминалы, которые позволят и заказывать, и получать такие бланки (уже заполненные и заверенные печатью).

Конечно, удобнее вбить в одно поле ИНН (а он, скорее всего, будет использоваться), чем вводить все идентификационные данные плательщика. Поэтому желательно уже сегодня узнать свой ИНН, а еще лучше — получить документ, подтверждающий наличие этого номера у налогоплательщика.

Где применяется ИНН?

Фактически, ИНН — это лицевой счет, открытый налоговыми органами для перечисления платежей налогоплательщика в казну. И сегодня ИНН нужен налогоплательщику при таких мероприятиях, как:

- соискание вакансии на руководящую или ответственную должность;

- декларирование доходов;

- получение возможных вычетов по налогам;

- оформление сделок на продажу и покупку имущества, автотранспорта;

- получение кредита или ссуды;

- регистрация на портале «Госуслуги»;

- получение справок о налоговых задолженностях и штрафах.

- оформление различных льгот и пособий;

- участие в гос. программах;

- идентификация на онлайн-сервисах.

Многие интересуются, зачем номер налогоплательщика нужен детям. Хоть это и не так очевидно, как в отношении взрослых, ответ прост. Несовершеннолетнему физическому лицу иметь ИНН нужно при оформлении:

- налогооблагаемой собственности;

- наследства;

- налоговых или социальных вычетов.

Например, на налоговый вычет имеет право студент контрактной формы обучения, если этот учащийся находится на иждивении одного из родителей после смерти второго. Иначе говоря, при потере второго кормильца.

Немного о юридических и прочих лицах

ИНН юридического лица, почти как гос. номер автотранспортного средства, позволяет узнать место его государственной регистрации. Номер этот начинается с двузначного кода субъектов Российской Федерации (кроме «99» — это межрегиональная инспекция ФНС). А затем следует также двузначный код местной налоговой инспекции. Остальные цифры в поисковом аспекте нам не помогут. А вот то, что этот номер часто указывается вместе с другим — «Кодом причины постановки на учет», — поможет определить каждое обособленное подразделение юр. лица.

Гражданин иностранного государства, оформивший разрешение на временное проживание в России, для фискальных органов становится налоговым резидентом. А потому он должен предоставить сведения о постановке на налоговый учет. Времени на эту процедуру дается более чем достаточно — 12 месяцев с даты въезда. А вот неисполнение данного условия почти однозначно ставит под угрозу продление РВП. Более того, контролирующие структуры могут отменить и имеющееся разрешение.

Как подчеркивает ФНС РФ, ИНН не является информацией, входящей в перечень персональных данных физического лица. Использование этого цифрового кода лишь значительно ускоряет обслуживание всего массива налоговой информации. Это является обоюдовыгодным и для контролирующей структуры, и для всего населения.

Что такое номер ИНН, зачем он нужен и как его получить

Что такое номер ИНН, зачем он нужен и как его получить

Номер ИНН — индивидуальный номер налогоплательщика, предоставляет полную информацию о налогоплательщике – Ф.И.О., регион проживания, адрес прописки, где и каким органом взят на налоговый учёт.

Идентификационный номер налогоплательщика необходим, в первую очередь, налоговым органам для учета сведений о налогооблагаемых доходах гражданин в РФ и учета уплачиваемых ими налогов.

Он указывается в отчётах, декларациях, заявлениях или любых других документах, которые подаются в налоговую службу.

Номер ИНН применяется не только для контроля налогов, но и практически во всех социальных сферах жизни:

-

наличие индивидуального номера налогоплательщика ускоряет обработку любых персональных данных в государственных структурах и

-

предотвращает факт повторения сведений и ошибок, которые может допустить заявитель;

-

ИНН физического лица позволяет исключить путаницу при определении лиц с одинаковыми фамилиями, именами, отчествами, адресами проживания;

-

ИНН организаций также предотвращает ошибку при нахождении организаций с одинаковыми названиями или родом деятельности.

ИНН (идентификационный номер налогоплательщика) — это персональный номер налогоплательщика в налоговых органах РФ.

При присвоении номера ИНН гражданину вручают подтверждающий документ — свидетельство о постановке на учет в налоговой инспекции.

В настоящее время номер ИНН физического лица могут потребовать при приёме на работу, однако его получение остаётся добровольным. Он необходим только государственным служащим и индивидуальным предпринимателям, тем не менее номер ИНН может быть присвоен без ведома гражданина при необходимости ведения налогового учёта в отношении данного гражданина.

Иностранный гражданин, въехавший в РФ в порядке, не требующем получения визы, и получивший разрешение на временное проживание, обязан представить копию свидетельства ИНН или уведомления о постановке на налоговый учёт в течение 12 месяцев с даты въезда в РФ.

Номер ИНН применяется в налоговом учёте вместо использования персональных данных практически во всех документах.

Законодательство РФ, регламентирующее получение и использование ИНН:

- Налоговый кодекс РФ (часть первая)

Статья 84. «Порядок постановки на учет и снятия с учета организаций и физических лиц. Идентификационный номер налогоплательщика» п.7. Каждому налогоплательщику присваивается единый на всей территории РФ по всем видам налогов и сборов идентификационный номер налогоплательщика.

- Приказ Федеральной налоговой службы России от 29.06.2012 N ММВ-7-6/435@ «Об утверждении Порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика»

Раздел IV. Порядок и условия присвоения физическим лицам ИНН в налоговом органе.

Порядок и условия присвоения физическим лицам ИНН в налоговой инспекции

Номер ИНН присваивается физическому лицу при впервые осуществляемых действиях по постановке на учет в налоговой инспекции:

-

по месту жительства;

-

по месту пребывания (при отсутствии места жительства физического лица на территории РФ);

-

по месту нахождения недвижимого имущества или транспортного средства (при отсутствии у физического лица места жительства (места пребывания) на территории РФ).

ИНН, присвоенный физическому лицу, не может быть повторно присвоен другому физическому лицу.

Во избежание повторного присвоения номера ИНН физическому лицу при постановке на учет в налоговом органе по основаниям, предусмотренным Налоговым кодексом РФ, налоговый орган обязан использовать документально подтвержденные сведения, содержащиеся в Едином государственном реестре налогоплательщиков налогового органа, о наличии (отсутствии) ИНН у указанного физического лица.

Постановка на налоговый учет гражданина осуществляется на основании информации, представляемой в налоговую инспекцию соответствующими органами, либо на основании заявления самого гражданина, представляемого им в любой налоговый орган по своему выбору.

Настоящий Порядок разработан в соответствии с пунктом 7 статьи 84 «Порядок постановки на учет и снятия с учета организаций и физических лиц. Идентификационный номер налогоплательщика» Налогового кодекса РФ и определяет общие правила присвоения, применения, а также изменения идентификационного номера налогоплательщика

Номер ИНН присваивается каждому гражданину, который поставлен на учет в налоговой инспекции в качестве налогоплательщика.

Согласно положениям п. 7 ст. 84 Налогового кодекса, физические лица, не являющиеся индивидуальными предпринимателями, вправе не указывать свой номер ИНН в представляемых в налоговые органы налоговых декларациях, заявлениях или иных документах, указывая при этом только свои персональные данные, предусмотренные п. 1 ст. 84 Налогового кодекса:

- Ф.И.О.,

- дату и место рождения,

- пол,

- место жительства,

- данные паспорта или иного документа, удостоверяющего личность,

- данные о гражданстве.

Отказ указывать номер ИНН в документах не означает отсутствие ИНН.

Независимо от желания гражданина РФ поставят на учет в налоговом органе, если он является собственником недвижимого имущества и (или) на его имя зарегистрировано транспортное средство.

п. 2 ст. 84 «Порядок постановки на учет и снятия с учета организаций и физических лиц. Идентификационный номер налогоплательщика» Налогового кодекса РФ

Например, если в собственности гражданина находится недвижимость или транспортное средство, то этот гражданин (в том числе несовершеннолетний ребенок) признается плательщиком налога на имущество физических лиц или транспортного налога. Это значит, что на него уже открыто учетное дело и что налоговой инспекцией уже присвоен ему номер ИНН.

Структура номера ИНН

Идентификационный номер налогоплательщика присваивается Федеральной Налоговой Службой как юридическим, так и физических лиц:

-

юридическим лицам ИНН присваивается с 1993 года,

-

индивидуальным предпринимателям — с 1997 года,

-

прочим физическим лицам — с 1999 года (с начала действия первой части Налогового кодекса РФ).

Структура номера ИНН для физического лица:

-

цифровой код из 12 знаков – NNNNXXXXXXCC, где

-

NNNN (4 знака):

-

для российских организаций и физических лиц — код налогового органа, который присвоил ИНН;

-

для иностранных организаций — индекс, определяемый Федеральной налоговой службой;

-

-

XXXXX (XXXXXX):

-

для российской организации (физического лица) — порядковый номер записи о лице в территориальном разделе Единого государственного реестра налогоплательщиков налогового органа, который присвоил ИНН, — 5 знаков — для организации, 6 знаков — для физического лица;

-

для иностранной организации — код иностранной организации согласно Справочнику «Коды иностранных организаций», формируемому в соответствии с порядком, установленным Порядком формирования и применения в налоговых органах справочника «Коды иностранных организаций», утвержденным приказом Министерства Российской Федерации по налогам и сборам от 28.07.2003 N БГ-3-09/426 «Об учете иностранных организаций в налоговых органах» (зарегистрирован Министерством юстиции Российской Федерации 14.08.2003, регистрационный номер 4975; «Российская газета», 2003, N 163);

-

-

C (CC) — контрольное число, 1 знак — для организации, 2 знака — для физического лица, рассчитанное по специальному алгоритму, установленному Федеральной налоговой службой.

п. 2 «Структура идентификационного номера налогоплательщика» Приложения к Приказу ФНС России от 29.06.2012 N ММВ-7-6/435@)

Как узнать свой номер ИНН физическому лицу

Узнать свой ИНН можно обратившись в налоговый орган по месту жительства:

-

Если место жительства на территории РФ у гражданина отсутствует, необходимо обратиться в налоговый орган по месту временной регистрации.

-

Если у гражданина на территории РФ нет ни места проживания, ни места пребывания, но на него зарегистрирована находящаяся в РФ недвижимость или транспортное средство, то ИНН можно узнать в налоговом органе по месту нахождения (регистрации) указанного имущества.

Также свой ИНН можно узнать через интернет:

-

на сайте Федеральной налоговой службы nalog.ru или

-

на Едином портале госуслуг gosuslugi.ru через онлайн-сервис «Узнай свой ИНН».

Для этого достаточно заполнить форму запроса о наличии постановки на учет с присвоением ИНН. Для тех, кто состоит на налоговом учете в налоговых органах и кому уже присвоен ИНН, его ИНН появится в строке результата.

Российским законодательством предусмотрена возможность внесения отметки об ИНН в паспорт гражданина РФ по его желанию.

Как встать на налоговый учет и получить номер ИНН

Если номер ИНН еще не присвоен, его можно получить в любое время:

-

обратившись в налоговую инспекцию лично или через представителя;

-

отправив в налоговую инспекцию необходимые документы по почте;

-

через интернет.

Приказ ФНС России от 06.09.2010 N ММВ-7-6/440@) «О вводе в промышленную эксплуатацию программного обеспечения, реализующего постановку на учет физического лица в налоговом органе на основании заявления, поданного через Интернет, с уведомлением заявителя через Интернет о результатах рассмотрения поданных документов»

При затруднениях с определением места постановки на налоговый учет, можно обратиться в любую налоговую инспекцию — там подскажут дальнейшие действия.

п. 9 ст. 83 «Учет организаций и физических лиц» Налогового кодекса

Для получения номера ИНН рекомендуется придерживаться следующего алгоритма действий:

Шаг 1. Подать в налоговую инспекцию заявление и необходимые документы

При обращении в налоговую инспекцию лично, потребуются следующие документы:

а) для лица старше 14 лет:

-

заявление о постановке на учет в налоговой инспекции по форме № 2-2-Учет.

-

паспорт или иной документ, удостоверяющий личность гражданина, обратившегося за получением ИНН;

б) для ребенка до 14 лет:

-

заявление по форме № 2-2-Учет, заполненное от лица законного представителя ребенка (одного из родителей, усыновителя, опекуна);

-

паспорт гражданина, от имени которого заполнено заявление;

-

свидетельство о рождении ребенка;

в) для иностранного гражданина:

п. п. 16, 18, 20 «Особенностей учета в налоговых органах физических лиц — иностранных граждан, не являющихся индивидуальными предпринимателями», утв. Приказом Минфина России от 21.10.2010 N 129н

-

заявление по форме № 2-2-Учет;

-

документ, удостоверяющий личность иностранного гражданина в РФ.

Если иностранный гражданин имеет разрешение на временное проживание в РФ, в документе, удостоверяющем его личность, должны быть отметки о разрешении на временное проживание в РФ и о регистрации по месту проживания в РФ.

пп. 2 п. 18 «Особенностей учета в налоговых органах физических лиц — иностранных граждан, не являющихся индивидуальными предпринимателями», утв. Приказом Минфина России от 21.10.2010 N 129н

-

вид на жительство с отметкой о регистрации по месту жительства в РФ (при наличии вида на жительство в РФ);

-

отрывная часть бланка Уведомления о прибытии с отметкой органа миграционного учета (в случае учета иностранного гражданина по месту пребывания после вступления в силу Закона от 18.07.2006 N 109-ФЗ) или миграционная карта с отметкой органа миграционного учета о регистрации по месту временного пребывания (при учете иностранца по месту пребывания до вступления в силу указанного Закона).

При направлении документов по почте, необходимо заполнить заявление и приложить к нему заверенную в установленном порядке копию документа, удостоверяющего личность и подтверждающего регистрацию по месту жительства.

При направлении заявления через интернет, необходимо заполнить заявление о постановке на учет на официальном сайте Федеральной налоговой службы при помощи сервиса «Постановка физического лица на учет в налоговом органе на территории РФ». Чтобы воспользоваться такой возможностью, необходимо зарегистрироваться на сайте (через пароль, выданный налоговой инспекцией по месту жительства).

Также заявление в налоговую инспекцию можно направить через Единый портал госуслуг при наличии регистрации на нем. В этом онлайн-сервисе необходимо зайти на страницу «Физическим лицам», а с нее перейти в рубрику «Налоги и сборы».

Шаг 2. Дождаться постановки на налоговый учет (с присвоением номера ИНН) и получить свидетельство о постановке на налоговый учет

Налоговая инспекция поставит на учет, в том числе присвоит номер ИНН, в течение пяти дней со дня получения заявления и необходимых документов.

п. 2 ст. 84 «Порядок постановки на учет и снятия с учета организаций и физических лиц. Идентификационный номер налогоплательщика» Налогового кодекса

При направлении заявления по почте или в электронной форме через интернет, налоговая инспекция сначала проведет проверку содержащихся в заявлении сведений:

-

обратится в органы, осуществляющие регистрацию (миграционный учет) физических лиц по месту жительства, регистрацию актов гражданского состояния,

-

в органы опеки и попечительства,

-

органы, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина РФ.

Факт постановки на налоговый учет подтверждается свидетельством о постановке на учет физического лица в налоговом органе, в котором, в частности, указывается присвоенный номер ИНН.

Шаг 3. Получить новое (повторное) свидетельство о постановке на налоговый учет при наличии определенных обстоятельств

При смене места жительства, свидетельство, выданное налоговой инспекцией, менять не надо.

п. 35 Порядка, утв. Приказом Минфина России от 05.11.2009 N 114н

При смене Ф.И.О., пола, даты рождения, места рождения, а также при потере свидетельства, будет выдано новое (при утрате — повторное) свидетельство о постановке на учет физического лица с указанием в нем присвоенного ранее номера ИНН.

п. 36 Порядка, утв. Приказом Минфина России от 05.11.2009 N 114н

Для получения нового (повторного) свидетельства придется вновь обратиться в налоговую инспекцию с заявлением о постановке на учет.

Повторно выданное свидетельство о постановке на учет в налоговой инспекции:

-

это документ, воспроизводящий содержание первичного свидетельства;

-

оно выдается в случае утраты первичного свидетельства;

-

выдача нового свидетельства не является повторной выдачей первичного свидетельства, так как новое свидетельство не является одинаковым с первичным свидетельством по содержанию.

За повторную выдачу свидетельства о постановке на учет в налоговой инспекции взимается государственная пошлина в размере 300 руб. За выдачу нового свидетельства в случаях изменения Ф.И.О., пола, даты рождения, места рождения гражданина госпошлина не взимается.

пп. 132 п. 1 ст. 333.33 «Размеры государственной пошлины за государственную регистрацию, а также за совершение прочих юридически значимых действий» Налогового кодекса.

Последние изменения в ИНН:

-

С 2017 года постановка на налоговый учет осуществляется в любой налоговой инспекции. Номер ИНН проставляется во всех платежных документах, по которым осуществляется уплата налогов физическим лицом.

-

По номеру ИНН в налоговой инспекции ведут учет, начисление и прием обязательных платежей.

-

Физические лица могут получить информацию об имущественных налогах, НДФЛ, только если они знают свой номер ИНН.

-

Несмотря на то, что свидетельство ИНН отсутствует в обязательном перечне документов, которые нужно предоставлять при приеме на работу, его копию часто просят дать кадровые работники фирмы.

-

ИНН должны иметь не только граждане нашей страны, но и иностранцы. Данная обязанность вменяется им с 2016 года. Теперь они не смогут получить патент на работу, если предварительно не станут на учет.

-

В Пенсионном фонде РФ также нужно указывать номер ИНН. Принятым 29 декабря 2015 года Федеральным законом № 385-ФЗ «О приостановлении действия отдельных положений законодательных актов РФ, внесении изменений в отдельные законодательные акты РФ и особенностях увеличения страховой пенсии, фиксированной выплаты к страховой пенсии и социальных пенсий» установлена с 1 апреля 2016 года необходимость указания номера ИНН при платежах в Пенсионный фонд РФ.

-

С 28 марта 2016 года на основании новых правил внесения информации о плательщике и платеже, принятых Приказом Минфина РФ №148н от 23.09.2015 года, при оплате физическим лицом денежных средств в бюджет, например, госпошлины, в платежном документе необходимо обязательно отражать УИН — уникальный идентификатор начисления из 20 (или 25) знаков, мало кому известный, или номер ИНН.

-

Таким образом, несмотря на декларированную Правительством РФ необязательность получения физическим лицом номера ИНН, по факту если не получение свидетельства о постановке на учет в налоговой инспекции, то знание своего номера ИНН для указания его в документах является для гражданина необходимым.

Если у Вас имеются какие-либо вопросы по нарушению Ваших прав, либо Вы попали в затруднительную жизненную ситуацию, то дежурный юрист онлайн готов бесплатно проконсультировать Вас по данному вопросу.

НАЛОГИ И НАЛОГОВЫЕ ВЫЧЕТЫ

Зачем нужен ИНН физическому лицу: что следует знать

Свидетельство ИНН

Многих людей интересует, что из себя представляет и зачем нужен ИНН физическому лицу.

Регулярно сталкиваясь с этим реквизитом в различных официальных документах, не все четко представляют себе его статус и значение.

Рассмотрим этот вопрос подробнее.

Что такое ИНН

Аббревиатура «ИНН» расшифровывается как «индивидуальный номер налогоплательщика», и присваивается любому лицу (как гражданину, так и организации), обязанному уплачивать в бюджет те или иные взносы.

Требование о наличии ИНН содержится в налоговом законодательстве. Его назначение и структура установлены в соответствии с Порядком, утвержденным ФНС РФ 29 июня 2012г. Приказом № ММВ-7-6/435.

В соответствии с данным Порядком, ИНН — это цифровой код, позволяющий предоставить уникальный номер каждому налогоплательщику, что исключает какую бы то ни было путаницу, связанную с совпадением имен и фамилий физических лиц, наименований юридических лиц и т. д. Этот номер используется для всех без исключения налогов или сборов.

ИНН физического лица включает 12 цифр: 4 первые служат для обозначения налогового органа, в котором произведен учет, следующие 6 — собственно индивидуальный номер, и последние 2 – контрольные, специально рассчитанные по определенной формуле.

Индивидуальные предприниматели имеют такой же ИНН, как и остальные физические лица. Устанавливается этот номер для каждого налогоплательщика один раз и навсегда, не меняется при перемене имени, места проживания и т. д.

Недействительным он признается только после смерти человека.

В ИНН организации используется 10 цифр, из них первые 4 также кодируют инспекцию ФНС, 5 индивидуализируют конкретное лицо, и 1 контрольная. Как и налоговые номера граждан, ИНН организации не изменяется за все время ее существования.

Для чего служит ИНН

ИНН для налоговой

Он используется в целях учета налогоплательщиков, который производится ФНС РФ в Едином государственном реестре.

Номер субъекта в реестре и является его ИНН.

В силу требований закона, ИНН указывается налоговой службой во всех документах, обращенных к налогоплательщику, в том числе гражданину.

Свой номер также требуется указывать в документах, направляемых гражданином в налоговую инспекцию.

В то же время, если гражданин не является предпринимателем, то он может не указывать свой ИНН, но вместо этого ему придется указать полностью свои личные данные, включая реквизиты паспорта, информацию о дате и месте рождения, имени, адресе регистрации, а также пол, гражданство.

Как можно получить ИНН

Субъектов налогового учета вносит в реестр инспекция, обслуживающая территорию по адресу их регистрации(постоянной, а при ее отсутствии — временной).

Если официального места жительства не имеется совсем, следует обращаться в ИФНС по месту расположения недвижимости или автотранспорта, принадлежащих гражданину.

Существует несколько способов получить ИНН:

- При личной явке в налоговую инспекцию. Налогоплательщик заполняет заявление, прикладывает к нему копию паспорта, а также предъявляет подлинник паспорта для сверки.

- На сайте ФНС, зарегистрировавшись и заполнив всю требуемую информацию.

- Также заявление можно направить почтой с уведомлением или описью вложения.

В письме вместе с заявлением направляются нотариальная копия паспорта и документ, содержащий сведения о регистрации по адресу проживания. По нотариально удостоверенной доверенности эти действия могут быть совершены представителем.

Постановка на учет выполняется в течение установленного срока, который не может превышать 5 дней после того, как заявление принято.

Документом, который подтверждает индивидуальный номер конкретного налогоплательщика, является выдаваемое ему свидетельство, оформляемое на номерном бланке установленной формы, в единственном экземпляре, и содержащее такую информацию:

- фамилию, имя, отчество

- число и месяц, год, а также место рождения

- пол

- дату начала учета

- дату выдачи документа

- собственно ИНН

- подпись должностного лица и оттиск печати

Свидетельство оформляется одновременно с постановкой на учет, в тот же пятидневный срок. За ним необходимо явиться в территориальное подразделение ФНС с оригиналом паспорта, день получения устанавливает сотрудник налоговой при принятии заявления, либо он будет определен в электронном сообщении, в случае подачи заявления на сайте.

Выдача свидетельства производится бесплатно. Кроме того, по желанию отметка об ИНН может быть поставлена в паспорте налогоплательщика.

Является ли обязательным учет в налоговой службе для физического лица

Обязанность получать ИНН для граждан (кроме индивидуальных предпринимателей) законом не установлена.

В то же время, государственные регистрирующие органы и иные лица (например, нотариусы) в силу требований закона предоставляют информацию о налогоплательщике в инспекцию, как относительно имущества, так и сделок, кроме того, о регистрации в месте его проживания, оформлении документов в органах ЗАГСа, опеки.

На основании указанной информации ФНС присваивает физическому лицу налоговый номер вне зависимости от того, обращался ли он с соответствующей просьбой.

Таким образом, всем, кто работает и уплачивает подоходный налог, имеет в собственности дом, квартиру или автомобиль, получает социальную поддержку от государства и т. д., ИФНС в любом случае уже присвоен ИНН, если даже налогоплательщику он неизвестен.

Узнать свой индивидуальный номер можно из любого документа, полученного от налоговой инспекции – например, требования об уплате налога, или же по личным и паспортным данным на сайте ФНС, а также на сайте госуслуг (для тех, кто там авторизован).

О том, как узнать свой ИНН за 10 минут, представлено на видео:

Почему работодатель требует ИНН

Достаточно часто возникает вопрос, зачем нужен ИНН физическому лицу при устройстве на работу.

Трудовое законодательство не обязывает работника предъявлять свидетельство с его налоговым номером при приеме на работу или позднее. Документы, обязательные для оформления трудового договора, перечислены в статье 65 ТК РФ. В этом списке ИНН отсутствует. Исключение составляет государственная служба, для поступления на которую предъявление свидетельства обязательно.

Более того, закон прямо запрещает при приеме на работу настаивать на предоставлении документов, не предусмотренных вышеуказанной статьей.

Однако работодатель, будучи налоговым агентом, обязан перечислять удержанный подоходный налог и при этом для удобства его учета и во избежание каких-либо ошибок очень желательно указание ИНН работника. Поэтому просьбу работодателя сообщить ИНН не стоит считать прихотью и по возможности следует удовлетворить.

Что изменилось в 2016 году

В пенсионном фонде нужно указывать ИНН

Для определения, зачем нужен ИНН физическому лицу в 2016 году, следует учитывать новые нормативные требования.

Так, принятым 29 декабря 2015г. Законом № 385-ФЗ установлена с 1 апреля 2016г. необходимость указания индивидуального номера налогоплательщика при платежах в Пенсионный фонд.

Кроме того, с 28 марта 2016г. на основании новых правил внесения информации о плательщике и платеже, принятых Приказом Минфина РФ №148н от 23.09.2015г., при оплате физическим лицом денежных средств в бюджет, например, госпошлины, в платежном документе обязательно отражать УИН — уникальный идентификатор начисления из 20 (или 25) знаков, мало кому известный, или ИНН.

Из изложенного следует, что, несмотря на декларированную необязательность получения физическим лицом ИНН, по факту если не получение свидетельства, то знание своего номера для указания его в документах является для гражданина необходимым.

Люди сталкиваются с аббревиатурой ИНН в разном возрасте: кто-то – в школе, кто-то – в институте, кто-то – на работе, но, так или иначе, каждый человек узнаёт, что это такое. Предлагаю Вам сделать это здесь и сейчас.

ИНН расшифровывается как индивидуальный номер налогоплательщика.

ИНН – это шифр, который содержит в себе сведения о его владельце и служит для обеспечения контроля налогов на его доходы.

ИНН выдаётся не только физическим лицам, но также и банках, фондах, организациям и индивидуальным предпринимателям. ИНН должен быть у каждого гражданина или субъекта РФ.

ИНН состоит из 12 цифр – AABBCCCCCCDD:

- Первые две (AA) – это код субъекта РФ. Например, 78 – Санкт-Петербург, 61 – Ростовская область.

- Вторые две (BB) – это порядковый номер налогового органа, который выдал Вам ИНН.

- Цифры с 5 по 10 (CCCCCC) – Ваш порядковый номер в налоговом реестре.

- Последние (DD) – проверочное число.

Говоря простыми словами, ИНН – это идентификационный номер человека или организации в налоговой базе.

Зачем нужен ИНН?

Для государства ИНН – это возможность осуществлять контроль за тем, своевременно ли платят граждане налоги, добросовестно ли работодатели выполняют свои обязанности, правильно ли формируются пенсионных отчисления и т.п.

Физическому лицу ИНН нужен при трудоустройстве, декларировании доходов, регистрации в Госуслугах, оформлении налоговых вычетов, заполнении различных документов, где обязательно нужно указать ИНН, получении информации о налоговых задолженностях, регистрации в различных системах с возможностью заработка, открытие ИП и т.д.

Как и где получить ИНН?

Человеку необходимо встать на учёт как плательщику налогов, после чего ему присваивается ИНН и выдаётся свидетельство о постановке на учёт в налоговом органе.

Выдаётся ИНН налоговой службой, которая находится по месту регистрации физического лица (по паспорту).

На сегодняшний день обращение на получение ИНН можно оформить одним из следующих способов:

- Посещение отделения налоговой службы.

- Отправка заявления заказным письмом со всеми необходимыми документами.

- Оформление онлайн-заявки на официальном сайте ФНС.

ИНН расшифровка

Идентификационный код налогоплательщика имеет строго регламентированную структуру. Для физических лиц или ИП расшифровка ИНН выглядит следующим образом:

|

Р |

Р |

Н |

Н |

В |

В |

В |

В |

В |

В |

П |

П |

|

|

ИНН |

Идентификатор имеет следующую структуру:

- Р (1-2) – код субъекта РФ, в котором произведено присвоение гражданину ИНН;

- Н (3-4) – код налогового органа, которым присвоен идентификатор;

- В (5-10) – номер по порядку, под которым данные о гражданине занесены в налоговый реестр;

- П (11-12) – проверочное число, которое рассчитывается по специальному алгоритму и используется для контроля корректности кодировки.

Для ЮЛ расшифровка ИНН имеет следующий вид:

|

Р |

Р |

Н |

Н |

В |

В |

В |

В |

В |

П |

|

|

ИНН |

- Р (1-2) – код субъекта РФ, в котором была зарегистрирована организация;

- Н (3-4) – код налогового органа, осуществляющего регистрации юрлица;

- В (5-9) – номер по порядку, под которым данные об организации внесены в налоговый реестр;

- П (10) – проверочное число, которое рассчитывается по специальному алгоритму и используется для контроля корректности кодировки.

Очевидно, что идентификационные номера налогоплательщика для физических лиц и организаций имеют идентичную структуру. Разница заключается в количестве цифр в составе кода. ИНН физлиц формируется из 12 цифр, а юрлиц – из 10. Это объясняется тем, что количество регистраций граждан намного превышает регистрации организаций.

Индивидуальный идентификатор присваивается человеку при рождении, а предприятию – при регистрации. Осуществляет присвоение региональный налоговый орган, который выдает свидетельство, напечатанное на бланке строгой отчетности. В случае смены фамилии, имени или отчества человеком возникает необходимость оформления нового свидетельства. При этом сам идентификационный код не меняется. Так же происходит процедура замены при утере свидетельства: физическому или юридическому лицу выдается дубликат документа, а его ИНН остается неизменным в базе данных.

Для чего нужен ИНН

Налоговый номер является обязательным реквизитом своего носителя, который указывается в налоговых декларациях, отчетности, платежных, юридических и других документах. Самое основное для чего нужен ИНН – это упорядочивание сведений о гражданах и организациях, являющихся плательщиками налогов. Поскольку номер является уникальным, он позволяет избежать путаницы, связанной с тем, что люди могут иметь полностью совпадающие ФИО, а организации в пределах одного города – одинаковые наименования и осуществлять деятельность в рамках одного вида. Применение ИНН позволяет многократно ускорить решение задач, связанных с обработкой персональных данных. В частности, использование идентификатора позволяет легче находить данные, предотвращает повторы и ошибки, исключает отправку платежей ненадлежащему получателю.

Помимо этого, ИНН человека или предприятия может служить источником необходимой информации о своем носителе, что бывает необходимо для проведения разнообразных проверок. Например, по данному коду можно легко узнать о том, в каком регионе и в какой налоговой инспекции был зарегистрирован его носитель. Дополнительно он позволяет получить данные о годе рождения человека или годе регистрации юридического лица путем анализа порядкового номера.