Для клиентов — заемщиков АО «ДОМ.РФ» действует специальная выделенная Горячая линия: .

Мы рады напомнить, что в ВТБ действуют специальные тарифы на осуществление переводов ипотечными заемщиками АО «ДОМ.РФ» в пользу АО «ДОМ.РФ» через ВТБ-Онлайн.

При заключении договора комплексного обслуживания в ВТБ, в рамках которого вы бесплатно получаете банковскую карту, текущий счет (мастер-счет) и подключение к ВТБ-Онлайн, вы можете без комиссий осуществлять перевод средств через ВТБ-Онлайн на счет АО «ДОМ.РФ» в ВТБ в счет погашения вашего ипотечного кредита в АО «ДОМ.РФ».

Погашение ипотечного кредита в АО «ДОМ.РФ» осуществляется без комиссий также в любом офисе ВТБ.

Погашать ваш ипотечный кредит в АО «ДОМ.РФ» стало еще удобнее. Обслуживание в рамках пакетов услуг ВТБ дает вам дополнительные преимущества.

Содержание

- Через партнеров АО «КИВИ Банк»

- Золотая корона

- Система «Город»

- Оплатить кредит

- Реквизиты “АИЖК” для оплаты ипотеки через “ВТБ” в 2019 году

- Порядок оплаты ипотеки “АИЖК” через “ВТБ-онлайн”

- Комиссии и сроки зачисления средств

- Субсидия на ЖКХ при ипотеке

- Ао аижк как платить через сбербанк онлайн

- Оплата ипотеки (ипотечного кредита) — ВТБ 24, Сбербанк Онлайн, через банкомат, комиссия, инструкция, АИЖК

- Как оплатить взносы АИЖК г. Орел

- Погашение кредита

- Зачем нужен Сбербанк Онлайн

- Преимущества использования интернет-банкинга

- Как начать пользоваться онлайн-банкингом от Сбербанка

- Как быстро оплатить ипотеку через Сбербанк Онлайн: пошаговая инструкция

- Подключение приложения Сбербанк Онлайн и оплата ипотеки через мобильный банк

- Можно ли погасить ипотеку в Сбербанке Онлайн досрочно

- Как узнать остаток задолженности

- Можно ли оплатить в Сбербанке ипотеку другого банка

- Другие способы оплаты ипотечных кредитов в Сбербанке

- Советы по безопасной работе с ПО разработанным Сбербанком

- Выводы

- Оплата ипотеки через Сбербанк Онлайн

- Способы оплаты ипотеки в Сбербанке

- Как заплатить за ипотеку в Сбербанк онлайн?

- Как гасить ипотеку в Сбербанк онлайн досрочно?

- Как правильно выплачивать ипотеку

- Правила оплаты ипотечного кредита

- Как выплачивать ипотеку выгодно: какие виды платежей существуют

- Как быстро выплатить ипотеку: советы

- Как платить ипотеку

- Как платить правильно

- Секреты выгодной ипотеки

- Можно ли досрочно выплатить кредит

- Как лучше погашать ипотеку: основной долг

- Выгода от досрочной уплаты долга

- Как лучше выплачивать ипотеку

- Как лучше погасить ипотеку

- Полезные советы

- Где взять деньги на выплату кредита

- Возможно ли досрочное погашение ипотеки

- Как быстро погасить ипотеку

- Виды платежей по кредиту

В любом отделении

АО «Банк ДОМ.РФ»

Паспорт, номер счета

В любом банке через перевод

Паспорт, реквизиты счета

По тарифам стороннего банка

Через партнеров АО «КИВИ Банк»

Паспорт, номер счета в АО «Банк ДОМ.РФ»

0% за исключением городов присутствия АО «Банк ДОМ.РФ»

Важно! При оплате кредита через партнеров АО «КИВИ Банк», проведение платежа должно быть осуществлено через сервис АО «КИВИ Банк» по технологии РАПИДА.

Ростелеком

Ростелеком

БИК, расчетный счет, паспорт

Евросеть

Евросеть

Паспорт, номер счета, ФИО заемщика

Золотая корона

Золотая корона

Золотая корона

Паспорт, номер счета, ФИО заемщика

1% от суммы, но не менее 50 руб

Система «Город»

Система «Город»

Система «Город»

Для платежей от 15 000 руб. — паспорт

1% от суммы, но не менее 50 руб.

Оплатить кредит

В отделении, где вы оформляли кредит

Самый простой способ оплаты кредита — внести деньги в том отделении, где вы оформляли кредит.

Без комиссии. Вам понадобится только паспорт.

Паспорт, номер счета

Оплатить кредит без комиссии можно в любом отделении Банка ДОМ.РФ.

Без комиссии. Для этого вам понадобится паспорт и номер вашего счета.

Паспорт, полные реквизиты счета

По тарифам банка

Вы можете оплатить кредит через кассу любого банка, указав полные реквизиты своего счета.

При этом комиссия за перевод устанавливается индивидуально для каждого банка.

Паспорт, номер счета, ФИО заемщика

1% от суммы, но не менее 50 руб.

Оплатить кредит можно в салонах-магазинах ПАО «МТС». Для этого на кассе предоставьте паспорт, номер счета и ФИО заемщика.

Паспорт, номер счета, ФИО заемщика

1% от суммы, но не менее 50 руб.

Оплатить кредит можно в офисах и салонах «Билайн» (ПАО «Вымпелком»). Для этого на кассе предоставьте паспорт, номер счета и ФИО заемщика.

Паспорт, номер счета, ФИО заемщика

Оплатить кредит можно в магазинах ООО «Сеть Связной». Для этого на кассе предоставьте паспорт, номер счета и ФИО заемщика.

Номер счета, ФИО заемщика, номер телефона

1% от суммы, но не менее 50 руб.

Оплатить кредит можно На официальном сайте сервиса «Золотая Корона».

Номер счета, ФИО заемщика. Для платежей от 15 000 руб. — паспорт

1% от суммы, но не менее 50 руб.

Оплатить кредит можно в пунктах оплаты Федеральной Системы «Город».

Для этого нужен номер счета и ФИО заемщика, а для платежей свыше 15 000 руб. потребуется паспорт. Средства поступят на счет на следующий рабочий день.

- партнеры АО «КИВИ Банк»

- Паспорт, номер счета, ФИО заемщика

- партнеры АО «Золотая Корона»

ПОДАТЬ ЗАЯВКУ НА ИПОТЕКУ И БЫСТРО УЗНАТЬ РЕШЕНИЕВ 2019 году заемщикам «АИЖК» необходимо получить новые реквизиты для оплаты ипотеки. Узнать их и совершить оплату ипотечного взноса можно через официального агента по сопровождению ипотеки «АИЖК» — банк «ВТБ».

Реквизиты “АИЖК” для оплаты ипотеки через “ВТБ” в 2019 году

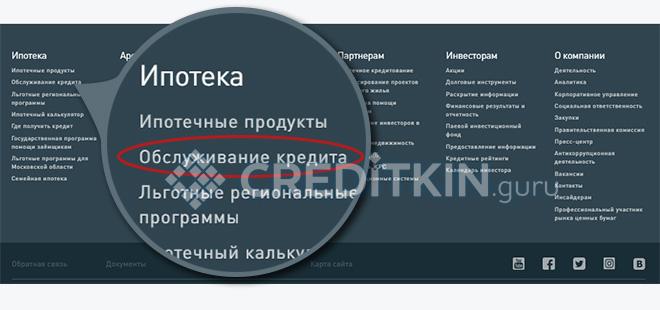

Узнать идентификационные данные кредитора поможет следующая инструкция:

- Внизу главной страницы официального сайта находится блок, выделенный черным цветом.

- Раздел «Ипотека» содержит подраздел «Обслуживание кредита». При нажатии на него открывается страница, где справа есть опция «Реквизиты расчетного счета для оплаты ипотечного кредита».

- При клике мышкой открывается страница с реквизитами «АИЖК» для оплаты ипотеки через «ВТБ». Стоит обратить внимание, что с марта 2019 года агентство называется АО «ДОМ.РФ».

Бланк с реквизитами можно скачать здесь.

Помимо этого, заемщик может обратиться в офисы «ВТБ» при любых возникших вопросах по обслуживанию кредита. Справочную информацию можно получить по телефону 8(800)-100-24-24.

Порядок оплаты ипотеки “АИЖК” через “ВТБ-онлайн”

Оплата ипотеки по реквизитам «АИЖК» в личном кабинете «ВТБ» производится по определенному алгоритму.

Регистрация учетных данных

Для оплаты ипотеки «АИЖК» через «ВТБ», сначала необходимо получить учетные данные. Для этого одному из заемщиков нужно прийти в офис кредитной организации с паспортом для подключения комплексного обслуживания. Заявление можно скачать по указанной ссылке.

Сотрудники попросят клиента указать номер телефона, поскольку на него будут отправляться смс-сообщения, оповещающие о проводимых операциях через онлайн-банк, и подписать согласие на обработку личных данных.

Затем плательщику открывается рублевый, евро или долларовый мастер-счет. Бесплатно выдается расчетная карта «ВТБ». На распечатанном бланке, который предоставят заемщику, будет указана информация о счетах и логин для входа — УНК.

Работу следует начинать со входа на страницу https://online.vtb.ru/

В появившемся окне следует ввести логин или номер выданной банком карты, кликнуть «ДАЛЕЕ». Откроется новое окно, где нужно указать пароль.

В целях недопущения несанкционированного доступа при вводе пароля клиенту банка отправляется смс, содержащее код подтверждения.

После введения полученного кода возможна дальнейшая работа с личным кабинетом.

Исполнение ипотечного обязательства через «ВТБ – онлайн»

При входе в личный кабинет должнику открывается главная страница. Меню состоит из 5 разделов. Выбрать нужно пункт «Переводы».

При нажатии открывается следующая страничка, внизу которой есть подраздел «Другие переводы». Здесь следует кликнуть на «Погашение кредитов».

В открывшейся вкладке кликнуть на «АО «ДОМ.РФ».

После клика мышкой на опцию откроется окно, где нужно ввести данные номера закладной, кредитного договора, данные заемщика полностью и сумму платежа. После чего внизу нажать на «Продолжить».

Комиссии и сроки зачисления средств

Заемщику следует иметь в виду, что «АИЖК» позволяет внести платеж по ипотеке без комиссии через специальный портал «ВТБ». Для этого нужно получить карту (при ее отсутствии). Далее карта пополняется необходимой суммой через банкомат «ВТБ» с функционалом cash-in или через специалиста в отделении банка (при пополнении от 30 тыс. руб.), без комиссии.

Если карточный счет пополняется другими способами, возможно начисление комиссии банком или платежной системой, осуществляющей перевод.

Субсидия на ЖКХ при ипотеке

8. Помогите пожалуста скорректировать жалобу в надзорный суд.

В президиум Вологодского областного суда.

Г. Вологда

160000 ул. Батюшкова д.4

От Фурдуй Владимира Николаевича.

Прож: Вологодская область.

Пос. Кадуй, ул. Энтузиастов д.22, кв. 29

НАДЗОРНАЯ ЖАЛОБА

На решение Кадуйского районного суда от 26 сентября 2008 года.

На кассационное определение судебной коллегии по гражданским делам Вологодского областного суда от 19 ноября 2008 года.

26 сентября 2008 года Кадуйский районный суд рассмотрел мой иск к муниципальному образованию п. Кадуй, управлению народно-хозяйственным комплексом Кадуйского муниципального района, Департаменту строительства, энергетики и жилищно-коммунального хозяйства Вологодской области о выдаче мне государственного жилищного сертификата по категории уволенных в запас военнослужащих.

В моих исковых требованиях Кадуйский районный суд отказал в полном объеме. Судебная коллегия по гражданским делам Вологодского областного суда в своем кассационном определении от 19 ноября 2008 года оставила мою кассационную жалобу без удовлетворения, с чем я не согласен по следующим причинам:

Судом установлено и ни кем не оспорен факт, что я в соответствии со ст. 15 Федерального закона «О статусе военнослужащих» нуждался в улучшении жилищных условий в течении 16 лет с момента увольнения меня с воинской службы а именно с 21 июня 1992 года. С 26 октября 2001 года был поставлен на учет как нуждающийся в улучшении жилищных условий в Кадуйском районе. На меня была сформирована папка документов на участие меня в подпрограмме «Выполнение государственных обязательств по обеспечению жильем граждан, установленных федеральным законодательством.. Управление народно хозяйственным комплексом Кадуйского муниципального района вологодской области уведомило меня 14.01 2008 года о том, что я включен в областной сводный список граждан-получателей жилищных сертификатов на 2008 год по категории-уволенные в запас военнослужащие.

В своем решении суд указывает на то, что согласно изложенного в отзыве ответчика Департамента строительства, энергетики и ЖКХ Вологодской области я не числюсь в сводном списке на получение государственных жилищных сертификатов на 2008 год, хотя меня лично об этом ни кто не уведомил. Судом не исследованы два данных противоречия. В своем решении суд опирается на отзыв департамента, строительства, энергетики и ЖКХ. В данном отзыве конкретно обо мне не сказано ни слова о том, что я в настоящее время приобретаю квартиру на условиях ипотеки, и должен погасить долг, сумме 537866 рублей. Судом установлено, что я был вынужден согласится на приобретение жилья, чтобы не оказаться на улице, и приобретая на условиях ипотеки жилье, я полагал, что не нарушаю требования подпрограммы. В своем ответе департамент только перечислил условия выдачи сертификата, указанные в подпрограмме, и не дал правовой оценки возникшей у меня ситуации.

Раздел пятый правил выпуска и реализации государственных жилищных сертификатов позволяет владельцу сертификата выкупить за свои или заемные средства квартиру и оплатить расходы по купле продаже жилья сертификатом.. Суд при рассмотрении моего иска не обязал явкой представителей Департамента, для решения вопроса в данной конкретной ситуации, поэтому не решен следующий вопрос: будет ли препятствием для получения сертификата приобретение мною на заемные средства квартиры.

Не разрешив выше указанные вопросы суд лишил меня конституционного права на получение мною жилья согласно закона «О статусе военнослужащих» * (п.2 ст 15), а также Приказом Министра обороны РФ от 15 февраля 2000 г. N 80 «О порядке обеспечения жилыми помещениями в Вооруженных Силах Российской Федерации» ** (п.16) которые от имени государства гарантируют обеспечение меня жильем.

Судебная коллегия по гражданским делам в своем определении не приняла во внимание то, что я прошу предоставить мне предусмотренную государством субсидию на приобретение квартиры, а именно погашение задолженности в сумме 537866 руб. За приобретенную мною квартиру на условиях ипотеки (залога). В ходе судебного заседания в суде первой инстанции было установлено, что я получил уведомление о выдаче мне сертификата в 2008 году. О том, что я снят с очереди, до настоящего времени ни кем не уведомлен. Приобретая квартиру на условиях ипотеки, я рассчитывал на погашение задолженности за ее — получением сертификата. В соответствии с п. 14 ст. 15 Федерального закона «О статусе военнослужащих» не содержится такого дополнительного требования к военнослужащим, имеющим право на обеспечение жилыми помещениями, как отсутствие жилых помещений для постоянного проживания на территории РФ и за ее пределами. Поскольку у меня квартира зарегистрирована с ограничениями (ипотека), данный статус квартиры не противоречит п. 14 ст. 15 Федерального закона «О статусе военнослужащих». Кроме того, прожив 16 лет без жилья, был вынужден приобрести на данных условиях квартиру, чтобы не остаться в очередной раз на улице. Я полагал, что получив сертификат, я погашу задолженность за квартиру, поскольку у меня нет возможности приобрести ее без помощи сертификата в полном объеме, поскольку у пенсионера нет средств для этого.

Исходя из выше изложенного, прошу:

1. Отменить решение Кадуйского районного суда от 03 октября 2008 года и кассационное определение судебной коллегии по гражданским делам Вологодского областного суда от 19 ноября 2008 года.

2. Направить материалы дела на новое рассмотрение в тот же суд.

Приложение: Кассационное определение.

Подпись:

* «О статусе военнослужащих»

Статья 15, Право на жилище.

2. Жилищное строительство и приобретение жилого помещения для военнослужащих-граждан осуществляются за счет средств федерального бюджета федеральными органами исполнительной власти, в которых предусмотрена военная служба. Обеспечение жилым помещением военнослужащих-граждан, подлежащих увольнению с военной службы после 1 января 2005 года, осуществляется за счет средств федерального бюджета федеральными органами исполнительной власти. (в ред. Федерального закона от 08.05.2006 N 66-ФЗ) (см текст в предыдущей редакции)

Обеспечение жилыми помещениями граждан, уволенных с военной службы и до 1 января 2005 года принятых на учет в муниципальных образованиях в соответствии с жилищным законодательством в качестве нуждающихся в жилых помещениях, осуществляется в соответствии с жилищным законодательством, а также за счет средств федерального бюджета путем выдачи государственных жилищных сертификатов органами исполнительной власти субъектов Российской Федерации. В случаях и в порядке, которые установлены Правительством Российской Федерации, для обеспечения жилыми помещениями граждан, уволенных с военной службы и до 1 января 2005 года принятых на учет в муниципальных образованиях в соответствии с жилищным законодательством в качестве нуждающихся в жилых помещениях, по выбору указанных граждан им могут предоставляться жилые помещения, находящиеся в федеральной собственности, в собственность бесплатно на основании решения уполномоченного федерального органа исполнительной власти или жилые помещения, переданные в порядке, установленном федеральным законом, из федеральной собственности в муниципальную собственность, по договору социального найма органом местного самоуправления по месту принятия указанных граждан на учет Указанным гражданам жилые помещения, находящиеся в федеральной собственности или переданные из федеральной собственности в муниципальную собственность, предоставляются в соответствии с нормами предоставления площади жилого помещения, предусмотренными статьей 15.1 настоящего Федерального закона. (в ред. Федерального закона от 01.12.2008 N 225-ФЗ)

** Приказ Министра обороны РФ от 15 февраля 2000 г. N 80 «О порядке обеспечения жилыми помещениями в Вооруженных Силах Российской Федерации» (с изменениями от 20 августа

2008 г.)

Приложение N 1 к приказу. Министра обороны РФ от 15 февраля 2000 г. N 80

Инструкция о порядке обеспечения жилыми помещениями в Вооруженных Силах Российской Федерации (с изменениями от 20 августа 2008 г.)

I. Общие положения

Решением. ВК Верховного Суда РФ от 6 октября 2004 г. N ВКПИ 04-100, оставленным Определением Кассационной коллегии Верховного Суда РФ от 9 декабря 2004 г. N КАС 04-580 без изменения, признан не действующим со дня принятия абзац 1 пункта 16 настоящей Инструкции в части слов «не имеющие жилых помещений для постоянного проживания на территории Российской Федерации и за ее пределами и»

16. Военнослужащие, увольняемые с военной службы по достижении ими предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющим общую продолжительность военной службы в календарном исчислении 10 лет и более, не имеющие жилых помещений для постоянного проживания на территории Российской Федерации и за ее пределами и признанные в установленном порядке нуждающимися в улучшении жилищных условий имеют право на получение государственного жилищного сертификата для приобретения жилого помещения.* (1 З).

При желании военнослужащих, указанных в пункте 16 настоящей Инструкции, получить жилые помещения не по месту увольнения с военной службы они обеспечиваются жилыми помещениями по избранному месту постоянного жительства органами местного самоуправления.

Абзацем первым пункта 16 Инструкции о порядке обеспечения жилыми помещениями в Вооруженных Силах Российской Федерации, утвержденной приказом Министра обороны Российской Федерации «О порядке обеспечения жилыми помещениями в Вооруженных Силах Российской Федерации» от 15 февраля 2000 года N 80, установлено, что военнослужащие, увольняемые с военной службы по достижении ими предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы в календарном исчислении 10 лет и более, не имеющие жилых помещений для постоянного проживания на территории Российской Федерации и за ее пределами и признанные в установленном порядке нуждающимися в улучшении жилищных условий, имеют право на получение государственного жилищного сертификата для приобретения жилого помещения.

Поскольку оспариваемые заявителем нормы также содержат дополнительное, не предусмотренное Федеральным законом требование к военнослужащим, претендующим на получение сертификата, а именно: «не имеющие жилых помещений для постоянного проживания на территории Российской Федерации и за ее пределами» либо «не обеспеченные жильем», то с учетом преюдициального значения вышеуказанных судебных решений, в соответствии с п.2 ст.61 ГПК РФ, в части указанных слов они признаны недействующими.

Комментарий к Гражданскому процессуальному кодексу Российской Федерации (постатейный)

Комментарий к статье 61. Основания для освобождения от доказывания

2. Общеизвестным является такой факт, сведения о котором широко известны, в том числе сторонам и самим судьям. Доказывание его вследствие очевидности излишне, но для освобождения сторон и иных лиц, участвующих в деле, от доказывания соответствующего факта суд должен признать его общеизвестным.

Вывод об общеизвестности факта может сделать суд любой инстанции по собственной инициативе или по ходатайству лица, которое ссылается на данный факт в обоснование своих требований или возражений. Как правило, соответствующее решение принимается в первой инстанции при подготовке дела к судебному разбирательству, в связи с чем не требуется, чтобы в подтверждение общеизвестного факта представлялись доказательства.

Степень общеизвестности факта может быть различной. Например, факты захвата, удержания и освобождения в октябре 2002 года заложников из числа артистов и зрителей мюзикла «Норд-Ост» стали широко известны не только в Москве, где происходили события, но также в стране и за рубежом. В то же время некоторые события (засуха, наводнение, катастрофа, оползень и т.п.) могут иметь локальный характер и быть известными лишь на территории района или области, где рассматривается дело.

e-mail: Fredi.55@mail.ru

Тлф. +7 921 256 59 51

Адрес: пгт Кадуй, Вологодской обл. ул. Энтузиастов, дом 22, кв. 19

Недавно я задумался – «Что выгоднее – взять квартиру в ипотеку или копить деньги на неё, снимая жильё?». Решил взять и посчитать на примере.

Но перед тем как я начну расчёт, давай оценим общую картину. Например, большинство американцев всю жизнь проживают в съёмном жилье и не имеют по этому поводу не малейшего беспокойства. Около 40% немцев также, не имея собственного жилья, проживают на арендованных квадратных метрах, и их это тоже нисколько не беспокоит. И это при том, что ипотека в США и Европе составляет порядка 3-6% годовых! Да и цены на жильё в целом ниже, чем в России (при гораздо больших доходах населения). Но менталитет русского человека говорит: «Зачем ты отдаёшь деньги чужому дяде?! Лучше платить больше, но за своё!». А лучше ли?

Безусловно, кто-то скажет, что иметь свой угол – это бесценно, это определённая свобода — ты не зависишь от прихотей собственника. И вообще, нельзя всю жизнь мотаться по съёмным квартирам. Особенно если у тебя большая семья и собака с котом и попугаем.

Поэтому стоит понимать, что каждый случай индивидуален, в зависимости от возраста, дохода, семейного положения, региона проживания, менталитета и многого другого. Так что мой расчёт лишь покажет экономическую целесообразность конкретных примеров. Убеждения о том, что нужно иметь свой угол мы учитывать не будем.

Пример №1

Итак, в качестве исходных данных я возьму свою ситуацию. Квартира, которую мы снимаем, стоит порядка 5 млн рублей. Платим мы за неё 30 тыс/месяц, в которые включены коммунальные платежи (порядка 6 500 руб). Несложные подсчёты подсказывают, что собственнику такая сдача квартиры в аренду приносит лишь 5.64% годовых. Конечно, квартира дорожает в стоимости, но этот рост приблизительно равен инфляции. Ну да ладно, давай перейдём к расчётам.

Исходные данные:

Стоимость квартиры: 5 000 000 руб

Аренда квартиры: 30 000 руб/мес

Коммунальные: 6 500 руб (при ипотеке платим, а при аренде – включены в стоимость)

Ставка по ипотеке: 14%

Первоначальный взнос: 20%

Срок ипотеки: 15 лет

Инфляция: 12%

Процент по депозиту: 10%

Ипотека

При аннуитетных платежах получается, что фиксированная плата по ипотечному кредиту составит 53 320 рублей/месяц. Плюс плата за коммунальные услуги – 6 500 рублей, которая будет расти из года в год (допустим, повышение будет равно инфляции).

| Годы | Коммунальные платежи (в месяц) | Ипотека + Коммунальные(в месяц) | Стоимость квартиры с учётом инфляции |

| 1 | 6 500 | 59 820 | 5 000 000 |

| 2 | 7 280 | 60 600 | 5 600 000 |

| 3 | 8 154 | 61 474 | 6 300 000 |

| 4 | 9 132 | 62 452 | 7 000 000 |

| 5 | 10 228 | 63 548 | 7 900 000 |

| 6 | 11 455 | 64 775 | 8 800 000 |

| 7 | 12 830 | 66 150 | 9 900 000 |

| 8 | 14 369 | 67 689 | 11 000 000 |

| 9 | 16 094 | 69 414 | 12 000 000 |

| 10 | 18 025 | 71 345 | 14 000 000 |

| 11 | 20 188 | 73 508 | 16 000 000 |

| 12 | 22 611 | 75 931 | 17 000 000 |

| 13 | 25 324 | 78 644 | 19 000 000 |

| 14 | 28 363 | 81 683 | 22 000 000 |

| 15 | 31 766 | 85 086 | 24 000 000 |

Аренда

Если вместо этого мы выберем аренду, то у нас будет оставаться 23 320 + 6 500 = 29 820 рублей, которые мы будем каждый месяц класть на депозит (на котором, у нас, кстати, уже лежит миллион рублей первоначального взноса). Но это только в первый год. Предположим, что арендная плата за квартиру будет расти также, как и коммунальные платежи – со скоростью инфляции. В таком случае, год от года разница между платежами в случае ипотеки и платой за аренду будет сокращаться. И, согласно расчётам, уже на 9-й год плата по аренде превысит платежи по ипотеке (даже с учётом коммунальных). Квартира к тому моменту будет стоить около 12 млн. руб, а на банковском счёте будет лежать около 5 млн.

Нужно пояснить, что, для того, чтобы сравнение ипотеки и аренды было честным, расходы при аренде я приравнял к расходам по ипотеке. Поэтому в таблице есть графа «Ипотека + Коммунальные». Эта графа для того, чтобы видеть сколько денег в «бюджете» при варианте с арендой. То есть, если в первый год мы тратили на ипотеку и коммунальные 59 820, то примем, что такая же сумма расходов в месяц и при аренде – 30 000 платим за квартиру, а оставшиеся 29 820 – отправляем в накопления.

| Годы | Арендная плата | Ипотека + Коммунальные(в месяц) | Откладываемая сумма (разница) | Накоплено | Стоимость квартиры с учётом инфляции |

| 1 | 30 000 | 59 820 | 29 820 | 1 474 351 | 5 000 000 |

| 2 | 34 000 | 60 600 | 26 600 | 1 955 912 | 5 600 000 |

| 3 | 38 000 | 61 474 | 23 474 | 2 446 579 | 6 300 000 |

| 4 | 42 000 | 62 452 | 20 452 | 2 948 582 | 7 000 000 |

| 5 | 47 000 | 63 548 | 16 548 | 3 451 988 | 7 900 000 |

| 6 | 53 000 | 64 775 | 11 775 | 3 946 045 | 8 800 000 |

| 7 | 59 000 | 66 150 | 7 150 | 4 431 661 | 9 900 000 |

| 8 | 66 000 | 67 689 | 1 689 | 4 897 518 | 11 000 000 |

| 9 | 74 000 | 69 414 | отрицательная | 5 388 929 | 12 000 000 |

| 10 | 83 000 | 71 345 | отрицательная | 5 929 647 | 14 000 000 |

| 11 | 93 000 | 73 508 | отрицательная | 6 524 620 | 16 000 000 |

| 12 | 100 000 | 75 931 | отрицательная | 7 179 291 | 17 000 000 |

| 13 | 120 000 | 78 644 | отрицательная | 7 899 652 | 19 000 000 |

| 14 | 130 000 | 81 683 | отрицательная | 8 692 293 | 22 000 000 |

| 15 | 150 000 | 85 086 | отрицательная | 9 564 466 | 24 000 000 |

То есть, при имеющихся входных данных получается, что в данном случае ипотека получается выгоднее, чем аренда и накопление с последующим инвестированием.

Теперь посмотрим под другим углом. Пример №2

Сейчас мы рассмотрели вариант, при котором объектом аренды и ипотеки была одна и та же квартира. А что если, проживая в этой квартире, я буду копить на квартиру, которая стоит в 2 раза дешевле? К тому же, мне не нужно платить аренду в 30 000 рублей, ведь в двухкомнатной квартире я проживаю не один. Поэтому мой вклад сейчас составляет 7 500 рублей. Кроме того, небольшой банковский депозит, который мы рассматривали в предыдущем варианте, заменим на портфельные инвестиции, с расчётным доходом 2% в месяц (согласно моему финансовому плану).

Итак, дано:

Стоимость квартиры: 2 500 000 руб

Аренда квартиры: 7 500 руб/мес

Коммунальные: 6 500 руб (при ипотеке платим, а при аренде – включены в стоимость)

Ставка по ипотеке: 14%

Первоначальный взнос: 20%

Срок ипотеки: 15 лет

Инфляция: 12%

Инвестиции: 2% в месяц

Ипотека

При аннуитетных платежах получается, что фиксированная плата по ипотечному кредиту составит 26 659 рублей/месяц. Плюс плата за коммунальные услуги – 6 500 рублей, которая будет расти из года в год (допустим, повышение будет равно инфляции).

| Годы | Коммунальные платежи (в месяц) | Ипотека + Коммунальные(в месяц) | Стоимость квартиры с учётом инфляции |

| 1 | 6 500 | 33 159 | 2 500 000 |

| 2 | 7 280 | 33 939 | 2 800 000 |

| 3 | 8 154 | 34 813 | 3 100 000 |

| 4 | 9 132 | 35 791 | 3 500 000 |

| 5 | 10 228 | 36 887 | 3 900 000 |

| 6 | 11 455 | 38 114 | 4 400 000 |

| 7 | 12 830 | 39 489 | 4 900 000 |

| 8 | 14 369 | 41 028 | 5 500 000 |

| 9 | 16 094 | 42 753 | 6 200 000 |

| 10 | 18 025 | 44 684 | 6 900 000 |

| 11 | 20 188 | 46 847 | 7 800 000 |

| 12 | 22 611 | 49 270 | 8 700 000 |

| 13 | 25 324 | 51 983 | 9 700 000 |

| 14 | 28 363 | 55 022 | 11 000 000 |

| 15 | 31 766 | 62 237 | 12 000 000 |

Аренда

Если вместо этого я выберу аренду, то у меня будет оставаться 19 159 + 6 500 = 25 659 рублей, которые я буду каждый месяц добавлять в свой инвест-портфель (составляющий полмиллиона рублей, которые в случае ипотеки должны были пойти на первоначальный взнос). Откладываемая сумма будет год от года уменьшаться из-за роста цен на аренду, но не так сильно как в первом примере. И, в отличие от первого примера, насобирать на заявленную квартиру я смогу уже на 5-й год накоплений.

| Годы | Арендная плата | Ипотека + Коммунальные(в месяц) | Откладываемая сумма (разница) | Накоплено | Стоимость квартиры с учётом инфляции |

| 1 | 7 500 | 33 159 | 25 659 | 978 262 | 2 500 000 |

| 2 | 8 400 | 33 939 | 25 539 | 1 583 204 | 2 800 000 |

| 3 | 9 400 | 34 813 | 25 413 | 2 348 721 | 3 100 000 |

| 4 | 11 000 | 35 791 | 24 791 | 3 311 246 | 3 500 000 |

| 5 | 12 000 | 36 887 | 24 887 | 4 533 246 | 3 900 000 |

| 6 | 13 000 | 38 114 | 25 114 | 6 086 086 | 4 400 000 |

| 7 | 15 000 | 39 489 | 24 489 | 8 047 075 | 4 900 000 |

| 8 | 17 000 | 41 028 | 24 028 | 10 527 908 | 5 500 000 |

| 9 | 19 000 | 42 753 | 23 753 | 13 670 507 | 6 200 000 |

| 10 | 21 000 | 44 684 | 23 684 | 17 655 161 | 6 900 000 |

| 11 | 23 000 | 46 847 | 23 847 | 22 710 851 | 7 800 000 |

| 12 | 26 000 | 49 270 | 23 270 | 29 114 944 | 8 700 000 |

| 13 | 29 000 | 51 983 | 22 983 | 37 233 037 | 9 700 000 |

| 14 | 33 000 | 55 022 | 22 022 | 47 515 850 | 11 000 000 |

| 15 | 37 000 | 58 425 | 21 425 | 61 822 160 | 12 000 000 |

Но фокус в том, что при таких условиях мне будет выгоднее продолжать снимать квартиру! Суди сам – если я буду продолжать арендовать квартиру, к концу срока у меня будет 61 822 160 рублей, а данная квартира будет стоить 12 млн рублей. То есть, моих накоплений хватит на 5 таких квартир!

Если же я куплю квартиру на 5-м году накоплений, то к концу срока у меня будет квартира и 19 833 466 рублей на счету, на которые я смогу купить лишь ещё одну квартиру.

| Годы | Арендная плата | Ипотека + Коммунальные(в месяц) | Откладываемая сумма (разница) | Накоплено | Стоимость квартиры с учётом инфляции |

| 1 | 7 500 | 33 159 | 25 659 | 978 262 | 2 500 000 |

| 2 | 8 400 | 33 939 | 25 539 | 1 583 204 | 2 800 000 |

| 3 | 9 400 | 34 813 | 25 413 | 2 348 721 | 3 100 000 |

| 4 | 11 000 | 35 791 | 24 791 | 3 311 246 | 3 500 000 |

| 5 | 12 000 | 36 887 | 24 887 | 633 246 (осталось после покупки квартиры) | 3 900 000 |

| 6 | — | 38 114 | 26 659 | 1 160 661 | 4 400 000 |

| 7 | — | 39 489 | 26 659 | 1 829 552 | 4 900 000 |

| 8 | — | 41 028 | 26 659 | 2 677 867 | 5 500 000 |

| 9 | — | 42 753 | 26 659 | 3 753 736 | 6 200 000 |

| 10 | — | 44 684 | 26 659 | 5 118 198 | 6 900 000 |

| 11 | — | 46 847 | 26 659 | 6 848 666 | 7 800 000 |

| 12 | — | 49 270 | 26 659 | 9 043 317 | 8 700 000 |

| 13 | — | 51 983 | 26 659 | 11 826 665 | 9 700 000 |

| 14 | — | 55 022 | 26 659 | 15 356 624 | 11 000 000 |

| 15 | — | 58 425 | 26 659 | 19 833 466 | 12 000 000 |

То есть, при заявленных условиях аренда выгоднее, и задумываться о покупке собственного жилья не имеет смысла. Покупка жилья в таких условиях просто нецелесообразна. При таких условиях, в идеале стоит прожить всю жизнь на арендованных квадратных метрах. Ну, или пока условия не ухудшатся – сильно увеличится инфляция или уменьшится инвестиционный доход.

Вывод

Так что же выгоднее – аренда или всё-таки ипотека? Однозначно на этот вопрос ответить нельзя. Для ответа на этот вопрос нужно учесть 3 параметра, которые мы будем иметь на входе – процент инфляции, ставка по ипотечному кредиту и инвестиционные перспективы (процент, под который ты сможешь инвестировать накопления в случае аренды). Аксиома проста – чем больше инфляция и чем меньше ставка по ипотеке и инвестиционные перспективы – тем выгоднее будет ипотека. И, наоборот, — при небольшой инфляции, высокой ставке по ипотеке и хороших инвестиционных перспективах, выгоднее будет аренда. Особенно если эта аренда недорогая.

Общая рекомендация такая – если твой инвестиционный доход более чем процент инфляции + 6%, то тебе не стоит задумываться о покупке квартиры. Разве что, есть огромное желание иметь свой угол. Но, в таком случае, покупка квартиры – это потеря выгоды.

Надеюсь, эта статья поможет тебе определиться с выбором, друг! Можешь попробовать сам поиграть с цифрами, используя специализированный калькулятор.

Уютного тебе жилья и хороших соседей!

Ао аижк как платить через сбербанк онлайн

Оплата ипотеки (ипотечного кредита) — ВТБ 24, Сбербанк Онлайн, через банкомат, комиссия, инструкция, АИЖК

Главной трудностью, по мнению многих заемщиков, является само получение кредита. Это подача заявки, ожидание одобрения, сбор необходимых документов, оформление и прочая суета.

А потом вдруг оказывается, что о том куда, когда и как вносить ежемесячные платежи не совсем понятно. Волнение не позволило запомнить все, что по этому поводу говорил сотрудник банка.

Выдача и оформление ипотечных займов регулируются Федеральным законом № 102.

Главной обязанностью заемщика по договору ипотечного кредита является своевременное погашение долга. То есть в тот срок, что указан в договоре.

Именно эта обязанность обеспечивается собственно ипотекой — залогом недвижимого имущества, купленного на средства банка.

Внесение ежемесячного взноса

Для исполнения своих обязательств заемщик ежемесячно до указанной в договоре даты, вносит в банк определенную сумму.

Она состоит из:

- части суммы долга;

- процентов за использование кредита.

Их соотношение в платеже зависит от выбранной схемы погашения. Размер ежемесячного платежа также зависит от нее:

- При аннуитетных платежах сумма всегда одинакова. Но соотношение основного долга и процентов в ней будет различна. В первой половине срока будут погашаться преимущественно проценты. Ближе к концу срока платеж почти полностью будет составлять тело кредита.

- При дифференцированных платежах в первой четверти сумма ежемесячного платежа самая высокая, а затем постепенно снижается. Основную часть ежемесячных платежей составляет именно основной долг. Но такой способ погашения ипотеки встречается редко.

Непременным приложением к кредитному договору является график платежей.

Это документ, где указаны даты и суммы, которые предстоит вносить. Если часть долга погашается досрочно, составляется новый график.

Нарушение сроков грозит заемщику рядом неприятностей:

- самые мелкие из них — пени, которые набегают за каждый день просрочки;

- самая серьезная — потеря купленной в кредит квартиры.

Банк, у которого недвижимость находится в залоге вправе продать ее, чтобы вернуть себе долг.

Оплата ипотеки

Способы оплаты ипотеки всегда объясняются сотрудником банка при заключении договора. Их выбор зависит от возможностей, которыми располагает банк.

У крупных кредитных организаций их больше. Они могут включать в себя способы погашения через интернет-банк или другие современные виды.

ВТБ 24

ВТБ 24 предлагает множество способов погасить кредит:

- среди них есть традиционные, требующие визита в банк или на почту, заполнения квитанции и общения с операционистом;

- есть и те, которые контакта со служащими не предполагают, например, через банкомат;

- можно проделать оплату ипотеки ВТБ 24 и вовсе не выходя из дома, воспользовавшись интернет-банкингом.

Сбербанк

Сбербанк также готов предложить своим заемщикам максимально удобный для них способ погашения кредита.

Для держателей зарплатных карт есть возможность автоматического списания ежемесячного платежа со счета. Для этого необходимо оформить письменное поручение.

Это можно сделать только один раз, а в дальнейшем списание будет происходить автоматически.

Кроме того, заемщикам доступны:

- интернет-банк;

- мобильный банк;

- погашение через банкоматы и терминалы и т. д.

АИЖК

Агентство ипотечного жилищного кредитования в рамках реализации госпрограмм помощи в приобретении жилья выкупает кредиты у первоначальных кредиторов — рефинансирует.

При этом изменяются реквизиты счета, на который будут поступать платежи от должника. Об этом заемщику направляется уведомление, по тому адресу, что указан в кредитном договоре.

Об этом факте следует уведомить сотрудников банка, принимающих оплату по ипотечному кредиту. А также проверять правильность заполнения платежных документов.

Иначе поступление средств на нужный счет замедлится и возникнет просрочка.

Способы

Выбор конкретного способа из возможных определяется самим заемщиком:

- кому-то удобно платить по старинке, заполняя квитанцию передавая наличные операционистом;

- другие предпочитают проделывать все через интернет.

Рассмотрим плюсы и минусы каждого способа.

Через банкомат

Данный способ подходит клиентам тех банков, которые имеют сеть банкоматов в разных частях населенного пункта. Выбрав ближайший из них, можно вносить платежи с пластиковой карты или наличными, если банкомат предназначен для их приема.

Плюсы:

- можно выбрать удобный по расположению банкомат;

- редко возникают очереди (кроме Сбербанка);

- процедура не занимает много времени;

- нет необходимости общаться с банковскими клерками;

- не нужен паспорт.

Минусы:

- банкоматы часто ломаются;

- зачисление происходит, как правило, на следующий день.

Через интернет

Новейшие технологии затронули и банковское обслуживание. Подключив интернет-банк можно платить кредит из любой точки мира, безотносительно наличия в ней отделений нужного банка или банкоматов.

Потребуется только:

- подключение к сети интернет;

- пароль от личного кабинета онлайн-банка.

Разновидностью такого вида оплаты является мобильный банк.

Плюсы:

- платить можно в любое удобное время;

- нет необходимости искать отделение банка или банкомат;

- не требуются ни паспорт, ни даже банковская карточка;

- зачисление происходит быстро.

Минусы:

- необходим доступ в интернет;

- есть вероятность взлома и несанкционированного списания средств.

Сбербанк Онлайн

Сбербанк Онлайн — это интернет-версия Сбербанка. Имеет все преимущества и недостатки подобных сервисов.

Для возможности проведения оплаты требуются:

- счет в Сбербанке с которого будет производиться платеж;

- счет куда будут перечислены деньги;

- карта с подключенным мобильным банком;

- регистрация на сайте;

- вход в интернет-банк.

Через операциониста в банке

Самый простой и привычный способ внести ежемесячный платеж — это передать наличные деньги операционисту того банка, где оформлен кредитный договор.

Для этого потребуется:

- нанести в банк личный визит;

- предъявить паспорт для подтверждения своей личности.

Плюсы:

- деньги зачисляются на счет банка максимально быстро;

- вероятность ошибки крайне низка;

- есть возможность заплатить наличными;

- все операции совершает служащий банка.

Минусы:

- требуется паспорт;

- отделение банка может быть расположено далеко от дома и работы;

- скорее всего в банке будет очередь.

Безналичный перевод

Можно не производить платежи самому, а поручить это бухгалтерии по месту работы. В течение всего срока работы в данной организации часть зарплаты будет автоматически будет направляться на счет банка-кредитора.

Потребуется только представить в бухгалтерию реквизиты счета.

Плюсы:

- нет необходимости помнить об очередном платеже;

- все действия производит бухгалтерия.

Минусы:

- зачисление средств может занять до нескольких дней;

- не все работодатели согласны предоставить такую услугу.

Почта России

Единственным плюсом такого способа является повсеместное распространение почтовых отделений. То есть заплатить кредит можно даже там, где нет банков и интернета.

Минусы:

- перевод будет идти от одной до двух недель;

- за него берется комиссия;

- очереди на почту еще больше, чем в банках.

Терминал

Терминал является альтернативой банкомату. Платеж можно произвести наличными.

Если банк имеет возможность получать платежи через такие терминалы, то возможности заемщика погашать долг существенно расширяются.

Плюсы:

- доступность терминалов в любое время;

- удобное расположение;

- внесение наличных;

- отсутствие очередей.

Минусы:

- большая комиссия;

- платеж идет 1-3 дня;

- возможны проблемы с зачислением платежа;

- чек быстро выцветает.

Пошаговая инструкция

Для того, чтобы не допустить просрочек, необходимо выполнять следующие действия:

- Запомнить дату погашения, указанную в графике платежей и сумму, которую предстоит внести.

- Выбрать способ погашения долга.

- Убедиться, что платеж дойдет до наступления указанной в графике даты.

- Произвести платеж выбранным способом.

- Получить подтверждение (чек, квитанцию, СМС, электронное письмо и т.д.)

Дополнительные расходы

Комиссию за перечисление ежемесячного платежа придется заплатить, если:

- выбран почтовый перевод (1,65%);

- оплата производится через терминал (до 10%);

- платеж вносится не через свой банк (0,5-5%).

На видео о комиссии за внесение платежей

Как оплатить взносы АИЖК г. Орел

29 Август 2013

Прагматичным способом оплаты в пользу АИЖК, банковские реквизиты ИНН 5751030135, КПП 575101001, БИК 045402601, корреспондентский счет 30101810300000000601, расчетный счет 40702810647000001630, является использование устройств самообслуживания, банкоматов и терминалов, поскольку данный способ предоставляет возможность совершить оплату как по наличке так и по банковской карте, к тому же является малозатратным по времени из-за отсутствия занудных очередей. Смоделируем ситуацию, когда Вам необходимо провести платеж через информационно-платежный терминал Сбербанка на территории г. Орел Орловской области.

Заплатить взносы в АИЖК через терминал Сбербанка можно следующим образом

• Нажмите кнопку ПЛАТЕЖИ В НАШЕМ РЕГИОНЕ. • Выберите пункт меню ВСЕ ПЛАТЕЖИ • Следом ПРОЧИЕ. • Позиционируйтесь стрелками или выберите кнопку на экране по сокращенному наименованию получателя – АИЖК. Убедитесь, что выбрали верно, сверив реквизиты на экране платежного терминала. Руководствуясь инструкциям на экране, необходимо заполнить предъявленные ко вводу дополнительные реквизиты. Ввод данных может осуществляться путем набора на реальной или виртуальной клавиатуре терминала. • Введите значение (Фамилия, имя, отчество).Допустимая длина строки – 60 знаков. • Введите значение (Кредитн.договор).Допустимая длина числа – 15 знаков. Перед завершением транзакции платежный терминал перейдет на экран детализации данных по вашей операции. • Проведите верификацию данных на экране с Вашей квитанцией. Внимательно посмотрите на банковские реквизиты ИНН, расчетный счет, Наименование организации, а также Ваши данные по оплате, на итоговую сумму платежа.

• Завершите операцию, нажав кнопку ОПЛАТИТЬ или ДОБАВИТЬ В КОРЗИНУ.

Данный платеж проходит без комиссии. • Возьмите распечатанный чек-ордер в подтверждение операции. Помните что нужно забраться свою банковскую карту, в случае если проводили платеж безналичным путем.

Суждения экспертов

Подписаться на RSS

Предыдущее: Следующее:

Погашение кредита

После получения ипотечного кредита/займа и покупки на эти средства желаемого жилья, наступает время расчетов по кредиту.

Возврат кредита/займа и уплата процентов за пользованием кредитными средствами осуществляются путем регулярного перечисления платежей на счет владельца закладной (либо уполномоченной им организации).

Как правило, платеж по кредиту вносится ежемесячно, в зависимости от условий кредитного договора/договора займа. Суммы платежей и срок их погашения указаны в графике платежей, который прилагается к кредитному договору/ договору займа.

Личный кабинет заемщика — это удобный, современный и безопасный способ онлайн управления вашим ипотечным кредитом. Онлайн сервис предоставляет возможность осуществлять контроль и получать информацию по ипотечному кредиту в любое удобное для Вас время.

Способы погашения

Платежи по кредиту/займу можно вносить разными способами. Основным бесплатным способом перечисления денежных средств является перевод денежных средств через бухгалтерию организации в которой вы работаете. При наличии такой возможности у Вашего работодателя, Вам необходимо обратиться с заявлением в бухгалтерию работодателя.

Другими способами оплаты платежа по кредиту/займу является перевод:

-

через любую кредитную организацию, осуществляющую прием и перечисление платежей физических лиц на основании лицензии.

-

через банкоматы / терминалы, как с функцией приема наличных, так и без таковой (безналичная оплата).

Обращаем внимание, что при проведении платежей через кредитную организацию, платежный терминал с Вас может взиматься комиссия за перечисление денежных средств, установленная внутренними тарифами кредитной/не кредитной организации.

В соответствии с Федеральным законом от 26.07.2006 № 135-ФЗ «О защите конкуренции» (п. 2 ч. 1 ст. 11 указанного ФЗ: Запрещаются соглашения между хозяйствующими субъектами или согласованные действия хозяйствующих субъектов на товарном рынке, если такие соглашения или согласованные действия приводят или могут привести к установлению или поддержанию цен (тарифов), скидок, надбавок (доплат), наценок) Агентство не имеет возможности влиять на тарифную политику кредитной/некредитной организации.

Реквизиты платежа

Если АИЖК выкупило (рефинансировало) Ваш кредит/займ у первичного кредитора, могут измениться реквизиты для перечисления платежей. В этом случае на указанный в Вашем кредитном договоре адрес для корреспонденции придет официальное Уведомление. В Уведомлении будут содержаться новые реквизиты для перечисления платежей по кредиту/займу.

Реквизиты счета (счетов) АИЖК, указанные в Уведомлении, предоставляются Вам в индивидуальном порядке для исполнения обязательств по Вашей закладной.

В случае направления Вами денежных средств на иные счета либо по некорректным реквизитам возникает риск задержки поступления направленных Вами денежных средств, либо их зачисления в счет погашения обязательств по другой Закладной.

В связи с вышеизложенным настоятельно рекомендуем Вам:

-

обращать особое внимание на корректность реквизитов счета и иных данных, которые Вы предоставляете сотрудникам банков при оформлении платежей (рекомендуется предоставлять сотрудникам банков Уведомление как образец для оформления);

-

обращать внимание сотрудников банков, оформляющих Ваши платежи, на индивидуальный характер реквизитов Вашего счета для исполнения обязательств, требовать корректной подготовки ими платежных документов;

-

внимательно проверять реквизиты счета и иных данных в платежных документах, оформляемых сотрудниками банков и предоставляемых Вам для подписания.

Осуществление платежей по Вашей Закладной необходимо осуществлять по реквизитам указанного в Уведомлении!

В назначении платежа в платежном поручении необходимо указывать следующие обязательные параметры:

-

ФИО основного Заемщика (уполномоченного лица),

-

Номер Закладной по ЕИС АИЖК. Наличие номера Закладной необходимо для своевременной идентификации средств, направленных Вами в погашение задолженности по кредиту

-

Период, за который вносится платеж

Пример заполнения: «Платеж за август 2015 года по Закладной № 1234567891234 Иванов И.П.».

Наименование сервисного агента по своей закладной Вы можете узнать из Уведомления, которое направляется Вам при продаже закладной новому владельцу, либо, в случае неполучения Уведомления, по единому телефону Агентства 8 800 505 11 11.

Скачать реквизиты для бланка платежного поручения

Интернет-банкинг сегодня пользуется популярностью. Удаленное взаимодействие с финансовой организацией упрощает проведение платежей и управление счетами. Разберем подробно как можно оплатить ипотеку в Сбербанке Онлайн за пару минут не напрягая мозг и не выходя из дому.

Учреждение предоставляет такую возможность. Интернет-сервис компании позволяет производить платежи по кредиту, полученному в Сберегательном или в иных банках.

Изначально предстоит создать учетную запись. Процедура может быть выполнена при помощи банкомата или через интернет. Для ее проведения потребуется телефон, привязанный к банковской карте. Став обладателем личного кабинета на сайте Сбербанка, гражданин сможет осуществлять текущие платежи и досрочно погашать ипотеку.

Зачем нужен Сбербанк Онлайн

Зайдя в Сбербанк Онлайн, пользователь получает информацию обо всех принадлежащих ему картах, счетах, кредитах, депозитах и прочему. Личный кабинет открывает доступ к совершению ряда операций, где можно платить за ипотечный кредит в Сбербанке, а также выполнить следующие операции:

- открыть вклад, пополнить его или досрочно расторгнуть заключённый ранее договор;

- приобрести или продать валюту ;

- получить выписку по карте, узнать реквизиты или заблокировать ее;

- выполнить денежные переводы;

- оплатить штрафы, услуги ЖКХ, мобильную связь и интернет;

- заказать кредитование в Сбербанке, подав онлайн-заявку;

- узнать об остатках задолженностей по кредитам.

Посмотреть ипотеку, обязательный платеж и график платежей по ипотеке можно также в личном кабинете.

Преимущества использования интернет-банкинга

Сбербанк выступает не единственной финансовой организацией, позволяющей оплачивать ипотеку или совершать платежи и переводы в режиме онлайн. Подобная возможность имеется у большинства крупных финансовых организаций в РФ. Примером выступают ВТБ или Альфабанк. Клиент вправе самостоятельно выбрать, с какой финансовой организацией начать сотрудничество.

Особенности использования личного кабинета в разных финансовых организациях могут различаться. Но суть одна — собственноручное управление персональными счетами в удалённом режиме через интернет.

Чтобы получить доступ к системе, можно воспользоваться мобильными устройствами на ОСи android, iOS или Windows Phone. Создавая личный кабинет, Сбербанк преследовал следующие задачи:

- упрощение взаимодействия с клиентами;

- повышение финансовой грамотности населения;

- привлечение дополнительного внимания к предложениям организации;

- расширение списка доступных услуг, в перечень которых вошла оплата платежей онлайн;

- предоставление клиентам возможности самостоятельно выполнять банковские операции, платежи и переводы.

Как начать пользоваться онлайн-банкингом от Сбербанка

Если клиент хочет начать пользоваться возможностями Сбербанка онлайн, потребуется создать учётную запись. Доступ к системе могут получить лица, имеющие дебетовую или кредитную карту Сбербанка. Создание аккаунта осуществляется самостоятельно. Процедуру можно выполнить:

- через банкомат;

- во время визита в офис организации;

- посредством звонка на горячую линию;

- через интернет.

Если гражданин решил создать учетную запись при помощи банкомата, то обзавестись кодом доступа можно самостоятельно.

Процедура выполняется по следующей схеме:

- Гражданин начинает работу с банкоматом. Для этого в приемник вставляется карта, а затем вводится пин-код.

- В главном меню нужно выбрать раздел Сбербанк Онлайн и кликнуть на пункт, позволяющий получить логин и пароль.

- Дождаться, пока устройство предоставит квитанцию. На ней будет распечатана информация с требуемыми данными.

- Когда необходимо обзавестись кодами для подтверждения операций в личном кабинете, нужно получить одноразовые пароли, нажав на одноимённый пункт в меню.

Альтернативой выступает самостоятельная регистрация в режиме онлайн. Процедура проводится на официальном сайте компании. Предварительно нужно подключить мобильный банк.

Как быстро оплатить ипотеку через Сбербанк Онлайн: пошаговая инструкция

Удалённое внесение платежей позволяет избежать необходимости лично посещать офис финансовой организации, что существенно экономит время. Инструкция, как оплатить ипотеку через Сбербанк Онлайн, позволит заранее разобраться в особенностях процедуры и избежать сложностей. Необходимо придерживаться следующего алгоритма:

- Зайти на официальный сайт и авторизоваться.

- Пополнить счёт, который открыт в финансовой организации. Для этого потребуется зайти в раздел вклады и счета, а затем щелкнуть на соответствующий пункт. Предстоит активировать функцию «Пополнить счёт». Далее нужно кликнуть на графу «Перевод между счетами».

- Если необходимо заплатить за ипотеку через Сбербанк Онлайн, в появившихся пустых полях предстоит указать номер карты и варианты перевода.

- Нажать на кнопку «Перевести» и подтвердить операцию.

С помощью вышеуказанной схемы можно оплатить ипотеку через Сбербанк Онлайн в течение 5 минут. Но необходимо удостоверится, что деньги пришли на счёт. Для этого нужно выбрать в меню пункт «Кредиты», а затем перейти в раздел «Приобретение жилья» и ознакомиться с услугой, которая оплачивается. Здесь откроется информация о состоянии счёта. Финансовая организация позволяет производить расчёт досрочно. Но для этого предстоит написать заявление. Задолженность оплачивается посредством перечисления денег в пользу кредитной организации.

Вход в Сбербанк Онлайн

Переход в Сбербанк Онлайн выполняется на официальном сайте в личном кабинете.

Чтобы попасть в личный кабинет, потребуется указать логин и пароль, а затем кликнуть на кнопку войти. На номер телефона, привязанный к карте, придёт SMS с кодом. Он действует в течение 5 минут. Комбинацию предстоит указать для авторизации в системе. Если уложиться в установленный срок не удалось, код нужно запросить повторно.

Вход в Сбербанк Онлайн может быть выполнен с компьютера или телефона. Процедура авторизации идентична. Если используется мобильное устройство, система предложит установить приложение. Если клиент не хочет выполнять процедуру, можно зайти в меню браузера и кликнуть на пункт «Полная версия». Метод позволит получить доступ к окну авторизации через личный кабинет.

Сбербанк защищает клиентов. Во время каждого входа владельцу платежного средства приходит SMS-оповещение о том, что произошла процедура авторизации.

С какого счета списываются средства

Чтобы произвести платеж, нужно указать счет. Оформляя ипотеку в Сбербанке, гражданин подписывает договор на открытие займа. Счет будет использоваться для вычисления общей суммы и дальнейшего списания долга. Для выполнения процедуры открывается один из следующих вкладов:

- универсальный;

- до востребования;

- сберегательный счёт.

Все они предназначены для проведения расчетов. Поэтому процентная ставка по предложениям минимальна. Чтобы узнать, на какой счёт должна производиться оплата ипотеки в Сбербанк Онлайн, необходимо ознакомиться с кредитным договором или запросить данные через интернет.

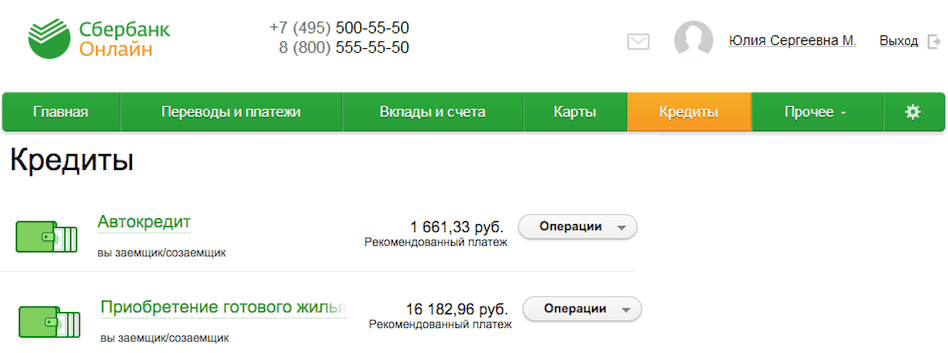

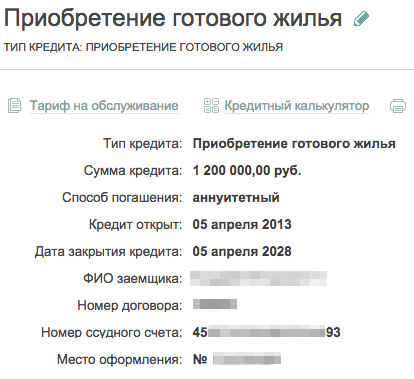

Во втором случае нужно зайти на вкладку Кредиты. В появившемся списке нужно выбрать интересующее предложение и кликнуть на него. На новой странице появится полная информация о продукте.

Здесь отображаются:

- тип услуги;

- предоставленная сумма;

- способы закрытия;

- даты предоставления денег в долг и момент погашения;

- сведения о заемщике;

- номер договора;

- место оформления;

- номер ссудного счёта.

Искомым реквизитом выступает последний параметр.

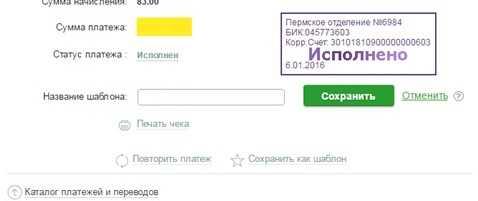

Как сохранить шаблон на оплату

Чтобы не вводить данные каждый раз, необходимо сохранить выполненный платеж как шаблон. Для этого нужно кликнуть на одноименную кнопку, которая появляется после перевода средств. Система предложит задать название шаблона. Затем предстоит подтвердить операцию, указав одноразовый SMS-пароль.

Шаблон появится в личном меню. Сюда и требуется переходить в дальнейшем для оплаты ипотеки. Воспользоваться шаблоном можно и через мобильное приложение. Он будет располагаться в разделе платежи в одноимённом подпункте.

Подключение приложения Сбербанк Онлайн и оплата ипотеки через мобильный банк

Рекомендуем установить приложение Сбербанка на мобильных устройствах. Это позволит совершать платежи при отсутствии доступа к компьютеру. Скачать для iOS можно на AppStore, для Android — в Play Market, а для Windows Phone — marketplace или Windows Phone Store.

Клиенту достаточно найти программу и начать загрузку. Приложение будет установлено на мобильное устройство автоматически. Чтобы воспользоваться им для оплаты ипотеки, необходимо придерживаться следующей инструкции:

- Гражданин заходит в приложение и выбирает вкладку платежи.

- Необходимо отдать предпочтение одному из двух пунктов — между своими счетами или клиенту Сбербанка. Разница состоит в том, что реквизиты счетов, принадлежащих клиенту, сразу же отображаются в приложении. Затем будет достаточно выбрать, откуда будут списаны средства и куда поступят. Если выбран пункт «Клиенту Сбербанка», потребуется самостоятельно ввести данные и твердить перевод при помощи короткого SMS-сообщения.

- Указать сумму списания и подтвердить выполнение перевода.

Можно ли погасить ипотеку в Сбербанке Онлайн досрочно

Оплата ипотеки через Сбербанк Онлайн может быть осуществлена до завершения срока действия договора. Обязательства удастся закрыть полностью или частично. Финансовая организация отменила сроки, выступающие ограничением для произведения расчёта. Раньше необходимо было ждать три месяца после выдачи кредита. Отсутствует и сумма минимального платежа.

Обращение в отделение банка теоретически ускорит зачисление средств на счёт. В отделении банка надо взять справку об отсутствии задолженности. Затем происходит закрытие ипотечного счёта. Гражданину предстоит снять обременение с недвижимости и аннулировать страховку.

Как рассчитать дату досрочного платежа

Если вы выполняете частично-досрочное погашение кредита через Сбербанк Онлайн, сумма уходит в счёт долга не сразу. Операция пройдет в момент, когда по графику нужно вносить очередной платеж. На следующие сутки после досрочного погашения составляется новая схема закрытия обязательств.

Досрочный расчет влечет уменьшение суммы основного долга и величину начисляемых процентов. Но последний день оплаты остаётся прежним. Меняется лишь размер ежемесячных платежей. Если регулярно досрочно оплачивать задолженность, можно существенно снизить сумму переплаты. В результате ее удастся погасить за один раз.

Ипотека в Сбербанк Онлайн платится также, как и любой другой вид займа.

Для расчёта можно воспользоваться ипотечным калькулятором.

Условия частичного погашения займа

Чтобы клиент мог погасить ипотеку Сбербанка досрочно, достаточно иметь на счету необходимую сумму денежных средств. Она зачисляется на карту или вносится через терминал. Затем предстоит написать заявление о закрытии обязательств до истечения срока действия договора.

Частичное досрочное погашение в Сбербанке выполняется лишь посредством сокращения размера ежемесячного платежа. Уменьшить срок закрытия обязательств не удастся.

Как узнать остаток задолженности

Для получения сведений об остатке задолженности, потребуется зайти в личный кабинет и перейти во вкладку Кредиты. Она располагается в верхнем правом углу. Чтобы узнать подробные сведения об интересующей задолженности, предстоит кликнуть левой кнопкой мыши по интересующему продукту. Система отобразит остаток и дополнительную информацию по услуге.

Сведения можно запросить и через мобильное приложение. Схема подачи запроса точно такая же, как и при использовании официального сайта компании.

Можно ли оплатить в Сбербанке ипотеку другого банка

Сбербанк Онлайн позволяет осуществить погашение кредита, полученного в другом банке. Для выполнения операции необходимо знать лишь ряд реквизитов. Предстоит действовать по следующей схеме:

- Зайти в свою учетную запись и перейти в раздел переводов и платежей.

- Выбрать пункт «Погашение кредита в другом банке», а затем указать регион, в котором производилось оформление ипотеки. Под рукой нужно иметь кредитный договор.

- Из появившегося списка возможностей нужно кликнуть на пункт «Кредиты и переводы в другой банк по БИК». Затем предстоит указать требуемую информацию из кредитного договора.

- Выбрать счёт, с которого будут списаны средства, затем продолжить выполнение операции. Система автоматически выдаст название банка и попросит указать номер счёта. Эти сведения указываются в кредитном документе.

- Отразить ФИО владельца кредитного счёта и «Продолжить». Далее указывается номер договора и сведения о контактном телефоне.

- Фиксируется сумма платежа. Она не должна быть меньше той, которая отражена в кредитном договоре. Происходит подтверждение транзакции. Для этого нужно ввести короткий пароль из SMS-сообщения.

Операция требует внесения комиссии. Ее размер составляет 1% от суммы, но не более 1000 руб. Средства будут перечислены на счёт в течение 3 рабочих дней. Желательно выполнять платежи заранее.

Другие способы оплаты ипотечных кредитов в Сбербанке

Исполнять кредитные обязательства необходимо своевременно. В иной ситуации могут начисляться пени или штрафные санкции. Существуют альтернативные способы платежей. Клиент вправе пополнить счёт одним из следующих способов:

- Онлайн-сервис. Метод позволяет перечислить деньги удалённо, но он требует оплаты комиссии.

- Внесение суммы в кассу. Метод считается самым надёжным. Лицо может быть уверено, что деньги поступили на счёт. Операционист оформит все документы и выполнит проводки в присутствии гражданина.

- Перевод с карты других банков. Метод пользуется популярностью. Но он сопряжен с комиссией. Советуем снять сумму и произвести платеж через терминал.

- Использование банкоматов. Они присутствуют во многих отделениях Сбербанка и торговых центрах. Применение банкомата может быть связано с дополнительными рисками, особенно, когда надо внести крупную сумму.

Советы по безопасной работе с ПО разработанным Сбербанком

Начиная работу, важно удостовериться, что соединение установлено с официальным сайтом организации. Все остальные ресурсы носят информационный и вспомогательный характер. Если сайт отличается по дизайну или неоднократно требует указать номер телефона, лучше прекратить работу с ним и покинуть ресурс. Если производится переход на незащищённое соединение, компьютер выдаст предупреждение. От применения таких систем также стоит отказаться.

Не советуем сохранять данные для входа в браузере или менеджере паролей.

Важно дважды проверять реквизиты платежа, сверять информацию, пришедшую в SMS и только затем подтверждать выполнение перевода. Если система предлагает указать пароль для процедуры отмены, скорее всего, произошло взаимодействие с мошенниками. Если поступило SMS-информирование о платеже, который не был совершён, необходимо незамедлительно обратиться в контактный центр.

Выводы

Использование системы Сбербанк Онлайн существенно упрощает внесение денежных средств для оплаты ипотечных кредитов. Гражданину не придется стоять в очереди. Важно проявлять бдительность при переводе. Если реквизиты неправильные, и гражданин подтвердил платеж, вернуть деньги не получится. Полное досрочное погашение через Сбербанк Онлайн лучше не производить. Безопасней внести деньги в кассу финансовой организации, а затем сразу же взять справку, подтверждающую, что обязательства полностью закрыты.

Оплата ипотеки через Сбербанк Онлайн

Сегодня банки предлагают своих клиентам множество способов взаимодействия по оплате пользования кредитными продуктами. Широкое разнообразие и постоянное совершенствование способов оплаты осуществляется для удобства заемщиков и привлечения новых потенциальных клиентов.

Сегодня банки предлагают своих клиентам множество способов взаимодействия по оплате пользования кредитными продуктами. Широкое разнообразие и постоянное совершенствование способов оплаты осуществляется для удобства заемщиков и привлечения новых потенциальных клиентов.

Оплачивать любые кредитные продукты, в том числе и ипотечные, можно путём внесения наличных денежных средств, перечисления денег со счета или карты или использованием интернет-банкинга. Сбербанк России как наиболее популярное кредитное учреждение страны поддерживает все обозначенные способы принятия денежных средств от своих клиентов.

О том, как оплатить ипотеку через Сбербанк онлайн (инструкция), мы расскажем в данной статье.

Способы оплаты ипотеки в Сбербанке

Сбербанк сегодня имеет самую многочисленную долю населения в качестве своих клиентов. Это обусловлено не только хорошим развитием зарплатных проектов банка, но и выгодными условиями кредитования, особенно жилищного.

Сбербанк выдаёт ипотеки практически всем категориям населения, в том числе льготникам и желающим рефинансировать займы других банков по более выгодным условиям.

Оплата ипотечных ежемесячных платежей должна осуществляться в четко установленные в кредитном договоре сроки. Любая даже незначительная просрочка оплаты чревата начислением штрафных санкций. Поэтому возможности и способам оплаты ипотечного займа многие заемщики уделяют особо важное внимание.

При заключении ипотечного соглашения со Сбербанком клиенту открывается специальный счёт, на который он должен будет ежемесячно зачислять определенные суммы денежных средств.

В Сбербанке платить ипотеку можно следующими способами:

- Внесение средств в отделении банка. Таким образом можно быть точно уверенным, что деньги не потерялись и были зачислены банком во время их оплаты. Но постоянно посещать банк не совсем удобно многим заемщикам, тем более если рядом с домом или работой нет его отделения.

- Оплата ипотеки через банкоматы Сбербанка. При таком способе оплаты комиссия за перечисление денежных средств не взимается. Но для этого также нужно тратить время на поиск банкомата и стоять в очереди.

- Переводы с карт и счетов других банков. Это довольное удобный способ оплаты, но требующий дополнительных затрат в виде комиссии за перевод.

- Сбербанк онлайн. Самый удобный способ взаимодействия с банком. Для этого лишь требуется установить на телефон или любой другой гаджет приложение и в любое время дня и ночи осуществлять с помощью него переводы.

Оплачивать ипотеку можно даже по кредитной карте Сбербанка. Но такая операция не оправдывает себя с экономической точки зрения. Комиссия по списанию средств с кредитной карты может превышать проценты по ипотеке.

Преимущества использования Сбербанк онлайн

Некоторые граждане до сих не доверяют такому способу оплаты, переживая за сохранность своих денежных средств. Волноваться не стоит, Сбербанк онлайн работает давно и надежно. Устанавливается приложение Сбербанк онлайн абсолютно бесплатно.

Кроме того, такой метод оплаты ипотечного долга имеет и ряд других ощутимых преимуществ, в частности:

- Возможность устанавливать на любые гаджеты;

- Работа в круглосуточном режиме;

- В приложении всегда сохраняются платежные поручения и чеки по операциям, которые могут служить доказательством переводов;

- Не взимается комиссия за оплату ипотечных платежей;

- Возможность подключения функции автоплатежа, при которой деньги будут списываться в автоматическом режиме с Вашего счета в одно и то же время;

- Возможность создания шаблонов по ипотечному платежу для того, чтобы каждый раз не вводить вновь реквизиты оплаты.

Кроме того, в приложении формируется статистика, где можно посмотреть количество денежных средств, потраченных на те или иные обязательства.

Помимо оплаты платежей по ипотеке в приложении можно оплачивать услуги связи, вносить коммунальные платежи, делать переводы родным и близким. Приложение Сбербанк онлайн значительно упрощает взаимодействие с банком по многим вопросам.

Как заплатить за ипотеку в Сбербанк онлайн?

Оплата ипотечных платежей через систему Сбербанк онлайн в режиме ежемесячного взаимодействия довольно проста. Особые удобства появились с момента введения функции автоплатежа и создания шаблона.

Таким образом заёмщик больше может не переживать о просрочке оплаты и начисления штрафов и пеней банком. Система все сделает за него, главное правильно ее заранее подготовить к этому. Об этом и пойдёт речь далее.

Регистрация в Сбербанк онлайн

Чтобы совершить платеж и наладить работу системы, нужно прежде всего зарегистрироваться в приложении. Сделать это несложно. Просто скачать приложение в онлайн маркете нельзя, нужно его запустить при помощи сотрудников Сбербанка.

Существует два способа подключения Сбербанка онлайн:

- Подключение через банкомат. Для этого требуется вставить свою банковскую карту в банкомат и выбрать опцию подключения Сбербанк онлайн. Дальше достаточно следовать рекомендациям на экране. Часто консультанты в банках помогают осуществить подключение.

- Через сайт банка. Такой способ тоже вполне не плох, главное убедиться в том, что Вы находитесь именно на официальном сайте Сбербанка. Таким методом часто пользуются мошенники, прикрываясь схожими дизайнами и интерфейсами сайта банка.

Главное правило – никому нельзя сообщать при регистрации пятизначный код, поступающий Вам на телефон ни под каким предлогом.

Иначе Ваши денежные средства будут присвоены мошенниками, которые получат полный доступ к Вашей карте. Ее придётся в короткие сроки блокировать и обращаться в полицию.

Оплата платежей по ипотеке через Сбербанк онлайн

После того, как регистрация завершена, можно скачать на телефон или компьютер одноименное приложение банка. Приложение в принципе можно и не скачивать, а пользоваться банкингом через посещение сайта.

Для этого Вам потребуется совершить следующий алгоритм действий:

- Заходим на сайт банка, авторизуемся (вводим имя и пароль) и нажимаем кнопку «войти».

- Вам на номер телефона придёт одноразовый код, который нужно будет ввести на сайте для входа в личный кабинет.

- Вы должны найти тот счёт, который был открыт специально под ипотечный договор. Сбербанк в этом случае открывает либо универсальный, либо сберегательный, либо до востребования счёт. На универсальном всегда должно оставаться как минимум 10 рублей после списания банком средств, на двух других такое условие не распространяется.

- Нажмите вкладку «вклады и счета» и выберите кнопку «пополнить». Таким образом Вы сможете перевести на ипотечный счёт денежные средства с другой карты, к примеру, зарплатной.

- Нажмите на графу «перевести между своими счетами и вкладами» и заполняйте поля в открывшемся окне. После того, как все будет заполнено, можете смело нажимать кнопку «перевести».

- Далее нужно будет подтвердить операцию при помощи одноименной кнопки. Тогда в приложении Вы увидите уведомлении об исполнении платежа.

- После этого следует зайти на верхней панели в раздел «кредиты» и найти там «приобретение готового жилья».

- Там Вы сможете увидеть всю информацию по ипотечному договору и убедиться в том, что оправленные денежные средства были на данный счёт зачислены.

Больше ничего делать не нужно. Деньги банк спишет с ипотечного счета, когда настанет обозначенное в договоре время для этого списания.

С недавнего времени у Сбербанка появилась возможность подключать дополнительные счета для оплаты ипотечного долга. Таким образом, в 2020 году при недостатке средств на ипотечном счете банк автоматически сканирует другие карты и счета и при наличии на них денежных средств списывает их в счёт погашения долга.

Это значительно упрощает процедуру оплаты ипотеки. Подключить такую возможность можно в любом отделении Сбербанка России.

Как гасить ипотеку в Сбербанк онлайн досрочно?

Можно ли оплатить ипотеку через Сбербанк онлайн, мы определились. Теперь стоит уделить отдельное внимание возможности досрочного погашения жилищного займа таким способом.

Итак, как досрочно погасить ипотеку в Сбербанке через Сбербанк онлайн? Принятие решения о досрочном погашении ипотечного займа может быть основано на многих причинах.

Как правило, это банальное желание как можно быстрее освободиться от долгового бремени, стать полноправным владельцем личной собственности и больше не думать о совершении своевременной оплаты по договору.

Когда решение заемщиком уже принято о досрочном погашении займа, он должен совершить следующие действия:

- Написание заявления на досрочное погашение. Банк должен знать о Вашем намерении, иначе он по стандартной схеме спишет с Вашего счета привычную сумму денежных средств, а остальные деньги так и останутся лежать на счете до следующего списания. Для этого придётся посетить отделение банка или направить его в электронной форме в банк через сайт.

- Перечисление необходимой суммы на ипотечный счёт любым из ранее рассмотренных способов оплаты. Самым предпочтительным, как мы уже отмечали, считается способ оплаты через Сбербанк онлайн.

- Банк спишет обозначенную сумму на следующий день после получения Вашего заявления. При этом уменьшена будет сумма основного долга, срок же ипотечного кредитования при досрочном погашении изменяться не будет.

- После списания этой суммы, банк пересчитает Ваши обязательства. Таким образом будет сформирован новый график платежей и новая сумма ежемесячной оплаты.

Сбербанк России не взимает дополнительные комиссии или штрафные санкции за досрочное погашение ипотечного займа.

Досрочно можно погасить ипотеку как в полном объеме, так и лишь частично. Чтобы воспользоваться такой возможностью при помощи Сбербанк онлайн, нужно убедиться, что в Вашем личном кабинете такая функция доступна.

Как правило, ее нужно заранее подключать при помощи менеджера банка. Если она подключена, то в графе «кредиты» личного кабинета будет вкладка «досрочное погашение».

Прежде чем проводить досрочную оплату ипотеки можно на сайте банка проверить выгодность такого действия с помощью онлайн калькулятора. Сбив в него планируемую для погашения сумму, можно получить данные нового графика платежей по ипотеке и размер переплаты по заемным средствам.

Сбербанк России делает все для того, чтобы его клиенты могли с легкостью и без лишних трудностей осуществлять платежи по всем кредитным продуктам.

С помощью погашения ипотечного займа через Сбербанк онлайн заёмщик избавляет себя от лишних взаимодействий с банком, от рисков просрочки и начисления штрафов.

Система осуществляет списание денежные средств в автоматическом режиме без участия заемщика. Ему лишь нужно позаботиться о том, чтобы в конкретный день на ипотечном счете находились денежные средства в необходимом объеме.

Как правильно выплачивать ипотеку

При заключении ипотечного договора банк предоставляет заемщику свои средства под проценты, а он в свою очередь обязуется выплачивать ежемесячно определенную сумму. Все условия оплаты подробно прописываются в договоре. Сотрудники банка в обязательном порядке проинформируют заемщика о сроках оплаты и штрафах при нарушении условий.

Правила оплаты ипотечного кредита

По любым вопросам относительно платежей нужно обращаться к кредитному менеджеру. Информация по поводу того, сколько нужно выплачивать в месяц за ипотеку, присутствует в кредитном договоре.

Банк согласует с заемщиком график ежемесячных платежей, нарушение которого ведет к различным проблемам для заемщика. Основные моменты:

- Открытие счета. В момент подписания договора в банке-кредиторе заемщик открывает специальный счет. На него будет поступать ипотечная сумма и ежемесячные платежи. На этот номер счета необходимо переводить деньги. Сумма снимается каждый месяц одного и того же числа.

- Расчет средств. График платежей составляется на этапе оформления ипотечного договора. По правилам, ежемесячный взнос не должен превышать 40% от общего дохода. Заемщик должен самостоятельно рассчитывать свои доходы и расходы, трезво оценивать возможность длительных платежей. Чем меньше срок кредитования и больше сумма займа, тем выше ежемесячный платеж.

- Соблюдение сроков. В договоре обязательно указывается дата совершения платежа. За пару дней до указанной даты банк пришлет заемщику смс с напоминанием. Дата, указанная в договоре, является датой списания денег со счета. Если платеж совершается через сторонние организации, требуется время для его поступления на счет, необходимо совершить платеж заранее. Если оплата производится день в день, делать это нужно в кассе банка-кредитора. Только так сумма поступает сразу на счет банка.

- Соблюдение правил досрочного погашения. В кредитном договоре присутствует информация, сколько надо выплачивать ипотеку, а также дата последней выплаты при соблюдении графика. Необходимо учитывать, что некоторые кредитные организации вводят систему органичений за досрочное погашение, что указывается в договоре.

- Платежи через сторонние организации. Оплачивать ежемесячные взносы по ипотеке можно через другие организации, если отделение банка-кредитора недоступно. Осуществлять платежи можно через Почту России. В этом случае платеж будет идти не менее недели, его осуществляют дней за 10 до финальной даты платежа. Оплатить ипотеку можно через другой банк, но с учетом комиссии за услугу. Деньги на счет поступают быстро, в течение 2-3 дней. О том, как платить ипотеку Сбербанка, можно узнать на сайте банка. Оплатить ипотеку можно через онлайн банк, пополнив счет с карты Сбербанка.

Как выплачивать ипотеку выгодно: какие виды платежей существуют

Существует 2 вида платежей: аннуитетные и дифференцированные. Чаще всего банки предлагают аннуитетные платежи при заключении кредитного договора, но в некоторых случаях заемщик вправе выбрать вид платежей самостоятельно.

Как правило, заемщики обращают внимание только на то, сколько надо выплачивать ипотеку, и на размер переплаты. Но правильно выбрать вид платежа важно для определения собственной выгоды. После заключения договора поменять вид платежей трудно.