Содержание

- Состав и сроки отчетов для ИП и ООО

- Часто задаваемые вопросы о сдаче нулевых отчетов

- Представление нулевой отчетности в ПФР

- Что будет, если не сдавать отчетность?

- Ликвидация ООО при несдаче отчетности

- В каких случаях нельзя сдавать нулевую отчетность?

- Как именно можно сдать нулевую отчетность?

- Какие конкретно отчеты сдаются?

- Зависимость отчетности от системы налогообложения

- Как составить нулевую отчетность для ООО

- При спецрежимах

- Нулевая отчетность: это что

- Ответственность за неподачу отчетности

- Нулевая отчетность при ОСН по стандартной декларации: нюансы

- Что представляет собой специальная нулевая декларация?

- Нулевая декларация по Приказу № 62: особенности заполнения

- Если нулевая декларация не предоставлена: возможные санкции

- Резюме «Вопрос-ответ»

- Как сдать нулевую отчетность для индивидуального предпринимателя на УСН и ЕНВД?

Состав и сроки отчетов для ИП и ООО

Ниже перечислены все обязательные документы для отчетности предпринимателей и организаций, в том числе, если активной деятельности за отчетный период не производилось. Итак, необходимо сдать:

- Декларацию по налогу на добавленную стоимость – сдают каждый квартал не позднее 25 числа месяца, идущего за налоговым периодом.

- Декларацию по НД – сдают каждый квартал не позднее 28 числа после истечения налогового периода.

- Декларацию по налогу на недвижимое имущество – сдают каждый квартал до конца 30 месяца после истечения налогового периода.

- Отчет в ФСС – сдают каждый квартал не позже 20 числа, после истечения налогового периода.

- Отчет в ПФР – сдают каждый квартал до 15 числа 2-го месяца, идущего за налоговым периодом.

- Отчеты бухгалтерские – сдают 1 раз в год до окончания 1-го квартала.

В случае отсутствия движения средств и появления объектов налогового обложения можно составить общую упрощенную налоговую декларацию вместо отчетов по НДС и налогу на доходы. Сдать ее в налоговую инспекцию необходимо до 20 числа месяца, который идет за отчетным кварталом. Предпринимателям, которые не имеют сотрудников, не нужно отчитываться перед фондами. ИП и организации, у которых нет сотрудников, подают нулевую декларацию по УСН 1 раз в год (до конца первого квартала – для организаций, и до конца апреля – для индивидуальных предпринимателей) и расчеты в Фонд соцстрахования и ПФ. Срок подачи такой же. Также, можно оформить и упрощенную единую налоговую декларацию.

Если вы не знаете, как сдавать нулевой отчет по НДФЛ, или вам требуется помощь в подготовке и сдаче нулевой отчетности в налоговую инспекцию, то наш дежурный юрист готов оказать вам оперативную помощь в данном вопросе. Просто оставьте свою заявку в форме в конце статьи (или во всплывающем окне внизу экрана) и наш сотрудник свяжется с вами в ближайшее время.

Часто задаваемые вопросы о сдаче нулевых отчетов

Что будет, если не отправлять отчетность?

Если налогоплательщик не сдал нулевой отчет в срок, на него будет наложен штраф. С учреждений – 1000 руб.; с должностных сотрудников – 300-500 руб. Кроме того, налоговая инспекция может заблокировать счет компании, если ею не предоставлены отчеты в установленный срок. ПФР также вправе оштрафовать учреждение за просрочку отчетности.

Может ли руководитель учреждения не получать заработную плату?

Поскольку начисление взносов в фонд производится с зарплаты, то возникает такой вопрос: зарегистрирована компания, в которой числится только руководитель, а зарплаты нет? Большинство учреждений, где директор одновременно является учредителем, в случае отсутствия деятельности зарплату не начисляют. Ответ на вопрос дает письмо Министерства финансов № 03-04-07-02/13 от 07.09. 09, где сказано, что если с руководителем договор не заключался, то и обязанности, начислять зарплату, тоже нет.

Необходимо ли подтверждение права на «нулевку»?

Как правило, проверяющие не требуют дополнительной документации для подтверждения права на нулевую отчетность. Но в определенных случаях рекомендуют прилагать письмо о том, что на протяжении отчетного периода учреждение не получало прибыль и не осуществляло деятельность. Иногда проверяющий орган может запросить в банке, где открыт счет компании, выписку движения финансов.

Представление нулевой отчетности в ПФР

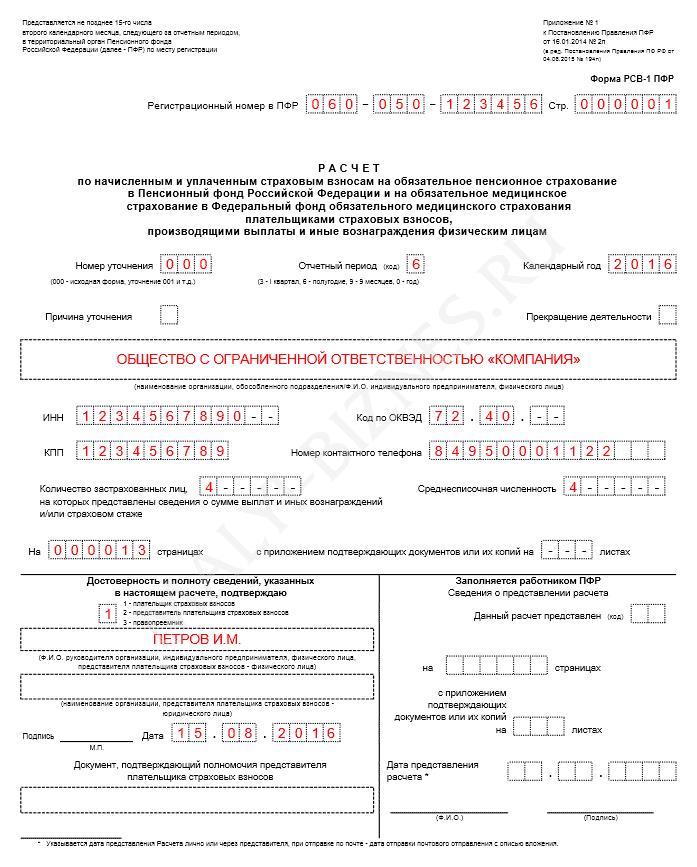

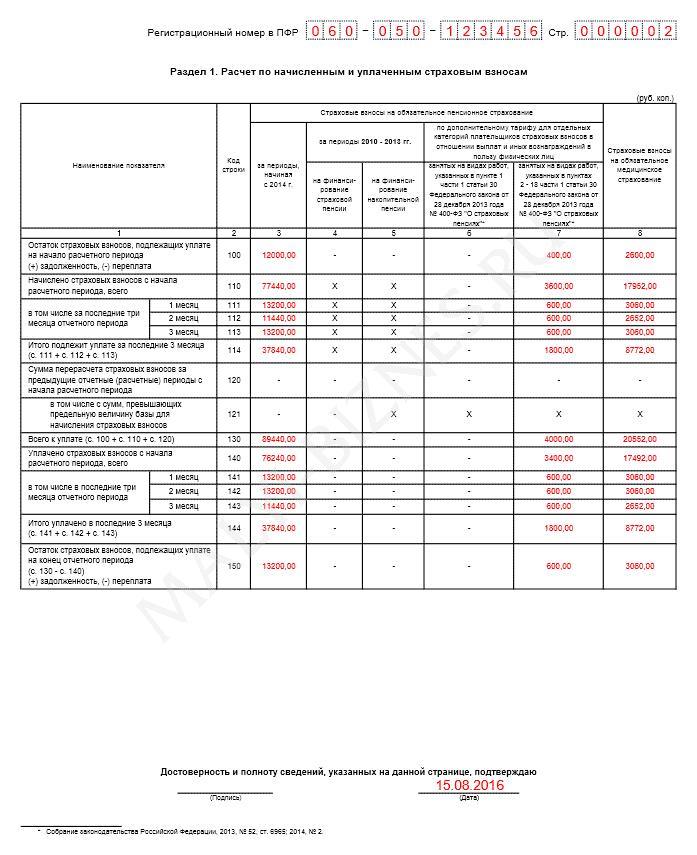

Для начала нужно скачать форму. Если в организации установлена соответствующая бухгалтерская программа, она должна иметь такую форму. Если нет, то пустой бланк и заполненный образец можно взять с нашего сайта.

бланк нулевого отчета в ПФР (форма РСВ-1 ПФР)

Какие листы заполнять?

Сведения, которые нужно заполнить выделены красным цветом. Форма РСВ-1 включает 3 страницы, но если сдается отчетность нулевая, 2-я страница не заполняется.

Где брать данные для заполнения нулевого отчета в ПФР?

КПП и идентификационный номер можно посмотреть в документе о постановке на учет в МИФНС.

Код регистрации в Пенсионном Фонде – есть в извещении страхователя. Коды ОКПО, ОКВЭД, ОКАТО можно взять в письме органа статистики.

Особенность составления «нулевки» состоит в заполнении строки «средняя численность». Если учреждение не осуществляло деятельность в отчетном периоде, значит, сотрудник в нем один – руководитель. В нужной строке ставим цифру 1.

Необходимо заполнить и основную информацию об организации: наименование, адрес, используемую систему налогового обложения.

Как доказать сдачу отчета?

При сдаче отчетности в Пенсионный Фонд необходимо попросить принимающего работника проставить на 2-м экземпляре отчета отметку о принятии, а в случае отправки почтой нужно сохранить извещение.

При передаче отчета по телекоммуникационному каналу от ПФР необходимо получить сообщение о приеме. Таким сообщением можно доказать сдачу отчета.

Если вам требуется помощь в подготовке и сдаче нулевого отчета в ПФР, то оставьте заявку во всплывающей форме внизу окна, и наш юрист оперативно окажет вам квалифицированную помощь в данном вопросе.

Что будет, если не сдавать отчетность?

Важно понимать, что обязанность по сдаче отчетности лежит на всех ООО и не зависит от того, есть ли у компании прибыль или нет. Важно в любом случае сообщать о финансовом состоянии предприятия. Таким образом, если речь идет об отсутствии доходов, то отчитываться перед налоговиками все равно надо. Это оговаривается действующим законодательством, в частности, пунктом 5 статьи 174 Налогового Кодекса РФ. Так что каждое ООО обязано сдавать информацию о своей деятельности, даже если она не ведется. В обиходе эта процедура именуется сдачей «нулевой» отчетности, но законодательно такой термин нигде не закреплен. Декларация называется таковой неофициально. Именуется она так исключительно потому, что у ООО по какой-либо причине не было доходов за налоговый период. Учитывая данный факт, исчисленный налог становится равным нулю и, следовательно, это отражается в соответствующих документах. Отсюда, собственно, и пошло название «нулевка» или «нулевая отчетность».

Как известно, далеко не всегда и не всем удается соблюдать установленный порядок и подавать документы вовремя. Возможно, это просто лень и отсутствие желания заниматься заполнением бумаг. Естественно, причиной может быть и банальная нехватка времени. Сталкиваясь с одним из этих факторов, многие предприниматели задумываются над вопросом: а что будет, если вообще не сдавать отчетность? Опасностей может быть несколько и одна из них – это полная утрата юридического лица. В соответствии с законом компания может быть ликвидирована и зачастую это кроет в себе определенные проблемы для бизнеса. Примечательно, что сделано это может быть, как в судебном, так и во внесудебном порядке, то есть, исключительно по решению налоговых органов. Так что если предпринимателю действительно важен статус его предприятия, то стоит учитывать и этот фактор.

Подчеркнем, что ликвидация ООО без судебных тяжб возможна только при условиях, указанных в пункте первом статьи 21.1 ФЗ от 08 августа 2001 года. В этом документе говорится о следующих пунктах:

- ООО в течение последних двенадцати месяцев, предшествующих принятию решения о ликвидации, не сдавало отчетность;

- ООО не вело никаких операций по своим банковским счетам.

Впрочем, говорить о стопроцентной ликвидации ООО в таких случаях тоже нельзя. Как правило, это чаще теория, чем закономерность. Судебная практика показывает, что отсутствие движения денежных средств по счетам не является единственным поводом для ликвидации предприятия. То есть, при желании предприниматель может доказать обратное даже в суде. В частности, ликвидация невозможна, если у ООО есть документальные основания того, что фактически оно все-таки вело свою деятельность. Для ликвидации ООО необходимо, чтобы соблюдались сразу два указанные выше условия. Так что налоговикам потребуется еще и доказать, что предприятие необходимо ликвидировать. Однако и такая ликвидация является лишь их правом, а никак не обязанностью. Зачастую фирмы, которые не ведут своей деятельности, могут находится в ЕГРЮЛ достаточно долго. Налоговики также ценят свое время, поэтому закрывать моментально ООО никто не будет.

Только не стоит думать, что можно попросту забыть об отчетности на некоторое время и надеяться на то, что про ООО «забудут». Даже в том случае, если налоговики сегодня не ликвидируют компанию, это не значит, что они не заинтересуются ее деятельностью в дальнейшем. Кроме того, за отсутствие отчетности возможно наложение штрафов на ответственных лиц. Наказанием здесь является штраф в виде 1000 рублей и взимается он за каждую непредставленную форму отчетности (подробнее об этом говорится в пункте первом статьи 126 Налогового Кодекса РФ). Несдача «нулевой» отчетности грозит должностным лицам компании штрафом в размере от 300 до 500 рублей (это указывается в пункте первом статьи 15.6 КоАП РФ). Более того, даже если все штрафы будут оплачены, все равно необходимо будет потом сдать отчетность (это отмечено в пункте 4 статьи 4.1 КоАП РФ).

Ликвидация ООО при несдаче отчетности

Если же дело все-таки дошло до ликвидации, то налоговики обязаны соблюдать все процедуры, установленные действующим законодательством. Речь, в частности, идет о пунктах 3 и 4 статьи 21.1 ФЗ №129. Собственно, эти пункты актуальны и в суде, когда предприниматель доказывает правомерность ликвидации предприятия. Рассмотрим, как весь процесс происходит на практике.

Первоначально в «Вестнике государственной регистрации» публикуется решение о предстоящем исключении ООО из реестра. Публикация сообщения осуществляется в течение трех дней с момента принятия такого решения. Очевидно, что владелец бизнеса может и не узнать об этом сообщении сразу. Следовательно, уже на этом этапе у него могут возникнуть проблемы, когда, например, он решит вновь начать свою деятельность. Кроме того, в этом же журнале публикуются сведения о порядке и сроках подачи заявлений от всех заинтересованных лиц (то есть, от представителей самой компании, ее кредиторов и других лиц, чьи интересы в данном случае затрагиваются). Опять же, эти люди также могут быть не в курсе всех событий, поэтому возможны некоторые затруднения и в этом направлении. В «Вестнике государственной регистрации» публикуется адрес, по которому могут быть направлены соответствующие заявления. То есть, если у ООО имеются долги, то кредиторам важно своевременно отправить об этом письма. Последние, в свою очередь, должны быть направлены не позже, чем через три месяца с момента публикации решения о том, что ООО будет ликвидировано. Если же подобных заявлений в трехмесячный срок не поступило, то налоговики уже стопроцентно исключают недействующее предприятие из ЕГРЮЛ – об этом подробнее говорится в пункте четвертом статьи 21.1, а также в пунктах 7 и 8 статьи 22 ФЗ №129. Как показывает практика, суды, в свою очередь, также подтверждают правомерность закрытия компании через указанные три месяца. В дальнейшем владельцу бизнеса, в лучшем случае, будет предоставлено право на обжалование действий суда. Однако на практике, опять же, все остается без изменений и «вернуть» свою фирму в таком случае уже не удается.

Важно не затягивать с отчетностью, чтобы не столкнуться с более серьезными проблемами в дальнейшем. Так что в том случае, если предприниматель в какой-то период не ведет деятельность, но при этом не хочет закрывать свое предприятие, он обязан сдавать нулевую отчетность вовремя. Как минимум, он рискует нарваться на штрафы и при этом подавать декларацию все равно придется. Далее попробуем разобраться в деталях такой процедуры.

В каких случаях нельзя сдавать нулевую отчетность?

Многое зависит, например, от размера фиксированных страховых взносов. В частности, если они у работников ООО больше суммы исчисляемого налога, либо равны ему, то снизить налоговую нагрузку больше, чем на пятьдесят процентов от суммы взносов, у компании не получится. Все-таки нужно понимать, что взносы – это совсем другое, поэтому их платить требуется постоянно.

При этом совсем не стоит думать, что данная статья расходов может быть исключена в ООО, в которых есть только один учредитель. Даже если у предприятия только один работник – это директор (он же владелец ООО), то сдавать нулевую отчетность также не удастся. Как и в предыдущем случае, возможно лишь снижение налоговой базы на пятьдесят процентов за счет страховых взносов. Важно понимать, что по трудовому законодательству директор является таким же сотрудником, как и все, поэтому и ему положена зарплата. То есть, совсем оплаты страховых взносов никак не обойтись. Так что нет смысла надеяться на то, что отсутствие деятельности – это возможность сэкономить личные средства.

Как известно, упрощенная система налогообложения может быть одной из двух видов – это, в частности, «шесть процентов от дохода», либо «доходы минус расходы». Отдельно стоит сказать об ООО, у которых действует налогообложение в виде «доходы минус расходы». Если по итогам отчетного периода такая компания осуществляла деятельность, но у нее образовался существенный убыток, сдавать нулевую отчетность она тоже не может. Это связано с тем, что в такой ситуации выплачивается минимальный налог – это один процент от дохода.

Таким образом, нулевая декларация подается только при соблюдении двух условий:

- ООО не ведет никакой деятельности;

- у компании отсутствуют доходы.

Следовательно, если предприниматель хочет просто сдать «нулевку», ведя деятельность, можно столкнуться с определенными проблемами. Налоговая инспекция, в свою очередь, может начать сомневаться в правдивости предоставленных сведений. Для того, чтобы убедиться в отсутствии доходов, проверяется счет компании в банке или касса. Если никаких операций не происходило, то вопросов больше не возникнет. Если же деньги все-таки поступали на счет, то, вероятно, потребуется объяснить их происхождение. Например, это может быть пополнение счета личными средствами, либо деньги предназначались для возврата долгов. Так что ни в коем случае не стоит использовать нулевую декларацию в качестве способа для избавления от уплаты налогов.

Как именно можно сдать нулевую отчетность?

Иногда владельцы бизнеса просто ленятся или забывают про то, что требуется регулярно отчитываться перед налоговыми органами. Печально, но факт: по-прежнему многие предприниматели убеждены, что сдача отчетности обязательно сопряжена с бюрократическими проволочками и потерей большого количества времени. На самом деле особой проблемы здесь нет, поэтому сегодня абсолютно любой человек может легко сдать нулевую отчетность ООО. Для этого можно, например, обратиться в специализированные фирму, где буквально за символические деньги сделают все именно так, как нужно. Сегодня на данном рынке много профессионалов предлагает свои услуги, поэтому даже в относительно небольшом городе всегда можно найти людей, которые этим занимаются. Еще одним вариантом можно назвать отчетность через интернет – для этого есть соответствующие онлайн-сервисы. Для такой сдачи отчетности достаточно сделать запрос в духе «сдать отчетность онлайн» и поисковик выдаст несколько сайтов, которые позволяют выполнить все процедуры очень быстро.

Какие конкретно отчеты сдаются?

Итак, если компания в течение налогового периода не вела никакой деятельности и движений по счетам у нее не было, то она должна сдать нулевую декларацию по УСН. Сделать это необходимо в срок до тридцать первого марта отчетного периода. Любопытно, что одной лишь декларацией вопрос не ограничивается – необходимо сдавать и другие документы. Какие конкретно – разберем ниже.

В частности, необходимо подавать сведения о среднесписочной численности сотрудников. Причем, это касается и тех компаний, у которой нет работников вообще. Такие данные подаются в срок до двадцатого января год, идущего за отчетным. Некоторые предприниматели порой надеются, что вопросов к ним будет меньше, если у ООО будет только один учредитель. Однако в реальности нужно подавать информацию и о нем. Налоговики имеют полное право оштрафовать предпринимателя, если таковой отчетности не будет.

Сдается также и годовая бухгалтерская отчетность вместе со статистикой. В этих документах отражаются итоги деятельности за соответствующий период. Под подводимыми итогами подразумеваются деньги на счетах, долги, имущество, прибыль или убытки организации. То есть, фактически все финансовые операции, связанные с ООО, должны отражаться в соответствующем отчете. Примечательно, что бухгалтерская отчетность в принципе не может быть нулевой. Причем, это не зависит от того, ведется бизнес или нет. Дело в том, что любое ООО имеет уставный капитал, поэтому он также отражается в бухгалтерской отчетности. В связи с этим не стоит думать, что можно забыть о регулярных отчетах на период, во время которого деятельность не ведется.

Не стоит забывать о про стандартные страховые взносы – отчет по ним также требуется сдавать в ИФНС вне зависимости от прибыли. Не имеет значения и то, начислялась ли сотрудникам зарплата или нет. Как мы и говорили выше, если в компании есть директор (он же единственный учредитель), то расчет нужно производить даже в том случае, если ему заработная плата не выплачивается. Фактически директор является застрахованным лицом, поэтому и по самому себе учредителю необходимо сдавать отчетность. Отчет в ПФР подразумевает заполнению и сдачу форм ОДВ-1, СЗВ-стаж, СЗВ-Корр, СЗВ-Исх. Если у ООО единственный работник (генеральный директор), то все документы сдаются на него. Причем, сделать это необходимо до первого марта.

Итак, выше мы перечислили обязательные виды отчетности. Помимо них, можно сказать, существуют еще и индивидуальные варианты отчетов, которые сдаются в зависимости от конкретной ситуации. Например, это касается форм 6-НДФЛ и 2-НДФЛ с нулевыми показателями – их представлять в ИФНС уже не требуется. Впрочем, если такой отчет будет сделан, то налоговики обязаны принять и его. Возможно, потребуется сдать нулевую книгу учета доходов и расходов. Правда, это делается уже в случае запроса от налоговой инспекции. Не стоит забывать и про отчетность, которая сдается тогда, когда имеется объект налогообложения. В частности, это может быть имущество, по которому взимается транспортный или земельный налоги. Даже в том случае, если ООО использует УСН, от их оплаты оно не освобождается.

Сдается также и отчет в ФСС (речь идет о форме 4-ФСС «по травматизму»). Делается это в срок до двадцатого числа месяца и за каждый квартал, полугодие, девять месяцев и календарный год соответственно. Крайним сроком является двадцать пятое число месяца, который идет за отчетным. Вид деятельности в ФСС подтверждается путем предоставления заявления, справки-подтверждения и копии пояснительной записки – это делается не позднее пятнадцатого апреля.

Итак, теперь мы выяснили, что ООО, работающее по УСН, не ведущее деятельности и не имеющее работников, должно предоставлять следующие отчеты:

- нулевая декларация по УСН;

- годовая бухгалтерская отчетность;

- расчет по страховым взносам;

- среднесписочную численность работников (если в качестве сотрудников зарегистрирован только один учредитель, то в соответствующей справке указывается единица);

- отчеты в ПФР;

- отчеты в ФСС.

Таким образом, ООО должно отчитываться постоянно и при любых обстоятельствах. Если деятельность вести совсем не планируется, то наверняка проще закрыть бизнес. В противном случае, предприниматель может нарваться на штрафы со стороны налоговой инспекции. Учитывая эти особенности, стоит заранее подумать, действительно ли есть необходимость в открытии ООО или уже проще работать в качестве индивидуального предпринимателя. В последнем случае, конечно же, отчетов гораздо меньше и подобный вариант более актуален для тех, кто не планирует регулярно вести свою деятельность.

Зависимость отчетности от системы налогообложения

Итак, если с упрощенной системой налогообложения (УСН) все относительно понятно, то другие системы требуют отдельного внимания. Попробуем разобраться в их основных отличиях друг от друга в данном случае.

В частности, существует такая система, как ОСНО (общая система налогообложения). При работе по ней подается нулевой бухгалтерский баланс, декларации по налогу на прибыль и по налогу на добавленную стоимость (НДС). Прибыль и НДС может быть заменена единой упрощенной налоговой деклараций, но для этого нужно соблюдать некоторые условия. Например, в отчетном периоде не было движений по кассе и расчетным счетам, а на балансе предприятия нет объектов для налогообложения. Что касается нулевого бухгалтерского баланса, то он сдается до тридцать первого марта года, идущего за расчетным. При этом баланс только называется нулевым, а в документе указываются сведения об Уставном капитале ООО, который таковым являться не может. Декларации в данном случае необходимо подавать каждый квартал – по прибыли до двадцать восьмого числа, а по НДС – до двадцать пятого числа месяца, идущего за отчетным кварталом.

Есть и ЕНВД – он же единый налог на вмененный доход. Для организаций, работающих в таком режиме, сдача нулевой отчетности запрещена. В том случае, если ООО с ЕНВД не ведет деятельности, то оно должно в обязательном порядке ликвидироваться. То есть, ЕНВД нужно платить обязательно. Следовательно, при работе по такой системе не стоит усугублять ситуацию и правильнее решать проблему как можно быстрее.

Исходя из этого, важно грамотно выбрать систему налогообложения. В противном случае, предприниматель может столкнуться со многими трудностями. В конце концов, как мы говорили чуть выше, работать в формате ИП (индивидуальный предприниматель) определенно проще, поэтому, быть может, удобнее выбирать именно этот вариант, чтобы потом не столкнуться с некоторым недопониманием. В результате уже не придется сталкиваться со многими нюансами, которые порой кроет в себе организационно-правовая форма ООО.

При открытии ООО лучше сразу подумать, в какие периоды и при каких обстоятельствах деятельность может не вестись и будет ли это поводом для закрытия или нет. Например, этот вопрос актуален для «сезонного» бизнеса, либо для компаний, планирующих делать длительные перерывы в работе, например, при реализации долгосрочных проектов. Теоретически ООО может не осуществлять деятельность годами, однако при всем этом важно будет регулярно сдавать отчетность. Удобно это или нет – стоит решить, конечно же, самому предпринимателю. В результате можно будет уже просчитать все вероятные ошибки при дальнейшей работе.

Как составить нулевую отчетность для ООО

При заполнении нулевой декларации для ОСНО предполагается, что в налоговом периоде деятельность отсутствовала, а, следовательно, сумма налога к оплате будет равной нулю.

При заполнении нулевой декларации для ОСНО предполагается, что в налоговом периоде деятельность отсутствовала, а, следовательно, сумма налога к оплате будет равной нулю.

В такой ситуации в налоговый орган представляется письменное разъяснение о том, что финансово-хозяйственная деятельность фирмы не велась, выплаты работникам не осуществлялись.

Письмо составляется в свободной форме в 2 экземплярах.

Если ООО не имеет в собственности основные средства, то пустую декларацию сдавать не нужно. Если на балансе числятся какие-нибудь объекты, то фирма обязана сдать отчет по налогу на имущество.

Таким же образом обстоят дела и с транспортным, земельным налогом: простои в бизнесе не освобождают от налоговых выплат по данным объектам, если они имеются у ООО.

Каждый инспектор ежемесячно представляет на утверждение начальнику управления по пожарному надзору график плановых проверок. Содержание таких планов объявляется руководителю заранее и обговаривается конкретный день визита проверяющего.

Одна из основных задач инспектора Роспотребнадзора в ходе проведения инспекции – проверить правильность заполнения документов. О том как проходит плановая проверка Роспотребнадзора читайте .

Нулевую декларацию по НДС формируют ООО, применяющие общую схему налогообложения. В этом документе заполняются только титульник и раздел 1. При этом необходимо иметь в виду: с начала 2014 года декларацию по НДС предприятия предоставляют при помощи электронного документооборота.

Аналогично при отсутствии доходов заполняется декларация по налогу на прибыль – оформляется только титульный лист и раздел 1. Если все-таки какая-то деятельность велась, например, в начале года, то в отчетах за полугодие и 9 месяцев всегда будут фигурировать цифры за 1 квартал.

Если же у предприятия нет ни земель, ни станков, ни автомобилей и пр., бизнес «застыл», на счетах и в кассе нет движения средств, то оно вправе использовать упрощенную налоговую декларацию. В нее можно включить все нулевые налоги.

Если нет и персонала все равно следует подать сведения о среднесписочной численность, указав 0 человек.

Нулевая бухгалтерская отчетность

Как уже было отмечено, баланс только называется нулевым, поскольку в любом случае – «идет жизнь» на фирме или нет, в нем указывается величина уставного капитала.

Второе условие такого баланса – нулевая или отрицательная прибыль.

Полностью заполняется «шапка» баланса: название, ИНН, вид деятельности и т.д. Таким же полупустым будет и отчет о финансовых результатах.

При спецрежимах

Поскольку при подсчетах налога при УСН учитываются доходы и расходы, то при их отсутствии вполне обоснованно можно использовать нулевую отчетность.

В ней будет представлены только объект налогообложения и налоговая ставка. Но в любом случае организация обязана вести книгу учета доходов и расходов.

Если возникли проблемы в бизнесе у ООО, работающем на ЕНВД, то необходимости в составлении нулевой отчетности для него нет.

Это связано с тем, что при отсутствии деятельности такая фирма должна сняться с учета в налоговой инспекции в пятидневный срок после прекращения всех хозяйственных операций. Ставить нули в декларации нельзя.

При любом раскладе доходов и расходов налог исчисляется с вмененного, т.е. расчетного, а не реального дохода.

Если ООО применяет режим ЕСХН, нулевую отчетность оно может сдать только за первый год работы, иначе потеряет право на данный спецрежим.

Если вы являетесь работодателем и хотите значительно сэкономить время и упростить отчетность, то нужно переходить на обмен электронными документами с ПФР. Больше не нужно посещать территориальный орган, возможно сдать отчет по телекоммуникационному каналу со всеми необходимыми электронными подписями.

В данной статье рассмотрены основные факторы выездной проверки ФСС, вы узнаете об условиях проверки, сроках ее проведения, о документах которые будет проверять инспекция, а также о ее полномочиях.

Отчет НДФЛ не предоставляется, если не было выплат работникам по итогам года. В ПФР и ФСС также сдаются нулевые отчеты ООО.

Однако так может сложиться лишь в том случае, если и сам директор не получает никаких средств, находится в отпуске без содержания. Если такого приказа нет, то за директора нулевая отчетность сдается.

Важно: фирма должна информировать все внебюджетные фонды об отсутствии выплат работникам за истекший налоговый период.

Нулевая отчетность: это что

Что же такое нулевая отчётность? Это та налоговая и бухгалтерская отчётность, которая составлена с нулевыми значениями. Следовательно, если присутствует все нулевые значения, то никаких денежных операций и потоков в течение отчетного периода на предприятии не происходило. При этом есть разница в составе нулевой отчетности для тех, кто работает на упрощенной системе налогообложения, и на общей системе.

Состав нулевой отчётности для предприятий, работающих по общей системе налогообложения:

- Декларация по НДС. Отчётным периодом является квартал, поэтому даже при отсутствии денежных потоков и оборотов, связанных с НДС, предприятие должно подавать такую форму ежеквартально. Срок сдачи документа – до 25 числа месяца, который следует после квартала;

- Декларация на имущество. Также сдается каждый квартал. Нулевая отчетность сдается тогда, когда на балансе предприятия нет собственного или арендованного имущества;

- Декларация по налогу на прибыль. Предприятия на общей системе сдают документ каждый квартал, поэтому отчитываться перед фискальными органами придется 4 раза на год;

- Документ по страховым взносам, который предоставляется в налоговые органы каждый квартал до 20 числа месяца, следующего за кварталом.

Помимо того, что есть налоговая декларация, не стоит забывать еще и о бухгалтерской отчётности, в которую входит и баланс, и отчет о движении денежных средств, и отчет об уставном капитале, и Примечания к отчётности. К радости налогоплательщиков, бухгалтерская отчетность формируется исключительно по итогу отчетного года и поэтому сдается 1 раз в год. Срок сдачи именно бухгалтерской отчетности – 31 марта следующего года.

Но следует знать, что государством предусмотрена упрощенная форма подачи декларации для тех, кто вообще не имел по итогу отчетного периода никаких операций по счетам и т.д. – это возможность подачи единой упрощенной формы по налогу на прибыль и налогу на добавленную стоимость.

Срок подачи такой упрощенной формы – до 20 числа, который идет после окончания отчетного квартала. Число необходимо запомнить, поскольку многие налогоплательщики подают упрощенную форму именно до 25 числа. За 5 дней просрочки на них будет начислен штраф.

Внимание! Такое право автоматически теряется, если хотя бы 1 рубль будет зачислен на счет предприятия по итогу отчётного периода.

И даже если такое перечисление будет ошибочно, доказать это в ФНС будет очень трудно. В таком случае придется заполнять полную форму декларации – отдельно по налогу на прибыль и отдельно по НДС.

И если с обычной формой налогообложения все понятно, то, что ж тогда с предприятиями, работающими на упрощенной системе налогообложения? Здесь все зависит от того, есть ли наемные сотрудники в штате такого предприятия или нет.

Если сотрудники есть в штате компании, то тогда она даже при отсутствии денежных операций на счетах фирмы обязана подать следующие формы:

- Пустая декларация единой формы с нулевыми показателями по упрощенной форме. Отметим, что недавно форма упрощенной декларации была немного изменена, поэтому необходимо использовать только новые бланки с актуальными ОКВЭД;

- Отчёты в Пенсионный фонд по форме СЗВ-М.

Что касается сроков, то отчеты в Пенсионный фонд вне зависимости от того, получает ли прибыль компания, или нет должны подаваться до 15 числа, следующего за отчетным месяцем. Обращаем внимание, что отчеты в ПФ подаются ежемесячно, а не поквартально.

Что же касается сроков подачи единой декларации, то она подается исключительно за год и до 31 марта для предприятий и до 30 апреля для ИП.

Еще, изучая вопрос нулевой отчетности, хотелось обратить внимание на особенности заполнения бухгалтерской отчётности при нулевых показателях. Заполнять баланс и другие формы просто с указанием реквизитов, а в других графах проставлять «0», запрещено или, по крайней мере, является подозрительно. У каждой компании должен быть свой уставный фонд, иначе без него невозможна была бы регистрации компании и постановка ее на учет. Кроме того, каждая фирма должна иметь на балансе какие-то остатки готовой продукции, незавершенного производства и т.д. Поэтому нулевой баланс и отчет о капитале очень часто смущают проверяющих и заставляют более тщательно отнестись к вопросу изучения отчётной документации.

Единственным спорным вопросом, который до сих пор обсуждается фискальными органами и представителями бизнеса, является следующий: нужно ли подавать нулевую декларацию по ЕНВД? Связано это с тем, что по НК подача декларации по такому налогу вообще не предусмотрена, но вот налоговые органы считают, что ее подавать нужно. Вопрос остается открытым, но лучше подать, чем быть должным.

Ответственность за неподачу отчетности

Возникает вполне логичный вопрос о том, а какая же ответственность за то, что отчеты не будут поданы вовремя? Ответственность предусмотрена, хотя в большинстве случаев она и не пугает нарушителей.

На данный момент самими распространенными формами ответственности являются:

- Взыскание штрафа в размере 1000 рублей с самой организации;

- 300-500 рублей изыскивается с должностного лица, которое ответственно за такую подачу документов.

Но не стоит сильно обольщаться и систематически нарушать Закон. Такие нормы обычно применимы к тем, кто нарушил Закон один раз или несколько раз. Но если же такое нарушение повторяется систематически, то тогда ФНС имеет все полномочия заблокировать расчетные счета фирмы. Такое право она имеет только после истечения 10 дневного срока.

Таким образом, получается, что подавать нулевую отчетность необходимо всем и даже тем, кто в течение отчетного периода вообще не осуществлял никаких действий. Необходимо помнить о штрафных санкциях, которые могут быть применимы к налогоплательщику и той ответственности, которую несет юридическое лицо.

Прочтите также: Самый прибыльный малый бизнес: статистика по России

Нулевая отчетность при ОСН по стандартной декларации: нюансы

Если фирма работает по ОСН, то основными ее отчетными документами при нулевых оборотах будут:

- декларация по налогу, уплачиваемому с прибыли;

- декларация по НДС.

Декларация по налогу на прибыль, который уплачивается, если фирма работает на ОСН, может предоставляться в ФНС:

- по схеме, предполагающей ежемесячное перечисление авансовых платежей в бюджет (налогооблагаемая база при этом рассчитывается по фактической прибыли);

- по схеме, предполагающей перечисление налога в бюджет ежеквартально;

- по схеме, предполагающей уплату налога в виде ежемесячных авансовых платежей при условии доплаты по итогам коммерческой деятельности в отчетном квартале.

Если фирма уплачивает налог при ОСН по первой схеме, то в структуру налоговой декларации будут входить:

- При предоставлении документа за отчетный месяц по окончании 3, 6 и 9 месяцев года:

- титульный лист, сведения по подразделу 1.1 в разделе 1;

- лист № 02, а также приложения № 1 и 2 к нему.

Срок предоставления документации, представленной в указанной структуре — 28 число того месяца, что идет за отчетным.

- При предоставлении документа за отчетный месяц в иные отчетные периоды — те же документы, что указаны в пункте 1, кроме приложений к листу № 02.

- При предоставлении документа по окончании года — все те документы, что и в случае с ежемесячной декларацией по схеме, отраженной в пункте 1.

Срок предоставления документации, представленной в соответствующей структуре — 28 марта года, что идет за отчетным.

В случае, если фирма на ОСН платит налог по второй или третьей схеме, то декларация может предоставляться в ФНС:

- По итогам отчетного квартала. Срок предоставления отчетности в этом случае — 28 число месяца, что идет за отчетным кварталом.

- По итогам года. Срок направления документации в ФНС — 28 марта года, идущего за отчетным годом.

При этом, в обоих случаях она должна будет включать в себя:

- титульный лист;

- подраздел 1.1 в разделе 1;

- лист № 02, а также приложения № 1 и 2 к нему.

Предприятия, работающие по ОСН, также обязаны уплачивать в бюджет НДС, начисляемый на выручку от продажи товаров или оказания услуг. В случае, если данная выручка — нулевая, то декларация по НДС, тем не менее, должна подаваться в Налоговую службу фирмой. В соответствующем варианте декларации должны присутствовать:

- титульный лист документа;

- раздел 1.

Крайний срок предоставления нулевой декларации в этом случае — 25 число месяца, что следует за отчетным кварталом.

Что представляет собой специальная нулевая декларация?

Рассмотренным нами схемам предоставления в ФНС нулевой декларации есть альтернатива. Речь идет применении Единой декларации, которая утверждена Приказом Минфина России № 62н, который был издан 10.07.2007 года.

Данная декларация разработана специально для тех случаев, когда фирмам нужно отчитаться в ФНС при нулевых доходах.

В соответствующем документе необходимо, в частности:

- отразить налог, который уплачивается фирмой, имеющей нулевые обороты (сведения об этом фиксируются в графе 1 документа);

- указать номер главы российского Налогового Кодекса, который регулирует уплату налога, по которому в ФНС подается отчетность (данные сведения отражаются в графе 2 документа);

- указать год, за который сдается документ (графы 3 и 4).

Следует отметить, что крайний срок подачи декларации по Приказу № 62н может наступать раньше, чем установленный для направления в ФНС основных деклараций (тех, что рассмотрены нами выше). Так, за отчетный квартал рассматриваемая декларация должна подаваться до 20 месяца, следующего за соответствующим кварталом. В то время как крайний срок подачи отчетности, к примеру, по налогу на прибыль в одном из вариантов — 28 число месяца, идущего за отчетным кварталом.

Еще один нюанс: в упрощенной нулевой декларации можно отразить отчетность только в случае, если отчетный период длится квартал или год. Если фирма, к примеру, уплачивает налог по ОСН ежемесячно и отчитывается по итогам каждого месяца, то применить рассматриваемый вариант декларации она не сможет.

Таким образом, применение декларации по форме, установленной Приказом № 62н, может быть оправдано, если владельца ООО устраивают сроки предоставления отчетности в ФНС по данной декларации.

Полезно будет рассмотреть специфику заполнения соответствующей декларации подробнее.

Нулевая декларация по Приказу № 62: особенности заполнения

Декларация, о которой идет речь, имеет 2 страницы. На 1-й отражают сведения о налогах организации и ИП, на 2-й — физлица (которые по тем или иным причинам обязаны декларировать налоги дополнительно).

Руководитель или представитель ООО, таким образом, будет заполнять только 1-ю страницу декларации. На ней необходимо отразить:

1. Сведения об организации и бизнесе:

- ИНН;

- КПП;

- полное наименование;

- ОКВЭД.

2. Сведения о документе:

- вид декларации (первичный — с кодом 1, направляемый в целях корректировки — с кодом 3);

- количество страниц в документе;

- количество листов приложений к документу (если они есть).

3. Год, за который предоставляется декларация.

4. Сведения о подразделении ФНС, в которое направляется документ:

- наименование Налоговой инспекции;

- код Налоговой инспекции;

- код ОКАТО муниципалитета, в котором ведет деятельность соответствующее подразделение ФНС.

Чтобы избежать ошибок в отражении сведений в п. 4, желательно предварительно уточнить соответствующие сведения непосредственно в ФНС — например, позвонив туда или воспользовавшись ресурсами сайта Налоговой службы.

5. Сведения о налоге, по которому подается нулевая отчетность:

- наименование налога;

- номер главы НК РФ, в которой регламентируется уплата налога, по которому формируется отчетность;

- налоговый период (если это квартал, то с кодом 03 и кодом отчетного периода 01, 02, 03 или 04 — по номеру соответствующего квартала, а если это год, то с кодом 0, 3, 6 или 9 — соответственно, по полному году, 3, 6 или 9 месяцам без отражения отчетного периода).

6. Сведения о руководителе хозяйствующего субъекта:

- ФИО;

- номер телефона.

На упрощенной декларации проставляется дата ее составления. Подписывает документ, а также заверяет его печатью лично руководитель фирмы.

Если нулевая декларация не предоставлена: возможные санкции

Неопытный предприниматель, который полагает, что при отсутствии оборотов в бизнесе декларацию в ФНС предоставлять необязательно, может столкнуться с серьезными санкциями от налоговиков. Данные санкции могут быть представлены:

- штрафом;

- блокировкой расчетного счета.

Владелец ООО будет оштрафован, если не подаст декларацию:

- по налогу на прибыль — на 200 рублей;

- по другим налогам (НДС, УСН, ЕНВД) — на 1000 рублей.

Счет ООО может быть заморожен при непредоставлении декларации по любому налогу, кроме налога, уплачиваемого при ОСН. Блокировка счета осуществляется при непредоставлении декларации в течение 10 рабочих дней по окончании крайнего срока ее направления в Налоговую инспекцию.

Штрафа, в принципе, можно попробовать избежать или уменьшить его, если одновременно с декларацией направить в ФНС письмо с разъяснениями касательно непредоставления отчетности в срок. В нем следует отразить аргументы о наличии уважительной причины, повлекшей нарушение предприятием норм налогового права о предоставлении отчетности.

Можно отметить, что штрафуется непредоставление сведений о налоге, а не самой декларации, и это вполне логично с учетом того, что отчетность при нулевых оборотах может быть направлена в ФНС с помощью специальной упрощенной декларации. Которая не используется, как мы отметили в начале статьи, при наличии у фирмы оборотов — и в этом случае сведения о налоге обязательно должны предоставляться в ФНС посредством стандартной декларации.

Резюме «Вопрос-ответ»

Что такое нулевая декларация?

Данный неофициальный термин может соответствовать:

- стандартной форме декларации (например, по ОСН, УСН, НДС, ЕНВД), в которой отражаются нулевые обороты предприятия;

- специальной упрощенной декларации — утвержденной Приказом Минфина № 62н, которая может подаваться вместо стандартной, если у хозяйствующего субъекта нет оборотов за отчетный период.

С юридической точки зрения оба документа равнозначны.

Нулевая декларация подается ООО по всем налогам?

Да, и ее непредоставление может стать поводом для применения со стороны ФНС санкций к налогоплательщику — в виде штрафов и блокировки счета.

В каких случаях лучше применять декларацию по форме № 62?

Прежде всего, нужно убедиться, что она подходит с точки зрения сроков предоставления (то есть, при ее отправке не будут нарушены требования налогового законодательства по соответствующим срокам). Если по соответствующему критерию декларация подходит, то она может быть предпочтительнее стандартной в силу того, что:

- имеет более простую структуру;

- имеет специализированную направленность — ФНС будет однозначно осведомлена, что у бизнеса отсутствуют обороты.

Для составления упрощенной декларации, как правило, не требуется обращаться к помощи компетентных специалистов. Ее структура такова, что вероятность появления ошибок при отражении сведений в ней сводится к минимуму.

Как сдать нулевую отчетность для индивидуального предпринимателя на УСН и ЕНВД?

Даже в том случае, если в течение отчетного периода индивидуальный предприниматель не вел деятельность и, следовательно, не получал доход, отчитаться в ИФНС и иные контролирующие органы ему все равно придется. При этом подаче в контролирующий орган подлежит стандартный пакет документации, оформленный в соответствии с законодательными требованиями.

Что такое нулевая отчетность? Нулевая отчетность представляет собой документацию, подлежащую сдаче в контролирующий орган, переменные показатели которой принимаются равными нулю. Стоит отметить, что действующим законодательством такое понятие не установлено, оно используется исключительно в процессе неформального общения и не может быть отражено в официальных документах.

Необходимость ее подачи обусловлена тем, что любое физическое лицо, зарегистрировавшееся в качестве индивидуального предпринимателя, является субъектом налогообложения и обязано отчитываться по результатам своей деятельности в контролирующий орган независимо от того, получало ли оно доход в отчетном периоде, или нет. Непредставление отчетной документации в ИФНС будет квалифицировано как нарушение установленных законом сроков сдачи отчетной документации, вследствие чего на предпринимателя будет наложен штраф. Его размер зависит от вида отчетности, несданной в ИФНС, а также от количества таких отчетов.

Как сдавать нулевую отчетность?

П.2 ст.80 Налогового кодекса РФ предусматривает для индивидуальных предпринимателей, независимо от выбранного ими режима налогообложения, возможность сдачи единой упрощенной налоговой декларации. Этот документ должен быть представлен в территориальную налоговую инспекцию не позднее 20 числа месяца, следующего за отчетным периодом (кварталом, полугодием, 9 месяцами или годом).

П.2 ст.80 Налогового кодекса РФ предусматривает для индивидуальных предпринимателей, независимо от выбранного ими режима налогообложения, возможность сдачи единой упрощенной налоговой декларации. Этот документ должен быть представлен в территориальную налоговую инспекцию не позднее 20 числа месяца, следующего за отчетным периодом (кварталом, полугодием, 9 месяцами или годом).

Она может быть подана как в бумажном, так и в электронном виде, по желанию налогоплательщика (за исключением установленных законом случаев, в которых отчетность подается исключительно через телекоммуникационные каналы связи). Сдача такой декларации не является обязательной – предприниматель может подать и стандартный пакет отчетности, оформив ее в упрощенном виде и поставив в большинстве полей, подлежащих заполнению, прочерки.

Не имеют права на подачу нулевой отчетности в налоговый орган индивидуальные предприниматели, работающие на ЕНВД. В этом случае размер налога, подлежащего уплате в бюджет, является фиксированным и не зависит от суммы дохода, получаемого налогоплательщиком в течение отчетного периода.

Помимо налоговой отчетности индивидуальные предприниматели, имеющие наемных работников, обязаны подавать отчетность в Пенсионный фонд и Фонд социального страхования. В том случае, если в течение отчетного периода никаких выплат сотрудникам не производилось, необходимо подать в указанные органы отчетность по формам РСВ-1 и 4-ФСС соответственно, проставив прочерки в графах, подлежащих заполнению на основании произведенных выплат. Если наемных работников у ИП нет, он не осуществляет регистрацию в ПФР и ФСС, и, следовательно, нулевую отчетность подавать не обязан.

В том случае, если индивидуальный предприниматель приостановил свою деятельность и в течение отчетного периода не производил никаких операций, приносящих доход, он должен подать в контролирующий орган отчетность, называемую нулевой. Это можно сделать двумя способами: заполнив всю требуемую документацию исходя из размера дохода, равного нулю, или же оформив упрощенную налоговую декларацию.

Законодатель оставляет право выбора формы отчетности за налогоплательщиком. Кроме того, при наличии у индивидуального предпринимателя наемных работников, которым в течение отчетного периода не выплачивалась заработная плата, необходимо подать нулевую отчетность в Пенсионный фонд и Фонд социального страхования.