Содержание

- Отчетность ИП без работников в 2019 году

- ИП на ПСН без работников: отчетность

- Отчетность ИП без работников: совмещение режимов

- Отчетность ИП с наемными работниками

- Обязательные отчеты ИП на УСН

- Отчетность ИП без работников в 2018 году

- Декларация УСН 6 процентов 2019 для ИП без работников

- По какой форме сдается отчетность по упрощенке

- Бланк и пример составления декларации по упрощенке

- Способы составление отчетности по упрощенке

- Составление декларации по УСН с помощью специального сервиса

- Инструкция по заполнению отчетности по упрощенке с помощью онлайн-сервиса

- Пошаговый порядок составления декларации по УСН

- Нулевая отчетность по УСН за 2019 год

- Итоги

- Налоговая и бухгалтерская отчетность ИП в 2020 году

- Какую отчетность сдает ИП

- Отчетность на разных режимах

- Отчетность за работников ИП

- Нулевая отчетность ИП 2020

- Отчетность по ККМ

- Отчетность ИП в Росстат

- Отчетность ИП в ПФР

- Обязанность по подаче отчетности в ПФР ИП

- Отчетность в ПФР ИП без работников – 2019

- ИП без работников: отчетность в ПФР 2019

- Какая отчетность представляется в ПФР предпринимателями с работниками

Отчетность ИП без работников в 2019 году

ИП на ПСН без работников: отчетность

Отчетность ИП без работников зависит от выбранного предпринимателем режима налогообложения.

| Период, за который представляется декларация по НДС | Срок представления (п. 5 ст. 174 НК РФ) |

|---|---|

| За IV квартал 2018 года | Не позднее 25.01.2019 |

| За I квартал 2019 года | Не позднее 25.04.2019 |

| За II квартал 2019 года | Не позднее 25.07.2019 |

| За III квартал 2019 года | Не позднее 25.10.2019 |

Декларацию по НДС за IV квартал 2019 года необходимо будет представить уже в 2020 году – не позднее 27.01.2020.

| Период, за который представляется декларация по ЕНВД | Срок представления (с учетом п. 7 ст. 6.1 НК РФ) |

| За IV квартал 2018 года | Не позднее 21.01.2019 |

| За I квартал 2019 года | Не позднее 22.04.2019 (20 апреля — суббота) |

| За II квартал 2019 года | Не позднее 22.07.2019 (20 июля — суббота) |

| За III квартал 2019 года | Не позднее 21.10.2019 (20 октября — воскресенье) |

По итогам IV квартала 2019 года отчитаться по ЕНВД надо не позднее 20.01.2020.

Если ИП выбрал патентную систему налогообложения, то никакую отчетность ему сдавать вообще не нужно (ст. 346.52 НК РФ).

Если ИП без работников совмещает несколько режимов, то и отчетность он должен представлять в рамках каждого их этих режимов. Например, ИП без сотрудников, совмещающий УСН и ЕНВД, должен раз в год отчитываться по упрощенке и ежеквартально по ЕНВД.

В некоторых ситуациях ИП без работников придется сдать отчетность за рамками применяемых ими режимов.

Например, ИП на УСН/ЕНВД по общему правилу освобождены от обязанность уплачивать НДС и сдавать декларацию по этому налогу, но если ИП на спецрежиме выступил в роли налогового агента по НДС или же по ошибке выставил счет-фактуру с выделенной суммой НДС, то такому ИП нужно будет представить декларацию по НДС (пп. 1 п. 5 ст. 173, п. 5 ст. 174, п. 3 ст. 346.11, п. 4 ст. 346.26 НК РФ).

Кроме того, ИП без сотрудников нужно подать в ИФНС «внережимную» декларацию, если он ввозит в РФ товары из стран ЕАЭС. В этом случае в ИФНС представляется декларация по импортному НДС. Срок ее представления: не позднее 20 числа месяца, следующего за месяцем принятия на учет импортных товаров/сроком платежа по договору (п. 1 Порядка, утв. Приказом Минфина РФ от 07.07.2010 N 69н).

Если у предпринимателя нет сотрудников, то отчетность по страховым взносам такую, как РСВ (сдается в ИФНС), СЗВ-М/иная персотчетность (представляется в ПФР) и 4-ФСС (подается в ФСС), ему сдавать не придется.

Отчетность ИП без работников: совмещение режимов

Согласно статистическим данным за последние годы, существует проблема со сдачей нулевой отчетности индивидуальными предпринимателями.

Ложное убеждение, что отчеты можно не сдавать, часто приводит к негативным последствиям, в виде наложения штрафных санкций и блокировке расчетного счета, при условии несвоевременной отправки соответствующих документов.

Следует понимать, что регулярная сдача «нулевых» отчетов в федеральную налоговую службу, пенсионный фонд и фонд социального страхования – это обязательная для исполнения процедура.

К составу и срокам сдачи «нулевок» предъявляются такие же требования, как и при организации обычной отчетности.

В случае непредставления отчетных бумаг в установленные регламентом сроки, и ООО, и ИП будут нести ответственность, расплачиваясь за халатность финансовыми потерями (штраф — до 1 тыс. рублей за каждый отчет).

Каждый законопослушный плательщик налогов и взносов должен быть осведомлен о существовании таких систем налогообложения как: ОСНО, УСН, ЕНВД, Патент.

Учитывая внутренний порядок конкретной системы налогообложения, формируется пакет документов, которые будут включены в предоставляемую отчетность, в частности зарплатная отчетность (исключение — ИП без наемных работников):

- В ПФР

- СЗВ-М ежемесячно;

- СЗВ-К раз в год

- В ФСС

- В ФНС

- РСВ ежеквартально;

- 6-НДФЛ ежеквартально;

- 2-НДФЛ раз в год.

Программа Бизнес.Ру для автоматизации работы магазина позволит вам упростить работу с финансовой отчетностью. Ускорьте выписку документов и исключите возможные ошибки при их заполнении.Попробуйте полную версию программы Бизнес.Ру для автоматизации магазина бесплатно!{amp}gt;{amp}gt;{amp}gt;

- Отчетность для ИП на ОСН:

- 3-НДФЛ ежеквартально;

- НДС ежеквартально.

- Отчетность для ИП на УСН:

- Декларация по УСН раз в год.

- Отчетность для ИП и Организаций по ЕНВД:

- Декларация по ЕНВД ежеквартально.

Патент (ПСН) может применять только индивидуальными предпринимателями (без необходимости сдачи отчетности).

Также стоит отметить, что ИП обязаны выплачивать фиксированные страховые взносы, даже если не ведут деятельность.

Взносы не являются налогами, выступая в роли своеобразных обязательных платежей на обеспечение собственной пенсии и минимальной медицинской страховки.

В 2018 году сумма взносов составляет чуть более 32 тыс. рублей, из них 26 тыс. рублей идут на пенсию, а 6 тыс. рублей на медицину.

Сдать декларацию по УСН необходимо согласно установленной форме и срокам. Нулевая отличается только тем, что в местах, где фигурировали цифровые показатели, будут внесены прочерки.

Сотрудники налоговой должны знать, что декларация не была сдана и налоги не уплачены, ввиду отсутствия предпринимательской деятельности, а не утаивания заработков и игнорирования сдачи отчетов.

Образец заполнения нулевой упрощенной декларации (титульный лист)

Какие же отчеты составляют нулевой баланс ИП? Дело в том, что ответ на этот вопрос зависит от налогового режима, выбранного предпринимателем. Обычно это — Общая система налогообложения (ОСНО), упрощенная система налогообложения (УСН или упрощенка) и Единый налог на вмененный доход (ЕНВД или вмененка).

Состав отчетности

Нулевая отчетность ИП на ОСНО будет зависеть от того, есть ли у ИП наемные работники. Если они есть, то ИП обязан сдавать ежеквартально:

- декларацию НДС;

- декларацию 4-ФСС;

- декларацию РСВ;

- персонифицированный учет.

И один раз в год — среднесписочную численность.

Если у ИП работников нет, то его нулевая отчетность будет состоять из:

- декларации НДС;

- декларации 3НДФЛ;

- среднесписочной численности на начало года.

Сроки предоставления отчетности

Сроки предоставления декларации НДС установлены не позднее 20-го числа первого месяца, очередного квартала.

Сведения о среднесписочной численности подаются в начале календарного года до 20 января.

Декларация 4-ФСС сдаётся в Фонд социального страхования (ФСС) каждый квартал до 15 числа очередного месяца (например, за первый квартал до 15 апреля, за второй — до 15 июля и т.д.).

Декларация РСВ и персональные сведения – это так же ежеквартальные отчеты. Они сдаются в ПФ до 15-го числа второго месяца очередного квартала, например 1 квартал заканчивается мартом, а сведения предоставляются до 15 мая. Так как фактически деятельность ИП не ведется, в некоторых регионах сотрудники ПФ разрешают вместо установленных форм этих отчетов сдавать письмо в произвольной форме, подтверждающее отсутствие предпринимательской деятельности.

Особенности отчетности

Говоря о нулевой отчетности ИП нельзя не упомянуть о таком виде предоставления сведений, как единая упрощенная налоговая декларация (ЕНД). Такая декларация может применяться ИП на УСНО только в отношении НДС, так как все другие налоги, которые она может в себя включать, ИП не платит. ИП заполняет только первую страницу ЕНД, внося в нее сведения о себе, как о хозяйствующем субъекте, ОКАТО соответствующего региона и выбирает отчетный период – «квартал», далее заполняются данные по НДС равные нулю. Других сведений предприниматель в ЕНД не вносит.

На практике ЕНД применяется ИП не часто, так как, по сути, она заменяет лишь нулевую декларацию по НДС. Тем не менее, предприниматели должны знать о такой возможности предоставления отчетов.

Что касается заполнения нулевой декларации по НДС, то она тоже достаточно проста для самостоятельного оформления ИП. Здесь нужно заполнить только страницы 1 и 2. Так как она сдается декларация по НДС по месту налогового учета ИП, то код ставится 400.

Заполнение нулевой декларации 3НДФЛ заключается в том, что разделы 1 и 6, а так же листы А, В, Г1 и Ж1 остаются пустыми. На первых двух страницах указываются данные предпринимателя, код налогоплательщика определяется как 720, код страны – 643 – Россия, код документа — паспорт – 21, код налогового периода -34.

Состав отчетности

При работе по УСН отчетность так же зависит от наличия или отсутствия наемных работников. Если такие есть, то ИП предоставляет каждый квартал:

- декларацию 4-ФСС;

- декларацию РСВ;

- персонифицированный учет.

Кроме того один раз в год должна подаваться декларация по УСН и сведения о среднесписочной численности на начало года.

Если ИП работает на УСН без наемных работников, то у него самая простая нулевая отчетность. Ежеквартальных отчетов не будет вообще, и один раз в год предприниматель будет предоставить:

- декларацию УСН;

- среднесписочную численность на начало года.

Следует отметить, что хотя ИП на УСН не предоставляет отчетность в ПФ, он обязательно должен оплатить за себя страховые взносы в ПФ и Федеральный фонд обязательного медицинского страхования (ФФОМС), которые устанавливаются законодательством в фиксированном размере. В 2013 году они составили в ПФ – 32479,2 руб., в ФФОМС – 3185,46 рубля. В 2014 году они составят 16239,6 руб. и 3185,46 руб. соответственно (из показателей для ИП с доходом до 300 тыс. руб.).

Нулевая налоговая декларация для ИП на УСН сдаётся один раз в год до 30 апреля следующего отчетного года. Авансовые платежи в течение года при отсутствии деятельности не начисляются и не оплачиваются.

Сроки других отчетных документов аналогичны срокам соответствующих форм при нулевой деятельности ИП на ОСНО, поэтому нет смысла еще раз их здесь указывать.

При заполнении нулевой декларации УСН предприниматель руководствуется Приказом Минфина РФ № 58н от 22.06.2009 г. Здесь необходимо будет указать только общие сведения на титульном листе, выбрать объект налогообложения («доходы» или «доходы минус расходы»), и ставку налога. Показатели остальных строк будут равны нулю.

Когда применяется база «доходы минус расходы», то в нулевой декларации можно показать произведенные расходы и перенести их на следующий год.

Обратите внимание, что если в отчетном периоде расходы ИП превысили доходы, но деятельность велась, нельзя говорить о нулевой декларации. В этом случае исчисляется и оплачивается минимальный налог в размере 1% от дохода ИП в отчетном периоде.

Относительно нулевой отчетности при применении ЕНВД следует знать, что ее просто не бывает. Связано это с тем, что само понятие единого налога подразумевает ведение предпринимательской деятельности определенного вида. Если деятельности нет, то и ИП с таким налоговым режимом не существует. В этом случае предприниматель должен быть снят с учета как плательщик ЕНВД. При этом он может перейти на упрощенку со следующего календарного месяца.

Учитывая, что ЕНВД — налог ежеквартальный, могут быть случаи, когда один или два месяца деятельности не было, соответственно за эти месяца ИП не будет платить ЕНВД.

Таким образом, видно, что полностью нулевой декларацию по ЕНВД быть не может. Хотя если вы сниметесь с учета как плательщик данного налога на один или два месяца, то производя расчет в декларации за весь квартал, смело можете указывать соответствующие значения строк 050, 060 или 070 раздела 2, равными нулю. Но если хотя бы 1 день отчетного квартала деятельность, подпадающая под вмененку, велась – данная декларация уже не будет нулевой.

Способы предоставления нулевой отчетности

Все нулевые отчетные документы предоставляются в том же порядке, что и обычные.

Они готовятся в двух экземплярах: один предоставляется в контролирующий орган, второй с отметкой о дате представления остается у налогоплательщика.

Способов передачи три:

- Непосредственно в контролирующий орган лично или через представителя по нотариально заверенной доверенности.

- По почте заказным письмом с описью вложений.

- В электронном виде по телекоммуникационным каналам связи.

| Режим налогообложения | С наемными работниками | Без наемных работников | ||

| Отчет | Срок предоставления | Отчет | Срок предоставления | |

| ОСНО | Декларация НДС | Ежеквартально до 20-го числа следующего месяца | Декларация НДС | Ежеквартально до 20-го числа следующего месяца |

| Декларация 4ФСС | Ежеквартально до 15 числа следующего месяца | Декларация 3НДФЛ | Ежегодно до 30 апреля следующего года | |

| Декларация РСВ | Ежеквартально до 15 числа второго месяца | Среднесписочная численность | Раз в год до 20 января | |

| Персонифицированный учет | ||||

| Среднесписочная численность | Раз в год до 20 января | |||

| УСН | Декларация УСН | Раз в год до 30 апреля | Декларация УСН | Раз в год до 30 апреля |

| Среднесписочная численность | Раз в год до 20 января | Среднесписочная численность | Раз в год до 20 января | |

| Декларация 4ФСС | Ежеквартально до 15 числа следующего месяца | Оплатите фиксированные страховые взносы в ПФ и ФСС | ||

| Декларация РСВ | Ежеквартально до 15 числа второго месяца | |||

| Персонифицированный учет | ||||

| ЕНВД | Не существует. ИП должен сняться с учета как плательщик вмененного налога. | |||

Отчетность ИП с наемными работниками

Кроме этого придется сдавать несколько отчетов.

2-НДФЛ. Подается в налоговую ежегодно. Это справка по каждому сотруднику о том, сколько вы ему заплатили и сколько удержали налогов за прошлый год. Если в штате больше 25 человек — можно сдавать в электронном виде.

До 1 марта включительно нужно подать 2-НДФЛ с признаком «2». Ее подают на тех физлиц, с чьего дохода предприниматель не мог удержать налог. Так бывает, если физлицо не работало в ИП. Например, друг предпринимателя, который взял у ИП беспроцентный заем.

До 1 апреля включительно подают 2-НДФЛ с признаком «1». В нее включают всех сотрудников: и тех, с кого удержали налог, и тех, кого указали в справке с признаком «2».

6-НДФЛ. Подается в налоговую ежеквартально. Это обобщенный расчет по всем сотрудникам. В форме 6-НДФЛ указывают доходы и суммы налога по ставкам 13, 30 и 35%, начисленные и удержанные по всем сотрудникам, нарастающим итогом с начала года.

Сведения о среднесписочной численности. Подаются в налоговую ежегодно. В отчет включают сотрудников, оформленных по трудовому договору и с основным местом работы у ИП.

Работники по гражданско-правовым договорам и внешние совместители в этом отчете не нужны. Срок работы значения не имеет: в расчете отражают тех, кто выполняет постоянную, временную или сезонную работу.

В упрощенном виде: чтобы рассчитать среднесписочную численность, нужно сложить число работников за каждый месяц и разделить сумму на 12. Результат округляют до целого. В расчете много нюансов, поэтому если работников много, то лучше привлекать бухгалтера.

Обязательные отчеты ИП на УСН

Декларация по НДС. Эту декларацию нужно подавать, если ИП на УСН по ошибке выставил счет-фактуру с выделенной суммой НДС или выступил в роли налогового агента по НДС. Такое бывает, если предприниматель покупает металлолом или макулатуру у продавца — плательщика НДС. Или если покупает или арендует землю, недвижимость напрямую у государства, региона или муниципалитета.

В этих случаях отчитываться по НДС нужно раз в квартал, до 25 числа.

УСН «Доходы». Предприниматели не заносят в нулевую декларацию уплаченные суммы страховых взносов и торгового сбора. Эти платежи уменьшают налог на упрощенке. При нулевых оборотах налога нет, поэтому уменьшать нечего.

УСН «Доходы минус расходы». ИП заносят в декларацию уплаченные страховые взносы и торговый сбор. При нулевых доходах эти расходы формируют убыток предпринимателя. Его можно внести в расходы в будущем, за счет чего снизить налог на упрощенке.

Например, предприниматель в 2018 году не работал, заплатил обязательные взносы на пенсионное и медицинское страхование — 32 385 Р. Доходов не было, поэтому год закончен с убытком 32 385 Р.

В 2019 году ИП возобновил работу. Его доходы — 800 000 Р, расходы — 500 000 Р. При расчете налога за 2019 год можно учесть убыток 2018 года.

Получаем налог УСН: 15% × (800 000 − 500 000 − 32 385) = 40 142 Р.

Этот убыток необязательно учитывать в следующем году: это можно сделать в течение 10 лет. Потом неиспользованный убыток сгорает.

Второй лист нулевой декларации для УСН «Доходы». Во всех полях нулевого отчета, которые остались незаполненными, нужно поставить прочерки

Даже если у предпринимателя с нулевыми оборотами числятся только работники в отпуске за свой счет и он не начисляет им зарплату, отчетность все равно придется сдавать:

- В пенсионный фонд: сведения о сотрудниках СЗВ-М — ежемесячно, СЗВ-СТАЖ, ОДВ-1 — ежегодно.

- В налоговую: нулевой расчет по страховым взносам (РСВ) — ежеквартально, сведения о среднесписочной численности — раз в год.

- В фонд социального страхования: нулевую форму 4-ФСС — ежеквартально.

Пустые формы 6-НДФЛ, 2-НДФЛ сдавать не нужно.

Если предприниматель не вел деятельность, но забыл отправить работников в отпуск, по закону нужно начислять зарплату, платить с нее взносы и отчитываться по всем формам.

Отчетность ИП без работников в 2018 году

Главная » Предпринимателю » Отчетность ИП без работников в 2018 году

Главная » Предпринимателю » Отчетность ИП без работников в 2018 году

Статью подготовил директор по развитию предпринимательства и конкуренции ОАО «Акса» Корчагин Юлиан Андриянович. Связаться с автором

Статью подготовил директор по развитию предпринимательства и конкуренции ОАО «Акса» Корчагин Юлиан Андриянович. Связаться с автором

Вернуться назад на Отчетность ИП 2018

УСН для индивидуальных предпринимателей на сегодняшний день — один из наиболее оптимальных налоговых режимов. Упрощенная система налогообложения во многом облегчает жизнь ИП в сфере ведения деятельности. Применение этого режима в большинстве случаев позволяет существенно снизить налоговую и административную нагрузку.

В нашем сегодняшнем материале мы поговорим подробнее про отчетность ИП на УСН без работников в 2018 году. Разберем различные виды отчетности, особенности подготовки и сдачи, сроки сдачи.

Всю отчетность ИП можно условно поделить на четыре основные группы, а именно:

1. Отчетность в зависимости от применяемого режима налогообложения.

2. Отчетность по кассовым операциям (если присутствуют наличные расчеты).

3. Отчетность за работников (если есть). 4. Отчетность по дополнительным налогам.

Мы рассмотрим отчетность ИП на УСН без работников в 2018 году.

Отметим, что авансовые платежи нужно уплачивать каждый квартал, а налоговую отчетность, то есть декларацию УСН следует подавать один раз в год (в ФНС до 30 апреля по месту жительства индивидуального предпринимателя).

Таким образом, отчетность ИП на УСН без работников в 2018 году сдается за истекший календарный год.

Подать декларацию ИП может разными способами:

• лично;

• через представителя (по нотариальной доверенности);

• по почте;

• по электронной почте — через сайт ФНС, но для сдачи через сайт ФНС необходимо приобретение усиленной электронной подписи.

Обратите внимание, что вне зависимости от того, велась предпринимательская деятельность или нет, декларацию все равно нужно подавать (нулевая декларация).

Кроме декларации, которая подается один раз в год, ИП на УСН обязаны вести Книгу учета доходов и расходов (КУДИР) в течение года. Книгу можно вести как в электронной форме, так и на бумажном носителе.

Книгу больше не нужно заверять в налоговой службе. При этом страницы КУДИР должны быть пронумерованы и прошиты. Отметим, что за отсутствие книги ИП грозит штраф.

Заполнять Книгу учета доходов и расходов ИП на УСН совсем несложно. В документ вносятся операции, которые проводятся предпринимателем (в хронологическом порядке). На каждый налоговый период заводится новая КУДИР. ФНС может потребовать предоставить Книгу учета доходов и расходов.

С момента регистрации ИП, независимо от наличия или отсутствия предпринимательской деятельности, возникает необходимость уплачивать фиксированные платежи на обязательное медицинское и пенсионное страхование.

До 2018 года эти платежи перечислялись в:

• ПФР (Пенсионный фонд России);

• ФФОМС (Федеральный фонд обязательного медицинского страхования).

Начиная с 1 января 2018 года, администрирование страховых взносов на пенсионное и медицинское страхование было передано Федеральной налоговой службе.

В случае если доход ИП на УСН без работников за 2017 год превысил 300 000 рублей, то необходимо дополнительно заплатить 1% от суммы превышения. Сделать это нужно не позднее 1 апреля 2018 года.

Если ИП работает без наемного персонала, то ему не нужно сдавать отчетность в ПФР и ФФОМС.

В связи с тем, что с 1 января 2017 года администрирование взносов на пенсионное и медицинское страхование возложено на налоговые инспекции, поменялись коды бюджетной классификации для уплаты фиксированных взносов.

Расчет фиксированных взносов ИП за себя в 2018 году вероятнее всего будет изменен. Это связано с предварительным решением правительства не увязывать размер фиксированных взносов с величиной МРОТ.

Правительство считает, что в связи с тем, что МРОТ на 2018 год вырастет по сравнению с МРОТ на 2017 год на 1989 рублей и составит 9 489 рубля, размер фиксированных взносов существенно увеличится. Размер фиксированных взносов в этом случае составил бы 35 412 рублей. Т.е. ИП пришлось бы в 2018 году уплатить на 7422 рубля больше, чем в 2017 году.

Поэтому Правительство предлагает установить размер фиксированных взносов таким образом чтобы, годовая сумма взносов обеспечивала предпринимателю минимум 1 балл индивидуального пенсионного коэффициента. Если закон будет принят, то на 2018 год фиксированная часть страховых пенсионных взносов составит 26 545 рублей в год (т.е. будет рассчитана исходя из суммы 8 508 рублей в месяц), на медицинское страхование размер взносов составит 5 840 рублей.

Как только решение правительства будет принято окончательно, мы внесем соответствующие изменения в эту страницу.

КБК по страховым взносам ИП «за себя» в 2018 году:

|

Название взноса |

КБК |

|

Страховые взносы на пенсионное страхование ИП за себя в фиксированном размере |

|

|

Страховые взносы на пенсионное страхование ИП за себя с доходов, превышающих 300 000 рублей |

|

|

Страховые взносы на медицинское страхование ИП за себя в фиксированном размере |

По итогам каждого квартала, но не позднее 25 числа месяца, который следует за отчетным периодом, ИП на УСН необходимо уплатить авансовые платежи по налогу. Налог за год уплачивается не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Для вашего удобства мы собрали даты отчетов и уплаты налогов и сборов для ИП без наемных работников в 2018 в таблицу:

|

Крайний срок |

Вид налога, отчетности или взноса |

|

до 1 апреля 2018 года |

оплатить взносы на пенсионное и медицинское страхование в ИФНС за I квартал 2018 года. Включая 1% в ПФР в случае превышения дохода в 2017 году в размере 300 000 рублей. |

|

до 25 апреля 2018 года |

оплатить авансовый платеж по налогу УСН в ФНС за I квартал 2018 года. |

|

до 30 апреля 2018 года |

оплатить налог УСН в ИФНС за 2017 год. |

|

до 30 апреля 2018 года |

подать декларацию по налогу УСН в ФНС за 2017 год. |

|

до 1 июля 2018 года |

оплатить взносы на пенсионное и медицинское страхование в ИФНС за второй квартал 2018 года. |

|

до 25 июля 2018 года |

оплатить авансовый платеж по налогу УСН в ФНС за первое полугодие 2018 года. |

|

до 1 октября 2018 года |

оплатить взносы на пенсионное и медицинское страхование в ИФНС за III квартал 2018 года. |

|

до 25 октября 2018 года |

оплатить авансовый платеж по налогу УСН в ФНС за девять месяцев 2018 года. |

|

до 31 декабря 2018 года |

оплатить взносы на пенсионное и медицинское страхование в ИФНС за IV квартал 2018 года. |

Авансовый отчет 2018

Авансовый отчет 2018 Бухгалтерская отчетность 2018

Бухгалтерская отчетность 2018 Налоговая отчетность 2018

Налоговая отчетность 2018 Налоговый отчет 2018

Налоговый отчет 2018Статистическая отчетность 2018

| | Вверх

Декларация УСН 6 процентов 2019 для ИП без работников

Для автоматического расчета и формирования декларации по УСН за 2018 и 2019 год в форматах PDF и Excel вы можете воспользоваться онлайн-сервисом непосредственно на нашем сайте.

Сдача отчетности предусмотрена практически на любом режиме налогообложения (кроме ПСН). И упрощенка не исключение. Но в отличие от общей системы и ЕНВД, декларация на УСН сдается одна, по итогам прошедшего года. Для ее заполнения не требуется поиск отдельных коэффициентов и сложный расчет налога. Перечень листов и порядок их формирования зависит от того, по какому объекту сдается отчетность (6% или 15%) и был ли доход в налоговом периоде.

Бесплатная консультация по налогам

Рассмотрим подробно, как заполняется налоговая декларация по УСН 6 процентов (объект «Доходы») за 2019 год для ИП без сотрудников.

По какой форме сдается отчетность по упрощенке

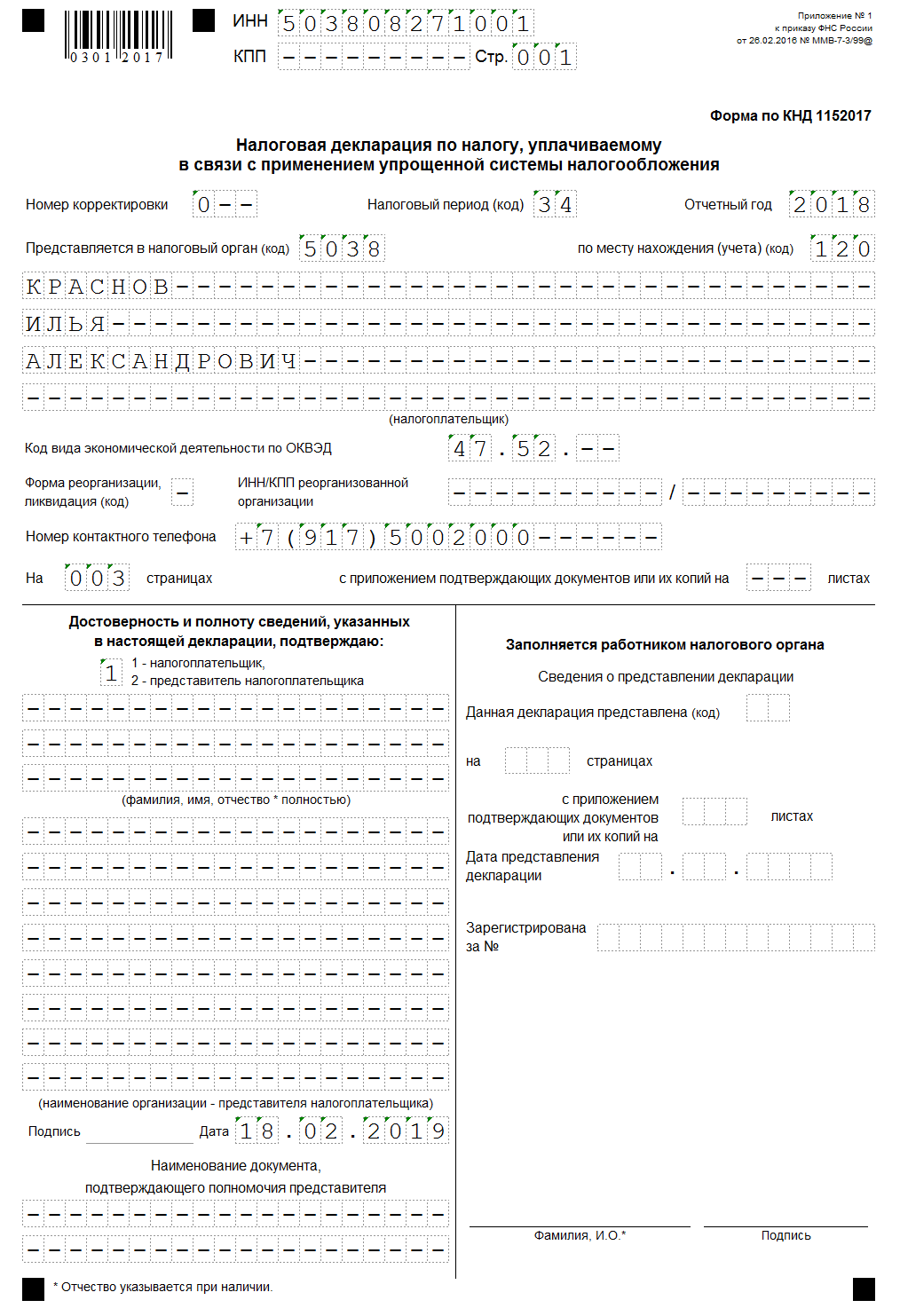

Бланк налоговой декларации по УСН, а также порядок ее составления, утверждены Приказом ФНС РФ от 26.02.2016 N ММВ-7-3/99@.

Сдача отчетности по устаревшей форме, действовавшей в другом периоде, повлечет отказ в ее принятии налоговым органом. Поэтому при заполнении следует всегда обращать внимание на штрих-код в левом верхнем углу декларации. Последние 4 цифры штрих-кода Титульного листа, действующей в 2020 году отчетности по УСН – 2017.

Бланк и пример составления декларации по упрощенке

Актуальный на 2020 год (при отчете за 2019) бланк и образец заполнения отчетности по УСН 6% для ИП без работников вы можете скачать ниже.

Таблица № 1. Декларация по УСН за 2019 год для ИП без сотрудников: бланк и образец заполнения для объекта «доходы»

|

Бланк отчетности по упрощенке (КНД 1152017) |

|

|

Образец заполнения декларации по УСН |

|

|

Нулевая декларация по УСН за 2019 год для ИП: образец заполнения для объекта «доходы» |

Рассмотрим способы, которыми может быть сформирована декларация по УСН 6% за 2019 год для ИП без сотрудников и узнаем, можно ли ее заполнить, используя онлайн калькулятор (специальный сервис).

Способы составление отчетности по упрощенке

Налоговая декларация по УСН может быть заполнена:

- От руки. Для этого необходимо скачать бланк отчетности или получить его в любой ИФНС. Документ должен быть актуальной формы, как уже было сказано выше. Составить декларацию необходимо в точном соответствии с порядком ее заполнения. Ошибки в отчетности могут повлечь проблемы при ее сдаче и проверке.

- На компьютере. Заполнить декларацию можно также на компьютере, без применения специальных онлайн-сервисов. Этот способ потребует внимательности, ответственного подхода и четкого соблюдения инструкции по составлению.

- С помощью специально сервиса (онлайн-калькулятора). Самый легкий и быстрый способ формирования отчетности по упрощенке. Он полностью исключает риск возникновения ошибки. Калькулятор формирует отчетность на основании данных о полученном доходе и уплаченных страховых взносах. Все сведения вносятся в декларацию в соответствии с официальной инструкцией.

Рассмотрим более детально порядок заполнения отчетности по упрощенке на наглядном примере.

Составление декларации по УСН с помощью специального сервиса

Все большую популярность при заполнении отчетности по упрощенке приобретают специальные сервисы. С их помощью даже начинающий предприниматель сможет составить декларацию по УСН без ошибок. Простота и удобство сервиса заключается в том, что ИП не нужно тщательно изучать инструкцию и разбираться во всех тонкостях заполнения отчетности. Достаточно лишь следовать подсказкам системы. Рассмотрим подробнее, как составляется налоговая декларация по УСН за 2019 год для ИП без сотрудников в нашем сервисе и как заполнить ее онлайн за 5 минут.

Инструкция по заполнению отчетности по упрощенке с помощью онлайн-сервиса

1. Переходим на страницу сервиса и выбираем основные параметры декларации:

- «Налогоплательщик» – «ИП без работников».

- «Титульный лист» – «Заполнить».

- «Вид используемого УСН» — «Доходы».

2. Во вкладке «Титульный лист» указываем основные данные об ИП, основном коде ОКВЭД, налоговом периоде и ИФНС, в которую подается отчетность.

3. В блоке «Вид используемого УСН» вводим данные о полученном доходе (поквартально) и сумме перечисленных в бюджет страховых взносов. Если в налоговом периоде также уплачивался торговый сбор, ставим галочку в соответствующей клетке.

4. Вводим ОКТМО по месту учета и нажимаем сформировать в PDF или EXCEL.

Примечание: для ИП, уплачивающих торговый сбор, необходимо будет указать поквартально сумму полученного дохода и перечисленного в бюджет сбора.

На этом заполнение отчетности завершается. Остается только сохранить ее на диск и распечатать.

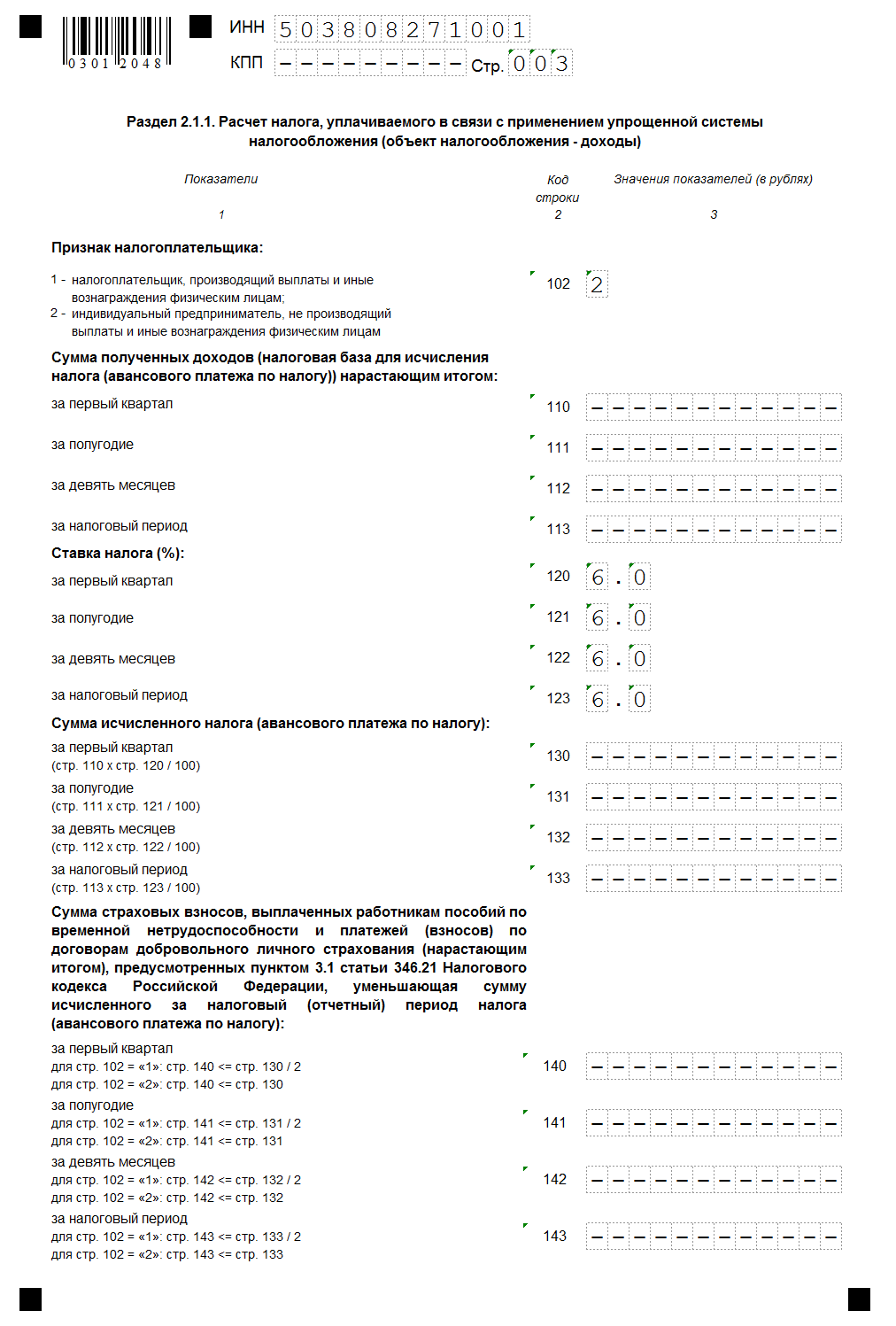

Пошаговый порядок составления декларации по УСН

Заполнить отчетность по упрощенке можно и самостоятельно, но в этом случае, потребуется тщательно изучить инструкцию по ее составлению. Декларация по УСН 6% состоит из трех обязательных листов: Титульного, Разделов 1.1 и 2.1.1. Если ИП работает в Москве и отчисляет в бюджет торговый сбор, он заполняет дополнительно Раздел 2.1.2.

Рассмотрим на примере, как заполняется отчетность по упрощенке предпринимателем без сотрудников.

Данные для заполнения:

Сдает: ИП Краснов Илья Александрович

За период: 2019 год

В налоговый орган: Межрайонную ИФНС России № 3 по Московской области (код 5038)

Основной вид деятельности: 47.52

Наемные сотрудники: нет

Доход поквартально:

1 квартал – 1 020 000 рублей.

2 квартал – 854 600 рублей.

3 квартал – 789 650 рублей.

4 квартал – 1 240 010 рублей.

Страховые взносы:

Фиксированные (ОПС и ОМС) – по 10 219 рублей за 1 и 3 кварталы, по 10 218 — за 2 и 4 кварталы.

Справочно. 1% с превышения дохода более 300 000 рублей – 36 042,60 рублей. Эта сумма должны быть уплачена в 2020 году (до 1 июля), поэтому в декларации за 2019 год не фигурирует. Общая сумма взносов — 40 874 + 36 042,60 = 76 916,60 рублей.

Титульный лист

|

Название строки (блока) |

Вносимое значение |

|

ИНН, КПП |

Предприниматели указывают только ИНН. Строку КПП они не заполняют. |

|

Номер корректировки |

Если декларация подается впервые, в данной строке ставится «0 — — «. Если отчетность подается второй или третий раз, с целью внесения изменений в ранее поданный документ, то указывается соответственно «1 — — » или «2 — — «. |

|

Налоговый период |

Значение в указанной строке ставится в зависимости от основания, по которому подается декларация: «34» — по итогам года (в большинстве случаев). «50» — при снятии предпринимателя с учета. «95» — при смене режима налогообложения. «96» — при прекращении «упрощенной» деятельности. |

|

Отчетный год |

Год, за который подается декларация. |

|

Представляется в налоговый орган |

Четырехзначный код инспекции по месту регистрации ИП. |

|

По месту нахождения |

ИП указывают только один код – «120». |

|

Налогоплательщик |

В данных строках указывается ФИО ИП построчно. Сам статус «индивидуальный предприниматель» вносить в данный блок не нужно. |

|

Код вида экономической деятельности |

Код основного вида деятельности по ЕГРИП |

|

Номер контактного телефона |

Указывается только актуальный номер телефона, по которому проверяющий декларацию инспектор может связаться с ИП. |

|

На страницах |

Для предпринимателей, не уплачивающих торговый сбор, количество страниц будет 3, для уплачивающих – 4. |

|

Достоверность и полноту сведений…. |

Если декларацию сдает сам ИП, то указывается код «1» и в строках ниже ставятся прочерки. Если отчетность подает представитель необходимо поставить код «2» и ниже указать его ФИО и данные о доверенности (номер и дата составления). |

|

Подпись и дата |

Если декларация сдается представителем, то подписывает ее он, а не ИП. |

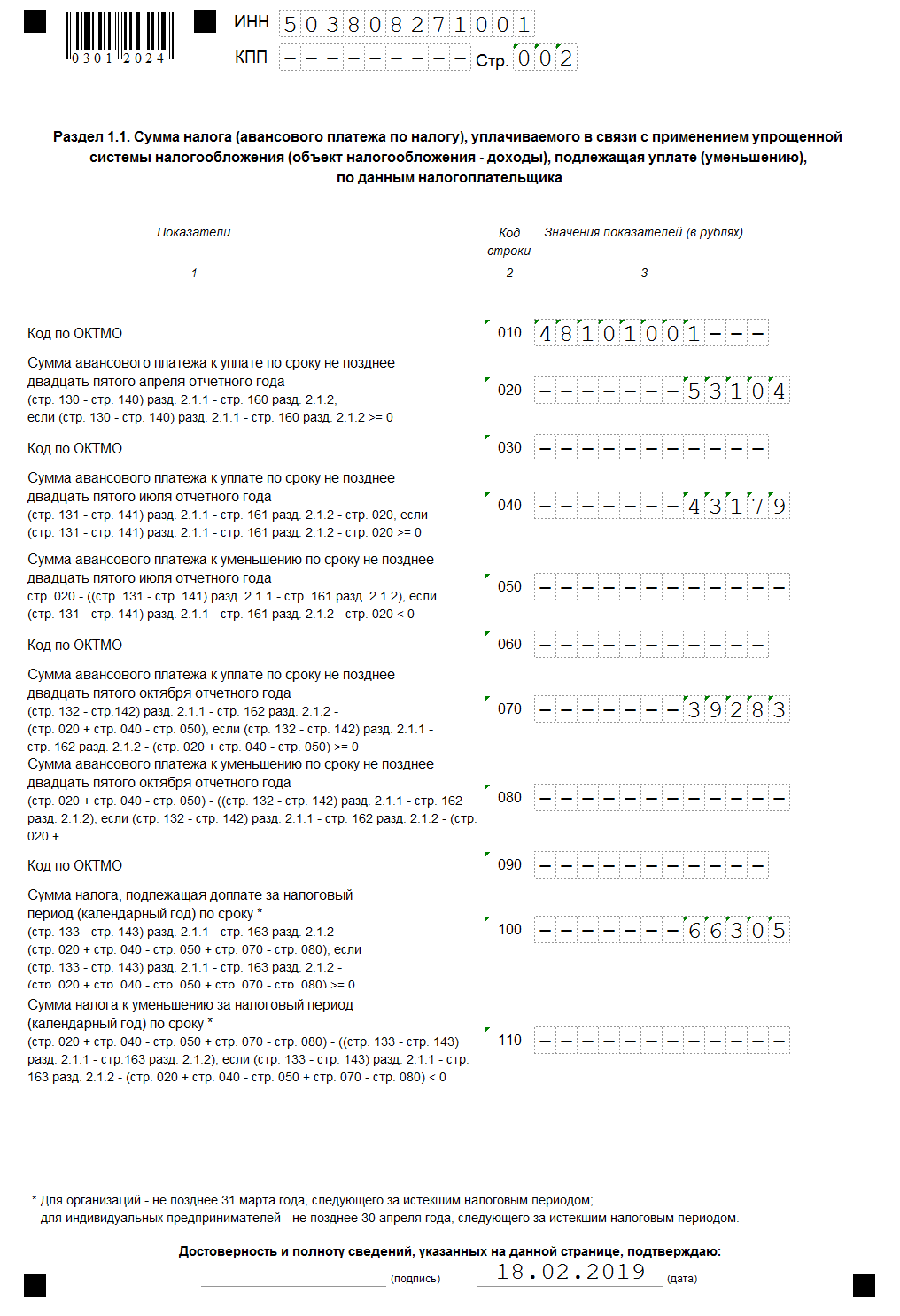

Раздел 1.1

|

Название строки (блока) |

Вносимое значение |

|

010, 030, 060, 090 |

Код ОКТМО. Если он в течение года не изменялся, то его нужно проставить лишь в одной строке – 010. В остальных – прочерки. |

|

Аванс к уплате за 1 квартал. Определяется по формуле: строка 130 – строка 140. |

|

|

Авансовый платеж, подлежащий перечислению в бюджет за полугодие. Определяется по формуле: (строка 131 – строка 141) – строка 020. |

|

|

Если по результатам расчета аванса за полугодие получилось значение со знаком «-» (переплата) оно вносится в данную строку. |

|

|

Аванс к уплате за 9 месяцев. Определяется по формуле: (строка 132 – строка 142) – (строка 020 + строка 040 – строка 050). |

|

|

Если при расчете авансового платежа за 9 месяцев получилось значение со знаком «-«, оно отражается по этой строке. |

|

|

Налог по итогам года. Определяется по формуле: (строка 133 – строка 143) – (строка 020 + строка 040 – строка 050 + строка 070 – строка 080). |

|

|

Если по итогам года получилась переплата, она указывается в данной строке. Впоследствии данную сумму ИП может зачесть в счет будущих платежей или возвратить на р/с. |

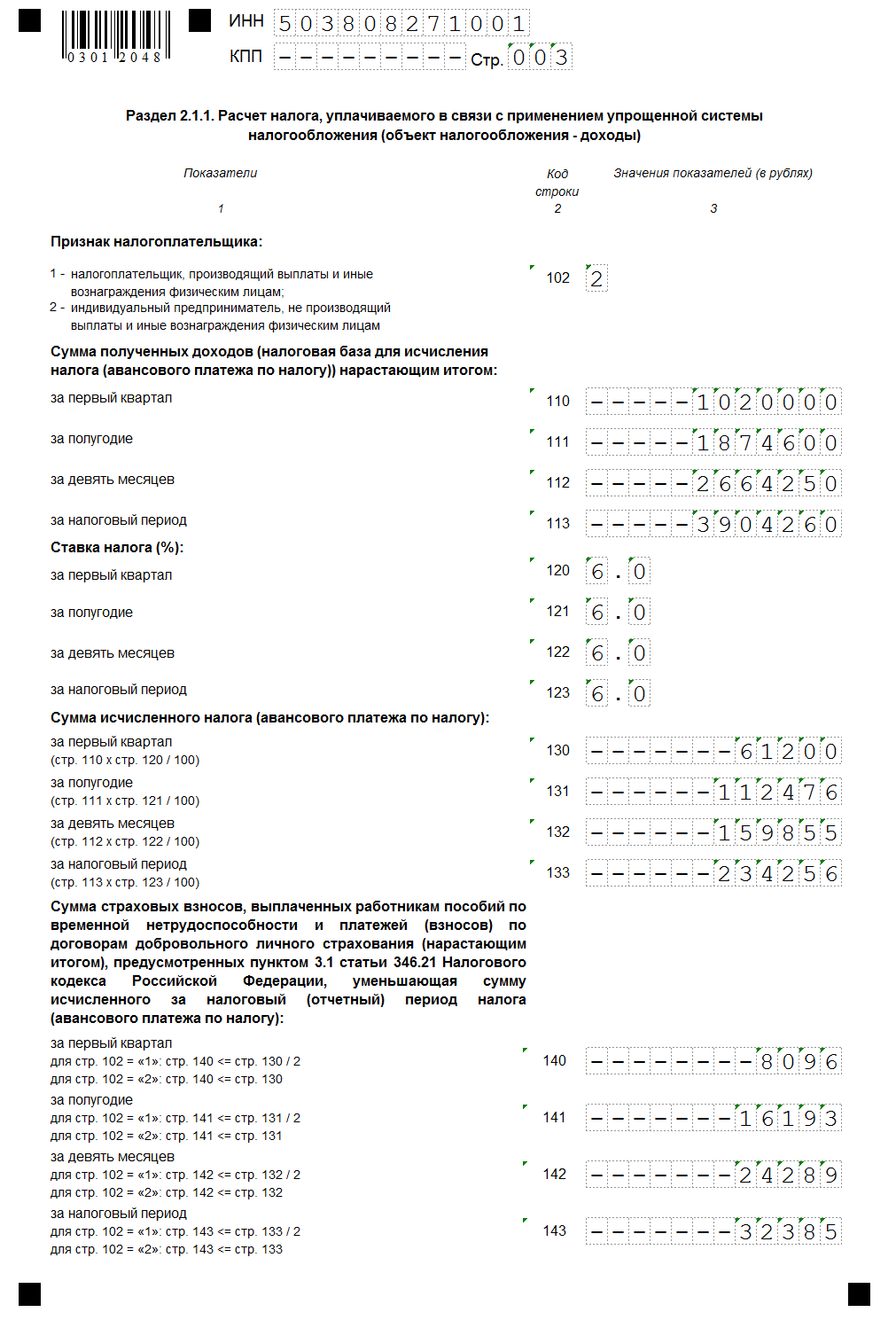

Раздел 2.1.1

|

Название строки (блока) |

Вносимое значение |

|

ИП без сотрудников в данной клетке указывают значение «2». |

|

|

Доход за 1 квартал. |

|

|

Доход нарастающим итогам за полугодие (1 + 2 квартал). |

|

|

Доход за 9 месяцев (с начала года, за 3 квартала вместе). |

|

|

Общая сумма дохода за год (за все 4 квартала). |

|

|

Размер ставки по УСН. Если ИП не применяет налоговые каникулы или сниженную ставку, в данных строках он указывает «6.0». |

|

|

Авансовый платеж, исчисленный за 1 квартал (строка 110 х строка 120: 100). |

|

|

Аванс, рассчитанный по итогам полугодия (строка 111 х строка 121: 100). |

|

|

Авансовый платеж за 9 месяцев (строка 112 х строка 122: 100). |

|

|

Налог за год (строка 113 х строка 123: 100). |

|

|

140 — 143 |

В данных строках указывается сумма уплаченных страховых взносов нарастающим итогом. Для предпринимателей, не имеющих работников, сумма строк 140-143 не должна превышать значений по строкам 130-133. |

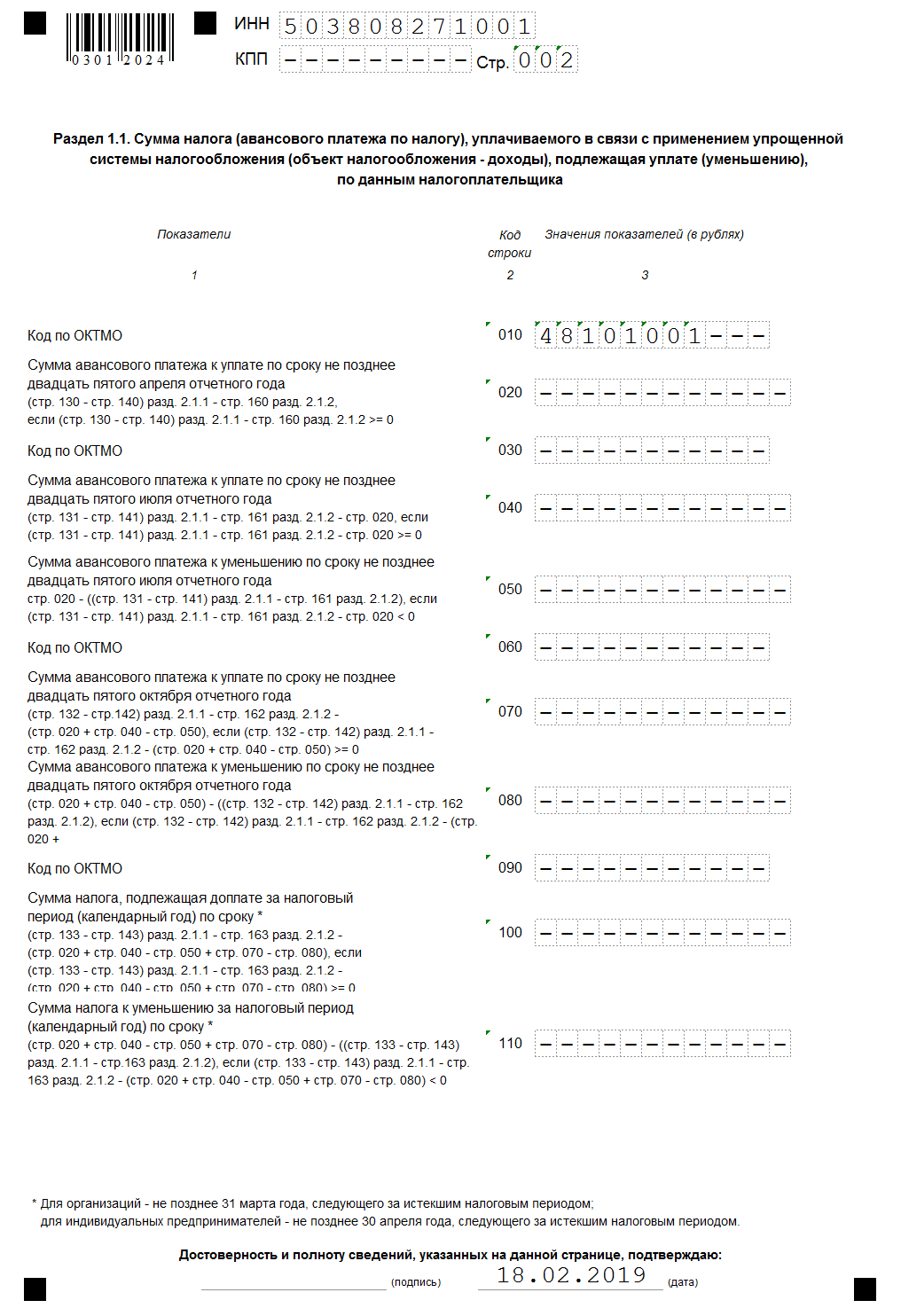

Нулевая отчетность по УСН за 2019 год

Если в течение всего года индивидуальный предприниматель дохода не получал, он обязан сдать в ИФНС декларацию с нулевыми показателями. Отличие данной отчетности от обычной состоит в том, что почти во всех строках документа проставляются прочерки. Заполняется полностью лишь Титульный лист, строки 010 (030, 060, 090 если менялся ОКТМО) Раздела 1.1 и строки 120-123 раздела 2.1.1. Все остальные клетки необходимо отчеркнуть (поставить прочерки).

Нулевая декларация по УСН за 2019 год для ИП сдается в общие сроки – до 30 апреля 2020 года. Вместо «нулевой» отчетности ИП может составить единую упрощенную (ЕУД). Срок ее представления в налоговый орган – до 20 января года, следующего за отчетным.

Рассмотрим на примере, как заполняется отчетность по УСН с нулевыми показателями.

Примечание: так как титульный лист составляется в общем порядке и образец его размещен выше, приведем лишь пример заполнения Разделов 1.1 и 2.1.1.

Итоги

Вкратце обобщим приведенную выше информацию:

- ИП на УСН обязаны ежегодно сдавать декларацию, независимо от того был ли доход в налоговом периоде и велась ли деятельность в целом.

- Отчетность по упрощенке на объекте «доходы» состоит из трех листов для тех, кто не платит торговый сбор и четырех для тех, кто его перечисляет.

- Наиболее оптимальный способ составления отчетности – с помощью специальных онлайн-сервисов.

- Если в налоговом периоде ИП не имел дохода, он может подать «нулевую» или единую упрощенную декларацию.

Налоговая и бухгалтерская отчетность ИП в 2020 году

Отчетность — головная боль всех бизнесменов. Каждый, кто хоть раз варился в этой кухне, знает, как сложно уследить за сроками сдачи всех важных бумаг, а ведь за позднюю сдачу начисляют штрафы и немаленькие. Правда предпринимателям в этом плане повезло чуть больше, чем юридическим лицам, поскольку отчетность ИП не такая объемная. А на некоторых режимах налогообложения и при удачном стечении обстоятельств можно и вовсе не вести бухгалтерию. Рассмотрим, как отчитываться перед налоговой.

Какую отчетность сдает ИП

Начать следует с классификации отчетных бумаг. Всю налоговую отчетность для ИП можно разделить на 6 категорий, каждую из которых лучше рассматривать по отдельности:

- по обязательным налогам, различным на разных режимах налогообложения;

- за наемный персонал;

- по кассовым операциям;

- по дополнительным налогам, необходимость в уплате которых зависит от специфики бизнеса;

- статистическая;

- нулевая.

Отчетность на разных режимах

Тут все просто: какой налог ИП оплачивает — такую отчетность и сдает. Если совмещает два режима — подает 2 декларации.

Общий режим

ОСНО называют режимом по умолчанию, потому что его присваивают тем лицам, которые не подали ходатайство о выборе другой системы во время регистрации в ЕГРИП. Причем в автоматическом режиме и без оповещения. Оставаться на ОСНО предпочитают не многие, так как это еще и самый сложный режим, на котором не обойтись без помощи грамотного бухгалтера.

ИП на ОСНО уплачивают все виды обязательных налогов. Это и НДФЛ, и НДС, и налог на имущество. А отчетность индивидуального предпринимателя, избравшего ОСНО на 2020 год состоит из 3 позиций:

| Вид отчета | Характеристика | Срок сдачи |

|---|---|---|

| Декларация НДС (образец) | По форме КНД 1151001. С 2016 года сдается в электронном формате, ФНС может принять ее и на бумажном носителе, но выпишет за это штраф | До 25 числа месяца, следующего за кварталом |

| Декларация 3-НДФЛ (образец) | Частота сдачи — один раз в год | 30 апреля |

| Декларация 4-НДФЛ (образец) | Как только бизнес принесет первую прибыль, ИП должен подсчитать предполагаемый доход и занести результат в декларацию. По нему налоговики рассчитают сумму авансовых платежей по НДФЛ. | Сдается через месяц после открытия ИП, после этого про этот вид отчетности можно забыть |

Упрощенный режим

Тот, кто предпочел работать на УСН, может вдохнуть полной грудью, поскольку этот режим постарались упростить на славу. Он предполагает сдачу всего одного отчета — декларации КНД 1152017. Срок подачи тоже радует — до 30 апреля каждого года. Почему все так просто?

ИП на упрощенке должен оплатить только один налог и всего один раз в год, а ежеквартально вносит авансовые платежи, рассчитанные самостоятельно. Налоговики не проверяют правильность авансовых расчетов, полагаясь на добросовестность предпринимателей. Да и к чему последним химичить, если после подачи декларации все погрешности «всплывут» и разницу между подлежащей к уплате суммой и фактически внесенной придется свести к нулю.

ФНС не освобождает ИП на упрощенной системе от ведения КУДИР — книги учета доходов и расходов. Она нужна для учета поступивших и затраченных на ведение бизнеса средств и для правильного исчисления налоговой базы, а впоследствии и самого налога.

Единый сельхозналог

Перейти на ЕСХН могут лишь те бизнесмены, деятельность которых основана на производстве сельхозпродукции. Притом, 70% всего дохода должна приносить именно эта сфера. Зато им надо сдавать всего одну декларацию КНД 1151059. Срок ее подачи — 31 марта.

Налогоплательщики на ЕСХН не освобождены от заполнения КУДИР, как и все остальные предприниматели. Предоставлять ее в ИФНС надо только по запросу уполномоченного органа.

Единый налог на вмененный доход

На ЕНВД бизнесмены платят налог не по фактическому доходу, а по некоему идеальному. Устанавливает его государство, а региональные власти вводят специальные коэффициенты, чтобы уменьшить размер отчислений. Их можно найти на сайте ФНС.

Вся отчетность ИП на ЕНВД сводится к одной налоговой декларации КНД 1152016, которую необходимо подавать квартально до 20 числа месяца, следующего за отчетным периодом.

Так как вмененные показатели меняются редко, а реальный доход не учитывается, достаточно всего один раз рассчитать налог ЕНВД и штамповать одинаковые декларации. Но, разумеется, только до тех пор, пока какую-нибудь из величин не изменят, или пока не поменяется физический показатель (площадь помещения, количество транспортных средств).

Облагать ЕНВД можно далеко не все виды деятельности, поэтому нередко предприниматели совмещают этот режим с другими, а значит и отчетность ведут по двум режимам одновременно. Все было бы хорошо, но вмененка доступна не во всех регионах РФ, к примеру, в Москве ее нет.

Бухгалтерская отчетность ИП, в том числе КУДИР, на вмененном режиме не нужна, однако ее можно вести для упрощения учета.

Патент

ПСН — максимально простая система налогообложения, разработанная только для предпринимателей. Организации не могут купить патент, стоимость которого заменяет сразу все виды налогов и освобождает от сдачи отчетности.

Поскольку перечень видов деятельности для ПСН ограничен, и на нем нельзя нанимать более 10 человек, многие бизнесмены совмещают патент с другими режимами. В таком случае надлежит сдавать и соответствующие отчеты.

Отчетность за работников ИП

Этот вид отчетности ИП без работников предоставлять не должны, и им повезло, так как лица, которые наняли рабочих, сдают немереное число бумаг:

| Отчет | Расшифровка | Срок подачи |

|---|---|---|

| Сведения о ССЧ | Уведомление о среднесписочной численности наемных сотрудников за прошлый год | 20 января |

| Декларация 2-НДФЛ | Декларация о доходах работников ИП, количество поданных бумаг должно равняться числу сотрудников | 1 апреля (если руководитель не может удержать с физлица подоходный налог, он обязан подать отчет 2-НДФЛ до 1 марта) |

| Расчет 6-НДФЛ | Подается и ежеквартально, и по итогу года |

|

| СЗВ-М | Информация о застрахованных сотрудниках | 15 числа ежемесячно |

| Единый расчет страховых взносов | Сведения обо всех внесенных в пользу наемных работников ИП страховых взносах | 30 числа месяца, следующего за отчетным кварталом |

Расчет страховых взносов — новый отчет. Он был введен в 2017 году и заменил такие формы, как РСВ-1, РСВ-2 и РВ-3. Изменения связаны с переводом страховых взносов под юрисдикцию ФНС, пенсионный фонд (ПФР) и фонд медицинского страхования (ОМС) больше не принимают страховые платежи и не контролируют их выплату.

И еще один нюанс: владельцы фирм с численностью персонала более 25 человек должны отсылать отчет в ФНС в электронном виде, остальные — в бумажном.

Нулевая отчетность ИП 2020

Нулевые отчеты могут сдавать только ИП на упрощенке и общем режиме, так как патент вообще не предполагает сдачу отчетов, а на ЕНВД за налоговую базу принимается вымышленный доход, а не реальный, и нулевых показателей на нем не может быть.

Нулевые отчеты ИП подаются при полном отсутствии денежных переводов как на банковском счете, так и в кассе. Вместо НДС и НДФЛ можно заполнить единую упрощенную декларацию. Срок подачи упрощенного отчета — до 20 числа месяца после отчетного квартала. Это квартальный отчет, зато состоит он всего из 2 листов и может заполняться сразу по нескольким налогам.

На упрощенке тоже сдают нулевую отчетность, правда в таком случае заполняют тот же бланк КНД1152017, но немного по-другому:

- ИП на УСН 6% вносят информацию только в титульный лист, р. 1.1 и р. 2.1.1;

- ИП на УСН 15% вносят сведения в титульный лист, р. 1.2 и р. 2.2.

Подведомственные службы редко требуют какие-либо документы в подтверждение нулевой деятельности, но вполне могут обратиться в банк и запросить выписку со счета предпринимателя. Если раскроется обман, нарушитель будет выплачивать штраф.

Отчетность по ККМ

Индивидуальные предприниматели, осуществляющие денежные операции с применением ККМ, обязательно должны соблюдать кассовую дисциплину (ведение кассовой документации, соблюдение лимита денежных средств в кассе).

Однако законодатели сократили количество кассовых отчетов для малого бизнеса, в 2020 году ИП не обязаны вести кассу на равных с ЮЛ и составлять кассовые документы (кассовую книгу, ПКО, РКО). Снято с них и ограничение в виде лимита на наличие средств в кассе. Единственное, что по-прежнему закреплено за бизнесменами, — это оформление бухгалтерских платежных ведомостей для подтверждения выдачи заработной платы.

Отчетность ИП в Росстат

Существует и статистическая отчетность. Ежегодно Росстат проводит исследования на основании сведений, полученных от руководителей фирм. Отчитываться перед этим органом должны не все лица, а толькоте, которых выберет Росстат. Он вышлет им соответствующее уведомление с необходимыми формами для заполнения.

Индивидуальный предприниматель, который заинтересовал Росстат, обязан сдать отчетность в срок, обозначенный в уведомлении — месяц, квартал, год. За игнорирование требования можно получить штраф, размер которого указан в статье 13.19 кодекса и варьирует от 10 до 40 тыс. руб.

Остальные предприниматели должны отчитываться перед органом раз в 5 лет. Когда этот срок подойдет, Росстат напомнит об обязанности, выслав извещение с бланками для заполнения.

В перечень обязательных форм статистических отчетов ИП в 2020 году входят:

Отчетность ИП в ПФР

Обязанность по подаче отчетности в ПФР ИП

Предприниматели, которые официально прошли регистрацию, автоматически встают на учет во внебюджетных фондах. В случае появления у ИП наемных работников, возникает обязательство по уплате страховых взносов в ПФР и предоставления соответствующей отчетности.

Бизнесмен освобождается от предоставления пенсионных отчетов лишь в том случае, когда наемных сотрудников нет. Это происходит потому, что предприниматель обязан уплачивать фиксированные пенсионные взносы за себя лично.

За год предприниматель обязан сдать четыре отчета – то есть расчет за каждый квартал. Необходимость предоставления такой документации обусловлена следующим:

- предприниматель оформляет порядок начисления средств, с указанием заработной платы сотрудников и процентных ставок;

- ИП производит оплату начислений согласно сформированной отчетности;

- бизнесмен получает возможность сверить свои платежи и начисления путем составления и передачи отчета в ФСС.

Формы и виды отчетности в ПФР

С начала 2015 году была введена в использование новая форма отчетности в ПФР Постановлением Правления ПФ РФ № 194п от 04.06.2015.

Бланк отчетности РСВ-1 существенных изменений не претерпел. В состав отчета входит шесть разделов, содержащих ряд пунктов для заполнения. Посмотреть и скачать можно здесь: . Обязательными считаются титульный лист и разделы 1 и 2.1. Остальные графы заполняются лишь при наличии показателей.

Отчетность ИП в ПФР осуществляется следующим образом:

- на титульном листе необходимо заполнить информацию об отчитывающемся лице, вписать проверяющий орган, а также регистрационный номер плательщика, период и дату предоставления отчетности;

- для заполнения первого раздела используются данные по уплате страховых взносов, которые следует периодически сверять с ПФР;

- второй раздел имеет пять подразделов, где указывается объем выплат за наемных работников, а также сумму начислений, подлежащих уплате в бюджет ПФР;

- в случае применения понижающих тарифов, ИП обязан заполнить пункты 2.1-2.4 и раздел 3;

- раздел 4 оформляется в случае произведения доначислений или указываются излишне начисленные платежи в результате проверки, проведенной представителем ПФР;

- пятый раздел следует заполнить при наличии в числе наемных работников студентов, состоящих на очном обучении;

- шестой раздел заполняется на работников индивидуально, с указанием личных данных каждого сотрудника, периода работы и времени увольнения.

Отчет составляется в нарастающем порядке и при обнаружении ошибок или неточностей принят в ПФР не будет.

Кроме формы РСВ-1, предпринимателем должна предоставляться еще и ежемесячная отчетность в ПФР в 2016 году по форме СЗВ-М. Посмотреть и скачать можно здесь: . Данный вид документа утвержден ФЗ № 385-ФЗ от 29.12.2015. Отчетность ИП в ПФР предоставляется до 10 числа следующего месяца.

Сроки и место подачи отчетности в ПФР ИП

В 2016 году предприниматель обязан представлять обязательные отчеты, согласно установленным срокам:

- РСВ-1 передается за квартал, полугодие, 9 месяцев и год в нарастающем порядке до 15 числа месяца, следующего за отчетным периодом. В случае передачи электронной отчетности, срок продлевается до 20 числа;

- СЗВ–М предоставляется в ПФР до 10 числа следующего месяца.

Все расчеты должны быть оформлены в электронном виде или в бумажном варианте, если ИП представляет отчет в ПФР лично. Согласно действующему законодательству, бизнесмен, имеющий штат от 25 человек, обязан представлять отчетность только в электронном виде, а все документы заверять при помощи ЭЦП.

Обязательная документация представляется предпринимателем в отделение ПФР по месту своей регистрации и получения регистрационного номера.

Штрафы за несвоевременную сдачу отчетности в ПФР с 2015 года не изменялись. Согласно ФЗ-212, штраф составляет 5% от начисленных за квартал взносов, но не больше 30% от суммы и не меньше 1 тыс. рублей.

Порядок подачи отчетности в ПФР

Документация может быть передана в ПФР двумя способами: лично, при посещении фонда или путем отправления отчетности через электронную систему документооборота.

В первом случае необходимо:

- Обратиться в ПФР и получить программу для формирования обязательного отчета. Допускается скачать пакет для установки на официальном сайте ПФР. Каждая новая версия в дальнейшем также подлежит установке.

- После установки программы на компьютер, следует открыть необходимый вид отчета и заполнить его.

- Дальнейшим этапом будет проверка готового отчета.

- При отсутствии ошибок, составленная форма выгружается на электронный носитель, а сам отчет распечатывается на бумаге.

- Бумажный отчет заверяется печатью и подписью уполномоченного лица.

- После оформления, представитель ИП (при наличии правильно оформленного бланка доверенности) или сам предприниматель передает отчет на проверку в ПФР. Проверяется электронный вариант РСВ-1. При отсутствии ошибок, бизнесмен получает протокол о проверке отчета и его принятии.

В случае подачи документов через интернет, достаточно сформировать отчет и передать его на проверку. В итоге ИП получает протокол о проверке и принятии РСВ-1. Чтобы подключить систему, предприниматель обязан подать заявление в ПФР на подключение электронной отчетности.

Пример по отчетности в ПФР ИП

Михаил оформил ИП и сразу же обратился в ПФР для регистрации в качестве работодателя, поскольку для расширения деятельности ему был необходим штат в количестве 50 человек.

По совету сотрудника ПФР, мужчина сразу подал и заявление на подключение его ИП к системе автоматизированного обмена информацией. После оформления документации, мужчина получил право на пользование электронным способом представления отчетности и в первый же квартал попробовал отправить документацию через интернет.

У Михаила ничего не получилось, и в связи с этим он обратился в ПФР для сдачи документации в бумажном варианте, на что получил отказ, потому что численность штата ИП составляла более 50 человек.

В итоге бизнесмен пропустил сроки сдачи отчетности и на него был наложен соответствующий штраф. Михаил попробовал оспорить предпринятые санкции, однако, вынужден был согласиться с решением сотрудника ПФР, потому что ошибка была допущена с его стороны – Михаил не оформил ЭЦП и не заверил документы.

Заключение

В итоге можно сформулировать ряд выводов:

- Предприниматель обязан представлять отчетность в ПФР в случае наличия наемных работников, поскольку в их отсутствие он уплачивает страховые взносы за себя.

- Отчетность составляется на бланках утвержденной формы и заполняется в строгом соответствии с утвержденными правилами.

- Порядок предоставления документации в ПФР также закреплен законодательно и допускает электронную передачу отчетности, а также при личном посещении отделения пенсионного фонда.

- В случае несвоевременного предоставления отчетов на ИП может быть наложен соответствующий штраф.

Наиболее популярные вопросы и ответы на них по отчетности в ПФР ИП

Вопрос: Здравствуйте. Я предприниматель, отчитываюсь за себя и оплачиваю обязательные фиксированные взносы. Чтобы не опоздать с предоставлением отчетности и что-нибудь там не напутать, я нанял бухгалтера и оформил соответствующее трудовое соглашение.

Прошел квартал, и она сообщила мне, что пора сдавать отчет в пенсионный фонд. Подскажите, это действительно необходимо и мне теперь придется отчитываться каждый квартал и платить дополнительные налоги или мой бухгалтер что-то путает? Ведь я раньше не сдавал отчетов, а лишь платил деньги.

Ответ: Здравствуйте. В ФЗ № 212 от 24.07.2009 указано, что предприниматель должен представлять обязательные отчеты в ПФР и оплачивать начисленные взносы в том случае, если у него имеются наемные работники.

Раньше вы не имели наемных сотрудников, поэтому были освобождены от уплаты взносов и предоставления отчетности. Приняв на работу бухгалтера, вы стали работодателем, то есть у вас появились наемные сотрудники. Соответственно, автоматически возникло обязательство по предоставлению ежеквартальной или ежемесячной отчетности.

Ваш бухгалтер абсолютно прав и вы теперь обязаны передавать в ПФР отчеты каждый квартал и каждый месяц.

Список законов

Образцы заявлений и бланков

Вам понадобятся следующие образцы документов:

Отчетность в ПФР ИП без работников – 2019

Актуально на: 15 марта 2019 г.

Все ИП, как экономические субъекты, должны отчитываться перед контролирующими органами. Объем отчетности, представляемой в ИФНС и внебюджетные фонды, включая ПФР, зависит от применяемого режима налогообложения, а также от наличия работников. Посмотрим, какую отчетность в ПФР должен сдавать ИП без работников в 2019 году.

ИП без работников: отчетность в ПФР 2019

ИП представляют разного рода отчетность по утвержденным формам, чтобы:

- контролирующие органы получали необходимую информацию об их деятельности;

- могли осуществлять определенные виды контроля.

С одной стороны индивидуальные предприниматели являются плательщиками страховых взносов, поскольку должны платить их за себя. А значит, по логике должны и отчитываться по уплаченным взносам.

Однако ИП, у которых нет работников, и которые платят взносы только за себя, никакой важной информации о себе сотрудникам ПФР сообщить не могут. Ведь за собираемостью взносов, уплачиваемых и организациями, и ИП, следят налоговые органы. А сведения о периодах, в течение которых физическое лицо официально вело предпринимательскую деятельность (т. е. являлось ИП), ПФР всегда может получить от налоговиков. Напомним, что предприниматели относятся к застрахованным лицам в рамках ОПС (п. 1 ст. 7 Закона от 15.12.2001 N 167-ФЗ, ч. 1 ст. 4, ч. 1 ст. 11 Закона от 28.12.2013 N 400-ФЗ).

Поэтому отчетность в ПФР ИП без работников не сдают, им просто не о чем отчитываться перед Фондом.

Какая отчетность представляется в ПФР предпринимателями с работниками

ИП могут быть плательщиками взносов как страхователи, т. е. работодатели, у которых есть работники. Тогда ИП должен платить взносы и с выплат работников, и за себя (ст. 419 НК РФ).

На сегодняшний день, когда Закон № 212-ФЗ «О страховых взносах…» уже не действует, обязанность по представлению отчетности плательщиками взносов в ПФР установлена несколькими законодательными актами. В соответствии с Законом № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» страхователи должны сдавать ежемесячно форму СЗВ-М, и ежегодно – СЗВ-СТАЖ (п. 2, 2.2 ст. 11 Закона от 01.04.1996 N 27-ФЗ).

Напомним, формы СЗВ-М нужны Фонду для того, чтобы правильно отделить работающих пенсионеров от неработающих. Ведь только последние имеют право на индексацию пенсии в соответствии с ростом уровня цен. А без формы СЗВ-СТАЖ специалисты ПФР не смогут правильно определить стаж работника, и как следствие, неверно рассчитают пенсию.

Кроме того, страхователи, которые уплачивают с выплат работников дополнительные взносы на накопительную пенсию, должны представлять в ПФР ежеквартально ДСВ-3 (ч. 4,6 ст. 9 Закона от 30.04.2008 N 56-ФЗ).