Содержание

- Что такое водный налог?

- Расчет водного налога: пример

- Водный налог: проводки

- Водный налог в налоговом учете

- Примеры отражения операций в бухгалтерском учете

- Куда уплачивают и как рассчитать водный налог

- Пример расчета водного налога по забору воды

- Пример расчета водного налога

- Характеристика водного налога

- Порядок начисления и уплаты водного налога

- Особенности бухгалтерского учета водного налога

Что такое водный налог?

Согласно положениям фискального законодательства, водный налог – это прямой федеральный сбор, который уплачивают физлица, компании и частные предприниматели, использующие в деятельности водные ресурсы.

У обязательства есть две категории плательщиков:

- лица, действующие по лицензии, полученной до 2007 года и актуальной по сей день;

- лица, добывающие водные ресурсы из недр.

Для структур, использующих наземные ресурсы, но не имеющих актуальной лицензии, водный налог не предусмотрен. Они заключают договоры аренды с органами власти или получают разрешения и перечисляют арендные платежи.

Формула по расчету суммы обязательства

Особенность водного налога заключается в том, что для него отсутствует единая ставка и база. Их определение зависит от особенностей деятельности коммерческой структуры, места ее расположения, типа используемого водоема и иных факторов.

Существует четыре алгоритма по определению налоговой базы:

- Для компаний, занятых забором воды, базой признается 1 тыс. кубометров полученной жидкости. Точный показатель устанавливается на основе данных измерительных приборов организации или, при отсутствии последних, исходя из действующих норм водопотребления.

- Для гидроэнергетических организаций базой признается единица произведенной энергии (1 тыс. кВт).

- Для компаний, берущих воду из акватории природных объектов, базой считается площадь акватории, указанная в лицензии.

- Для организаций, сплавляющих лес по воде, база исчисляется как 1 000 кубометров леса на 100 км сплава.

Определившись с базой, налогоплательщик должен выбрать ставку. Она зависит от следующих объективных факторов:

- типа водопользования;

- вида используемого природного объекта;

- места деятельности налогоплательщика;

- способа извлечения воды: надземный или подземный.

Полный перечень ставок, используемых при расчете бюджетных обязательств, приведен в ст. 333.12 Налогового Кодекса. Они устанавливаются в рублевом эквиваленте на единицу базы.

Заполнение декларации по водному налогу

Формула, как рассчитать водный налог, выглядит следующим образом:

Налог = Налоговая база* Ставка* Поправочные коэффициенты.

Список используемых коэффициентов определяется законодательно. Например, действующие значения:

- 5-кратный коэффициент для налогоплательщиков, превысивших годовые или квартальные лимиты по своему виду водопользования;

- 10-кратный коэффициент для тех, кто забирает воду в целях дальнейшей перепродажи;

- коэффициент 1,1 для компаний и ИП, не располагающих собственными средствами измерения.

Для каждой ставки существует свой поправочный коэффициент на уровень инфляции. Например, в 2017 году он равен 1,52, в 2018 увеличится до 1,75, к 2025 возрастет до 4,65. Эти значения устанавливаются федеральными органами власти на долгосрочную перспективу.

Расчет водного налога: пример

Компания «Альфа» располагается в Северном экономическом районе и, действуя на основе лицензии, извлекает подземным образом воду из реки Невы.

В течение IV квартала 2016 года организация пользовалась следующими объемами водных ресурсов:

- октябрь – 13 тыс. кубометров;

- ноябрь – 10 тыс. кубометров;

- декабрь – 12 тыс. кубометров.

Данные определены при помощи собственных измерительных приборов «Альфы».

Совокупный объем потребленных водных ресурсов за IV квартал равен:

13 + 10 + 12 = 35 тыс. кубометров.

Для Северного района и реки Невы ставка установлена на уровне 348 рублей, фискальной базой является объем забранной воды – тысяча кубометров. На основании этих данных вычислим налог, подлежащий перечислению в госказну:

Налог = 35* 348 = 12 180 руб.

Образовавшееся число – неокончательная величина. Ее необходимо помножить на поправочный коэффициент 1,15. Получим:

Налог = 12 180* 1,15 = 14 007 руб.

Именно эту сумму необходимо перечислить в бюджет по итогам четвертого квартала.

Расчет был произведен с тем допущением, что компания оставалась в рамках лимитов водопользования. В реальной жизни возможно их нарушение. Тогда вычисления будут выглядеть иначе.

Например, лимит был равен 32 тыс. кубометров за квартал. «Альфа» превысила этот порог на 5 тыс. кубометров. Эта дельта должна быть перемножена на коэффициент 5.

Формула расчета будет выглядеть так:

Налог = (32* 348 + 3* 348* 5)* 1,15 = 18 809,4 руб.

Разница по сравнению с предыдущим примером оказалась весомой – 4 802,4 руб.

Сумму налога, рассчитанную по законодательно установленным правилам, компания должна в государственный бюджет не позднее 20 числа месяца, следующего за отчетным кварталом. В нашем случае рассчитаться по обязательствам нужно до 20.01.2017 г.

Водный налог – в какой бюджет зачисляется

Водный налог: проводки

В бухгалтерском учете для отражения водного налога используется 68 счет. Для удобства аналитики на нем открывается специальный субсчет для конкретного бюджетного обязательства, например, 68.5. Если у компании имеется в пользовании несколько водных объектов, она может отражать фискальные обязательства в разрезе каждого по отдельности. Для этого открываются субсчета третьего порядка: 68.51, 68.52 и т.д.

Затраты, связанные с перечислением фискальных платежей, относят к обычным видам деятельности и отражают по счетам 20, 21,23 или 25 в зависимости от учетной политики на предприятии.

Важно! Сумма водного налога исчисляется налогоплательщиком самостоятельно за установленный период – квартал. Льготы по данному обязательству не предусмотрены законодательством.

Начисление налога отражается на последний день квартала. Бухгалтер делает проводку:

Д 20 (21, 23 и т.д.) – К 68.5.

Если учет ведется в разрезе нескольких объектов, проводки выглядят так:

- Д 20 – К 68.51 – начисление по объекту «А»;

- Д 20 – К 68.52 – начисление по объекту «Б».

Подтверждающий документ для операции начисления – бухгалтерская справка-расчет.

Перечисление рассчитанной суммы обязательства в бюджет отражается проводкой:

Д 68 – К 51.

Подтверждающий документ – банковская выписка.

Водный налог в налоговом учете

Отражение водных обязательств в налоговом учете зависит от выбранного компанией режима налогообложения. Рассмотрим две ситуации:

1. Общий налоговый режим

Ст. 264 НК РФ позволяет включить водные обязательства в состав прочих расходов, связанных с изготовлением и реализацией продукции. В бухгалтерском учете они списываются на счет 91.2. При определении налоговой базы их можно принимать к вычету полностью.

Момент учета затрат по уплате водного налога зависит от выбранного компанией метода признания расходов:

- Кассовый – начисленные суммы признаются расходом в день фактической уплаты денежных средств в государственную казну.

- Метод начислений – расходы признаются в последний день соответствующего квартала. Например, обязательства за 2 квартал уменьшают налоговую базу именно во втором квартале.

Суммы бюджетных перечислений по водным обязательствам отражаются в декларации по налогу на прибыль.

2. УСН

Специальный налоговый режим не освобождает компанию от обязанности перечислять водный налог. Если коммерческая структура работает по объекту «Доходы», суммы «водных» перечислений в бюджет не влияют на размер «упрощенных» обязательств.

Если компания или ИП выбрала объект «Доходы, уменьшенные на расходы», «водные» перечисления необходимо включить в состав последних. Они уменьшат налоговую базу при расчете «упрощенного» налога.

Примеры отражения операций в бухгалтерском учете

Пример №1

ООО «Омега» ведет деятельность на ОСНО, связанную с забором воды из реки. Оно было создано до 2007 года и получило лицензию, актуальную до 2020 года. Для признания доходов и расходов компании используется метод начислений. За 3 квартал 2016 года в декларации были отражены обязательства по водному налогу в сумме 24 000 рублей. Организация уплатила эти средства в государственную казну 24 октября.

Бухгалтер «Омеги» должен сделать следующие проводки в учетной программе:

Д 20 – К 68 на сумму 24 тыс. руб. – начисление налога. Эта операция делается в последний день квартала – 30 сентября.

Д 68 – К 51 на сумму 24 тыс. руб. – перечисление денег в бюджет. Эта проводка делается 24-м октября на основании полученной из банка выписки.

Деньги, направленные на погашение водных обязательств, учитываются в составе прочих производственных расходов и уменьшают налог на прибыль. Их нужно отразить в декларации, сдаваемой по итогам девяти месяцев.

Пример №2

ИП Иванов Д.Д. занимается лесосплавом и работает по лицензии, полученной до 2007 года и актуальной ныне. Он трудится на ОСНО и использует кассовый метод для отражения расходов и доходов. По итогам 1 квартала 2017 года предприниматель рассчитал водный налог в размере 10 000 руб. и уплатил его в казну 12 апреля. Какие проводки ему необходимо сделать?

Начисление налога отражается операцией Д 23 – К 68 на сумму 10 тыс. руб. Проводка делается на дату фактической уплаты – на 12 апреля.

Перечисление денег отражается как: Д 68 – К 51 на сумму 10 тыс. руб. Проводка делается также 12-м апреля и подтверждается банковской выпиской.

Расходы, связанные с уплатой налога, будут учтены в третьем квартале, т.е. тогда, когда они были фактически понесены.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Куда уплачивают и как рассчитать водный налог

Водный налог — платеж федерального уровня. Оплату его производят по месту нахождения объекта водопользования.

Расчет водного налога осуществляют применительно к четырем видам водопользования:

- забору воды;

- использованию акватории (исключая лесосплав);

- использованию гидроэнергетических ресурсов;

- лесосплаву.

Они имеют разные базы расчета и разные налоговые ставки.

Базой для забора воды служит ее фактический объем. Базу по использованию акватории определяют площадью использования этой акватории. База по гидроэнергетике — объем выработанной электроэнергии. База по лесосплаву является расчетной величиной, зависящей от объемов сплавленного леса и расстояния сплава.

Базовые ставки водного налога по видам водопользования указаны в п. 1 ст. 333.12 НК РФ. С 2015 года к ним применяют повышающий коэффициент, установленный п. 1.1 ст. 333.12 НК РФ на период 2015–2025 годов.

Кроме того, к ставкам могут применяться дополнительные увеличивающие коэффициенты в следующих случаях:

- при сверхлимитном заборе воды — 5-кратный коэффициент;

- отсутствии средств измерения объемов забранной воды — коэффициент 1,1;

- заборе подземных вод для их дальнейшей продажи — 10-кратный коэффициент.

При одновременном применении нескольких коэффициентов их следует перемножить. Полученную таким образом ставку округляют до целых значений.

Для забора воды в целях водоснабжения населения существует льготная ставка (п. 3 ст. 333.12 НК РФ). Повышенный коэффициент к ней до 2026 года не применяют.

Порядок исчисления водного налога для всех видов водопользования достаточно прост: налоговую базу умножают на ставку, скорректированную на повышающий коэффициент, значения которого указаны в п. 1.1 ст. 333.12 НК РФ. Если есть необходимость во введении дополнительных повышающих коэффициентов, то ставку рассчитывают с их учетом.

О ставках, действительных для 2019 года, читайте в статье «Каковы ставки водного налога на 2019 год?».

Пример расчета водного налога по забору воды

Предположим, что организация имеет лицензию на забор воды для нужд производства из скважины, расположенной в бассейне реки Печора и оборудованной средствами измерения объемов воды. Квартальный лимит водопользования составляет 320 000 куб. м. Организация за 1-й квартал 2019 года осуществила забор 360 000 куб. м воды. Рассчитаем сумму водного налога за 1-й квартал 2019 года.

В течение квартала организация допустила забор сверхлимитного объема воды. Его величина составляет:

360 000 – 320 000 = 40 000 куб. м.

Из-за наличия сверхлимитного объема налог будет складываться из двух составляющих:

1. По объему в пределах лимита налог составит:

320 000 куб. м × 300 руб. / 1 000 куб. м × 2,01 = 192 960 руб.,

где:

320 000 куб. м — объем воды в рамках лимита водопользования;

300 руб. — ставка, установленная подп. 1 п. 1 ст. 333.12 НК РФ для 1 000 куб. м объема забранной воды;

2,01 — коэффициент, применяемый к ставке для 2019 года согласно п. 1.1 ст. 333.12 НК РФ.

2. По объему сверх лимита налог составит:

40 000 куб. м × 300 руб. / 1 000 куб. м × 2,01 × 5 = 120 600 руб.,

где:

40 000 куб. м — объем воды сверх лимитированного значения;

300 руб. — ставка, установленная подп. 1 п. 1 ст. 333.12 НК РФ для 1 000 куб. м объема забранной воды;

2,01 — коэффициент, применяемый к ставке для 2019 года согласно п. 1.1 ст. 333.12 НК РФ;

5 — коэффициент, применяемый к ставке для сверхлимитного объема в соответствии с п. 2 ст. 333.12 НК РФ.

Таким образом, за 1-й квартал 2019 года организации в срок до 22.04.2019 придется уплатить в бюджет сумму водного налога, равную:

192 960 + 120 600 = 313 560 руб.

Пример расчета водного налога

Посмотрим, как исчисляется сумма водного налога.

Сельскохозяйственная компания «ТриА» осуществляет забор воды из Волги. За последний квартал 2017-года объем потребления водных ресурсов достигли следующих показателей:

- Октябрь – 16 000 м3

- Ноябрь – 15 000 м3

- Декабрь – 18 000 м3.

Показатели получены из показаний собственных измерительных приборов. Итого совокупный объем составляет:

16 000 + 15 000 + 18 000 = 49 000 м3

Теперь применяем налоговую ставку. Компания использовала воду из надземных источников. В Северных экономических округах в 2017-году для 1000 м3 надземных вод действует ставка в размере 456 рублей.

49 х 456 = 22 344 рублей

Пример расчета водного налога в 2018-году обязует применение поправочной ставки. В первом квартале 2018-года бухгалтер закрывает последний квартал 2017-года. Поэтому применяется ставка за 2017-год, равная 1,52:

22 344 х 1,52 = 33 962, 88

Полученная сумма должна быть округлена до целого числа: 33 963 рублей – сумма налога за последний квартал 2017-года.

Как рассчитать водный налог, если показатели превысили лимит пользования водными ресурсами?

Допустим, компания превысила лимит на 12 000 м3. Сумма превышения должна быть умножена в 5 раз:

Сумма налога = (37 х 456 + 3 х 456 х 5) х 1,52 = 36 042, 24

Округление: 36 043 руб.

Характеристика водного налога

Определение 1

Водный налог представляет собой федеральный прямой налог, который уплачивают юридические лица (организации всех форм собственности) и индивидуальные предприниматели, которые осуществляют специальное или особое пользование водными ресурсами, признаваемыми объектами налогообложения.

Не являются налогоплательщиками водного налога предприятия индивидуальные предприниматели и физические лица, которые осуществляют водопользование на основании договоров водопользования или решений о предоставлении водных объектов в пользование, соответственно заключенных и принятых после введения в действие Водного кодекса Российской Федерации.

Замечание 1

Регулируется водный налог гл. 25.2 Налогового Кодекса Российской Федерации и Водный Кодексом Российской Федерации.

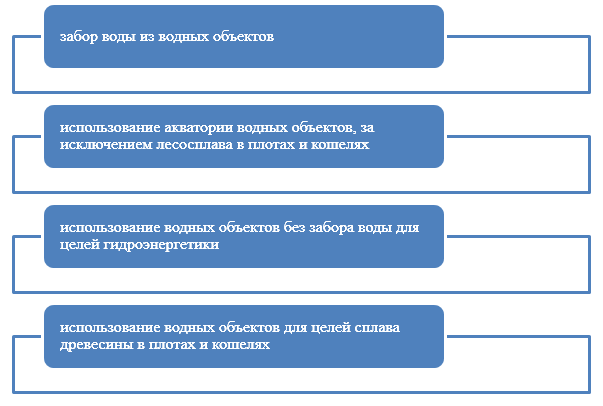

Объектами налогообложения водным налогом являются (Рис.1):

Рисунок 1. Объекты налогообложения водным налогом

Все налогоплательщики водного налога обязаны встать на учет в налоговые органы по месту нахождения объектов налогообложения. Если у налогоплательщиков на балансе содержится несколько таких объектов в разных районах, то они должны поставить на учет такие объекты в каждом таком районе.

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Муниципальная и частная собственность на водные объекты разрешена только на небольшие по площади водные объекты, которые не имеют гидравлической связи с крупными водными объектами.

Такие налогоплательщики могут пользоваться водными объектами на основании:

- Права ограниченного пользования – водный сервитут.

- Права долгосрочного пользования.

- Права краткосрочного пользования.

Порядок начисления и уплаты водного налога

Налоговая база по объектам налогообложения определяется в отношении каждого такого объекта отдельно. Существует порядок определения базы налогообложения:

- Налоговая база рассчитывается как объем воды при заборе воды из водного объекта.

- Налоговая база рассчитывается как площадь предоставленного водного пространства при использовании акватории водных объектов. Исключение составляют сплав древесины в плотах и кошелях.

- Налоговая база рассчитывается как количество произведенной электроэнергии при использовании водных объектов без забора воды для целей гидроэнергетики.

- Налоговая база рассчитывается как произведение объема древесины, сплавляемой в плотах и кошелях за налоговый период, выраженного в тысячах кубических метров, и расстояния сплава, выраженного в километрах, деленного на 100, при использовании водных объектов для целей сплава древесины в плотах и кошелях.

Если объем забора воды превышает установленный лимит, то ставки водного налога увеличиваются в 5 раз на количество превышения. Если не утверждены квартальные лимиты забора воды, то такие лимиты устанавливаются из расчета $^1/_4$ годового лимита.

Определяется объем забора воды тремя способами:

- по показаниям водоизмерительных приборов, которые фиксируются в журнале первичного учета использования воды.

- на основании времени работы и производительности технических средств.

- на основании норм водопотребления.

Если в отношении водного объекта установлены различные налоговые ставки, то налоговая база рассчитывается налогоплательщиком по каждой такой ставке.

Налогоплательщики по окончании отчетного периода (квартал) самостоятельно определяют размер водного налога путем произведения ставки налога на налоговую базу.

Ежеквартально до 20 числа месяца следующего за отчетным кварталом, налогоплательщики подают в налоговые органы декларацию – КНД-1151072 – Налоговая декларация по водному налогу.

Такая декларация подается по месту нахождения все объектов водопользования.

Особенности бухгалтерского учета водного налога

Как и любой налог, учет водного налога предполагает применение счета 68 «Расчеты по налогам и сборам», а именно – открытый к нему субсчет «Расчеты по водному налогу». Например, субсчет 68.4.

В случае если налогоплательщика несколько объектов водопользования, то аналитический учет производиться по каждому такому объекту, или типу налоговой ставки. Для аналитического учета открывают субсчета третьего и четвертого порядка.

По кредиту данного счета производится начисление налога по итогам отчетного периода.

По дебету счета производится его уплата в бюджет путем перечисления с расчетного счета, или оплата наличными денежными средствами из кассы организации.

Начисленный водный налог относится на прочие расходы организации и учитывается на счете 91.2.

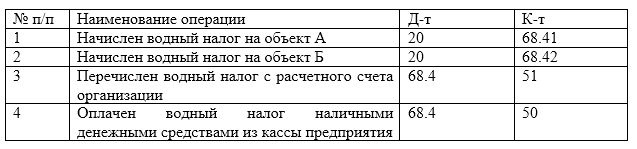

В общем, типовые проводки по учету водного налога следующие (табл.1):

Рисунок 2. Проводки по учету водного налога

Федеральным законодательством не предусмотрены льготы по начислению и оплате данного налога.

Оплата водного налога производится по месту нахождения объектов водопользования.

Замечание 2

Исключение по оплате водного налога составляют организации, имеющие статус крупных плательщиков. Такие налогоплательщики подают декларацию и уплачивают водный налог по месту, где они состоят на учете, а не по месту нахождения объектов водопользования.

Замечание 3

Оплата водного налога должна производиться не позднее 20 числа месяца, следующего за отчетным кварталом. Если 20-ое число приходится на выходной или праздничный нерабочий день, то крайним сроком оплаты водного налога будет первый рабочий день, следующий за 20-ым числом.