Содержание

- Реструктуризация ипотеки в Сбербанке физическому лицу в 2020 году

- Общие моменты

- Особенности реструктуризации ипотеки в Сбербанке

- Кто может претендовать

- Как могут изменить график по ипотеке

- Как оформить

- Что делать при отказе

- Ипотечные каникулы

- Подводные камни

- Все о реструктуризации ипотеки с помощью государства в Сбербанке в 2020 году

- Что это такое

- Требования к участникам

- Виды

- Процедура с помощью государства

- Как поступить при отказе

- Реструктуризация ипотечного кредита в Сбербанке физическому лицу

- Когда можно обратиться за реструктуризацией кредита

- Варианты изменения условий по кредиту?

- Реструктуризация ипотеки в Сбербанке в 2020 году

- Что такое реструктуризация ипотеки и как её получить

- Поддержка государства в реструктуризации ипотечного займа

- Требования к жилплощади, оформленной в ипотеку

- Пакет необходимых документов для реструктуризации

- Преимущества реструктуризации в Сбербанке

- Недостатки реструктуризации в Сбербанке

- Ипотечная реструктуризация в Сбербанке

- Подробнее о реструктуризации ипотеки физического лица

- Кто может претендовать на реструктуризацию?

- Особенности реструктуризации ипотеки от государства в Сбербанке

- Варианты реструктуризации

- Требования

- Как оформить?

- Как рассматривают заявления на реструктуризацию?

- Преимущества и недостатки реструктуризации в Сбербанке

- Что такое реструктуризация ипотеки

- Достоинства и недостатки реструктуризации

- Условия реструктуризации в Сбербанке

- Как реструктуризировать ипотеку в Сбербанке

- Какие документы необходимы для реструктуризации ипотеки в Сбербанке

- Сколько раз можно реструктуризировать ипотеку

- Документы для реструктуризации ипотеки в Сбербанке

- Какие бумаги нужны и где их взять?

- Содержание заявки на реструктуризацию

- План действий заявителя

- Реструктуризация ипотеки с помощью государства в Сбербанке

- Документы необходимые для реструктуризации ипотеки в Сбербанке

- Что такое реструктуризация ипотечного кредита в Сбербанке

- Условия реструктуризации

- Основания для реструктуризации кредита

- Варианты реструктуризации ипотеки в Сбербанке

- Какие документы необходимы для реструктуризации

- Как реструктуризировать кредит

- Нюансы реструктуризации для физических лиц

- Нюансы реструктуризации для юридических лиц

- Плюсы и минусы реструктуризации

- Что делать если банк отказал в реструктуризации

- Отзывы клиентов о реструктуризации ипотеки в Сбербанке

- Выводы

- В каких ситуациях возможна реструктуризация

- Возможные варианты

- Порядок процедуры

- Что нужно для реструктуризации

- Как работает ипотека?

- Как работает реструктуризация в Сбербанке?

Реструктуризация ипотеки в Сбербанке физическому лицу в 2020 году

Здравствуйте. Тема нашей встречи сегодня — реструктуризация ипотеки в Сбербанке в 2020 году. Сегодня вы узнаете, как производится реструктуризация ипотечного кредита в Сбербанке физическому лицу, что это за процедура, как государство может помочь заемщикам по ипотеке и, что делать в случае отказа от реструктуризации.

Общие моменты

Особенностью ипотечных кредитов является длительный срок кредитования (до 30 лет) и наличие обеспечения в виде приобретаемого имущества. За столь долгий срок не каждый гражданин может стабильно выплачивать ежемесячные платежи: смена работы, переезд в другой регион, рождение ребенка в семье или смерть близких родственников… Причин для того, чтобы семейный бюджет сократился, не мало. Как быть в текущей ситуации? Какой алгоритм действий поможет сохранить драгоценное имущество и не испортить кредитную историю?

Ответ прост – банки уже давно предлагают населению, оказавшемуся в сложной финансовой ситуации, такую процедуру как реструктуризация. Что такое реструктуризация? Это комплекс мер, проводимых банком – кредитором, по изменению графика платежей. Для заемщиков, не способных в полной мере исполнять свои обязательства в связи со финансовыми затруднениями, предлагается отсрочка части или всей суммы платежа, увеличение срока кредитования и другие варианты снижения кредитного бремени.

Особенности реструктуризации ипотеки в Сбербанке

Для того, чтобы реструктурировать ипотечный кредит, необходимо доказать фактическую необходимость этого. Это значит, что банк потребует документы, подтверждающие ухудшение финансового климата: это могут быть справки 2 – НДФЛ о снижении заработной платы, свидетельство о рождении ребенка или потери кормильца и тд. К документам необходимо приложить заявление, в котором следует подробно указать причины реструктуризации и желаемый график платежей.

Есть следующие направления реструктуризации:

- Отсрочка процентов (ежемесячный платеж частично снижается за счет отсрочки процентов или их части на 1-2 года. После окончания реструктуризации ежемесячный платеж за счет накопленных и отложенных процентов увеличивается. Подобный вид реструктуризации подходит заемщикам, которые твердо уверены в том, что после окончания реструктуризации они смогут уплачивать кредит в полном объеме – например, женщины, находящиеся в отпуске по уходу за ребенком, клиенты, сменившие место работы и др).

- Увеличение срока ипотеки за счет чего ежемесячный платеж уменьшается.

- Изменение валюты кредитования на рубли (актуально для ипотечных кредитов, оформленных в евро, долларах и прочих иностранных валютах).

До недавнего времени обращение в АИЖК позволяло социально незащищенным слоям населения снизить стоимость кредита по ипотеке. Однако, теперь программа помощи ипотечным заемщикам работает сложнее.

Кто может претендовать

Сбербанк – крупнейший в своем сегменте кредитор. Соответственно, и количество обращений по изменению графика у него максимально. Однако не все заемщики, обратившиеся в банк, смогут рассчитывать на реструктуризацию.

С высокой вероятностью рассчитывать на проведение процедуры могут:

- безработные или лица у кого очень сильно упал доход;

- призывники-срочники;

- женщины в отпуске по уходу за ребенком;

- заемщики с инвалидностью.

Стоит отметить, что реструктуризация является односторонним решением кредитора, но никак не обязанностью. Предложение по реструктуризации ипотечного кредита может быть одобрено заемщикам, которые подтвердили свое сложное финансовое состояние.

Как могут изменить график по ипотеке

Сбербанк предлагает следующие типы изменений порядка уплаты ежемесячных взносов:

- кредитные каникулы – отсрочка в уплате процентов на установленный период. Порой отсрочка процентов может растянуться до 3 лет, при условии, что не превышен максимально возможный период кредита. Сумму основного долга заемщик уплачивает в прежнем режиме.

- увеличение периода кредитования – «растягивание» срока кредитования еще на несколько лет при условии, что не нарушается максимально возможный период кредитования. За счет распределения суммы основного долга на больший период уменьшается сумма ежемесячно уплачиваемого платежа.

- смена валюты в рубли. Применяется нечасто, позволяет уберечь заемщика от валютной волатильности. Особенно актуально для клиентов, взявших кредитов до роста американского доллара и евро.

Как оформить

Максимально полный пакет документов – это то, что позволяет повысить шансы оформления реструктуризации. При обращении в банк следует позаботиться о наличии:

- заявления с подробным описанием проблемы,

- паспорта гражданина РФ,

- справки о доходах,

- копии трудовой книжки,

- документы подтверждающие важность реструктуризации (приказы о сокращении/увольнении и т.д.)

Скачать полный перечень документов для реструктуризации ипотеки в Сбербанке.

После подготовки документов необходимо их передать в банк:

- Лично в отделении банка.

- Онлайн.

При посещении филиала Сбербанка следует добиться регистрации заявления и ожидать решения банка в течение десяти рабочих дней. Важно позаботиться об отсутствии просрочек по кредиту до принятия решения, иначе банк откажет в процедуре.

В определенных условиях банк может запросить дополнительные документы – по возможности, конечно, стоит их принести в банк. Проведение реструктуризации выгодно обеим сторонам: для заемщика это возможность избежать общения с коллекторами, приставами и сохранить недвижимость за собой, а для банка – повысить качество кредитного портфеля.

После того, как банк вынес положительное решение о проведении реструктуризации, кредитные менеджеры приглашают на подписание дополнительных соглашений к кредитному договору. В бумаге будет отражен новый график платежей, возможно, прописаны другие изменившиеся условия.

Если есть закладная или договор поручительства, к ним также могут составляться дополнительные соглашения, при этом все дополнения к закладной подлежат государственной регистрации с уплатой государственной пошлины.

Очень важно за период кредитных каникул восстановить свою платежеспособность. Повторную реструктуризацию банк в большинстве случаев не проводит. При наличии длительной просрочки кредитор обратится в суд и будет требовать взыскание задолженности силами судебных приставов — недвижимость будет выставлена на торги и продана с аукциона.

После того, как льготный период окончен, посещать отделение Сбербанка нет необходимости, достаточно вносить ежемесячные взносы в соответствии с новым графиком платежей.

Что делать при отказе

Если кредитор не пошел на уступки и отказал в оформлении, не стоит опускать руки. Есть еще несколько вариантов действий. В этой ситуации важно определить для себя приоритеты и подумать, что важнее сохранить – недвижимость или кредитную историю. Если ответ в пользу жилья, попробуйте найти дополнительные источники средств – например, найти подработку, сдавать комнату, занимать деньги у родных и др.

Однако, если недвижимость стала больше бременем, чем жизненной необходимостью, следует приложить максимум мер по реализации этой недвижимости. Продажа квартиры поможет досрочно закрыть задолженность перед банком и сохранить кредитную историю без просрочек.

Если у потенциальных покупателей нет физической возможности уплаты всей суммы долга, Сбербанк может предложить переоформление долга на них – таким образом, будет выдан новый ипотечный кредит на нового собственника.

Подробнее о том, можно ли продать квартиру в ипотеке и как это правильно сделать, вы узнаете из отдельного поста.

Ипотечные каникулы

С 2019 года вы имеете право на ипотечные каникулы в Сбербанке это обязательная процедура для банка. Он не имеет права отказать вам в приостановке платежей на 6 месяцев, если вы попали в сложную жизненную ситуацию. Перечень таких ситуация, документы и порядок оформления ипотечных каникул в Сбербанке рассмотрен нами в отдельном посте.

Подводные камни

Также не забывайте о ежегодном страховании объекта недвижимости – как и просрочки, отсутствие страховки также является нарушением кредитного договора и может стать поводом обращения банка в суд.

Кроме того, в момент процедуры кажется, что льготные каникулы длиной в 6-12 месяцев – это долго. Заемщики расслабляются и не торопиться предпринимать никаких действий. И спустя полгода – год оказываются не готовы к возросшим платежам.

Если у вас возникли проблемы с возвратом долга по ипотеке, то рекомендуем вам записаться на бесплатную консультацию к нашему юристу в специальной форме, а также прочитать пост банкротство физических лиц по ипотеке.

Все о реструктуризации ипотеки с помощью государства в Сбербанке в 2020 году

Ключевая процентная ставка изменяется в соответствии с указаниями Центрального банка Российской Федерации. В связи с чем, кредиторы снижают стоимость банковского продукта кредитного типа. Многие ипотечники имеют право воспользоваться программой рефинансирования или реструктуризации, если они оказались в сложном финансовом положении.

Что это такое

Реструктуризация кредита – это изменение текущих условий по действующему договору заимствования. Например, изменение срока кредитования, отсрочка об уплате, минимизация процентной ставки, изменение валютной позиции. То есть все то, что минимизирует проблемы должника в текущий момент времени.

Если у него упали доходы, то просрочка платежей – стандартная позиция заемщика. И с каждым днем задолженность все больше и больше возрастает. И лучшим предложением в этой ситуации становится реструктуризация. Но далеко не все кредитные учреждения готовы идти на уступки и предлагают реструктуризацию долговых обязательств.

Реструктуризация позволяет облегчить оплату долга. То есть не уменьшить нагрузку, а сделать возможным возврат обязательств.

Каждый кредитор заинтересован в возвратности прибыли. Именно поэтому, многие идут на уступки и предлагают со своей стороны помощь. Во всех ситуациях предложение ведет к росту стоимости и переплате. Но позволяет клиенту несколько выиграть время.

Работники рекомендуют получать программу сразу, как человек почувствовал, что не сможет оплатить текущие обязательства. Например, при увольнении с постоянного места трудоустройства или при выходе на длительный больничный.

Нередко само кредитное учреждение обращается к заемщику с предложением о реструктуризации. Происходит это уже при допущении просрочки в 2 месяца. Но при этом у клиента не имеется собственности для взыскания.

Существует несколько условий для рассмотрения заявки на программу данного типа:

- документальное подтверждение уважительной причины не оплаты. Например, при сокращении доходной операции, ликвидации организации;

- если ранее заемщик не обращался в кредитное учреждение за рефинансированием или реструктуризацией;

- ранее не было просрочек по платежам;

- возрастное ограничение – до 75 лет.

Некоторые кредиторы не берут на рассмотрение заявки, если имеется двухмесячная просрочка. Например, ВТБ24 или Альфа банк.

Реструктуризация позволяет клиенту получить следующие положительные возможности:

- существенно не испортить кредитную историю. Как правило, сведения о просрочках отправляются только после двух месяцев не оплат;

- избежать судебных трениях с кредитным учреждением;

- сохранить собственность от принудительного взыскания;

- возвратить заемные средства в оговоренный срок.

Для кредитного учреждения – это положительный момент, так как позволяет несколько сократить количество невозвратных обязательств. Стоит помнить, что для банка может это послужить отзывом лицензии, ели имеются обязательства с просрочкой свыше 120 дней.

Реструктуризировать обязательства могут далеко не все граждане.

Основные условия:

- увольнение произошло по причине сокращения или закрытия кредитора;

- если работодатель официально оговорил снижение зарплаты;

- индивидуальнее предприниматели, если их бизнес потерпел существенные убытки;

- валютные заемщики, кто пострадал по причине девальвации;

- все те, кто пострадал в стихийных бедствиях.

Все основания должны подтверждаться документальным образом.

Преимущества и недостатки

Заемщик может получить следующие преимущества от процедуры:

- отсрочка от уплаты платежей;

- минимизация процентной ставки;

- увеличение срока кредитования;

- восстановление в финансовом плане.

Из недостатков стоит учесть:

- существенная переплата;

- внесение сведений о реструктуризации в кредитную историю, что также читается негативной отметкой.

Требования к участникам

Банковские учреждения предъявляют особые требования к клиентам, решившим получить программу реструктуризации:

- возрастное ограничение аналогичное стандартной программе;

- оплата производиться не может в связи с выше перечисленными причинами.

Виды

Существует несколько видов реструктуризации:

- кредитные каникулы;

- отсрочка по уплате основного долга;

- отсрочка по уплате процентов;

- отсрочка по уплате всех платежей;

- минимизация процентной ставки;

- изменение валюты.

Как правило, используется либо первый вариант, либо второй.

Процедура с помощью государства

Нередко происходит ситуация, когда ежемесячный платеж для заемщика становится невозможным для оплаты. И многие переходят на программу реструктуризации. Особенно, если дело касается ипотечного кредитования.

Программа данного типа разработана при поддержке государства для конкретных категорий граждан. Действие данного льготного обеспечения распространяется далеко не на всех людей.

И прежде, чем пойти с требованием о проведении, нужно знать, кто именно может рассчитывать на предложение:

- семьи, кто имеет несовершеннолетних детей – двоих или более;

- заемщики, кто имеет статус ветеранов боевых действий;

- граждане, имеющие инвалидность любой категории;

- родители, под чьи опекунством дети–инвалиды. Также сюда относят опекунов.

Основным основанием считается минимизация среднемесячного дохода семейства. Но далеко не каждое уменьшение считается основанием для приобретения программ.

Уважительной причиной становится сокращение больше чем на 30% по сравнению с предыдущим периодом. Если это иностранная валюта, то причиной может быть увеличение платежа на 30%.

Если потенциальный заемщик подходит под выше перечисленные требования, то можно получить следующие условия:

- снижение стоимости обязательств от первоначальной суммы, но не более чем до 9,5% годовых;

- минимизация основного долга на 10% от текущего остатка. Как правило, процент составляет не больше 600 рублей;

- возможность проведения с конвертацией в национальную валюту;

- заморозка обеспечения на полтора года.

Банковское учреждение несет определенные риски при предложении оформить данную программу. Но они активно идут на такие меры, так как государство поддерживает кредиторов, особенно если они считаются партнерами АИЖК. Данная организация предоставляет послабления для клиентов для минимизации их затруднений.

Видео: Заявление

Процесс оформления

Процесс оформления выглядит следующим образом. Как только прошлый банк уступает права по залогу АИЖК, а последний возвращает банку займ. Фактически, клиент становится заемщиком АИЖК, а не банка.

То есть государственной инстанции. Но он также оплачивает денежную ссуду в банковское учреждение. В сделке участвуют несколько участников. При возникновении проблемной задолженности требования снова переходят банку.

Для клиента алгоритм действий выглядит следующим образом:

- сбор документации, подтверждающей ухудшение текущего финансового состояния;

- обращение в отделение Сбербанка, предоставление документации;

- заявление, установленного образца. Заполняется от руки и отправляется операционисту для ознакомления;

- ожидание решения. В течение 5 рабочих дней банк принимает решение, после чего производится действие по переуступки прав требования, если это оформляется с государственной поддержкой.

Нюансы

Стоит помнить, что нюансом во всем этом деле становится общая сумма переплаты за счет пролонгации срока кредитования.

Мало того, все действия по реструктуризации отображаются в кредитной истории, что негативно сказывается на дальнейшем получении обязательств.

Список документов

Для оформления потребуется предоставить обширный перечень документации:

- свидетельство о рождении несовершеннолетних, усыновлении, решение суда о попечительстве, справка об обучении, документация с ПФР;

- при подтверждении наличия инвалидности – справка из медицинской социальной экспертизы с указанием группы и срока инвалидности;

- если это ветеран боевых действий, то документация, подтверждающая статус;

- если это сложное финансовое положение, то справка о доходах семьи (каждого члена), копия трудовой книжки, безработные предоставляют с центра занятости справку об отсутствии пособия, выписки с лицевого счета ПФР.

На основании представленной документации выносится решение о реструктуризации текущих обязательств.

Как поступить при отказе

Реструктуризация ипотеки в Сбербанке 2020 с помощью государства – сложная процедура. Далеко не всем выдается положительное решение по заявке.

При отказе человек может обжаловать данное действие в судебной инстанции. Но, в большинстве случаев, происходит и здесь отказ.

Тогда единственными методами становятся оформление рефинансирования в другом кредитном учреждении или подача на банкротство. Последний метод позволяет в принудительном порядке с банка получить предложение о реструктуризации.

Не стоит понятие путать с рефинансированием. Последнее – это получение займа в другом финансовом учреждении на лучших условиях. Возможно это еще до просрочки и при возможности подтвердить платежеспособность в текущий момент времени.

Реструктуризация ипотечного кредита в Сбербанке физическому лицу

В случае возникновения проблем при погашении долгов по кредитам важно как можно быстрее обратиться в банк для изменения условий выплаты долга. Реструктуризация ипотечного кредита в Сбербанке физическому лицу рассмотрена ниже более подробно.

Когда можно обратиться за реструктуризацией кредита

Реструктуризация имеющегося кредита, который заемщик не в состоянии выплачивать, в Сбербанке производится довольно часто. Это объясняется желанием получить кредитные деньги без дополнительных судебных разбирательств. Данная процедура происходит посредством изменения договора. Заемщикам предоставляются определенные послабления, благодаря которым они смогут своевременно производить ежемесячные платежи. В этом случае им не будут насчитываться дополнительные штрафы, а также не пострадает кредитная история заемщика.к содержанию

Как планируется реструктуризация

В подобных ситуациях банк на первое место ставит свои собственные интересы. Реструктуризация ипотечного кредита в Сбербанке физическому лицу возможна при продлении платежного периода, с уменьшением суммы ежемесячного взноса. При этом, банк иногда может увеличивать процентную ставку. Известно, что в Сбербанке условия долгосрочных займов предусматривают более высокие ставки, чем кредиты, выданные на непродолжительный период.

Реструктуризация кредита физического лица в Сбербанке

Пересмотр условий займа возможен при предоставлении документов об ухудшении финансового положения. Причины для реструктуризации кредита:

- постоянная или временная потеря работоспособности, получение группы по инвалидности;

- увольнение;

- рождение в семье ребенка;

- отказ поручителем данного займа выполнять взятые на себя обязательства;

- тяжелое заболевание одного из представителей семьи, которое повлекло увольнение или значительные финансовые расходы.

Варианты изменения условий по кредиту?

Реструктуризация ипотечного кредита в Сбербанке физическому лицу в 2019 году может совершаться различными вариантами:

- Изменение размера основной суммы долга. В подобном случае на протяжении изначально установленного периода необходимо будет погашать предварительно рассчитанные проценты, а в течении добавленного срока — основную сумму долга.

- Изменение конечной даты выплаты долга. Иногда период ипотечного займа может продлеваться, тем самым происходит уменьшение сумм платежей, но общая переплата увеличивается.

- Отмена определенной суммы штрафных санкций. В некоторых ситуациях банк может простить начисленные штрафы, которые являются большим препятствием для погашения стандартных ежемесячных платежей.

Реструктуризация кредита предусматривает изменение графика платежей. К примеру, в различный месячный период иногда допускается: погашение разных по размеру сумм или совершение выплаты не каждый месяц, а один раз в квартал. Решение банка является индивидуальным. При этом, учитываются не только пожелания самого клиента, но также осуществляется тщательное изучение его характеристик в роли заемщика, включая информацию кредитного бюро.

Реструктуризация кредита предусматривает изменение графика платежей. К примеру, в различный месячный период иногда допускается: погашение разных по размеру сумм или совершение выплаты не каждый месяц, а один раз в квартал. Решение банка является индивидуальным. При этом, учитываются не только пожелания самого клиента, но также осуществляется тщательное изучение его характеристик в роли заемщика, включая информацию кредитного бюро.

Реструктуризация займа по кредитной карте производится достаточно редко. Но следует все равно уведомить банк о возникших финансовых трудностях с помощью соответствующего заявления. Оно будет выступать в качестве доказательства, что были использованы все возможности для выполнения кредитных обязательств. к содержанию

Последовательность оформления реструктуризации

Если есть ипотечный заём, любое изменение финансового положения семьи в худшую сторону затрудняет своевременную выплату ежемесячного платежа.

Не следует оттягивать момент обращения в отделение Сбербанка, ведь начисляются штрафные санкции или пеня в больших размерах. Необходимо знать, что любой банк проявляет благосклонность к порядочным заемщикам и идет к ним навстречу.

Порядок действий при образовании финансовых трудностей

Следует написать и подать соответствующее заявление, выбрав из представленного перечня или добавить свои собственные причины, почему произошло ухудшение финансового положения. Еще следует указать наиболее удобный вариант изменения условий договора: снижение размера суммы, предоставление отсрочки, изменение графика платежей. Перечень документов для рассмотрения вопроса о проведении реструктуризации по кредиту.pdf (cкачиваний: 142)

Перечень документов для рассмотрения вопроса о проведении реструктуризации по кредиту.pdf (cкачиваний: 142)

Посмотреть онлайн файл: Перечень документов для рассмотрения вопроса о проведении реструктуризации по кредиту.pdf

Понадобится официальное подтверждение сложившейся ситуации: справка из больницы, трудовая книжка, в которой будет присутствовать пометка об увольнении, свидетельство о рождении ребенка и др. Документы можно прикрепить к онлайн-заявке. После их рассмотрения, специалисты Сбербанка позвонят на указанный номер, чтобы сообщить решение банка по поводу реструктуризации кредита.

Реструктуризация ипотечного кредита в Сбербанке физическому лицу предлагается зачастую самим банком. При наличии финансовых трудностей следует как можно быстрее проинформировать банк, а не ожидать повестку для судебного разбирательства. Один и тот же долг редко может подвергаться вторичной реструктуризации.

Реструктуризация ипотеки в Сбербанке в 2020 году

- Время чтения: 5 мин.

- 234860

- 158

Кредитные услуги стали настоящим спасением, если вы нуждаетесь в оперативном получении необходимой денежной суммы, в приобретении дорогостоящей услуги, продукции. Однако оформление кредита всегда заключает в себе обязательство выплачивать долг с процентами, а в случае нарушений условий кредитования должник подвергается санкциям, вынужден платить пени и даже попадет под суд.

Сегодня существует несколько путей решения вопроса с задолженностью по кредитным договорам, даже крупным. Даже если выплаты стали тяжелым бременем для гражданина, юридическая консультация и различные варианты рефинансирования помогут решить вопрос – как избежать штрафов и судебных разбирательств и не попасть в черные списки должников.

Наиболее актуальным вопрос рефинансирования и реструктуризации кредитного долга является для держателей ипотечных кредитов. Это самые дорогостоящие и долгосрочные сделки, пени по которым могут быть слишком неподъемными для большинства плательщиков. Что делать, если вы оформили ипотеку, а спустя какое-то время шансы на своевременную оплату кредита исчезли по причине увольнения, длительным заболеванием или по причине сокращения уровня доходов?

Реструктуризация ипотеки в Сбербанке 2020 поможет своевременно и грамотно урегулировать вопрос задолженности по большому кредитному займу. Ипотека в итоге новых договоренностей проходит реструктуризацию и платеж может быть сокращен несколькими способами. Великолепное предложение от Сбербанка уже приняли как вариант исправления ситуации с долгами многие заемщики. Мы расскажем, каким образом оформляется подобный вариант перекредитования и как можно улучшить свою кредитную историю путем обращения в Сбербанк.

Что такое реструктуризация ипотеки и как её получить

Во-первых, важно понять, в чем суть самого метода реструктуризации. Обычно это банковская услуга особого разряда, ее основная направленность – способствовать выплате банковской задолженности и выполнения гражданами всех взятых на себя обязательств по ипотеке.

В случае вашего согласия на реструктуризацию и оформление банком данного формата договорных отношений ситуация развивается в следующем русле:

- Заказчик-держатель ипотечного кредита может с уверенностью рассчитывать на снижение ежемесячной суммы кредитного платежа. Это позволит существенно облегчить его финансовое бремя и стабильно осуществлять выплату. Могут быть также приостановлены платежи по «телу» кредитной суммы и проводиться выплата только процентов, по крайней мере, на обсуждаемый период.

- В дальнейшем прописывается так называемая пролонгация действия всего срока ипотечного долга. График выплат пересматривают, банк совместно с клиентом приходит к соглашению по срочности всех платежей. В итоге кредитный договор переоформляется на несколько лет дольше, но платежи со стороны заемщика будут поступать стабильно и без сбоев. Особенно актуальным данное решение является для работников сезонных предприятий, которые финансово зависимы от уровня своей заработной платы, выплачиваемой неравномерными долями.

- Снижается общая процентная ставка по договору.

- Уточняются изменения в периодах платежей. Например, они становятся не помесячными, а раз в квартал, с общим уменьшением суммы. С учетом сниженной ставки общая сумма долга будет выплачиваться гораздо быстрее.

- Также возможно переоформление договора с изменением валюты платежей, если общий экономический фон в стране нестабилен и зависит от колебаний биржевых курсов.

Важно учитывать, что если плательщики не предупредят банк о невозможности внести очередной платеж вовремя, их ожидают закономерные пени, санкции и начисление процентов по общей сумме. В некоторых случаях их отменяют, особенно при одобрении новой структуры платежей. Сбербанк предлагает несколько путей для реструктуризации, какой вариант выбрать клиенту – решают совместно обе стороны.

Поддержка государства в реструктуризации ипотечного займа

Госаппарат также принимает меры урегулирования проблем с задолженностью по ипотекам. Например, постановление Правительства Российской Федерации от 7 декабря 2015 г. №373 гласит, что Правительство изъявляет готовность помочь в оформлении реструктуризации нескольким категориям задолжников:

- семьям из категории «многодетные» при наличии в них несовершеннолетних детей;

- если на попечении у родителей или опекунов имеются дети с инвалидностью;

- гражданам с ограниченными возможностями;

- участникам войн, ветеранам боевых действий.

Для осуществления этих намерений в России открыто специальное агентство по кредитованию на жилищные и ипотечные цели (АИЖК). При обращении в данную организацию Сбербанк-кредитор передает все обязательства должника сотруднику, который курирует вопрос задолженности уже в агентстве. Поэтому, по большому счету, граждане выплачивают после реструктуризации свою ипотечную задолженность уже не банку, а государству. Но при сбоях в выплате договор снова возвращается в Сбербанк, и граждане, нарушившие договоренности с государством, уже будут иметь дело напрямую с кредиторами.

Дополнительная программа реструктуризации, которая предлагается государством, доступна в Сбербанке при определенных условиях:

- при снижении доходов должника на 30 процентов и более;

- при увеличении платежа по ипотеке на 30 процентов и более (например, если она была оформлена в валюте и подорожании данного вида валюты);

- если платеж поглощает практически все средства семьи и в итоге остается только сумма менее двух прожиточных минимальных уровней;

- если прошло более 1 года со дня оформления кредита;

- если на протяжении первого года выплат по ипотеки не было просрочек и задолженностей.

Как видим, добросовестное исполнение своих обязательств практически гарантирует шансы на реструктуризацию в Сбербанке. Какие возможности перед заемщиками открываются в случае рефинансирования? Эти возможности могут представлять собой следующие варианты сценария по договору:

- денежное пособие в объеме 10% — от остатка по кредиту, но не более 600 тысяч;

- понижение процентов до уровня 9,5-10 %;

- сокращение ежемесячного взноса до 50% до 1,5 лет. Достигается это соглашение через пролонгацию ипотеки или с уменьшением процентной ставки.

Требования к жилплощади, оформленной в ипотеку

При всей своей лояльности, Сбербанк также имеет свои условия по жилплощади, за которую выплачивается кредит, ведь она является объектом долга:

- Все помещение должно быть отремонтированным и годны для проживания;

- Не должна проводиться перепланировка и любые незаконные операции, которые снижают исходную стоимость жилья;

- Размер площади не должен превышать допустимый уровень: 45 квадратных метров для 1-комнатной квартиры, 65 метров – для двухкомнатной и 85 – для трехкомнатной (кроме многодетных семей);

- Стоимость 1 квадратного метра не выше чем у 60 процентов жилья в данном регионе, то есть жилплощадь не является элитной;

- Если у плательщика нет в наличии другой жилплощади во владении (кроме долевой собственности).

Пакет необходимых документов для реструктуризации

Вам требуется реструктуризации ипотеки в Сбербанке 2020? И возникли материальные сложности? Воспользуйтесь нашими рекомендациями и соберите список бумаг, перечисленных ниже, для подачи заявки в банк:

- паспорт гражданина РФ;

- личное заявление с подписью;

- заполненная анкета;

- справка или другой документ, подтверждающий возникновение материальных проблем;

- свидетельство на владение собственностью на недвижимость;

- выписка из домовой книги;

- предыдущий договор на ипотечный кредит с квитанциями по платежам;

- другие бумаги (по усмотрению Сбербанка).

При подаче всех необходимых документов представители банка быстрее пойдут на рассмотрение заявки и с большой вероятностью одобрят реструктуризацию. Какие плюсы можно извлечь из этой ситуации?

- Получение кредитных каникул, когда вы платите только проценты;

- отмену штрафов по просрочкам;

- удлинение срока ипотеки и сокращение всех платежей;

- внесение изменений в график выплат и перерасчет общей суммы;

- перевод суммы по ипотеке из валюты в рубли, если заем был валютным.

В целом обоснования для положительного решения очень сильно зависят от индивидуальных особенностей каждой ситуации. При отказе банк не обязан давать объяснения по причинам.

Преимущества реструктуризации в Сбербанке

Главное в ситуации одобрения реструктуризации – сохранение жилплощади в руках владельца и уменьшение кредита в целом, то есть заемщик сохраняет прежний образ жизни, получает резерв времени на урегулирование своей материальной проблемы. Груз на семью уменьшается, переплаты сокращаются или ликвидируются. Бюджетный фон восстанавливается, но важно помнить, что ипотека продлевается на определенный срок. Однако другим преимуществом является то, что кредитная история гражданина восстанавливается и остается положительной.

Недостатки реструктуризации в Сбербанке

У реструктуризации, на первый взгляд, нет недостатков. Но они все-таки существуют:

- Общая сума долга (то есть тело кредита) не сокращается. Вам делают рассрочку или отсрочку по оплате, и в условиях удлинения займа образуется, так или иначе, некоторая переплата, иногда существенная;

- В условиях ипотечных каникул часто должники «расслабляются» и не беспокоятся об улучшении своего материального положения. Когда льготные период заканчивается, может возникнуть кризисная ситуация и долг сложно выплачивать;

Если трудности с финансами продолжаются, то можно обратиться в госструктуры за помощью с реструктуризацией.

Ипотечная реструктуризация в Сбербанке

Постепенное снижение процентных ставок, происходящее в России с 2014-го года, привело к тому, что значительная часть ранее выданных кредитов стала невыгодной для заемщиков. Кроме того, снижение реальных доходов населения стало причиной возникновения трудностей с обслуживанием займов. В первую очередь, это касается ипотеки, как самого долгосрочного и крупного вида кредитов. Логичным следствием данных процессов стала разработка и активное продвижение Сбербанком программы реструктуризации ипотечных займов, которая продолжает действовать и сегодня.

Постепенное снижение процентных ставок, происходящее в России с 2014-го года, привело к тому, что значительная часть ранее выданных кредитов стала невыгодной для заемщиков. Кроме того, снижение реальных доходов населения стало причиной возникновения трудностей с обслуживанием займов. В первую очередь, это касается ипотеки, как самого долгосрочного и крупного вида кредитов. Логичным следствием данных процессов стала разработка и активное продвижение Сбербанком программы реструктуризации ипотечных займов, которая продолжает действовать и сегодня.

Подробнее о реструктуризации ипотеки физического лица

Под реструктуризацией ипотеки подразумевается изменение условий заключенного кредитного договора с целью снижения финансовой нагрузки на клиента банка. В результате подобных действий обе стороны сделки получают определенную выгоду. Заемщик имеет возможность выполнить взятые на себя обязательства с минимально возможными затратами, а кредитная организация сохраняет клиента, зарабатывая на нем, пусть и несколько меньшую сумму, чем планировалась изначально.

Органы государственной власти также принимают участие в программе реструктуризации ипотеки, проводимой Сбербанком. Из средств федерального бюджета осуществляется поддержка определенных категорий заемщиков, к числу которых относятся:

- Молодые многодетные семьи, имеющие несовершеннолетних детей;

- Семьи, в которых есть дети, признанные инвалидами;

- Семьи, членами которых являются люди с ограниченными возможностями;

- Участники боевых действий.

Финансирование участия государства в реструктуризации ипотечных займов происходит при помощи специально созданного Агентства по ипотечному жилищному кредитованию (АИЖК). Оно выступает посредником между физическим лицом, которое является заемщиком, и банком, выдающим кредит. Сбербанк, будучи одним из лидеров финансового сектора страны, намного чаще других кредитных организаций принимает участие в подобных схемах.

Кто может претендовать на реструктуризацию?

Разработанная Сбербанком программа реструктуризации предназначена для тех клиентов кредитной организации, которые соответствуют следующим требованиям:

- Доходы заемщика сократились на 30% или более;

- Регулярный платеж увеличился на 30% или более из-за изменения курса рубля при валютной ипотеке;

- Остающийся после ипотечной выплаты доход составляет меньше 2-х кратного прожиточного минимума на каждого члена семьи;

- Существующий договор ипотечного кредитования действует более года;

- У заемщика в течение, как минимум, года отсутствуют просрочки по регулярным платежам.

Также основанием для реструктуризации ипотечного кредита могут стать следующие обстоятельства в жизни заемщика:

- Призыв на срочную службу в армии;

- Пребывание в отпуске по уходу за ребенком, возраст которого не превышает 3-х лет;

- Временная потеря трудоспособности;

- Возникновение серьезных проблем со здоровьем и т.д.

Особенности реструктуризации ипотеки от государства в Сбербанке

В случае, если физическое лицо относится к одной из категорий заемщиков, подпадающих под действие государственной программы реструктуризации, клиент банка может рассчитывать на следующие дополнительные льготы:

- Разовая выплата денежных средств в размере 10% от долга по кредиту, но не более 0,6 млн. рублей;

- Сокращение процентной ставки до 9,5% на весь оставшийся срок действия ипотеки;

- Двукратное снижение ежемесячного платежа на срок до полутора лет путем снижения процентной ставки или увеличения срока действия договора.

Конкретный вариант получения льгот зависит от категории заемщика. Он определяется совместно клиентом банка и специалистами АИЖК, после чего доводится до Сбербанка.

Варианты реструктуризации

Подробные условия программы реструктуризации ипотеки приведены на официальном сайте Сбербанка по адресу sberbank.ru. Некоторые региональные подразделения кредитной организации проводят собственные мероприятия, направленные исключительно на реструктуризацию ипотеки. Пример подобной территориальной программы приведен на sberbank.ru

Именно поэтому при желании произвести реструктуризацию кредита целесообразно предварительно проконсультироваться со специалистами Сбербанка. Это позволит эффективнее использовать возможности, представляемые клиентам лидера финансовой отрасли страны. В общем случае при одобрении участия в программе реструктуризации заемщику предлагают воспользоваться одним из следующих вариантов снижения финансовой нагрузки:

- Снижение процентной ставки по ипотеке;

- Увеличение срока кредитования;

- Изменение валюты ипотечного кредита на рубли, если он оформлен в долларах или евро;

- Предоставление кредитных каникул, предусматривающих выплату только процентов или полное освобождение заемщика от регулярных платежей на какой-то конкретный период времени;

- Сочетание или комбинация приведенных выше вариантов реструктуризации.

Требования

При рассмотрении заявления клиента на реструктуризацию учитывает не только его отношений к указанным выше категориям заемщиков. Помимо этого, принимаются во внимание состояние и характеристики жилья, купленного в ипотеку, а также финансовая добросовестность должника.

К жилью

В число обязательных условий для участия в реструктуризации от Сбербанка входит соответствие объекта недвижимости, заложенного в ипотеку, ряду требований. К ним относятся:

- хорошее техническое состояние жилья, которое при необходимости должно быть отремонтировано;

- отсутствие незаконных действий, связанных с перепланировкой или другими видами работ, способными снизить стоимость недвижимости;

- отсутствие у заемщика другой недвижимости, если речь не идет о долевой собственности на квартиру.

Кроме того, в качестве дополнительных условий для участия в программе, которые не являются обязательными, обычно выдвигаются такие:

- Цена кв. м. жилья, приобретенного в ипотеку, не может быть выше 60% от средней стоимости по региону;

- Площадь одно-, двух- и трехкомнатной квартиры не должна превышать, соответственно, 45, 65 и 85 кв. м.

К заемщику

Главное требование, которое предъявляется к заемщику при реструктуризации ипотечного кредита – отсутствие просрочек по текущим регулярным выплатам. Кроме того, крайне важно грамотно обосновать необходимость снижения финансовой нагрузки, подтвердив ее наличием объективных факторов и фактическими документами.

Как оформить?

Процедура реструктуризации, предлагаемая Сбербанком, достаточно проста. Для ее запуска от клиента потребуется, прежде всего, обратиться в кредитную организацию с заявлением. Оно может быть оформлено как в офисе банка, так и на сайте учреждения по указанному выше адресу.

Что потребуется?

Помимо заявления, от заемщика потребуется предоставить следующий набор документов:

- Копия паспорта. Оригинал документа потребуется при подписании договора на реструктуризацию;

- Документы на право собственности по отношению к объекту недвижимости, заложенному в ипотеку;

- Документы, свидетельствующие об уровне дохода заемщика за 3 месяца;

- Документы, подтверждающие соответствие клиента требованиям, предъявляемым к участникам программы реструктуризации Сбербанка;

- Документы, свидетельствующие об объективном характере финансовых трудностей клиента и необходимости проведения реструктуризации.

Конкретный перечень документов определяется индивидуально. Это вполне логично, так как он зависит от конкретных жизненных обстоятельств заемщика, которые стали причиной возникновения трудностей с выплатой ипотечного кредита.

Порядок действий

Для того, чтобы принять участие в программе реструктуризации, заемщику необходимо выполнить следующие действия:

- Изучить условия программы;

- Оформить заявление на участие в ней в отделении банка или подать онлайн-заявку на официальном сайте организации;

- При необходимости – принять участие в собеседовании с ответственным специалистом Сбербанка;

- Подписать документы по реструктуризации, если принято положительное решение.

Как рассматривают заявления на реструктуризацию?

Заявления клиентов на реструктуризацию ипотеки рассматриваются специалистами Сбербанка в индивидуальном порядке. Обычно подобная процедура занимает не более 7-10 дней. При необходимости и для обоснования собственной позиции приглашается заемщик.

Окончательное решение обязательно доводится до клиента в течение 1-2 дней после принятия.

Как повысить вероятность одобрения?

Существует несколько вариантов увеличит вероятность одобрения заявления на реструктуризацию ипотечного кредита. Во-первых, участие в государственной программе поддержки серьезно повышает шансы клиента. Во-вторых, количество и качество предоставленных в дополнение к заявлению документов также способно повлиять на принятое решение. В-третьих, крайне важно продемонстрировать работникам кредитной организации объективный характер возникших трудностей и желание заемщика рассчитаться с банком.

Что делать при отказе?

Банк имеет право не доводить до клиента причины отказа. В подобной ситуации заемщик может воспользоваться одним из двух возможных вариантов дальнейших действий. Первый из них предусматривает обращение в другой банк с целью осуществления рефинансирования ипотечного кредита на более выгодных условиях. Подобные услуги предоставляются сегодня практически всеми серьезными российскими кредитными организациями.

Второй вариант предполагает повторное обращение с заявлением на реструктуризацию в Сбербанк. Однако, это имеет смысл только в том случае, если будет проведена соответствующая работа с сотрудниками учреждения на предмет выяснения причин отказа с целью исправления ситуации.

Преимущества и недостатки реструктуризации в Сбербанке

Главными достоинствами участия в программе реструктуризации Сбербанка выступает сохранение жилья и возможность закрыть долги по ипотеке на более выгодных условиях. Это позволит клиенту оставаться с хорошей кредитной историей, что также крайне важно в современных условиях. Немаловажным плюсом является снижение финансовой нагрузки на заемщика, что положительно скажется на его материальном положении.

Единственным серьезным недостатком процедуры реструктуризации можно считать серьезные временные затраты на подготовку необходимых документов и ведение переговоров с сотрудниками банка. Важно понимать, что в случае отказа кредитной организации они окажутся попросту бесполезными.

Сталкиваясь с временными финансовыми трудностями, граждане, оформившие крупные займы на покупку жилья в Сбербанке, вынуждены искать выходы из сложившейся ситуации, поскольку далее обслуживать долг не в состоянии. Банк понимает, что в жизни могут возникать разные обстоятельства, и клиентам предлагаются различные способы решения ситуации. Реструктуризация ипотеки в Сбербанке позволяет кредитору сохранить клиента и продолжить сотрудничество, пересмотрев условия кредитования с учетом изменившихся в негативную сторону условий.

Что такое реструктуризация ипотеки

Иногда обстоятельства не позволяют справляться с ипотечными платежами. Программа реструктуризации ипотеки предполагает индивидуальное рассмотрение обращения клиента, попавшего в затруднительное положение, и изменение договора с целью снижения платежа или предоставления временной отсрочки.

Прежде чем обращаться в банк для снижения платежа, следует учесть, что реструктуризация ипотеки в Сбербанке физическому лицу – это не стандартная программа, доступная для каждого. Рассчитывать на нее вправе лишь заемщики, которые представили аргументы и убедили банк, что дальнейшее обслуживание задолженности на тех же условиях невозможно. Важно также доказать, что в ухудшении положения вины самого заемщика нет.

Попав в сложную ситуацию (потеря работы, серьезная болезнь с невозможностью продолжения работы, появление детей), главное правило – не умалчивать о возникших проблемах и сообщать об этом в банк. Просрочки платежей приведут к штрафным санкциям увеличивая общую сумму долга и негативно отражаясь на кредитной истории человека. В итоге, должник рискует остаться без жилья, которое банк как залогодержатель продаст в принудительном порядке.

Оперативное обращение в банк поможет урегулировать вопрос с дальнейшими платежами, сократив нагрузку на клиента, исходя из текущей платежеспособности. Чтобы воспользоваться правом на реструктуризацию в Сбербанке, необходимо соответствовать критериям банка и соблюсти установленные кредитором правила.

Реструктуризация предполагает разные варианты решений:

- Увеличение периода кредитования.

- Снижения процента.

- Предоставление отсрочки в оплате процентов.

Новый вариант соглашения может нести меньшую выгоду кредитору, однако при условии, что клиент просто откажется платить и придется взыскивать долг с принудительной продажи жилья по судебному решению, банку проще согласиться на меньшую прибыль, чем вовсе остаться без нее на долгий период. Отказавшись перекредитовать своего клиента, Сбербанк рискует потерять его, поскольку другие кредиторы охотно предоставят заемщику средства в рамках программы рефинансирования. В такой ситуации, банк просто получит обратно одолженную сумму, а проценты заемщик будет платить уже другому кредитору.

Достоинства и недостатки реструктуризации

Программа реструктуризации часто представляет собой лучший вариант выхода из положения, когда человек попадает под сокращение, вынужден по объективным причинам не работать или получает статус нетрудоспособного.

У программы масса преимуществ:

- Должник сохраняет жилье и благополучно снимает обременение после погашения ипотеки. Сохраняются имущественные права, возможность проживать в квартире.

- Урегулированный ипотечный долг не испортит кредитную историю, и в дальнейшем клиент вправе рассчитывать на выгодные условия кредитования.

- Снижение ежемесячного платежа до уровня, который позволит выплачивать ипотеку без значительного ущерба семейному бюджету.

Хотя заемщик снижает размер платежа (на весь срок или временно), это вовсе не означает, что стоимость кредита в итоге станет меньше. Чаще происходит наоборот – клиент снижает платеж, однако взамен увеличивает период кредитования, а значит еще дольше будет платить проценты.

Перед подписанием нового соглашения с банком стоит тщательно проанализировать плюсы и минусы от реструктуризации.

Предоставляя отсрочку по кредиту, банк выигрывает дополнительную процентную прибыль. Сбербанк с готовностью освободит от оплаты по основному долгу, и вряд ли откажется от ежемесячной оплаты процентов. В результате, клиент платит проценты, не снижая величину долга, который по истечении отсрочки будет распределен на оставшийся срок, т.е. платежи станут больше, чем до отсрочки. Как свидетельствуют отзывы клиентов, отсрочка дает лишь временное облегчение, после которого придется платить ту же сумму за меньший срок.

Несмотря на это, есть смысл реструктурировать долг, когда платеж стал непосильным и требуется снизить нагрузку на человека. Пусть и с некоторыми неудобствами и переплатой, заемщик сохраняет весь смысл в ипотечной сделке, т.е. остается собственником приобретенной жилплощади.

Условия реструктуризации в Сбербанке

Работа с заемщиками, попавшими в сложное финансовое положение, ведется в 2 направлениях:

- Участие в программе с господдержкой через АИЖК, с частичным финансированием ипотеки из бюджета на сумму до 1,5 миллионов (зависит от числа детей в семье заемщика), но не более 30% от размера долга. Программа целевая и средства от государства напрямую направляются на кредитный счет для организации досрочного погашения (полного или частичного). Условия для оформления реструктуризации через АИЖК предполагает наличие несовершеннолетних (включая студентов очных отделений) или детей с инвалидностью в семье заемщика, либо отнесение самого заемщика к одной из льготных категорий. После реструктуризации платеж клиента банка должен уменьшиться, чтобы оставшаяся часть в расчете на 1 члена семьи составляла не менее 2 прожиточных минимума. Также есть ограничения по объекту покупки.

- Программа, оформляемая напрямую между заемщиком и Сбербанком.

Реструктуризация ипотеки в Сбербанке 2019 года распространяет действие на заемщиков, попавших в трудное положение по вполне объективным причинам, независимо от своей воли и действий.

Банк согласует реструктуризацию, если:

- Снижение заработка или общего дохода, в связи с переходом на сокращенный рабочий день, потерей места работы по сокращению. Если человек пишет заявление по собственному желанию, реструктуризовать задолженность не удастся.

- Потеря трудоспособности. При наличии личной страховки, человек, потерявший заработок из-за болезни, сможет воспользоваться защитой согласно подписанному со страховщиком договору. В таком случае, страховая компания полностью погашает остаток долга за своего клиента на основании наступления страхового случая, поэтому отнесение к реструктуризации условно.

- Срочная служба в рядах Вооруженных Сил РФ станет поводом для предоставления кредитных каникул на весь период призыва, распределив остаток долга на оставшийся срок.

- Рождение ребенка и вынужденное отсутствие заработка в связи с нахождением в декрете. На период отпуска декретницы предоставляется отсрочка до достижения ребенком 1,5-3 лет, т.е. до момента возвращения к трудовой деятельности.

К объекту ипотечной покупки также выдвигаются некоторые требования:

- пригодное для комфортного проживания состояние;

- стоимость недвижимости в пределах среднерыночных цен (не более 60% превышения от средней стоимости на рынке с учетом конкретного региона);

- размер жилплощади должен быть не более 45 квадратных метров для однокомнатной квартиры, 65 метров – для двушки, 85 метров для 3-комнатной квартиры;

- недопустимы перепланировки, внесение существенных изменений в конструкцию залогового объекта;

- купленное жилье – единственное для заемщика, у остальных членов семьи может быть оформлена часть в недвижимости (размер доли не более половины от объекта).

Если вышеуказанные условия соблюдены, а банк не имеет нареканий к репутации клиента, есть все шансы согласовать реструктуризацию и уменьшить текущий платеж по ипотеке до разумного предела или добиться временного перерыва в платежах.

Как реструктуризировать ипотеку в Сбербанке

Перед тем, как обратиться в банк, определяется вариант программы, подходящий с учетом ситуации. В 2019 году действуют следующие условия:

- «Кредитные каникулы» — частая процедура, практикуемая в отношении клиентов, испытывающих временные сложности или не имеющие возможности погашать долг по объективным причинам. Период определяется индивидуально, в зависимости от индивидуальной ситуации, в пределах 12-24 месяцев. Отсрочка в платежах неполная – на протяжении всего периода приходится выплачивать кредитору проценты, начисляемые на остаток долга. После окончания перерыва, заемщик должен быть готов к увеличению платежа, поскольку срок кредитования не меняется, и приходится выплачивать долг за более короткий период. Чем больше была отсрочка, тем выше станет платеж. Такой вариант – оптимальный для женщин, оформивших ипотеку перед уходом в декрет, или при смене работы, когда заемщик уверен в последующем трудоустройстве и готов платить после перерыва больше.

- Пересмотр длительности кредитного договора. Увеличивая количество платежей по кредиту, банк распределит весь долг на больший период, что приведет к снижению платежа. Заранее рассчитать примерный платеж можно с помощью онлайн-калькулятора. Решаясь подать заявку на реструктуризацию ипотеки с увеличением срока, необходимо помнить, что итоговая переплата, а значит и стоимость покупки вырастет, поскольку банк будет дольше взимать процент.

- Перевод валютной ипотеки в рублевую. Подходит для заемщиков, попавших в сложную ситуацию из-за скачка курса, при котором сумма зарплаты в рублях оказалась недостаточной, чтобы вносить платежи в долларах или евро.

Алгоритм действий предполагает обращение в банк и сбор необходимых бумаг. С целью сокращения времени оформления, заемщик вправе подать заявку онлайн:

- На официальной странице Сбербанка перейти по ссылке подачи онлайн-запроса.

- Ввести номер телефона, чтобы получить подтверждающий код в смс.

- После прохождения проверки заполняется заявление с указанием конкретных параметров кредитного договора.

- Прикрепить скан файлы с паспортом и справкой от работодателя (2-НДФЛ).

Аналогичные сведения указывают заемщики в заявке и при подаче напрямую в отделении.

Далее процесс согласования предусматривает следующие этапы:

- Приняв документы к рассмотрению, банк изучит ситуацию, проверив обоснованность обращения. Если будет принято положительное решение, заемщика приглашают в отделение (обычно кредитор оповещает по телефону, либо направляет письмо на адрес электронной почты).

- Перед оформлением придется собрать пакет документации согласно списку, который сообщит менеджер, и передать его для проверки.

- Остается нанести визит в отделение и переподписать бумаги.

Вместе с договором клиенту выдают новый график погашения реструктуризованного долга. Предоставив заемщику возможность снизить ипотечное бремя, банк рассчитывает, что в дальнейшем проблем с погашением не будет и клиент выполнит новые договоренности без просрочек.

Какие документы необходимы для реструктуризации ипотеки в Сбербанке

Точный список документов, который потребуется банку, будет зависеть от конкретной ситуации, однако есть общий перечень, который потребуется заемщику для переоформления по реструктуризации.

Если заемщик решил подать документы онлайн, перечень не меняется, однако нужно помнить, что после электронной передачи бумаг придется предъявлять оригиналы в отделении при подписании.

Стандартный пакет выглядит следующим образом:

- внутренний паспорт с гражданством РФ;

- подписанное заявление, анкета;

- финансовые справки, документы, подтверждающие ухудшение материального положения (2-НДФЛ за последний период, приказ об увольнении, трудовая с аналогичной записью, медицинское заключение и документы о присвоении статуса нетрудоспособного гражданина).

- бумаги на собственность (выписка ЕГРП, свидетельство);

- документ о прописанных гражданах;

- договор по ипотеке.

Помимо этого перечня, кредитор запрашивает дополнительные бумаги, если сочтет нужным. Успех согласования во многом зависит от предоставленного перечня и наличия объективных причин, мешающих справляться с обязательствами по ипотеке.

Сколько раз можно реструктуризировать ипотеку

Нельзя злоупотреблять предоставленным шансом снизить ипотечное бремя через реструктуризацию долга. Банк готов пойти навстречу, предлагая доступные варианты продолжения оплат, однако повторных рассмотрений, как правило не бывает.

Видя, что клиент снова не справляется с более комфортными условиями погашения, кредитор может задуматься о целесообразности продолжения работы. Допуская просрочки по реструктуризованному долгу, заемщик рискует в скором времени получить повестку из суда и оповещение о принудительной продаже объекта залога.

Таким образом, продолжая не платить банку после того, как последний снизит платеж или предоставит отсрочки, заемщик может потерять купленное жилье, которое будет принудительно выставлено на торги.

Не стоит считать, что удастся бесконечно пересматривать условия договора, добиваясь снижения платежей. Как правило, происходит обратный процесс, а любое дальнейшее увеличение срока означает рост процентной переплаты, что в условиях ограниченных доходов только усугубит положение заемщика.

Получая отказ в реструктуризации ипотечного кредита в Сбербанке, физическому лицу имеет смысл задуматься о согласованной продаже квартиры по собственной инициативе, чтобы попытаться сохранить часть средств от продажи после закрытия ипотеки. Вторым вариантом пользуются чаще — когда Сбербанк отказывается реструктуризовать долг, можно попытаться его рефинансировать в другом банке. Перевод долга в другой банк более сложен и потребует дополнительных расходов на страховку и оценку имущества, однако есть шанс пересмотреть не только срок кредитования, но и процент.

Предыдущая ИпотекаКакие документы нужны для оформления ипотеки в Сбербанке

Документы для реструктуризации ипотеки в Сбербанке

Ипотечный кредит берется на длительный срок, через несколько лет материальное положение заемщика может серьезно измениться. Что делать, если он заболел, потерял работу или стал нетрудоспособен? На этот случай у Сбербанка есть программа отсрочки выплаты основного долга, которая поможет снизить кредитную нагрузку на человека. Какие документы для реструктуризации ипотеки потребуются, разберем в этой статье.

Ипотечный кредит берется на длительный срок, через несколько лет материальное положение заемщика может серьезно измениться. Что делать, если он заболел, потерял работу или стал нетрудоспособен? На этот случай у Сбербанка есть программа отсрочки выплаты основного долга, которая поможет снизить кредитную нагрузку на человека. Какие документы для реструктуризации ипотеки потребуются, разберем в этой статье.

Какие бумаги нужны и где их взять?

К сожалению, о возможности реструктуризации кредита знают далеко не все ипотечные заемщики. Банк может предложить этот вариант самостоятельно, но обычно так происходит уже на этапе проблемной задолженности. Клиент регулярно просрочивает платежи или вовсе перестает платить кредитные взносы.

Если вы понимаете, что не можете оплачивать ипотеку как раньше, лучше сразу обратиться в Сбербанк за пересмотром условий кредитного договора. Для этого следует собрать документы и передать их в банк на рассмотрение. Какие документы для реструктуризации ипотеки потребуются физическому лицу?

- Заявление с указанием причины. Заполнить его можно в свободной форме, но обязательно укажите номер кредита в Сбербанке и свои данные.

Важно! Снимите с заявления копию и попросите поставить отметку о приеме.

- Паспорт основного заемщика.

- Копия кредитного договора.

- Выписка ЕГРН о залоговой недвижимости. В ней указывается текущий собственник и наличие обременения в пользу Сбербанка. Заказать ее можно в Росреестре или через МФЦ.

- Справка о размере заработной платы за 6 месяцев. Ее нужно взять в бухгалтерии. Обратите внимание, что документ действителен только в течение 30 дней.

- Справка о ссудной задолженности. Ее можно и не прикладывать к пакету документов, потому как обычно специалисты сами проверяют актуальное состояние кредитного счета. Если с вас потребовали данную бумагу, закажите ее через сотрудника отделения.

- Документ, подтверждающий, что ваше материальное положение изменилось, и теперь вы не в состоянии платить ипотечный кредит в Сбербанке. Это может быть справка об инвалидности, извещение о скором сокращении штата, свидетельство о рождении ребенка или другая бумага в зависимости от ситуации.

Ответа кредитора придется ждать около 10 дней. В течение этого срока вам поступит письмо с решением банка. Как правило, специалисты по работе с проблемной задолженностью дополнительно звонят клиентам, приглашая подойти в офис для подписания доп.соглашения к кредитному договору. Вам могут предложить и другие варианты разрешения ситуации (например, сменить титульного заемщика, реализовать залоговое имущество в счет погашения долга и пр.).

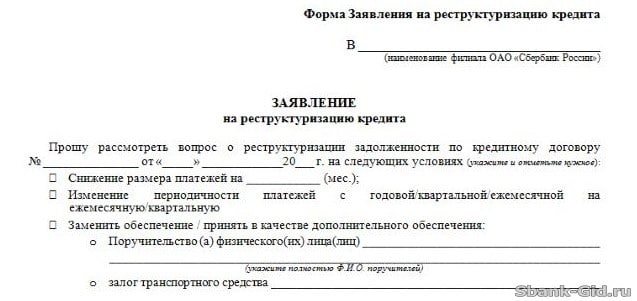

Содержание заявки на реструктуризацию

Основное внимание следует уделить содержанию заявления на реструктуризацию ипотечного кредита в Сбербанке. Вам нужно донести до банка информацию о своем тяжелом материальном положении и объяснить его причину. В заявлении укажите необходимую информацию:

- Фамилию, имя, отчество.

- Сведения о договоре займа (его номер, дата подписания), сумма кредита, срок выплаты и процентная ставка.

- Дата первого и последнего платежа, его размер на данный момент. Если у вас есть чеки об оплате, приложите их к заявлению. Можно сформировать выписку со счета, с которого списываются платежи. Конечно, специалист может это сделать и самостоятельно, но наличие готового отчета ускорит рассмотрение вашего заявления.

- Обстоятельства, из-за которых не можете платить за ипотеку как раньше. Предложите доступные вам варианты возврата долга. К примеру, если вы попали в больницу, напишите срок вашего излечения и пообещайте своевременно платить после возвращения на работу. Если вы ушли в декретный отпуск, укажите, на какой именно срок вам нужна отсрочка выплаты, то есть дату возвращения на свое рабочее место. Важно, чтобы банк понимал ваши намерения.

- Желаемый размер платежа.

- Перечень прилагаемых документов.

- Дата и подпись.

Еще один важный пункт заявления – вариант реструктуризации. Ипотечным заемщикам Сбербанка доступны несколько способов облегчить выплату кредита. Банк может продлить срок действия договора займа. Таким образом, платежи растянутся на большее количество месяцев, а значит, станут меньше.

Уменьшение процентной ставки происходит крайне редко. На нее банк соглашается, если проблемную задолженность становится трудно взыскать, к примеру, человек стал инвалидом. Понятно, что в этом случае он не сможет выплачивать 20 тысяч рублей в месяц. После уменьшения ставки кредитный взнос немного снизится.

Кредитные каникулы. Есть закон о предоставлении отсрочки выплат по кредиту с помощью государства через АИЖК. Возможно, ваша ипотека попадает под господдержку реструктуризации. Если нет, Сбербанк может предоставить отсрочку по основному долгу, но при этом заемщик будет платить проценты.

Важно! Если вы недавно взяли ипотеку, при отсрочке основного долга снижение платежа будет незначительным.

Изменение графика платежей по ипотечному кредиту в Сбербанке. К примеру, сделать его дифференцированным и поставить вначале малые суммы выплат. Если у вас валютный кредит, попросите изменить его на рублевый. Тогда ваши платежи не будут зависеть от курса доллара или евро.

План действий заявителя

Как происходит реструктуризация кредита физического лица в Сбербанке? Чтобы добиться изменения условий кредитного договора, заемщику следует совершить ряд важных действий.

- Собрать необходимый пакет документов для банка согласно приведенному выше списку.

- Уточнить, попадает ли ваша ипотека под условия реструктуризации с помощью государства. Если нет, придется взаимодействовать с кредитором напрямую.

- Подойти в любое отделение Сбербанка. Лучше обратиться в Центр ипотечного кредитования, потому как его специалисты смогут подсказать, что еще нужно собрать из бумаг и как правильно составить заявление.

- Дождаться ответа банка и подойти в назначенный для приема день.

- Внимательно прочитать новые условия займа и подписать бумаги.

После этого необходимо выплачивать ипотеку в соответствии с внесенными в кредитный договор изменениями. Если вы будете допускать просрочку, банк применит штрафные санкции. В случае сохранения финансовых трудностей, рассмотрите вариант рефинансирования ипотеки.

- семьи, имеющие несовершеннолетних детей или детей-инвалидов;

- многодетные семьи;

- инвалиды любой группы;

- участники боевых действий;

- физические и юридические лица, сумевшие документально доказать, что ухудшение финансового состояния возникло не по их вине.

Варианты

Реструктуризация ипотеки в Сбербанке физическому лицу предполагает несколько вариантов решения проблемы:

- Увеличение срока кредитования (пролонгация договора). Возможно продление на 3-10 лет, но с условием, что максимальный срок не превышает 35 лет.

- Отсрочка основного размера платежей на 2 года. За это время происходит выплата только процентов, что значительно облегчает финансовую нагрузку.

- Оплата процентов не ежемесячно, а за квартал. Таким образом, ежемесячные платежи становятся меньше, и каждый месяц идет только погашение основного долга, а проценты выплачиваются единой суммой поквартально.

- Индивидуальный график выплат. Такая схема особенно удобна тем клиентам, у которых доходы связаны с сезонными работами.

- Кредитные каникулы со снижением процентной ставки. Но этот вариант предоставляется в редких случаях и в индивидуальном порядке.

Из всех вариантов должник может выбрать любой подходящий для себя способ решения собственных финансовых проблем, но окончательно решение принимает банк.

Процедура

Заемщику следует знать, что процедура внесения изменений в кредитный договор носит индивидуальный характер. Это значит, что процесс рассмотрения и его результат будет во многом зависеть от различных факторов, которые могут показаться убедительными кредитору.

Процедура начинается с обращения в отделение, где оформлялся жилищный кредит, для подачи и заполнения анкеты. Банк разработал специальную анкету, которая позволяет наиболее полно продемонстрировать все финансовые проблемы, возникшие у клиента. В заявлении, образец которого можно получить в отделении или скачать на сайте банка, необходимо как можно более подробно указать причины, побудившие заемщика просить о перезаключении договора. В тексте указывается следующее:

- реквизиты ипотечного договора;

- размер заемных средств;

- выплаченную сумму и задолженность;

- дату последнего или просроченного платежа;

- описание причин, по которым невозможно выполнять обязательства по договору;

- желаемое решение проблемы (кредитные каникулы, отсрочка, снижение процентной ставки);

- статус заемщика (зарплатный клиент или льготная категория).

Процесс пересмотра договора предполагает подготовку для банка пакета документов по утвержденному спискуЗаявление вместе с документами, необходимыми для реструктуризации ипотеки, подаются на рассмотрение сотрудникам банка. Затем проводиться анализ полученной документации и возможностей клиента, чтобы определиться с параметрами изменений в процессе погашения. Это займет от 2 до 5 дней. Если принимается положительное решение, заемщика приглашают на составление договора. Завершиться процедура тогда, когда клиент изучит новые условия договора, и они его устроят.

Реструктуризация ипотеки с помощью государства в Сбербанке

В связи со сложной финансовой ситуацией многие кредитные организации оказались перед массовым появлением просрочек по ипотечным кредитам. Особенно тяжелое положение сложилось у социально незащищенной части заемщиков. С этой целью государством было предложена программа, способствующая поддержке определенной категории ипотечных заемщиков, попавших в затруднительную ситуацию. Задача на ее выполнение было возложена на специально созданное Агентство по ипотечному жилищному кредитованию (АИЖК).

Реструктуризация позволяет определенной категории граждан РФ решить подобные проблемы. К ним относятся:

- родители, воспитывающие 1-2 несовершеннолетних детей;

- инвалиды, а также родители и опекуны детей-инвалидов;

- военнослужащие – ветераны и участники боевых действий.

Особенности

Реструктуризировать свой долг могут граждане, у которых доход снизился на 30 % по сравнению с тем доходом, что был указан на момент заключения действующего договора. Компенсация расходов банка осуществляется за счет средств АИЖК. Помимо требований к претендентам существуют определенные требования к ипотечному жилью. Установлены границы по жилплощади, по которой может осуществляться изменение условий кредитования:

- 1-комнатные квартиры – до 45 кв. м;

- 2-комнатные – до 65 кв. м;

- 3-комнатные – до 85 кв. м.

Эти ограничения не касаются многодетных семей.

Основная особенность получения лояльных условий кредитования при господдержке – результат уже заранее известен и определен государством, поэтому заемщик имеет право выбрать подходящий для себя вариант.

Вам может быть интересно:

По этой программе заемщик может рассчитывать на следующие льготы:

- понижение на 10% размера основного долга, но не более 600 тыс. руб.;

- снижение ставки до 12%;

- отсрочка до 18 месяцев;

- перевод валюты кредита в рубли.

Условия получения

Основные условия выглядят так:

- семейный доход составляет два прожиточных минимума;

- снижение дохода на треть за последние 3 месяца до рассмотрения заявки;

- платеж увеличился на треть;

- заключение ипотечного договора был двумя годами раньше;

- ипотечная жилплощадь единственная;

- объект недвижимости находится на территории России;

- цена ипотечного жилья не больше 60% аналогичного на рынке недвижимости.

Алгоритм действия должника

Процесс рассмотрения пакета документов на пересмотр занимает в банке до 5-ти рабочих дней

Перезаключение ипотеки в Сбербанке проходит в несколько этапов:

- Должник должен обратиться в отделение, где был оформлен жилищный кредит. Потребуется узнать, возможна эта процедура в его случае, и какие условия ему могут предоставить. Здесь же потребуется заполнить заявление и зарегистрировать его в канцелярии.

- Собрать документы для принятия решения кредитной организацией по ипотечному кредиту и документы для получения госпомощи через Агентство ипотечного жилищного кредитования (АИЖК).

- Изучить договор по реструктуризации и убедиться, что новый вариант погашения более выгоден, чем предыдущий. Убедившись, что это так, подписать договор.

- Согласно условиям нового договора соблюдать финансовую дисциплину и своевременно вносить платежи, поскольку за несоблюдение условий следуют значительные штрафные санкции.

Если новые условия по погашению долга окажутся не такими выгодными, клиенту стоит попробовать решить проблему при помощи рефинансирования.

Документы необходимые для реструктуризации ипотеки в Сбербанке

Список документов для пересмотра ипотеки следующий:

- заявление на реструктуризацию (дополнительно снять копию и завизировать ее в банке);

- паспорт титульного заемщика;

- кредитный договор;

- справка из ЕГРП о наличии зарегистрированной на клиента недвижимости;

- справка о доходах за последние полгода;

- банковская выписка о наличии задолженности;

- документы, которые подтверждают причину ухудшения материального состояния, приведшего к возникновению задолженности.

Для тех, кто попал в сложную жизненную ситуацию, крупнейший банк России предлагает специальную программу – реструктуризация ипотеки в Сбербанке. Она позволяет не только решить проблему с погашением, но и сохранить кредитную историю.

Что такое реструктуризация ипотечного кредита в Сбербанке

Реструктуризация кредита в Сбербанке – это изменений условий кредитования для снижения размера платежа, получения отсрочки, изменения валюты. Программа предназначена для клиентов банка, испытывающих временные материальные трудности, и которые не могут в полном объеме погашать долг. С согласия сторон вносятся изменения в условия договора, что не позволит допустить наступление негативных последствий для банка и должника.

Условия реструктуризации

Сбербанк предлагает ипотечным заемщикам решение, позволяющее избежать просрочек по кредиту. Заемщик должен обратиться в банк, подтвердить наличие веских оснований, согласовать условия, подготовить документы и подписать дополнительное соглашение к договору.

Основания для реструктуризации кредита

Мнение эксперта Сергей Богданов Стаж работы в Сбербанке 12 лет. Задать вопрос эксперту

Реструктуризация долга по ипотеке в Сбербанке проводится не всегда. Банк рассматривает каждую ситуацию индивидуально и оставляет собой право отказать или принять положительное решение.

Основания проведения:

- потеря работы;

- снижение доходов;

- утрата трудоспособности;

- призыв на службу в армию;

- декретный отпуск.

Если возникли сложности с погашением, в любом случае, необходимо обратиться в банк для решения вопроса до того, как образуется просрочка.

Реструктуризация по ипотеке в Сбербанке позволяет решить проблемы погашения задолженности мирным путем.

Варианты реструктуризации ипотеки в Сбербанке

Реструктуризация ипотеки может проводиться несколькими способами. Оптимальный вариант выбирается после анализа каждой конкретной ситуации и материального состояния клиента.

Изменение валюты кредита

Если у заемщика возникли сложности с погашением валютной ипотеки по причине изменения курса, ему может быть предложен вариант реструктуризации кредитования с переводом на рубли.

Увеличение общего срока кредитования

В отношении заемщиков, доход которых снизился, может быть принято решение по увеличению срока кредитования. Это позволит снизить размер ежемесячного платежа до приемлемого уровня. Погашение будет осуществляться на основании нового графика выплат.

Предоставление льготного периода

При потере работы или временном снижении дохода, заемщику может быть предложен льготный период. В этом случае он не освобождается от необходимости уплаты ежемесячного платежа, но размер будет существенно снижен за счет отсрочки по погашению процентов. Такая реструктуризация кредита в Сбербанке позволяет решить временные трудности без последствий.

Какие документы необходимы для реструктуризации

Для реструктуризации задолженности долга по ипотеке необходимо подготовить определенный пакет документов.

Документы на реструктуризацию ипотеки в Сбербанке:

- паспорт гражданина РФ;

- подтверждающие финансовое состояние;

- подтверждающие занятость;

- подтверждающие основание.

Банк оставляет за собой право запросить другие документы на реструктуризацию ипотеки, в зависимости от ситуации.

Как реструктуризировать кредит

Банк рассматривает возможность реструктуризации на основании заявления клиента и предоставленных документов, после чего выносит решение и сообщает о нем. Если оно положительное, заемщику необходимо явиться в отделение для подписания документов.

Подача заявки и документов