Эскроу — это специальный банковский счет, который используют, чтобы снизить риски при оформлении какой-либо сделки. Одна сторона сделки вносит на счет эскроу деньги. Они замораживаются или, если говорить на банковском языке, депонируются. Эти деньги вторая сторона сделки получит только после того, как выполнит свои обязательства. Например, передаст право собственности, растаможит груз, переоформит машину.

Сергей Антонов разобрался со счетами

Сергей Антонов разобрался со счетами

Скажем, человек приобретает квартиру, но боится, что продавец обманет. Покупатель может открыть счет эскроу в банке — продавец получит деньги только после того, как у жилья сменится собственник.

Чтобы открыть такой счет, обе стороны сделки и банк заключают специальное соглашение — договор счета эскроу. В нем прописано, на каких основаниях банк должен перевести деньги получателю. Договор счета эскроу не следует путать с договором эскроу — о нем мы уже подробно рассказывали.

На счете эскроу можно депонировать не только деньги, но и другое движимое имущество — например, ценные бумаги. Недвижимость депонировать нельзя.

Содержание

- Кто участвует в сделке с использованием эскроу-счета

- Плюсы и минусы счета эскроу

- Эскроу, банковская ячейка или аккредитив — что лучше

- Для каких видов сделок применяется счет эскроу

- Схема действия счета эскроу

- Кому принадлежат деньги на счете эскроу

- Открытие счета эскроу

- Особенности работы с эскроу-счетами при долевом строительстве

- Применение эскроу-счета при приобретении недвижимости

- Эскроу счета — что это?

- Что означает эскроу счет?

- Как работает

- Когда применяется

- Преимущества и недостатки

- Какие банки работают с эскроу-счетами

- Счета эскроу

- Эскроу-счета Сбербанка: что это такое, особенности, механизмы применения

- Что называют эскроу-счетами?

- Как работают эскроу-счета?

- В чём различия между эскроу-счетами, аккредитивами и депозитарными ячейками?

- Преимущества и недостатки счетов эскроу в Сбербанке

- Тарифы на обслуживание эскроу-счетов

- Нужно ли дольщикам связываться с эскроу-счета?

- Будет ли ипотечное принуждение?

- Можно ли перепродать эскроу-счёт в Сбербанке?

- Как закрыть эскроу-счёт?

- Эскроу-счет – что это простыми словами, что поменялось в ДДУ

- Эскроу-счет – как открыть и когда им пользуются

- Могут ли с эскроу-счета списать деньги по долгам? Может ли эскроу-счет быть арестован?

- Начисление процентов по эскроу-счетам

- Отличие эскроу-счета от аккредитива

- Эскроу-агенты

- Особенности использования эскроу-счета застройщиком

- Что такое счет эскроу

- Почему ввели систему счетов эскроу?

- Общая информация о счетах эскроу

- Порядок действий при покупке квартиры

- Способы оплаты

- Как средства покупателей переходят застройщику

Кто участвует в сделке с использованием эскроу-счета

Того, кто вносит средства на счет, называют депонентом, а кто получает деньги, исполнив свое обязательство по договору, — бенефициаром. Тот, кто депонирует деньги или имущество на счете — это эскроу-агент.

Эскроу-агент — независимая сторона, которая выступает гарантом сделки, контролирует ее и определяет, выполнены ли требования договора между депонентом и бенефициаром. Что именно является доказательством выполнения этих требований, обычно решают сами стороны сделки.

Открывать счета эскроу в России имеют право только банки. Если у гаранта нет официального статуса кредитной организации, то он имеет право депонировать деньги или ценные бумаги, только открывая специальные номинальные счета.

Банки ненавидят эту рассылку! Потому что люди узнают из нее, как заработать на банках и стать богаче

Плюсы и минусы счета эскроу

Плюсы:

- Бенефициар гарантированно получит деньги, если выполнит свои обязательства, а депонент защищен от мошенничества.

- Если одна из сторон решит расторгнуть сделку, счет закрывается автоматически, а деньги вернутся депоненту.

- Стороны могут выбрать, какие именно документы будут для банка доказательством совершения сделки.

- Если речь идет о долевом строительстве жилья, то покупатель-депонент открывает счет эскроу бесплатно, а суммы до 10 млн рублей застрахованы в Агентстве по страхованию вкладов.

- Счет эскроу нельзя арестовать, даже если у депонента есть долги по налогам, штрафам, алиментам и т. п.

Минусы:

- Не все банки в России работают со счетами эскроу.

- До перевода бенефициару деньги на счете заблокированы, и депонент может их вернуть, только если расторгнет договор.

- Пока деньги лежат на счете эскроу, они не приносят прибыли — в отличие от депозита проценты на них не начисляют.

- Депонент должен заплатить за открытие счета комиссию — обычно 0,7—1% от суммы, в сделках по долевому строительству за обслуживание счета платит бенефициар — компания-застройщик.

Эскроу, банковская ячейка или аккредитив — что лучше

Помимо счета эскроу для гарантированных расчетов часто используют другие два финансовых инструмента — аккредитив и банковскую ячейку.

Банковская или депозитарная ячейка — это сейф в банке, который можно арендовать. По желанию клиента к ячейке может получить доступ и другой человек, предъявив определенные документы. Поэтому такие сейфы используют при покупке недвижимости. Покупатель арендует ячейку и кладет туда деньги. Когда договор купли-продажи зарегистрируют, продавец предъявит его сотрудникам банка и заберет деньги.

Аккредитив — это обязательство банка перевести деньги клиента получателю после того, как тот выполнит какое-то оговоренное заранее условие. Аккредитивы часто используют в торговых сделках, когда продавец и покупатель не особо друг другу доверяют. Банк выступает посредником. Вот как это работает: покупатель перечисляет деньги на счет, банк его замораживает. Когда продавец подтвердит поставку, ему перечислят деньги.

Банковская ячейка используется для расчетов наличными, а счет эскроу — всегда безналичный платеж. Если одна из сторон сделки — юридическое лицо, то использовать банковскую ячейку не получится. Нужны безналичные формы гарантийных расчетов — например, аккредитив или счет эскроу.

И в случае со счетом эскроу, и в случае с аккредитивом бенефициар получает деньги только после того, как выполнит условия сделки.

Несмотря на то что и банковскую ячейку, и аккредитив, и счет эскроу используют, чтобы снизить риски в сделках, эти три формы расчетов кое-чем отличаются.

Различия аккредитива, счета эскроу и ячейки

| Аккредитив | Счет эскроу | Банковская ячейка | |

|---|---|---|---|

| Форма договора | Утверждена Центробанком | Стороны могут вносить любые изменения | Стороны могут вносить любые изменения |

| Ответственность за платеж | Несет депонент | Несет банк | Несет депонент |

| Закрыть счет досрочно | Может депонент, в любой момент | Только если одна из сторон расторгнет договор | Может депонент, в любой момент |

| Получает деньги со счета | Получатель или тот, на кого он указал | Только бенефициар | Получатель или кто-то еще по переводному аккредитиву |

| Использовать в долевом строительстве | Нельзя | Необходимо, за исключением особых случаев | Нельзя |

| Страхование | Можно застраховать отдельным договором со страховой компанией | Если это сделка купли-продажи недвижимости, в том числе и договор долевого участия, то АСВ страхует до 10 млн рублей | Можно застраховать отдельным договором со страховой компанией |

| Деньги могут взыскать | Да | Нет | Да |

Форма договора Аккредитив Счет эскроу Стороны могут вносить любые изменения Банковская ячейка Стороны могут вносить любые изменения Ответственность за платеж Аккредитив Несет депонент Счет эскроу Несет банк Банковская ячейка Несет депонент Закрыть счет досрочно Аккредитив Может депонент, в любой момент Счет эскроу Только если одна из сторон расторгнет договор Банковская ячейка Может депонент, в любой момент Получает деньги со счета Аккредитив Получатель или тот, на кого он указал Счет эскроу Только бенефициар Банковская ячейка Получатель или кто-то еще по переводному аккредитиву Использовать в долевом строительстве Аккредитив Нельзя Счет эскроу Необходимо, за исключением особых случаев Банковская ячейка Нельзя Страхование Аккредитив Можно застраховать отдельным договором со страховой компанией Счет эскроу Если это сделка купли-продажи недвижимости, в том числе и договор долевого участия, то АСВ страхует до 10 млн рублей Банковская ячейка Можно застраховать отдельным договором со страховой компанией Деньги могут взыскать Аккредитив Да Счет эскроу Нет Банковская ячейка Да

Для каких видов сделок применяется счет эскроу

Счет эскроу применяют в сделках, где есть риск, что одна сторона не выполнит свои обязательства, если получит деньги вперед. Еще такие счета используют, когда между платежом и передачей товара проходит долгий срок — например, надо провести перерегистрацию собственности.

Чаще всего счета эскроу применяют:

- В долевом строительстве.

- При продаже недвижимости.

- При продаже ценных бумаг.

- При продаже бизнеса.

- При заключении мирового соглашения в судебных разбирательствах.

- В операциях с интеллектуальной собственностью — например, в продаже товарных знаков или изобретений.

Схема действия счета эскроу

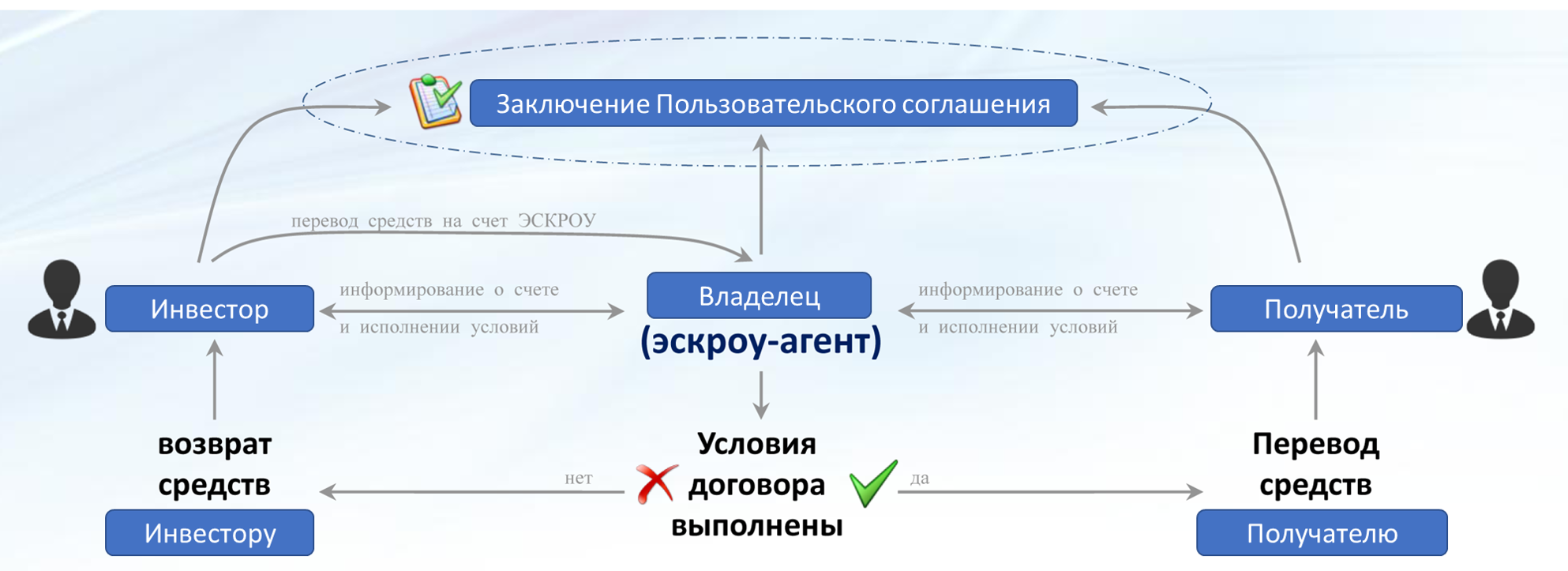

Расчеты с применением счета эскроу основываются на трехстороннем договоре между депонентом-покупателем, бенефициаром-продавцом и эскроу-агентом. Сделка включает в себя несколько этапов.

- Стороны заключают договор: продавец обязуется поставить товар или оказать услугу, а покупатель оплатить ее. Банк в свою очередь гарантирует, что деньги будут переведены только после поставки.

- Покупатель открывает счет эскроу в банке и вносит нужную сумму.

- Банк блокирует деньги на счете.

- Продавец поставляет товар или услугу и предъявляет банку доказательства этого, например акт приема-передачи или свидетельство о новом собственнике имущества, например выписку из ЕГРН.

- Банк разблокирует счет и переводит деньги продавцу.

Кому принадлежат деньги на счете эскроу

По закону пока бенефициар не выполнил условия сделки, деньги, которые находятся на счете эскроу, принадлежат депоненту, но распоряжаться ими он не может. Как только бенефициар предоставил необходимые документы, он становится владельцем денег.

Банк-агент не имеет права брать в счет своего вознаграждения деньги со счета эскроу, если об этом не написано в договоре.

Открытие счета эскроу

Подписывать договор на открытие счета эскроу должны вместе все три стороны сделки: депонент, бенефициар и представитель банка. Исключение — договор долевого строительства: здесь бенефициар — это застройщик, который договаривается с банком заранее.

В договоре на открытие счета должны быть указаны все существенные условия сделки: какой товар продается или какая услуга предоставляется, кем, кому и в какие сроки.

Кроме того, в документах обязательно указывают, как бенефициар докажет, что выполнил условия сделки. Например, если речь о покупке квартиры, можно указать, что банк-агент переводит деньги только после того, как продавец предоставит в банк выписку из ЕГРН, что новым собственником жилья стал покупатель.

После этого депонент должен внести деньги на счет, а стороны оплатить услуги банка-агента.

Документы для открытия счета. В разных банках пакет документов, которые нужны, чтобы открыть счет, может отличаться. Но всегда клиент должен написать заявление на открытие счета и предоставить документ, подтверждающий личность.

У представителя юрлица попросят нотариально заверенные копии устава или учредительного договора, документа, подтверждающего полномочия — например, доверенность, а также сведения о финансовом положении компании. Это могут быть годовая бухгалтерская отчетность, аудиторское заключение и справка об отсутствии долгов по налогам.

Индивидуальный предприниматель должен предоставить копию паспорта, бухгалтерскую отчетность и справку об отсутствии долгов по налогам.

От физического лица потребуется только паспорт.

В некоторых банках клиента, открывающего счет эскроу, попросят заполнить специальную анкету — вопросник банка.

Особенности работы с эскроу-счетами при долевом строительстве

Счета эскроу и ФЗ № 214-ФЗ. С 1 июля 2019 года в России вступили в силу новые правила долевого строительства. Покупать жилье в строящемся доме можно только через счет эскроу. Застройщик получит деньги лишь после того, как передаст жилье покупателю.

Вот как это работает: покупатель открывает счет эскроу в банке, с которым работает застройщик, потом регистрирует договор долевого участия и вносит на счет деньги. Банк кредитует застройщика. Когда дом введут в эксплуатацию, покупатель получит квартиру, застройщик — деньги со счета, а банк — свои платежи.

Страхование счетов эскроу. Деньги на счете эскроу застрахованы, только если это сделка купли-продажи недвижимости. Срок страховки истекает через три рабочих дня после перехода права собственности к покупателю.

Если речь о договоре долевого участия, то деньги дольщика застрахованы на весь срок строительства — пока не сдадут квартиру.

Если у банка отзовут лицензию, то деньги переведут на счет эскроу в другом банке. Правда, компенсируют не более 10 миллионов рублей, даже если один дольщик открыл несколько счетов эскроу в этом банке.

Чтобы получить страховку, надо написать заявление в Агентство по страхованию вкладов, предоставить паспорт и копию договора на открытие счета.

Применение эскроу-счета при приобретении недвижимости

Счет эскроу можно использовать как способ расчета при покупке жилья и на вторичном рынке. Например, продавец настаивает на предоплате, так как боится, что не получит деньги после перехода собственности на квартиру. А покупатель в свою очередь боится платить вперед, потому что кругом мошенники.

В этом случае продавец и покупатель могут указать в договоре купли-продажи, что расчет происходит через счет эскроу. Обе стороны придут в банк, откроют счет, и покупатель внесет на него деньги. Как только Росреестр зарегистрирует переход права собственности на жилье к покупателю, продавец предъявит выписку из ЕГРН в банк и получит свои деньги.

Эскроу счета — что это?

Последние изменения: Январь 2020

Для российской действительности понятие эскроу-счет новое, и, в отличие от принятой за рубежом формулировки, применение в РФ носит ограниченный характер. Эскроу счет не предполагает расчеты по манипуляциям с ценными бумагами, а в роли посредника может быть только банк. Если планируется важная сделка, возникает вопрос использования эскроу счета — что это такое и каков принцип работы.

Гарантии эскроу счета сравнимы с аккредитивом или ячейкой в банковском депозитарии, однако выигрывают по оперативности управления и высокой степени ответственности по исполнению соглашения. Для России этот вариант счета часто используется при покупке недвижимости.

Что означает эскроу счет?

Термин «эскроу-счет» имеет английское происхождение. В переводе escrow account – это особый счет, предполагающий учет имущества, документов, денег до момента возникновения конкретных обстоятельств или исполнения взятых обязательств. В международной практике подобная услуга оказывается широким кругом юрлиц – банками, специализированными конторами, юридическими фирмами. Широкое распространение получило использование в торговле, при покупке недвижимого имущества.

Термин «эскроу-счет» имеет английское происхождение. В переводе escrow account – это особый счет, предполагающий учет имущества, документов, денег до момента возникновения конкретных обстоятельств или исполнения взятых обязательств. В международной практике подобная услуга оказывается широким кругом юрлиц – банками, специализированными конторами, юридическими фирмами. Широкое распространение получило использование в торговле, при покупке недвижимого имущества.

Сделка предусматривает участие трех сторон по договору счета эскроу:

- покупателя (депонента), открывшего счет для исполнения договора;

- продавца (бенефициара);

- эскроу-агента, контролирующего этапы сделки и выдачу средств со специального счета (в России им может быть банк).

Определение простыми словами означает, что ценности передаются другой стороне с особого счета после того, как были исполнены обязательства по договору. Закон не предполагает ограничений по использованию эскроу-счета – это может быть организация или частное лицо.

Принцип эскроу-счета стал применяться сравнительно недавно, после введения в ГК РФ §3 гл. 45, регламентирующей связи депонента с бенефициаром и эскроу-агентом. Новизна понятия пока не дает некоторым финансовым организациям в полной мере предлагать подобные услуги. Сложности с реализацией возникают и у сторон сделки с недвижимостью.

Применительно к России использование эксроу имеет много сходств с аккредитивом, который более понятен лицам, работающим в сфере недвижимости, и положительно зарекомендовал себя на практике.

Как работает

Основа сделки – исполнение трехстороннего договора, заключенного между участниками: продавцом, покупателем, банком. Последний выполняет функцию доверительной стороны.

Договор должен содержать все предполагаемые операции и условия их исполнения.

Сделка с эксроу-счетом выглядит следующим образом:

- В банк обращается покупатель с заявлением об открытии счета. Заявление оформляется в строго определенной форме, с указанием предмета договора (суммы), правила осуществления банковской операции, срок действия, а также иные условия, присущие любому другому договору (реквизиты сторон, решение споров и ответственность).

- Открывается специальный счет, на котором размещают сумму, необходимую для оплаты по договору между покупателем и продавцом. Возможен прием наличными, либо пополнение производят банковским перечислением.

- Далее участники сделки выполняют условия сделки (в случае с покупкой недвижимости – отдают документы на регистрацию нового собственника).

- Если в процессе исполнения условий контракта возникают сложности, средства остаются на хранении в банке и разблокируются только для депонента (т.е. покупателя).

- Если сделка успешно завершается, участники приходят в банк и сдают подтверждающие документы на проверку эскроу-агенту (т.е. представителю банка).

- После положительного решения, бенефициар (продавец) получает доступ к деньгам на счету и далее волен распоряжаться ими по собственной воле.

Изучив схему работы эскроу, становится понятным, что принцип действия схож с аккредитивом, однако, в отличие от него, имеются существенные преимущества.

Отличия от аккредитива

Выбирая, какой гарантией воспользоваться при совершении расчетов с продавцом недвижимости, следует отметить важные отличия от аккредитива:

- Открытие эскроу-счета возможно только по соглашению трех сторон, включая банк, обеспечивающего безопасность финансовой сделки.

- Для получения допуска к средствам необходимо представить агенту определенные бумаги, подтверждающие исполнение условий договора.

- Процесс управления счетом более удобен для участников, и предполагает большую оперативность.

Когда применяется

Несмотря на то, что в России подобная услуга оказывается исключительно банками и преимущественно по стандартным сделкам с недвижимой собственностью, принцип эксроу-счета допускает применять его и в других вариантах:

Несмотря на то, что в России подобная услуга оказывается исключительно банками и преимущественно по стандартным сделкам с недвижимой собственностью, принцип эксроу-счета допускает применять его и в других вариантах:

- при финансировании проекта;

- для передачи права на какую-либо интеллектуальную собственность;

- при покупке ценных бумаг;

- при выполнении присоединения организации;

- иных ситуациях, например при долевом строительстве.

Порядок реализации в долевом строительстве описан в законе №214-ФЗ. На специальные счета зачисляют деньги, полученные от участников долевого строительства. Банк направляет средства организации, ответственной за застройку, когда объект будет передан в эксплуатацию дольщикам.

Если строительство предполагает расчеты по эскроу-счету, этот пункт должен присутствовать в договоре с застройщиком. После его подписания банк займется открытием и обслуживанием счета, бесплатно для физических лиц, дольщиков.

Переняв основные принципы международной практики ведения эскроу-счета, российский механизм вводит дополнительные ограничения – принимать к хранению можно только денежную массу, а агентом выступает финансовое учреждение.

Особенности использования

Участникам сделки, при использовании нового механизма гарантий, важно знать особенности его применения:

- Предусмотрена возможность изменения условий договора, если того требуют обстоятельства.

- Основанием для изменений становится судебное решение или общее согласие участников.

- Счет действует строго ограниченный период времени, который указывают в соглашении.

- Возможно досрочное закрытие счета при ликвидации организации, признании участников недееспособными, отсутствии связи с кем-либо из сторон. Важно обозначить условия досрочного расторжения в тексте соглашения.

- Если иное не оговорено, средства при досрочном закрытии возвращают депоненту, т.е. лицу, открывшему эскроу-счет.

- Если в период проведения сделки финансовое учреждение признается банкротом, в список лиц, которые должны получить средства (реестр кредиторов), попадает лицо, открывшее счет, либо бенефициар, если условия контракта исполнены.

- Средства на счетах, работающих по принципу эскроу, страхуют на сумму в 10 миллионов рублей.

- Необходимо проконтролировать, чтобы в процессе составления договора был включен пункт наделения банка обязанностью тщательно проверять полученные бумаги. В противном случае, финансовая структура освобождается от ответственности за законность операции.

- Банк вправе запросить дополнительные подтверждающие документы, которые будут свидетельствовать о надлежащем исполнении условий сделки сторонами.

Преимущества и недостатки

Как и в любом другом процессе, операции с использованием эскроу-счета, по сравнению с аккредитивом имеют свои положительные и отрицательные стороны:

- Если основной контракт расторгнут или признан недействительным, счет оперативно закрывается, а при аккредитиве счет приходится закрывать вручную, так как прекращение действия соглашения не дает оснований для автоматического закрытия.

- С помощью эскроу обеспечивается исполнение сторонами полученных обязательств, т.е. не служит способом для расчетов с продавцом. Деньги со счета получает бенефициар после успешного завершения сделки.

- Ввиду непосредственной вовлеченности банка в исполнение сделки, риск мошенничества нулевой, а счет подлежит закрытию только в присутствии трех сторон (аккредитив покупатель вправе закрыть в любой момент).

- Процедура аккредитива точно описана в законодательстве, не позволяя вносить коррективы. Эскроу-счет предполагает включение в договор пунктов по усмотрению сторон и более индивидуализирован. Например, для получения доступа продавцу достаточно иметь документы, определенные договором (новое свидетельство о регистрации прав нового собственника-депонента).

- Ответственность банка по аккредитиву сводится к формальной проверке представленного пакета. При использовании эскроу, банк обязан тщательно проверить сделку на законность и надлежащее исполнение условий. В результате, к такой ответственности оказались не готовы многие российские финансовые учреждения.

Из ограничений следует отметить невозможность ведения сделок, если она заключена между юрлицами. А реализация услуги требует осторожности, ведь в случае спорных ситуаций, требующих судебных разбирательств, сложно предположить исход дела – не существует достаточной судебной практики.

Отметим, что с 1 июля 2019 года все застройщики, работающие по схеме долевого строительства, должны перейти на использование эксроу-счетов. Денежные средства дольщиков, поступающие на специальный счет в банке, будут замораживаться до момента выполнения застройщиком обязательств по вводу объекта строительства в эксплуатацию. А где же тогда застройщикам брать деньги на само строительство? Ответ — оформлять кредит. (См. на сайте Минстроя РФ)

Какие банки работают с эскроу-счетами

Не все банки взяли на вооружение новый вид услуг, однако, число финансовых структур, готовых сотрудничать в рамках эскроу-счета постепенно увеличивается.

К числу первопроходцев относятся:

- Сбербанк (ознакомиться с условиями на странице банка);

- Группа ВТБ;

- УБРиР;

- Генбанк (в Крыму).

Востребованы услуги по открытию таких счетов дольщиками. К организациям, где открыть эскроу-счет можно уже сейчас, относят:

- Почта Банк;

- ГПБ;

- Совкомбанк;

- Альфабанк;

- Открытие;

- Росбанк и другие.

Ввиду несомненных преимуществ, работа по трехстороннему договору с банковской гарантией безопасности сделки имеет отличные перспективы. Большое влияние на развитие направления оказывают банки и их готовность обеспечивать сделки на доступных для остальных участников условиях. Несомненно, одно – для тех, кто уже успешно использовали знает, что такое эскроу счет в банке, наверняка воспользуется им снова.

Счета эскроу

Счет эскроу это:

Современный расчетный и одновременно обеспечительный инструмент, предоставляющий возможность защитить интересы обеих сторон при расчетах по сделке.

Для кого?

Расчеты с использованием счета эскроу подходят как для российских компаний (продавцов и покупателей), так и для иностранных (нерезидентов РФ), осуществляющих расчеты на территории РФ.

Какие возможности дает продукт?

- Обеспечение исполнения обязательств в части оплаты по контракту;

- Обеспечение безопасности нахождения денежных средств у независимого третьего лица (эскроу-агента), которому данные средства не принадлежат на праве собственности и которое не имеет своего интереса в сделке.

Области применения:

- Покупка или продажа объектов недвижимости, в т.ч. земельных участков;

- Покупка или продажа товаров, работ, услуг и прав на результаты интеллектуальной деятельности;

- Приобретение или продажа акций, долей участия.

Возможности для депонента (покупателя):

- Безопасность нахождения денежных средств у банка, как эскроу-агента, — независимой стороны по основному обязательству;

- Уверенность в том, что оплата будет произведена только после возникновения оснований, предусмотренных договором счета эскроу (отгрузки товара/предоставления услуги и проч.);

- Контроль со стороны банка соответствия и полноты представленных документов условиям договора счета эскроу.

Возможности для бенефициара (продавца):

- Бенефициар по счету эскроу может являться юридическими лицом (или индивидуальным предпринимателем) или физическим лицом;

- Бенефициар по счету эскроу может не являться клиентом банка;

- Контроль со стороны банка, как эскроу-агента, за проведением операций по счету и соблюдением сторонами установленных договором счета эскроу ограничений распоряжения денежными средствами, находящимися на счете;

- Минимизация рисков неоплаты;

- Предоставление сведений, составляющих банковскую тайну по договору счета эскроу, осуществляется как депоненту, так и бенефициару.

Почему Сбербанк?

- Высокая деловая репутация;

- Широкая филиальная сеть;

- Консультации квалифицированных специалистов банка на всех этапах сделки по счету эскроу;

- Высокая профессиональная подготовка персонала, в т.ч. тщательная проверка документов, предусмотренных по договору счета эскроу;

- Гибкий, клиентоориентированный подход;

- Сбербанк является уполномоченным банком (эскроу-агентом) по совершению операций по счетам эскроу в случае размещения денежных средств участников долевого строительства (граждан и юридических лиц) на счетах эскроу в соответствии с требованиями Федерального закона от 30.12.2004 №214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации».

Ценообразование:

Позволяет перераспределять нагрузку по уплате комиссий между покупателем и продавцом в соответствии с условиями договора счета эскроу и тарифами Сбербанка.

Параметры предоставления услуги:

- Обязательно наличие у депонента расчетного (текущего) счета в Сбербанке (прим.: требование не применяется для расчетов в области законодательства о долевом строительстве);

- Предоставление контракта / договора-основания, подписанного его сторонами (покупателем и продавцом);

- Предоставление депонентом заявления на открытие счета эскроу по форме банка;

- Предоставление депонентом и бенефициаром альбомов образцов подписей по форме банка;

- Правоотношения между банком, депонентом и бенефициаром закрепляются в едином трехстороннем договоре счета эскроу;

- Для получения денежных средств со счета эскроу бенефициар представляет в банк документы для платежа вместе с оригинальным экземпляром требования платежа по форме банка.

Важно знать!

- При открытии счета эскроу депонент и бенефициар представляют пакет правоустанавливающих документов;

- С общими условиями открытия и обслуживания банковских счетов эскроу для корпоративных клиентов ПАО Сбербанк для расчетов по договорам участия в долевом строительстве можно ознакомиться здесь;

- Если депонентом (покупателем) по счету эскроу будет выступать физическое лицо, то с подробной информацией по продукту можно ознакомиться .

Поражает не компетентность сотрудников банка в отделениях. Я захожу в этот банк максимум один раз в год и каждый раз какие то проблемы. Зашёл сегодня в офис Сбербанка в 18-30 что бы открыть эскроу. Сначала сотрудник спросил, что может не эскроу, а аккредитив. Я ответил, что именно эскроу. На что получил ответ, что это одно и тоже. Ладно, вроде выяснили, что всё таки мне нужен эскроу, но открываются они одинаково и по этому он говорит, что это одно и тоже.

Далее оказалось, что открытие займёт 1 час и сегодня уже не успеем, т.к. отделение закрывается в 19-00. Я говорю ну вы хотя бы проверьте, что вы меня можете найти и что данные от застройщика у вас есть. Тут оказывается, что нужна карта Сбербанка, т.к. счета эскроу открываются в рамках «клиентской сессии». Даже проверить не могут. На вопрос, а если у меня нет карты, то как открыть. Получаю ответ, что сначала надо открыть карту и на следующий день прийти открывать счёт. Это что за правила у вас сотрудники придумывают. У них что задача найти причину только бы не работать?

Не было времени уже спорить и по этому я ушёл. Завтра специально зайду в это же отделение, что бы научить ваших сотрудников работать. Даже на сайте проверил, что кроме паспорта ничего не нужно

https://www.sberbank.ru/ru/person/paymentsandremittances/escrow Жаль мне деньги не платят, за обучение ваших сотрудников.

Просьба разобраться в ситуации.

Подожду от вас ответ, а вообще надо бы писать в ЦБ.

Эскроу-счета Сбербанка: что это такое, особенности, механизмы применения

Счета эскроу – относительно новое понятие в банковской деятельности. Кроме того, в отличие от западных аналогов, эскроу-счета Сбербанка предполагают ограниченный характер сделок. В частности, данная услуга не применима к сделкам, где предметом договора являются ценные бумаги. Кроме того, посредником по операциям может выступать только банк, прошедший государственную аккредитацию и имеющий действующую лицензию.

Если рассматривать ситуацию в целом, механизм работы эскроу-счетов сопоставим с банковскими депозитариями или аккредитивами. При этом такие счета заметно выигрывают в плане оперативности и гарантий для участников. Учитывая эти особенности, открытие скроу-счёта в Сбербанке оптимально подходит для сделок с недвижимостью. Более того, в рамках реализации данной программы предлагаются особые условия кредитования для дольщиков, приобретающих квартиры в новостройках. Рассмотрим особенности применения эскроу счетов более детально.

Что называют эскроу-счетами?

Под этим понятием понимается трёхсторонний договор, заключение которого предполагает открытие специального счёта, на котором находятся денежные средства или учитываются материальные ценности. Передаются деньги получателю после возникновения оснований, предусмотренных условиями договора.

Учитывая, что речь идёт о трёхстороннем соглашении, в сделке участвуют следующие стороны:

- Депонент – лицо, открывшее счёт, и перечислившее на него оговоренную условиями договора сумму, обычно это покупатель недвижимости или другого имущества;

- Бенефициар – лицо, получающее денежное вознаграждение после исполнения обязательств, в сделках с недвижимостью это продавец или девелоперская компания;

- Эскроу-агент – независимая сторона, выступающая гарантом соблюдения условий договора, в России эту функцию может выполнять только банковская организация.

Несмотря на непривычные формулировки, принцип действия таких счетов предельно прост. Продавец гарантированно получает свои деньги, после того, как за покупателем закрепляется право собственности на объект недвижимости, являющийся предметом договора.

В международных финансовых отношениях, функцию эскроу-агента могут выполнять юридические компании и специализированные фирмы. В российском законодательстве такая возможность не предусматривается.

В целом, принцип обслуживания эскроу-счетов напоминает работу с аккредитивами, а эти обеспечительные инструменты зарекомендовали себя исключительно с положительной стороны.

Как работают эскроу-счета?

Для начала рассмотрим общие условия договоров по счетам-эскроу в Сбербанке.

Ключевыми моментами в этом вопросе считаются:

- Депонировать денежные средства могут физические и юридические лица;

- Депонент должен быть клиентом Сбербанка, и иметь открытый расчётный счёт, исключение из этого правила – участие в долевом строительстве;

- Договор заверяется персональными подписями участников, если договор заключается в электронном виде, используется ЭПЦ: простая для депонента и усиленная неквалифицированная для бенефициаров;

- Взаиморасчёты между участниками осуществляются только в национальной валюте (российских рублях), исключение – депонент не является резидентом РФ;

- Деньги на счёт вносятся единовременным платежом или частями, допускается привлечение заёмных средств;

- Открываются эскроу-счета в день обращения, сразу после обработки заявки;

- Эскроу-агент контролирует только соблюдение условий договора, при этом не может выступать регулятором конфликтных ситуаций и разногласий между участниками.

Договор счёта эскроу в Сбербанке открывается по следующей схеме:

- Депонент заполняет заявку на открытие счёта. Сделать это можно в любом филиале Сбербанка или через сайт кредитно-финансовой организации. Заполняется такое заявление по унифицированной форме Сбербанка, подкрепляется установленными документами.

- На основании полученного заявления открывается эскроу-счёт, на который перечисляются денежные средства. Согласно действующим правилам, транзакции совершаются наличными и безналичными платежами. Поэтому депонент может выбрать наиболее удобный для себя способ.

- Выполняются условия сделки. Если речь идёт о купле-продаже недвижимости, бенефициар должен подготовить объект к продаже и передать документы на регистрацию передачи права собственности покупателю.

- Завершение сделки. Продавец документально подтверждает выполнение обязательств со своей стороны. Банк размораживает доступ к счёту для бенефициара, и средства переводятся на расчётный счёт продавца.

Здесь нужно уточнить, что если условия трёхстороннего соглашения нарушены либо выполнены не в полном объёме, банк вправе разблокировать доступ к счёту для депонента, и покупатель может забрать свои деньги, фактически отказавшись от сделки.

В чём различия между эскроу-счетами, аккредитивами и депозитарными ячейками?

Особенности счетов эскроу мы рассматривали выше, поэтому вкратце раздерёмся в использовании аккредитивов и банковских ячеек.

Итак, аккредитив можно назвать упрощённым вариантом эскроу-счёта. Согласно условиям такого договора, банк обязуется перевести деньги покупателя продавцу, когда последний исполнит все пункты договора. Аккредитивы часто используются в торговой сфере и сделках с недвижимостью, когда между участниками нет доверительных отношений.

Отметим, что взаиморасчёты здесь безналичные, при этом ответственность за совершение платежа возлагается на покупателя. Получает деньги продавец или его доверенное лицо, в долевом строительстве аккредитивы не используются.

Банковские ячейки применяются для наличных расчётов, поэтому не подходят для сделок,в которых участвуют только юридические лица. При этом депонент может в любой момент расторгнуть договор на обслуживание депозитарной ячейки, он же несёт ответственность за своевременное совершение платежа.

Здесь можно добавить, что деньги, хранящиеся в ячейке или на аккредитиве, могут взыскать, если на то будут основания или суд вынесет соответствующее решение.

На этом фоне, эскроу-счета выглядят более практичными и защищёнными. В частности, ответственность за обеспечение и своевременное выполнение платежей возлагается на Сбербанк. Деньги получает строго бенефициар, действует программа страхования таких счетов на сумму до 10 000 000 рублей.

Преимущества и недостатки счетов эскроу в Сбербанке

К преимуществам таких счетов можно отнести высокий уровень гарантий безопасности для участников.

В частности, на это указывают такие моменты:

- Депонент и бенефициар защищены от любых мошеннических действий: деньги на счету заморожены, и стороны не имеют доступа к управлению этими средствами, пока не будут выполнены условия договора;

- Если сделка расторгается, эскроу аннулируется автоматически, и деньги возвращаются депоненту;

- Документация, посредством которой подтверждается исполнение обязательств, устанавливается заинтересованными лицами;

- Если счёт открывается для участия в долевом строительстве, Сбербанк не берёт за его обслуживание комиссионный сбор;

- Эскроу-счёт невозможно арестовать, даже если депонент является злостным неплательщиком налогов или алиментов.

Имеются у таких программ и серьёзные недостатки.

Например:

- В качестве скроу-агента выступают далеко не все российские банки, поэтому выбор тарифов и условий весьма ограничен;

- Деньги заблокированы для всех участников сделки, и покупатель может их досрочно забрать, только расторгнув договор с банком;

- В случае с долевым строительством, деньги лежат на счету долгое время, не принося прибыли;

- Для всех случаев обеспечения сделок, кроме долевого участия в строительстве, банк берёт комиссию, размер которой заметно болше, чем по аккредитивам.

Тарифы на обслуживание эскроу-счетов

В настоящее время, стоимость открытия эскроу-счетов в Сбербанке выглядит следующим образом:

- Открытие счёта на сумму до 100 000 000 рублей, пролонгация и увеличение суммы – 0.7% от стоимости сделки, но не меньше 15 000 рублей;

- По сделкам, превышающим сумму в 100 млн. рублей – тарификация устанавливается на договорной основе;

- Приём и проверка документов – 0.2% от суммы транзакции, но не меньше 5 000 за каждый платёж;

- Внесение изменений в составленный договор – 2 500 за каждый пункт соглашения.

Более подробную информацию по тарификации услуг, можно получить в ближайшем отделении Сбербанка или позвонив на «горячую линию» 8(800)555-57-77.

Нужно ли дольщикам связываться с эскроу-счета?

Да, обязательно. Это касается всех новых проектов строительства, предполагающих долевое участие. Если проанализировать статистику, то на сегодняшний день в стране открыто и обслуживается порядка 17 000 эскроу-счетов, при этом большая часть из них находится в Сбербанке.

При этом нужно учитывать один нюанс. Счёт обычно открывается по инициативе дольщика, при этом выбор банка остаётся на усмотрение девелопера. Это является дополнительным гарантом безопасности. Например, Сбербанк работает только с проверенными компаниями, прошедшими аккредитацию.

Будет ли ипотечное принуждение?

Под этим определением следует понимать ситуации, когда при открытии эскроу-счёта, банк будет навязывать покупателю услуги ипотечного кредитования. Такие негативные моменты полностью исключаются. В частности, депонент может пополнять эскроу-счёт собственными или заёмными средствами. Во втором случае, ипотека может быть оформлена в любом российском банке.

При этом если застройщик выберет в качестве эскроу-агента Сбербанк, никаких противоречий не возникает. Дольщику придутся лишь передать банку, одобрившему ипотечный кредит реквизиты скроу-счёта, открытого в Сбербанке.

Замороженные на счету средства, девелоперы получают после регистрации договора долевого участия либо после передачи права собственности на объект недвижимости.

Можно ли перепродать эскроу-счёт в Сбербанке?

Да, можно. Здесь речь идёт о переуступке права собственности. В этом случае, вместе с правами на строящийся объект недвижимости переходят к новому дольщику вместе со счётом эскроу. Такая переуступка выполняется на основании договора, зарегистрированного в Росреестре.

Как закрыть эскроу-счёт?

Для этого предлагается два варианта. Бенефициар исполняет взятые на себя обязательства, получает доступ к счёту и забирает деньги. В этом случае, договор аннулируется автоматически.

Расторгнуть сделку может и депонент, однако, за односторонний отказ от договора могут предусматриваться штрафные санкции.

Что такое номинальный счёт и счёт эскроу (изменения в Гражданский кодекс 2014)

Что такое номинальный счёт и счёт эскроу (изменения в Гражданский кодекс 2014)

Федеральный закон от 21 декабря 2013 г. № 379-ФЗ дополнил Гражданский кодекс Российской Федерации двумя новыми договорами — номинального счёта и счёта эскроу. Что это за конструкции, для чего они нужны, какое значение могут иметь для налогообложения?

Договоры номинального счета и и счета эскроу являются разновидностью обязательств о банковском счете.

Номинальный счет может открываться владельцу счета для совершения операций с денежными средствами, права на которые принадлежат другому лицу — бенефициару. Права на денежные средства, поступающие на номинальный счет, в том числе в результате их внесения владельцем счета, принадлежат бенефициару.

Социальное значение договора номинального счета заключается в необходимости закрепить коммерческую практику финансовых, торговых и иных операций, при которых денежные средства зачисляются на банковские счета лиц, которым эти денежные средства в экономическом смысле не принадлежат (например, доверительный управляющий, брокер, сервисный агент по ипотечным ценным бумагам, номинальный держатель ценных бумаг, нотариус, агент, комиссионер, поверенный и прочие).

Для налоговых отношений скорее всего значение будут иметь такие обстоятельства, как взыскание налогов с владельца номинального счета и бенефициара. В случае неуплаты или неполной уплаты налога в установленный срок обязанность по уплате налога исполняется в принудительном порядке путем обращения взыскания на денежные средства на счетах налогоплательщика (налогового агента) — организации или индивидуального предпринимателя в банках и его электронные денежные средства.

Статьей 860.5 новой редакции Гражданского кодекса РФ установлено, что приостановление операций по номинальному счету, арест или списание денежных средств, находящихся на номинальном счете, по обязательствам владельца счета, за исключением обязательств, предусмотренных статьями 850 и 851 Гражданского кодекса РФ, не допускается. Арест или списание денежных средств с номинального счета по обязательствам бенефициара допускается по решению суда, списание денежных средств допускается также в случаях, предусмотренных законом или договором номинального счета. Однако данная норма вступает в противоречие с положениями Налогового кодекса РФ о взыскании налога. В силу п. 1 ст. 11 Налогового кодекса РФ нормы Налогового кодекса имеют приоритет перед нормами неналоговых законов. Гражданский кодекс не является специальным налоговым законом. Поэтому противоречие будет разрешаться в пользу Налогового кодекса. Следовательно, у инспекции отсутствуют препятствия для взыскания задолженности по налогам и сборам с владельца банковского счета, а у банка нет оснований отказать в исполнении поручения о взыскании. Денежные средства на номинальном счете принадлежат бенефициару. Таким образом, для полноценной защиты бенефициара необходимо изменить нормы Налогового кодекса РФ о взыскании налогов и сборов.

Имеется и позитивный момент. Несмотря на то, что Гражданский кодекс предусматривает возможность обращения взыскания на денежные средства бенефициара-налогоплательщика на номинальном счете, по аналогичным причинам это будет противоречить Налоговому кодексу, который позволяет производить взыскание только с налогоплательщика.

Договор счета эскроу представляет собой обязательство, по которому эскроу банк (эскроу-агент) открывает специальный счет эскроу для учета и блокирования денежных средств, полученных им от владельца счета (депонента) в целях их передачи другому лицу (бенефициару) при возникновении оснований, предусмотренных договором между банком, депонентом и бенефициаром (ст. 860.7 Гражданского кодекса РФ). Данная разновидность договоров имеет давнее применение в англо-американском праве. Эскроу-счета также иногда называют счетами «условного депонирования», «залогового депозита». Эскроу-счета применяются в разных отраслях: при сделках с недвижимостью, в торговых сделках вместо аккредитива, при выплате по судебным делам; соглашения при разделе имущества по семейным делам; при оптовой продаже бизнес-активов, эскроу обеспечивают должную уплату налогов и долгов. В США принято использовать эскроу в случае ипотеки. Залогодатель (собственник заложенного объекта) депонирует денежную сумму (в размере налога на имущество и страховой премии, относящихся к заложенному объекту). Если залогодатель не исполняет свою обязанность по уплате налога на имущество и страховой премии, относящихся к заложенному объекту, заложенная сумма передаётся залогодержателю.

Эскроу в том виде, в котором он закреплен Федеральным законом от 21 декабря 2013 г. № 379-ФЗ, до смешения, очень похож на аккредитив. Автору не удалось обнаружить существенных различий между этими обязательствами. В англо-американском праве условное депонирование (эскроу) используются за пределами банковской практики, что и определяет отличие от аккредитива. Во-первых, Круг эскроу-агентов не ограничен какими-либо специальными субъектами (банками, нотариусами) и не предусматривает какого-либо специального разрешения на деятельность эскроу-агентов. Таким образом, функции эскроу-агентов могут выполнять любые лица (правоспособные и дееспособные). Во-вторых, регулирование эскроу в значительной степени диспозитивно. Основания для передачи имущества бенефициару могут быть определены достаточно свободно. Такими основаниями могут быть – совершение бенефициаром или третьим лицом предусмотренных договором действий; наступление установленного договором срока или события. В-третьих, задепонированы могут быть не только денежные средства, но и любое другое имущество, а также имущественные права. Так, используется эскроу программного исходного кода в тех случаях, когда лицензиар (правообладатель программы и владелец исходного кода программы) передаёт исключительное право на программу другому лицу, сохраняя у себя исходный код программы. Предположим, правообладатель обанкротился или умер. У покупателя исключительного права на программу исходный код отсутствует. Обновление и модификация программы в этом случае крайне затруднены (или затратны). При использовании эскроу, депонируется исходный код программы. В случае банкротства, смерти автора программы, неисполнения автором обязательств, исходный код передаётся покупателю исключительного права на программу. Что позволяет ему избежать сложностей с модификацией программы. Примечательно, что подобные условия эскроу были в проекте N 47538-6 Гражданского кодекса: предлагалось дополнить его главой 47.1 «Условное депонирование (эскроу)». Однако в законе отражение нашла только часть, посвященная договору банковского счета.

Использование банковского счета в предусмотренных Налоговым кодексом РФ случаях возлагает на банк и налогоплательщика дополнительные обязанности. В соответствии с п. 2 ст. 23 Налогового кодекса РФ налогоплательщики — организации и индивидуальные предприниматели обязаны сообщать в налоговый орган соответственно по месту нахождения организации, месту жительства индивидуального предпринимателя об открытии или о закрытии счетов (лицевых счетов) — в течение семи дней со дня открытия (закрытия) таких счетов.В соответствии с п. 1 ст. 86 Налогового кодекса РФ банк обязан сообщить об открытии или о закрытии счета, об изменении реквизитов счета организации, индивидуального предпринимателя. С 1 июля 2014 года банк также должен будет сообщить об открытии или о закрытии счета физического лица, не являющегося индивидуальным предпринимателем. Указанные обязанности в полной мере должны исполняться банком в отношении номинального счета и счета эскроу.

Однако распространение указанных обязанностей на налогоплательщика – организацию или индивидуального предпринимателя вызывает сомнение. Непосредственно налогоплательщик номинальный счет или счет эскроу не открывает. Это делает владелец номинального счета или эскроу-агент. Оба лица не являются налогоплательщиками. Таким образом, возложение обязанностей по сообщению об открытии или закрытии номинального счета или счета эскроу на владельца номинального счета, эскроу-агента, равно как и на бенефициара, не допустимо.

См. Способы использования эскроу в гражданском обороте // www.zakon.ru

Эскроу-счет – что это простыми словами, что поменялось в ДДУ

- Эскроу-счета – что это? Объясним простыми словами

- Применение эскроу-счета при приобретении недвижимости

Эскроу-счет – как открыть и когда им пользуются

При совершении крупных сделок, например, покупке квартиры, каждый опасается за свои деньги, за честность продавца или компании-застройщика. К сожалению, случаи, когда люди теряют средства и не становятся собственниками недвижимости, время от времени случаются. Для безопасности подобных сделок банк может предоставить эскроу-счета. При этом он сам становится третьей стороной и отслеживает исполнение всех договорных обязательств. Рассмотрим варианты применения эскроу-счетов при приобретении недвижимого имущества на вторичном рынке или долевом строительстве, а также их отличительные особенности в сравнении с аккредитивами.

Эскроу-счета – что это? Объясним простыми словами

Самый щепетильный момент в любой сделке с вторичным жильем – оформление документов. Денежная сумма слишком велика, чтобы носить ее с собой и в нужный момент обменять на подписанные документы. Все время, пока идет оформление, и покупатель, и продавец испытывают страх остаться ни с чем. Этого-то момента и позволяют избежать банки с открытием эскроу-счета и возложением на себя обязательств по сопровождению сделки.

Когда существует договоренность о купле-продаже недвижимого имущества, покупатель (депонент) и продавец (бенефициар) отправляются в банк, что оказывает услугу эскроу и именуется эскроу-агент. Происходит заключение трехстороннего договора. Депонент кладет на эскроу-счет необходимую сумму. При этом четко прописываются условия, при которых право пользования переходит к продавцу. Банк сохраняет сумму на эскроу-счете до завершения сделки и следит за соблюдением всех условий.

Простыми словами, эскроу-счет – это счет, куда покупатель кладет деньги, а продавец их снимает, но после выполнения всех оговоренных заранее условий. Открывается он на срок до пяти лет. При этом банк отвечает за сохранность средств и честность выполнения всех обязательств. На сегодняшний день это – самый безопасный вариант оформления сделок с недвижимым имуществом.

Подробная информация об эскроу-счетах раскрывается в статье 860.7 ГК РФ. В ней говорится об особенностях оформления договора, порядке его закрытия, особенностях перехода права управления деньгами, находящимися на счетном балансе.

В договоре при открытии такого счета обязательно прописываются полномочия финансового учреждения. Здесь возможны два варианта:

-

Банк без обязательства следит за правильностью оформления документации. В этом случае его представитель только проверяет наличие полного пакета, перечисленного в эскроу договоре. Если все документы на месте, считает обязательства выполненными и передает деньги в распоряжение продавцу. При этом впоследствии может оказаться, что какие-то бумаги не были оформлены надлежащим образом. Это может принести как необходимость переоформления, так и проблемы с законностью сделки. Особенно это актуально при покупке недвижимости на вторичном рынке.

-

В договоре в обязанности эскроу-агента входит проверка законности и правильности оформления документов. Тогда юрист банка перед признанием сделки совершенной проверит каждый документ на подлинность, правильность оформления и соответствие действующему законодательству. В этом случае, во-первых, сводятся к минимуму риск спорных вопросов в дальнейшем, а во-вторых, если они все-таки возникнут, можно будет требовать от финансового учреждения выполнения обязательств в полном объеме. Именно из-за этой обязанности контроля над сделкой не все банки имеют право открывать эскроу-счета.

Если во время оформления сделки возникают какие-либо сложности с документами, например при выписке несовершеннолетних жильцов из квартиры во время приобретения вторичной недвижимости, доступ к финансам возможен лишь для покупателя. Продавец имеет право на снятие денег после проверки банком документов по сделке и признания ее завершенной. При необходимости внесения изменений в договор эскроу это можно сделать в заранее оговоренной форме по соглашению всех трех сторон либо по судебному решению.

Эскроу-счет открывают на строго определенный срок, после окончания сделки он закрывается. Возможно досрочное расторжение по включенным в договор причинам. Тогда деньги возвращаются к покупателю, если не предусмотрены другие варианты.

Согласно изменениям в статье 214 ФЗ с 1 июля 2019-го вложения покупателей, участвующих в долевом строительстве, застройщик может получить лишь с эскроу-счета. Это позволяет избежать ситуаций с обманутыми дольщиками. Счета застрахованы, здание возводится на средства строительного концерна либо финучреждения, если используется кредит. К застройщику финансовые вложения с эскроу-счета переходят в течение десяти дней после сдачи многоквартирного дома.

Если договор долевого строительства расторгнут, средства с эскроу-счета возвращаются участнику (покупателю), или, если он брал кредит – в кредитную организацию. Порядок возврата должен быть заранее отражен в договоре. Ситуация с обманутыми дольщиками больше не будет повторяться. Если застройщик не в состоянии достроить дом самостоятельно, то банк найдет средства и возможности. Покупатель получит свою недвижимость. Если все-таки будет принято решение о прекращении строительства, то деньги в полном объеме вернутся на счет покупателя. При смене застройщика, по желанию, покупатель сможет как вернуть свои деньги, так и дождаться назначения нового застройщика и получить, в конце концов, свою квартиру.

При наследовании или перехода права владения по судебному решению, если участник долевого строительства надумал переуступить права на недвижимость, то к новому претенденту на жилье переходят все прежние обязательства.

Следует знать, что процентов по эскроу-счету банк ПОКА не начисляет. Вознаграждение банку не выплачивается. Деньги на эскроу-счетах подлежат обязательному страхованию. Сумма страховки – 10 000 000 рублей.

В случае если во время выполнения обязательств по эскроу-договору у банка будет отозвана лицензия или он разорится, возврат средств будет произведен в порядке и объеме, описанном в статье 177 ФЗ «О страховании вкладов физических лиц в банках РФ». К сожалению, если недвижимость стоила больше, чем 10 миллионов рублей, то превышающая сумму часть пропадет. Кроме того, покупателю придется доплатить ее продавцу или застройщику в полном объеме.

Пример: Если покупатель приобрел в одном банке две квартиры по 6 млн. рублей каждая, то в случае наступления страхового случая он получит только 10 млн. рублей, несмотря на то что открыто было два эскроу-счета! Разбить же эскроу-счета по разным банкам не получится — один ДДУ — один эскроу-счет.

Могут ли с эскроу-счета списать деньги по долгам? Может ли эскроу-счет быть арестован?

В соответствии со статьей 73.3 (введена Федеральным законом от 26.07.2017 N 212-ФЗ) имущество, ценные бумаги и деньги депонированные на эскроу-счета защищены от всех видов взысканий! В том числе и налоговой!

Деньги на эскроу-счетах нельзя списать в качестве оплаты за алименты или в счет задолженности по налогам или задолженности третиим лицам. Однако, это не значит что такие счета можно использовать от различного рода уклонений! Дело в том что суд не может постановить списание денежных средств с эскроу, однако может наложить арест! В этом случае по завершении срока действия договора деньги со счета вы уже не получите — они уйдут либо застройщику при выполнении им условий договора, либо право получить деньги перейдет к кредиторам (или приставам).

То же самое правило действует и при депонировании имущества. Депонированное имущество или денежные средства нельзя взыскать не дождавшись окончания срока действия договора!

Начисление процентов по эскроу-счетам

На данный момент думой разрабатывается законопроект № 844913-7 (о процентах по счету эскроу). Планируется утвердить следующие изменения:

- Ежемесячное начисление процентов банками.

- Процентная ставка по эскроу-счетамбудет установлена на уровне среднерыночной. На текущий момент это около 5% годовых.

- Проценты по эскроу-счетам будут начисляться на отдельный счет.

Таким образом если срок строительства дома около 3 лет, а сумма на эскроу-счете в размере 3 млн. руб, то при получении квартиры на отдельном счету у вас накопится сумма в размере 450 тыс. руб. Согласитесь — неплохо!

Однако не все так просто! Банк не будет просто так начислять проценты! Чтобы что-то отдать — он должен это где-то взять! А взять он может двумя способами:

- Чтобы банк начислял проценты на эскроу-счета эти деньги должны работать, а не лежать мертвым грузом. Т.е. деньги с эскроу-счетов будут инвестироваться, что означает риск их потери!

- Сейчас по договорам с использованием эскроу-счетов строительство ведется за счет кредитных средств. Застройщик кредитуется банком под небольшую ставку. Если же будут приняты изменения в законопроекте по начислению процентов, банки будут вынуждены поднять процентную ставку для застройщика. Не все застройщики потянут такой процент. Это неизбежно приведет к удорожанию стоимости квартир в новостройках и снижению предложений от застройщиков.

В выигрыше будут только крупные застройщики использующие собственные средства на строительство без кредитных линий.

Отличие эскроу-счета от аккредитива

Аккредитив – это обязательства банка, по которым он обязан перевести на счет продавца деньги после полного завершения сделки и предоставления всех документов, это подтверждающих. Эскроу-счет – это сумма, внесенная покупателем и отданная банку на хранение до полного завершения сделки.

При расторжении договора по сделке, например, при смерти продавца вторичной недвижимости, разорении застройщика или иных обстоятельствах, при которых ее исполнение становится невозможным, эскроу-счет автоматически будет закрыт, при аккредитиве оснований для этого нет. Если сделка не завершена, деньги вернутся покупателю, если обязательства уже выполнены – продавцу. Этот момент очень четко может отследить банк. Кроме того, покупатель способен отозвать аккредитив, в этом случае продавец может остаться без денег.

Эскроу-счет можно закрыть по соглашению досрочно только, если присутствуют представители всех трех сторон. Контроль сделки банком защищает не только покупателя, но и продавца, риск мошенничества практически сведен к нулю. Аккредитив покупатель может закрыть в любое время по своему усмотрению.

Аккредитив – законодательно установленная процедура, не позволяющая отступлений по собственному усмотрению. Эскроу – это договор, который позволяет вносить изменения, причем, даже в процессе совершения сделки, если все стороны согласны. Например, при долевом строительстве, пока строится дом, покупатель принимает решение о переуступке права на свою долю другому человеку. Он согласовывает это с застройщиком, регистрирует переуступку в Росреестре, права на эскроу-счет переходят к новому дольщику. При аккредитиве банк проверяет только наличие документации. Для эскроу банк – гарант правильного оформления документов, законности сделки и выполнения договорных условий.

Эскроу-агенты

Не все кредитные организации оказались готовы к повышенным обязательствам перед клиентами. Пока услуги эскроу оказывают наиболее крупные банки. Согласно мировой практике это могут быть разные финансовые организации.

Работа агентов пока осложняется отсутствием опыта в судебных разбирательствах.

Если в эскроу договоре не была прописана ответственность банка за проверку документов, то финучреждение и не отвечает за законность сделки. То есть, если подписи на каких-либо документах при покупке вторичной недвижимости были подделаны, а банк принял эти документы, то его ответственности в этом нет, даже если впоследствии сделка будет оспорена в суде. В то же время, при долевом строительстве, финансовое учреждение, как правило, кредитует застройщика, законность всех документов проверена им очень тщательно.

При заключении эскроу договора нужно особенно тщательно изучать обязанности банка и, при неясных моментах, просить их разъяснить или расписать в договоре подробнее. В случае если эскроу банк прекращает свою деятельность во время сделки, то финансы со счета возвращаются депоненту, если обязательства уже были выполнены – продавцу.

Эскроу-счета используют не только при сделках с недвижимостью, но и в любых крупных проектах, например, в контрактах на выполнение работ или разработку проектов, при покупке долей или акций компаний.

Особенности использования эскроу-счета застройщиком

Как уже говорилось, застройщики теперь не могут использовать средства дольщиков для возведения домов. В договоре принимает участие третья сторона – банк, а средства на эскроу-счете заморожены до момента сдачи здания. Те строительные компании, которые успели согласовать проекты и получить деньги до вступления закона в силу, могут использовать их для постройки дома.

Работать с эскроу-счетами имеют право лишь строительные компании с большим опытом и стажем работы на рынке:

-

не менее трех лет работы;

-

от 10 тысяч квадратных метров сданного жилья;

-

административные расходы во время строительства не должны превышать 10% от всей суммы, необходимой для строительства.

Авансовые платежи не должны превышать 30%. При превышении этой суммы банк блокирует счет.

Ввод объектов в эксплуатацию должен происходить в определенные договором сроки. Если будет просрочена сдача хотя бы одного объекта из крупного жилого комплекса, в дальнейшем застройщик может лишиться права работать с эскроу-счетами.

Что такое счет эскроу

С 1 июля 2019 года правила продажи квартир в российских новостройках существенно изменились. Долевое строительство продолжается, но изменился порядок расчётов с клиентами. Все застройщики постепенно переходят на систему счетов эскроу. Что это за счета и что теперь ждет покупателей? Давайте разберёмся вместе.

Почему ввели систему счетов эскроу?

Покупка квартиры является для большинства людей самой крупной инвестицией в жизни, и весь процесс должен быть четким и простым, а также не должен содержать потенциальных рисков. В целях защиты прав покупателей жилья государство ввело изменения в правила продажи. Теперь покупка квартиры в новостройке становится для клиентов максимально прозрачной. Изменения, связанные с введением счетов эскроу, уже вступили в силу, но параллельно все еще существует возможность приобрести квартиру по прежней схеме.

В переходный период часть квартир ЮИТ продается по старым правилам целевого финансирования через счета застройщика. Это распространяется на дома, которые мы начали строить до 1 июля 2019 года. Критерии, допускающие возможность продажи квартир без эскроу счетов, определены законом.

ЮИТ ответственно относится к исполнению всех обязательств перед клиентами и всегда заботится о том, чтобы права клиента были защищены, а покупка квартиры была безопасной. Покупать квартиру у ответственной компании можно с уверенностью в обоих случаях – через эскроу и без эскроу.

Общая информация о счетах эскроу

Договор счёта эскроу – это трёхсторонний договор между покупателем квартиры в строящемся доме, застройщиком и банком. По сути, счёт эскроу – это счёт клиента, на котором в банке размещаются средства за оплату недвижимости. Физически эти средства находятся на счёте клиента в течение всего срока строительства, но доступ к ним закрыт как для клиента, так и для застройщика.

Порядок действий при покупке квартиры

Как и прежде, покупатель заключает с застройщиком договор долевого участия в строительстве (ДДУ). После подписания ДДУ клиенту необходимо посетить отделение банка, подписать договор счёта эскроу с банком и перечислить денежные средства на этот счёт в соответствии с графиком платежей, зафиксированным в договоре. Возможно, в будущем появится возможность дистанционного (электронного) взаимодействия с банком, без посещения офиса.

Мы в ЮИТ основательно подготовились к переходу на новую систему. Для каждого из наших новых проектов все счета эскроу открываются в определенном заранее банке, аккредитованном Центральным Банком РФ. Мы уже заключили необходимые договоры о сотрудничестве с нашими банками-партнёрами.

Способы оплаты

Технически способы оплаты не меняются. Покупатели могут использовать собственные накопления или ипотечный кредит. При этом ипотеку можно оформить в любом банке, независимо от того, с каким банком подписан договор счёта эскроу.

Как средства покупателей переходят застройщику

По окончании строительства и после выполнения всех требований по вводу дома в эксплуатацию, средства со счетов эскроу переходят на счёт застройщика. Формально все сроки закреплены в договоре счёта эскроу. Срок нахождения денег на счёте эскроу определяется следующим способом: срок ввода дома в эксплуатацию, указанный в проектной декларации объекта строительства, плюс 6 месяцев. Фактически застройщику нужно получить разрешение на ввод объекта в эксплуатацию и подтвердить, что зарегистрировано право собственности хотя бы на 1 квартиру. Необходимые документы направляются застройщиком напрямую в банк.

Весь путь, который проходят клиент и застройщик при оформлении покупки квартиры, наглядно представлен в нашей инфографике.

Кликните на картинку, чтобы открыть ее в полном размере.

Мы считаем, что система счетов эскроу окажет положительное воздействие на весь процесс строительства, сделает его более эффективным и сократит его продолжительность. В этом плане у ЮИТ хорошие исходные позиции, так как мы соблюдаем сроки строительства и обеспечиваем высокое качество строительных работ.

Мы понимаем, что понадобится время, чтобы привыкнуть к новой системе. Специалисты ЮИТ готовы поддержать вас на любом этапе покупки квартиры и ответить на все возникающие вопросы. Если вам требуется больше информации, дополнительные пояснения, обращайтесь за консультацией в отдел продаж интересующего вас жилого комплекса.