Содержание

Три способа определить налоговый режим на сайте ФНС

Способ № 1

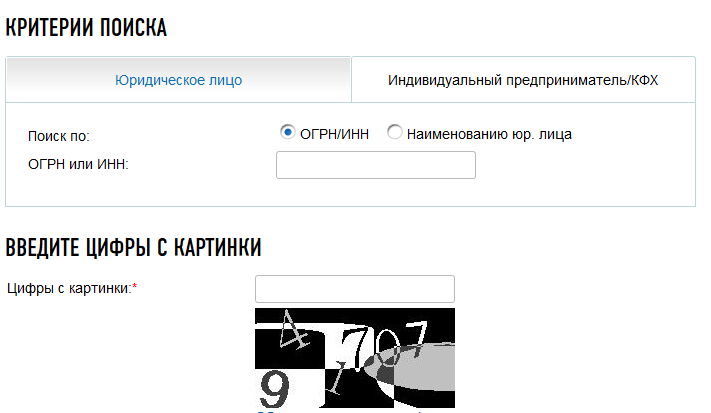

Проще всего это сделать на официальном сайте ФНС, используя сервис «Сведения о госрегистрации юридических лиц…». Разыскивать сведения можно как по ИНН или ОГРН, так и по названию.

Напомним, что ИНН — код, состоящий из 12 знаков, — обычно присутствует на договорах, счетах-фактурах, иных исходящих документах. Там же указывается и ОГРН (государственный регистрационный номер компании).

Если эти коды неизвестны, их можно узнать по названию компании, об этом мы рассказывали в статье «Как узнать реквизиты компании по названию».

Итак, ниже, под ИНН, нужно ввести цифры с картинки (это так называемая , или тест, который проверит, кто запрашивает информацию: человек или компьютер) и нажать на кнопку «Найти».

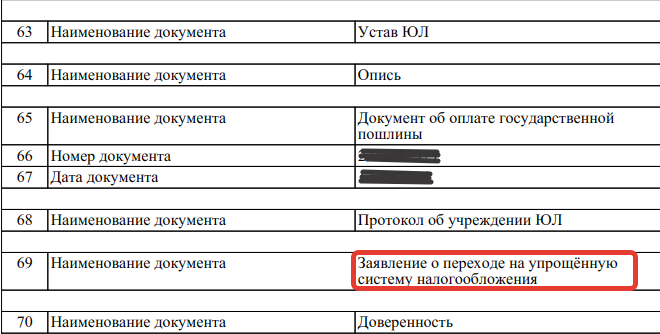

Через секунду появятся результаты поиска — файл pdf, в котором будет очень много информации о запрашиваемом ООО, в том числе можент быть и такая:

Из этого документа можно сделать вывод, что ООО работает на основе упрощенки, или УСН.

Способ № 2

Также на портале ФНС есть специальный сервис «Проверь контрагента». Правда, надо отметить, что пока он работает в тестовом режиме и не всегда позволяет получить нужную информацию.

Обратите внимание на красную звездочку рядом с ИНН. Она означает, что для проверки контрагента достаточно ввести ИНН, остальные поля необязательны. Естественно, можно ввести ИНН не контрагента, а собственного ООО и получить искомую информацию.

ВАЖНО! Для полноценной работы с сервисами ФНС на портале нередко требуется пароль, полученный в ФНС (при личном посещении), или электронная подпись.

Способ № 3

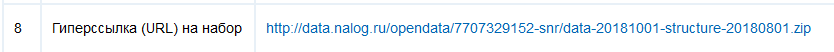

Не так давно ФНС России анонсировала запуск портала «Прозрачный бизнес», на котором планировала публиковать сведения, ранее считавшиеся налоговой тайной. Однако запуск портала много раз переносился, и в конце концов было объявлено о замораживании проекта. Однако кое-какие сведения ФНС все же публикует. Так, данные о том, какую упрощенную систему налогообложения использует юридическое лицо, можно найти на странице «Сведения о спецрежимах, применяемых налогоплательщиками». Но работать с данными непросто: по ссылке придется открыть заархивированный файл и искать ООО там.

2Способы выяснения системы налогообложения по ИНН

ИНН представляет собой последовательность из 10-ти (для юридических лиц) или 12-ти (для ИП и физических лиц) цифр. Какую информацию она скрывает? Как выяснить систему налогообложения плательщика взносов?

Посещение налогового органа

Если есть возможность, обратитесь в отделение ФНС, в котором зарегистрирован плательщик налогов.

- Необходимо написать заявление в произвольной форме с указанием интересующего ИНН.

- Информация предоставляется в день обращения.

- Плата за получение выписки из ЕГРН не взимается.

Использование интернет-ресурсов

Обращение к онлайн порталам поможет выяснить вопрос налогообложения еще быстрее.

- Необходимо перейти на официальный сайт налоговой службы (nalog.ru) или портал Госуслуги (gosuslugi.ru).

- Пройти авторизацию.

- В соответствующую строку поиска ввести данные ИНН.

- Ознакомиться с предоставленной информацией.

Информация является общедоступной.

Обращение на горячую линию ФНС

Получить сведения о системе налогообложения на основании данных ИНН можно и по телефону горячей линии налоговой службы.

- Позвоните по телефону 8 800 222 22 22. Данный номер является единым в рамках бесплатного информирования населения. Актуальными номерами также являются: 7 (499) 703-18-46 (для Москвы), +7 (812) 309-91-23 (для Санкт-Петербурга), 8 800 333 45 16 доб. 193 (для звонков в регионах).

- Данные можно получить как в результате общения с оператором службы (сообщите ему вопрос и данные ИНН), так и с помощью автоинформатора.

Другим быстрым способом выяснения системы налогообложения по ИНН является отправка смс-послания с определенным кодом на номер мобильного сервиса ФНС. Информация придет к вам также в текстовом послании. Телефон обращения уточняете на сайте налоговой службы.

Перечисленные способы получения сведений о системе налогообложения доступны как для юридических организаций, так и индивидуальных предпринимателей. Если вопрос касается не стороннего плательщика налогов, а самого представителя ИП или ООО, для начала стоит внимательно изучить учредительные документы, а также отчеты за прошедшие периоды. Чаще всего интересующую информацию можно определить уже на данном этапе.

На какой системе налогообложения находится ИП

Как узнать систему налогообложения ИП – частый вопрос на форумах Рунета. И речь идет не о контрагентах, а о самом предпринимателе. Как правило, такой вопрос задают недавно зарегистрированные ИП (или нанятый ими бухгалтер), чья постановка на учет в ИФНС была организована третьими лицами.

Напомним, что ИП может применять общую систему налогообложения (ОСН) или специальный режим:

- упрощенную систему налогообложения – УСН;

- единый налог на вмененный доход – ЕНВД;

- патентную систему налогообложения – ПСН;

- единый сельскохозяйственный налог – ЕСХН.

Методом исключения сразу можно вычеркнуть из списка ЕСХН, если сельским хозяйством вы никогда не занимались.

А дальше? Как узнать какая система налогообложения у ИП? Первое, что надо сделать, это еще раз пересмотреть документы, которые у вас остались от взаимодействия с компанией, которая вас регистрировала. Если из договора на оказание услуг следует, что фирма только обеспечивала вашу постановку на учет в качестве ИП, как следствие никаких заявлений о переходе (применении) каких-либо налоговых режимов от вашего имени в налоговую она не передавала, и вообще у вас не было разговора о выборе системы налогообложения, то с вероятностью 99% вы на общем режиме.

Если же разговор об этом все-таки шел, но никаких бумажных подтверждений сего факта у вас нет, то ситуация осложняется. Дело в том, что по умолчанию ИП попадает на ОСН, а применять спецрежим он может, только подав соответствующий документ в ИФНС:

- для применения упрощенки (п. 2 ст. 346.13 НК РФ) – уведомление о переходе на УСН, форму N 26.2-1 (утв. Приказом ФНС России от 02.11.2012 N ММВ-7-3/829@);

- для применения ЕНВД (п. 2,3 ст. 346.28 НК РФ) – заявление о постановке на учет ИП в качестве налогоплательщика ЕНВД, форму N ЕНВД-2 (утв. Приказом ФНС России от 11.12.2012 N ММВ-7-6/941@);

- для применения ПСН (п. 2 ст. 346.45 НК РФ) – заявление на получение патента, форму N 26.5-1 (утв. Приказом ФНС России от 18.11.2014 N ММВ-7-3/589@).

Если такой документ в ИФНС подан не был, то и перейти на какой-то из этих спецрежимов вы не могли. К тому же, если бы вы подали заявление, необходимое для перехода на ЕНВД, то в ответ должны были получить уведомление о соответствующей постановке на учет от налоговиков (п. 3 ст. 346.28 НК РФ). А если бы подали заявление на патент, то в ответ получили бы либо патент, либо уведомление об отказе в получении патента (п. 3 ст. 346.45 НК РФ).

Также надо учитывать, что ЕНВД и ПСН – это такие режимы налогообложения, которые применяются только в отношении определенных видов деятельности, поименованных в НК РФ (п. 2 ст. 346.26, п. 2 ст. 346.43 НК РФ). Более того, региональные власти вправе сузить список «вмененных» и «патентных» видов деятельности.

Поэтому имеет смысл ознакомиться с перечнями видов деятельности, как в НК (правда, они достаточно обширные), так и со списками, установленными региональными Законами в вашем субъекте РФ. Возможно, по осуществляемой вами деятельности в принципе нельзя применять ЕНВД или ПСН. К примеру, в Москве никто не может применять ЕНВД с 2014 года. Соответственно, перейти на этот спецрежим вы не могли.